|

|

|

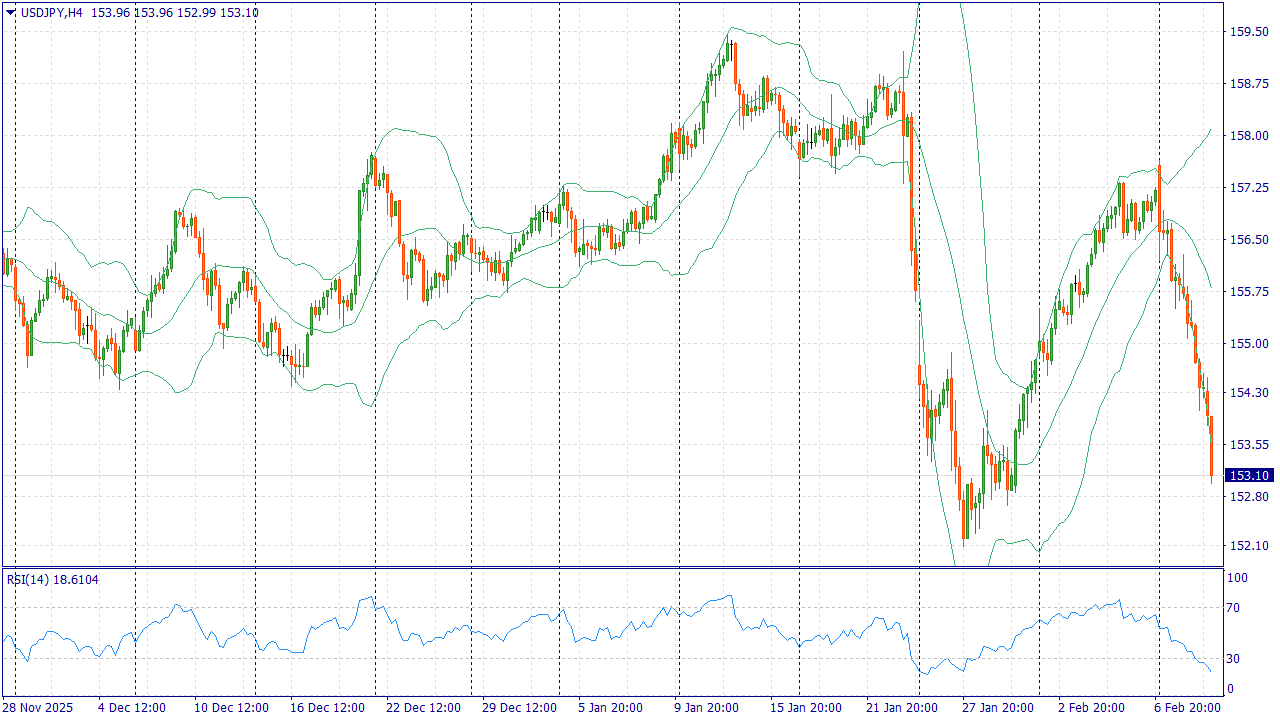

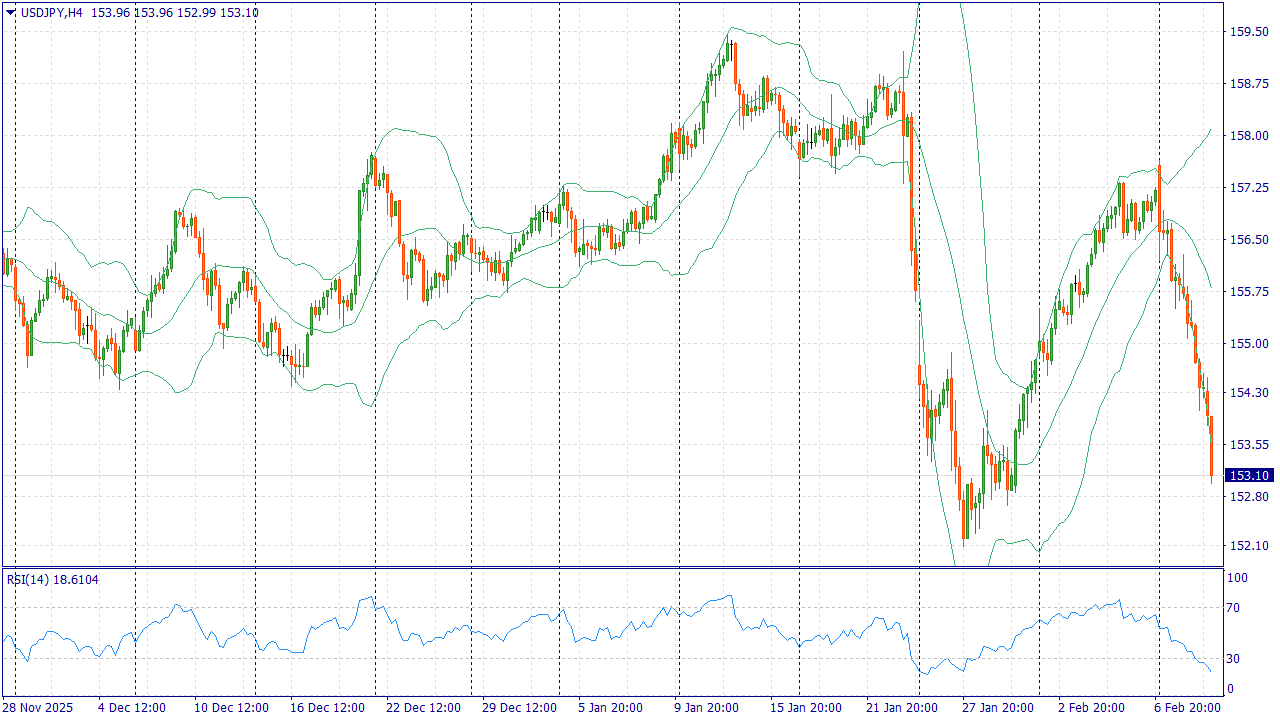

Событие, на которое следует обратить внимание сегодня: 15:30 EET. USD - Уровень безработицы USDJPY: Верни 50% отрицательного свопа! Спеши! Действует с момента активации и до конца февраля. Активация: пополни любой счёт от $500 и напиши в чат поддержки SWAP50. Детали

USD/JPY снижается к зоне 153,0–153,5: Япония укрепляет иену после выборов, поскольку инвесторы ожидают более предсказуемой бюджетной политики и рост интереса к японским активам. Дополнительную поддержку иене даёт повышенный спрос на защитные инструменты на фоне глобальной неопределённости — в такие моменты часть участников сокращает позиции в долларе. Американская валюта в последние дни испытывает давление из-за смешанной статистики: розничные продажи разочаровали, а темпы роста затрат на рабочую силу замедлились. Это усилило ожидания, что Федеральная резервная система в 2026 году будет осторожнее с удержанием высоких ставок, и рынок особенно внимательно следит за сегодняшним отчётом по занятости вне сельского хозяйства. Если занятость окажется слабее ожиданий, доллар может продолжить снижение, а иена — укрепление, так как разница доходностей будет восприниматься менее в пользу США. Сильные данные способны дать доллару передышку, но общий фон по иене остаётся поддержанным политической стабилизацией и притоком капитала в японские активы. Торговая рекомендация: SELL 153.10, SL 153.65, TP 151.45 До 20$ за каждый лот реальными средствами - получайте гарантированный доход подключив акцию Cashback! Больше аналитической информации Вы можете найти на нашем сайте

|

|

Вернем спред с акцией ДВОЙНОЙ CASHBACK по трем схемам: - Первая схема: 40 USD (4 USD на ECN 5) за 1 торговый лот по закрытым убыточным сделкам.

- Вторая схема: 20 USD (2 USD на ECN 5) за 1 торговый лот по закрытым прибыльным сделкам.

- Третья схема: 10 USD (1 USD на ECN 5) за 1 торговый лот по всем закрытым сделкам.

Успейте активировать! Предложение действует одну отчетную неделю с 9 по 14 февраля 2026: 1. Пополните любой счёт в период акции от $100. 2. Активируйте промокод SPREAD100 через чат поддержки. 3. Убедитесь, что ваш счет подключен к акции CASHBACK. 4. ГОТОВО! Торгуйте с акцией CASHBACK и получайте в 2 раза больше вознаграждений! Пополнить счёт

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/10289 или на других платформах: 📱 Рутуб https://rutube.ru/video/de4c9a8792e26a15b17bdd6... 📱 ВК https://vkvideo.ru/video-221504876_456240188 📱 Ютуб 📱 Дзен https://dzen.ru/bogdanoffinvest 💗 Пульс https://www.tbank.ru/invest/social/profile/Bogd... 00:00 - Логика рынка 02:35 - Торговые идеи, Новостной фон 12:24 - S&P500, Nasdaq, Hang seng 13:16 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 14:40 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 18:03 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 18:16 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 20:52 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 22:58 - TLT, Биткойн, Apple, Tesla, Китайские акции 24:05 - Итоги по рынку акций

|

|

Сегодня пройдет сбор заявок на размещение облигаций универсальной финансовой организации с головным офисом в Свердловской области Первоуральскбанка.

В масштабах страны банк является небольшим, в рейтинге ЦБ на начало 2026 года занимает 112 место по размеру активов. В последние годы банк активно наращивает свои активы, то есть активно кредитует экономику и население, скорее всего воспользовавшись пробуксовыванием более крупных банков, представленных в регионе. Так, за 2024 год активы банка выросли на 60%, за 2025 год - на 25%. При этом большая часть активов приходится на финансирование лизинговых сделок (как собственных, так и лизинговых компаний), а лизингу в последние годы живется очень сложно и это наложило отпечаток на финансовые результаты банка. Доля просрочки по юр.лицам составляет 0,8%, по физ.лицам - 4%. 👀Что там по выпуску? 🏦Дата сбора заявок - 10.02.2026г. 🏦Дата размещения - 13.02.2026г. 🏦Дата погашения - 28.01.2029г., моя любимая классика на три года, которая в последнее время встречается не так часто. 🏦Объем размещения - 300 000 000 рублей, весьма скромно. 💰Размер купона - будет постоянным с ориентиром 19-23% годовых. Так как это всё же ВДО, то я ожидаю ставку ближе к 21,5-22% годовых. 🏦Выплата купона - ежемесячно, первая выплата запланирована на 15.03.2026г. 🏦По выпуску предусмотрена амортизация, начиная с 6 месяца размещения равными частями (по аналогии с лизинговыми компаниями) почти по 3,23%. В данном случае амортизацию нужно рассматривать с положительной стороны, как мера снижения рисков дефолта. 🏦Оферта отсутствует. 🏦Выпуск Первоуральскбанк-001P-02 доступен для неквалифицированных инвесторов после прохождения тестирования. 📊Что еще важно знать? 🧮В октябре 2025 года РА Эксперт подтвердило кредитный рейтинг банка и выпуска на уровне ВВ со стабильным прогнозом. То есть еще раз акцентирую внимание на высокие риски эмитента. 🧮В СМИ гуляет много информации о применении к банку мер со стороны контролирующих органов. 35 лет активной работы на финансовом рынке бесследно не проходят 😜 Однако стоит отметить и заслуги банка, в частности победу в Национальной банковской премии 2025 года. 🧮За 9 месяцев 2025 года чистые процентные доходы банка составили 622 млн. рублей, увеличившись год к году на 60%. Комиссионные доходы год к году выросли в 4,8 раза, однако они продолжают не поспевать за комиссионными расходами, которые превышают на 30 млн. доходы. 🧮При этом итоговый финансовый результат положительный. Прибыль составила 415 млн. рублей, показав рост год к году на 79%. Банк не является настолько публичным в работе с инвесторами, как крупные игроки финансового рынка, но и от него изворачиваться никто и не требует. Нормативы ЦБ все выполняет, хотя по достаточности капитала значения нормативов не самое высокое. В целом облигации банка я бы отнес в корзину более рисковых активов и наличие амортизации номинала в этом плане усиливает к ним интерес. Обычно я не покупаю облигации на размещении, но тут решил попробовать с небольшим бюджетом. 🔥 Чтобы не пропустить новые разборы акций, обзоры свежих выпусков облигаций и тренды фондового рынка скорее подписывайтесь на телеграм-канал. Там еще много полезной авторской аналитики и весь мой пассивный доход. #Первоуральскбанк #облигации

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/10282 или на других платформах: Рутуб https://rutube.ru/video/c8e1509072e231ecd6da80b... 📱 ВК https://vkvideo.ru/video-221504876_456240187 📱 Ютуб 📱 Дзен https://dzen.ru/bogdanoffinvest 💗 Пульс https://www.tbank.ru/invest/social/profile/Bogd... 00:00 - Логика рынка 03:25 - Торговые идеи, Новостной фон 09:14 - S&P500, Nasdaq, Hang seng 11:35 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 14:43 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 18:20 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 18:41 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 24:31 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 26:46 - TLT, Биткойн, Apple, Tesla, Китайские акции 28:00 - Итоги по рынку акций 30:30 - Фьючерс какао, фьючерс кофе 32:44 - PLZL, SVCB

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/10279 или на других платформах: 📱 Рутуб https://rutube.ru/video/1dbe4b70776582f6a6f0501... 📱 ВК https://vkvideo.ru/video-221504876_456240186 📱 Ютуб 📱 Дзен https://dzen.ru/bogdanoffinvest 💗 Пульс https://www.tbank.ru/invest/social/profile/Bogd... 00:00 - Логика рынка 02:20 - Торговые идеи, Новостной фон 07:30 - S&P500, Nasdaq, Hang seng 08:35 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 09:24 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 11:04 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 11:23 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 13:00 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 14:40 - TLT, Биткойн, Apple, Tesla, Китайские акции 15:40 - Итоги по рынку акций 18:04 - EUTR, LEAS, SPBE, ENPG, IRKT

|

|

Фармацевтическая группа Промомед раскрыла темпы роста выручки в январе 2026 года и отметила устойчивый рост продаж всех ключевых препаратов, выведенных в рынок с момента IPO. Главное Продажи компании в январе 2026 года выросли на 85% г/г за счет успешной коммерциализации ключевых и базовых препаратов. Компания отмечает сохранение высоких темпов роста отгрузок как в рецептурном, так и в безрецептурном сегментах, а также дальнейшее укрепление позиций в таких областях фармацевтического рынка как Эндокринология и Онкология. В январе текущего года запущена коммерциализация «Семальтары» — первого в России таблетированного препарата на основе семаглутида для терапии сахарного диабета второго типа. «Семальтара» совместно с другими препаратами эндокринологического портфеля, включая «Тирзетту», стала одним из основных драйверов роста в 2026 году. Компания продолжает расширять продуктовый портфель и выводит в рынок инновационные препараты. В 2026 году планируется вывести в рынок еще восемь ключевых препаратов. Доля выручки от реализации инновационных препаратов в январе 2026 года составила 61%. Наше мнение Аналитики сервиса Газпромбанк Инвестиции позитивно оценивают темпы роста продаж Промомед в январе 2026 года, отмечая при этом, что они превысили темпы роста выручки компании за девять месяцев 2025 года (+78% г/г). Согласно информации компании, по итогам января Промомед зафиксировал устойчивый рост продаж всех ключевых препаратов, выведенных в рынок с момента IPO, включая «Тирзетту», «Велгию» и «Велгию ЭКО». Также рост продаж зафиксирован и в других терапевтических сегментах, в частности, позитивную динамику показали анальгетики «Мигрениум и «Мигрениум НЕО», инновационный нейропротектор «БрейнМакс». По мнению аналитиков сервиса Газпромбанк Инвестиции, акции Промомеда сохраняют инвестиционную привлекательность для долгосрочных инвесторов. Чтобы инвестировать в акции на Мосбирже, вы можете открыть счет в сервисе Газпромбанк Инвестиции. Читайте последние новости и обзоры компаний в нашем телеграм-канале — Газпромбанк Инвестиции Дисклеймер Данный справочный и аналитический материал подготовлен исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменения их стоимости являются выражением мнения, сформированного в результате аналитических исследований, не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов.

|

|

Семь эмитентов «Юнисервис Капитал» планируют направить купонный доход по восьми облигационным выпускам в течение новой рабочей недели. Совокупная сумма выплат составит 28 947 020,54 руб. По бумагам серии Ультра-БО-01 назначено частичное досрочное погашение в объёме 8% от номинала. Размер амортизации на одну облигацию — 80 руб., на все бумаги в обращении — 2 238 960 руб. Выпуски, по которым запланированы выплаты: -

Транс-Миссия-БО-02 -

Сибстекло-БО-03 -

Ультра-БО-02 -

ДжетЛенд-БО-01 -

Защита Онлайн ПКО-БО-01 -

Нэппи Клаб-БО-01 -

СЕЛЛ-Сервис-БО-01 -

Ультра-БО-01

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/10272 или на других платформах: 📱 Рутуб https://rutube.ru/video/78c483767c7516ff36be1c7... 📱 ВК https://vkvideo.ru/video-221504876_456240185 📱 Ютуб 📱 Дзен https://dzen.ru/bogdanoffinvest 💗 Пульс https://www.tbank.ru/invest/social/profile/Bogd... 00:00 - Логика рынка 02:04 - Торговые идеи, Новостной фон 11:58 - S&P500, Nasdaq, Hang seng 13:13 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 15:13 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 18:20 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 18:45 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 22:39 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 24:15 - TLT, Биткойн, Apple, Tesla, Китайские акции 25:22 - Итоги по рынку акций 27:58 - RUAL, MGNT, RTKM, IRAO

|

|

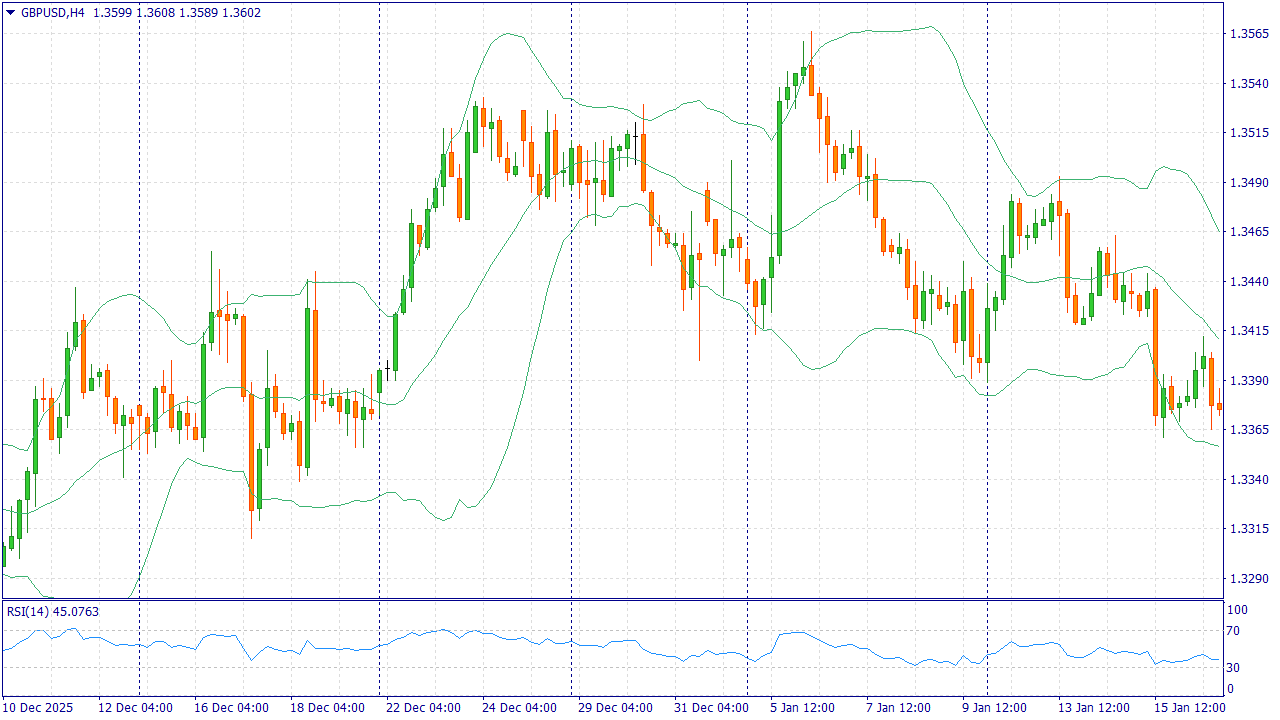

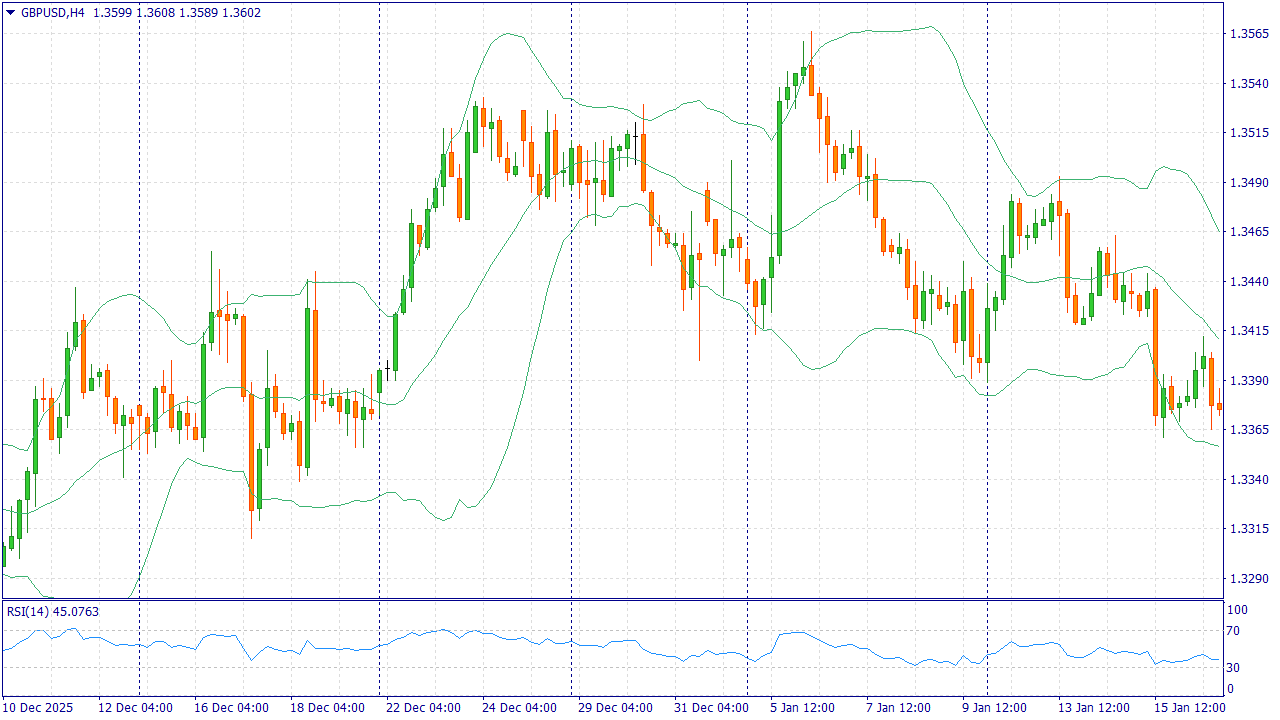

GBPUSD: Бонус +15% в баланс на депозит от 150$. Введи промокод SILVER26 в Личном кабинете и участвуй!

GBP/USD в понедельник, 9 февраля 2026 года, торгуется около 1.3610 и остаётся чувствительным к новостям из Великобритания. После решения Банк Англии рынок переоценивает перспективы ставок, а на стороне доллара периодически появляется поддержка из-за осторожности инвесторов и спроса на ликвидность. Банк Англии сохранил ставку на уровне 3,75%, но расклад голосов 5–4 показал, что внутри комитета усилились разногласия. Регулятор указывает на охлаждение экономики и ожидаемое замедление инфляции в ближайшие месяцы; это повышает вероятность снижения ставки, если тенденция подтвердится. Дополнительным фактором для фунта остаётся политическая неопределённость, которая усиливает требования рынка к премии за риск по британским активам. В США в фокусе остаются данные по инфляции и рынку труда: сильные показатели поддержат ожидания сохранения высоких ставок и укрепят доллар. В таком сценарии GBP/USD может продолжить снижение, особенно если ожидания по смягчению политики Банка Англии закрепятся. На этом фоне базовый сценарий на день — давление на фунт и приоритет коротких позиций. Торговая рекомендация: SELL 1.3610, SL 1.3640, TP 1.3520 Наша компания предоставляет возможность получать доход не только с Вашей торговли. Привлекая клиентов в рамках партнерской программы, Вы можете получить до 30 долларов за лот! Больше аналитической информации Вы можете найти на нашем сайте

|

|

|

|