|

|

|

GBPUSD: Бонус +15% в баланс на депозит от 150$. Введи промокод SILVER26 в Личном кабинете и участвуй!

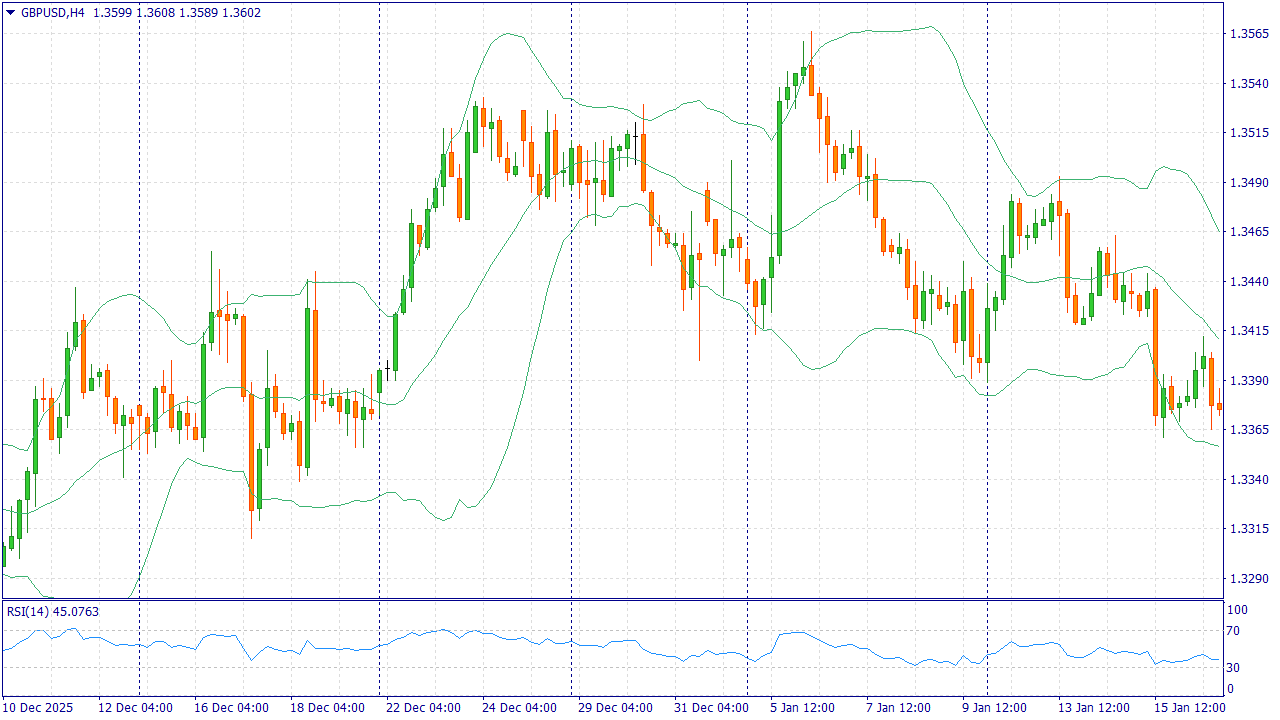

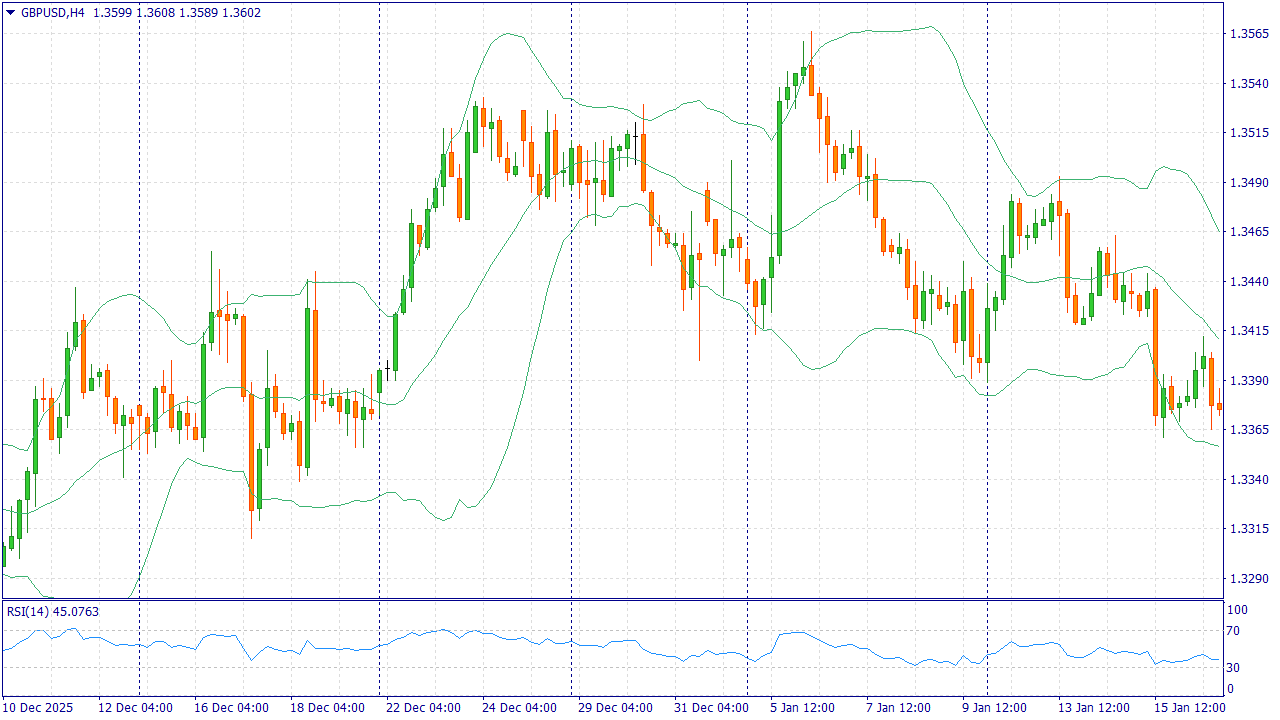

GBP/USD в понедельник, 9 февраля 2026 года, торгуется около 1.3610 и остаётся чувствительным к новостям из Великобритания. После решения Банк Англии рынок переоценивает перспективы ставок, а на стороне доллара периодически появляется поддержка из-за осторожности инвесторов и спроса на ликвидность. Банк Англии сохранил ставку на уровне 3,75%, но расклад голосов 5–4 показал, что внутри комитета усилились разногласия. Регулятор указывает на охлаждение экономики и ожидаемое замедление инфляции в ближайшие месяцы; это повышает вероятность снижения ставки, если тенденция подтвердится. Дополнительным фактором для фунта остаётся политическая неопределённость, которая усиливает требования рынка к премии за риск по британским активам. В США в фокусе остаются данные по инфляции и рынку труда: сильные показатели поддержат ожидания сохранения высоких ставок и укрепят доллар. В таком сценарии GBP/USD может продолжить снижение, особенно если ожидания по смягчению политики Банка Англии закрепятся. На этом фоне базовый сценарий на день — давление на фунт и приоритет коротких позиций. Торговая рекомендация: SELL 1.3610, SL 1.3640, TP 1.3520 Наша компания предоставляет возможность получать доход не только с Вашей торговли. Привлекая клиентов в рамках партнерской программы, Вы можете получить до 30 долларов за лот! Больше аналитической информации Вы можете найти на нашем сайте

|

|

Какие инвестиционные события на этой неделе не стоит пропускать? Главное событие недели - новое решение по ключевой ставке. Моё мнение, что не стоит ждать снижения ключевой ставки на этой неделе. Все-таки изменения в налоговой системе нашли свое ожидаемое отражение в инфляционных процессах, поэтому для выхода на плановый размер инфляции надо повременить с ослаблением денежно-кредитных вожжей. И конечно же все ждут очередных невнятных отговорок от менеджмента Самолета. Я еще помню прошлогодние заявления о "потребительском экстремизме", когда недовольные покупатели не подписывали акты приема-передачи квартир и судились с застройщиком. Посмотрим что они скажут о 50 миллиардах. 9 февраля - операционные итоги 2025 года от Ленты; 9 февраля - конференц-колл от Самолета; 10 февраля - операционные итоги 2025 года от ГК Эталон; 10 февраля - итоги января по РСБУ от Сбербанка; 11 февраля - операционные итоги января от Аэрофлота; 11 февраля - данные о недельной инфляции от Росстата; 12 февраля - операционные итоги 2025 года от Эл5 Энерго; 12 февраля - отчет по МСФО за 9 месяцев 2025 фин.года от Диасофт; 13 февраля - заседание Совета директоров Банка России по ключевой ставке. Всем желаю успешной инвестиционной недели и роста портфелей💼 🔥 Чтобы не пропустить новые разборы акций, обзоры свежих выпусков облигаций и тренды фондового рынка скорее подписывайтесь на телеграм-канал. Там еще много полезной авторской аналитики и весь мой пассивный доход. #календарь_инвестора #события_недели

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/10258 или на других платформах: 📱 Рутуб https://rutube.ru/video/3325d9e32c0f8da6fc47b4b... 📱 ВК https://vkvideo.ru/video-221504876_456240183 📱 Ютуб 📱 Дзен https://dzen.ru/bogdanoffinvest 💗 Пульс https://www.tbank.ru/invest/social/profile/Bogd... 00:00 - Логика рынка 05:53 - Торговые идеи, Новостной фон 18:24 - S&P500, Nasdaq, Hang seng 22:44 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 35:18 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 43:48 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 46:06 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 49:27 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 51:34 - TLT, Биткойн, Apple, Tesla, Китайские акции 52:30 - Итоги по рынку акций 54:00 - Фьючерс какао, фьючерс кофе 57:24 - ELMT, SVAV, SMLT, WUSH

|

|

На этой неделе у меня были спонтанные покупки в портфель. Не планировал, не готовился, но рынок заставил реагировать. Причиной этому стала сильная коррекция в цене облигаций многих застройщиков, связанная со сложностями у девелопера Самолет - самого крупного застройщика нашей страны.

Тяжелая ситуация в отрасли не является сектором для инвесторов, однако еще 2 недели назад менеджмент компании уверял, что у них всё более-менее оптимистично - цены на недвижимость растут, выручка растет. Этот "оптимизм" закончился обращением к правительству за помощью в размере 50 млрд. рублей! Что надо делать, когда "на рынке льется кровь"? Конечно же продолжать покупки. Естественно, не бумаги компании Самолет, а тех девелоперов, у которых ситуация с долгом действительно остается под контролем. В прошлом декабре, когда инвесторы резко побежали продавать облигации из-за проблем у одной из компаний, у меня получилось, наоборот, докупить разные облигации по вкусной цене и как раз приготовил бюджет для покупок. На этот раз тоже не хотел упустить возможность, правда бюджет был очень ограничен. В итоге докупил облигации Глоракс и снизил их среднюю цену в портфеле на 2%. 🔥 Чтобы не пропустить новые разборы акций, обзоры свежих выпусков облигаций и тренды фондового рынка скорее подписывайтесь на телеграм-канал. Там еще много полезной авторской аналитики и весь мой пассивный доход.

|

|

Умение красиво и убедительно говорить становится всё более востребованным навыком в современном мире. Публичные выступления, деловые переговоры, презентации проектов и всё это требует уверенности и мастерства. Неудивительно, что курсы ораторского искусства переживают настоящий бум популярности. Сегодня, школа ораторского мастерства в Москве "Король Говорит!" предлагает самые разнообразные варианты обучения, адаптированные под потребности современных студентов. Можно выбрать классические занятия в аудитории или освоить искусство речи через экран компьютера, не выходя из дома. Каждый формат имеет свои преимущества, и выбор зависит от ваших целей, графика и личных предпочтений. Офлайн-обучение: классика, которая работает Традиционные очные занятия остаются золотым стандартом в обучении ораторскому мастерству. Живое общение с преподавателем и группой создаёт уникальную атмосферу, которую сложно воспроизвести онлайн. Вы получаете мгновенную обратную связь по мимике, жестам, позе - всем тем невербальным сигналам, которые составляют до 70% успешной коммуникации. В офлайн-формате легче преодолеть страх публичных выступлений. Вы сразу оказываетесь перед реальной аудиторией, учитесь чувствовать её реакцию и управлять вниманием слушателей. Многие школы используют видеозапись выступлений, чтобы студенты могли увидеть себя со стороны и скорректировать ошибки. Групповые упражнения, импровизации, ролевые игры - всё это работает максимально эффективно именно в живом формате. Плюс появляется возможность networking: знакомства с единомышленниками часто перерастают в полезные деловые контакты. Онлайн-обучение: свобода и доступность Дистанционный формат стал настоящим спасением для занятых людей. Не нужно тратить время на дорогу, можно заниматься из любой точки мира, а запись урока всегда можно пересмотреть. Многие московские школы ораторского искусства разработали специальные онлайн-программы, которые не уступают по качеству очным курсам. Современные платформы позволяют проводить интерактивные занятия с разбором домашних заданий, индивидуальными консультациями и даже виртуальными выступлениями перед группой. Некоторые школы используют VR-технологии для симуляции публичных выступлений в различных условиях - от переговорной комнаты до большого зала. Онлайн-формат особенно удобен для тех, кто только начинает путь в ораторском искусстве и стесняется выступать перед незнакомыми людьми. Домашняя обстановка помогает расслабиться и сосредоточиться на технике, а не на волнении. Гибридный подход: лучшее из двух миров Многие столичные школы предлагают комбинированный формат: теоретическую часть изучаете онлайн, а практические занятия проходите офлайн. Это оптимальный вариант для максимально эффективного обучения. Вы экономите время на теории и получаете полноценную живую практику. Некоторые программы включают онлайн-марафоны с еженедельными офлайн-встречами, где можно отработать навыки в реальных условиях. Такой подход даёт гибкость в планировании и при этом не лишает важного живого общения. Что выбрать? Если вам важен максимальный результат и быстрое преодоление страха публичных выступлений - выбирайте офлайн. Если цените удобство, имеете плотный график или живёте далеко от центра - онлайн-формат станет отличным решением. А гибридный вариант подойдёт тем, кто хочет совместить преимущества обоих подходов. Главное - начать развивать навык, который откроет множество дверей в карьере и личной жизни!

|

Итоги недели 02-06.02.2026: ММВБ: +110р (0.01%, индекс ММВБ -1.70%) РТС: -5728р (-7.99%) РТС2: +833р (6.90%) Итого: -4785р (-0.43%) Эту неделю провёл на море, в Сочи. Торговал мало, сделки были только на РТС. Держал фьючерс серебра, купленный на падении вечером в пятницу. Именно он и принёс мне убыток на РТС. так как за неделю серебро упало на 10$. Увидим мы его когда-нибудь дороже 90$?

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/10251 или на других платформах: 📱 Рутуб https://rutube.ru/video/1839867741255960efb2e4a... 📱 ВК https://vkvideo.ru/video-221504876_456240182 📱 Ютуб 📱 Дзен https://dzen.ru/bogdanoffinvest 💗 Пульс https://www.tbank.ru/invest/social/profile/Bogd... 00:00 - Логика рынка 05:07 - Торговые идеи, Новостной фон 18:55 - S&P500, Nasdaq, Hang seng 19:50 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 20:12 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 22:03 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 22:56 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 25:17 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 27:10 - TLT, Биткойн, Apple, Tesla, Китайские акции 27:52 - Итоги по рынку акций 29:14 - RAGR, RENI

|

|

Для увеличения продаж компания в 2025 году вывела на рынок новый вид паштетов. При этом запуск промышленного производства другой позиции — кеты в томатном — отложен на 2026 год. На 2026 год запланировано заключение контракта с «Магнитом» на поставку нового паштета в 400 магазинов по всей стране. Также в 2026 году в ПК «СМАК» намерены начать промышленное производство кеты в томатном соусе. Специалисты компании успели отработать рецептуру, однако для старта продаж потребует приобретение оборудования. «С учётом активного закупа накануне праздников и повышенной загрузки персонала на фоне предновогоднего спроса мы перенесли поиск и покупку техники на 2026 год. При этом новинки как те, которые уже появились на полках магазина, так и ещё не представленные потребителю будут способствовать росту продаж компании», — отметил директор ООО ПК «СМАК» Андрей Черепенников.

|

|

Москва, 29 января. — ПАО «Европейская Электротехника» (группа компаний "ОМЗ - Перспективные технологии") отметило важный этап в своём развитии — открытие новой современной штаб-квартиры в престижном бизнес-центре класса «А» «Парк Хуамин». Мероприятие, прошедшее в тёплой и дружеской атмосфере, символизирует стремление компании к дальнейшему росту и укреплению партнёрских связей. Новый офис расположен в Северо-Восточном округе Москвы по адресу: ул. Вильгельма Пика, 16, в пешей доступности от станций метро и МЦК «Ботанический сад». Компания полностью занимает 11-й этаж китайского делового центра. Торжественная церемония открытия началась с поздравления руководством коллег и гостей, а также с благодарности всем, кто помогал реализовывать в стенах нового офиса концепцию «Прикладной лаборатории света» компании «Европейская Электротехника».

Александр Полудённый, заместитель генерального директора ПАО «ОМЗ — Перспективные технологии», отметил стратегический интерес акционеров к развитию бизнеса и выразил уверенность в росте и развитии компании: «Новый офис «Европейской Электротехники» — место, куда хочется приходить. Каждый квадратный метр нового пространства работает на демонстрацию лучших световых решений компании в деле».

В своём обращении генеральный директор ПАО «Европейская Электротехника» Илья Каленков вспомнил историю компании, начавшуюся с небольшого офиса в Лужниках в 2004 году. «Компания выросла. Каждый из вас много добавил в её развитие, — обратился он к коллективу. — Новый офис — свидетельство того, что компания растёт, компания успешно развивается.

Сергей Дубенок от лица руководства поблагодарил команду, которая более года работала над созданием современного и удобного офиса. Особую признательность он выразил сотрудникам, курировавшим ключевые направления: Ирине Кондрашиной, Евгению Алексееву, Сергею Селезнёву (координация проекта), Сергею Тузову и Вячеславу Голову.Он также подчеркнул, что новый офис — это не только символ роста, но и рабочий инструмент, демонстрационная площадка для клиентов. Практически все помещения (90–95%) оснащены светотехническими и акустическими решениями собственной разработки, которые могут применяться в офисах, кафе и других общественных пространствах. «Мне кажется, очень просто сделать продажу, пригласив вашего клиента в этот офис и просто сказав: «Хотите, как у нас?»», — заключил Сергей Дубенок.

Официальная часть праздника завершилась торжественным перерезанием красной ленточки. Символическую ленточку перерезали заместитель генерального директора ПАО «ОМЗ Перспективные технологии» Александр Николаевич Полудённый, генеральный директор ПАО «Европейская электротехника» Илья Анатольевич Каленков и заместитель председателя Совета директоров ПАО «Европейская электротехника» Сергей Николаевич Дубенок. В церемонии также участвовал Исполнительный директор ПАО «Европейская Электротехника» Сергей Сергеевич Андрейкин. После официальной части гости продолжили общение на праздничном фуршете, где также прошла викторина с розыгрышем подарков, добавившая мероприятию позитивных эмоций. Открытие новой штаб-квартиры знаменует собой начало нового этапа для ПАО «Европейская электротехника», ориентированного на дальнейшее повышение эффективности и укрепление сотрудничества с партнёрами. Для справки: Группа ОМЗ Перспективные Технологии (ПАО ОМЗ) — интегрированная инжиниринговая научно-технологическая группа компаний, поставщик комплексных решений для стратегических мегапроектов Российской Федерации, включенный в перечень системообразующих организаций отечественной экономики. Являясь интегратором передовых технологических решений, связывающим крупные промышленные и инфраструктурные предприятия с новейшими разработками, ПАО ОМЗ, используя компетенции профессиональных команд, управляет инвестициями в наукоемкие компании, обеспечивающие достижение технологического суверенитета в стратегических отраслях экономики Российской Федерации. В состав группы входят разработчики комплексных высокотехнологических решений для проектов отечественных и зарубежных заказчиков в нефтегазовом комплексе, энергетике, металлургии, нефтехимии, космосе, медицине и других отраслях с фокусом на предоставление результатов по модели контракта жизненного цикла (он-сайт).

|

|

EURUSD: Бонус 202% на пополнение от 202$. Введи промокод GOLD26 в Личном кабинете и участвуй!

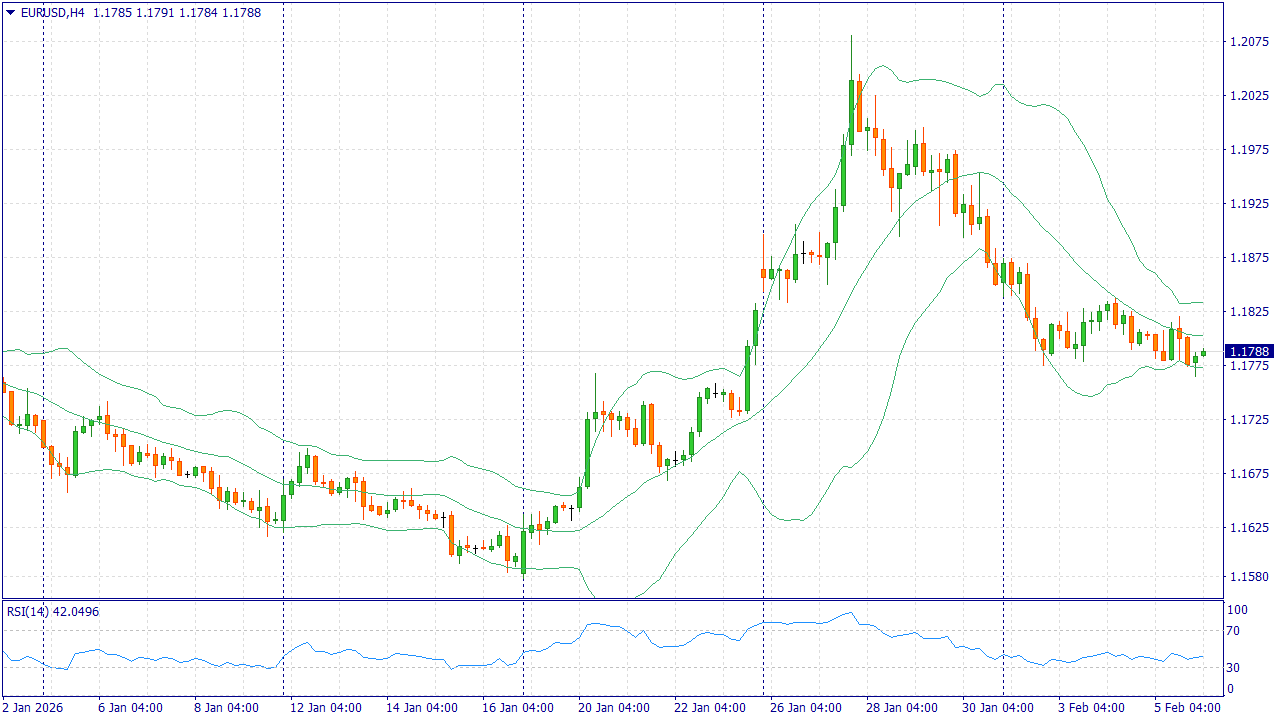

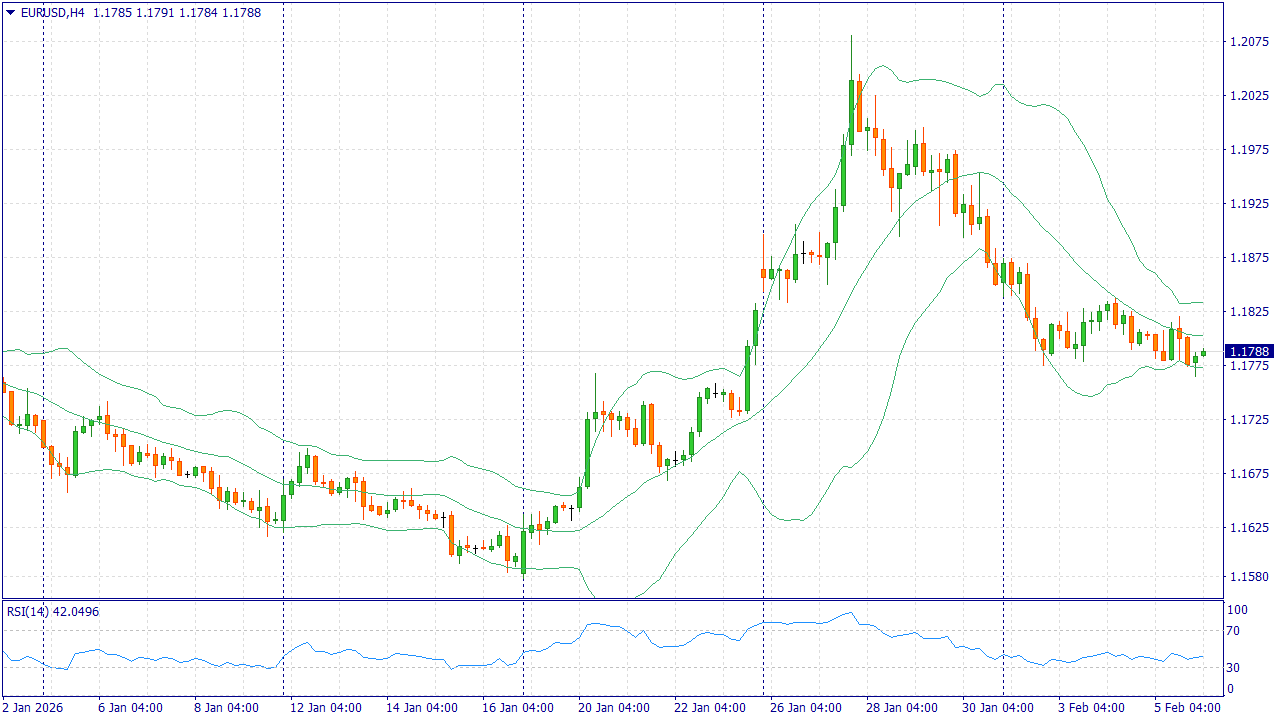

EUR/USD в пятницу, 6 февраля 2026 года, держится около 1,1790 после заметного укрепления доллара. Осторожность инвесторов выросла на фоне снижения акций и повышения неопределённости, что поддерживает спрос на американскую валюту. Центробанк еврозоны сохранил ставку без изменений и дал понять, что ориентируется на стабилизацию инфляции у цели в среднесрочной перспективе. При этом январские данные по инфляции в регионе показали замедление до 1,7% г/г, поэтому рынок активнее обсуждает более мягкие условия финансирования, а это сдерживает евро. Ожидания по ставке по-прежнему зависят от рынка труда в крупнейшей мировой экономике: часть индикаторов указывает на охлаждение, но ключевой отчёт по занятости способен быстро изменить настрой. Если статистика окажется устойчивой, аргументы в пользу сохранения высоких ставок усилятся, и EUR/USD может сместиться ниже. Торговая рекомендация: SELL 1.1790, SL 1.1820, TP 1.1700 FreshForex предлагает замечательный бонус 300% на каждое пополнение от 100 долларов, предоставляя возможность увеличить торговые объемы Больше аналитической информации Вы можете найти на нашем сайте

|

|

|

|