|

|

|

Профессиональная коллекторская организация «Защита онлайн» готовит к размещению трёхлетний выпуск биржевых облигаций серии БО-01. Решение об этом эмитент раскрыл сегодня на своей странице на сайте Интерфакс.

Накануне Мосбиржа присвоила дебютному выпуску регистрационный номер 4B02-01-00252-L (от 02.12.2025) и определила его в третий котировальный список. Выпуск будет доступен квалифицированным инвесторам. Подробные параметры, дата торгов и цели привлечения будут озвучены позже. Организатор выпуска АО «Инвестиционная компания Юнисервис капитал», представитель владельцев облигаций – ООО «ЮЛКМ». ООО ПКО «Защита онлайн» - быстрорастущая профессиональная коллекторская организация, учреждённая группой профессионалов с многолетним опытом работы на рынке деятельности по возврату просроченной задолженности в рамках закона № 230-ФЗ. Эмитента отличает высокотехнологичный подход к развитию бизнеса. Компания сделала ставку на максимальную автоматизацию процесса с использованием передовых цифровых решений и собственных разработок, значительно опережающих существующие программные продукты, которые используются в коллекторских организациях. Это позволяет вести около 100 тысяч судебных дел в месяц, 65% - в режиме «онлайн». Всего за 5 лет Компания построила эффективную бизнес-структуру, завоевала безупречную репутацию. Занимает 9 место по выручке среди российских ПКО по итогам 2024 г. Компания выстроила эффективную модель финансирования, предоставляемого компанией собственника, что обеспечивает стабильный доступ к капиталу для приобретения долговых портфелей. В отличие от ситуационных заимствований, эта система предоставляет перманентный капитал, позволяя гибко масштабировать бизнес и оперативно реагировать на рыночные возможности. В настоящий момент Эмитент участвует в создании нового финтех-холдинга, в состав которого войдут ООО ПКО «Защита Онлайн», отвечающее за коллекторское направление, инвестиционная компания, осуществляющая прямое привлечение капитала для покупки портфелей, а также IT-компания, ответственная за развитие программного обеспечения и автоматизацию. Заключение сделки запланировано на 4 квартал 2025 года. 13 ноября «НРА» присвоило эмитенту первый в его истории рейтинг: В|ru, прогноз «стабильный».

|

|

На общем собрании владельцев облигаций серий БО-05 и БО-06 не был достигнут необходимый кворум, из-за чего решение о реструктуризации долга не принято. Для признания ОСВО состоявшимся требовалось минимум 187 500 голосов по каждому выпуску, однако протоколом зафиксированы следующие данные явки: 110 721 голос по БО-05 и 132 252 по БО-06. Руководство компании поблагодарило участников и прокомментировало итоги в сообщении, раскрытом на странице эмитента на сайте Интерфакс. Все инвесторы, контакты которых удалось собрать, получали sms-сообщения, звонки от привлеченного колл-центра, электронные письма. Тем не менее, голосов оказалось недостаточно для утверждения предложенных изменений в эмиссионную документацию. Мы видим по результатам собрания, что большинство держателей облигаций БО-05 поддержали предложенный нами план реструктуризации (106 394 голосов «за» или 43% от общего объёма облигаций в обращении, 96% от тех, кто принял участие в голосовании), тогда как в выпуске БО-06 около половины голосов (51%) от общего количества принявших участие в ОСВО (132 252 голосов), принадлежащих нескольким крупным держателям, были отданы против наших инициатив. В этих обстоятельствах нам необходимо актуализировать антикризисный план и провести повторные переговоры с крупнейшими владельцами облигаций, после чего мы объявим о дальнейших планируемых шагах.

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/9503 или на других платформах: 📱 Ютуб 📱 ВК https://vk.com/video-221504876_456240090 📱 Рутуб https://rutube.ru/video/522920907419321912eb90b... 📱 Дзен https://dzen.ru/bogdanoffinvest 00:00 - Логика рынка 09:52 - S&P500, Nasdaq, Hang seng 11:19 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 13:09 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 14:40 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 15:22 - Фьючерс на газ, Природный газ США, Газ TTF, Нефть, Фьючерс нефти 17:34 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 18:29 - TLT, Биткойн, Apple, Tesla, Китайские акции 20:34 - Итоги по рынку акций

|

|

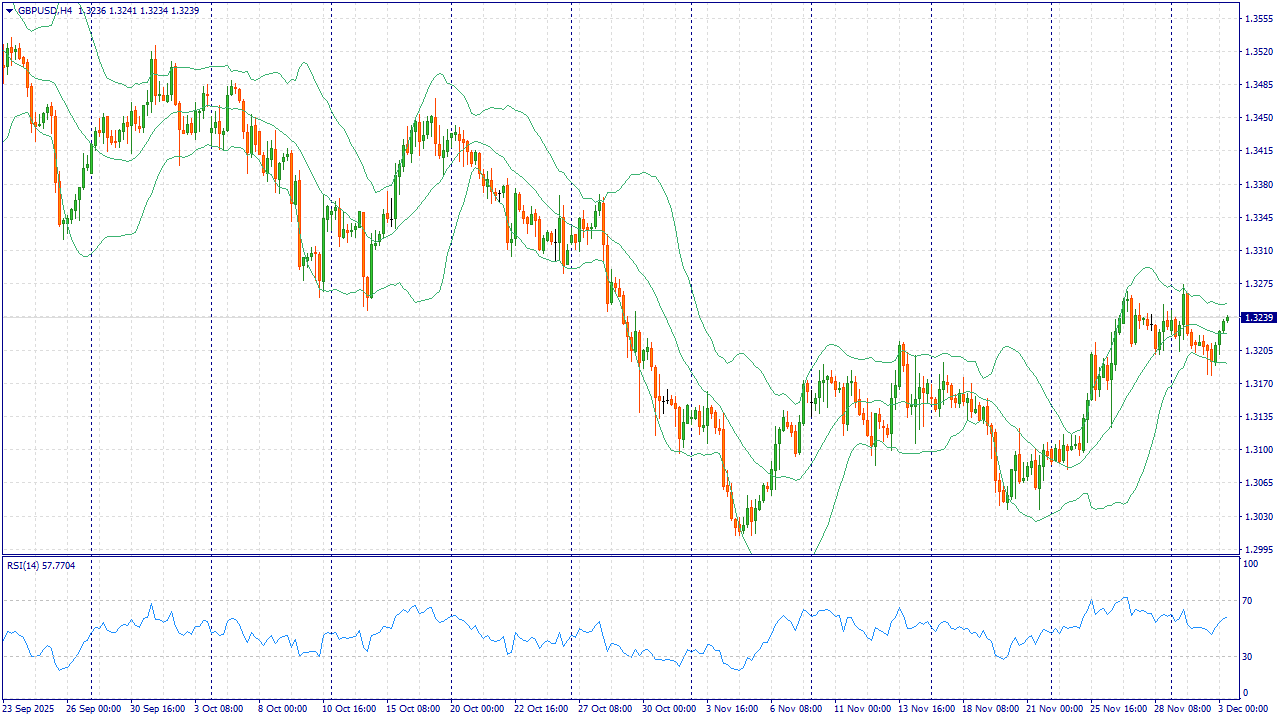

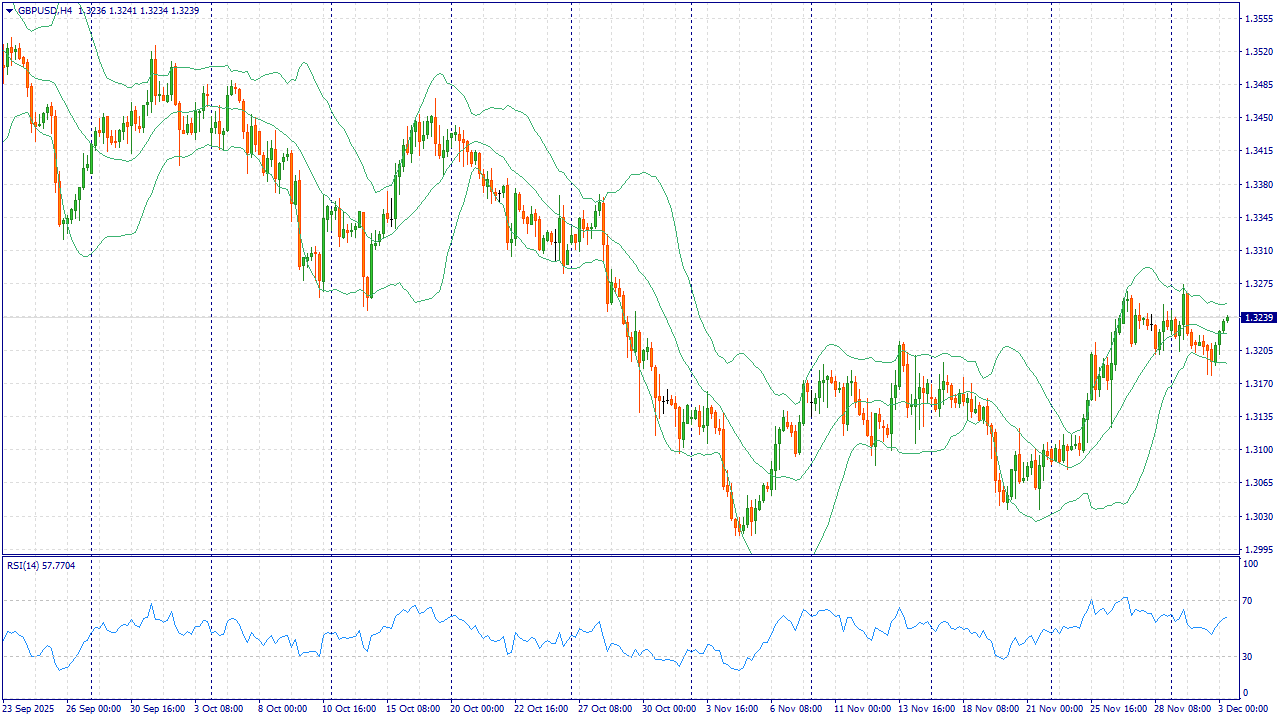

Событие, на которое следует обратить внимание сегодня: 15:15 EET. USD - Изменение числа занятых от ADP 17:00 EET. USD - Индекс деловой активности в секторе услуг от ISM GBPUSD: Предновогодний бонус 126% на пополнение от 260$. Успей воспользоваться - программа действует ограниченное время! Условия

Фунт торгуется устойчиво выше 1.32 благодаря ослаблению доллара на фоне ожиданий скорого смягчения политики ФРС и признаков охлаждения промышленной активности США. Внешний фон улучшился: снижение волатильности на рынках и стабилизация доходностей трежерис уменьшили привлекательность USD как защитного актива, что поддерживает курсы европейских валют, включая GBP. Внутренние факторы для Великобритании смешанные: бюджетные ограничения и слабый рост сдерживают оптимизм, но сохраняющаяся высокая, пусть и снижающаяся, заработная динамика и осторожная риторика Банка Англии удерживают ожидания по ставке на относительно высоком уровне по сравнению с США. В результате дифференциал краткосрочных ставок и реальные доходности в пользу фунта перестают сокращаться, а приток капитала в британские активы стабилизируется. Ключевые риски — внезапное ужесточение финансовых условий из-за американских данных или ухудшение британских фискальных перспектив. Однако при текущем балансе факторов и нейтральном внешнем фоне у пары есть пространство для умеренного роста, что оправдывает покупки на откатах при строгом управлении стоп-лоссом. Торговая рекомендация: BUY 1.3235, SL 1.3205, TP 1.3325 Наша компания предоставляет возможность получать доход не только с Вашей торговли. Привлекая клиентов в рамках партнерской программы, Вы можете получить до 30 долларов за лот! Больше аналитической информации Вы можете найти на нашем сайте

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/9498 или на других платформах: 📱 Ютуб 📱 ВК не работает 📱 Рутуб https://rutube.ru/video/f65fb7a43777fe5c3419fcf... 📱 Дзен https://dzen.ru/bogdanoffinvest 00:00 - Логика рынка 12:33 - S&P500, Nasdaq, Hang seng 14:01 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 15:28 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 17:59 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 18:39 - Фьючерс на газ, Природный газ США, Газ TTF, Нефть, Фьючерс нефти 21:10 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 23:53 - TLT, Биткойн, Apple, Tesla, Китайские акции 26:53 - Итоги по рынку акций 28:44 - Фьючерс какао, фьючерс кофе 29:54 - MRKC, SVAV

|

|

В ноябре клиенты чаще всего работали с металлами #XAUUSD, #XAGUSD, #CUCUSD, #XPTUSD и #XAUEUR — именно на этих инструментах зафиксирована наибольшая доля прибыльных сделок. Сегодняшний обзор посвящён перспективам рынка драгметаллов и меди: динамика спроса со стороны инвесторов и промышленности, новости о добыче и ожидания по ставкам формируют фон на декабрь и финальный отрезок 2025 года. До 2026 года ещё месяц - а подарки уже здесь! Предновогодний бонус 126% на пополнение от 260 $. Успей воспользоваться - предложение действует ограниченное время! Условия. .png)

Перспективы роста металлов до конца 2025 года: - #XAUUSD — золото поддерживают покупки центробанков и спрос в периоды неопределённости; чем мягче ФРС и ниже доходности, тем логичнее покупать на откатах.

- #CUCUSD — перебои на рудниках и рост спроса (энергопереход, сети, дата-центры, транспорт) усиливают риск дефицита; на таком фоне откаты по меди выглядят поводом для покупок.

- #XPTUSD — ограниченное предложение и стабильный индустриальный спрос поддерживают платину; при спокойном новостном фоне откаты могут давать шанс догнать более популярные металлы.

- #XAUEUR — волатильность рынка и устойчивый спрос на защиту поддерживают цену золота в евро; даже на высоких уровнях откаты по-прежнему используют для покупок.

- #XAGUSD — промышленный спрос (солнечная энергетика, электроника) в связке с динамикой золота поддерживает серебро; при развороте настроений откаты могут отыгрываться вверх.

По оценке аналитиков FreshForex, мягкая риторика ФРС, устойчивый защитный и промышленный спрос, а также риски дефицита предложения формируют для золота, серебра, платины и меди скорее поддерживающий фон для покупателей и постепенного роста котировок. В таких условиях логично внимательнее присматриваться к откатам и ключевым уровням для поэтапного набора позиций, не забывая о контроле рисков. FreshForex предлагает 270 инструментов для торговли, включая металлы с плечом до 1:2000, а новые клиенты могут получить бонус 26% в баланс торгового счета при пополнении от $260. Заработать на металлах

|

|

XAUUSD: BUY 4163.17-4213.17, TP1-4263.17, TP2-4398.47. Только для наших читателей - бонус 26% всем новым клиентам в баланс торгового счета при пополнении от $260. Получить • Долгосрочная тенденция: временная неопределённость. Максимальное скопление объемов текущего контракта расположено в диапазоне, по котировкам 4150.00–4180.00. В настоящий момент по XAUUSD совершаются инвестиционные операции выше указанного диапазона, что говорит о силе покупателей.XAUUSD: BUY 4163.17-4213.17, TP1-4263.17, TP2-4398.47.

• Среднесрочная тенденция: в лонг. Максимальное скопление объемов среднесрочной тенденции расположено в диапазоне, по котировкам 4159.00-4172.00. В настоящий момент по XAUUSD совершаются инвестиционные операции выше указанного диапазона, что говорит о силе покупателей. • Область выгодных цен на покупку с точки зрения маржинального обеспечения, располагается между зонами 1/4 и 1/2 построенными от максимума 01.12.2025. • Котировка верхней границы зоны 1/4–4213.17. • Котировка верхней границы зоны 1/2–4163.17. • Внутридневные цели: обновление максимумов от 01.12.2025–4263.17. • Среднесрочные цели: тест нижней границы СНКЗ-4398.47.XAUUSD: BUY 4163.17-4213.17, TP1-4263.17, TP2-4398.47.

• Торговые рекомендации: покупки из диапазона выгодных цен при формировании разворотного паттерна. • Buy: 4163.17–4213.17, Take Profit 1–4263.17, Take Profit 2–4398.47. До 20$ за каждый лот реальными средствами - получайте гарантированный доход подключив акцию Cashback! Больше аналитической информации Вы можете найти на нашем сайте

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/9490 или на других платформах: 📱 Ютуб 📱 ВК https://vk.com/video-221504876_456240085 📱 Рутуб https://rutube.ru/video/c2ccd15caeee8357340296b... 📱 Дзен https://dzen.ru/bogdanoffinvest 00:00 - Логика рынка 05:30 - S&P500, Nasdaq, Hang seng 07:16 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 08:44 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 10:13 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 11:25 - Фьючерс на газ, Природный газ США, Газ TTF, Нефть, Фьючерс нефти 13:40 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 15:23 - TLT, Биткойн, Apple, Tesla, Китайские акции 17:33 - Итоги по рынку акций 20:03 - ASTR

|

|

Ноябрь продолжил радовать ростом портфеля, нов отличие от двух предыдущих месяцев рост стал более гармоничным: к стратегии пополнения добавился пассивный рост за счет реинвестирования ранее полученных доходов и за счет роста рынка в целом.

На 30 ноября публичный портфель впервые превысил девятьсот тысяч, дотянувшись до 932 200 рублей, показав месячный рост на 8,5%. С одной стороны, приятно расти на росте рынка, когда индекс Московской биржи прибавил 6%, но с другой стороны, рост выше средней по рынку - это уже победа, ведь у ряда инвесторов даже в ноябре получилось уйти в минус. А вот с третьей стороны, месячная доходность выше процента по депозитам - очередной аргумент в пользу правильной диверсификации портфеля в более рисковые активы, хотя и без особого фанатизма. Акцент в портфеле продолжаю делать на активы, которые приносят дивидендный или купонный доход. Сейчас удельный вес акций вместе с замороженными фондами составляет 69%, удельный вест облигаций - 31%. Долю последних планомерно повышаю, пока еще есть возможность купить новые выпуски облигаций с относительно высокой доходностью. Топ-5 активов в портфеле по итогам ноября выглядят так: 1. Сбербанк-п - 11% 2. Татнефть-п - 6,6% 3. ФосАгро - 3,5% 4. Газпром - 3,2% 5. Мать и дитя - 3% В ноябре в очередной раз бы вынужден превысить объем пополнений портфеля. Согласно моей стратегии инвестирования постоянные пополнения должны составлять порядка 10 000 рублей в месяц (сумма доступна для большинства инвесторов), но так как ежемесячный пассивный доход этого месяца превысил 4 000 рублей и рынок первую половину месяца находился на годовом дне, то не воспользоваться такой ситуацией я не смог. О покупках первой половины ноября я писал здесь (кликайте). Во второй половине месяца, когда рынок начал очень активно расти, приоритет сместился в сторону облигаций - это облигации Глоракс, Уральская кузница, Патриот, Сегежа, Биннофарм, ГТЛК и бумаги Томской области. Кроме того купил в портфель акции нового для меня эмитента - инвестиционной компании SFI. Пока еще бумаги в плюсе. Кстати, учет инвестиций веду уже 6 лет на площадке Интелинвест. Вся аналитика, оценка текущих публичных портфелей, возможность посмотреть портфели крутых инвесторов - всё делаю только там. Что в планах на декабрь? -

Продолжу покупать облигации с купонной доходностью выше средней по рынку, но при этом с кредитным рейтингом не ниже А. Лишние риски не нужны, а зафиксировать те же 20-23% на следующие три года вполне реально. -

Посмотрю какие дивидендные акции пойдут в просадку ближе к новогодним праздникам и фиксации прибыли институциональными инвесторами, и в моменте что-то обязательно докуплю. Ожидаю некую рождественскую распродажу, хотя полгода у нас на рынка была эта распродажа. -

Совмещу приятное с полезным и продолжу пополнять ИИС для максимизации инвестиционного налогового вычета. У меня старенький счет типа А, который уже можно закрывать, но я пока еще держу его. -

Готовиться к Новому году и стремиться успеть реализовать все поставленные на декабрь задачи. 🔥 Чтобы не пропустить новые разборы акций, обзоры свежих выпусков облигаций и тренды фондового рынка скорее подписывайтесь на телеграм-канал. Там еще много полезной авторской аналитики и весь мой пассивный доход.

|

- Вот если вспомнить древне-античные времена, как было устроена жизнь простого рабочего? Кстати тогда даже понятия такого не было, большинство людей жило в статусе "рабов", семьями, то есть буквально, несколько столетий люди поколениями жили в цепях и намордниках, что в Египте, что в Греции. Ни отпусков, ни профсоюзов ни 9 часового рабочего дня, об этом никто даже не то что не думал, не мечтал. Но почему сегодня мир изменился, причем все таки в лучшую сторону.

- Случился прогресс, просто в один момент. Когда элиты начинают управлять обществом, для этого нужны инструкции. А какие? А такие, что бы было понятно всем, правители, чиновники, локального и глобального уровня исполняют именно инструкции. Это не происходит телефонно-базарным способом, когда кому то звонят, что бы что то объяснить, тут слов не хватит каждому давать какие то инструкции. Ведь человек не вечен, он уйдет, а инструкции останутся. Это называется григориально-матричный способ управления. Когда система предстает в виде определенных сценариев поведения людей, где система заранее просчитывает каждый ваш ход. Такой системе невозможно сопротивляться, ибо все что ты можешь сделать, уже давно просчитано на несколько сотен ходов вперед, выхода попросту нет, система строилась тысячелетиями, но все же положительные изменения произошли.

- Конечно, технологический прогресс, это спасение для простого люда. Сначала прогресс разрушил рабововладельческий строй, потом феодальный, следом рухнули империи. Так как прогресс стал замечаться людьми, буквально, ведь веками ничего не менялось, люди жили в привычном темпе. Родился - Крестился - Отпахал - Умер и так веками, вокруг ничего не происходило, буквально. А теперь? А теперь в одно десятилетие появляются компьютеры, следом появляется искусственный интеллект, в следующем я вам гарантирую, появятся полноценные роботы гуманоиды, ну и в других сферах будет прорыв.

- В таких условиях просто невозможно сохранять старые инструкции управления, ибо общество постоянно резонирует, то есть от него исходят вибрации, если в таких условиях пытаться навязать какие то диктаторские методы, элиты обречены на провал. Разумеется я не имею ввиду, что настанет коммунизм на всей планете, но факт остается фактом, прогресс это спасение для простого человека.

- Наверняка большинство слышало про приоритеты управления человечеством.

- Мировозренческий, Фактологический, Исторический, Психологический, Денежный, Физический

- На разных форумах и в трудах они иногда называются по другому, но заметьте, деньги, стоят на одном из последних мест. То есть думать, что деньги управляют миром, небольшое заблуждение. Всякие Эпл, Гугл, Вангард, БлекРок, так же следуют инструкциям, так как они не могут сопротивляться, даже они, многомиллиардные компании с миллиардными потоками, ничего не в состоянии сделать против такой системы, тем более в наше то время, когда деньги уже давно ничем не обеспечены) Но это уже для отдельной темы разговор.

- То есть исходя из денежного приоритета, можно сказать, деньги же меняются, раньше был бартер, потом металлическое бабло, теперь вот печатают фантики на принтере, не удивлюсь, если и через 100 лет будут цифровые деньги, наподобие биткоина и других цифровых валют, а вот остальные приоритеты управления в первых рядах останутся неизменными еще на несколько веков, если конечно мир не засосет в пучину конфликтов, выход из которого будет ядерный замес, который откинет нас и прогресс опять в средние века, где скорее всего опять все вернется на круги своя.

|

|

|

|

.png)