|

|

|

Праздничная эпопея с июльскими дивидендами подходит к концу. Сегодня завершающая четвертая часть и завершающий богатый котик. Даже как-то символически, что серия постов о дивидендах заканчивается эмитентами из финансовой сферы.

Предыдущие части открыты для ознакомления по ссылкам: Дивиденды июля. Кто, сколько и когда? (часть 1) Дивиденды июля. Кто, сколько и когда? (часть 2) Дивиденды июля. Кто, сколько и когда? (часть 3) Так кто же они - последние эмитенты, закрывающие реестры в июле? 1. Т-Технологии (за 1 квартал 2025 года) - наша новая восходящая дивидендная звезда, у которой есть только один недостаток, - на дивиденды направляется только 30% от чистой прибыли. Пока что дивидендная доходность достаточно низкая, но синергия двух банков и крупного холдинга позволит наращивать чистую прибыль, что должно вылиться в рост дивидендов. Размер дивиденда - 33 рубля Дивидендная доходность - 1,0% Дата закрытия реестра - 17.07.2025г. 2. Аэрофлот (за 2024 год) - после долгих лет убытков вернулся к выплате дивидендов. Дивидендная доходность средняя и типичная для государственных компаний. На доходность стоит смотреть в позитивном ключе, ведь все-таки не ноль. Размер дивиденда - 5,27 рублей Дивидендная доходность - 8,1% Дата закрытия реестра - 18.07.2025г. 3. Сбербанк (за 2024 год) - мы все говорим вот Сбер, вот Сбер, а дивидендная доходность ведь совсем низкая, даже ниже текущей акционной ставки по вкладам... Размер дивиденда - 34,84 рубля Дивидендная доходность - 11,0% Дата закрытия реестра - 18.07.2025г. 4. Роснефть (финальные за 2024 год) - одна из самых стабильных компаний по выплатам дивидендов, правда не самая стабильная по их росту. Размер дивиденда - 14,68 рублей Дивидендная доходность - 3,4% Дата закрытия реестра - 20.07.2025г. ⭐Из этой скромной выборки в моем портфеле присутствуют обе финансовые компании. Сбербанк в лидерах портфеля (а как же иначе?!) с удельным весом в 13,5% и средней 174 рубля. И новичок портфеля Т-Технологии с удельным весом в 2,1%. Оба эмитента были куплены на долгий срок или даже навсегда. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

Сектор: Девелопер, застройщик Последний обзор по Самолёту делал 14 апреля, тогда акции стоили 1152 ₽, я ожидал отскока до 1330, а после при благоприятных обстоятельствах и до 1550. По факту акции росли до 1390 (первая цель 🎯), а после ушли в боковик. Сейчас акции торгуются по 1229, давайте посмотрим, что можно ожидать дальше. 📈 Основные метрики ▪️ Капитализация: 964M$ ▪️ P/E — 14.03 ▪️ P/S — 0.22 ▪️P/B — 2.61 ▪️EPS — 87.82 ₽ ▪️EBITDA — 83.6B р. ▪️EV/EBITDA — 8.29 ℹ️ По P/E стало более чем в 2 раза дороже, чем в прошлом обзоре, значит прибыль упала. По остальным метрикам плюс-минус также. Вышел отчет за 2024 год, его я и разберу. 🗞 Новостной фон ▪️Согласно рейтингу ЕРЗ, девелопер Самолет стал лидером среди российских застройщиков по вводу жилья, а также лидером по текущему строительству. ▪️Группа «Плюс» (ранее Cамолет Плюс), результаты по МСФО за 2024 год: Выручка: 8,6 млрд рублей (рост в более чем 7 раз по сравнению с 2023 годом). ▪️С 2 июля дня бумаги АО «Плюс» доступны в OTC-сегменте Московской биржи под тикером PLUS ▪️Яндекс купил платформу для девелоперов и управляющих компаний «Домиленд» у группы «Самолет» — данные ЕГРЮЛ — ИФ ▪️ГК «Самолет» запускает первый на российском рынке фонд готовых квартир 💰 Финансовое здоровье ▪️Собственный капитал по итогу 2024 года вырос на 45%, а в 2023 году рос на 34% ▪️Чистый долг вырос на 713% 🤯 в 2024 году, а в 2023 сокращался на 2%. ▪️Net Debt / EBITDA — 7.38. Это очень высокий уровень долга. ℹ️ СК вырос на значительно — это плюс. Чистый долг вырос слишком сильно. Учитывая высокие процентные ставки это может быть опасным в текущих условиях. Плохое финансовое здоровье. 💰 Выручка, прибыль ▪️Выручка в 2024 году выросла на 32%, а в 2023 году росла на 49%. ▪️Прибыль в 2024 году упала на 69% 🤯 ▪️Свободный денежный поток отрицательный за 2024 год и он упал на 95% 🔮 Будущее, оценки ▪️ Свежих оценок нет. Старые три оценки от 2 июля по 6 ноября 2024: от 4900 до 3000 😁 🤵♂️ Основные акционеры 30,3% — Кенин М.Б. 24,3% — Голубков П.А. 5,9% — Евтушевский И.В. 2.5% — Елистратов А.Н. 2.2% — Голубков Д.А. 1.4% — ООО «Самолет-Резерв» 🆚 Сравнение с конкурентами Самолёт входит в тройку по капитализации в своем секторе, По метрикам оценивается дороже сектора. По уровню долга хуже сектора, но еще хуже Инград. По метрикам рентабельности в среднем по сектору. По росту выручки за 5 лет — лучше сектора. 🤑 Дивиденды Не платят с 2022 года. И я бы не ждал их в ближайшие годы или еще больше 🙄 📈 Технический анализ Индикаторы на дневном ТФ предполагают роста акций, но они ближе к завершению роста, поэтому я жду незначительных движений вверх и боковик. А после этого думаю, что опять вниз пойдем к 1100. В целом я ожидаю боковик 1070-1330 до либо ухудшения ситуации в отчетах, либо понижение процентной ставки и ожидания, что у компании жизнь наладится и роста. 🧠 Выводы Отчет за 2024 год — падение прибыли на 69%, рост чистого долга на 713%. Хорошо, что вырос собственный капитал, в остальном же куча куча проблем. Может быть улучшится ситуация, когда начнут понижать процентную ставку, это сможет положительно повлиять на акции компании. До тех пор жду боковика 1070-1330. 🤓 Соблюдаем букву закона: Не является индивидуальной инвестиционной рекомендацией. Понравился пост? Не скупись — поставь лайк 😉 Как вам разбор и вывод?

|

|

Вспоминается классика. Пацан к успеху шел, не получилось не фартануло. В последние дни прям ни дня без ЮГК не обходится. Снова история, о которой я никак не могу не рассказать 🤣🙈🙈🙈 Владелец «Южуралзолота» Константин Струков был остановлен 5 июля при попытке вылететь в Турцию на частном бизнес-джете стоимостью 50M$. «Я на работе, спокойно работаю. ... Я не собираюсь скрываться, мне и некуда», — заявлял ранее Струков ТАСС, однако судебные приставы изъяли у него уже аннулированный загранпаспорт прямо на борту самолета. Это произошло после решения суда от 2 июля о запрете на выезд за границу для Струкова и членов его семьи. Генпрокуратура требует обратить в доход государства активы бизнесмена, включая акции «Южуралзолота», обвиняя его в использовании депутатского статуса для приобретения активов. По данным следствия, Струков оформил предприятия на дочерей и подконтрольных лиц, а его семья получила гражданство европейских стран. Дочь Александрa, будучи гражданкой Швейцарии, формально владеет рядом уральских компаний, а сам Струков имеет отельный бизнес в Черногории, сообщает Ъ. Обыски в офисах «Южуралзолота» проводились 2 июля по делу о нарушениях экологического законодательства, хотя сам Струков пока не фигурирует в качестве обвиняемого. Инцидент с попыткой вылета произошел на фоне требований Генпрокуратуры о конфискации его активов, оцениваемых в миллиарды рублей. 😁Отважный, конечно, этот Струков. Знает, чем дело пахнет, арестом. И пытается бежать несмотря на запрет. Скорее всего это охарактеризуют как попытку побега, это ему с рук не сойдет. Понравился пост? Не скупись — поставь лайк 😉 Как вы думаете, что забыл Струков в Турции?

|

|

Сектор: Производство программного обеспечении Последний обзор по Позитиву делал 2 апреля. Тогда акции стоили 1303 ₽ и я ожидал падения вплоть до 1188, а от туда роста до 1550. По факту акции падали до 1090 🎯 , а от туда начали расти и в моменте доходили до 1347 ₽. Т.е. движение было плюс-минус с разницей в 5-7% от моего прогноза, довольно хороший результат, учитывая прогноз на 3 месяца вперед. Сейчас акции торгуются по 1305 ₽, давайте посмотрим, что ждать дальше. 📈 Основные метрики ▪️ Капитализация: 1.09B$ ▪️ P/E — 36.08 ▪️ P/S — 3.49 ▪️P/B — 6.06 ▪️EPS — 36.06 ₽ ▪️EBITDA — 6B р. ▪️EV/EBITDA — 16.36 ℹ️ Упала прибыль, по сравнению с прошлым обзором акции стали в 2 раза дороже оцениваться по метрикам. Вышел отчет за 1 кв2025, его и разберу. 🗞 Новостной фон ▪️Акционеры Позитив одобрили невыплату дивидендов 2024г ▪️POSITIVE TECHNOLOGIES В ПЕРВОМ КВАРТАЛЕ 2025 ГОДА НАРАСТИЛА ОБЪЕМ ОТГРУЗОК КЛИЕНТАМ ДО 3,8 МЛРД РУБ. И СНИЗИЛА УРОВЕНЬ ДОЛГОВОЙ НАГРУЗКИ 💰 Финансовое здоровье ▪️Собственный капитал за 1КВ2025ТТМ упал на 17% ▪️Чистый долг за 1КВ2025ТТМ упал на 39% ▪️Net Debt / EBITDA — 2,06, в прошлом разборе было 2.48. Таким образом компания заметно снизила уровень долга, но он еще все-таки заметный. ℹ️ Чистый долг сократился на ~8 млрд.р., а собственный капитал на ~3 млрд.р. Таким образом ситуация в компании стала лучше, здоровье можно обозначить как нормальное. 💰 Выручка, прибыль ▪️Выручка за 1КВ2025ТТМ выросла на 1%. ▪️Прибыль за 1КВ2025ТТМ упала на 35%. ▪️Свободный денежный поток упал на 66% до минус 6,27B р. 🔮 Будущее, оценки ▪️ Появилась свежая оценка от Финам от 4 июля — 1582 ₽ на акцию. Две старых оценки от 5176 (од назад) до 2904 (декабрь 2024) 🤵♂️ Основные акционеры 51,9% — Максимов Ю. 7,9% — Киреев Е. 7.7% — Максимов Д. 🆚 Сравнение с конкурентами В своей отрасли одна крупнейшая по капитализации компания. По метрикам стоит дороже рынка. Уровень долговой нагрузки самый высокий в отрасли. По метрикам рентабельности хуже рынка. По росту выручки за 5 лет лучше рынка (видимо у других еще нет 5 лет отчетов). 🤑 Дивиденды В 2024–1,45%. За 2024 год в этом году решили не платить. Дивиденды минимальны, это компания роста. 📈 Технический анализ Акции находились в нисходящем тренде с июня 2024 года и сейчас идёт попытка формирования боковой динамики. Индикаторы на дневном ТФ говорят о перекупленности, это может привести к коррекции. Я думаю можем увидеть небольшой рост, а после коррекцию до 1080 ₽, после чего мы уйдем в боковик 1000-1400 ₽ на мой взгляд. До улучшения ситуации в компании и на рынке. Если отчеты покажут ухудшение ситуации, то можем уйти ниже. Боковик пока что это лучшее, что можно ждать по Позитиву. 🧠 Выводы Есть здесь разные тенденции. Улучшение финансового здоровья, сокращение долговой нагрузки. Но это сопровождается падением прибыли на 35% за 1кв2025ТТМ, рост выручки на жалкий 1%. Назвать Позитив в настоящий момент компанией роста не поворачивается язык палец. Существенное понижение процентной ставки традиционно большой позитив для IT-компаний, если это произойдет, это может улучшить ситуацию в компании. В настоящий момент я бы не торопился с покупками Позитива. 🤓 Соблюдаем букву закона: Не является индивидуальной инвестиционной рекомендацией. Понравился пост? Не скупись — поставь лайк 😉 Как вам разбор и вывод?

|

|

Посмотрел разбор ситуации по ЮГК на РБК, где обсудили всю ситуацию, как это повлияет на облигации, расспросили экспертов. Собрал всю информацию из этого видео и делюсь с вами. Общая ситуация: ▪️Приостановка торгов: Акции ЮГК потеряли 35% за два дня, после чего торги на Московской и СПб биржах были приостановлены по предписанию Банка России из-за высокой волатильности и потенциальных потерь для инвесторов. ▪️Облигации ЮГК, несмотря на ситуацию, торгуются выше 90% от номинала, что указывает на относительную устойчивость. Предпосылки: ▪️В офисах ЮГК прошли обыски, а Генпрокуратура потребовала передать компанию государству из-за нарушений, связанных с приобретением компании вице-спикером Челябинского парламента Константином Струковым. ▪️Ущерб от экологических нарушений оценивается в 6 млрд рублей. Правовые аспекты: ▪️Суд по иску о передаче доли Струкова государству состоится 8 июля (следующий вторник) ▪️Вопрос о том, как приостановка торгов и потенциальная национализация повлияют на миноритариев, остается открытым. Рынок и инвесторы: ▪️Рынок не сильно взволновала ситуация, индекс Мосбиржи остался относительно стабильным. ▪️28% подписчиков РБК держат акции ЮГК, 9% — облигации Комментарии экспертов: ▪️Герман Шелеест: Отметил, что ситуация с ЮГК — новый кейс, связанный с вмешательством ЦБ для стабилизации рынка. ▪️Юристы указали на важность правового основания для изъятия акций и возможность защиты прав миноритариев через судебные прецеденты. Будущее компании: ▪️Возможна передача компании государству, что может привести к реструктуризации и смене собственника. ▪️Миноритарии могут столкнуться с неопределенностью, но есть надежда на защиту их прав. Облигации: ▪️Рублевые облигации ЮГК торгуются с доходностью 34%, долларовые — 16%. ▪️Риски: Несмотря на высокую доходность, существуют риски, связанные с возможной национализацией и реструктуризацией компании

|

|

Первый заместитель председателя правления Сбербанка Александр Ведяхин отметил признаки охлаждения экономики: замедление инфляции, снижение потребительской и кредитной активности, а также неблагоприятную сырьевую конъюнктуру. «Говорить о переохлаждении преждевременно — по нашим оценкам, рост ВВП в 2025 году составит 1,5%», — уточнил он, подчеркнув структурные ограничения, включая дефицит трудовых ресурсов. Ведяхин ожидает активного снижения ключевой ставки ЦБ: «На ближайшем заседании в июле ставка может снизиться на 2 п.п. до 18%, а к концу года — до 15-16%». Это более резкое смягчение, чем прогнозировалось ранее. По его словам, ЦБ готов гибко реагировать на изменения и может ускорить снижение при сохранении крепкого курса рубля или корректировке бюджетного правила. Эксперт подчеркнул, что Центробанк уже начал смягчать политику, следуя своей осторожной риторике. Такие меры помогут сбалансировать риски экономического замедления при сохранении макроэкономической стабильности. 😁Уже не первый эксперт говорит о скором понижение. Ждем, надеемся и верим :) Понравился пост? Не скупись — поставь лайк 😉

|

|

Гендиректор СПБ Биржи Евгений Сердюков в кулуарах Финансового конгресса Банка России заявил, что Биржа ведет переговоры о старте торгов заблокированными из-за санкций иностранными акциями уже этим летом. «Очень надеюсь, что летом все получится», — отметил Сердюков, подчеркнув стремление биржи найти решение, которое «удовлетворит всех участников». Торги будут проводиться только в российском пуле ликвидности с расчетами в рублях, без изменения нетто-позиций в иностранных депозитариях. Сердюков указал на сложности организации таких торгов: «С одной стороны, есть спрос на покупку заблокированных активов даже с дисконтом, с другой — мы не хотим навредить инвесторам». Биржа рассматривает разные варианты, так как внебиржевые сделки могут привести к налогу на материальную выгоду, а биржевые — создать проблемы с переоценкой активов у управляющих компаний. Несмотря на санкции против самой СПБ Биржи (действуют с ноября 2023 года), площадка продолжает прорабатывать механизм торгов. Инвесторы смогут покупать и продавать бумаги, но права на дивиденды и операции за пределами России останутся заблокированными до получения лицензии OFAC. Вопрос обсуждается с ЦБ и участниками рынка. 😁 Верим СПБ Бирже? Стали бы продавать свои заблокированные зарубежные активы с дисконтом? Понравился пост? Не скупись — поставь лайк 😉

|

|

Сектор: Розничная торговля продуктами питания и потребительскими товарами Последний обзор по Магниту делал 29 мая, тогда акции стоили 3970, я считал, что мы сделаем движение вниз до ~3800, от туда дойдем до 200-дневной в район 4000, а от туда 50/50 — либо идем дальше вниз, либо начинаем расти. Именно так и случилось. Дошли до 4040, от туда начали уходить вниз и сейчас торгуемся по 3624. Давайте посмотрим, ждать ли падения вниз или есть надежда :) 📈 Основные метрики ▪️ Капитализация: 4,69B$ ▪️ P/E — 8.4 ▪️ P/S — 0.12 ▪️P/B — 2.13 ▪️EPS — 432.76 ₽ ▪️EBITDA — 290.9B р. ▪️EV/EBITDA — 3.99 ℹ️ По сравнению с прошлым обзором акции стали чуть дешевле по метрикам. Отчета за 1КВ2025 еще не было, посмотрим новости, график из нового. 🗞 Новостной фон ▪️Магнит объявил о запуске нового направления — контрактного производства продуктов питания. Теперь ритейлер выпускает продукцию не только под собственными марками, но и по заказу внешних компаний. ▪️«Магнит» сокращает число жестких дискаунтеров. Этот формат требует больших инвестиций ▪️Магнит и Masan Group, ведущая продовольственная корпорация Вьетнама, открыли первый корнер российских товаров во Вьетнаме ▪️«Магнит» пытается избавиться от своих гипермаркетов, сосредоточившись на развитии форматов поменьше — магазинов «у дома». ▪️«Магнит» запускает новый формат торговых точек под названием «Заряд от Магнита». Это небольшие магазины в шаговой доступности с акцентом на готовую еду. Первые точки откроют в Москве в июле. 💰 Финансовое здоровье ▪️Собственный капитал по итогу 2024 года вырос на 14%, а в 2023 году падал на 24%. В рамках 6 лет по СК компания находится на одном месте. ▪️Чистый долг в 2024 году вырос на 20% до 788B р. В 2023 году долг рос на 19%. ▪️Net Debt / EBITDA — 2.71, это уже довольно высокий уровень долговой нагрузки, но еще не критичный. ℹ️ Собственный капитал в этом году вырос по сравнению с падением в 2023 — это важно. Уровень долговой нагрузки стал повыше, но в другие годы бывал еще выше. Финансовое здоровье нормально, есть некоторый позитив. 💰 Выручка, прибыль ▪️Выручка в 2024 году выросла на 20% превысив 3T р., это максимум за всё время существования компании. В 2023 году выручка росла на 8%, ▪️Прибыль по итогу 2024 года сократилась на 24%, а в 2023 году росла на 110%. ▪️Свободный денежный поток сократился на 51% в 2024 году до 37B р. с 75B р. 🆚 Сравнение с конкурентами Вторая по капитализации компания в секторе после ИКС 5. По метрикам оценивается в среднем по рынку. По долговой нагрузке немного хуже рынка. По метрикам рентабельности немного слабее рынка. По росту выручки за 5 лет лучше рынка. 🤑 Дивиденды 2020–8,28%, 2021–13,86%, 2022-2023 — не было выплат, 2024–12,21%. Выплаты за 2024 год в 2025 году решили не производить. 📈 Технический анализ Индикаторы на дневном ТФ за рост. Нисходящий тренд не закончился. Думаю, что мы можем еще какое-то время попадать в район ~3400-3450, от туда подрастем в район 3800 и там снова окажется ситуация 50/50 — либо падаем дальше, либо выходим уже в рост наконец. Посмотрим что будет дальше. 🧠 Выводы Очень понравились новости компании. Делают перегруппировку бизнеса. Усиливают, налаживают, открывают новые форматы. Прям видно их кипучую деятельность. Молодцы. Я думаю, что результаты этой деятельности станут заметны в 3-4 кварталах, а в 1-2 скорее всего все будет не очень радужно. Отчеты за 1-2 кварталы могут еще усилить давление на акции. Но увидим точнее в отчете за 1 квартал, верно ли моё предположение. 🤓 Соблюдаем букву закона: Не является индивидуальной инвестиционной рекомендацией. Понравился пост? Не скупись — поставь лайк 😉 Как вам разбор и вывод?

|

Итоги недели 30-04.07.2025: ММВБ: -2591р (-0.38%, индекс ММВБ -0.16%) ММВБ2: +718р (0.57%) Итого: -1873р (-0.22%)

|

|

У кого не грузит ютуб, есть видео в телеграм с тайм-кодами: https://t.me/bogdanoffinvest/7396 🎞 Ютуб-версия: 📱 ВК-версия: https://vk.com/video-221504876_456239838 🧘 Дзен-версия: https://dzen.ru/bogdanoffinvest 00:00 - Логика рынка 28:28 - S&P500, Nasdaq, Hang seng 32:27 - IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 36:00 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 46:46 - Юань рубль, рубль доллар, прогноз рубля. 54:50 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 1:02:14 - DXY, US10Y, VIX, Серебро, фьючерс на серебро, Золото, фьючерс на золото 1:03:25 - TMF, Биткойн, Apple, Tesla, Китайские акции 1:04:27 - Итоги по рынку акций 1:06:08 - AFLT

|

|

Когда паника мой метод, час и день.

|

|

Московская биржа и ведущие брокеры, включая Т-Инвестиции и Альфа-банк, приостановили торги акциями «Южуралзолота» (ЮГК) после иска Генпрокуратуры об обращении активов компании в доход государства. «С 4 июля приостанавливаем совершение сделок с акциями ПАО „ЮГК“ — выполняем определение суда», — сообщили в «Альфа-инвестициях». Акции золотодобывающей компании за два дня потеряли более 30% стоимости перед остановкой торгов при капитализации 106 млрд рублей. Причиной стало расследование в отношении основателя компании Константина Струкова, который, по версии следствия, незаконно совмещал должность вице-спикера Заксобрания Челябинской области с управлением бизнесом. «На текущий момент операции инвесторам доступны, но при поступлении предписаний мы будем обязаны их выполнить», — заявил представитель «БКС Мир инвестиций». Генпрокуратура утверждает, что Струков использовал служебное положение для принятия выгодных его бизнесу решений. Обыски в офисах компании проводились в рамках уголовного дела, но задержаний не последовало. Брокеры начали принудительно закрывать короткие позиции по акциям ЮГК, ожидая дальнейшего развития событий. 😁 Ситуация, конечно, сложная. Национализация звучит не приятно. Пока не ясно, что получат акционеры компании и получат ли. Но я надеюсь, что заберут долю у Струкова, а обычные акционеры не пострадают. Также и с облигациями не должно по идее ничего случится. Ждём продолжения истории... Понравился пост? Не скупись — поставь лайк 😉

|

|

Сектор: Энергетика — Добыча нефти; газа и потребляемого топлива Последний обзор по Лукойлу делал 21 мая, тогда акции стоили 6628 ₽, я ожидал боковика 6330-6950. По факту акции росли до 6830, а после стали падать до текущих 6130 на момент написания. Плюс-минус в рамках того боковика, что я предполагал в прошлый раз. Давайте посмотрим, чего можно ждать дальше. 📈 Основные метрики ▪️ Капитализация: 53.86B$ ▪️ P/E — 5.01 ▪️ P/S — 0.49 ▪️P/B — 0.62 ▪️EPS — 1225 ₽ ▪️EBITDA — 1.678T р. ▪️EV/EBITDA — 1.91 ℹ️ По сравнению с прошлым обзором акции стали по метрикам немного дешевле, отчета за 1КВ2025 еще не выходил. 🗞 Новостной фон ▪️ЛУКОЙЛ подписал соглашение о разведке и добыче нефти блока South Wadi El-Sahl в Восточной пустыне Египта ▪️ЛУКОЙЛ выкупил у австрийской OMV дополнительные 5% в стратегическом газовом проекте Hail & Ghasha на шельфе Абу-Даби, доведя свою долю до 10%. Сумма сделки составила $594 млн. 💰 Финансовое здоровье ▪️Собственный капитал за 2024 год вырос на 8% до 6,892T р. В 2023 году СК вырос на 42%. ▪️Чистый долг отрицательный и за 2024 год он увеличился на 34% до минус 1,046T р. ▪️Net Debt / EBITDA — отрицательное значение. ℹ️ Темы роста в 2024 году замедлились, но продолжали расти. Финансовое здоровье хорошее. 💰 Выручка, прибыль ▪️Выручка по итогу 2024 года выросла на 9% В 2023 выручка упала на 16%. ▪️Прибыль упала на 27% в 2024 году. А в 2023 году прибыль выросла на 50%. ▪️Свободный денежный поток сократился на 9% в 2024 году. 🔮 Будущее, оценки ▪️ Новых прогнозов нет. Два старых от 30 августа 2024 по 14 апреля 2025 — от 9750 до 11499 ₽ за акцию. 🆚 Сравнение с конкурентами По капитализации компания занимает 2 место в своей отрасли и является одной из крупнейшей компанией России. По метрикам Лукойл оценивается в среднем по сектору. По метрикам рентабельности Лукойл в настоящий момент выглядит чуть менее эффективно, чем в среднем по сектору. По росту выручки за 5 лет Лукойл оценивается хуже отрасли. 🤑 Дивиденды 2021–8.14%, 2022 —17,15%, 2023–14,23%, 2024–13,78%. В 2025 уже была отсечка в 7,92% или 541 ₽ на акцию, вероятно будет еще одна выплата к концу года. Финансовое здоровье компании говорит о том, что с дивидендами в ближайшее время проблем не будет. 📈 Технический анализ Находимся в боковике с середины 2023 года 6000-8000 ₽. Сейчас подходим к нижней границе этого боковика. Индикаторы предполагают еще небольшое снижение и скорый откат. Идёт снижение объёмов, но с ликвидностью проблем нет. Ожидаю снижения до ~6000, а от туда рост-отскок. Как я это вижу отобразил на графике. 🧠 Выводы Компания находится в режиме ожидания. Развивается, но темы роста снижены различными факторами: геополитика не дает расширяться на привычных ранее рынках, пытаются идти на другие (судя по новостям). Сама компания высоко эффективная, сильно развивалась в до-СВО-годы за пределами России и хорошо зарабатывала на других рынках, имела высокую диверсификацию. Сейчас же есть сложности. А российский рынок имеет свои внутренние проблемы связанные со ставкой и тому подобное, что в том числе и на нефтегазовых компаниях отражается. В целом пока ожидания — нахождения всё в том же боковике, 6-8К «глобально» и 6-7К в ближайшие месяцы. Выхода существенно ниже 6000 не ожидаю, а если там окажемся внезапно, то это будет отличная возможность взять хорошую компанию по низкой цене. И ждём отчет за 1КВ2025. 🤓 Соблюдаем букву закона: Не является индивидуальной инвестиционной рекомендацией. Понравился пост? Не скупись — поставь лайк 😉 Как вам разбор и вывод?

|

|

Продолжаю нашу ежедневную рубрику «куда пойдем» мы с пяточком. Вчера индекс МосБиржи вырос на 0.29% или 2823 пунктов, а на утро падаем, сейчас торгуемся по 2795. Давайте посмотрим основные моменты влияющие на рынок к настоящей минуте. 🗞 Новостной фон ▪️Путин почти час обсуждал с Трампом Украину и Ближний Восток Трамп по итогам беседы с российским лидером Владимиром Путиным заявил, что не удовлетворен ситуацией вокруг Украины и считает, что прогресса нет. «У нас состоялся разговор. Во время этой довольно длительной беседы мы обсудили множество вещей, включая Иран. Мы также поговорили о конфликте на Украине, я недоволен [ситуацией]», - заявил Трамп. «Нет, я не достиг прогресса», - отметил Трамп, отвечая на вопрос относительно возможных подвижек в урегулировании украинского кризиса. ▪️Трамп заявил, что США продолжают передавать военную помощь Украине «Мы поставляем оружие, мы работаем с ними, чтобы помочь им. Но мы должны быть уверены в том, что нам самим хватит [вооружений]», - сказал Трамп, отвечая на вопросы журналистов на военной базе Эндрюс под Вашингтоном. 💰Корпоративные события Очередной день без особо значимых корпоративных событий. Сегодня последний день для попадания в реестр акционеров, которые будут иметь право на получение дивидендов для следующих компаний: МТС, ИНАРКТИКА, Россети Урал, МГКЛ, Абрау-Дюрсо, Ламбумиз, ЧКПЗ. 😁Поговорили Трамп и Путин, но никакой конкретики, видимо никак договорится не могут. Корпоративных событий тоже считай нет. Значит будем двигаться чисто по тех. анализу. По ТА на мелких тайм-фреймах типа часовика есть еще потенциал для коррекции. На дневном ТФ индикаторы все также за рост. Думаю будет снова слабое движение вниз по итогу дня, если не будет какая-то сильная новость. Понравился пост? Не скупись — поставь лайк 😉 Индекс МосБиржи, куда сегодня?

|

|

Событие, на которое следует обратить внимание сегодня: 11:30 EET. GBP - Индекс PMI для строительного сектора GBPUSD:

В четверг курс GBP/USD колебался вблизи нижней границы краткосрочного снижения, чему способствовало давление со стороны продавцов, вызвавшее падение курса доллара США после того, как данные по занятости в несельскохозяйственном секторе США (NFP) оказались выше ожиданий. Рынки ожидали результатов ниже прогнозов после того, как предварительные данные ADP по занятости за эту неделю показали резкое сокращение числа рабочих мест в частном секторе, но резкий рост числа рабочих мест в государственном секторе образования компенсировал сокращение занятости в частном секторе. Правительство Великобритании борется с неравномерным экономическим спадом, а премьер-министр Кир Стармер пытается сохранить контроль над ситуацией. Премьер-министр подвергся критике за то, что не смог осуществить резкое сокращение социальных выплат, которое было ключевым пунктом его предвыборной программы, а также за то, что не отказался от повышения налогов, что вызвало гнев как рынков, так и политических сторонников в Великобритании. Сильный рост чистой занятости в США, отраженный в данных NFP, также подорвал надежды на снижение ставок на широком рынке. Результаты июня по занятости развеяли любые ожидания рынка относительно снижения ставок на предстоящем заседании Федеральной резервной системы (ФРС) в конце месяца, а вероятность трех снижений ставок до конца года также была поставлена под сомнение. Торговая рекомендация: SELL 1.3660, SL 1.3680, TP 1.3560 Пополняйте свой счет и вы получите до 15% в баланс на первое пополнение. Дополнительные средства будут использоваться для торговли, увеличивая объемы торгов и помогая выдержать просадку. Больше аналитической информации Вы можете найти на нашем сайте

|

|

У кого не грузит ютуб, есть видео в телеграм с тайм-кодами: https://t.me/bogdanoffinvest/7392 🎞 Ютуб-версия: 📱 ВК-версия: https://vk.com/video-221504876_456239837 🧘 Дзен-версия: https://dzen.ru/bogdanoffinvest 00:00 - Логика рынка 14:08 - S&P500, Nasdaq, Hang seng 16:54 - IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 08:02 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 23:33 - Юань рубль, рубль доллар, прогноз рубля. 25:46 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 27:02 - DXY, US10Y, VIX, Серебро, фьючерс на серебро, Золото, фьючерс на золото 28:11 - TMF, Биткойн, Apple, Tesla, Китайские акции 28:26 - Итоги по рынку акций 29:50 - CHMF

|

|

У кого не грузит ютуб, есть видео в телеграм с тайм-кодами: https://t.me/bogdanoffinvest/7383 🎞 Ютуб-версия: 📱 ВК-версия: https://vk.com/video-221504876_456239836 🧘 Дзен-версия: https://dzen.ru/bogdanoffinvest 00:00 - Логика рынка 05:45 - S&P500, Nasdaq, Hang seng 07:06 - IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 08:02 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 12:26 - Юань рубль, рубль доллар, прогноз рубля. 12:58 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 15:10 - DXY, US10Y, VIX, Серебро, фьючерс на серебро, Золото, фьючерс на золото 15:37 - TMF, Биткойн, Apple, Tesla, Китайские акции 16:24 - Итоги по рынку акций 17:34 - PLZL

|

|

Минфин РФ с 7 июля по 6 августа планирует продавать иностранную валюту/золото в рамках бюджетного правила на общую сумму 18,77 млрд рублей, ежедневный объем операций составит эквивалент 0,82 млрд рублей, говорится в сообщении министерства. «Суммарное отклонение фактически полученных нефтегазовых доходов от ожидаемого месячного объема нефтегазовых доходов и оценки базового месячного объема нефтегазовых доходов от базового месячного объема нефтегазовых доходов по итогам июня 2025 года составило 7,05 млрд рублей», - сказано в сообщении ведомства. Что было ранее: ▪️С 6 июня по 4 июля Минфин покупает валюту и золото на 28,3 млрд рублей, по 1,5 млрд рублей в день. ▪️Месяцем ранее, с 13 мая по 5 июня, объем покупок составлял 41,6 млрд рублей, по 2,3 млрд рублей в день. ▪️До этого, с 7 апреля, Минфин продавал валюту и золото на 35,9 млрд рублей, ежедневный объем операций составлял эквивалент 1,6 млрд рублей. 😁 Похоже Минфин готовится к отпуску. Только продаёт валюту, а не покупает. Чувствую отдыхать будут в России 😁 А если серьезно, то это может незначительно влиять на укрепление рубля.

|

|

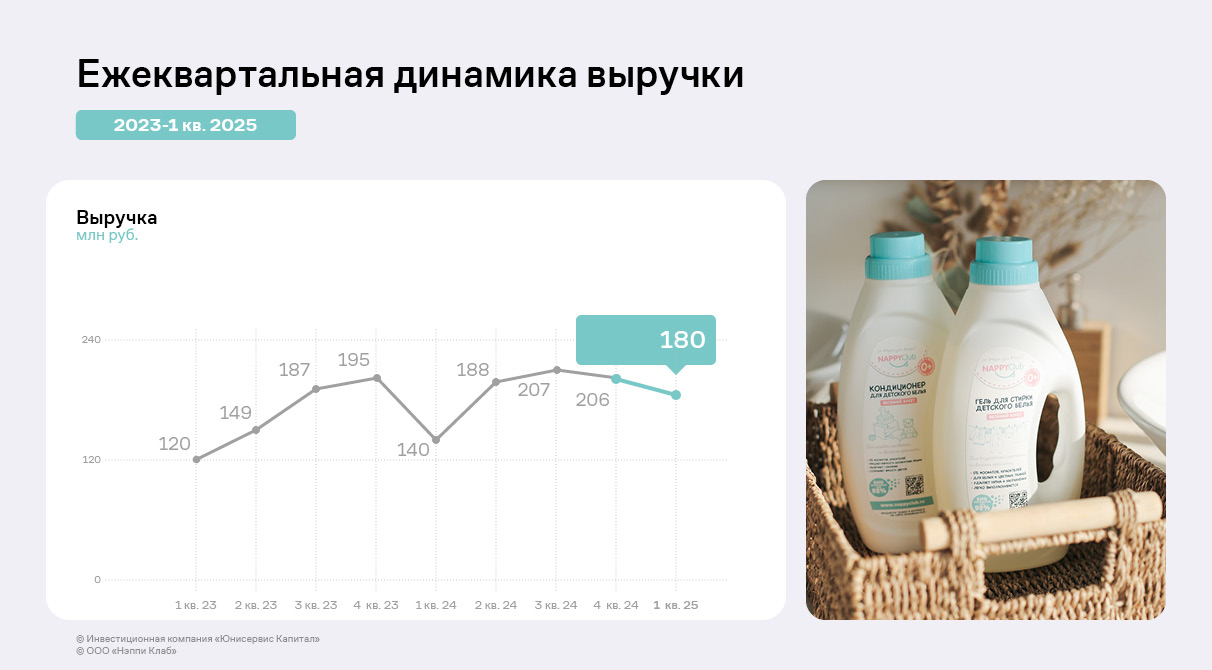

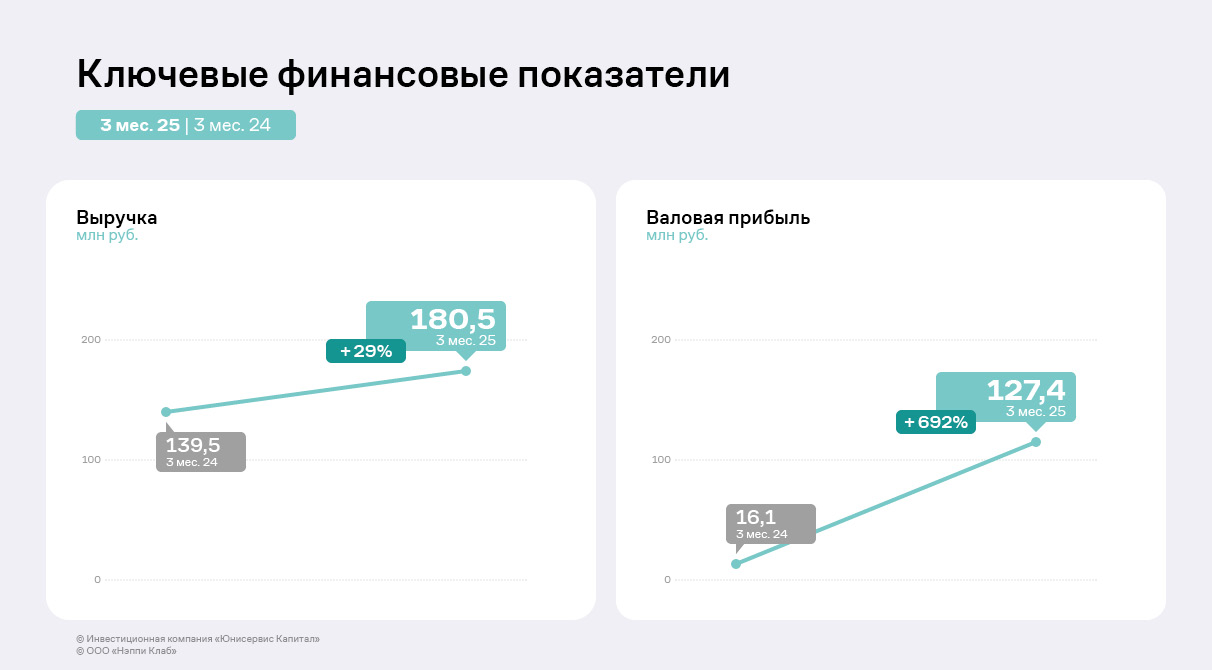

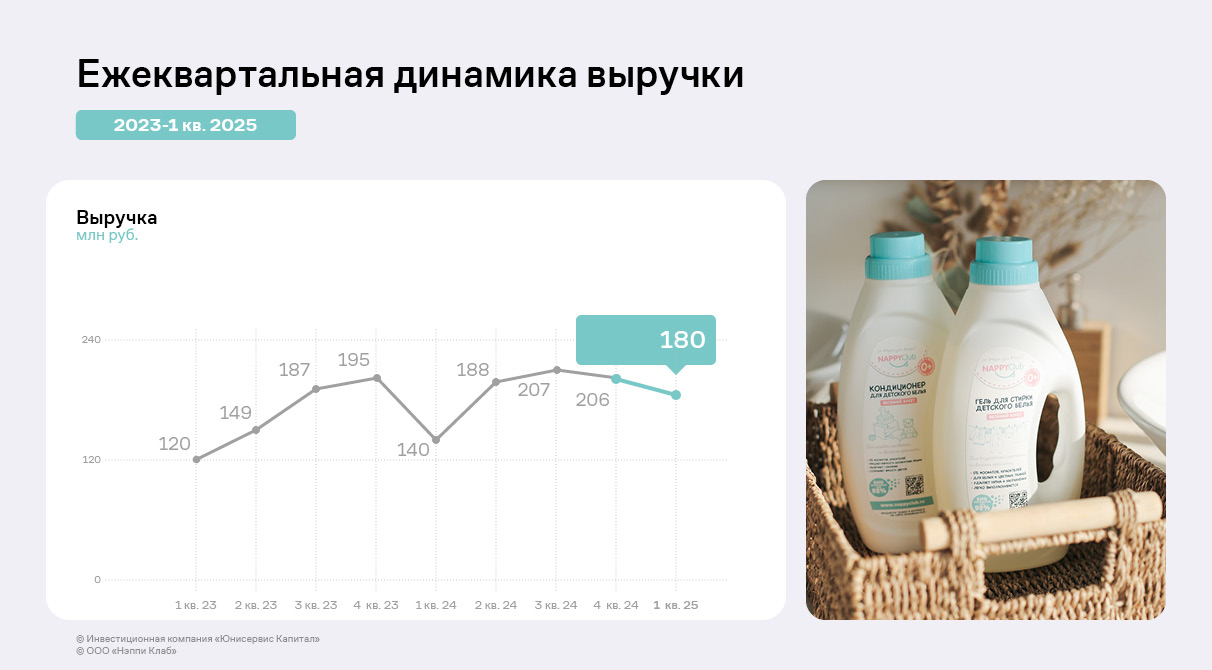

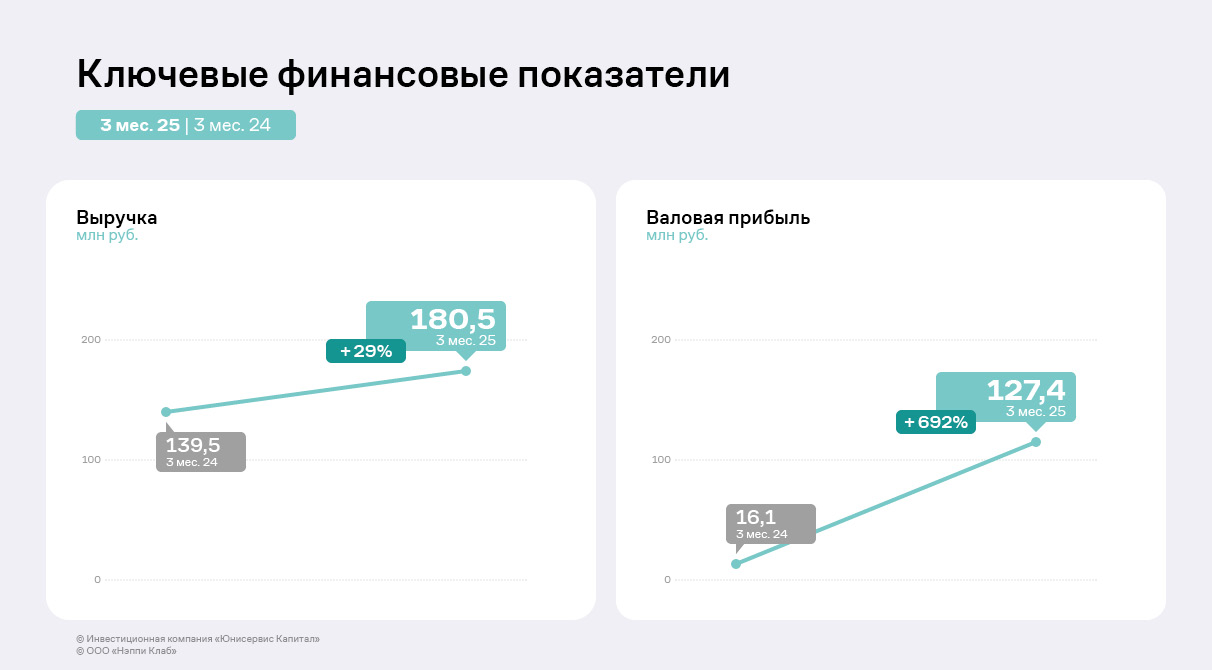

Эмитент продемонстрировал рост выручки и валовой прибыли при снижении чистой прибыли и EBITDA Adj LTM. Причины разнонаправленной динамики рассмотрели в аналитическом обзоре. По итогам работы в 1 квартале 2025 года ООО «Нэппи Клаб» в целом показало положительную динамику финансово-хозяйственной деятельности. Несмотря на ежегодное сезонное сокращение выручки относительно предыдущих кварталов на фоне снижения спроса в январе — марте, в сравнении с АППГ показатель вырос на 29,4% до 180,47 млн руб. Этого удалось добиться благодаря росту продаж и систематическому пересмотру ценовой политики.

Валовая прибыль также продемонстрировала существенное увеличение в 8 раз благодаря сокращению себестоимости продукции относительно аналогичного периода прошлого года.

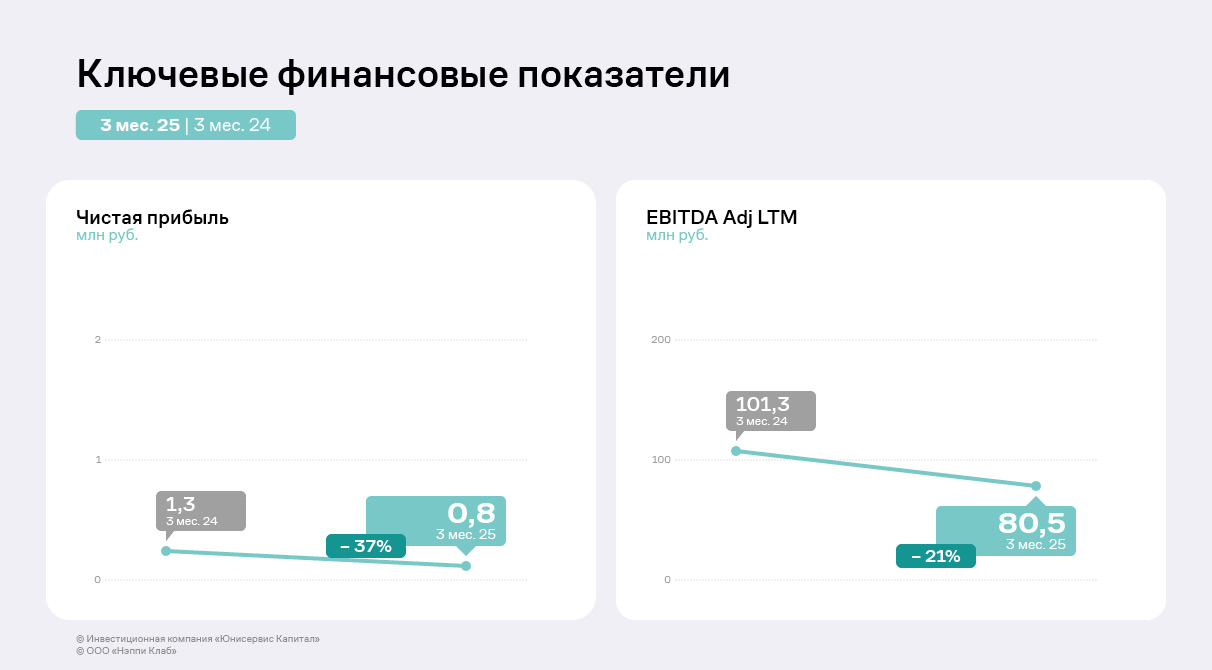

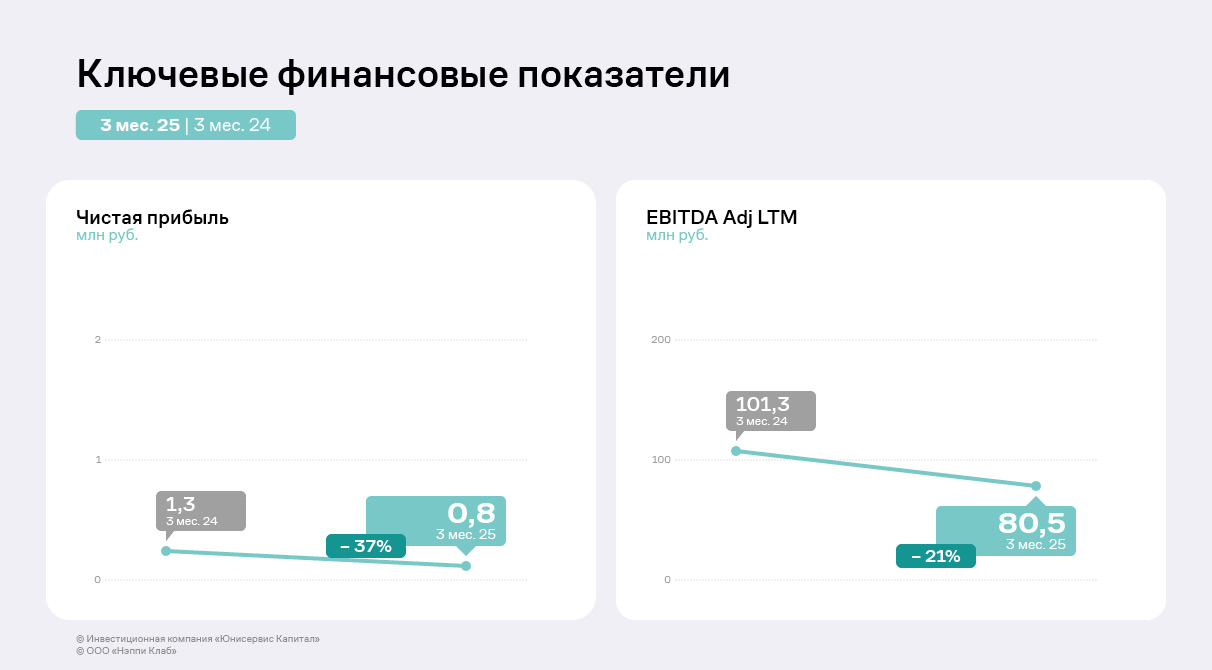

При этом показатель EBITDA Adj LTM за последние 12 месяцев сократился на 21% или на 20,9 млн руб. в связи с коммерческими расходами в 1 квартале 2025 года. Затраты эмитента на рекламу исторически высокие: «Нэппи Клаб» привлекает в качестве амбассадоров лидеров мнений и использует различные рекламные каналы, включая телевидение, сотрудничает с крупными клиниками «Мать и Дитя», «Медси», DocDeti. Подобная стратегия уже приносила результаты, так, в 2023 году при значительных инвестициях в рекламу выручка компании выросла в два раза относительно АППГ. Однако, в рамках оптимизации ООО «Нэппи Клаб» приняло решение о пересмотре маркетинговых расходов: эмитент формирует собственные площадки для общения с целевой аудиторией и продвижения продукции, бренда с помощью нативных инструментов и пользовательского контента. Цель — снизить стоимость «привлечения» одного клиента. Также часть партнёров эмитент переводит с финансовой мотивации на товарную. Подобный бартер для компании будет являться более выгодным, а также поспособствует повышению узнаваемости. Чистая прибыль сократилась (на 491 тыс. руб. к 1 кв. 2024 г.) ввиду возросшей суммы процентных расходов, что стало логичным следствием размещения облигационного выпуска в августе 2024 года. Напомним, что примерно 50 млн руб. облигационного выпуска были направлены на погашения по договорам займа и кредитам. 100 млн руб. были использованы для пополнения оборотных средств, благодаря чему компания увеличила объёмы закупа подгузников и детских трусиков, а также инвестировала в средства детской и женской гигиены, косметики. Ожидается, что расширение ассортимента новыми линейками положительно отразится на финансовом результате, ощутимо увеличив чистую прибыль к концу 2025 г.

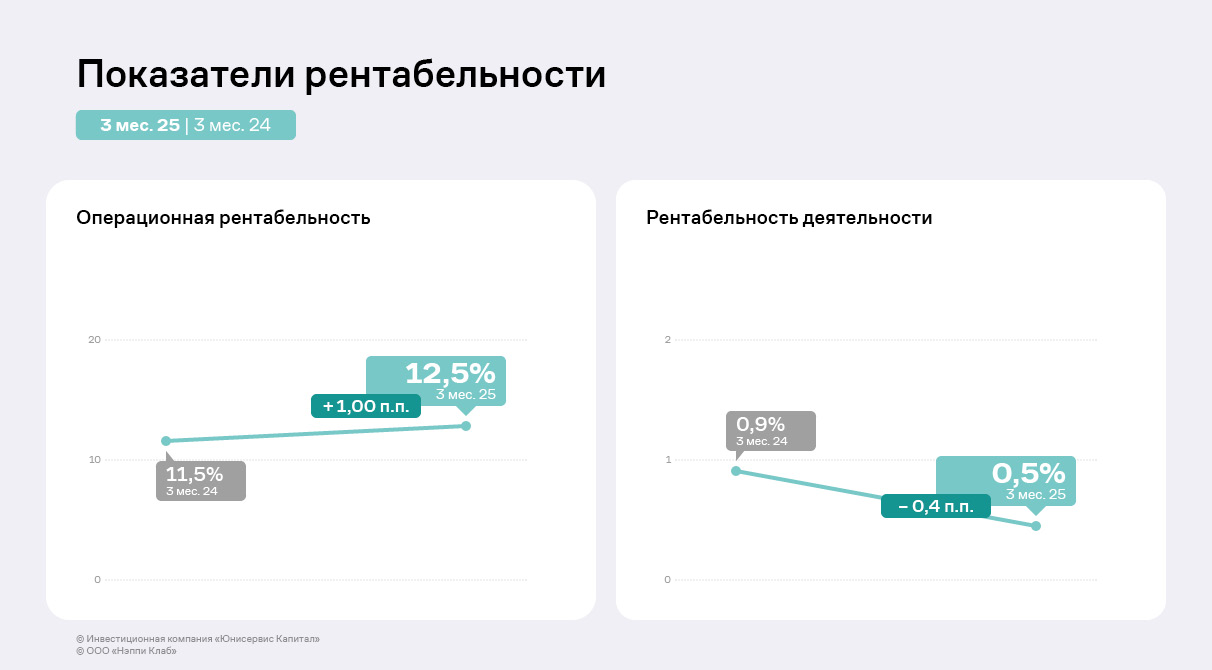

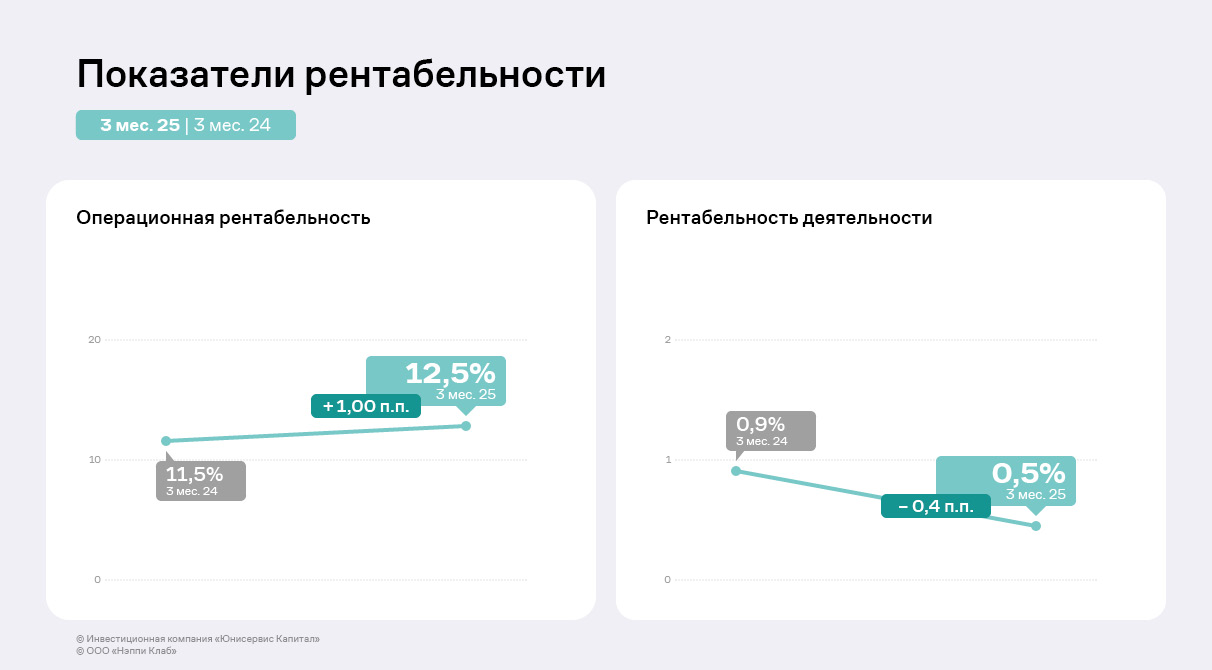

Несмотря на сокращение коэффициента ROS на фоне снижения чистой прибыли на 0,4 п. п., операционная рентабельность эмитента выросла на 1 п. п. к АППГ и составила 12,5%. «Нэппи Клаб» планирует масштабировать бизнес, а по итогам 2025 года повысить выручку до 1,3 млрд руб. В перспективе компания намерена войти в тройку лидеров рынка товаров для детей и родителей. В партнерстве с инвестиционном фондом 3 STREAMS, который во втором квартале инвестировал в «Нэппи Клаб», эмитент потенциально сможет быстрее достичь обозначенных показателей. По предварительным оценкам, результаты второго квартала уже превосходят показатели первых трёх месяцев 2025 года (в течение которых на снижение продаж влиял сезонный фактор), что формирует основу для достижения стратегических целей.

Ассортимент компании значительно диверсифицирован. Более того, эмитент регулярно расширяет товарную линейку: в 2024 году велась работа над контрактным производством одежды, были выпущены 12 позиций категории «косметика и уход», в планах на 2025 год — начать реализацию ещё 4-5 новинок. Наибольшую долю в структуре продаж за первый квартал 2025 г. традиционно занимают детские подгузники и трусики — практически 81%. В рамках стратегии развития на 2024 год компания фокусировалась на увеличении удельного веса косметики и ухода, одежды, бытовой химии, суммарно занимавших менее 4% в общем объёме выручки. На конец первого квартала 2025 г. их доля выросла: одежда, гигиена и бытовая химия теперь занимают по 4% (каждая из категорий) от объёма продаж.

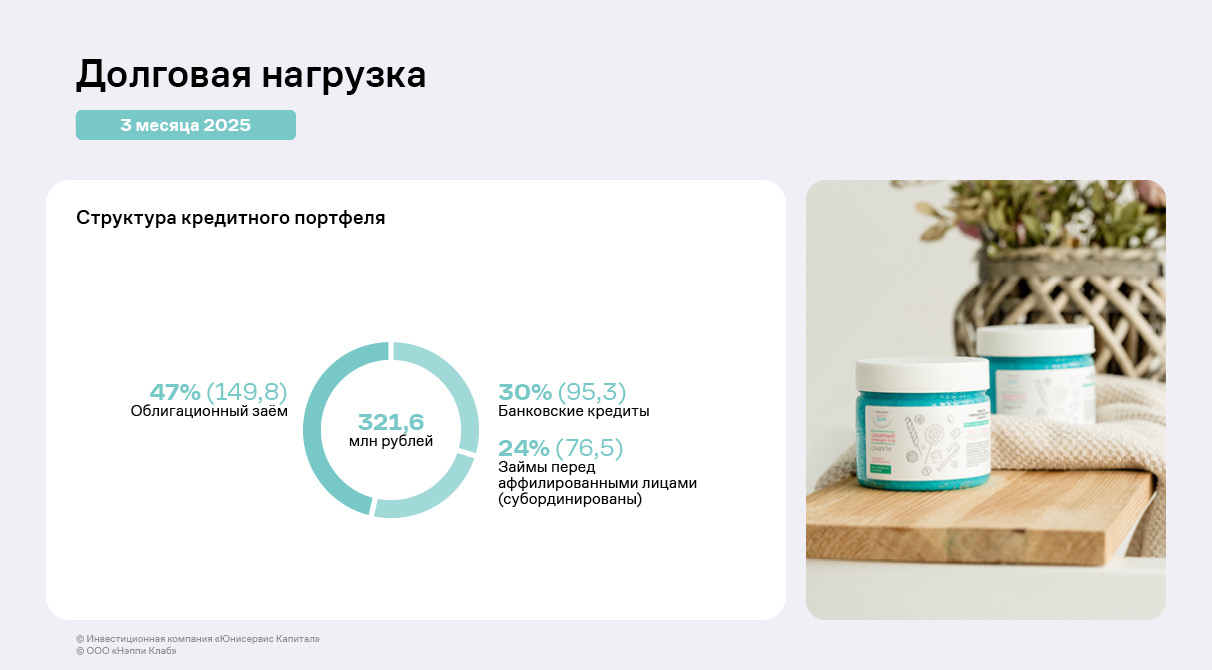

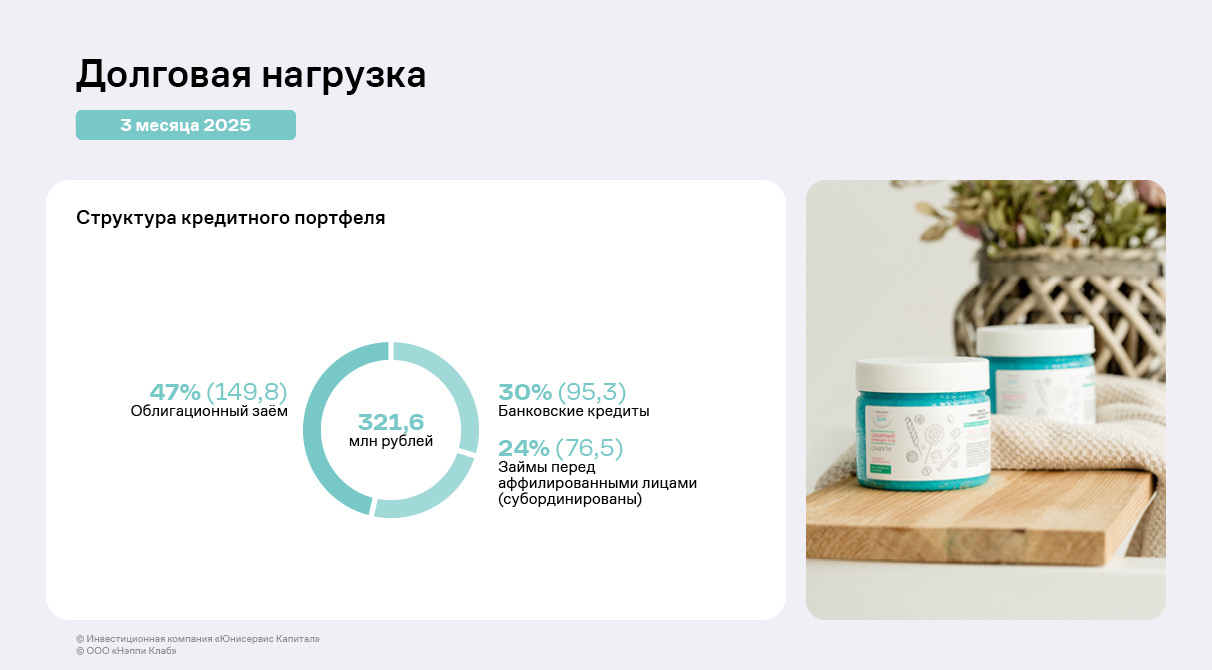

Структура кредитного портфеля эмитента на текущий момент на 30% состоит из банковских кредитов, 47% приходится на облигационный выпуск, оставшаяся часть в 24% — займы собственников и аффилированных лиц. Компании удалось диверсифицировать фондирование, в том числе за счёт размещения дебютного облигационного выпуска. Займы собственников и аффилированных лиц субординированы, что означает, что их сумма не оказывает влияния на уровень закредитованности компании. При этом долговая нагрузка показала негативную динамику, основная причина — снижение операционной прибыли и, соответственно, показателя EBITDA Adj LTM при увеличении суммы заимствований.

Отношение чистого долга к EBITDA Adj LTM возросло на 2 пункта, соотношение долга к собственному капиталу на 1 п. п. Показатель ICR, отражающий процентную нагрузку, также показал отрицательную динамику: уменьшился на 3,35 п. п. к 1 кварталу 2024 г. Несмотря на отрицательную динамику долговых коэффициентов, в компании ожидают, что привлечение капитала существенно поспособствует увеличению финансовых результатов и доли эмитента на рынке. Далее, по мере масштабирования бизнеса, долговое давление будет снижаться.

|

|

|

|