|

|

|

21 января Аналитики FreshForex уже говорили о предстоящем росте золота. 28 января 2026 года золото (XAUUSD) впервые уверенно преодолело очередной рубеж $5 400 за унцию, обновляя исторические максимумы на волне спроса на защитные активы. Уже 29 января рост продолжился — котировки приближались к $5 600, что подчёркивает: рынок воспринимает движение не как разовый всплеск, а как переоценку «цены риска» в мире. Спрос на защитные активы снова выходит на первый план, и в такой среде «жёлтый металл» часто становится тем самым простым и понятным убежищем, куда перетекает капитал, когда уверенности в завтрашнем дне становится меньше. Подключайте 101% под просадку и торгуйте с удвоенным депозитом! Бонус поможет увеличить прибыль или выдержать просадку!

5 драйверов дальнейшего роста золота: - Геополитическая напряжённость и риск эскалации: Любое усиление конфликтов, санкционного давления или угроз расширения кризисов обычно повышает спрос на золото как на универсальный защитный актив. Чем выше неопределённость, тем сильнее «премия за безопасность» в цене металла.

- Динамика доллара и доверие к валютам: При ослаблении доллара золото получает поддержку: оно становится доступнее для покупателей из других валютных зон и одновременно выступает способом сохранить покупательную способность капитала в период валютных колебаний.

- Ожидания по процентным ставкам и инфляции: Для золота важны реальные условия финансирования — то есть соотношение ставок и инфляции. Если рынок ждёт более мягкой денежно-кредитной политики или сохраняющейся инфляции, привлекательность золота растёт, поскольку альтернативная доходность по консервативным инструментам выглядит менее убедительно.

- Фундаментальные риски: долги, дефициты, бюджетная устойчивость. Рост долговой нагрузки и обсуждения бюджетных рисков усиливают спрос на активы, не зависящие от обязательств государства или финансового сектора. В такие периоды золото воспринимается как «страховка» от системных дисбалансов.

- Структурный спрос со стороны центральных банков:Когда центральные банки увеличивают долю золота в резервах, это создаёт более устойчивую базу спроса. Такой фактор часто смягчает коррекции и поддерживает тренд, особенно на фоне геополитических и валютных рисков.

Пробой $5 400 усилил “бычий” нарратив по XAUUSD — рынок закладывает повышенную геополитическую премию и фундаментальные риски (валюта, долг, политика ставок). Пока сохраняются геополитические риски, неопределённость по ставкам и вопросы к долговой устойчивости крупнейших экономик, золото может оставаться в числе приоритетных инструментов для диверсификации и защиты капитала. А мы еще раз напоминаем: читайте качественную аналитику от FreshForex и зарабатывайте! Торгуй металлами с выгодным плечом до 1:1000 и зарабатывай с FreshForex! До 20$ за лот реальными средствами - получайте доход подключив акцию Cashback! Заработать на росте

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/10176 или на других платформах: 📱 Рутуб https://rutube.ru/video/db369bff820778c583eb483... 📱 ВК https://vkvideo.ru/video-221504876_456240172 📱 Ютуб 📱 Дзен https://dzen.ru/bogdanoffinvest 💗 Пульс https://www.tbank.ru/invest/social/profile/Bogd... 00:00 - Логика рынка 05:50 - Торговые идеи, Новостной фон 12:52 - S&P500, Nasdaq, Hang seng 13:26 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 14:23 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 16:44 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 15:58 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 17:58 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 19:52 - TLT, Биткойн, Apple, Tesla, Китайские акции 22:40 - Итоги по рынку акций 22:15 - UPRO, LNZL

|

|

Хотите продать акции «Ростелеком» по выгодной цене? «МигБрокер» — профессиональный участник рынка ценных бумаг — гарантирует законную сделку и выплату денег сразу. Звоните: 8 (985) 268‑23‑01 или пишите MAX, Telegram. Введение: зачем продавать акции «Ростелеком» именно сейчас? Если вы владеете акциями «Ростелеком» и задумываетесь о продаже, важно выбрать надёжного партнёра, который обеспечит: - справедливую цену по актуальным биржевым котировкам;

- мгновенную оплату без задержек;

- юридическую чистоту сделки.

Компания «МигБрокер» — предлагает прозрачную процедуру продажи с гарантией выполнения всех обязательств. Работаем по всей России. Почему клиенты выбирают «МигБрокер»: 6 ключевых преимуществ - Актуальная цена акций сегодня

Стоимость рассчитывается строго по биржевым котировкам на момент обращения. Вы получаете рыночную цену. - Мгновенная оплата (гарантия!)

Деньги поступают на ваш счёт сразу — без скрытых условий и отсрочек. - Простая процедура продажи

Для начала сделки достаточно сообщить: - количество акций;

- тип (обыкновенные или привилегированные).

- Полная прозрачность

Вы заранее знаете итоговую сумму. Никаких «подводных камней». - Законность и безопасность

- Сделки оформляются в соответствии с ФЗ «О рынке ценных бумаг».

- Платежи проходят через лицензированные банковские каналы.

- Ваши данные защищены согласно ФЗ «О персональных данных».

Как продать акции «Ростелеком»: пошаговая инструкция Шаг 1. Свяжитесь с нами Работаем без выходных с 09:00 до 22:00. Выберите удобный способ: Телефон: 8 (985) 268‑23‑01 (есть Max, Telegram); Шаг 2. Сообщите параметры акций Назовите: - количество;

- тип (обыкновенные/привилегированные).

Шаг 3. Получите расчёт стоимости Мы определим цену по текущему рыночному курсу. Шаг 4. Оформите сделку Наши специалисты подготовят все документы в соответствии с законодательством РФ. Шаг 5. Получите деньги Оплата поступает на ваш счёт до подписания договора. Какие акции мы покупаем Принимаем к продаже: - обыкновенные акции «Ростелеком»;

- привилегированные акции «Ростелеком».

Гарантии для клиентов: ваш капитал в надёжных руках - Честная оценка

- Безопасность платежей

- Юридическая чистота — сделки оформляются с соблюдением норм ФЗ «О рынке ценных бумаг».

- Конфиденциальность — ваши персональные данные защищены законом.

Почему стоит продать акции сейчас? - Выгодный курс — актуальные котировки позволяют получить максимальную цену.

- Экономия времени — весь процесс занимает в среднем 25 минут.

- Отсутствие рисков — работаем как официальный брокер

Наш сайт: www.migbroker.ru

|

|

Фактическая дата досрочного погашения биржевых облигаций серии ХРОМОС Инжиниринг-БО-03 (№4B02-03-00138-L от 25.12.2024; ISIN: RU000A10AXX2) — 16 февраля 2026 года. На своей странице на сайте «Интерфакс» ООО «ХРОМОС Инжиниринг» сообщило о том, что компания намерена воспользоваться правом досрочного погашения выпуска серии БО-03 (проведения call-опциона) в дату окончания 12 к.п. Согласно графику, событие выпадает на 15 февраля 2026 года — воскресенье. Фактической датой выплаты купонного дохода и номинальной стоимости бумаг станет понедельник 16 февраля 2026 года. Размер дохода за 12 к.п. на одну бумагу составить 24,25 руб., на выпуск — 6 062 500 руб. Сумма, направленная в счёт полного досрочного погашения бумаг: на облигацию — 1 000 руб., на выпуск — 250 млн руб. В общей сложности эмитент направит в пользу инвесторов чуть более 256 млн руб. «Выпуск серии ХРОМОС Инжиниринг-БО-03 мы разместили в феврале 2025 года. На тот момент ключевая ставка Банка России составляла 21%, поэтому мы предложили инвесторам ставку купонного дохода в 29,5% годовых и предусмотрели возможность проведения call-опциона в даты окончания 12 и 24 к.п. К концу 2025 года ставка ЦБ снизилась до 16%. С учётом этой динамики мы разместили новый выпуск серии БО-04 со ставкой 24,5% годовых с целью погашения облигаций серии БО-03 посредством call-опциона. На фоне внешней конъюнктуры, считаю, что мы с организатором приняли верное решение год назад, предусмотрев возможность добровольного погашения выпуска в установленную дату, а также своевременно предприняли меры, чтобы воспользоваться инструментом. Сокращение процентов к уплате позитивно скажется на устойчивости бизнеса и, как я надеюсь, будет отмечено ещё и аналитиками рейтингового агентства», — прокомментировала финансовый директор Татьяна Пушкина.

|

|

Рейтинговое агентство изменило кредитную оценку компании с ruBB+ на ruBB. Прогноз по рейтингу стабильный. Понижение рейтинга связано с финансовыми результатами по отчётности за 9 месяцев 2025 г., которые оказались ниже ожиданий компании и агентства, и с понижением прогнозов компании. На зафиксированную динамику повлияло низкое выполнение плана продаж не основных продуктов (не какао-порошка), снижение мировых цен на какао и укрепление курса рубля. Снижение операционной рентабельности и сохранение высокой стоимости обслуживания долга обуславливает рост долговой и процентной нагрузки компании в прогнозных периодах. «Рыночные тенденции прошлого года действительно оказали сдерживающее и даже негативное влияние на показатели ООО «СЕЛЛ-Сервис». Понижение рейтинга на одну ступень — закономерная и ожидаемая реакция агентства, которая может вызвать вопросы у владельцев облигаций нашей компании. Поэтому в первую очередь отмечу, что все причитающиеся инвесторам выплаты будут поступать в установленные сроки и в полном объёме, как это всегда и было. Говоря про внешнеэкономические факторы, их влияние нельзя отрицать. Если в 2024 году при росте цен на какао-продукты мы получали сверхприбыль, то в 2025 рынок развернулся в противоположную сторону. При падении стоимости какао-продуктов и укреплении рубля мы столкнулись со снижением собственной доходности. Эту ситуацию я оцениваю как рабочую. Частично сверхприбыль 2024 года покроет недополученную прибыль 2025 года. Эффект окажут и антикризисные меры, которые мы сегодня предпринимаем. Во-первых, мы постепенно реализуем дорогостоящие запасы какао-порошка. В планах — завершить процесс до конца 1 квартала 2026 года и далее работать уже на более выгодных условиях. Во-вторых, работаем над повышением продаж других — менее волатильных — товаров, которые и повысят рентабельность: агаров, кокосовой стружки, какао-масла, сорбата калия, декстрозы, мальтодекстрина и лимонной кислоты. В-третьих, снижаем издержки по выплате процентов по кредитам и потерям на курсах валют. В конце 2025 года мы заключили договор с ПАО «Совкомбанк» об открытии возобновляемой кредитной линии с лимитом задолженности на сумму 440 млн руб. Цель — частичное погашение задолженности перед другими кредитными организациями со ставками выше условий «Совкомбанка» и погашение облигаций в соответствии с графиком. На май 2026 года назначено полное погашение оставшейся в обращении номинальной стоимости бумаг СЕЛЛ-Сервис-БО-П02, что позитивно отразится на долговой и процентной нагрузке компании. И в завершении отмечу, что компания основана в 2009 году (ООО «СЕЛЛ-Сервис» основано в 2014 году, до этого деятельность вело другое юридическое лицо). Мы работаем более 16 лет и это не первая турбулентность, с которой столкнулись. Исходя из моего опыта, одну тенденцию рано или поздно сменит следующая. И у «СЕЛЛ-Сервиса» есть достаточный запас прочности в виде накопленного капитала, который позволит постепенно восстановить финансовые результаты», — генеральный директор ООО «СЕЛЛ-Сервис» Пётр Новак. Среди факторов, также влияющих на рейтинг, — низкая оценка риск-профиля отрасли и чувствительные рыночные и конкурентные позиции. Подверженность компании внешним шокам характеризуется как высокая ввиду сильной зависимости от импортируемых товаров. Агентство отмечает наличие у компании законтрактованных объёмов поставок на 2026 г. по основным товарным позициям, что позволяет планировать сроки поступления продукции. Ввиду небольших текущих масштабов бизнеса позиции на рынках сбыта оцениваются умеренно-негативно, доля компании на рынке России не превышает 3%. Компания значительно снизила географическую концентрацию на Сибирском федеральном округе. Ассортиментный портфель характеризуется умеренно-высокой степенью диверсификации. При этом ключевой статьей доходов остаётся какао-порошок. Компания сохраняет планы по диверсификации бизнеса и снижению зависимости от какао-порошка. Корпоративные риски были оценены как умеренно низкие. Также аналитики «Эксперт РА» отметили приемлемую долговую нагрузку при умеренно высокой процентной нагрузке. Отношение чистого долга компании на 30.09.2025 к EBITDA за отчётный период, по расчётам агентства, составило 1,3х, что соответствует показателю прошлого года. Покрытие EBITDA процентных платежей в отчетном периоде сократилось до 2,6х, в том числе из-за высокой ключевой ставки Банка России. Агентство ожидает ухудшения метрик долговой и процентной нагрузки компании в ближайшие 12 месяцев из-за сокращения EBITDA. Ликвидность ООО «СЕЛЛ-Сервис» была оценена как средняя. Показатель прогнозной ликвидности был оценен на среднем уровне: на горизонте года от отчётной даты операционный денежный поток с учётом остатка денежных средств, невыбранных кредитных линий не в полной мере покрывают все потребности компании в финансировании. Тем не менее, агентство ожидает, что компания сможет закрыть потенциальные кассовые разрывы за счёт планового привлечения фондирования. Риски отказа в предоставлении новых средств или средств для рефинансирования долга оцениваются как низкие. Компания обладает диверсифицированным долговым портфелем, пики погашений отсутствуют. При этом маржинальность компании была определена как высокая. Несмотря на укрепление рубля, неблагоприятную ценовую конъюнктуру и падение спроса на сырье со стороны производителей кондитерских изделий в отчётном периоде компании удалось сохранить высокие показатели рентабельности — EBITDA margin снизился до 12%, но остался выше бенчмарков агентства для максимальной оценки. Однако, по прогнозам агентства, на горизонте 12 месяцев от отчётной даты EBITDA margin снизится вплоть до 5% из-за давления на маржинальность отрицательных ценовых и курсовых разниц. Давление текущих отрицательных ценовых и курсовых разниц на финансовые результаты, по прогнозам компании, продлится до середины 2026 г. и в дальнейшем полностью исчерпает себя.

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/10166 или на других платформах: 📱 Рутуб https://rutube.ru/video/2374a0e1ca3eb8bb68fb092... 📱 ВК https://vkvideo.ru/video-221504876_456240171 📱 Ютуб 📱 Дзен https://dzen.ru/bogdanoffinvest 💗 Пульс https://www.tbank.ru/invest/social/profile/Bogd... 00:00 - Логика рынка 03:44 - Торговые идеи, Новостной фон 09:25 - S&P500, Nasdaq, Hang seng 11:30 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 16:47 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 20:26 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 21:29 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 24:50 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 26:20 - TLT, Биткойн, Apple, Tesla, Китайские акции 27:47 - Итоги по рынку акций 31:00 - PLZL, RUAL 36:51 - Фьючерс платина, Фьючерс палладий

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/10163 или на других платформах: 📱 Рутуб https://rutube.ru/video/8fee8392f36ec8503c5ec45... 📱 ВК https://vkvideo.ru/video-221504876_456240170 📱 Ютуб 📱 Дзен https://dzen.ru/bogdanoffinvest 💗 Пульс https://www.tbank.ru/invest/social/profile/Bogd... 00:00 - Логика рынка 11:20 - Торговые идеи, Новостной фон 18:35 - S&P500, Nasdaq, Hang seng 20:18 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 23:15 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 28:36 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 29:19 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 32:43 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 33:54 - TLT, Биткойн, Apple, Tesla, Китайские акции 34:35 - Итоги по рынку акций 36:15 - Фьючерс на медь 36:51 - EUTR, ASTR, LSRG, FIXR, HYDR, UGLD

|

|

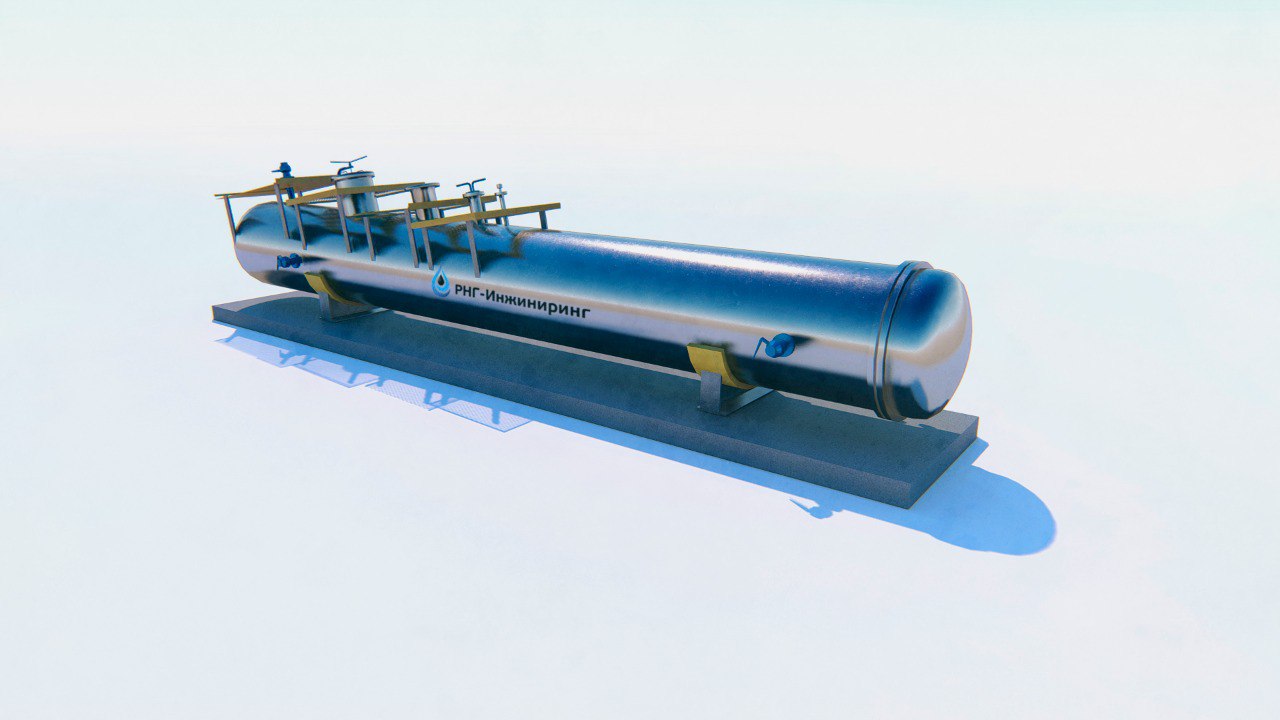

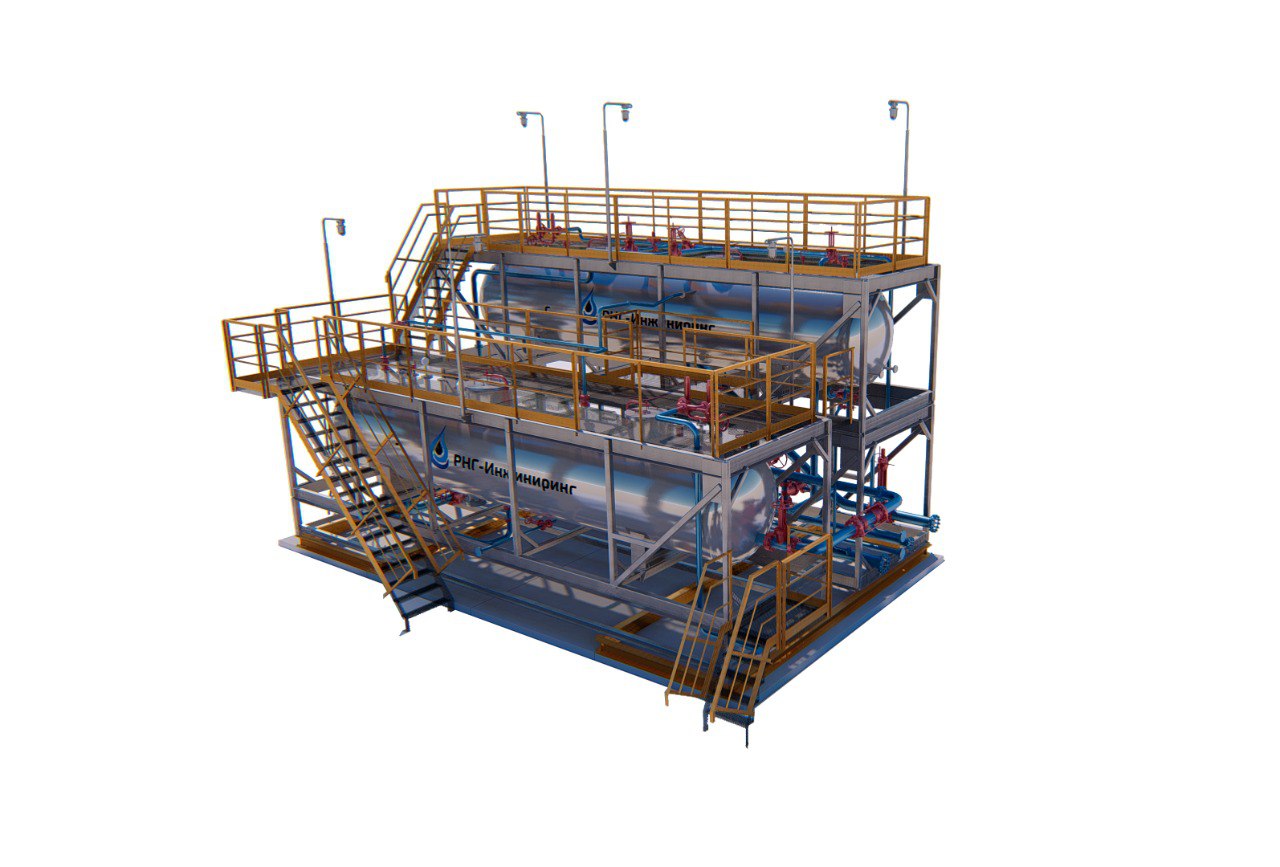

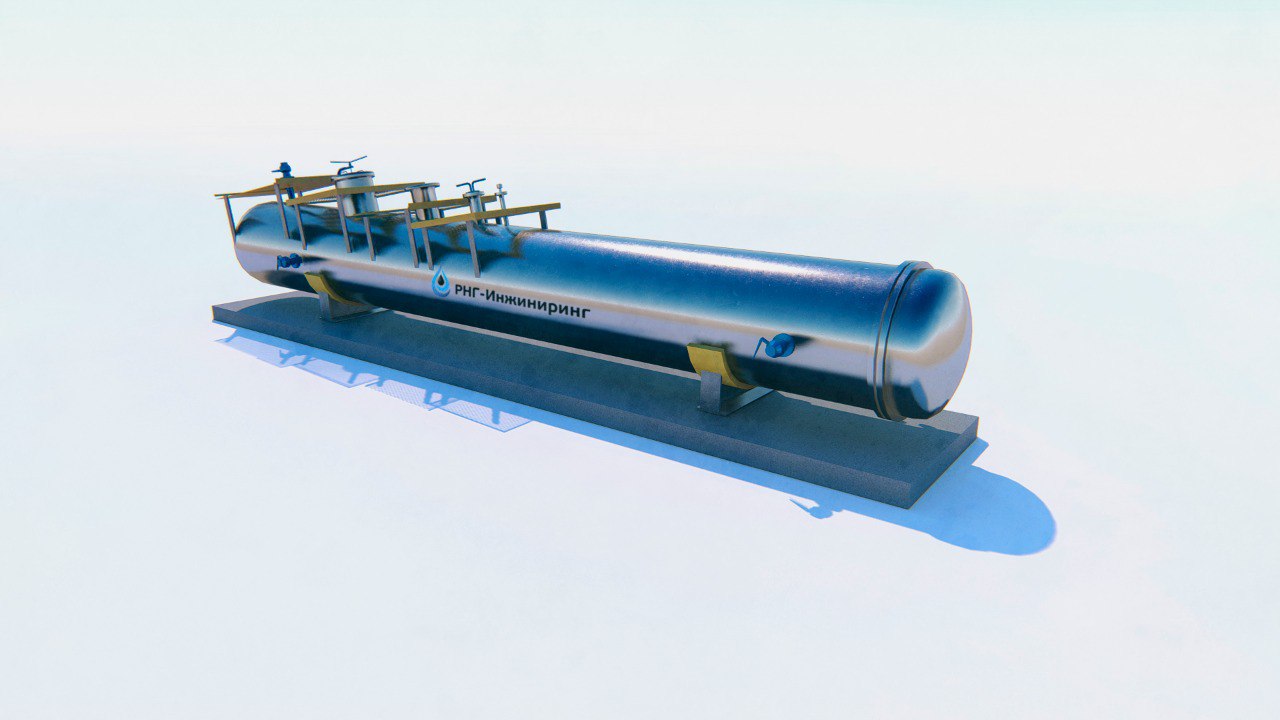

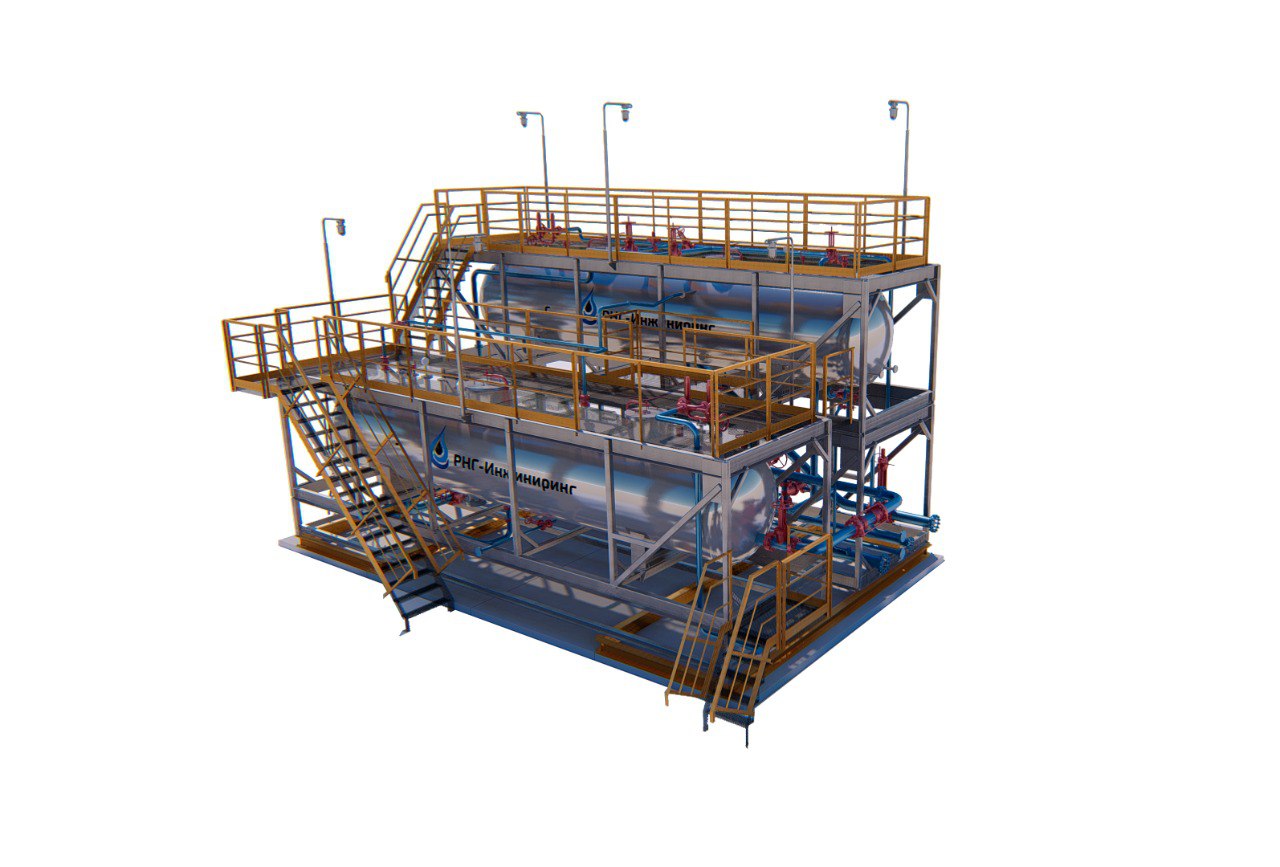

Освоение нефтегазовых месторождений шельфа – один из самых сложных и технологичных вызовов. Это пространство, где экстремальные природные условия встречаются с высочайшими требованиями к безопасности, надежности и эффективности. Успех здесь зависит не только от геологической удачи, но и от качества применяемого оборудования.

📝Преимущества и возможности Оборудование РНГ-Инжиниринг (входит в ГК "Европейская Электротехника") отличается мобильностью, компактностью и гибкостью конфигурации под конкретные задачи, что позволяет сократить сроки монтажа/демонтажа и минимизировать капитальные вложения по сравнению с капитальным строительством. Оно автоматизировано для дистанционного обслуживания без постоянного персонала, работает в диапазоне температур от +40°C до -60°C и обеспечивает бездымное сжигание газа в соответствии с экологическими нормами. Возможности включают подготовку газа и нефти высокой производительности, интеграцию в АСУ ТП и полный цикл от проектирования до шеф-монтажа.

⚙️Технические вызовы Шельфовые проекты сталкиваются с высокой сложностью из-за глубин бурения, подводных комплексов и суровых морских условий, требующих повышенной надежности и безопасности оборудования. Основные проблемы – обеспечение безопасности, снижение операционных рисков, прогнозирование поведения флюидов и адаптация к большим глубинам с использованием плавучих платформ. РНГ-Инжиниринг предлагает решения за счет модульных систем, которые упрощают логистику и повышают эффективность в арктических и дальневосточных шельфах. ОБ ОБУСТРОЙСТЕ ШЕЛЬФОВЫХ МЕСТОРОЖДЕНИЙ В СТАТЬЕ: https://www.rogeng.ru/novosti/kompleksnyy-podkh...

|

|

Крупнейшая алкогольная компания России Novabev Group (тикер BELU) операционные результаты за 2025 год. Главные цифры - Общий объем отгрузок составил 15,8 млн декалитров, снижение на -2% г/г.

- Отгрузки собственного производства составили 12,7 млн декалитров, снижение на -0,6% г/г.

- «Премиум» и выше – ключевой драйвер: сегмент показал двузначный рост. Водка Beluga сохранила лидерство в суперпремиальном классе.

- Объем отгрузок партнерских брендов сократился на 10% г/г, до 3,1 млн декалитров.

- Розничная дочка «ВинЛаб» нарастила объем продаж с учетом НДС на +8,4%, расширив сеть до 2 175 магазинов (+134 точки, +6,6% за год).

- Онлайн-продажи «ВинЛаб» в декабре достигли рекордной доли в 15,4% (против 14,9% год назад). Время сборки заказов сокращено с 60 до 15 минут.

- Программа лояльности WINCLUB выросла на 18,2%, превысив 10 млн участников.

Наше мнение Аналитики сервиса Газпромбанк Инвестиции нейтрально оценивают результаты компании. Общий объем отгрузок алкогольного сегмента сохранил устойчивость, однако темпы роста бизнеса розничной сети Винлаб замедлились, а прирост новых магазинов составил 6,6% г/г. Аналитики сервиса Газпромбанк Инвестиции считают, что акции Новабев остаются интересными, но для долгосрочного, а не спекулятивного инвестора. Чтобы инвестировать в акции на Мосбирже, вы можете открыть счет в сервисе Газпромбанк Инвестиции. Читайте последние новости и обзоры компаний в нашем телеграм-канале — Газпромбанк Инвестиции Дисклеймер Данный справочный и аналитический материал подготовлен исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменения их стоимости являются выражением мнения, сформированного в результате аналитических исследований, не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов.

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/10150 или на других платформах: 📱 Рутуб https://rutube.ru/video/b2112286febb9ad293a6d45... 📱 ВК https://vkvideo.ru/video-221504876_456240168 📱 Ютуб 📱 Дзен https://dzen.ru/bogdanoffinvest 💗 Пульс https://www.tbank.ru/invest/social/profile/Bogd... 00:00 - Логика рынка 03:47 - Торговые идеи, Новостной фон 07:22 - S&P500, Nasdaq, Hang seng 09:45 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 11:14 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 14:27 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 14:58 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 17:38 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 18:33 - TLT, Биткойн, Apple, Tesla, Китайские акции 19:17 - Итоги по рынку акций 21:30 - EUTR 23:15 - Фьючерс какао, Фьючерс кофе

|

|

|

|