|

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/9659 или на других платформах: 📱 Ютуб 📱 ВК https://vkvideo.ru/video-221504876_456240111 📱 Рутуб https://rutube.ru/video/a7bdd4962f40c92929a28a3... 📱 Дзен https://dzen.ru/bogdanoffinvest 00:00 - Логика рынка 12:20 - S&P500, Nasdaq, Hang seng 13:00 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 14:45 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 16:53 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 17:32 - Фьючерс на газ, Природный газ США, Газ TTF, Нефть, Фьючерс нефти 18:57 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 19:50 - TLT, Биткойн, Apple, Tesla, Китайские акции 20:20 - Итоги по рынку акций 21:50 - BSPB, HYDR, SVCB, NKNC

|

|

Шесть эмитентов направят купонный доход по семи выпускам в течение начавшейся рабочей недели. Совокупная сумма выплат составит 33 242 804,66 руб. Выпуски, по которым запланированы выплаты: - СЕЛЛ-Сервис-БО-01

- Ультра-БО-01

- Нэппи Клаб-БО-01

- Феррум-БО-02-001P

- Хромос Инжиниринг-БО-03

- Хромос Инжиниринг-БО-01

- Ю Ди Пи Авто-БО-01

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/9651 или на других платформах: 📱 Ютуб 📱 ВК https://vkvideo.ru/video-221504876_456240110 📱 Рутуб https://rutube.ru/video/5b213d270750b9c9997518b... 📱 Дзен https://dzen.ru/bogdanoffinvest 00:00 - Логика рынка 10:40 - S&P500, Nasdaq, Hang seng 11:58 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 14:04 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 15:35 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 16:10 - Фьючерс на газ, Природный газ США, Газ TTF, Нефть, Фьючерс нефти 17:39 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 18:37 - TLT, Биткойн, Apple, Tesla, Китайские акции 19:42 - Итоги по рынку акций 21:04 - ELFV + Буса и Петузин

|

|

До новогодних каникул осталось продержаться 2 недели, но именно в эту пятницу инвесторы сосредоточат своё внимание на ключевой ставке. По прогнозу аналитиков она должна снизиться на 50 б.п., но совет директоров ЦБ всегда обладает самой актуальной информацией, поэтому ждем пятницы.

Более важным событием этой недели станет прямая линия с президентом. Уверен, что там будет затронут пул вопросов на тему инфляции, ключевой ставки, фондового рынка. Я обычно жду новых решений в экономической сфере и роста фондового рынка. Кроме важной пятницы на этой неделе нас ждут и корпоративные события. 16 декабря - отчет по РСБУ за 11 месяцев от Банка СПБ; 16 декабря - операционные итоги за 11 месяцев от Хэндерсон; 17 декабря - данные о недельной инфляции от Росстата; 19 декабря - прямая линия с Президентом; 19 декабря - заседание совета директоров ЦБ по ключевой ставке; 19 декабря - ВОСА по дивидендам ММЦБ, 3 рубля; 19 декабря - ВОСА по дивидендам Светофор, 0,1 / 4,22 рубля; 19 декабря - закрытие реестра по дивидендам Ренессанс Страхование, 4,1 рубля. Всем желаю успешной инвестиционной недели и инвестиционного декабря, а также роста портфелей💼 🔥 Чтобы не пропустить новые разборы акций, обзоры свежих выпусков облигаций и тренды фондового рынка скорее подписывайтесь на телеграм-канал. Там еще много полезной авторской аналитики и весь мой пассивный доход. #календарь_инвестора #события_недели

|

|

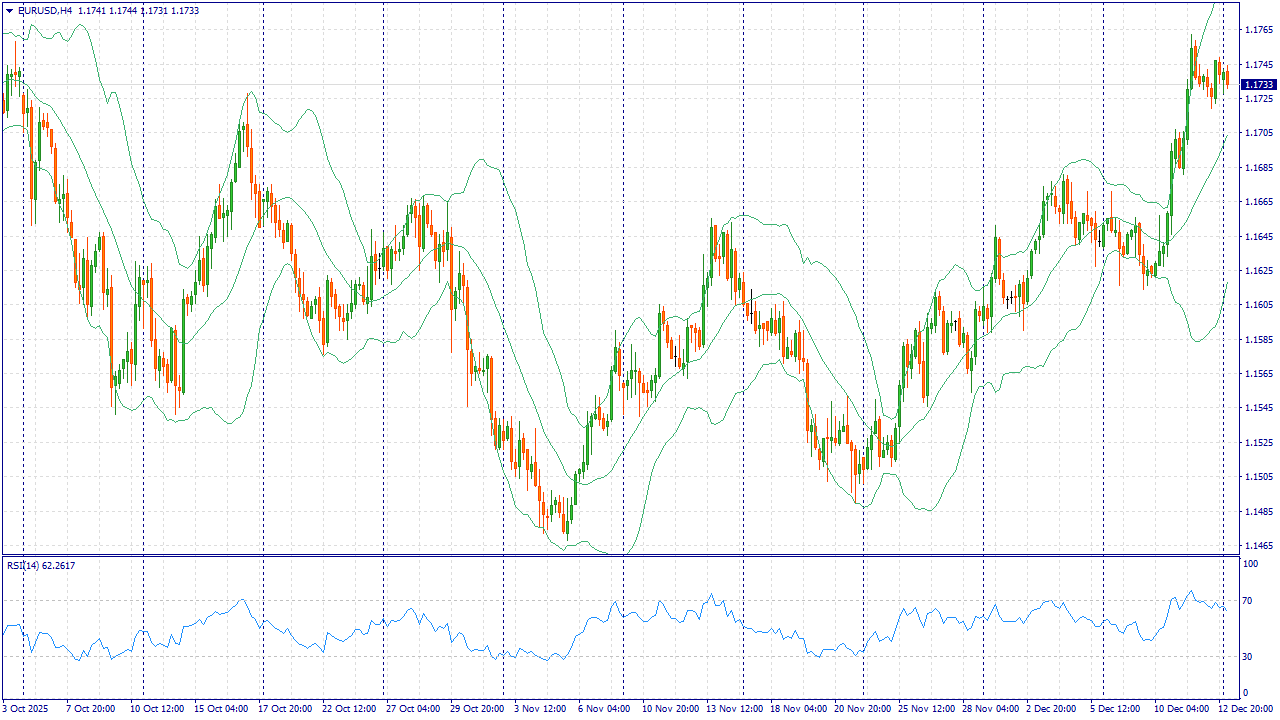

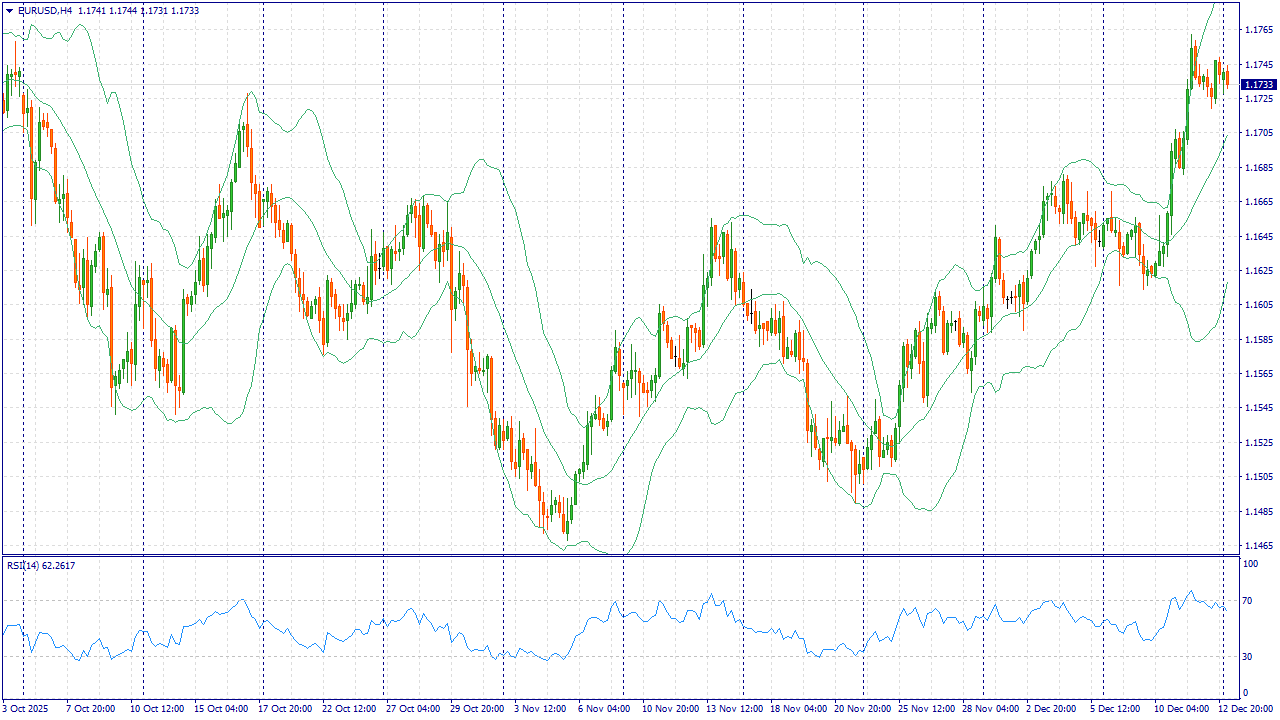

EURUSD: Предновогодний бонус 126% на пополнение от 260$. Успей воспользоваться - программа действует ограниченное время! Условия

EUR/USD в начале недели удерживается рядом с 1,1735, но импульс роста ослаб. Рынок переоценивает политику ФРС после недавнего снижения ставки и комментариев представителей регулятора о возможной паузе, чтобы оценить динамику инфляции. Неопределённость усиливает перенос части макроданных США из-за паузы в работе федеральных ведомств: задержки по статистике рынка труда и цен повышают осторожность и подталкивают участников рынка закладывать более сдержанный сценарий дальнейшего смягчения. В такие периоды спрос на доллар обычно растёт. Со стороны евро сохраняются собственные факторы давления: впереди решение ЕЦБ и новые ориентиры по экономике региона, а также политические риски в отдельных странах еврозоны, способные ухудшать настроения инвесторов. В сумме это повышает шансы на снижение пары. Торговая рекомендация: SELL 1.1735, SL 1.1760, TP 1.1660 Наша компания предоставляет возможность получать доход не только с Вашей торговли. Привлекая клиентов в рамках партнерской программы, Вы можете получить до 30 долларов за лот! Больше аналитической информации Вы можете найти на нашем сайте

|

|

В декабре продолжил инвестировать активы, по которым возможен рост пассивного дохода - это дивидендные акции и облигации с ежемесячными выплатами купона.

Месяц начался с ротации акций Лукойла. Из-за ограничений и прожди международного бизнеса компания потеряет почти 25% своих активов или почти на 14 млрд. евро. Это достаточно большой кусок, чтобы не соблазняться на текущие дивиденды, хотя как раз за счет них бумаги за последний месяц приросли на 13,5%. Дивидендные перспективы у компании туманы, потому что платить столько же Лукойл физически не сможет, да и сама выплата дивидендов в текущих реалиях остается под вопросом. За счет отскока удалось продать бумаги с минимальным минусом и эти деньги перераспределить в акции единственной страховой компании на Московской бирже - Ренессанс Страхование. Компания растет пропорционально рынку - наращивает объем страховых премий за 9 месяцев на 28% с начала года до 151,6 млрд. рублей. По объему поступлений компания входит в пятерку крупнейших на российском рынке. Согласно дивидендной политике компания направляет на выплату дивидендов не менее 50% от чистой прибыли по МСФО. Стремится распределять прибыль 2 раза в год. За 2024 год див доходность составила 9% (в сумме 10 рублей на акцию). За 3 квартал акционеры утвердили дивиденды в размере 4,1 рубля на акцию. Драйвер роста акций - инвестиционный портфель компании, который положительно отыгрывает снижение ключевой ставки. Минус - переоценка валютных активов, но она уже произошла, бумаги явно недооценены и с начала года скорректировались на 📉-9,6% при стабильном финансовом состоянии компании. Основной бюджет первой половины месяца был направлен на покупку облигаций, которые уже были у меня в портфеле. И так уж совпало, что на неделе Монополия допустила технический дефолт по погашению облигаций. Инвесторы начали массового продавать ВДО других эмитентов, тем самым снизив цену многих хороших выпусков. На этой волне получилось удачно докупить облигации Уральской кузницы и Эфферона. У обоих выпусков фиксированный размер купона и ежемесячные выплаты, что позволит ежемесячно реинвестировать полученный пассивный доход. 🔥 Чтобы не пропустить новые разборы акций, обзоры свежих выпусков облигаций и тренды фондового рынка скорее подписывайтесь на телеграм-канал. Там еще много полезной авторской аналитики и весь мой пассивный доход. #инвестиционный_портфель #итоги_инвестирования

|

|

Вы владелец акций «Башнефть» и хотите продать их? Мы предлагаем вам лучшую цену! Компания «МигБрокер» гарантирует: Безопасную сделку: мы обеспечиваем полную защиту ваших интересов. Деньги платим вперед: вы получаете деньги сразу. Цена акций сегодня: мы учитываем актуальные котировки акций для максимальной выгоды. Неважно, в каком городе вы находитесь — «МигБрокер» покупает акции «Башнефть» в любом уголке России! Как это работает? - Свяжитесь с нами по указанным контактам.

- Укажите количество акций

- Мы проведем оценку и предложим вам выгодную сделку.

- Получите деньги на свой счет мгновенно!

Не упустите возможность выгодно продать свои акции! Свяжитесь с нами прямо сейчас! Телефон: 8-985-268-23-01 или пишите в WhatsApp Работаем без выходных с 9-00 до 22-00 Веб-сайт: www.migbroker.ru Компания «МигБрокер», является профессиональным участником рынка ценных бумаг, покупка акций совершается по всем правилам и законам РФ.

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/9640 или на других платформах: 📱 Ютуб 📱 ВК https://vkvideo.ru/video-221504876_456240109 📱 Рутуб https://rutube.ru/video/f642a5219822a3f52136a3e... 📱 Дзен https://dzen.ru/bogdanoffinvest 00:00 - Логика рынка 16:33 - S&P500, Nasdaq, Hang seng 18:33 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 32:30 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 36:01 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 36:53 - Фьючерс на газ, Природный газ США, Газ TTF, Нефть, Фьючерс нефти 42:34 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 45:04 - TLT, Биткойн, Apple, Tesla, Китайские акции 47:06 - Итоги по рынку акций 49:10 - HEAD, SVAV, TRMK, MRKC

|

Итоги недели 08-12.12.2025: ММВБ: +1765р (0.24%, индекс ММВБ 1.04%) ММВБ2: +864р (0.72%) РТС2: +2272р (10.94%) Итого: +4901р (0.56%) Наш рынок растёт, за неделю +1%. Инвесторы почти уверены, что на заседании ЦБ ставка будет снижена на на 0.5%. А некоторые пишут о том, что ставка может быть снижена на 1%.

|

|

Начинаем эксперимент... Держим лонг фьюча SBERF один год. На счёт было заведено ровно 10000 рублей. Куплен фьюч по 305 рублей. ГО составило 5192,28

|

|

|

|