|

|

|

Москва, 12 февраля. — Компания ООО «Инженерный центр „Европейская электротехника“ (ПАО „Европейская Электротехника“, Группа ОМЗ Перспективные Технологии) получила официальный сертификат, подтверждающий её статус дилера первого уровня продукции AMICO GAS POWER на территории Российской Федерации. Соответствующее дилерское соглашение № 364-25 было подписано 29 декабря 2025 года. Сертификат удостоверяет, что ООО ИЦ „Европейская электротехника“ наделено исключительными правами на продвижение и реализацию оборудования AMICO GAS POWER на рынке России. Это важный шаг в развитии рынка современного газо-энергетического оборудования и укреплении позиций компании на нем. Для справки: Группа ОМЗ Перспективные Технологии (ПАО ОМЗ) — интегрированная инжиниринговая научно-технологическая группа компаний, поставщик комплексных решений для стратегических мегапроектов Российской Федерации, включенный в перечень системообразующих организаций отечественной экономики. Являясь интегратором передовых технологических решений, связывающим крупные промышленные и инфраструктурные предприятия с новейшими разработками, ПАО ОМЗ, используя компетенции профессиональных команд, управляет инвестициями в наукоемкие компании, обеспечивающие достижение технологического суверенитета в стратегических отраслях экономики Российской Федерации. В состав группы входят разработчики комплексных высокотехнологических решений для проектов отечественных и зарубежных заказчиков в нефтегазовом комплексе, энергетике, металлургии, нефтехимии, космосе, медицине и других отраслях с фокусом на предоставление результатов по модели контракта жизненного цикла (он-сайт).

|

|

🏙Компания РНГ-Инжиниринг (ПАО «Европейская Электротехника») участвует в обустройстве крупной установки комплексной подготовки газа в Республике Саха (Якутия), а именно разработке, изготовлении и поставке комплектов оборудования различного назначения, являющихся неотъемлемой частью общего функционирования УКПГ. ⚙️В комплекс поставки входят в том числе 3 линии установки низкотемпературной сепарации (НТС). Оборудование находится на финальной стадии и вскоре будут отгружено заказчику. На фото блоки теплообменника НТС в процессе изготовления на производстве. Блок низкотемпературной сепарации (НТС) предназначен для подготовки газа методом низкотемпературной сепарации до требований ГОСТ 34867-2022. В основу технологии низкотемпературной сепарации заложен технологический процесс подготовки (осушки) сырого газа, путем адиабатического дросселирования сырого природного газа на клапане «Джоуля Томсона», сопровождающийся понижением температуры и конденсацией, отдельных компонентов газового конденсата или их фракций при определенном давлении и минусовых температурах. В состав 1 комплекта блоков низкотемпературной сепарации входят: • Рама основание • Первичный сепаратор • Сепаратор второй ступени • Низкотемпературный сепаратор • Теплообменный аппарат • Оборудование КИПиА • Комплекты запорной арматуры, кабельной продукции и расходные материалы.

|

|

Хотите продать внебиржевые акции, но не знаете, с чего начать? В этой статье — чёткий алгоритм действий, который поможет вам успешно реализовать ценные бумаги. Разберём все этапы: от подготовки документов до получения денег. Почему стоит продать внебиржевые акции сейчас Владельцы таких бумаг часто сталкиваются с проблемами: - сложно найти покупателя;

- трудно определить реальную рыночную стоимость;

- длительные сроки сделки.

Но есть решение! Компания «Мигброкер» предлагает: - высокую цену за ваши акции;

- простую и законную сделку — все операции проходят через регистратора (реестродержателя);

- оперативный расчёт — компания «МигБрокер» платит деньга сразу;

- прозрачность — совместно согласовываем каждый шаг.

Шаг 1. Обратитесь к профессионалам Чтобы получить максимальную выгоду, свяжитесь с компанией «Мигброкер». Мы: - рассчитаем выгодную цену за ваши акции;

- проверим документы на соответствие требованиям;

- проведём сделку в соответствии с законодательством.

Как с нами связаться: - Телефон: 8 985 268‑23‑01;

- Telegram, WhatsApp, «MAX»;

- Сайт: оставьте заявку онлайн.

Мы работаем без выходных! Шаг 2. Подготовьте документы Для продажи внебиржевых акций вам понадобятся: - Паспорт гражданина РФ.

- Выписка из реестра акционеров (или личный кабинет акционера).

- Данные об акциях:

- точное название акционерного общества акции которого Вы хотите продать;

- количество акций;

- вид акций (обыкновенные или привилегированные).

Важно! Сделка требует личного присутствия владельца акций. Шаг 3. Расчет стоимости Ваших акций После подачи заявки: - Мы анализируем рынок и определяем оптимальную цену.

- Согласовываем условия сделки.

- Проводим операцию через регистратора (реестродержателя).

- Перечисляем деньги на ваш счёт. Важно! Расчет происходи сразу!

Какие акции мы покупаем Компания «Мигброкер» рассматривает к покупке широкий спектр внебиржевых акций. Актуальный список внебиржевых акций, доступных для продажи, размещён на нашем сайте. Почему выбирают нас: - честная оценка стоимости;

- соблюдение всех юридических норм;

- быстрый расчет;

- персональный подход к каждому клиенту.

|

|

Московская сеть финансовых офисов, которая предоставляет займы под залог изделий из драгоценных камней и металлов, электронной и бытовой техники, объявила о решении выйти на биржу 27 января 2026 г. В Решении о выпуске ценных бумаг указаны предварительные параметры дебютного размещения: общий объём 75 млн руб., срок обращения 5 лет среди квалифицированных инвесторов. Дату начала торгов, ориентир ставки купонного дохода, возможные оферты и амортизацию эмитент объявит позже. Московская биржа присвоила выпуску госномер 4B02-01-00495-R от 12.02.2026 и определила уровень листинга – третий. Рынок ломбардов в 2026 году – бенефициар изменений в сегменте микрофинансирования: в отличие от МФО, которым с 1 января 2026 года запрещено использовать свои методики оценки доходов заемщиков, ломбарды не требуют подтверждения платёжеспособности, а также не обязаны снимать биометрию клиентов. Регуляторные изменения стали позитивным фактором для роста именно ломбардного сегмента. ООО «Первый ювелирный ломбард» дебютирует на долговом рынке под управлением команды, которая имеет серьёзный опыт размещения и успешного погашения облигационных выпусков эмитента ООО «ПЮДМ». Эмитент демонстрирует стабильный рост основных финансовых показателей. По предварительным данным, процентные доходы 2025 г. выше АППГ на 29,9% и составляют 288,8 млн руб. Сумма выданных займов за 2025 г. составила 1033,3 млн руб. (+24,8% к итогам 2024 г.) Важно подчеркнуть: у компании на сегодняшний день отсутствует долговая нагрузка. Последний заём собственника был погашен в конце 2025 года. Все займы обеспечены драгоценными металлами, что гарантирует возврат средств, в отличие, например, от необеспеченных займов МФО. Все залоги застрахованы в соответствии с требованием законодательства. В начале 2026 года сеть переходит в фазу активного роста: по итогам 2025 г. она насчитывала 22 отделения, сейчас на стадии открытия 23-е, в планах на ближайшие 10 месяцев включить в свой периметр еще 5 новых офисов. К 2030 году ООО «Первый ювелирный ломбард» намерен объединить 55 точек выдачи займов под залог ювелирных изделий и техники.

|

|

Норникель, один из крупнейших мировых производителей никеля, меди и металлов платиновой группы, раскрыл финансовые результаты по МСФО за 2025 год. Компания увеличила чистую прибыль, значительно нарастила величину скорректированного свободного денежного потока и имеет приемлемый уровень долговой нагрузки, однако сохраняется неопределенность в части выплаты дивидендов за 2025 год. Главные цифры - Выручка за 2025 год снизилась на 1,6% г/г, до 1147 млрд рублей, на фоне снижения объемов производства и укрепления рубля.

- Чистая прибыль выросла на 22,3% г/г, до 207 млрд рублей, вследствие снижения финансовых расходов, положительной динамики курсовых разниц и увеличения доходов от инвестиционной деятельности.

- Чистый долг с учетом аренды снизился с начала года на 18,1% и составил 715 млрд рублей. Уменьшение чистого долга произошло на фоне снижения общего долга на 16,9% (до 880 млрд рублей) и уменьшения денежных средств на 11,1% (до 165 млрд рублей).

- Соотношение чистого долга к прибыли до налогов, амортизации и уплаты процентов (EBITDA) с начала года снизилось с 1,7 до 1,6.

- Капитальные затраты уменьшились на 4,7% г/г и составили 217 млрд рублей. По итогам 2026 года компания ожидает роста капитальных затрат до 240 млрд рублей.

- Скорректированный свободный денежный поток вырос в 3,8 раза, до 119 млрд рублей, вследствие сокращения оборотного капитала и снижения капитальных затрат.

Дивиденды Сохраняется неопределенность с выплатой дивидендов за 2025 год. Согласно комментариев руководства, данное решение будет зависеть от получения дивидендов от ГРК «Быстринское» — основного генератора свободного денежного потока в группе в настоящее время. Наше мнение Аналитики сервиса Газпромбанк Инвестиции нейтрально-позитивно оценивают финансовые результаты Норникеля. Норникель может направить на выплату дивидендов по итогам 2025 года 50%–75% от величины скорректированного свободного денежного потока, что эквивалентно 3,9-5,8 рубля на акцию (потенциальная доходность 2,4%-3,6%). Учитывая динамику финансовых показателей Норникеля, позитивную ценовую конъюнктуру на рынках никеля, меди и металлов платиновой группы, входящих в корзину металлов компании, а также потенциальное снижение ключевой ставки Банка России в 2026 году, аналитики сервиса Газпромбанк Инвестиции считают, что акции Норникеля остаются привлекательными для долгосрочных инвесторов. Чтобы инвестировать в акции на Мосбирже, вы можете открыть счет в сервисе Газпромбанк Инвестиции. Читайте последние новости и обзоры компаний в нашем телеграм-канале — Газпромбанк Инвестиции Дисклеймер Данный справочный и аналитический материал подготовлен исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменения их стоимости являются выражением мнения, сформированного в результате аналитических исследований, не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов.

|

|

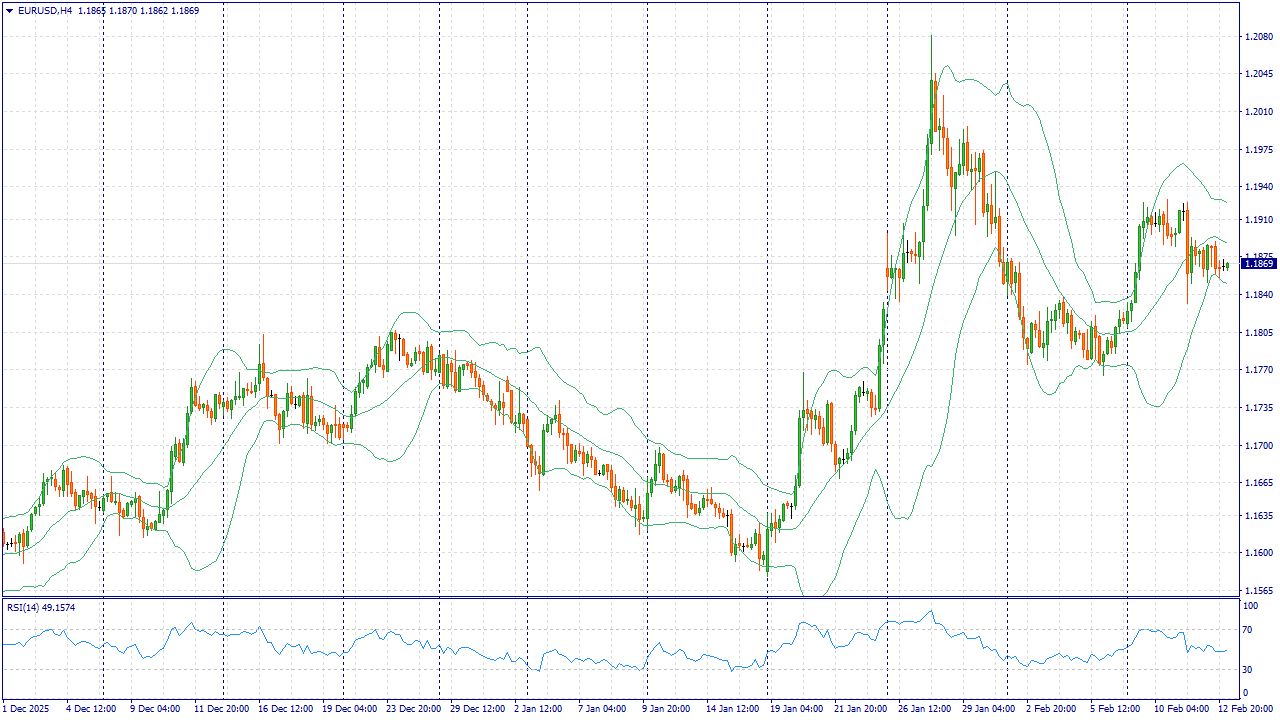

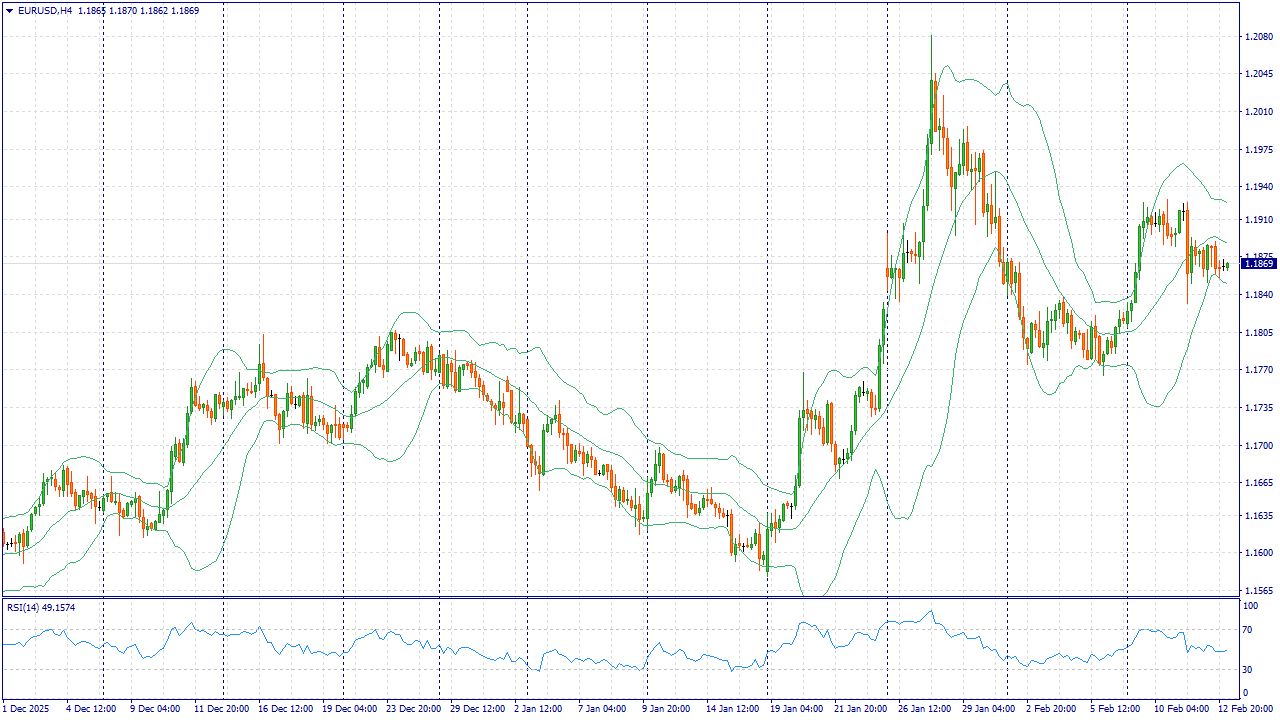

Событие, на которое следует обратить внимание сегодня: 15:30 EET. USD - Индекс потребительских цен 15:30 EET. USD - Индекс потребительских цен без учета цен на продукты питания и энергоносители EURUSD: Верни 50% отрицательного свопа! Спеши! Действует с момента активации и до конца февраля. Активация: пополни любой счёт от $500 и напиши в чат поддержки SWAP50. Детали

EUR/USD в пятницу, 13 февраля, удерживается вблизи 1,1870 и торгуется без ярко выраженного импульса: часть участников предпочитает сократить позиции перед ключевой макростатистикой США. В центре внимания — данные по инфляции, которые могут изменить ожидания по процентной ставке и быстро развернуть спрос на доллар. Американская картина остаётся неоднозначной: последние сигналы по занятости поддерживают тезис о том, что экономике пока не требуется срочное смягчение условий финансирования со стороны Федеральной резервной системы США. Если инфляция окажется выше ожиданий, рынок может начать закладывать более длительный период высоких ставок, что обычно усиливает доллар. Более слабые цифры, напротив, увеличат интерес к риску и вернут давление на американскую валюту, но базово волатильность сегодня повышена. В еврозоне драйверы роста евро выглядят сдержанно. По опросам экономистов, Европейский центральный банк способен сохранять депозитную ставку на уровне 2,00% как минимум до конца 2026 года, а январская инфляция опускалась ниже целевого уровня, что делает регулятор осторожным в оценках перспектив. При умеренных темпах экономики и сильной зависимости от внешнего спроса евро остаётся уязвим к любому укреплению доллара. Торговая рекомендация: SELL 1.1870, SL 1.1890, TP 1.1780 Наша компания предоставляет возможность получать доход не только с Вашей торговли. Привлекая клиентов в рамках партнерской программы, Вы можете получить до 30 долларов за лот! Больше аналитической информации Вы можете найти на нашем сайте

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/10326 или на других платформах: 📱 Рутуб https://rutube.ru/video/854955f16045e809b559a01... 📱 ВК https://vkvideo.ru/video-221504876_456240193 📱 Ютуб 📱 Дзен https://dzen.ru/bogdanoffinvest 💗 Пульс https://www.tbank.ru/invest/social/profile/Bogd... 00:00 - Логика рынка 05:40 - Торговые идеи, Новостной фон 10:43 - S&P500, Nasdaq, Hang seng 13:40 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 15:33 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 17:10 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 17:32 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 20:18 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 22:26 - TLT, Биткойн, Apple, Tesla, Китайские акции 24:16 - Итоги по рынку акций 26:42 - Фьючерс платина, фьючерс палладий

|

|

Озон уже давно не просто маркетплейс в привычном понимании. Формально это крупнейшая e-commerce площадка страны, но по сути - это полноценная цифровая экосистема, которая включает в себя электронную коммерцию, логистику, доставку, финтех, IT-сервисы. География компании помимо российского рынка охватывает страны СНГ, а также Турцию и Китай.

Осенью 2025 года компания прошла прошла процесс редомициляции в Калининградскую область и сейчас бумаги МКПАО Озон торгуются на Московской бирже под именным тикером OZON. Но главный акционер в лице АФК Системы остался неизменным. Акции компании включены в первый котировальный список, а также входят сразу в несколько ключевых индексов, включая главный бенчмарк и индекс голубых фишек. 💰Дивиденды С дивидендной политикой у Озон получилась довольно типичная для быстрорастущих компаний ситуация. Документ принят, но носит скорее рамочный характер. Конкретных параметров распределения прибыли нет: не зафиксирован минимальный payout ratio, не определена база расчёта прибыли, отсутствуют количественные ориентиры. При этом компания оставила за собой возможность выплачивать дивиденды до четырёх раз в год. В теории это крутой бонус для держателей акций, но на практике пока выглядит как опция, а не обязательство. Первые дивиденды за 3 квартал 2025 года составили 143,55 рубля на акцию с доходностью около 3,4%. Маловато будет... ⚡Риски Значительные расходы на инфраструктуру и автоматизацию. Рост доли рынка требует постоянных инвестиций, а значит давление на маржинальность сохраняется. Около 30% акций остаются за пределами РФ. Потенциальное увеличение предложения может приводить к повышенной волатильности. Регуляторные риски. Любые изменения в регулировании e-commerce и финтеха традиционно создают неопределённость. Рынок маркетплейсов в России перегрет и продолжает уплотняться. 📍Выводы Оборот компании за 9 месяцев 2025 года вырос на внушительные 51%, достигнув 2,9 трлн. рублей. Клиентская база насчитывает более 63 млн покупателей, то есть фактически это уже половина экономически активного населения нашей страны. Инфраструктурный контур продолжает расширяться: свыше 4 млн. кв. м складских площадей и около 78 тысяч точек ПВЗ. Для e-commerce это критически важный фактор, поскольку именно логистика определяет конкурентоспособность платформы. Параллельно растёт финтех-направление. Количество активных клиентов достигло 38,6 млн. человек. Чистая процентная маржа остаётся высокой - 11,1%, что объясняется структурой кредитного портфеля и высокой долей потребительского кредитования. Выручка за 9 месяцев 2025 года составила 689 млрд. рублей (+73% г/г). Основной вклад формируют сервисные доходы, на которые приходится более 60% структуры. Третий квартал 2025 года стал для компании знаковым, так как Озон впервые за длительный период зафиксировал прибыль. Да, накопленный итог года всё ещё отрицательный (–4,6 млрд. рублей), но динамика принципиально изменилась. Годом ранее убыток превышал 40 млрд. рублей, и текущее сокращение выглядит весьма уверенным. Ключевым фактором прошлых убытков выступал масштабный CAPEX. Компания фактически строила новую инфраструктуру. В 2026 году капитальные расходы ожидаются существенно ниже, а их структура будет смещаться в сторону автоматизации и повышения эффективности. Кроме того на 2026 год объявлена программа байбэка объёмом до 25 млрд. рублей. Бумаги не будут участвовать в распределении прибыли до их использования в программах мотивации. Для рынка это умеренно позитивный фактор поддержки котировок. ⭐В моем инвестиционном портфеле акции Озон отсутствуют, хотя я позитивно смотрю на компанию. К тому же МТС в скором времени изменит свою дивидендную политику и кто в таком случае будет новой дойной коровой для АФК Системы?! Не инвестиционная рекомендация. 🔥 Чтобы не пропустить новые разборы акций, обзоры свежих выпусков облигаций и тренды фондового рынка скорее подписывайтесь на телеграм-канал. Там еще много полезной авторской аналитики и весь мой пассивный доход. #Озон #акции

|

|

Запуск нижегородской площадки стал ключевым стратегическим достижением ГК «ХРОМОС» в 2025 году. Предприятие уже обеспечивает потребности в комплектующих основного производства в Дзержинске. В планах на 2026 год — сформировать для него портфель внешних заказов. На токарно-фрезерном участке в Нижнем Новгороде налажено производство комплектующих для систем пробоподготовки, систем продувки, обеспечивающих взрывозащиту хроматографов, кранов-дозаторов, которые устанавливаются внутри аналитических схем хроматографов. Изготовление только этих полуфабрикатов позволяет снизить себестоимость продукции в два раза и более за счёт отказа от импорта. «В 2026 году мы расширим перечень комплектующих, которые изготавливает производство в Нижнем Новгороде. Дополним его фурнитурой, фитингами как для собственного потребления, так и для сторонних заказчиков», — поделилась финансовый директор ООО «ХРОМОС Инжиниринг» Татьяна Пушкина. Переговоры с потенциальными покупателями уже идут. В их числе: крупные интеграторы, которые специализируются на производстве оборудования, используемого при строительстве объектов атомной отрасли, предприятия по выпуску продукции для аэрокосмической отрасли, а также компаний транспортного машиностроения. В перспективе двух лет оборот Нижегородской площадки может составить до 1 млрд руб. Напомним, что в течение 2024 и 2025 гг. ООО «ХРОМОС Инжиниринг» инвестировало в реконструкцию и оснащение оборудованием производства в Нижнем Новгороде. В том числе, на эти цели эмитент направил средства от первого и второго облигационных выпусков. Работа предприятия со сторонними заказчиками позволит вернуть вложенные инвестиции. Мощностей производства хватит и для внутренних нужд, и для внешних контрагентов благодаря высокопроизводительным станкам.

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/10322 или на других платформах: 📱 Рутуб https://rutube.ru/video/73650ce893da028a5a7a959... 📱 ВК https://vkvideo.ru/video-221504876_456240192 📱 Ютуб 📱 Дзен https://dzen.ru/bogdanoffinvest 💗 Пульс https://www.tbank.ru/invest/social/profile/Bogd... 00:00 - Логика рынка 07:35 - Торговые идеи, Новостной фон 18:10 - S&P500, Nasdaq, Hang seng 19:03 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 20:45 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 22:22 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 22:40 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 24:06 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 24:56 - TLT, Биткойн, Apple, Tesla, Китайские акции 26:20 - Итоги по рынку акций 27:24 - Фьючерс на апельсиной сок 29:24 - Фьючерс какао, фьючерс кофе 30:37 - OGKB, NLMK

|

|

|

|