|

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/9640 или на других платформах: 📱 Ютуб 📱 ВК https://vkvideo.ru/video-221504876_456240109 📱 Рутуб https://rutube.ru/video/f642a5219822a3f52136a3e... 📱 Дзен https://dzen.ru/bogdanoffinvest 00:00 - Логика рынка 16:33 - S&P500, Nasdaq, Hang seng 18:33 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 32:30 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 36:01 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 36:53 - Фьючерс на газ, Природный газ США, Газ TTF, Нефть, Фьючерс нефти 42:34 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 45:04 - TLT, Биткойн, Apple, Tesla, Китайские акции 47:06 - Итоги по рынку акций 49:10 - HEAD, SVAV, TRMK, MRKC

|

Итоги недели 08-12.12.2025: ММВБ: +1765р (0.24%, индекс ММВБ 1.04%) ММВБ2: +864р (0.72%) РТС2: +2272р (10.94%) Итого: +4901р (0.56%) Наш рынок растёт, за неделю +1%. Инвесторы почти уверены, что на заседании ЦБ ставка будет снижена на на 0.5%. А некоторые пишут о том, что ставка может быть снижена на 1%.

|

|

Начинаем эксперимент... Держим лонг фьюча SBERF один год. На счёт было заведено ровно 10000 рублей. Куплен фьюч по 305 рублей. ГО составило 5192,28

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/9635 или на других платформах: 📱 Ютуб 📱 ВК https://vkvideo.ru/video-221504876_456240108 📱 Рутуб https://rutube.ru/video/7b0c015cb0989cfe862fb1c... 📱 Дзен https://dzen.ru/bogdanoffinvest 00:00 - Логика рынка 10:05 - S&P500, Nasdaq, Hang seng 10:34 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 10:35 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 14:17 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 14:28 - Фьючерс на газ, Природный газ США, Газ TTF, Нефть, Фьючерс нефти 16:01 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 16:47 - TLT, Биткойн, Apple, Tesla, Китайские акции 17:21 - Итоги по рынку акций

|

|

🆕Генерация на газовых и газоконденсатных скважинах: комплексное решение для энергообеспечения и повышения эффективности Генерация на газовых и газоконденсатных скважинах сегодня превращается из вспомогательной технологии в одно из ключевых направлений развития локальной энергетики в России, позволяя одновременно утилизировать попутный нефтяной газ (ПНГ), снижать энергозатраты промыслов и создавать новые цифровые сервисы, включая питание ЦОД и энергоёмких вычислений. ⚙️Использование подготовленного газа в газопоршневых энергоцентрах в контейнерном исполнении делает такие решения мобильными, экономичными и хорошо адаптированными к суровым климатическим условиям добывающих регионов.

Компания РНГ-Инжиниринг (входит в группу компаний «Европейская Электротехника» (https://t.me/officialeuroetpao)) реализует комплексные проекты подготовки газа и применения подготовленного газа для генерации электроэнергии. Читайте полное описание процесса генерации- в статье (https://www.rogeng.ru/novosti/generatsiya-na-gazovykh-i-gazokondensatnykh-skvazhinakh-kompleksnoe-reshenie-dlya-energoobespecheniya/): 🔹Базовая схема энергоцентра на месторождении 🔹Экономические преимущества и эффекты применения 🔹Технологические и экологические аспекты 🔹История развития направления в России 🔹Перспективы развития газовой генерации на скважинах.

|

|

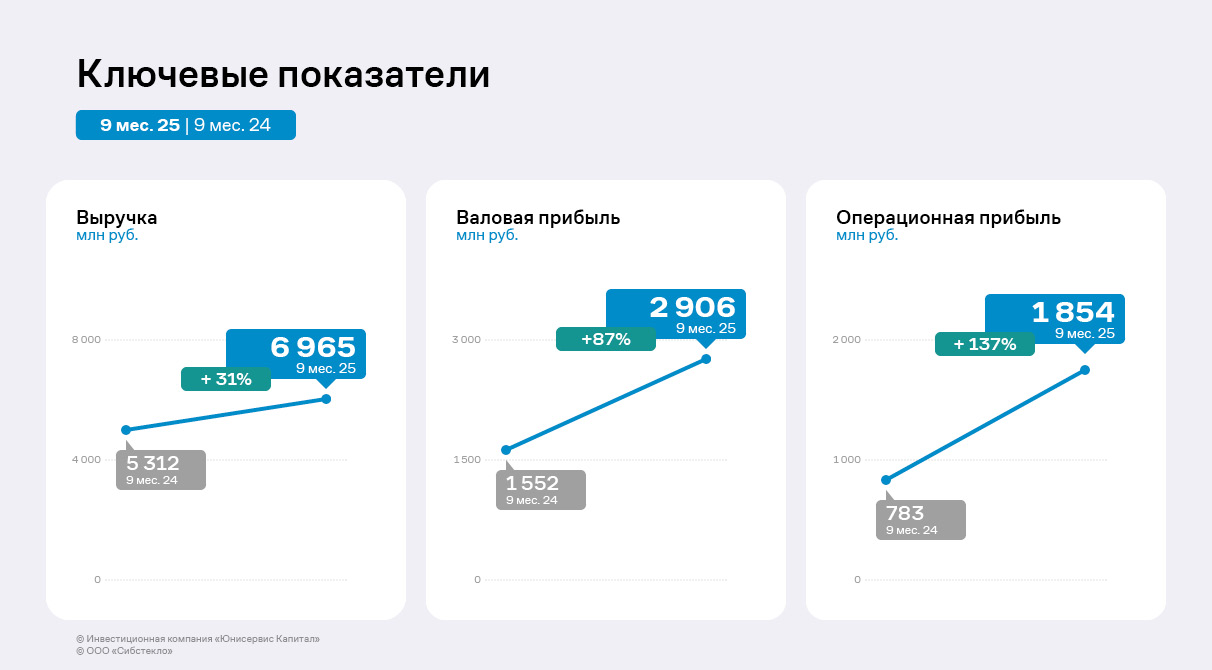

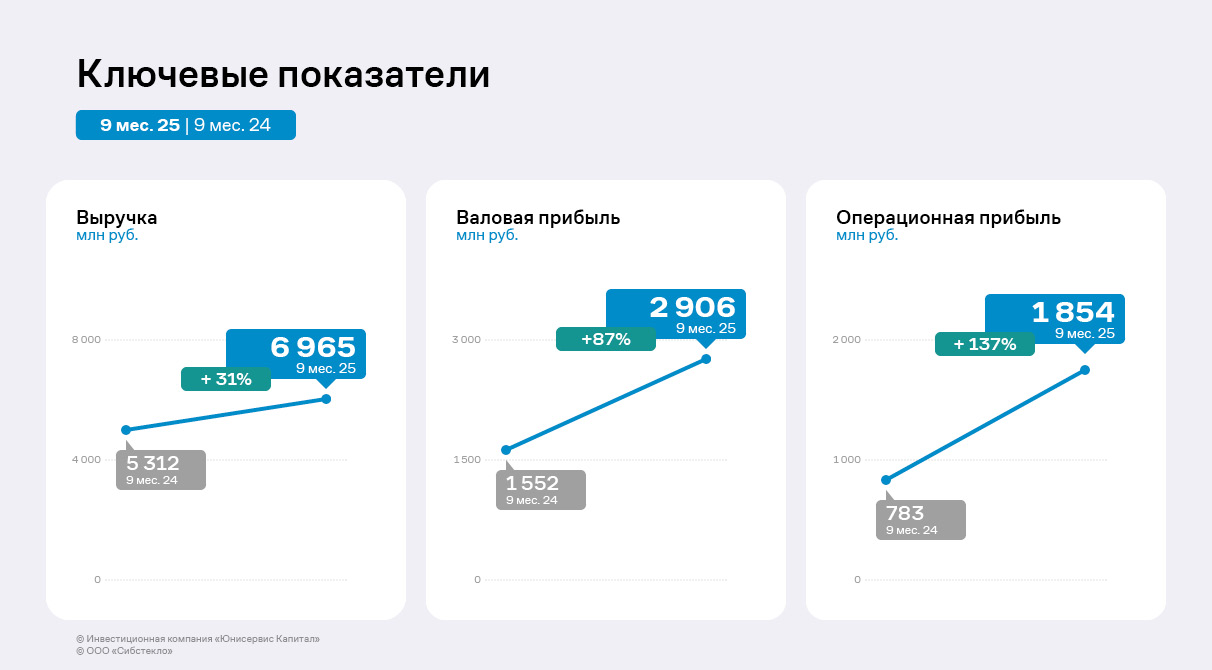

Выручка ООО «Сибстекло» выросла на 31% к АППГ — почти до 7 млрд руб., против 5,3 млрд руб. годом ранее. Прибыль от продаж достигла 1,8 млрд руб., увеличившись более чем в 2 раза, и уже превысила результат за 12 мес. 2024 г.

EBITDA Adj LTM вновь обновила исторический максимум — до 3,2 млрд руб. Рентабельность по EBITDA Adj LTM соответственно увеличилась на 13,3 п.п. — до 34,6%. Чистая прибыль за 9 мес. 2025 года сложилась на уровне 99 млн руб., что больше результата за 12 мес. 2024 года почти в 10 раз. «Сибстекло» наращивает чистую прибыль и маржинальность в период высоких ставок в экономике. Проценты к уплате за 9 мес. 2025 года составили 730,2 млн руб.: несмотря на рост, эмитент увеличивает прибыльность бизнеса. Дальнейшее смягчение денежно-кредитной политики Банка России положительно скажется на маржинальности компании.

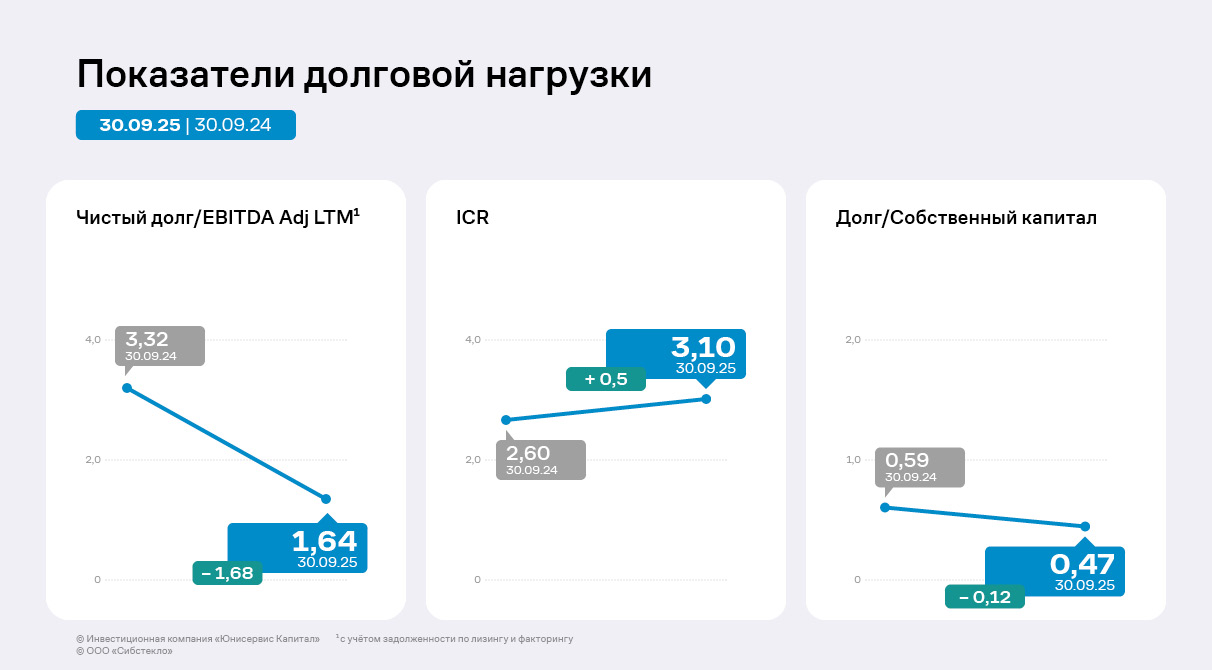

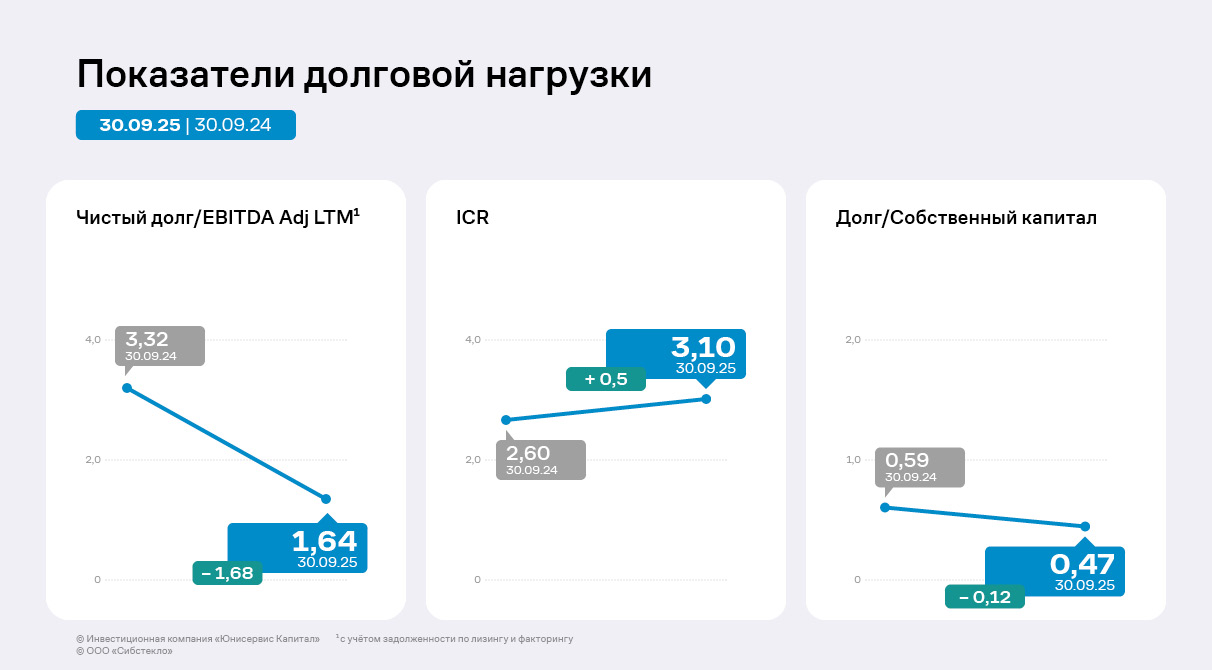

Финансовый долг эмитента на 30.09.2025 составил 4,3 млрд руб., при этом доля краткосрочного долга — 14%, что нивелирует риск ликвидности и кассовых разрывов. Долговой портфель ООО «Сибстекло» диверсифицирован: 60% приходится на банковские кредиты, 25% — биржевые облигации. Оставшуюся часть занимают инвестиционные кредиты от Фонда развития промышленности, выпуски ЦФА и заём учредителя. Краткосрочные кредиты и займы будут погашены путём рефинансирования и использования оборотных средств.

Рост EBITDA Adj LTM позволил снизить кредитную нагрузку эмитента (с учётом задолженности по лизингу и факторингу) до 1,64х, что является комфортным уровнем покрытия долга для «Сибстекла». Значение ICR (коэффициента покрытия процентов) выросло, благодаря чему эмитент может покрыть процентные расходы по кредитам и займам текущим объёмом EBITDA Adj LTM 3,1 раза, что достаточно для сохранения финансовой стабильности.

Подробнее в полной версии аналитического обзора.

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/9628 или на других платформах: 📱 Ютуб 📱 ВК https://vk.com/video-221504876_456240107 📱 Рутуб https://rutube.ru/video/f2beac859c510908b423296... 📱 Дзен https://dzen.ru/bogdanoffinvest 00:00 - Логика рынка 11:35 - S&P500, Nasdaq, Hang seng 12:34 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 15:11 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 18:27 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 19:12 - Фьючерс на газ, Природный газ США, Газ TTF, Нефть, Фьючерс нефти 21:20 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 22:30 - TLT, Биткойн, Apple, Tesla, Китайские акции 23:08 - Итоги по рынку акций 24:15 - RNFT, EELT, UWGN, PHOR 28:22 - BSPB, GMKN

|

|

Снижение рыночной стоимости какао-бобов и какао-продуктов потенциально сократит доходность эмитента от реализации основной товарной категории — какао-порошка. Руководство компании проанализировало актуальные рыночные тренды и разработало стратегию с их учётом. ООО «СЕЛЛ-Сервис» отмечает, что биржевые цены на какао-бобы и, как следствие, какао-продукты с конца третьего квартала 2025 года начали снижаться. Руководство эмитента прогнозирует, что тренд сохранится до конца 2025 года, а затем продолжится в 2026. «У „СЕЛЛ-Сервис“ заключены контракты на поставку на наши склады какао-порошка по высоким относительно текущих рыночных реалий ценам, что потенциально окажет негативное влияние на доходность. В 2024 году компания получила сверхприбыль благодаря реализации какао-порошка, приобретённого по низким ценам. Тогда наши поставщики, исполняя обязательства, вероятно, терпели убытки. Сейчас рынок развернулся в противоположную сторону, сложившуюся ситуацию мы рассматриваем как рабочую. Той сверхприбыли, которую мы получили в 2024 году, должно хватить, чтобы покрыть недополученную доходность», — пояснил генеральный директор ООО «СЕЛЛ-Сервис». Исходя из рыночной конъюнктуры, руководство эмитента сформировало стратегию: - Реализовать дорогие запасы какао-порошка за четвёртый квартал 2025 года — начало 2026 года.

- Снизить основные издержки по выплате процентов по кредитам и потерям на курсах валют. Так, компания уже заключила договор с ПАО «Совкомбанк» об открытии возобновляемой кредитной линии с лимитом задолженности на сумму 440 млн руб. с целью частичного или полного погашения имеющейся задолженности перед другими кредитными организациями. Эмитент провёл переговоры с несколькими банками и выбрал наилучшие условия как по ставке кредита и комиссиям, так и по ковенантному пакету.

- Повысить продажи более рентабельных товаров, в частности, сорбата калия, декстрозы, мальтодекстрина и лимонной кислоты.

|

|

|

|