|

|

|

ЦБ потряс инвестиционную блогосферу новой инициативой, которая затронет практически всех авторов Телеграм-каналов (и прочих социальных сетей), публикующих финансовые или инвестиционные посты. Регулятор предложил создать реестр "финансовых инфлюенсеров", который судя по вбросу будет похож на реестр финансовых консультантов.

Кроме маркировки материалов (которая в первоначальной редакции должна распространяться на нативную рекламу или околорекламные посты) ЦБ хочет разработать регламент и критерии, которым должна соответствовать деятельности таких инфлюенсеров. Ну а следующим шагом будет разработка ограничений и штрафов за нарушение такого регламента. Что касается идеи контроля за публикациями инвестиционных блогеров, то лично я её приветствую, так как действительно, начитавшись информации от псевдо экспертов, частный инвестор без опыта может легко нарубить дров и обнулить свой брокерский счет, потеряв при этом свои накопления. Или еще хуже - сделать тоже самое, предварительно набрав кредитов. Но на данный момент не совсем понятно как ЦБ хочет отрегулировать эту сферу, ведь критерии, которыми должны соответствовать инфлюенсеры для добавления в специальный реестр, местами вызывают большие вопросы. Если к критериям высшего образования и опыта работы в финансовой сфере или с финансовыми инструментами вопросов совсем нет. Недопущение в реестр лиц, которые ранее манипулировали рынком или имели судимость - тоже вполне логичное требование. То, например, членство в специализированных СРО - это уже перегиб, так как это удовольствие стоит денег и требует иметь статус ИП как минимум (с соответствующими налогами). Что будет с блогером-инфлюенсером, если он не захочет добавиться в реестр или он не будет соответствовать критериям? Пока что конкретики особой нет, кроме потенциального запрета для финансовых организаций размещать рекламу у таких блогеров. Нов будущем регулятор хочет перенять уже отработанные в других странах механизмы контроля - штрафы, блокирование онлайн площадок и потенциально даже уголовная ответственность. 🔥 Чтобы не пропустить новые разборы акций, обзоры свежих выпусков облигаций и тренды фондового рынка скорее подписывайтесь на телеграм-канал. Там еще много полезной авторской аналитики и весь мой пассивный доход. #инфлюенсеры #ЦБ

|

|

В 2025 году эмитент внедрил технологию «цифрового двойника» в работу первого производственного цеха, который специализируется на услугах сервисного металлоцентра (СМЦ). Цифровой двойник — виртуальная копия, которая обновляется в реальном времени и позволяет предотвращать сбои и простои, моделировать процессы. На сегодня у «НЗРМ» уже появилась виртуальная копия первого производственного цеха. Специалисты завода ещё тестируют все возможности интерфейса, однако неоспоримые преимущества уже удалось выявить. «Первая функция системы — это оптимизация работы и предотвращение потерь как временных, так и номинальных. Вторая — повышение эффективности. Благодаря сбору информации с датчиков у сотрудников предприятия появляется возможность определить точки роста. Также цифровой двойник позволяет тестировать новые процессы или изготовление нетиповых продуктов в виртуальной среде, что упрощает дальнейшее внедрение инноваций», — прокомментировал директор ООО «НЗРМ» Дмитрий Ионычев.

|

|

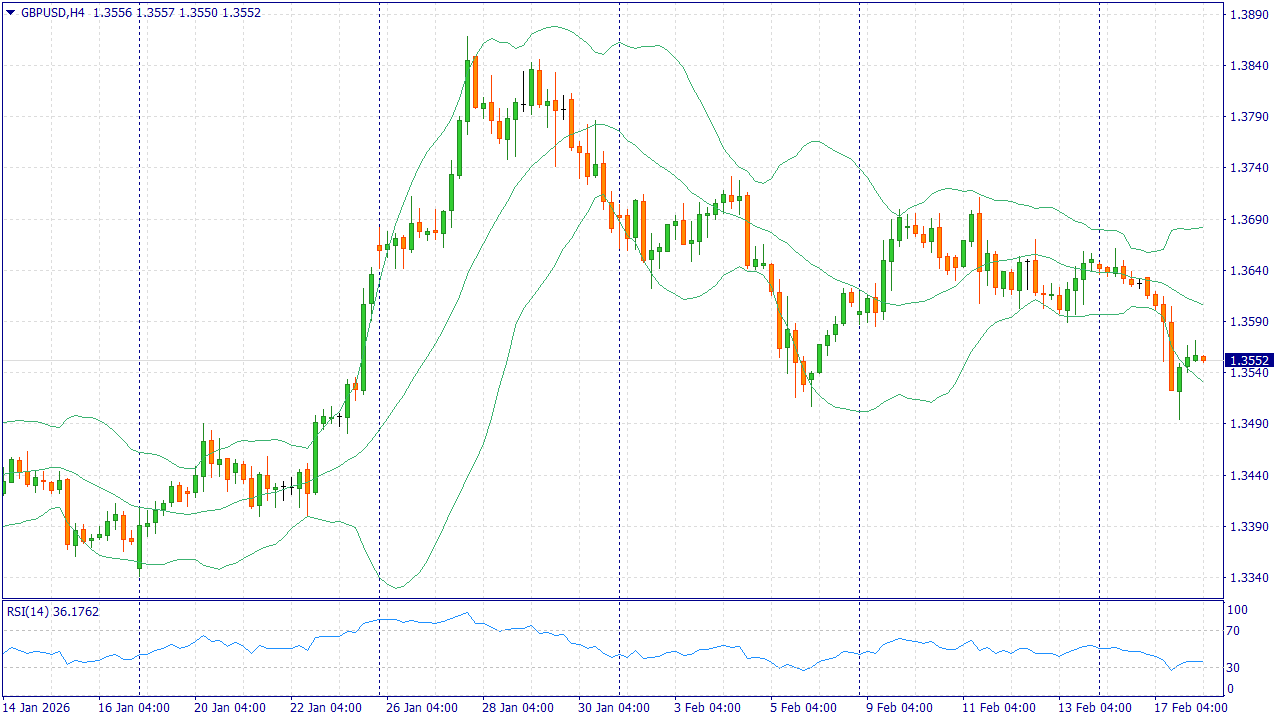

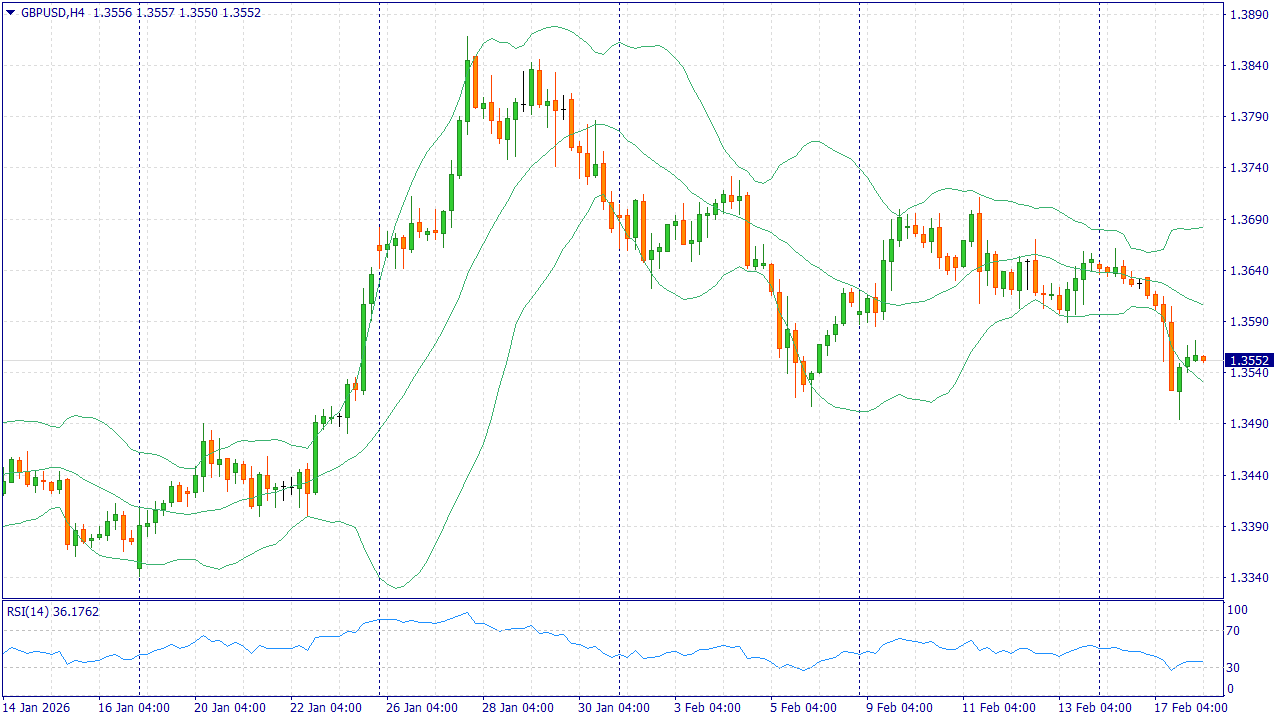

События, на которые следует обратить внимание сегодня: 18.02 09:00 EET. GBP - Индекс потребительских цен 18.02 21:00 EET. USD - Публикация протокола заседания ФРС GBPUSD: Верни 50% отрицательного свопа! Спеши! Действует с момента активации и до конца февраля. Активация: пополни любой счёт от $500 и напиши в чат поддержки SWAP50. Детали

GBP/USD торгуется у 1,356 с понижательным уклоном после свежих данных по рынку труда Великобритании: рост безработицы и замедление темпов увеличения зарплат усилили сомнения в устойчивости внутреннего спроса. На момент подготовки материала котировки остаются в зоне 1,355–1,357, а интерес к доллару поддерживается ожиданиями по политике ФРС и спросом на защитные инструменты. Слабость статистики по занятости повышает вероятность того, что Банк Англии будет вынужден продолжать цикл снижения ставок, чтобы смягчить давление на экономику. Для фунта это означает риск уменьшения привлекательности британских активов и ослабление притока капитала. Дополнительно на настроения влияет осторожность бизнеса из-за роста издержек и более скромных ожиданий по потреблению. В США инвесторы также ждут сигналов от ФРС: любая формулировка о необходимости удерживать ставки выше дольше способна укрепить доллар против большинства валют. На этом фоне для GBP/USD фундаментальная картина складывается в пользу дальнейшего давления вниз, так как сочетание слабых данных Великобритании и устойчивого спроса на доллар формирует неблагоприятный баланс для фунта в ближайшие сессии. Торговая рекомендация: SELL 1.3560, SL 1.3585, TP 1.3485 До 20$ за каждый лот реальными средствами - получайте гарантированный доход подключив акцию Cashback! Больше аналитической информации Вы можете найти на нашем сайте

|

|

Не так давно делал разбор выпуска Электрорешения-001Р-02, а тут уже нарисовался новый выпуск с потенциально более высокой доходностью, но не факт. Давайте посмотрим что к чему.

Электрорешения продолжает производить электротехническое оборудование, а также программное обеспечение для промышленных предприятий под мировым брендом EKF. В сферу деятельности входит производство продукции для систем умного дома, профессионального освещения, реализация облачных платформ и телеком-решений. Продукция производится как в России, так и за ее пределами, но под неусыпным контролем со стороны головного офиса. Компания остается в перечне системообразующих предприятий Минпромторга и, возможно, в случае форс-мажора государство позаботится о сотрудниках компании, но не о её инвесторах🤷♂ 👀Что там по новому выпуску? ⚡Дата размещения - 25.02.2026г. ⚡Дата погашения - 19.08.2027г., предельно короткое размещение на 1,5 года. ⚡Объем эмиссии - 1 000 000 000 рублей со стандартным номиналом в 1 000 рублей. 💰Размер купона - не выше 23,5% годовых, фиксированный купон. Напомню, что предыдущий выпуск был размещен под 22,5%, поэтому по новому размещению я не жду купона выше. Соответственно, и доходность к погашению будет стремиться к 25%. Какая бы доходность не сложилась в ходе маркетинга, она все равно будет высокой. ⚡Выплата купона - ежемесячно, первая выплата запланирована на 27 марта 2026г. ⚡Амортизация и оферта не предусмотрена, что логично для размещения на 1,5 года. ⚡Выпуск Электрорешения-001Р-03 доступен для неквалифицированных инвесторов после тестирования. 📊Что еще важно знать? 🧮Кредитный рейтинг остается на уровне ВВВ, но с негативным прогнозом в связи с налоговыми разбирательствами с ФНС. 2,5 млрд. рублей спорных налогов продолжает нависать над компанией и, скорее всего, суды станут на сторону государства. 🧮У компании сложности с раскрытием финансовой отчетности, которое привело в октябре 2025 году к праву инвесторов требовать досрочного погашения первого выпуска облигаций. Оба выпуска не пользуются активным спросом у частных инвесторов и торгуются ниже номинала. 🧮Однако в январе 2026 компания наверстала упущенное и разместила отчётность по РСБУ за 9 месяцев 2025 года, из которой следует, что выручка год к году выросла на 2,5% (и это с учетом инфляции) и составила 15,8 млрд. рублей. А вот чистая прибыль прошлого года сменивалась на убыток в размере 244 млн. рублей. 🧮Валюта баланса за 9 месяцев сократилась на 12,6% до 18 млрд. рублей. При этом компания в отчётном периоде выдала займ на 929 млн. рублей. Ох уж эта финансово-хозяйственная деятельность.... 🧮Практически все заемные средства (за исключением договоров лизинга) носят краткосрочный характер, а это 5 млрд. рублей, которые необходимо найти или рефинансировать при убыточной деятельности. Актуальной отчетности по МСФО конечно же нет, поэтому всесторонне оценить финансовые итоги не представляется возможным. Как я говорил ранее, если нет отчётности, то покупать кота в мешке нет смысла при любой величине купонной доходности. 🔥 Чтобы не пропустить новые разборы акций, обзоры свежих выпусков облигаций и тренды фондового рынка скорее подписывайтесь на телеграм-канал. Там еще много полезной авторской аналитики и весь мой пассивный доход. #Электрорешения #облигации

|

|

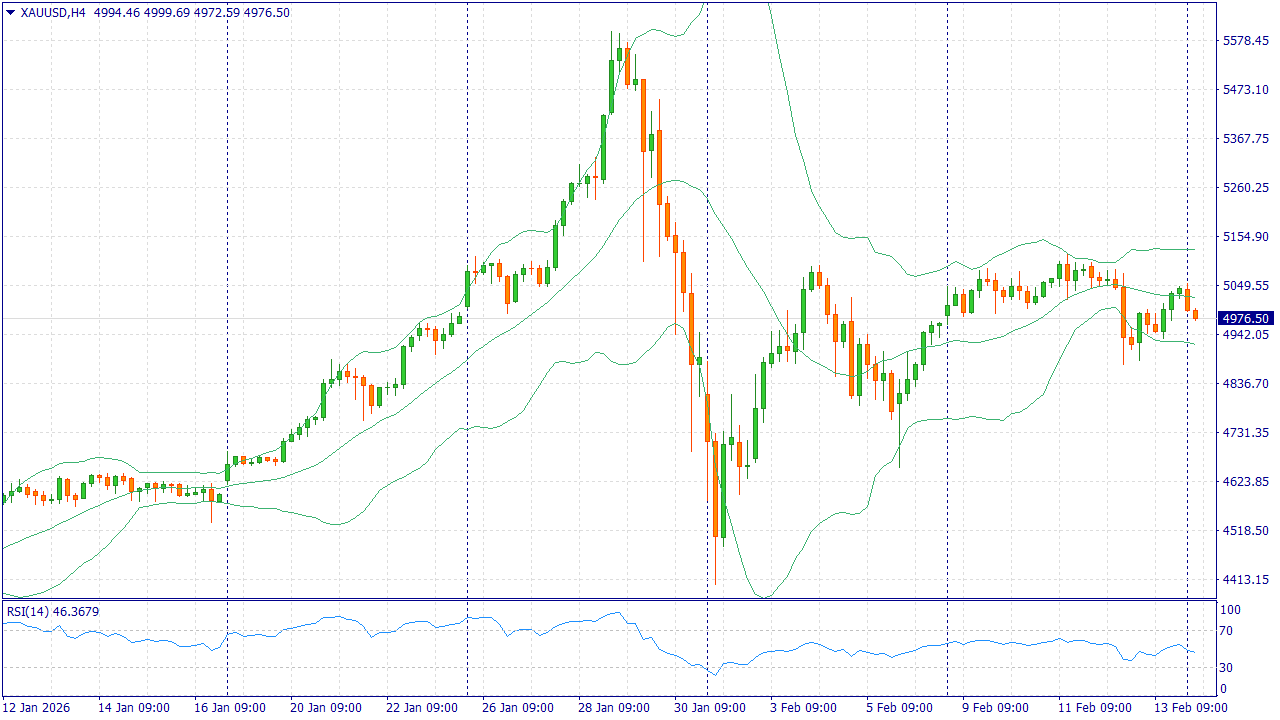

XAUUSD: BUY 4903.90-5014.60, TP1-5125.40, TP2-5537.10 Верни 50% отрицательного свопа! Спеши! Действует с момента активации и до конца февраля. Активация: пополни любой счёт от $500 и напиши в чат поддержки SWAP50. Детали Долгосрочная тенденция: в лонг. Максимальное скопление объемов текущего контракта расположено в диапазоне, по котировкам 5050.00–5100.00. В настоящий момент по XAUUSD совершаются инвестиционные операции ниже указанного диапазона, что говорит о слабости покупателей.

Среднесрочная тенденция: в лонг. Максимальное скопление объемов среднесрочной тенденции расположено в диапазоне, по котировкам 5010.00-5030.00. В настоящий момент по XAUUSD совершаются инвестиционные операции ниже указанного диапазона, что говорит о слабости покупателей. Область выгодных цен на покупку с точки зрения маржинального обеспечения, располагается между зонами 1/4 и 1/2 построенными от максимума 11.02.2026. Котировка верхней границы зоны 1/4–5014.60. Котировка верхней границы зоны 1/2–4903.90. Внутридневные цели: обновление максимумов от 11.02.2026–5125.40. Среднесрочные цели: тест нижней границы СНКЗ-5537.10.

Торговые рекомендации: покупки из диапазона выгодных цен при формировании разворотного паттерна. Buy: 4903.90–5014.60, Take Profit 1–5125.40, Take Profit 2–5537.10. FreshForex предлагает замечательный бонус 300% на каждое пополнение от 100 долларов, предоставляя возможность увеличить торговые объемы! Больше аналитической информации Вы можете найти на нашем сайте

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/10358 или на других платформах: 📱 Рутуб https://rutube.ru/video/73e083b45b55653bf27a5b3... 📱 ВК https://vkvideo.ru/video-221504876_456240199 📱 Ютуб 📱 Дзен https://dzen.ru/bogdanoffinvest 💗 Пульс https://www.tbank.ru/invest/social/profile/Bogd... 00:00 - Логика рынка 02:35 - Торговые идеи, Новостной фон 05:28 - S&P500, Nasdaq, Hang seng 06:50 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 08:42 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 11:56 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 12:12 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 14:45 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 17:00 - TLT, Биткойн, Apple, Tesla, Китайские акции 18:26 - Итоги по рынку акций

|

|

ООО «Сибирское стекло» приняло участие в 33 Международной выставке продуктов питания, напитков и сырья для их производства «ПРОДЭКСПО»: в рамках деловой программы генеральный директор предприятия дал прогноз развития рынка стеклотары. Масштабный форум, состоявшийся в Москве при поддержке Министерства сельского хозяйства Российской Федерации и под патронатом Торгово-промышленной палаты РФ, объединил более двух тысяч участников из 37 стран. На своем стенде «Сибстекло» продемонстрировало образцы стеклянной упаковки для напитков, в частности, из линейки сверхлегких бутылок, изготовленных с использованием 65% вторичных ресурсов в составе сырья. Кроме того, в экспозиции представили макеты новой стеклотары объемом 0,2, 0,33, 0,375 и 0,4 литра, которая, по прогнозам экспертов, будет востребована в ближайшие годы. – Изучаем спрос для понимания в каких товарных категориях предложенные решения актуальны для торговых сетей, HoReCa и потребителей, чтобы обсудить наши возможности с производителями напитков, – рассказал гендиректор «Сибстекла» Антон Мор. По его словам, тренд на здоровый образ жизни постепенно меняет предпочтения на уровне розницы – увеличиваются продажи питьевой воды с различными вкусовыми добавками, лимонадов, безалкогольных тонизирующих напитков. Все чаще их разливают в небольшие бутылки – в расчете на одну порцию. К тому же приближаются и в пивном сегменте, поскольку культура потребления развивается. По оценке Антона Мора, важное значение приобретает и фактор безопасности упаковки, причем в самом широком смысле: – Согласно результатам комплексного исследования характеристик четырех видов тары, проведенного по заказу предприятия, бутылка из стекла, благодаря химической инертности, демонстрирует наименьшие риски негативного воздействия на здоровье потребителей и окружающую среду. Также этот материал подлежит переработке неограниченное количество раз без потери качества, что позволяет нам создавать упаковку замкнутого цикла. ООО «Сибирское стекло» («Сибстекло», актив РАТМ Холдинга) – один из лидирующих производителей стеклотары в России, крупнейший утилизатор отходов стекла в Сибирском и Дальневосточном федеральных округах, имеет статус «Партнер национальных проектов России».

|

|

Здравствуйте! Напоминаем о возможности сократить расходы на своп с промокодом SWAP50. Обратите внимание на важный момент: УСПЕЙТЕ! Компенсация рассчитывается с даты активации (пополнение + промокод в чате поддержки) до конца февраля, а не за полный месяц. Чем раньше активируете — тем больше сможете вернуть. Пример расчёта: Если отрицательный своп за период с 16.02 по 28.02 составил –143.41$, в БАЛАНС будет начислено +71.71$. Как участвовать: -

Пополните счёт от $500 в феврале. -

Активируйте промокод SWAP50 через чат поддержки. -

Торгуйте как обычно — 50% отрицательного свопа вернём в Баланс по всем счетам. Предложение действует до конца февраля. Не откладывайте активацию. Компенсация не начисляется, если после активации промокода и до 28.02.2026 включительно в Личном кабинете была оформлена заявка на вывод средств. Пополнить счёт

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/10355 или на других платформах: 📱 Рутуб https://rutube.ru/video/46f2279bfe4c81a84cfc253... 📱 ВК https://vkvideo.ru/video-221504876_456240198 📱 Ютуб 📱 Дзен https://dzen.ru/bogdanoffinvest 💗 Пульс https://www.tbank.ru/invest/social/profile/Bogd... 00:00 - Логика рынка 01:30 - Торговые идеи, Новостной фон 13:52 - S&P500, Nasdaq, Hang seng 14:22 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 15:52 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 18:33 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 18:46 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 21:47 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 22:10 - TLT, Биткойн, Apple, Tesla, Китайские акции 22:38 - Итоги по рынку акций 24:30 - LNZLP, PIKK, AKRN, PLZL

|

|

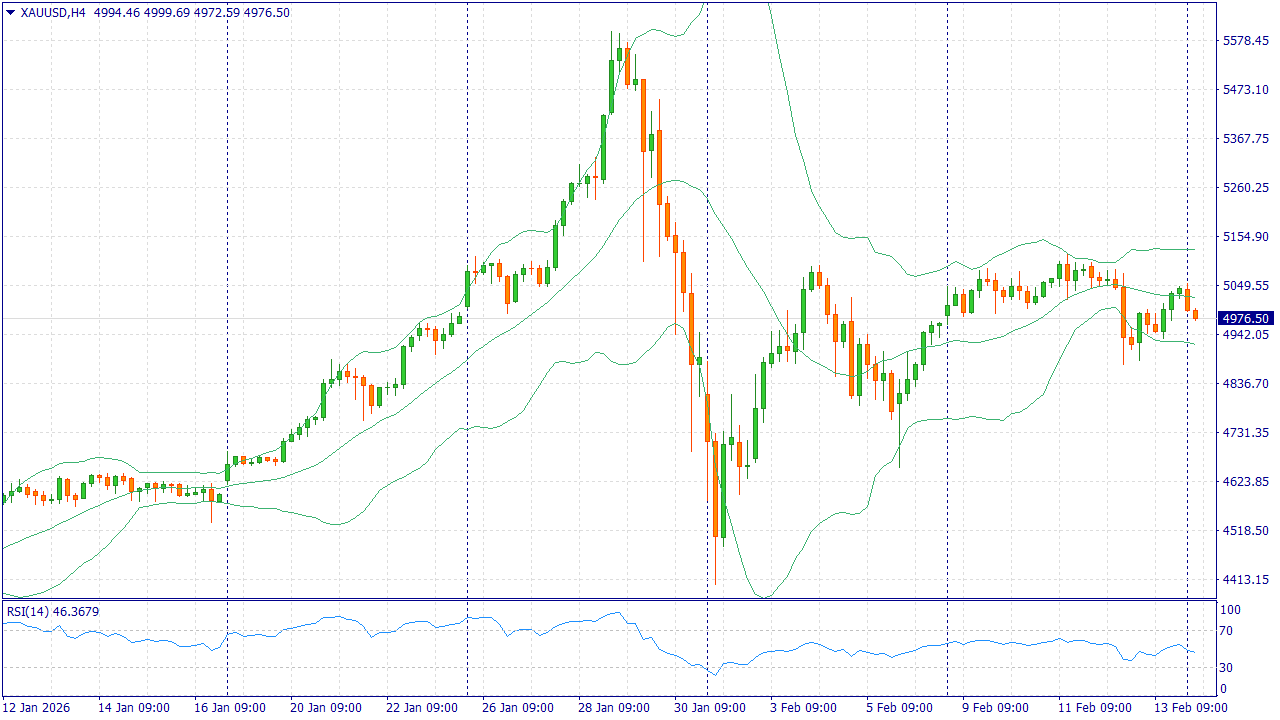

XAUUSD: BUY 5000.00, SL 4985.00, TP 5045.00 Верни 50% отрицательного свопа! Спеши! Действует с момента активации и до конца февраля. Активация: пополни любой счёт от $500 и напиши в чат поддержки SWAP50. Детали

Золото начинает неделю у отметок около $5 000 за унцию: рынок поддерживают ожидания снижения ставок в США после более мягких данных по инфляции, а также спрос со стороны крупных покупателей, включая центробанки и Китай. Сдерживающими факторами остаются возможное укрепление доллара и фиксация прибыли после сильных колебаний. Однако при сохранении неопределённости в мировой политике и снижении доходности американских облигаций интерес к золоту может удержаться. Торговая рекомендация: BUY 5000.00, SL 4985.00, TP 5045.00 #SP500: BUY 6840, SL 6810, TP 6930 Американский индекс #SP500 удерживается рядом с 6 836 пунктами: ожидания смягчения политики ФРС в 2026 году снижают давление со стороны ставок и поддерживают спрос на акции. Рынок следит за статистикой США и отчётами крупных компаний, которые зададут тон неделе. Риски связаны с тем, что слабые данные по потреблению или неожиданные сигналы регулятора могут усилить осторожность инвесторов и вызвать краткосрочные распродажи. Базовый фон остаётся поддерживающим, если доходности продолжат снижаться и корпоративные результаты подтвердят устойчивость прибыли. Торговая рекомендация: BUY 6840, SL 6810, TP 6930 #BRENT: SELL 67.80, SL 68.60, TP 65.40 Нефть Brent входит в неделю около $67.8 за баррель: рынок оценивает переговоры США и Ирана и возможность роста предложения, а также свежие оценки по более медленному увеличению мирового спроса. Эти факторы удерживают цену от устойчивого роста. Дополнительное давление создают ожидания возобновления повышения добычи странами ОПЕК+ и данные по запасам в США. Геополитические заголовки способны вызвать краткие всплески, но базовый сценарий на неделю — умеренное снижение при отсутствии новых перебоев поставок. Торговая рекомендация: SELL 67.80, SL 68.60, TP 65.40 Подключайте 101% под просадку и торгуйте с удвоенным депозитом! Бонусные средства помогут увеличить прибыль или выдержать внезапную просадку! Больше аналитической информации Вы можете найти на нашем сайте

|

|

|

|