|

|

|

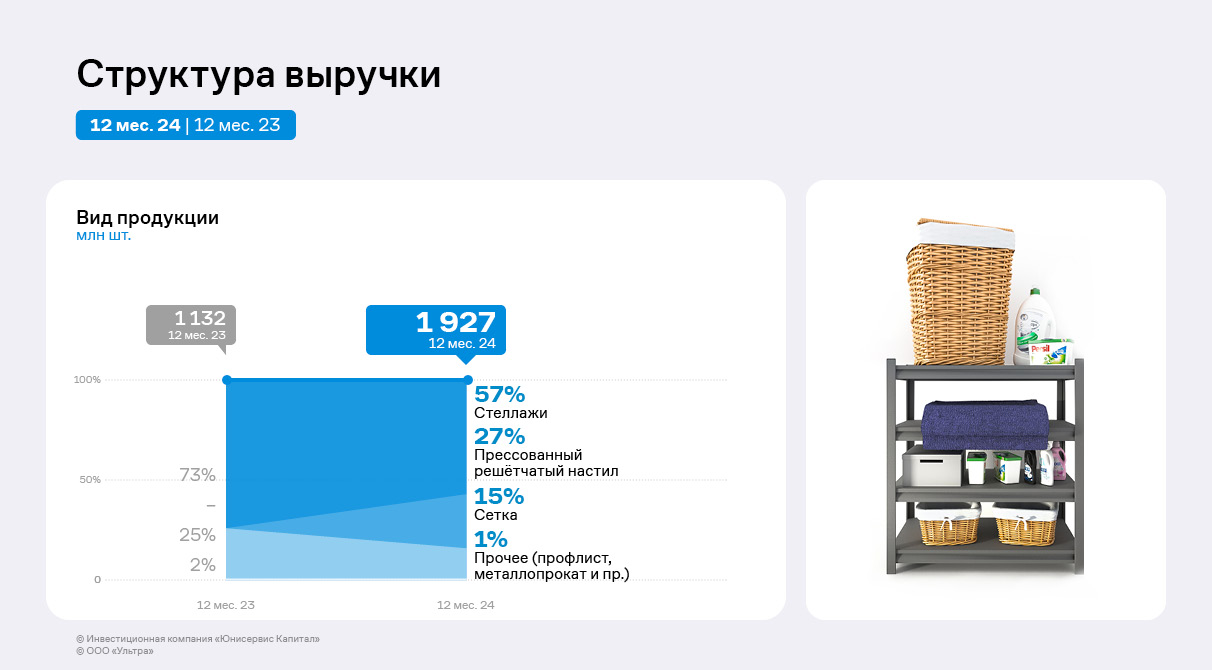

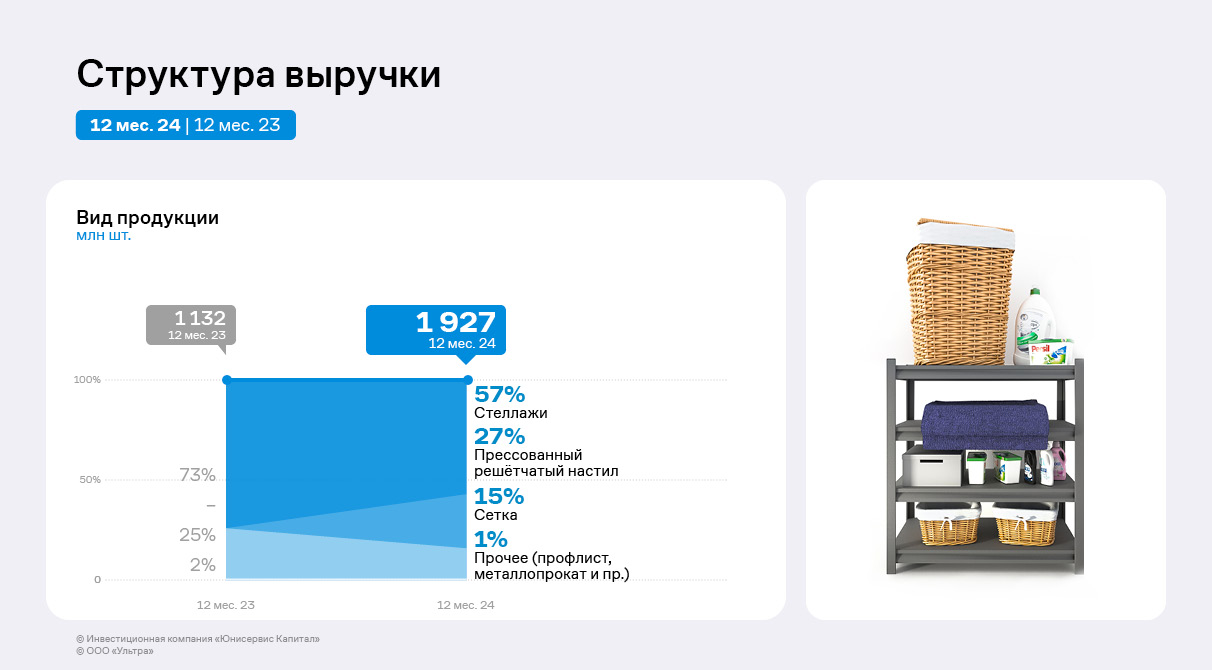

По итогам 12 месяцев 2024 года эмитент продемонстрировал положительную динамику ключевых показателей финансово-хозяйственной деятельности. ООО «Ультра» планомерно расширяет клиентский портфель и число отраслей, для представителей которых поставляет продукцию. В частности, в 2024 году компания укрепила позиции в таких сегментах, как самолётостроение, нефтеочистка и нефтепереработка, газовая и химическая промышленности, склады и маркетплейсы. Также эмитент дебютировал на новом для себя рынке — начал реализацию прессованного решётчатого настила. Наибольшую долю в структуре выручки ООО «Ультра» за весь анализируемый период занимают стеллажи, производство которых было запущено ещё в 2017 году. По итогам 2024 года на втором месте по удельному весу находится новая продукция — прессованные решётчатые настилы, которые занимают 27% объёма продаж. Около 15% выручки приходится на металлическую сетку.

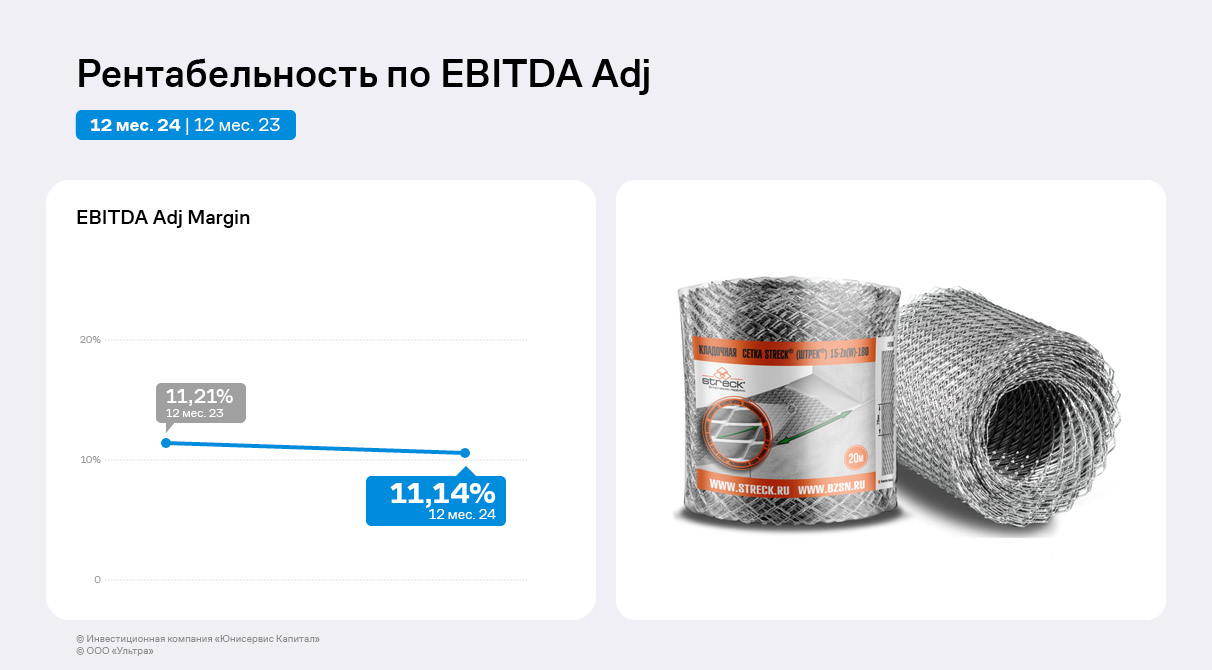

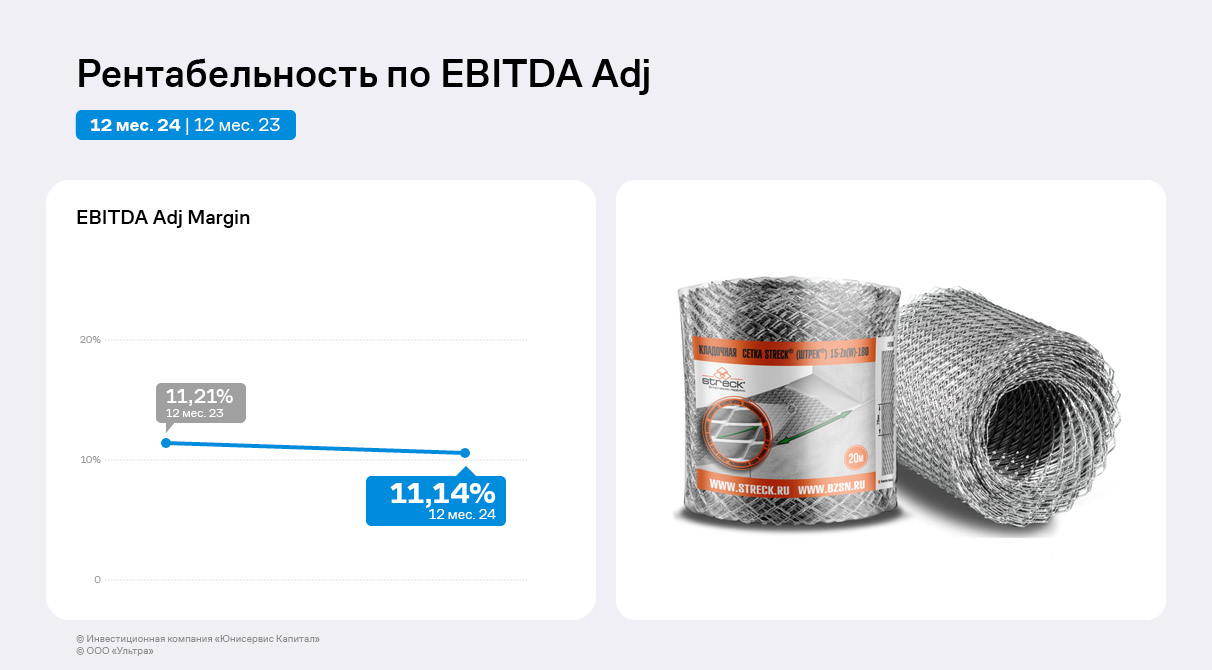

По итогам 2024 года рентабельность по EBITDA adj в целом сохранила уровень прошлого года. Компания стремится к восстановлению значения до уровня начала 2023 года (15-16%), чему способствует рост объёмов продаж в отчётном периоде.

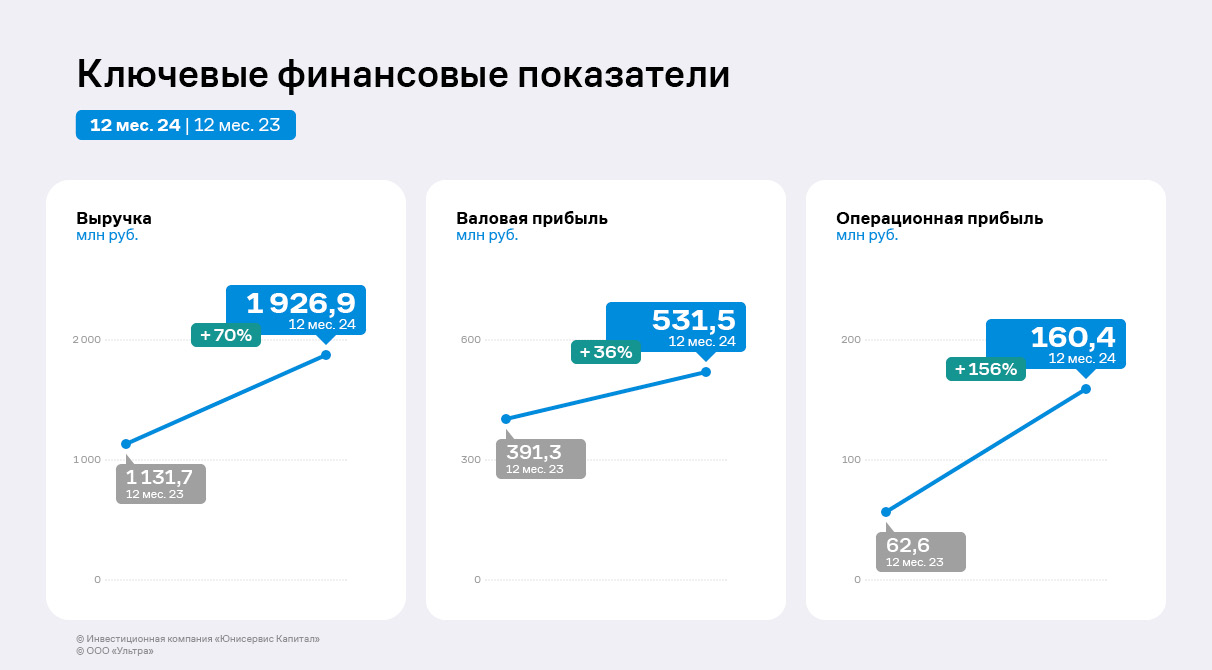

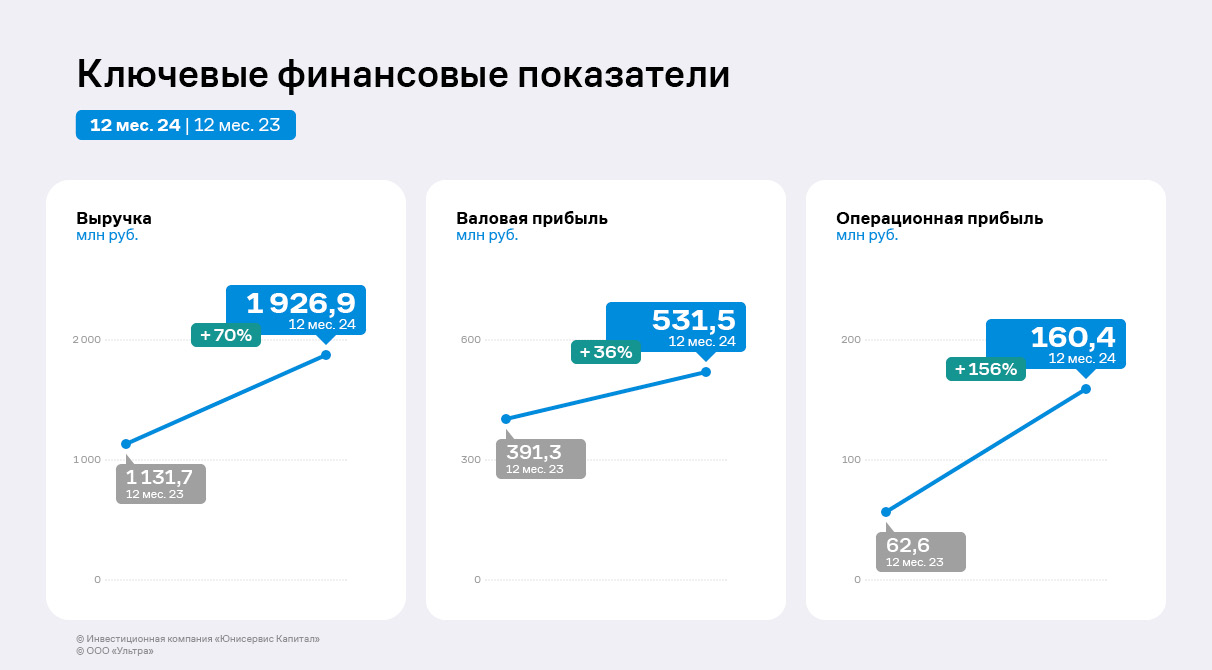

Выручка эмитента увеличилась на 70% к АППГ и составила 1,93 млрд руб. благодаря новому направлению, которое было внедрено во второй половине 2024 года. ООО «Ультра» начало реализацию прессованного решётчатого настила и успело в 2024 г. провести дебютные поставки крупной отечественной компании, специализирующейся на складском хозяйстве, что положительно отразилось на выручке.

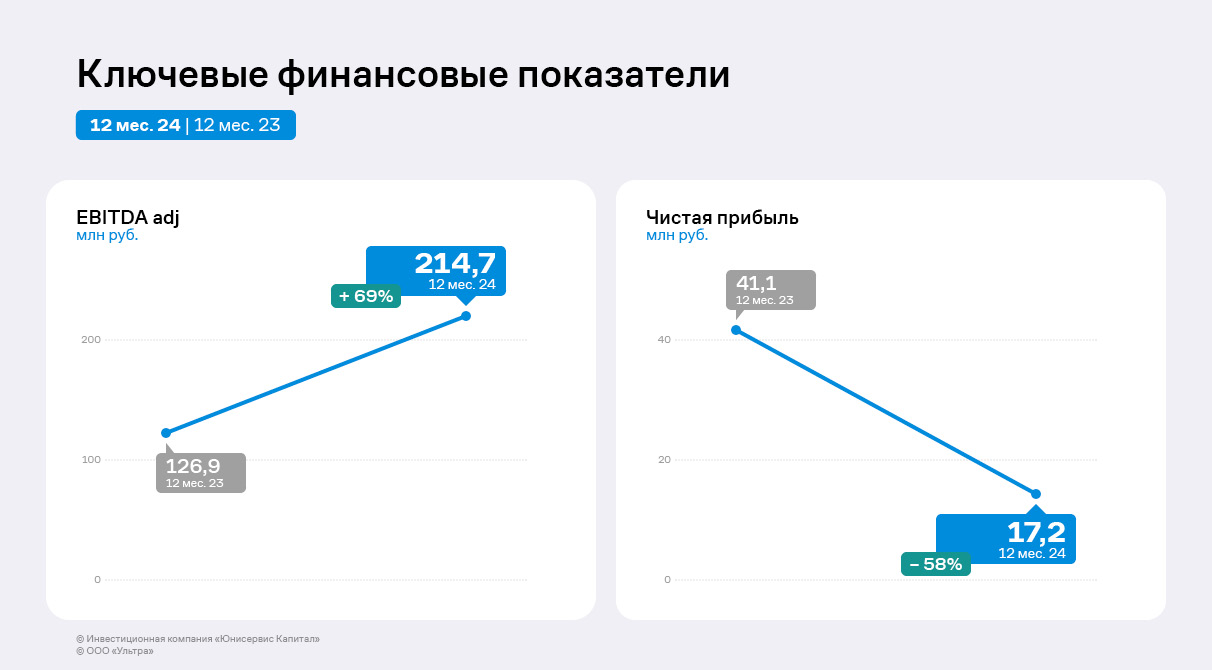

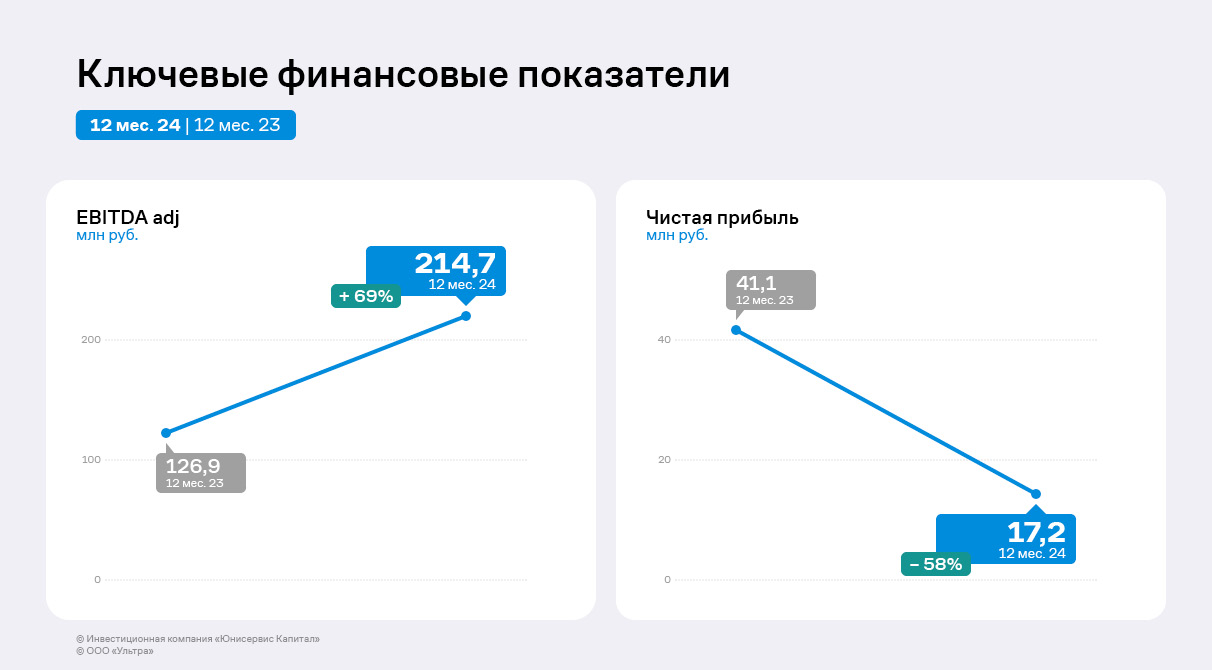

На этом фоне в отчётном периоде также значительно увеличились объёмы валовой прибыли и EBITDA Adj на 36% и 69% соответственно. При этом чистая прибыль снизилась на 23,8 млн руб. относительно 2023 г. ввиду возросшей суммы прочих расходов, на 68% состоящих из отрицательных курсовых разниц.

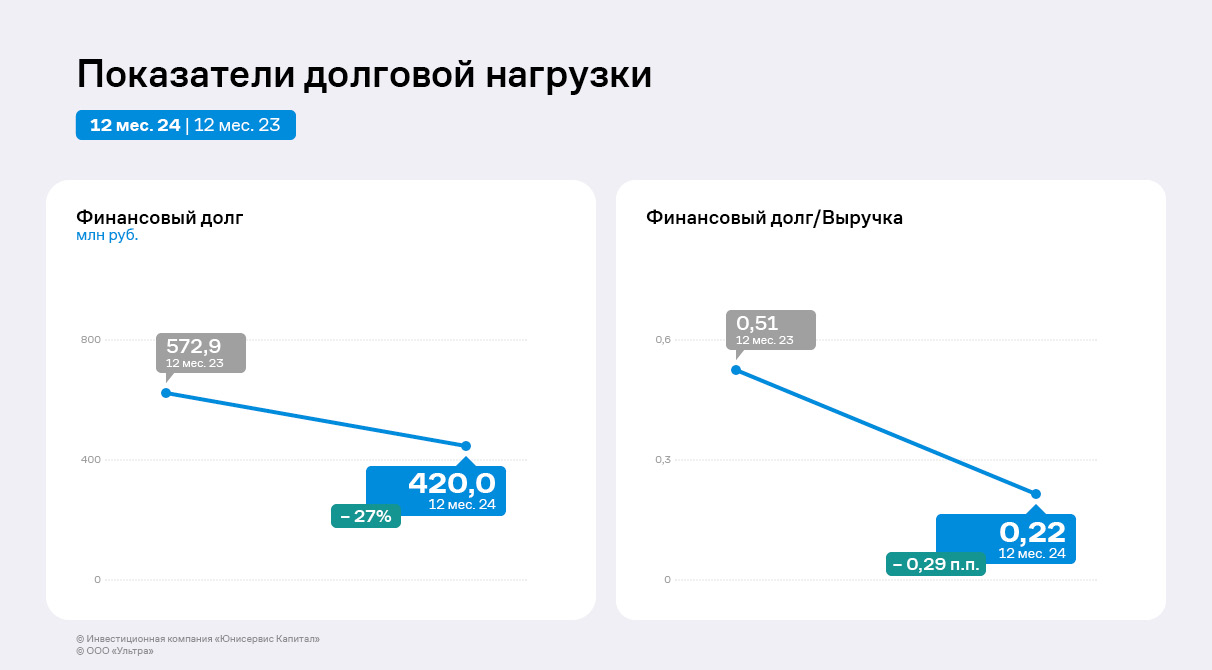

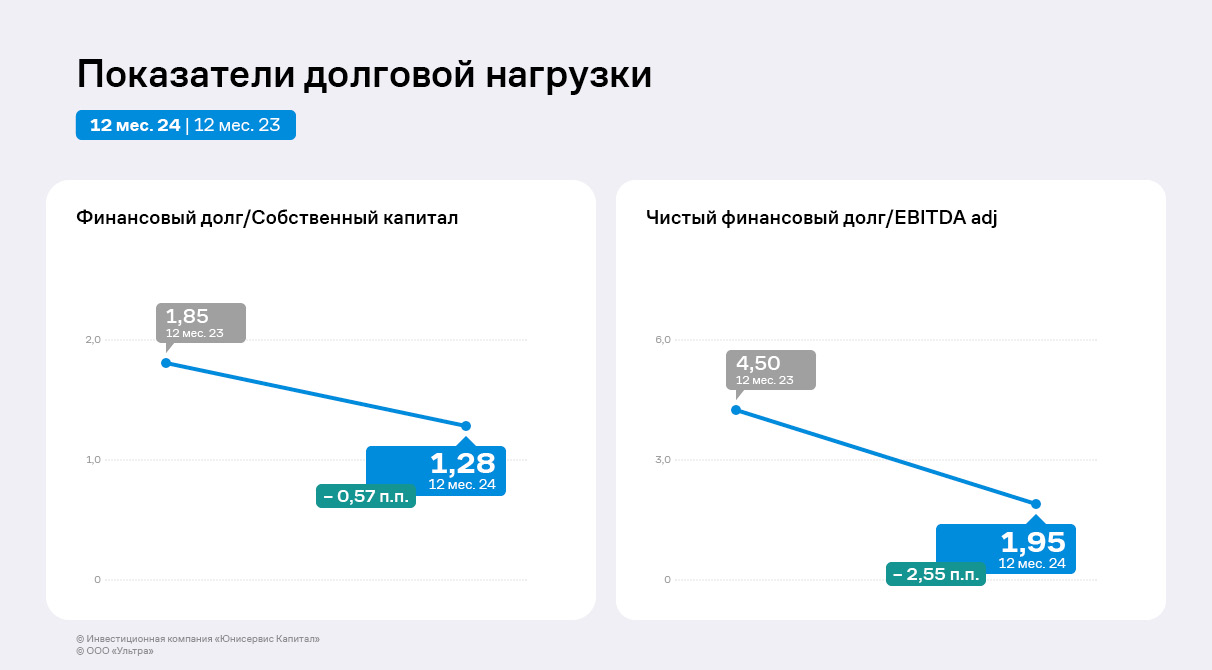

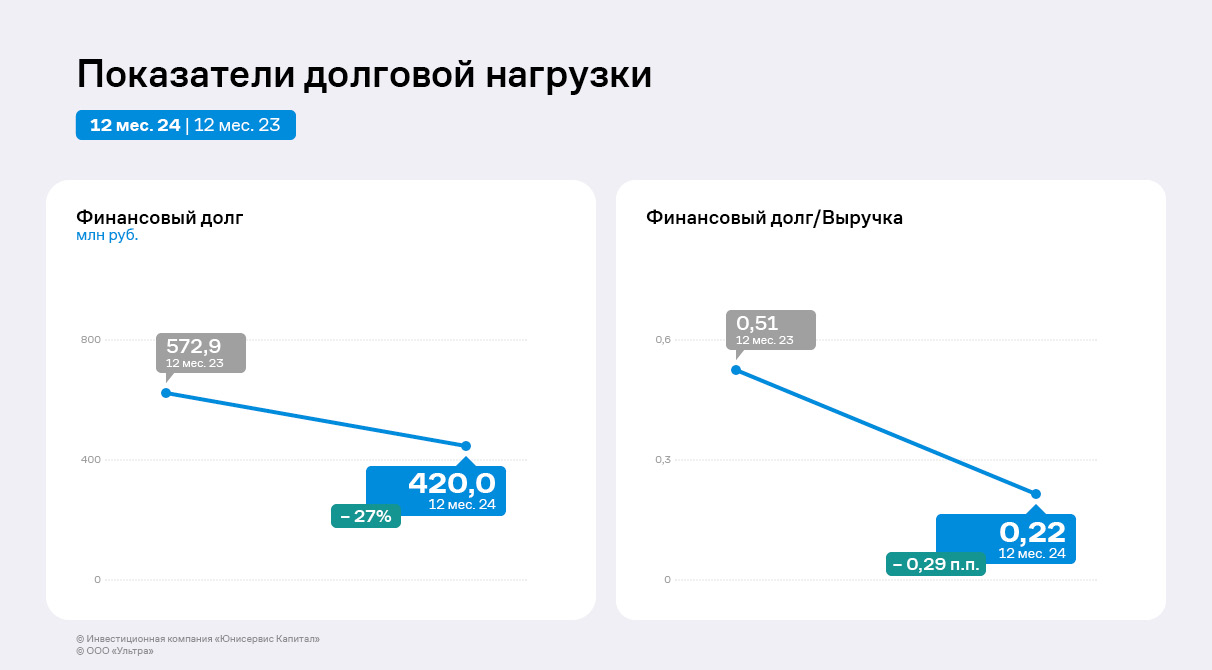

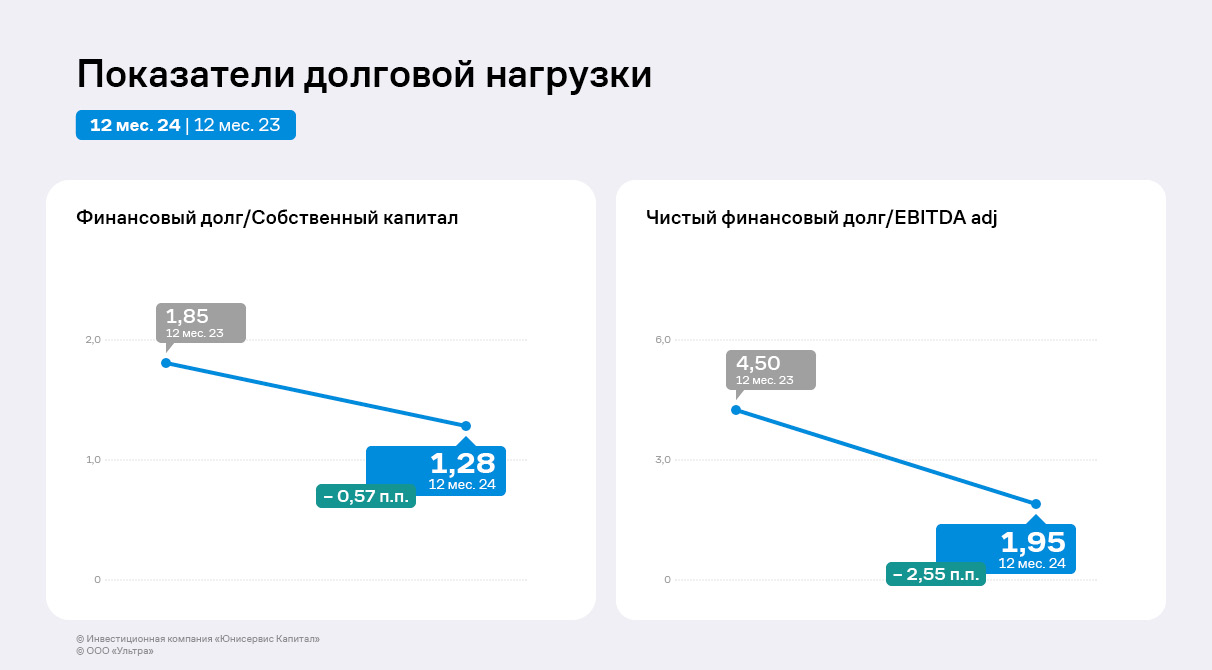

Финансовый долг снизился на 27% по сравнению со значениями прошлого года за счёт существенного сокращения объёма долгосрочных заимствований — эмитент реализовал в 2024 году серию оферт, выкупив 88,8% общей суммы эмиссии по выпуску БО-01 и 60,1% по выпуску БО-02.

Вследствие этого долговая нагрузка компании в 2024 г. также снизилась: соотношение чистого финансового дога и значения EBITDA Adj сократилось на 2,55 п. п. и составило 1,95 п.п. Соотношение финансового долга и собственного капитала равно 1,28 п. п. против 1,85 п. п. годом ранее. Подобной динамике поспособствовало не только сокращение долговых обязательств, но и значительный рост выручки и прибыли компании.

В 2025 году эмитент и другие компании, входящие в состав группы «Ультра», сосредоточат усилия на повышении эффективности: снижении издержек и увеличении производительности труда. Также в планах — продолжить усиливать позиции по ключевым направлениям и дебютировать на рынке складских систем хранения.

|

|

В 2025 году снижение цен на нефть было обусловлено ростом добычи странами ОПЕК+, увеличением запасов в США, замедлением глобального спроса, укреплением доллара и продолжающимися торговыми разногласиями между ведущими экономиками. Дополнительное давление на рынок оказало намерение ОПЕК+ увеличить добычу на 411 000 баррелей в сутки — это в 3 раза больше ранее запланированных объёмов. Окончательное же решение по этому вопросу ожидается на заседании 31 мая. Такая мера направлена на усиление позиций Альянса на рынке, в частности в противостоянии с американскими сланцевыми компаниями, но в результате усилила дисбаланс спроса и предложения, что приводит к падению цен до минимальных значений за последние четыре года. Сообщите в поддержку «BACK10» и мы вернём до $10 убытка по любой вашей закрытой сделке! Промокод сработает если c 27 по 31 мая вы пополнили счет на сумму от $100.

Несмотря на текущие вызовы, существуют факторы, которые могут способствовать восстановлению цен на нефть: 1. Рост спроса в развивающихся странах: Ожидается, что развивающиеся рынки будут продолжать увеличивать потребление энергии по мере экономического роста, что поддержит спрос на нефть . 2. Ограниченные инвестиции в добычу: Снижение инвестиций в разведку и добычу нефти, особенно в условиях низких цен, может привести к сокращению предложения в будущем, что поддержит цены. 3. Геополитические риски: Конфликты и нестабильность в нефтедобывающих регионах могут привести к перебоям в поставках, что традиционно оказывает поддержку ценам на нефть. 4. Замедление темпов роста производства вне ОПЕК+: Хотя в 2025 году ожидается рост производства нефти вне ОПЕК+, в 2026 году этот рост может замедлиться, что снизит давление на цены .U.S. Energy Information Administration 5. Возможное сокращение добычи ОПЕК+: Если текущие меры по увеличению добычи не приведут к ожидаемым результатам, ОПЕК+ может пересмотреть свою стратегию и сократить добычу, чтобы стабилизировать рынок. В 2025 году нефтяной рынок оказался под давлением из-за роста добычи ОПЕК+, переизбытка запасов, слабого мирового спроса и глобальной экономической нестабильности. Однако, несмотря на снижение цен до четырёхлетних минимумов, перспективы восстановления сохраняются. Ключевую роль в будущем ценообразовании сыграют решения ОПЕК+, динамика спроса в развивающихся странах, геополитические риски и структура инвестиций в отрасли. Исход ближайшего заседания ОПЕК+ может стать поворотным моментом для всего нефтяного рынка. Торгуйте нефтью марок #BRENT и #WTI с FreshForex и получайте максимальную выгоду благодаря кредитному плечу 1:1000 и узким спредам. Торговать нефтью

|

|

Почему временно? Потому что ничего по сути не изменилось. Затяжной период движения вниз приостановился и развернулся - как это по классике описано в волновой теории. Полуторамесячный провал остановился и рынок будет держаться уровня плюс-минус 2 800 пунктов или до новых геополитических новостей, или до очередного заседания ЦБ по вопросам ключевой ставки, запланированного на 6 июня. С января пишу о том, что не стоило до лета ждать ослабления денежно-кредитной политики, и только сейчас могу несмело предположить, что время Х пришло и в июле нас всех может ждать небольшой однопроцентный подарочек от ЦБ. Сегодня же индекс Московской биржи после длительной коррекции отскакивает на 📈+1,37% до 2 736,75 пункта. По дивидендам: 1) Совет директоров Башнефти 📉-4,9% рекомендовал выплатить дивиденды в размере 147,31 рублей на одну акцию. Если есть желание поучаствовать в дележе пирога, то надо успеть до 14 июля. 2) Совет директоров Группы Астра 📉-0,7% рекомендовал выплатить финальные дивиденды за 2024 год в размере 3,1475 рубля. 3) Совет директоров Озон Фармацевтика 📈+3,2% также рекомендовал выплатить копеечные дивиденды за 2024 год в размер 0,26 рубля, дивидендная доходность составит 0,5%. Дивиденды для галочки - новый тренд нашего фондового рынка. 4) Совет директоров Мосэнерго 📉-2,1% рекомендовал дивиденды за 2024 год в размере ~0,226 рубля, но здесь дивидендная доходность будет поприличнее - 10%, дивидендная отсечка - 8 июля. 5) Советы директоров СТГ 📉-1,6% и АФК Системы 📈+4,4% рекомендовали дивиденды не выплачивать. Первые активно расширяются и деньги будут направлены в развитие, а вот у инвестиционной компании сейчас не самые хорошие времена. 6) Совет директоров Юнипро 📉-0,1% также рекомендовал воздержаться от выплаты дивидендов, вся полученная прибыль будет направлена на развитие компании. 7) В лидерах роста префы Транснефти 📈+2,1%. СД состоится 29 мая и акции растут как на дрожжах. Ренессанс Страхование 📉-0,1% закрыло 1 квартал 2025 года ростом премий на 22,6% до 40,8 млрд. рублей. Чистая прибыль Группы за 1 квартал 2025 года составила 2,5 млрд. рублей. Ключевым драйвером роста стали продажи продуктов накопительного страхования жизни. Инвестиционный портфель на 31 марта 2025 года достиг 247,4 млрд. рублей, увеличившись на 5,4% с начала года. Мечел 📈+1,7% опубликовал операционные итоги 1 квартала. Добыча угля сократилась на 17% год к году до 2 129 тыс. тонн, но при этом выпуск чугуна и стали показали рост на 5% и 2% к прошлому кварталу. В компании отметили рост продаж коксующегося угля на 14% квартал к кварталу до 10 62 тыс. тонн. Минфин готов рассматривать меры поддержки угольной промышленности, в том числе адресные. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть. #итоги_дня #индекс_Мосбиржи

|

|

Компания «МТС» раскрыла консолидированную финансовую отчетность по МСФО за 1 кв. 2025 г. См. таблицу: https://bf.arsagera.ru/svyaz_telekommunikacii_i... Общая выручка компании выросла на 8,8% и достигла 175,5 млрд руб. благодаря положительной динамике во всех основных сегментах бизнеса за исключением «Продажи телефонов». Значительный вклад в рост выручки привнес «МТС Банк» (+16,6%) на фоне сохранения высокой ключевой ставки и роста кредитного портфеля, а также сегмент рекламного бизнеса «Adtech» (+45,5%), ускоривший темпы роста за счет расширения продуктового портфеля, наращивания рекламного инвентаря и увеличения клиентской базы. Традиционный вид деятельности компании – услуги связи на российском рынке - продемонстрировал рост на 4,8% на фоне увеличения как абонентской базы, так и средней выручки на абонента. Операционные расходы росли большими темпами, увеличившись на 12,1% до 143,6 млрд руб. на фоне опережающего роста себестоимости услуг и амортизационных отчислений в связи с развитием экосистемы и вводом новых активов. В итоге операционная прибыль составила 31,9 млрд. руб., показав снижение на 4,0%. Процентные расходы МТС выросли с 20,8 млрд руб. до 34,4 млрд руб. на фоне увеличения долга с 573,0 млрд руб. до 683,0 млрд руб., а также стоимости его обслуживания. В результате чистые финансовые расходы увеличились более чем в 3 раза и составили 25,9 млрд руб. В итоге компания заработала чистую прибыль в размере 4,9 млрд руб. (-87,6%). Такое снижение связано с тем, что результаты прошлого года включали в себя единовременную прибыль 19,7 млрд руб. от прекращенной деятельности в результате продажи бизнеса в Армении. Собственный капитал на конец отчетного периода продолжает находиться в устойчивой отрицательной зоне и составляет -32,9 млрд руб. Среди прочих показателей отчетности отметим некоторое увеличение капзатрат (+16,7%), составивших 34,3 млрд руб. в связи с интенсивными закупками оборудования, инвестициями в продукт и развитие команд, а также рост свободного денежного потока с -6,5 млрд руб. до 3,5 млрд руб. на фоне оптимизации операционных расходов и улучшения операционного денежного потока. Напомним, что в декабре прошлого года МТС объявила о трансформации бизнеса в холдинговую структуру с выделением разных направлений деятельности в отдельные юридические лица. Направления, не связанные с телекоммуникациями, структурируются под управлением нового юрлица «Экосистема МТС». Ожидается, что во втором квартале текущего года юридические и корпоративные процедуры, связанные с трансформацией бизнеса будут завершены. Помимо этого, в планах компании - вывод в 2026 г. на IPO двух активов: в сфере рекламных технологий (AdTech), а также кикшеринга (Юрент). Отметим также, что Совет директоров рекомендовал одобрить выплату дивидендов за полный 2024 г. в размере 35 руб. на акцию. Ниже представлены наши прогнозы ключевых финансовых показателей компании. Снижение прибыли связано с ростом операционных и финансовых расходов. Мы не приводим значения ROE и потенциальной доходности акций компании, что отражает наше беспокойство относительно наличия в будущем у компании устойчивого положительного собственного капитала. См. таблицу: https://bf.arsagera.ru/svyaz_telekommunikacii_i... В настоящий момент акции МТС не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Компания Россети Волга раскрыла консолидированную финансовую отчетность по МСФО за 2024 г. См. таблицу: https://bf.arsagera.ru/energeticheskie_sbytovye... Выручка компании увеличилась на 8,3%, составив 83,4 млрд руб. При этом доходы от передачи электроэнергии увеличились на 7,4%, составив 80,3 млрд руб., что было обусловлено положительной динамикой объема полезного отпуска электроэнергии (+2,8%) и среднего расчетного тарифа(+4,6%). Выручка от услуг по технологическому присоединению сократилась на 9,5% и составила 1,3 млрд руб. Прочие операционные доходы, куда включаются преимущественно суммы полученных пеней и штрафов, показали почти двукратный рост, составив 910 млн руб., отразив тем самым взыскание убытков с Республики Мордовия. Операционные расходы прибавили 6,0% и составили 77,4 млрд руб. на фоне увеличения расходов на персонал на 12,2% до 20,6 млрд руб., а также затрат на приобретение электроэнергии на 4,5% до 10,5 млрд руб. В итоге на операционном уровне компания заработала 7,0 млрд руб. , что вполовину превышает прошлогодний результат. Финансовые доходы выросли в 2,5 раза до 629 млн руб., что было обусловлено резким увеличением остатков денежных средств на банковских счетах. Финансовые расходы возросли на 77,3% до 1,7 млрд руб. на фоне увеличения долгового бремени с 5,6 млрд руб. до 7,0 млрд руб., а также стоимости его обслуживания В итоге компания зафиксировала чистую прибыль в размере 3,6 млрд руб. (+22,1%). По итогам вышедшей отчетности мы повысили прогноз по чистой прибыли на ближайшие годы, отразив более низкий уровень операционных расходов. В результате потенциальная доходность акций компании возросла. См. таблицу: https://bf.arsagera.ru/energeticheskie_sbytovye... В настоящий момент акции компании Россети Волга торгуются с P/BV 2025 около 0,3 и потенциально могут претендовать на попадание в наши диверсифицированные портфели акций «второго эшелона». ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Акрон - один из крупнейших российских производителей минеральных удобрений. Компания вертикально интегрирована: самостоятельно добывает сырьё - апатитовый концентрат и фосфаты. В группу входят четыре производственные площадки.

Акции торгуются на Московской бирже под тикером AKRN, входят во второй котировальный список. 💰Дивиденды Дивидендная политика компании предполагает выплату не менее 30% от чистой прибыли по МСФО. Ранее Акрон планировал платить дивиденды дважды в год, но в последние годы этот график стал менее предсказуем. За 2024 год (а также из нераспределённой прибыли за 2023) рекомендованы дивиденды в размере 534 рубля на одну акцию. ⚡Риски Рост экспортных пошлин. Снижение мировых цен на удобрения. Зависимость от слабого рубля. 📍Выводы Озвученные выше риски уже начали сказываться на финансовых результатах компании - это отчётливо видно из консолидированной отчётности по МСФО за 2024 год. Выручка выросла на 10% - до 198,2 млрд рублей, однако объём производства базовой продукции остался на уровне прошлого года и составил 8,4 млн тонн. Рост продаж также оказался незначительным. Чистая прибыль снизилась на 15%, до 30,5 млрд рублей. Существенное влияние оказал взрывной рост чистого долга - с прошлогоднего уровня он увеличился почти в 4 раза и достиг 103,3 млрд рублей. Долг растет по двум причинам: во-первых, компания выкупила долю своей дочерней компании за 34 млрд. рублей, а во-вторых, у компании высокие расходы на строительство нового ГОКа. Предположительно, капитальные расходы будут расти в 2025 году, а значит и чистый долг также будет расти. При высокой ключевой ставке и укрепляющемся рубле чистая прибыль будет продолжать сокращаться, а вместе с ней и будущие дивидендные выплаты. По мультипликаторам компания выглядит переоценённой. Так, P/E = 19,5 и это в 2,5 раза выше ближайшего конкурента ФосАгро. Прочие показатели также превышают среднерыночные значения. При этом бумаги компании за последний год скорректировались всего лишь на 3%, практически не реагируя на постоянное сокращения чистой прибыли. ⭐ Мне компания Акрон интересна с целью диверсификации портфеля облигаций, а вот в ближайшие пару лет покупка акций в рамках дивидендной стратегии инвестирования не выглядит привлекательной в силу низкой дивидендной доходности. Кроме того, у меня негативный прогноз движения акций компании в среднесрочной перспективе, так как существенные драйверы роста отсутствуют. Если не согласны, пишите свои мысли в комментариях. Не инвестиционная рекомендация. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

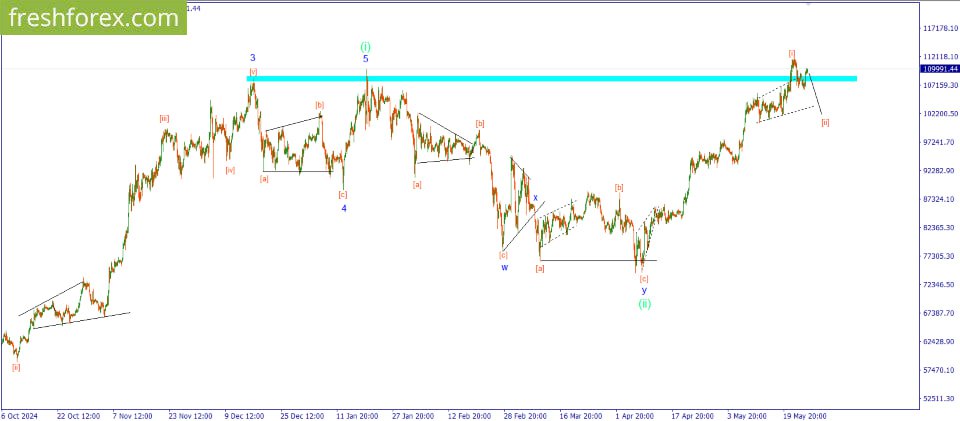

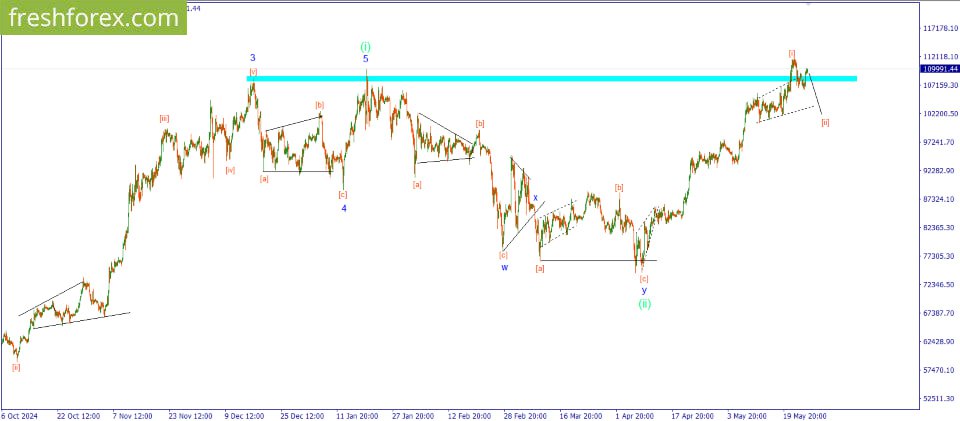

BTCUSD: SELL 10900, SL 109800, TP 100000

Биткоин никак не хочет идти вниз. На сформировавшуюся ранее нисходящую волну сразу же последовала реакция. Цена снова подросла, приблизившись к ранее установленному максимуму. Это было ожидаемо и рассматривается в качестве части коррекции, формирование которой предположительно идет в данный момент. Таким образом в дальнейшем ожидается возобновление нисходящего движения, призванное продолжить формирование зигзага. Также стоит отметить, что это снижение рассматривается в качестве волны [ii] в более крупном восходящем импульсном движении. Тренд пока остается бычьим, но краткосрочно просматривается перспективная сделка на продажу по текущим рыночным значениям. Инвестиционная идея: SELL 10900, SL 109800, TP 100000. Наша компания предоставляет возможность получать доход не только с Вашей торговли. Привлекая клиентов в рамках партнерской программы, Вы можете получить до 30 долларов за лот! Больше аналитической информации Вы можете найти на нашем сайте

|

|

На рынке опять неспокойно, опять геополитика диктует направление российскому фондовому рынку. Индекс Московской биржи корректируется на 📉-2,54% до 2 699,84 пункта - это новое полуторамесячное дно. Худшую динамику показывают акции Совкомфлота 📉-5,9%. Санкции негативно отражаются на финансовой части: выручка по МСФО в 1 квартале сократилась в 2 раза год к году до 278,4 млн. долл., чистая прибыль годом ранее сменилась на убыток в размере 393 млн. долларов. В компании отметили, что рекомендация по дивидендам будет приниматься исходя из текущих реалий и достаточности капитала, что я понимаю, как предполагаемый отказ в выплате. Очень чувствительная к геополитическим изменениям компания Газпром также находится в лидерах падения, бумаги газового гиганта корректируются на 📉-5,1% на внешнем негативном фоне от отголосках отказа в выплате дивидендов. Совет директоров Газпром нефть 📉-1,2% рекомендовал выплатить дивиденды за 2024 год в размере 79,17 рублей, однако это уже в учетом ранее выплаченных, фактические финальные дивиденды составят 27,21 рублей. Совет директоров Русснефти 📉-2,2% рекомендовал не выплачивать дивиденды по обыкновенным акциям, а для держателям привилегированных акций направить 100 млн. долларов. В течение торговой сессии префы Транснефти находились в плюсе. 29 мая состоится заседание совета директоров по дивидендам, ожидания у рынка оптимистичные и находятся в диапазоне 180-205 рублей на одну акцию. К закрытию основной торговой сессии бумаги продолжают торговаться лучше рынка, однако скорректировались на 📉-0,3%. Аналогичная картина у префов Башнефти 📈+0,3%. В пятницу состоялось заседание совета директоров компании по вопросу распределения прибыли, рекомендацию еще не опубликовали. Совет директоров МГКЛ 📈+0,6% рекомендовал дивиденды за 2024 год в размере 0,15 рублей на одну акцию. Совет директоров Инарктики 📉-3,2% рекомендовал дивиденды за 2024 год в размере 10 рублей на одну акцию. Совет директоров Диасофта 📉-2,3% рекомендовал дивиденды за 1 квартал 2025 года в размере 80 рублей на одну акцию. Советы директоров Камаза 📉-4,4% и Сегежи 📉-2,1% рекомендовали не выплачивать дивиденды за 2024 год. Никто и не ожидал выплат от этих компаний, поэтому акции следуют за рынком. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

Компания Россети Центр и Приволжье раскрыла консолидированную финансовую отчетность по МСФО за 1 кв. 2025 г. См. таблицу: https://bf.arsagera.ru/mrsk_centra_i_privolzhya... Совокупная выручка компании выросла на 11,2% до 40,7 млрд руб. Доходы от передачи электроэнергии увеличились на 8,5%, составив 131,5 млрд руб. Это произошло на фоне увеличения среднего расчетного тарифа на 12,4%, частично компенсированного снижением полезного отпуска на 3,2%. Уровень потерь электроэнергии снизился на 0,09 п.п. и составил 8,10%. Выручка от технологического присоединения выросла на 24,2% и составила 1,2 млрд руб. Величина прочих нетто доходов сократилась на 39,0%, составив 547 млн руб., отразив тем самым увеличение снижение поступлений в виде штрафов, пеней, неустоек. Операционные расходы компании увеличились на 7,0% и составили 31,5 млрд руб. Причинами роста стало увеличение расходов на персонал до 6,9 млрд руб. (+20,0%), а также увеличение расходов на услуги по передаче электроэнергии на 8,2% до 11,7 млрд руб. Существенный рост показал также прирост амортизационных отчислений, составивших 3,4 млрд руб. (+8,7%). В итоге операционная прибыль прибавила 20,9%, составив 9,8 млрд руб. Финансовые доходы компании возросли почти вдвое до 1,4 млрд руб. в основном по причине увеличения свободных денежных средств на счетах компании, а также роста процентных ставок по депозитам. Финансовые расходы увеличились на 18,9%, составив 1,7 млрд руб. на фоне существенного роста платежей по кредитам, связанных с более высокими процентными ставками. В итоге чистая прибыль компании выросла на 14,5% до 7,0 млрд руб. По итогам вышедшей отчетности и обновления инвестиционной компании мы несколько повысили прогноз по чистой прибыли на период 2026-2030 гг., отразив более высокий уровень индексации тарифов и, как следствие, ожидаемых дивидендных выплат. В результате потенциальная доходность акций компании возросла. См. таблицу: https://bf.arsagera.ru/mrsk_centra_i_privolzhya... В настоящий момент акции Россетей Центра и Приволжья торгуются с P/BV 2025 порядка 0,4 и продолжают входить в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Компания МКПАО «ЦИАН» опубликовала финансовую отчетность за 1 кв 2025 г. См. таблицу: https://bf.arsagera.ru/cian_plc_cian/itogi-1-kv... В отчетном периоде компания показала рост совокупной выручки на 4,9% до 3,3 млрд руб. Выручка основного бизнеса достигла 3,2 млрд руб. (+6,7%). Динамика была прежде всего обусловлена увеличением выручки от размещения объявлений и медийной рекламы, что позволило компенсировать снижение выручки от лидогенерации. Выручка сегмента «Транзакционный бизнес» составила 137 млн руб. (-24,7%). Такая динамика обусловлена неблагоприятной ситуацией на рынке ипотечного кредитования на фоне рекордно высоких процентных ставок и ужесточения условий по льготным ипотечным программам. Отметим, что операционные расходы выросли на 14,8%, составив 2,7 млрд руб., главным образом, за счет роста расходов на персонал (+21,4%), расходов на информационные технологии (+17,4%) и прочих операционных расходов (+19,2%). В итоге операционная прибыль снизилась на 25,7% и составила 574 млн руб. В блоке финансовых статей отметим убытки от курсовых разниц в размере 575 млн руб. против убытков в 5 млн руб. годом ранее. Помимо этого, компания отразила финансовые доходы в размере 394 млн руб., что практически вдвое превышает показатель 1 кв. 2024 г. (200 млн руб.) на фоне роста процентных ставок по свободным денежным средствам. В результате чистая прибыль компании составила 217 млн руб., сократившись на 70,7%. Из корпоративных новостей отметим начало торгов акциями МКПАО «ЦИАН» с 3 апреля 2025 г. под новым тикером CNRU после успешного завершения расчетов по обмену ценных бумаг CIAN PLC (дочерняя компания МКПАО «ЦИАН», бывшая холдинговая компания Группы Циан) на обыкновенные акции МКПАО «ЦИАН». Акции включены в первый уровень листинга, в который входят ценные бумаги наиболее крупных эмитентов. Для поддержания котировок после запуска торгов Группой был утвержден рыночный выкуп акций МКПАО «ЦИАН», на который, при необходимости, может быть направлено до 3 млрд рублей в течение года. 30 апреля 2025 года акционеры кипрской CIAN PLC приняли решение о её редомициляции в Российскую Федерацию, что предполагает последующее проведение автоматической и принудительной конвертации АДР CIAN PLC в акции редомицилированной компании. При этом в последующем Группа может рассмотреть варианты осуществления дополнительного обмена акций редомицилированной компании на акции МКПАО «ЦИАН». После успешного завершения редомициляции CIAN PLC менеджмент Компании намерен вынести на рассмотрение Совета директоров вопрос о выплате специального дивиденда, что может произойти до конца этого года. По итогам вышедшей отчетности, учитывая текущие значения ключевых показателей компании, мы несколько снизили прогноз финансовых показателей на 2025 г. В результате потенциальная доходность акций компании уменьшилась. См. таблицу: https://bf.arsagera.ru/cian_plc_cian/itogi-1-kv... В настоящий момент акции ЦИАНа торгуются исходя из P/BV 2025 около 6,2 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

|

|