|

|

|

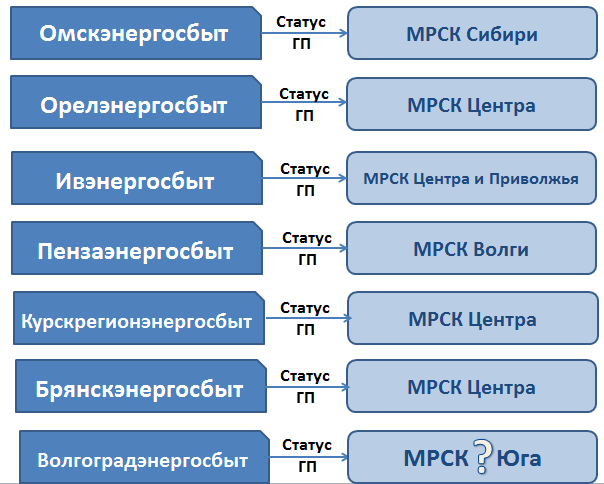

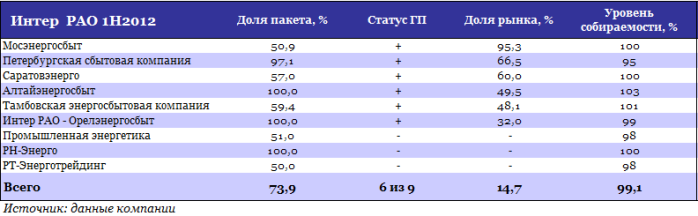

«Свершилось!» — скажут те, кто длительное время наблюдал за событиями, происходящими вокруг скандального Энергострима и огромных долгов его компаний на ОРЭМе. Нужно отметить, что регуляторы, в первую очередь Наблюдательный совет, очень долго «запрягали», поэтому мало кто верил, что выгнать с опта могут сразу несколько его сбытов, да еще и в один день. Напомню, это первый случай, когда должника лишили статуса субъекта оптового рынка, тем более что должник этот — гарантирующий поставщик крупного региона. Однако после многочисленных обсуждений, предупреждений и споров между регуляторами, сетями и генераторами о том, стоит ли применять подобные меры воздействия, решение было принято неожиданно и оказалось более чем жестким. В результате шесть из семи энергосбытов Энергострима, являющихся гарантирующими поставщиками (ГП) Омской, Орловской, Ивановской, Пензенской, Курской и Брянской областей, были изгнаны с оптового рынка и лишились своего статуса. Соответствующий протокол заседания Набсовета был пописан вечером 23 января. Ранее было озвучено его решение о включении «дочек» Холдинга МРСК в список участников опта, а 24 января были утверждены приказы о передаче им статуса ГП в вышеуказанных областях на срок не более 12 месяцев, до проведения конкурса на право стать новым ГП.

Волгоградский сбыт пока оставили на опте из-за «смягчающих обстоятельств»: у компании мало рискованных финансовых вложений, а большая часть долга сформировалась из-за неплатежей одного крупного предприятия. Впрочем, думаю, что исключение вологодской компании также вопрос ближайшего времени, так как, по словам главы НП Совет рынка Вячеслава Кравченко, она последует за остальными «при малейшем накоплении долга». На мой взгляд, в сложившейся ситуации это неминуемо. Таким образом, с 1 февраля 2013 года функции гарантирующего поставщика электроэнергии на территории регионов, обслуживаемых этими сбытами, переходят к МРСК Центра и Приволжья, МРСК Волги, МРСК Сибири и МРСК Центра, причем последняя будет нести ответственность за сбор средств потребителей сразу в трех областях. В марте потребители должны получить платежки за февраль уже от этих компаний. Холдинг заявил, что сейчас создаются профильные филиалы в структуре МРСК и идет прием на работу персонала. Вообще, я сомневаюсь, что РСК ожидали столь стремительного поворота событий в феврале, в пик сезона, когда все договоры на новый год уже заключены, и что «серьезная подготовительная работа», о которой информирует холдинг, действительно проведена. Так что у ФСК ЕЭС и МРСК появилась новая гора проблем, и сетям потребуется спешно наладить сбытовую работу (подготовить все документы по ГТП, получить базу потребителей, наладить взаимодействие с управляющими компаниями и т.д.), чтобы успеть собрать всю выручку уже в феврале. Если этого не произойдет, власти могут обязать МРСК компенсировать недополученные доходы за счет собственного тарифа, в котором, напомню, сбытовая выручка не предусмотрена. Однако плюс для сетевых компаний может быть в том, что они, вероятно, получат сбытовую надбавку. А это позволит сетям нарастить маржу, поскольку об изменении сбытовых надбавок в указанных территориях речи пока не идет. К тому же МРСК получат в управление большие объемы денежных средств потребителей, что может увеличить их выручку в 2013 году примерно на 40 млрд руб.

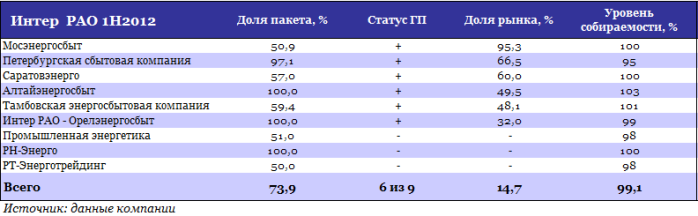

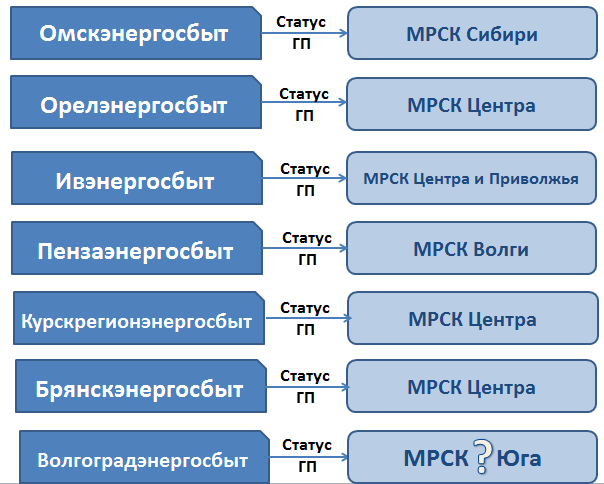

В связи со всеми этими переменами в наиболее выгодном положении, наверное, оказались потребители: в случае если процесс застопорится, им можно будет задерживать платежи. А гасить долги этих сбытов Энергострима перед сетевыми компаниями и генераторами на оптовом рынке, превышающие 10 млрд руб., будут уже ГП, выбранные по конкурсу. Очевидно, это произойдет во второй половине 2013 года. В Орловской области Энергострим конкурировал с ИРАО, где у него функционирует свой энергосбыт, имеющий статус ГП и занимающий почти с 30% рынка. Напомню, что помимо Орловской, ИРАО работает на территории Московской, Ленинградской, Саратовской и Тамбовской областей, а также в Алтайском крае, где все ее сбыты являются гарантирующими поставщиками, а еще три компании группы Интер РАО осуществляют сбыт электроэнергии для крупных промышленных потребителей.

При этом, если в столичных регионах задолженность на опте есть, то в остальных регионах ИРАО долгов на опте почти не имеет, а средняя собираемость находится на уровне 99%. Тем не менее проблема долгов на ОРЭМ для МосЭС не является риском, поскольку компания обладает денежной подушкой, сопоставимой с ее рыночной капитализацией и в несколько раз превышающей ее долг на ОРЭМе. Сейчас главную ставку ИРАО делает на развитие генерации. Однако сбытовой бизнес пока второй по значимости, ведь с января по июль прошлого года он принес компании 66% выручки, а доля компании на российском сбытовом рынке около 15%. Сбытовой бизнес становится боле интересен и за счет того, что с 2013 года сбытовая надбавка гарантирующих поставщиков дифференцирована по группам потребителей, то есть приближена к размеру реальных расходов ГП на обслуживание той или иной группы. Это изменение может привести к повышению оптовых и розничных цен на 3-7% и росту сбытовых надбавок в два-четыре раза. Поэтому вполне возможно, что Интер РАО проявит интерес к получению статуса ГП в бывших владениях Энергострима, а в отдаленном будущем и вовсе станет центром консолидации сбытового бизнеса в России. Хотя пока в стране есть и другая крупная сеть сбытов — Русэнергосбыт, которая уже конкурировала с Интер РАО в московском регионе. Ранее ИРАО заявляла о намерении занять 25% на рынке сбыта электроэнергии в России к 2015 году, а при условии выхода на бывшие «вотчины» Энерегострима можно быстро достичь этой цели. Напомню, что до исключения части компаний с опта на долю Энергострима приходилось 10% платежей потребителей на розничном рынке РФ. По моим оценкам, среднегодовая общая выручка ИРАО за счет присоединения бывших потребителей Энергострима могла бы увеличиться на 5-8%. В статусе ГП дочерние компании ХМРСК очевидно будут функционировать примерно до середины года, поэтому конкурс на замещение ГП в указанных областях будет проведен во 2-м полугодии. Сейчас целевая цена по бумагам Интер РАО находится на уровне 0,0291 руб. Потенциал роста — 16,4%.

|

|

В четверг, 24 января, в СМИ появилась информация о том, что группа ОНЭКСИМ, принадлежащая Михаилу Прохорову, согласилась продать свою долю в Polyus Gold International. Слухи об этом ходили еще осенью, впрочем, тогда официального подтверждения они не получили. Можно предположить, что Polyus Gold все же сменит собственника, однако пока неизвестны ни цена пакета акций, ни его покупатели. На мой взгляд, продажа доли Прохорова будет позитивно воспринята инвесторами, однако, прежде всего, необходимо дождаться информации по условиям сделки. Пока известно лишь, что покупателем выступит группа инвесторов. В результате предложения миноритариям выставлено не будет, а, следовательно, реакция рынка будет не столь впечатляющей, как могла бы. Что касается потенциальных покупателей пакета, то среди них могут быть как структуры Сулеймана Керимова, так и крупные фонды, которые уже приобрели часть пакета. В частности, это фонд China Investment Corporation, который ранее купил 5% акций компании. Если пакет ОНЭКСИМА будет продан миноритариям, то можно ожидать изменений в дивидендной политике компании в сторону увеличения выплат акционерам. На данный момент Polyus Gold платит лишь 20% от ежегодной чистой прибыли. Если компания будет продана стратегу, которым может выступить Керимов, то, скорее всего, существенных изменений в дивидендной политике Polyus Gold не будет. Ухудшения открытости также ждать не стоит, учитывая, что компания стремится к повышению капитализации. В частности, недавно ее акции были включены в индекс STOXX 600. Polyus Gold обладает достаточно устойчивым финансовым положением. Прогноз по росту годовой выручки в 2012 году составляет 11,2%, предполагая ее увеличение до $2,61 млн. EBITDA margin находится на среднем для золотодобывающей компании уровне и составляет 48%. Учитывая относительно низкую долговую нагрузку Polyus Gold (соотношение NetDebt/EBITDA LTM составляет 0,1х), компания способна генерировать стабильно высокие денежные потоки. Polyus Gold торгуется с дисконтом к мировым аналогам по мультипликатору EV/EBITDA — по состоянию на конец торгового дня 23 января этот показатель был равен 6,7х, тогда как среднерыночный составляет 7,2х. Таким образом, справедливая стоимость акции компании составляет 237 пенсов. Можно предположить, что цена сделки будет подразумевать премию к справедливой цене ввиду большого размера продаваемого пакета, а также из-за прогнозов по рынку золота, предполагающих в 2013 году среднюю цену на драгметалл на уровне $1800. Эти факторы могут обеспечить продаваемому пакету Прохорова цену в 270 пенсов за акцию, следовательно премия к текущей цене будет равна 27%. Сейчас необходимо дождаться официального ответа от комиссии Великобритании, однако рынок уже отреагировал на новость о продаже Polyus Gold. Акции компании на LSE выросли на 8,16%. Если же информация не подтвердится, то вероятно, что цена скорректируется. В целом текущая рыночная цена близка к целевой, которая составляет 237 пенсов за бумагу, поэтому фундаментальный потенциал роста весьма ограничен. Рекомендация — «держать».

|

|

Сохраняю длинную позицию по акциям ВТБ, ГАЗПРОМ ао, ГМКНорНик, ИнтерРАОао, НЛМК ао, ПолюсЗолот, Роснефть, Ростел -ао, Русгидро, Сбербанк, Сбербанк-п, СевСт-ао, Сургнфгз, Сургнфгз-п, Татнфт 3ао, ФСКЕЭС, ХолМРСК ао. Покупаю акции Новатэк ао. Сделок на продажу не запланировано.

|

|

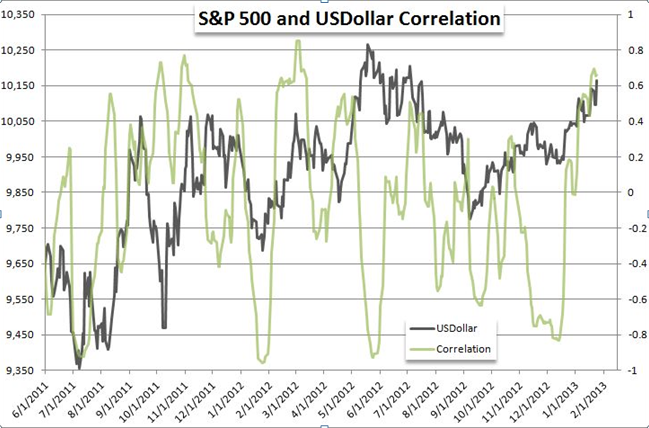

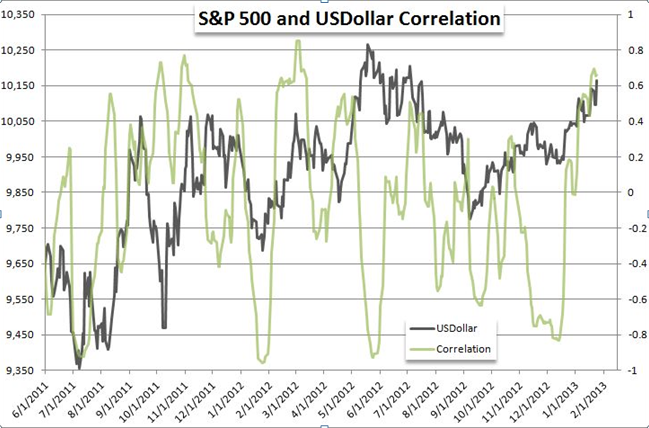

Итак, вчерашнее закрытие индекса S&P 500 на 5-летних максимумах, показателя аппетита к риску и эффективности стимула, ознаменовало 7 дней непрерывного роста – самая длинная серия с 2006 года. Что касается валют, кроссы йены включились в ‘risk on’, показав самый резкий рост более чем за год (USDJPY вырос вчера на впечатляющие 1,9% - и закрываем неделю беспрецедентным 11-ым подряд ростом). Но картина кардинально меняется, когда смотрим на доллар. Dow Jones FXCM Dollar (равно взвешенный индекс доллара США относительно корзины из 4 наиболее ликвидных валют – евро, британский фунт, японская йена и австралийский доллар) находится в самом сильном ап-тренде с июля прошлого года, закрывшись вчера на 6-месячных максимумах. И сегодня рост, хотя и замедлился, продолжается. Сила доллара пришла не только из ралли USDJPY – AUDUSD упал на 1% и сегодня продолжает снижение. Заметное исключение стал EURUSD. Привычные корреляции, которые определяются соотношением между аппетитом к риску с одной стороны и страхом потерь с другой ослабли.

Корреляция между индексом S&P 500 и долларом стала положительной, но как видно на графике это не экстремальное состояние. И учитывая заседание ФРС и ВВП США за IV’Q на следующей неделе, корреляции начнут возвращаться к “нормальному” состоянию. ЕЦБ сообщил о том, что 278 банков решили выплатить 137,16 млрд. евро из 489 млрд. первых трёхлетних операций LTRO центрального банка. Это в рамках ожиданий, и курс EURUSD скорее всего уже включил в цены это событие, поэтому не многие игроки могут начать фиксировать прибыль по длинным позициям в евро. ЕЦБ не дал разбивку по странам, банки которых вернули кредиты, но понятно, что это страны центральной и северной Европы (Германия, Нидерланды...). Банкам южной Европы всё ещё сильно нужна ликвидность. Фьючерсы на 3-месячную ставку Euribor вырос сегодня до 0,51% с 0,42% вчера и 0,23% в начале месяца. Теме роста евро я посвящу отдельную статью. Несколько слов про фондовый рынок. Вчерашний рост под закрытие сессии был примечательным, учитывая 12% падение акции Apple, акции имеющий самый большой вес в индексе S&P 500. И аналитики, как фундаментальные так и технические, стали вместе пророчить ралли фондового рынка. Теория Доу гласит, что индексы Dow Jones Industrial Average и Dow Transportation Average будут определять динамику рынка. Но они должны двигаться в тандеме, чтобы делать выводы о рыночных условиях – пока так и происходит. Учитывая что политики перенесли главный рыночный риск (потолок госдолга США) на 3,5 месяца (до 18 мая), экстремально низкий VIX и потоки ликвидности от Федрезерва, то росту ничего не должно мешать. Но динамика цен подсказывает, что путь наверх может быть не так прост.

Появилась завершённая свечная конструкция «Тёмная завеса» - это медвежья модель, но не очень сильная. Тем не менее очень вероятно, что индекс S&P 500 будет торговаться вокруг психологически важного уровня 1500 до марта, временами запрыгивая до 1512-1515.

|

|

Уделю отдельное внимание одному из управляющих нашей системы автоследования. Свою работу с EasyMANi он начал 30 октября 2012 г. По итогам на текущий день его стратегия gold находится на лидирующих позициях с доходностью за все время, составляющей 67.15%. Торговой площадкой был выбран рынок FORTS с инструментом GD (фьючерс на золото). Побольше бы нам таких управляющих со стабильным доходом - приходите!.. :) График доходности

Кривая доходности построена по реальным сделкам управляющего в режиме on-line. Подробнее о стратегии: набор позиции совершается на часовом интервале, используя свечной анализ с объемной фильтрацией, +анализ формации внутридневного линейного графика на интервале 1мин. Недавно наша компания подписала договор с данным управляющим, поэтому ждем новых подписчиков!.. Для тех, кто заинтересовался, следить за стратегией или подписаться на нее в режиме on-line (т.е. возможна оплата интернет-деньгами или банковской картой) можно на сайте: http://mfd.ru/tradingsignals/strategies/view/1394 P.S. В ближайшее время планируется проведение интервью с управляющим zolotnick – следите за анонсами.

|

|

В 2012 году группа ГАЗ, оставаясь крупнейшим игроком на рынке легких коммерческих автомобилей, продолжила терять свою долю, реализовав 90 247 автомобилей (в 2011 – 90 500). При этом в 2011 году доля компании составляла 51,6%, оценка на 2012 год – 47,5-48%. В этом сегменте ГАЗ испытывает конкуренцию со стороны иностранных производителей, продукция которых является более дорогой, но менее затратной в эксплуатации. Мы ожидаем, что в ближайшее время снижение доли компании прекратится, в связи с запуском новой «Газели Next». Это важно, так как выручка от продажи легких коммерческих автомобилей составляет около половины совокупной выручки группы. Что касается остальных сегментов бизнеса компании, то там мы не ожидаем радикальных изменений. Однако нужно отметить, что выручка от грузовых автомобилей, по нашим оценкам, в ближайшие годы снизится, вследствие отказа Министерства Обороны РФ от закупок грузовиков «Урал». Также следует отметить, что компания показывает устойчивый рост выручки в сегменте автобусном сегменте, обладая диверсифицированной модельной линейкой. Как известно, компания не производит легковые автомобили под брендом ГАЗ, а проблема простаивающих мощностей решается за счет привлечения иностранных производителей, которые будут осуществлять контрактную сборку. В 2012 году таким образом производилась Skoda Yeti, в 2013 году будет запущено производства Skoda Octavia, одной или нескольких моделей Volkswagen, а также Chevrolet Aveo. По нашим оценкам, в 2015 году на мощностях контрактной сборки будет собираться коло 150 тысяч автомобилей. Оценивая инвестиционную привлекательность группы компаний «ГАЗ», следует упомянуть о рисках корпоративного управления, в частности, наше внимание привлекла выдача поручительства в размере 9,3 млрд рублей (28,9% активов группы) по кредиту ВТБ на 35 млрд рублей юридическому лицу Scutellaria Trading Limited. Несмотря на отрицательный собственный капитал, по нашим прогнозам, компания продолжит увеличивать выручку и чистую прибыль, занимать устойчивую позицию на авторынке. Акции группы «ГАЗ» торгуются с P/E 2013 3.5, и поэтому могут быть включены в широко диверсифицированный портфель акций второго эшелона. Вы можете задать вопрос аналитикам по этой теме здесь.

|

|

Официально завершилась смена собственника в Corber Enterprises Limited, мажоритарном акционере Распадской. Теперь 100% Corber и 82% угольной компании перешло к Евразу. Бывшие владельцы получат $202 млн в виде денежных средств, 9,9% обыкновенных акций и варранты на 2,53% обыкновенных акций металлурга. Для Евраза данное приобретение, на мой взгляд, весьма удачно. Теперь компания сможет полностью контролировать деятельность своего поставщика коксующегося угля. Однако ценные бумаги Евраза торгуются на лондонской площадке, а вот акции Распадской обращаются на российской бирже, поэтому гораздо интереснее выяснить, как смена собственника повлияет на миноритарных акционеров угольщика. Сейчас free float составляет 18%. Прежде всего стоит отметить, что стоимость сделки, в результате которой Евраз получил в свое распоряжение 41% ценных бумаг Распадской, подразумевает оценку одной акции угольщика на уровне 93, 2 руб., что на 34% выше их текущей рыночной стоимости. Впрочем, руководство уже не первый раз оценивает акции компании существенно выше рынка. Напомню, что завершившийся весной 2012 года выкуп был объявлен с премией в 50% (по цене 150 руб.) к котировкам тех дней. Сейчас оценка внутренней стоимости компании оказалась существенно ниже. Тем не менее Евраз по-прежнему демонстрирует уверенность в недооценке. Теперь для миноритарных акционеров все будет зависеть от дальнейшей политики нового полноправного собственника. При пессимистичном сценарии есть вероятность скупки на открытом рынке ценных бумаг Евразом по схеме ММК и Белона, ведь руководство металлургической компании считает, что угледобывающее предприятие недооценено. И все же полагаю, что этого не произойдет. Я считаю, что не исключен сценарий, при котором Евраз может провести объединение Распадской с Южкузбассуглем. Еще один вариант — дождаться роста капитализации и продать угольщика стороннему покупателю, и, кстати о таком сценарии ранее уже шла речь. Пока перспективы выглядят туманными. Возможно, некую ясность внесет решение о выплате дивидендов. Однако стоит помнить, что окончательное решение по данному вопросу принимает Общее собрание акционеров, а Распадская последние годы проводит его в июне. Кстати, с дивидендами у компании в последнее время дела обстоят не очень хорошо. Напомню, что по результатам 2009 и 2010 года они не выплачивались, а за 1-е полугодие 2011 года акционеры получили лишь 5 руб. на акцию, что составило 2,76% доходности. За 2-е полугодие выплаты также не производились. Так что ближайшее решение вполне может продемонстрировать отношение нового собственника к миноритариям. Тем не менее Распадская по-прежнему остается недооцененной по фундаментальным показателям. Напомню:целевая цена для ее акций составляет 98,2 руб., что подразумевает потенциал роста с текущих уровней в 42%.

|

|

В четверг цены на золото и серебро продолжили снижение и даже ускорили его. Этому способствовали данные по США. Продолжили удивлять данные по числу заявок на пособие по безработице в США на прошлой неделе, которые вновь сократились, достигнув пятилетнего минимума. Золото росло на уверенности в том, что экономика в США еще долгое время не оправится, но последние данные показывают обратное. Первым на очереди был рынок жилья, который демонстрировал признаки восстановления. Сейчас подходит рынок труда США к черте восстановления, если такая динамика продолжится. ФРС установила уровень безработицы 6,5%, при котором ставки могут изменяться в сторону роста. Такие перспективы не в пользу золота, поэтому оно испытывает трудности при росте. Факторов в пользу золота сейчас нет.

Сделка sell отработала отлично, закрылась с профитом, после открытия сделки просадка была небольшая. Сегодня из значимых данных для драгметаллов будут данные Ifo по Германии, но они вряд ли сильно напрягут рынок. Тактика на сегодня следующая: Вне рынка.

Итоги торгов: Вечерний фиксинг в Лондоне по золоту: $1671.00 против $1690.25 на предыдущей сессии. Вечерний фиксинг в Лондоне по серебру: $31.85 против $32.23 на предыдущей сессии. Вечерний фиксинг в Лондоне по платине: $1680.00 против $1698.50 на предыдущей сессии. Вечерний фиксинг в Лондоне по палладию: $722.00 против $725.00 на предыдущей сессии. Аналитика компании My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets, ссылка на первоисточник (www.mytrademarkets.com) обязательна!

|

Мировая экономика Награда за терпение Еврокомиссия предлагает наградить долгосрочных инвесторов щедрыми дивидендами и дополнительными голосами.Еврокомиссар Мишель Барнье предлагает пересмотреть базовый принцип большинства компаний «одна акция — один голос» и поощрить долгосрочных инвесторов, увеличив вес голосов их акций и размер дивидендов, пишет Financial Times, ознакомившаяся с проектом. Рекомендации готовятся, подтвердил представитель Еврокомиссии, от дальнейших комментариев он отказался. В некоторых европейских странах компании уже активно поощряют долгосрочных инвесторов, среди них Франция, Швеция, Нидерланды, Финляндия, Дания; в целом по ЕС — 17% компаний (данные Еврокомиссии). Во Франции, например, голоса акционеров могут удваиваться после двух лет владения бумагами, пишет FT. В проекте Еврокомиссии предлагается повышать и размер дивидендов в зависимости от срока владения акциями, это должно увеличить долгосрочную стоимость компании и снизить число спекулятивных поглощений. Nokia придержит дивиденды В этом году Nokia воздержится от выплаты дивидендов — впервые с 1989 г. Хотя IV квартал 2012 г. компания завершила с 255 млн евро чистой прибыли против 1,07 млрд евро убытка годом ранее, она решила приостановить выплаты акционерам, чтобы поддержать запас наличности и укрепить позиции на рынке, которые начали выправляться благодаря хорошим продажам смартфонов Lumia. Reuters Eni обыграла «Новатэк» Консорциум итальянской Eni (80%) и корейской Kogas (20%) выиграл лицензии на геологоразведку на трех шельфовых блоках Кипра, в том числе и на девятый блок, на который претендовал консорциум «Новатэк»/Total/Газпромбанк. Интерфакс В пятницу, 25 января, ожидается публикация следующих макроэкономических показателей: Всемирный Экономический Форум в Давосе Япония 03:30 мск: Базовый индекс потребительских цен в Токио за январь 03:50 мск: Протоколы предыдущего заседания Банка Японии Германия 13:00 мск: Индекс настроений в деловых кругах Германии Ifo за январь Великобритания 13:30 мск: ВВП Великобритании, предварит. за IV квартал Канада 17:30 мск: Индекс потребительских цен Канады за декабрь 17:30 мск: Базовый индекс потребительских цен Канады за декабрь США 19:00 мск: Продажи новых домов в США за декабрь Новости российских эмитентов Прохоров сдает золото «Онэксим» Михаила Прохорова нашел покупателей на 38% Polyus Gold. После сделки компания может объединиться с Polymetal. Сумму сделки и имена инвесторов они не раскрывают. Bloomberg отмечает, что покупатели привлечены группой Nafta Moskva другого совладельца Polyus — Сулеймана Керимова (40,2%). О намерении «Онэксима» продать долю в Polyus стало известно в сентябре. Тогда компания Прохорова сообщила, что ведет переговоры с двумя претендентами. Каждый из них готов приобрести меньше 20%. Тогда же Nafta Moskva объявила, что не входит в число претендентов, но может предоставить финансирование или другую поддержку одному из них Перебрал с гарантией Минобороны не стало заключать контракт с «Росгосстрахом» на страхование военных стоимостью 5,4 млрд руб. Четвертый год подряд этим займется МАКС Кремлевский розыгрыш Решение первого вице-премьера Игоря Шувалова запретить в России частные лотереи, оставив только государственные, создает угрозу монополизации этого рынка частной компанией «Русское лото». Такой парадоксальный вывод сделало правовое управление президента. МТС уходит от конкурентов МТС заключила чрезвычайно выгодный контракт со «Связным» — ее соглашение с «Евросетью», принадлежащей «Мегафону» и «Вымпелкому», истекает через месяц. Деталей соглашения Ноготкова не раскрывает. Но несколько партнеров «Связного» знают, что МТС обеспечила себе 40% в продажах «Связного», а по данным Telecomdaily, до сих пор доля МТС в продажах «Связного» составляла 30%. Миноритарий отозвал иск к ВР на 100 млрд Омский арбитражный суд удовлетворил ходатайство миноритария «ТНК-ВР холдинг» (ТБХ) Андрея Прохорова об отказе в иске к структурам BP о взыскании в пользу ТБХ убытков в размере более 100 млрд руб., следует из материалов суда. Интерфакс На шельфе «Зарубежнефть» не госкомпания «Зарубежнефть» может получить право работы на шельфе на равных условиях с частными компаниями, заявил на экономическом форуме в Давосе вице-премьер Аркадий Дворкович. Компания не имеет туда доступа из-за критерия продолжительности работы на шельфе. Но правительство рассматривает возможность допуска частных российских компаний на те его участки, от которых отказались «Газпром» и «Роснефть». Последние, возможно, будут иметь опцион на долю в компании — держателе лицензии. Интерфакс Инвестиции «Норникеля» больше дивидендов В 2013 г. «Норникель» потратит на инвестиции больше, чем на дивиденды, считает гендиректор UC Rusal Олег Дерипаска. Бюджет «Норникеля» на 2013 г. пока не утвержден, его акционеры — «Интеррос» и UC Rusal предварительно договорились, что инвестпрограмма может составить $2 млрд. Интерфакс «Татнефть» не продается Татарстан не планирует передавать кому-либо долю в «Татнефти», заявил президент республики и председатель совета директоров компании Рустам Минниханов. Интерфакс «Русгидро» слила в реку 111 млн руб. «Русгидро» заплатила государству 110,6 млн руб. компенсаций за розлив нефтепродуктов в реку Енисей (в результате аварии на Саяно-Шушенской ГЭС в 2009 г.), сообщило региональное управление Росприроднадзора. Это в четыре раза меньше, чем пыталось через суд требовать ведомство, уточняется там же. Интерфакс Gunvor построит НПЗ Нефтетрейдер Gunvor Геннадия Тимченко, который в прошлом году купил два НПЗ в Европе, планирует построить еще несколько собственных заводов Вексельберг без сырья После продажи доли в ТНК-ВР Виктор Вексельберг намерен распрощаться с сырьевым сектором, но не с долей в UC Rusal. Мы плавно планируем уходить из сырьевого сектора и направлять инвестиции в область машиностроения и высокотехнологичные отрасли«, — заявил Вексельберг в эфире телеканала «Россия-24». Еще «от десятков до сотен миллионов долларов» «Ренова» собирается направить на развитие альтернативной энергетики в России, сообщил Шторх. Сейчас «Ренова» владеет швейцарской Avelar Energy Group и СП с «Роснано» «Хевел», который весной 2012 г. объявил о создании автономных дизель-солнечных установок. «Мечел» разморозил уголь «Мечел» сообщил о возобновлении добычи угля на американских карьерах Justice Energy и Dynamic Energy, входящих в Bluestone. Плановый объем добычи здесь составит 135000 т угля в месяц (около 1,6 млн т в год). Решение о возобновлении работы «вызвано снижением остатков угля на складах», сообщила компания. Дорога к порту Порт Ванино раскрыл новых акционеров – три кипрские компании с долей по 23,68%. Кто стоит за ними, так и не ясно, но интерес к порту проявляет РЖД Теряются в догадках и ФАС, и правительственные чиновники, и конкуренты, и эксперты. Одним из возможных претендентов на актив несколько собеседников «Ведомостей» называют РЖД. Монополия проявляла активный интерес к приватизации порта, но не была допущена к торгам, так как по их условиям госкомпании не должны были покупать активы у государства, рассказал чиновник одного из ведомств. Покупка доли в Ванино в будущем все же возможна, но структурой, которая не будет консолидирована в группу РЖД, рассказывает источник, близкий к монополии. Представитель компании не смог предоставить комментарии по существу. Резервы для населения Рустам Тарико впервые за 10 лет проводит допэмиссию акций банка «Русский стандарт», а «Онэксим» Михаила Прохорова вынужден пополнять капитал недавно приобретенного «Ренессанс кредита» Четвертый год с убытком За 2012 г. МТС-банк получил 4,2 млрд руб. чистого убытка по РСБУ против 0,2 млрд руб. убытка в 2011 г., У МТС-банка наибольший убыток среди всех российских банков, второе место после него занимает дагестанский банк «Экспресс» (1,1 млрд руб.), лишившийся лицензии на этой неделе, следует из рейтинга банков Banki.ru. Третье и четвертое место по размеру убытков заняли Собинбанк (973,8 млн руб.) и «Юниаструм банк» (961,5 млн руб.). Банановое дело Заведено уголовное дело по факту мошенничества с кредитами, которые получала головная компания группы JFC – одного из крупнейших в стране импортеров фруктов Фукс расплатился с «Альфой» MosCityGroup Павла Фукса погасила долг на $178,2 млн перед Альфа-банком. Для этого пришлось продать землю на Новорижском шоссе, где планировалось построить примерно 1,5 млн кв. м недвижимости Ориентир для МКБ Московский кредитный банк (МКБ) планирует разместить еврооблигации в долларах со сроком погашения в феврале 2018 г. Ориентир доходности по бумагам составляет около 8% годовых, пишет агентство Bloomberg со ссылкой на источник, близкий к сделке. Интерфакс Кредитки для почты «Почта России» планирует в III квартале текущего года выпустить в партнерстве с каким-либо банком собственные кредитные карты, сообщил заместитель гендиректора «Почты России» Игорь Мандрыкин. «Мы уже два месяца реализуем первый этап карточного проекта, — отметил Мандрыкин. — Нашим партнером по нему является банк «Русский стандарт». К настоящему времени уже выдано 150000 платежных карт. По словам Мандрыкина, этот проект вырос из идеи о запуске программы лояльности наподобие «Малины». Интерфакс Банк для ОПК Федеральная антимонопольная служба и Сбербанк подали кассационные жалобы на признание недействительным решения ФАС, касающегося перевода счетов предприятий оборонно-промышленного комплекса в банк ВТБ, говорится в материалах дела. Ранее Девятый арбитражный апелляционный суд оставил без удовлетворения жалобы антимонопольной службы и Сбербанка по этому делу. Интерфакс Лицензии на новое страхование ФСФР выдала лицензии на обязательное страхование гражданской ответственности перевозчика (ОСГОП) 19 страховщикам, в том числе «Согласию», «Ингосстраху», «Согазу», «Росгосстраху», «Альфастрахованию», ВСК, сообщила служба. Закон об ОСГОП вступил в силу с 1 января 2013 г., но последний документ, необходимый для запуска лицензирования этого вида страхования, правительство утвердило в конце декабря. Прайм Из «Профмедиа» в Google Гендиректором «Google Россия» назначена Юлия Соловьева, сообщила компания. Фактором в пользу выбора Соловьевой стал опыт ее работы в крупных технологических компаниях и медиабизнесе: в частности, она пять лет (до 2012 г.) работала в медиахолдинге «Профмедиа», принадлежащем «Интерросу» Владимира Потанина, — сначала исполнительным вице-президентом, а позже президентом. Ранее она работала на руководящих позициях в Uniland, МТС, Golden Telecom. «Яндекс» запустил поиск по соцсетям в США «Яндекс» запустил экспериментальное приложение Wonder, доступное пользователям с американской учетной записью. Это приложение для iPhone и iPod Touch, к которому подключаются учетные записи пользователя в Facebook, Twitter, Instagram и Foursquare, рассказал представитель компании. Wonder может искать информацию в этих четырех сетях среди данных, которыми делятся друзья пользователя. Поисковый вопрос можно задать голосом или текстом, ответы отображаются в виде подборок фото, списков композиций и т.п. с горизонтальной прокруткой. Пока Wonder отвечает на вопросы, связанные с местами, музыкой и новостями, и количество типов вопросов ограничено. В будущем возможно расширение региона действия Wonder. Ведомости Экономическая ситуация в РФ Пошлина на бензин снизится Экспортная пошлина на бензин может быть снижена уже в 2014 г., но не позднее 2015 г., заявил вице-премьер Аркадий Дворкович на форуме в Давосе. Прайм Уравнять за триллион На строительство «нового федерализма» правительство собирается потратить 117 млрд руб. Этого мало, возражает Минрегион: нужно больше триллиона . Минрегион внес в правительство проект госпрограммы «Региональная политика и федеративные отношения», сообщил представитель ведомства. От суда не ждут простых решений Налоговики и компании спорят все меньше – до суда доходят все более сложные дела, по остальным разногласия снимаются в административном порядке. ЦБ против дешевых кредитов Инвестиционные кредиты, которыми многие банки финансируют собственников, вскоре будут обходиться дороже. Банкам не хватит облигаций Ставки денежного рынка могут вырасти этой весной – у банков кончатся инструменты, под которые можно привлекать дополнительные средства у ЦБ, предупреждают аналитики Зерно уйдет из госфонда Минсельхоз России планирует до июля 2013 г. реализовать почти весь объем зерна из госфонда — этот объем товарных интервенций должен помочь скорректировать цены на рынке, сообщил заместитель министра сельского хозяйства РФ Дмитрий Юрьев. «До июля объем биржевых сделок составит около 3 млн т», — сказал он, отметив, что по состоянию на 22 января в интервенционном фонде хранилось 3,33 млн т зерна. Прайм Счетная палата: Из Федерального бюджета за 2012 год утекло почти 800 миллиардов рублей Наша федеральная казна все равно что бездонная бочка. Из нее ежегодно воруют сотни миллиардов (!) рублей. Как пишет «Комсомольская правда», к такому неутешительному выводу пришла Счетная палата, которая на днях направила в Госдуму отчет о своей работе за 2012 год. Отток средств из инвестирующих в РФ фондов с 16 по 23 января составил $61 млн Политические процессы В РФ Следующие шаги могут быть сделаны в сторону поддержки поисковых отрядов и молодых волонтеров, говорит собеседник в Кремле. Проблемы молодежи находятся вне сферы того, что у нас называется молодежной политикой, а скорее в сфере социальной и экономической политики, говорит директор Института глобализации и социальных движений Борис Кагарлицкий: не создается привлекательных рабочих мест — ни для молодых специалистов, ни для тех, кто образования не получил (последние проигрывают в конкуренции с мигрантами). А меры, подобные вчерашним, создают рабочие места для узкого круга молодежных функционеров, что лишь усиливает раздражение у всех остальных. Бесполезно и военно-патриотическое воспитание, если оно никак не привязано к военной реформе. К сожалению, в Кремле по-прежнему есть глубокое убеждение, что любые вопросы решаются пиаром и распределением бюджета, сетует эксперт. Управа на мздоимцев Каждый четвертый россиянин одобряет американский акт Магнитского, запрещающий въезд в США причастным к смерти юриста Hermitage Capital в сизо российским чиновникам и следователям, свидетельствуют результаты опроса «Левада-центра». Опрос был проведен 18-21 января 2013 г. среди 1596 человек, статпогрешность — не более 3,4%. Две трети россиян знают об акте Магнитского, следует из опроса. Правда, только 17% поняли, что он вводит меры против нарушающих права человека чиновников и следователей. По 9% считают, что он направлен против России и российского народа вообще или отдельно против Владимира Обещалкина. Но самый популярный вариант ответа — так считают больше трети респондентов — акт Магнитского направлен против российских коррупционеров, «обирающих страну и отмывающих награбленное в США». Возможно, поэтому его принятие поддерживают 24% россиян, и только у каждого шестого он вызвал возмущение. Половина опрошенных ответили, что им все равно. Российский ответ на акт Магнитского был верным решением, уверены более 60% опрошенных. Помимо визовых и финансовых ограничений для нарушителей прав россиян в США он запрещает американцам спонсировать российские НКО — и это правильно, полагают больше половины россиян. Но вот вводить в ответ запрет на усыновление сирот — это, наоборот, было неправильно, считают 47% респондентов «Левады». С ними не согласны 31%. Разное Дешевый понедельник Крупные российские онлайн-ритейлеры решили сделать, как в Америке. 28 января они устроят в России «киберпонедельник» — день распродажи товаров в интернете. Шесть ритейлеров, входящих в Ассоциацию компаний интернет-торговли (АКИТ), — Wikimart, Enter, «Белый ветер цифровой», «Десятое измерение», «М.видео» и «Эльдорадо» — 28 января одновременно объявят о существенных скидках для своих покупателей, сообщил представитель ассоциации. Почта вышла в интернет «Почта России» открывает портал, через который можно будет оплачивать разные услуги, например жилищно-коммунальные. Комиссия составит в среднем от 2 до 8,5% «Мальчишки то и дело констатируют, что кролики е****я. Девочки, поглядывающие издали, тоже знают, чем занимаются кролики, но слово «е*****я» не употребляют». «Российская газета» цитирует произведения новой русской классики, попавшей в школьную программу при министре Дмитрии Ливанове, в разгромной статье против изменения образовательных стандартов. Сегодня 75 лет с рождения великого советского барда Владимира Высоцкого

При создании обзора были использованы материалы из Ведомостей, slon.ru и других информационных агенств.

|

|

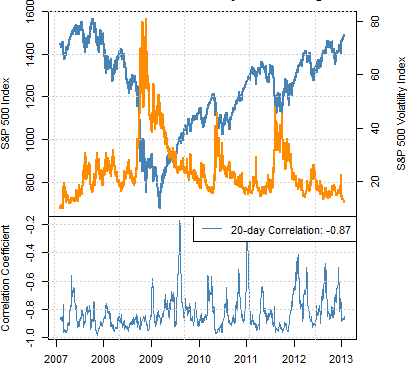

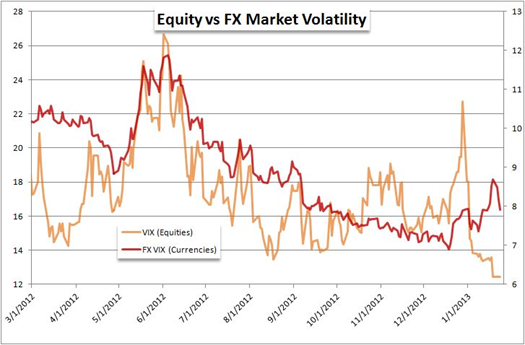

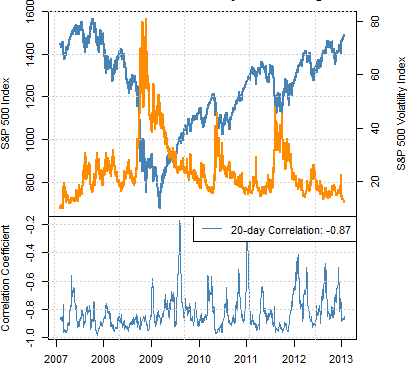

Индекс волатильности S&P 500 (VIX) торгуется ниже 13%, и такой уровень самоуспокоенности может говорить о скором приближении разворота на фондовом рынке. Вопрос когда? Корреляция между S&P 500 и VIX резко негативная, что и объясняет 5-летние максимумы. Когда у банков столько кэша, и они знают что будет ещё больше, какое тут может быть беспокойство!

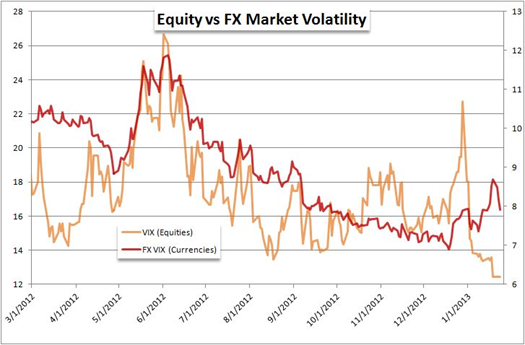

В последний раз VIX находился ниже 13%, в то время как S&P500 торговался выше 1500, в июле 2007. А в декабре 2006 VIX упал до 9,4% (хотя потом удвоился в течении 3 месяцев). Но повторюсь, хотя такие уровни “успокоения” могут говорить о приближении разворота, о чём говорит опыт, ранее не было таких потоков ликвидности от Федрезерва. Валютная волатильность, хотя и на более высоких уровнях, также быстро снижается после исчезновения главного фактора неопределённости, а именно заседания Банка Японии.

Хотя многие кроссы йены (EURJPY, USDJPY) уже превысили свои максимальные значения (рост последних двух дней происходит опять на словесных интервенциях японских чиновников), достигнутые на ожиданиях стимулов от Банка Японии, дальнейшего резкого роста ожидать не стоит. Торговля будет протекать спокойно, скорее всего в диапазонах. Об этом говорит изменения в соотношении риск-прибыль (концепцией Risk-Reward пользуется аналитик DailyFX Джон Киклайтер, на выходных постараюсь написать обучающий материал).

На графике краткосрочное значение риск-прибыль для йены – это разница между значениями недельной ставки LIBOR для доллара и йены делённая на недельную волатильность (implied) пары USDJPY. Риск-прибыль снизилась в основном из-за падения волатильности – трейдеры не ждут широкой динамики в USDJPY. Можно попробовать продать наиболее слабые в техническом отношении пары GBPJPY и CADJPY. Также жду продолжения сильного роста в парах EURAUD и EURCHF – поддержкой для этих пар выступают уровни 12700 для EURAUD и12390 для EURCHF. Подробнее о валютах и акциях в течении дня.

|

|

|

|