|

|

|

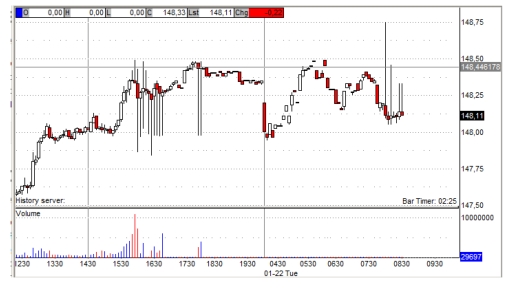

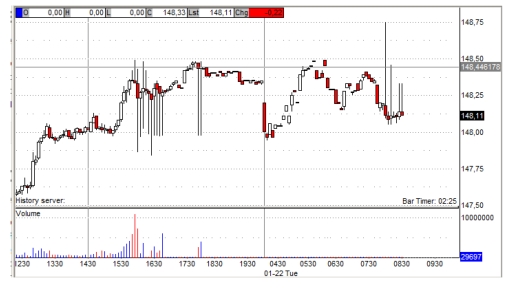

Спайдер незначительно изменяется после длинных выходных в США. SPY: Ближайшее сопротивление – 148.50 .Ближайшая поддержка – 148.00. Возможно повторное тестирование границ канала с последующим разворотом.

Премаркет NYSE, NASDAQ и AMEX: Гэпап: NV +7.4%, PETS +5.0%, TRV +2.9%, RF +2.3%, AMTD +1.4%, DD +0.9% BOX +12.3% (SeaCube Container Leasing to be acquired by Ontario Teachers' Pension Plan), LIFE +0.4% (continued M&A speculation; also Life Technologies Acquires BAC BV, Expands Capabilities in Bioprocessing). Гэпдаун PSO -4.1% (ticking lower), VZ -2.2%, JNJ -1% HMC -3.2%, TTM -5.7%, F -1.5%. JCI -1.9% (downgraded to Neutral from Buy at Lazard), DEO -1.4% (downgraded to Neutral from Buy at UBS), FE -1% (downgraded to Underperform from Hold at Jefferies), ATI -0.5% (downgraded at JPMorgan) Важные экономические новости по США: 10:00 Existing Home Sales Идеи на утро от GT Capital: RIMM – возможны сетапы на шорт при пробое минимума премаркета. DD – лонг выше 48.00, ниже 47.50 при удеражании офферов возможен шорт. LIFE – лонг выше 62.00. VZ – лонг выше 42.00 TRV – шорт ниже 78.50, лонг выше 79.00 Бесплатный новостной фильтр для всех! Выберите лучшие новостные акции бесплатно.

|

|

Холдинг "Акрон" в конце предыдущей недели опубликовал операционные показатели за 2012 г., оказавшиеся чуть ниже наших ожиданий. Отставание в пределах 1-2% было зафиксировано как по выпуску азотных, так и сложных удобрений. Примечательно, что структурное подразделение Акрона - "Дорогобуж" - показало результаты выше, чем мы прогнозировали с поправкой на плановый ремонт и временный простой, связанный с дефицитом фосфатного сырья. Представленные данные также примечательны тем, что в них впервые отражено новое направление - фосфатное сырье: добыто 1,24 млн т, чуть менее половины из которых отгружено внешним покупателям. Именно с новым направлением мы связываем надежды на дальнейший рост финансовых показателей, так как помимо собственной обеспеченности данным видом сырья у Акрона появится возможность часть продукции продавать на сторону, что в условиях либерализации внутреннего рынка апатитового концентрата станет для компании дополнительным подспорьем. Еще одна приятная новость для Акрона пришла из-за океана. Дочерняя компания «Акрона» в Канаде, North Atlantic Potash, завершила геологоразведку на четырех из 18 своих калийных участков. В результате геологоразведки зафиксированы ресурсы в размере 942 млн т солей. Напомним, что «Акрон» разрабатывает масштабный калийный проект в России — Талицкий участок Верхнекамского месторождения в Пермском крае. Так что канадские активы мы можем рассматривать в большей степени как финансовые вложения, которые могут быть проданы, а вырученные средства - направлены на дивиденды акционерам и сокращение долгового бремени. Возвращаясь к операционным данным, отметим также очередной рекордный объем производства аммиака (1,793 млн т), при этом в планах компании -строительство нового крупнотоннажного агрегата аммиака мощностью 700 тыс. т в год, который планируется ввести в строй в 2015 году. Также в планах компании на ближайшие годы довести объем производства карбамида и КАС до 0,8 млн т и 1 млн т (за 2012 г. - 0,57 млн т и 0,69 млн т соответственно). Указанные данные в целом подтвердили наше положительное отношение к Акрону - наиболее интересному инвестиционному варианту в секторе производства минеральных удобрений. Акции компании торгуются, исходя из P/E2013 около 4, и все последнее время устойчиво входят в число наших приоритетов. Прогноз по стоимости акций Акрона

|

|

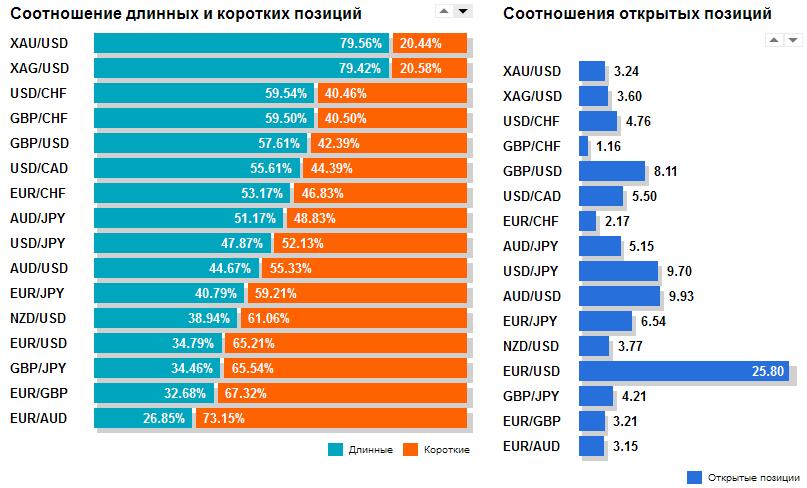

Рыночный сентимент по AUD Если на фьючерсном рынке большинство игроков стоят в лонге по AUD, то клиенты форексброкеров в основном стоят в шорте по AUD. В швейцарском форексброкере Dukascopy (SWFX) розничные клиенты имеют диспозицию по AUD ЛОНГ/ШОРТ=25,6/74,4.

Точь-в точь такая же диспозиция в Saxobank.

Достаточно серьезно отличается распределение в Оанде: ЛОНГ/ШОРТ=45,3/54,7.

Взглянем более внимательно на диспозицию в Оанде. Оанда позволяет нам увидеть, как распределены позиции клиентов по ценовой шкале. И здесь мы видим интересную вещь.

Если бы мы взяли позиции только в диапазоне 1,04-1,06 – это то, где AUDUSD торгуется большую часть времени с ноября, то количество лонгов здесь примерно такое же, как и шортов. Распределение 45,3/54,7 в пользу шорта возникло в основном за счет коротких позиций клиентов в диапазоне 1,00-1,04. Лонгов там практически нет. Возникает вопрос: может быть в SWFX и Saxobank большинство шортов располагаются в зоне глубокого убытка, и не отражают текущую активность рынка? Из этого можно сделать вывод, что общее соотношение ЛОНГ/ШОРТ не всегда дает объективную информацию о настроении розничных игроков, поскольку не учитывает распределение их по ценовой шкале. Компания Oanda в этом смысле дает нам наиболее полную информацию, и в последующем я буду пользоваться их данными. Резюме: распределение клиентских позиций у форексброкеров говорит в пользу лонга по AUD.

|

|

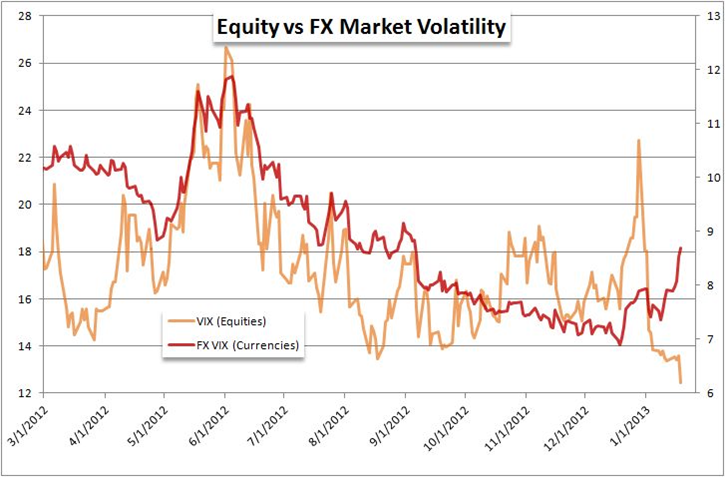

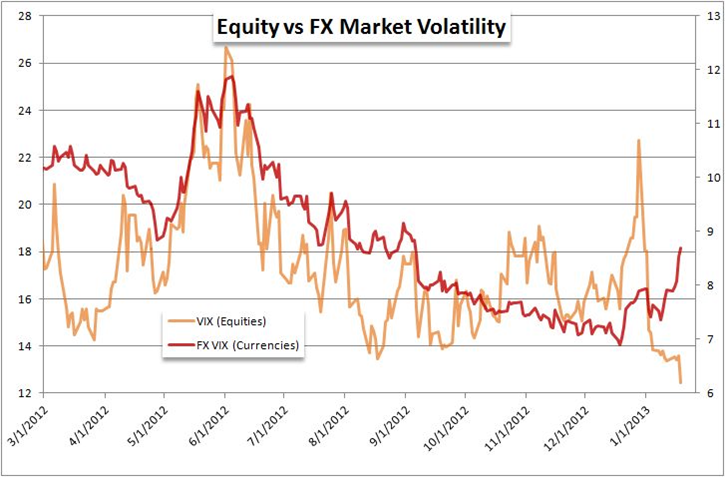

Главная неопределённость позади, кроссы йены и азиатские фондовые индексы энергично поболтались вверх-вниз, и выбрав равновесный уровень, сейчас торгуются спокойно. Наиболее показательным результатом заседания Банка Японии считаю падение доходности 5-летних гособлигаций Японии до минимума аж с 2003г. в 0,145% - пока японцам удаётся сохранить доверие инвесторов. Но это долгоиграющий процесс – калибровка монетарной и фискальной политик - и к нему мы ещё не раз вернёмся. Сейчас нужно вернуться к итогам прошедшей недели и проанализировать процессы, идущие на финансовых рынках. Итак, с одной стороны индекс S&P 500 – ориентир для трендов аппетита к риску – закрылся на 5-летиних максимумах, с другой Dow Jones FXCM Dollar (равно взвешенный индекс доллара США относительно корзины из 4 наиболее ликвидных валют – евро, британский фунт, японская йена и австралийский доллар, больше подходящий для анализа спекулятивных движений чем индекс доллара США (USDX или DXY), используемый больше в торговых отношениях), мировая резервная валюта и спасительная гавань для инвесторов, закрылся в пятницу на 6-месячном максимуме. Это фундаментальный дисконнект говорит а двух вещах: корреляции риска ослаблена, или рынки сейчас двигают уникальные факторы, и риск не главный из них. Я думаю, что действуют оба. В настоящий момент два основных барометра аппетита к риску – это фондовые индексы и кроссы йены. Драйверы из динамики разные: для фондового рынка – это ротация капитала с начала года (вспомним дебаты в Конгрессе США по налогам на богатых (фискальный обрыв)). Капиталы пока медленно возвращаются на рынок; но гораздо более важным считаю интерес со стороны банков (переполненных кэшем центробанков) – после временного решения вопроса о повышении долга кэш по-любому надо куда-то инвестировать, в высокодоходные активы. Что касается кроссов йены, то кэри трейд обычно следует за приливами и отливами аппетитов к риску. К тому же дифференциалы доходностей ещё на минимальных уровнях, а вероятностная волатильность , как видно на графике (VIX – для акций, FX VIX – для валют), разошлись в разные стороны. Для VIX это отражение принятых решений Конгрессом, отложивших их да середины февраля – 1 марта, а для FX VIX – это неопределённость с монетарной политикой в Японии. .

Этот дисконнект выявляет хорошие возможности для трейдера – о них поговорим в следующих статьях. А сейчас обещанные графики по йене, дающие доп. информацию о возможной динамике йены. Во-первых, это график фьючерса на йену с чикагской биржи CME с объёмами: объём торговли в прошедший четверг был наибольший с 18 марта 2011г. (сразу после землетрясения, ещё была интервенция). Ситуация различная в том смысле, что в марте 2011г. повышенный объём был следствием внешних факторов, но та же, что такие объёмы соответствуют капитуляции, назовём его сознания. Тренд остаётся на ослабление йены, но по пути, как я писал, обязательно будут коррекции.

А на этом недельном графике индикатор RSI (стандартный 14-дневний период) находится на уровне 84,2 – максимальном в истории. Кроме того, есть множество примеров за последние 2 десятилетия, когда значение превышало 70, и каждый возврат ниже этого порогового уровня вело к значительной коррекции.

|

|

Позиционирование по AUD на CME Крупные трейдеры и мелкие спекулянты настроены на рост AUD.

%Large Speculators/ Total Open Interest = + 89057/203425=Чистый Лонг=43,8 % от полного открытого интереса – чрезвычайно высокое значение %Small Traders/ Total Open Interest = + 25515/203425=Чистый Лонг=12,5% от полного открытого интереса. На эти две группы приходится 56,3% открытого интереса. Это чересчур сильный сдвиг в сторону лонга, и должен рассматриваться как негативный сигнал для AUD. Открытый интерес за прошедшие две недели существенно вырос - с 170157 до 203425 контрактов, и заметно выше средних зачений. Это тоже негативный сигнал для AUD. Резюме: отчет CFTC дает нам по AUD сигнал как минимум «ШОРТ».

|

|

В понедельник торги на американских биржах не велись по случаю праздника, поэтому динамики на рынке драгметаллов не наблюдалось. Торги проходили во флэте. Сегодня из значимых событий станет публикация данных ZEW. Может, она будет и не такой значимой для драгметаллов, однако рынок на эти данные обратит внимание. Также на этой неделе выходит масса важной статистики по еврозоне, что может оказать некоторую поддержку драгметаллам, если окажется позитивной.

Сегодня вновь начнутся переговоры по потолку госдолга США, что может оказать поддержку драгметаллам, если будет достигнута отсрочка на три месяца. Сегодня золото может сделать очередную попытку тестирования сопротивления на уровне 1695,00. Сегодня из значимых данных для драгметаллов могуьт стать данные ZEW по Германии и продажи на вторичном рынке жилья в США. Тактика на сегодня следующая: Вне рынка.

Итоги торгов: Вечерний фиксинг в Лондоне по золоту: $1687.50 против $1688.50 на предыдущей сессии. Вечерний фиксинг в Лондоне по серебру: $31.90 против $31.82 на предыдущей сессии. Вечерний фиксинг в Лондоне по платине: $1671.00 против $1677.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по палладию: $715.00 против $722.00 на предыдущей сессии. Аналитика компании My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets, ссылка на первоисточник (www.mytrademarkets.com) обязательна!

|

|

Начинаю серию статей об австралийском долларе В последние недели австралийский доллар не имеет определенной динамики. Ниже 1,04 AUDUSD не опускается, но и выше 1,06 паре вырасти не удается, несмотря на общую тенденцию ослабления доллара. Сильно упала волатильность, но открытый интерес на CME растет – трейдеры позиционируются в пользу роста AUD. Почему AUD не может вырасти выше 1,06? Главная причина, на мой взгляд, кроется в следующей фразе из официального прессрелиза с последнего заседания Резервного Банка Австралии (RBA) Over the past year, monetary policy has become more accommodative. There are signs of easier conditions starting to have some of the expected effects, though the exchange rate remains higher than might have been expected, given the observed decline in export prices and the weaker global outlook. While the full effects of earlier measures are yet to be observed, the Board judged at today's meeting that a further easing in the stance of monetary policy was appropriate now. This will help to foster sustainable growth in demand and inflation outcomes consistent with the target over time. Если кратко: Банк Австралии достаточно четко заявляет, что потребуется продолжение стимулирующих мер. Рынки ждут понижения ставки со стороны RBA. В январе не было очередного заседания RBA, ближайшее состоится 5 февраля. По опросам, в настоящий момент 40% участников рынка ожидают понижения ставки. В пользу понижения ставки: Глава Банка Австралии Стивенс достаточно часто говорит о том, что ЦБ некоторых стран ведут валютные войны. Это свидетельствует о его решимости предпринять ответные меры. Понижение ставки приведет к падению курса AUDUSD. Если ставку не понизят, то курс AUDUSD может попытаться вырасти в район 1,08. Мнения инвестиционных домов относительно AUD расходятся. Номура предлагает идти в лонг по AUD. Nomura Buys $15 Million AUD/USD Targeting 1.1081 Risking 1.0300 Goldman Sachs видит на конец квартала курс AUDUSD=0,98. Правда прогноз от GS был дан уже давно: около месяца назад. За это время многое изменилось. Появился очень мощный фактор в пользу роста AUD. Это цены на железную руду. Они очень сильно выросли. Об этом более подробно в следующей статье.

|

|

Полезная информация от DailyFx Опционные трейдеры предсказывают, что на предстоящей неделе нас ждет высокая волатильность.

Volatility Percentile – показывает, где находится текущая подразумеваемая волатильность у опционных трейдеров в сравнении со средней волатильностьью последних 90 дней. Чем больше значение, тем более вероятно по оценке опционных трейдеров сильное движение в цене. Trend – этот индикатор показывает нам интенсивность тренда; в какой части 90-дневного диапазона находится цена. Значение около 50% показывает, что мы находимся в середине 90-дневного диапазона. Bias – рекомендация по торговле, которую нам дает Daily Fx на основании критериев Volatility Percentile и Trend. Высокая волатильность предполагает использовать «стратегию пробоя», Более умеренные уровни волатильности и высокий уровень интенсивности тренда предполагает использовать «инерционную стратегию » (игру по тренду), умеренные значения Volatility Percentile и Trend предполагают диапазонную торговлю. Очень полезная, на мой взгляд, табличка.

|

|

В покупке по стоп-лимит заявкам акции: ВТБ, ГАЗПРОМ ао, ЛУКОЙЛ, НЛМК ао, Новатэк ао, Роснефть, РусГидро, СевСт-ао, Уркалий-ао, ФСК ЕЭС, ХолМРСК ао фьючерсы: EDH3, EuH3, GDH3, SiH3, LKH3, RNH3, VBH3 В продаже по стоп-лимит заявкам акции: ГМКНорНик, ИнтерРАОао, ПолюсЗолот, Сбербанк, Сбербанк-п, Сургнфгз, Татнфт 3ао фьючерсы: GDH3, RiH3, GZH3, GMH3, RNH3, SRH3 Вне рынка акции: Ростел-ао, Сургнфгз-п фьючерсы: нет

|

|

|

|