|

|

|

В покупке по стоп-лимит заявкам акции: ВТБ, ЛУКОЙЛ, Новатэк ао, Роснефть, Сургнфгз-п, Уркалий-ао, ХолМРСК ао фьючерсы: GDM3, EDM3, EuM3, SiM3, GMM3, LKM3, RNM3, SRM3 В продаже по стоп-лимит заявкам акции: ИнтерРАОао, ПолюсЗолот, Сбербанк-п фьючерсы: RiM3, GZM3, VBM3 Вне рынка акции: ГАЗПРОМ ао, ГМКНорНик, НЛМК ао, Ростел-ао, РусГидро, Сбербанк, СевСт-ао, Сургнфгз Татнфт 3ао, ФСК ЕЭС фьючерсы: нет

|

|

Я думал что такое возможно только в России. Еврогруппа (Министры финансов стран-членов ЕС) на экстренном заседании приняла решение ввести (единовременный?) налог на депозиты. Решение жёсткое и беспрецедентное по своей наглости. 9.9% снимут почти за просто так со счетов больше 100.000 евро, и 6.75% со счетов меньше 100.000 евро. Налог - это налог, в любом случае налоги предусматривают пополнение казны. По приблизительным данным на депозитах кипрских банков лежит более 80 млрд. в долларовом эквиваленте (большая часть вкладов в евро). Таким образом налог (списание с депозитов) составит чуть меньше шести миллиардов долларов. Я думал что такое возможно только в России. Еврогруппа (Министры финансов стран-членов ЕС) на экстренном заседании приняла решение ввести (единовременный?) налог на депозиты. Решение жёсткое и беспрецедентное по своей наглости. 9.9% снимут почти за просто так со счетов больше 100.000 евро, и 6.75% со счетов меньше 100.000 евро. Налог - это налог, в любом случае налоги предусматривают пополнение казны. По приблизительным данным на депозитах кипрских банков лежит более 80 млрд. в долларовом эквиваленте (большая часть вкладов в евро). Таким образом налог (списание с депозитов) составит чуть меньше шести миллиардов долларов.

Напомню, что ВВП Кипра немногим более 25 млрд. долларов, а ежегодные налоговые поступления, которые по сути являются бюджетом страны, достигают 7,6 миллиарда евро (9.88 млрд. долларов). Однако бюджет на 2013 год предполагает расходы в 9,5 миллиарда евро, это сразу предполагает внешнее финансирование через займы. Сравним 6 млрд. долларов единовременного налога с депозитов и 9.88 млрд. долларов обычных годовых поступлений в бюджет и сделаем выводы: одним махом в годовом бюджете закрыли дыру в 60%. Замечательный ход. Ещё замечу немаловажный факт. Кипр - оффшорная зона. Общая ставка корпоративного налога равняется 10% для всех компаний, зарегистрированных на Кипре, так называемых «компаний-резидентов». Это самая низкая ставка корпоративного налога в Европе. В дополнение хочу отметить, что любая прибыль, полученная от торговли ценными бумагами, независимо от того, является ли эта прибыль частью коммерческой деятельности компании или доходом от капитала, освобождается от налога. Такого вида налоговое устройство предполагает привлечение капитала и бюджет страны должен пополняться не за счёт больших налоговых ставок, а за счёт больших объёмов инвестиций. Но тут что-то не так. Где-то киприоты просчитались. В бюджете образовалась громадная дыра и заполнить её можно было только своевременным и постепенным повышением налогов. Только палка всегда о двух концах: увеличение налогов повлекло бы за собой отток капитала и правители Кипра решили оставить всё как есть (хотя некоторые налоговые законы были приняты) и смотреть на то, как кривая их будет вывозить. Кривая не вывезла и пришлось идти на крайние меры. По поводу решения, принятого Еврогруппой, у меня возникло несколько вопросов. Вопрос первый и основной, если единовременный налог с депозитов будет снят, то зачем нужен будет транш от ЕС размером 10 млрд, который обещан стране в качестве бонуса за выполнение условий, выдвинутых Еврогруппой? Как, кому конкретно и чем будут восполнены пробелы в депозитах? Осмелюсь предположить, что реакция европейских и других рынков будет сильно отрицательной. - Людей кинули. Просто взяли и кинули. На какую перезагрузку экономики рассчитывает президент этой страны, если всем ясно, что деньги ниагарой вытекут из банков. Кого спасаем? Банки, которые завтра останутся голыми? - Вся Европа на примере Кипра может сделать выводы о том, что в скором времени такое может случиться с любым вкладчиком любого банка любой страны. Банки начнут паниковать и особенно в тех странах, банковская система в которых испытывает трудности, а это практически вся периферия. - Если всплеск паники затронет европейскую банковскую систему целиком, то мы можем увидеть отток капитала из тех стран, в которые он недавно так успешно тёк. - Парламент Кипра перенёс экстренное заседание парламента на понедельник, но это ничего не меняет. Прецедент создан и решение, скорее всего, будет положительным. По торговле. Сейчас меня больше всего беспокоят остатки покупок евро. Большую часть я закрыл в пятницу на подходе к 1.3080. По моим сведениям в этом районе скопился большой спрос на доллар. Часть позиций я закрыл ещё в европейскую сессию после того, как пробитая область сопротивлений оказалась вовсе не пробитой. Что делать в понедельник я не знаю. На форс-мажоры я не рассчитывал. Дождусь открытия и попытаюсь закрыть позиции, если их не выбьет по стопу в безубытке, который у меня стоит на 1.2990. Если будет гэп, а он скорее всего будет, я буду только наблюдать. Мне интересны подробности инцидента с Кипром, многие детали которого ещё в тумане. Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня.

|

|

Конфискация части депозитов на Кипре может стать финансовым событием года. Суть: в качестве налога произойдет одноразовое списание суммы в 6,7% от депозита до 100 тыс. евро, и 9,9% с суммы свыше 100 тыс. евро. Это условие предоставления Кипру помощи. Предложение Евросоюза еще должно быть одобрено кипрским парламентом, но, уже независимо от того, как проголосуют депутаты, это очень-очень негативное для европейской валюты событие можно сказать уже свершилось. Ибо создан прецедент: то, что произошло на Кипре, может произойти в любой стране еврозоны. Подливают масла в огонь слухи о том, что Германия предлагала конфисковать в качестве одноразового налога 40% депозитов! Сама мера направлена против российских олигархов, которые держат на Кипре деньги. Пострадает также форексный бизнес. Офисы более 100 форексброкеров располагаются на Кипре. Списание затронет, по-видимому, и их депозиты. Кипрский парламент соберется в 18.00 по Москве. Соотношение сил здесь следующее. - Cyprus’s parliament is due to convene at 1400 GMT in an emergency session to discuss the proposed confiscation of a portion of deposits

- “with approval far from certain” (Reuters)

- President Anastasiades’ right-wing Democratic Rally party has 20 seats in the 56-member parliament,

- He therefore needs support from other parties for the vote to pass.

- Marios Karoyian, head of the Democratic Party, junior partner in the coalition government did not say which way his party would vote (9 seats)

- Cyprus’s Communist party AKEL, is ‘likely to vote against the measure’ (19 seats)

- Socialist party, Edek called EU demands “absurd” (5 seats)

- “... we are against it,” said Adonis Yiangou of the Greens Party (1 seat)

- The European Party has 2 seats

Шансы на прохождение законопроекта вовсе не так велики, судя по этой диспозиции. Администрация президента и российские олигархи, думаю, сегодня не будут сидеть сложа руки. В любом случае это сильный удар по евро. Доверие к банковской системе еврозоны будет сильно подорвано. На следующей неделе начнется бегство депозитов из стран еврозоны: прежде периферийных, но и не только периферийных. EUROUSD может открыться в понедельник с гэпом вниз в 100 пунктов. В выигрыше скорее всего будут франк, йена и доллар.

|

|

Иногда выхолят какие-то данные, но они не оказывают того влияния, которое должны были бы оказывать. В чем дело? Почему так происходит? За примером далеко ходить не надо. Вас не удивляет ослабление доллара относительно евро в последние два дня? Меня лично очень удивило. Если посмотреть на последние данные по еврозоне и Америке, то мы увидим сильный перекос в сторону позитивных для доллара данных. Среда Объем промпроизводства в еврозоне оказался -0,4% при ожиданиях -0,1% Розничные продажи в США 1,1% при ожиданиях 0,5% Четверг Занятость в еврозоне -0,3% при ожиданиях -0,1% Первичные обращения в США 332 тыс. при ожиданиях 348 тыс. Пятница Объем промпроизводства в США +0,7% при ожиданиях 0,4% CPI еврозоны неизменен -1,8% годовых. CPI США оказался 0,7% от месяца к месяцу – на 0,1% выше ожиданий. Все эти данные относятся к числу наиболее важных, и по ним в Америке все прекрасно, и, следовательно, на следующей неделе члены ФОМС будут опять говорить о сворачивании программ QE. Резюме: в среду-пятницу мы имели сильно позитивные данные по доллару, неблагоприятные по европейской валюте, и к этому еще надо добавить вероятность неблагоприятного для EURO развития событий в Италии. . Однако, при этом индекс доллара при этом в четверг-пятницу испытал самое сильное двухдневное падение с января месяца.

Моя версия: это связано с JPY Падение доллара связано с тем, что американские хеджфонды фиксировали прибыль по паре USDJPY. Именно то, о чем я предупреждал несколько дней назад. В четверг-пятницу назначение нового руководства Банка Японии завершалось и ситуация переходила в новую стадию, когда уже должны последовать какие-то действия. Хеджфонды, которые очень сильно стоят в шорте по японской йене, зафиксировали часть своих позиций. Поскольку в EUROJPY были биды покупателей, то в результате сильных продаж USDJPY пара EUROUSD получил импульс роста. Возможно, что хеджфонды также перекладывали капитал в EURO-активы и GBP-активы.

|

|

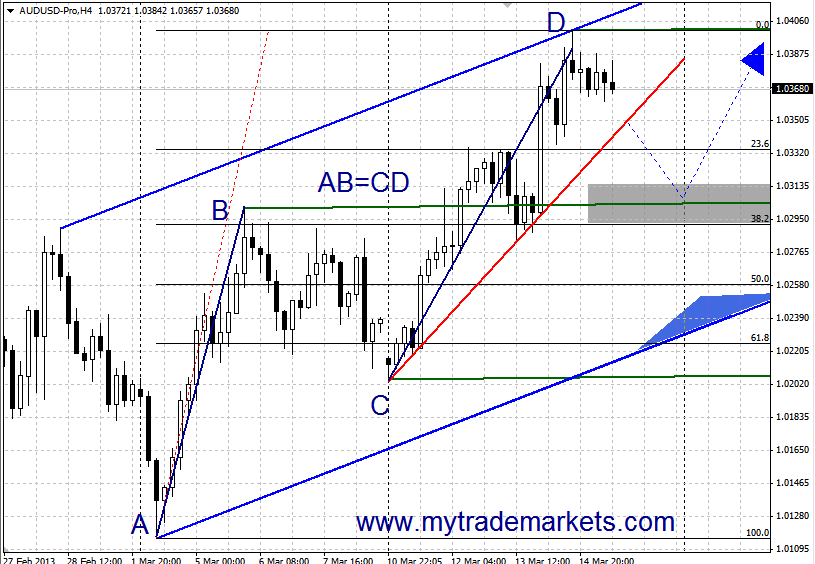

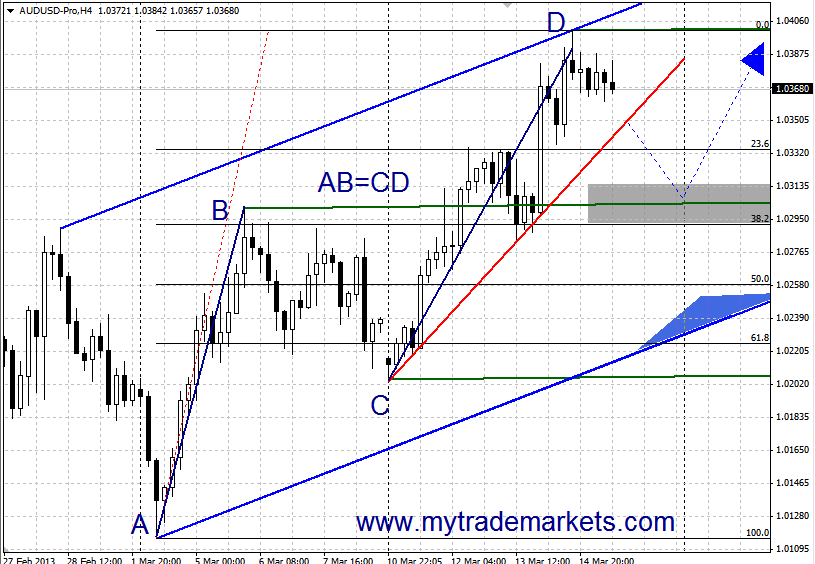

Вчерашний день закрылся ростом австалийского доллара,и мы вновь перестаиваем равноудаленный канал и инструмент Вилы Эндрюса. Хочу обратить Ваше внимание на то, что последнее восходящее движение, которое я отметил буквами CD равняется предыдущему восходящему движению AB. Как правило, после того, как одно трендовое движение достигает размеров предыдущего движения того же направления, начинается коррекция, но, конечно же, без дополнительных сигналов здесь не обойтись. Предлагаю использовать трендовую линию ( красный цвет). Её пробой вниз будет сигналом начала коррекции.

Данная торговая установка является противотрендовой, а потому более рискованной. Но, думаю, со мной согласятся некоторые трейдеры, торговля в направлении коррекции имеет свою эффективность. Целью в таком случае может послужить серединная линия иструмента Вилы Эндрюса или нижняя граница нашего восходящего канала. Оба уровня являются неплохой возможностью на открытие длинной позиции. Нижняя граница канала совпадает с уровнем 50% по Фибоначчи, а это одно из условий модели 5-0, формирование которой, на мой взгляд, сейчас и происходит. Любой тренд время от времени делает паузы, и это неплохие возможности на открытие позиций. В данном случае я рассматриваю восходящий тренд, поэтому при откате вниз буду искать возможности на покупку. Аналитика компании My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets, ссылка на первоисточник (www.mytrademarkets.com) обязательна!

|

|

Крайности на финансовых рынках возникают всегда, такова их природа, рынков, а не крайностей. Но важно не ошибиться, сопоставляя динамику данного актива и фундаментальный фон, на котором она, динамика, происходит. Рост пары EURUSD последние несколько месяцев был вызван сокращением баланса ЕЦБ на фоне неизменного баланса ФРС.

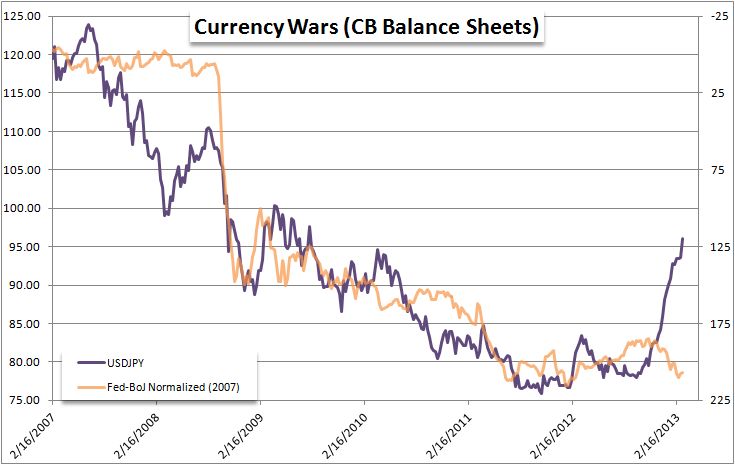

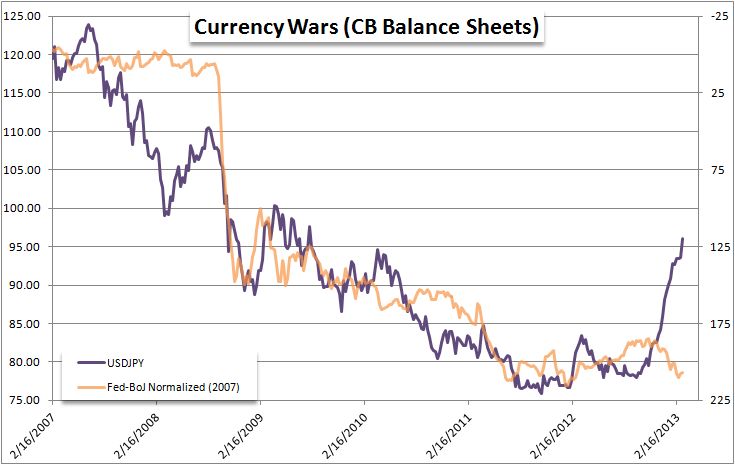

Однако, ещё более резкое падение японской йены противоречило изменениям балансов Банка Японии и той же ФРС. Здесь мы видим яркий пример, когда фундаментальные принципы рынка сильно расходятся с курсами: USDJPY и разница балансов ФРС-БЯ, нормализованная по курсу 2007г.

Мы знаем, что уже в середине ноября прошедшего года стало ясно, что будущий премьер Японии Синдзо Абе станет диктовать политику руководству Банка Японии (срок полномочий нынешнего главы Сиракавы заканчивается), и политика эта будет крайне мягкой. Йена с тех пор рухнула более чем на 20%. Но являются ли ожидания ультрамягкой политики Банка Японии единственной причиной столь резкого падения? Великая ротация капитала Основными игроками на валютном рынке и конкретно на курсе USDJPY являются хеджевые фонды Японии и США, а главным драйвером – доходности американских Трежерис. С начала года корреляция стала чрезвычайно тесной.

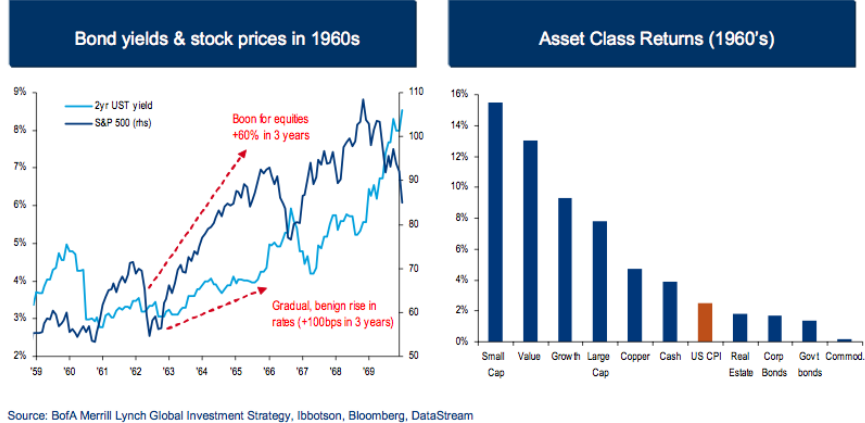

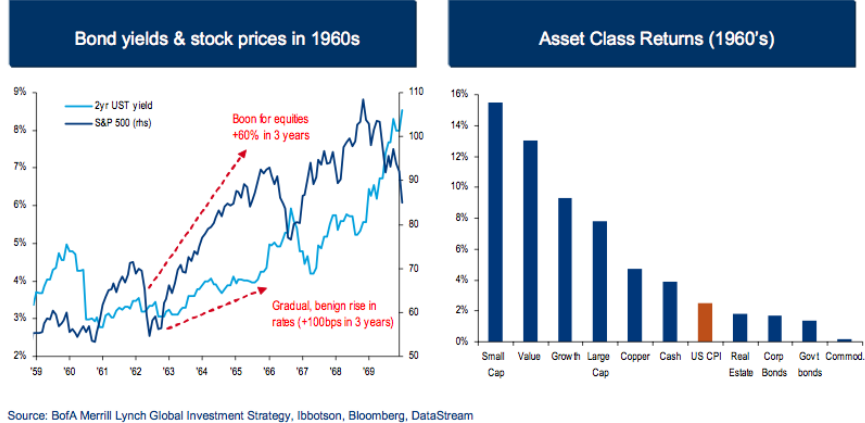

Также USDJPY тесно коррелирует со спредом 10-2-летних Трежерис и индексом S&P 500. С конца прошлого года одной из самой обсуждаемых тем на Уолл-Стрит стала «великая ротация капитала» из облигаций в акции, т.к. многие банковские стратеги ожидают в 2013г. достижения переломной точки в экономическом росте, и как следствие, инвесторы начнут включать в цены окончание ультрамягкой политики ЦБ. Участники рынка опасаются быть пойманными врасплох внезапным ростом процентных ставок на фоне оттока средств из облигаций, похожего на «сценарий 1994г.», когда рынок облигаций обвалился из-за ужесточения политики ФРС. Поэтому банки, пенсионные и страховые фонды начинают, пока мягко, переориентировать свои долгосрочные стратегии от чрезмерного позиционирования в облигациях в акции. С другой стороны существует опыт 1960г. 60-х гг. характеризовались ростом акций (+60% за 3 года) и рискованных активов вместе с постепенным увеличением доходностей облигаций, очень похоже на сегодняшнюю ситуацию. Тем не менее, в 60-х доходности не взлетели, и инфляция оставалась умеренной. Кажется, у Бернанке есть образец для повторения.

Доллар – валюта роста? Рост доходностей нельзя рассматривать без его влияния рост мировую резервную валюту, доллар. Теория утверждает, что более крутая кривая доходностей является показателем 1) растущих инфляционных ожиданий или 2) сильного экономического роста. На первый взгляд, приверженность Федрезерва ZIRP (политика нулевых процентных ставок) в этом случае указывает на растущую инфляцию, но мне кажется, что недавнее расширение спреда 10-2-летних Трежерис говорит об росте экономики США. И именно рост доходностей длинных Трежерис (при том что доходности более коротких остаются в многолетних диапазонах) является основным драйвером роста доллара в последние месяцы. Американская валюта начинает играть роль не только и не столько «спасительной гавани», но и инвестиционной валюты. И возвращаясь к паре USDJPY, стремительное падение йены является наложением двух факторов: Абеномики и изменений настроения участников рынка.

Признаки «ротации» можно найти и на других рынках, не только в США. К примеру, банк BofA-ML считает, что инвесторы на развивающихся рынках тоже вовлечены в процесс «ротации богатства», т.к. на аукционах по размещению местных облигаций они переместили свой интерес с длинных облигаций на более короткие с меньшей процентной ставкой. Показателем данной смены интересов инвесторов в BofA-ML считают падение курсов валют стран развивающихся рынков, кроме российского рубля и израильского шекеля. Эти валюты в банке называют наиболее устойчивыми, т.к. потоки в облигации этих стран были сравнительно невелики, следовательно перспективы рынков этих стран, в т.ч. и акций, наилучшие. А может, нет никакой ротации... Некоторые эксперты считают разговоры вокруг этой темы по меньше мере преждевременными, указывая, что игнорируется существенная деталь в глобальном инвестиционном пазле – а именно огромные объёмы кэша. Как подчёркивает Brown Brothers Harriman, объёмы наличности выросли примерно на $350 млрд. за последние два месяца 2012г. на фоне опасений по поводу «фискального обрыва» в США и продолжающегося долгового кризиса в Европе. "Стена кэша" в безопасных фондах денежного рынка и на депозитах в банках – вот основной источник притока в фонды акций за последние несколько недель. Обратная сторона растущих доходностей Трежерис, что они могут повысить спрос на эти Трежерис. По мнению многих экспертов 2% по 10-летним бумагам – весьма привлекательны для инвесторов. Кэш на счетах корпораций (по данным газеты WSJ у 60 крупных американских компаний только на зарубежных счетах объём наличности составляет $1,3 трлн.) и других организаций нужно куда то инвестировать, и 2% в нынешних условиях довольно разумная ставка. Что ждать в ближайшем будущем Хотя судя по данным из США восстановление экономики набирает ход, состояние рынка труда остаётся хрупким. Внутри ФРС могут идти дискуссии по поводу ужесточения монетарного курса, но в составе FOMC среди голосующих членов в 2013г. нет ни одного ястреба (зато в 2014г. появятся сразу три), чтобы повлиять на решения Комитета. Поэтому в ближайшие месяцы Федрезерв будет вливать на счета первичных дилеров по $85 млрд. ежемесячно, которых будет достаточно для покупки новых Трежерис на аукционах и акций или других инструментов. Американские индексы ждут новые рекорды, т.к. по соотношению цены к (чистой) прибыли (P/E – около 14 для S&P 500) акции относительно дёшевы. Технический анализ (временные циклы Хёрста) указывают на уровень 1600 по индексу S&P 500, который будет достигнут уже в марте.

|

|

НГК Итера, 51% которой принадлежит Роснефти, опубликовала отчетность по МСФО за 2011 год. Учитывая тот факт, что СП Итеры и Роснефти было создано лишь в 2012 году, публикация отчетности не будет иметь влияния на котировки последней. Однако большая открытость компании крайне полезна, так как позволит инвесторам быть более осведомленными в финансах Итеры, как одного из основных газовых активов Роснефти. В 2011 году Итера добыла 12,6 млрд куб. м газа против 12,1 млрд куб. м, полученных годом ранее. Продажи компании составили около 23,4 млрд куб. м, в то время как в 2010 году они находились на уровне 20,7 млрд куб. м. Напомню, что цена на газ в 2011 году для промышленных потребителей выросла на 15%, а цены для населения увеличились в среднем на 8,4%. Чистая выручка Итеры за указанный период выросла на 35% и достигла $2,17 млрд, в 2010 году она составляла $1,6 млрд. Операционная прибыль увеличилась на 6% до $304 млн против $285 млн, полученных в 2010 году. Таким образом, операционная рентабельность сократилась с 18%, которые компания получила в 2010 году, до 14%. Основная причина этого кроется в росте себестоимости реализации газа и затратах на его транспортировку. Напомним, что порядка 7-8 млрд куб. м газа компания ежегодно закупает у Новатэка, основным регионом добычи которого, как и у Итеры, является ЯНАО. Основной регион реализации газа – Свердловская область, поэтому рентабельность Итеры чувствительна к росту тарифов на транспортировку газа. Что касается чистой прибыли, то она сократилась на 13% главным образом из-за снижения прибыли Пургаза и Сибнефтегаза (в обеих компаниях Итере принадлежит по 49%). В 2013 году Итера намерена реализовать порядка 22 млрд куб. м газа, что сопоставимо с прошлогодним уровнем, когда компания продала 21,5 млрд куб. м. Собственная добыча останется на уровне 2012 года и составит 12,8 млрд куб. м, а закупки у Новатэка окажутся на уровне 7 млрд куб. м газа. Что касается цен на газ, то в 2012-2013 годах он составит 7-15%, однако увеличится и тариф на транспортировку. Соответственно, операционная прибыль компании в 2012-2013 годах значительно не изменится. Негативное влияние на чистую прибыль окажет существенный рост налоговой нагрузки на Пургаз в результате роста НДПИ для Газпрома и подконтрольных структур в 2012 году. Напомню, Газпром сократил долю в Пургазе до 50% в ноябре прошлого года, тем самым снизив налоговую нагрузку на компанию. Тем не менее, не стоит ожидать существенного изменения чистой прибыли Итеры по итогам прошлого года в силу того, что в декабре произошло заметное укрепление курса рубля. В дальнейшем ситуация начнет исправляться по мере того, как Итера будет наращивать собственную добычу газа, что и приведет к улучшению финансовых показателей компании. Это будет позитивным фактором для Роснефти, отчетность которой за 2012 год уже отразила положительное влияние создания СП с Итерой. Целевая цена по акциям Роснефти составляет 288 руб.

|

|

Продолжение темы торговли по подсказкам, начатой здесь. Среди крупных инвестиционных домов наибольшим влиянием среди клиентов пользуется Goldman Sachs. Этому есть объективные причины: выходцы из GS занимают ключевые посты в крупнейших центральных банках. Если вас интересует эта тему, рекомендую изучить тегу Goldman Sachs. Там очень много интересных материалов, показывающих насколько серьезно влияние GS на рынки. Рекомендации GS, выданные им клиентам, вызывают немедленную реакцию на рынке. Один из примеров мы наблюдали во вторник. Том Столпер - генератор бреда Том Столпер – главный валютный аналитик GS и любимчик Zero Hedge. Те постоянно и очень ехидно потешаются над его прогнозами. И надо сказать, что есть за что. Во вторник Том Столпер выдал следующую рекомендацию по валютной паре EUROGBP. Он выдал рекомендацию идти в лонг по EUROGBP. Рекомендация следующая: We would go long EUR/GBP with a stop on a close below 85.70 for an initial target of 91.00. We think the weak Sterling trend will continue, in particular on the back of continued monetary policy easing in the UK. перевод: Мы идем в лонг по EUROGBP со стопом на закрытии ниже 85,7 и с первоначальной целью в 91. Мы полагаем, что тренд ослабления стерлинга продолжится, в частности вследствии продолжения политики количественного смягчения в Великобритании. Есть возражение: GBPUSD упал уже на 1600 пунктов. Разве количественное смягчение, которого не было уже полгода, уже не заложено рынком в курс GBP? Следующая фраза повергла меня просто в шок!! Один из аргументов в пользу ослабления британского фунта: Notably higher inflation rates in the UK than in the Euro area could gradually further erode the UK's competitiveness. перевод: Заметно более высокий уровень инфляции в Великобритании, чем в еврозоне, может постепенно разрушить конкурентноспособность Великобритании. Но, позвольте возразить. Высокий уровень инфляции – это именно то, что связывает руки BOE. Эта именно та причина, по которой 6 из 9 членов BOE голосуют против количественного смягчения. Поразительно, что главный валютный аналитик GS может писать такой бред. Реакция рынка на записку Столпера Курс EUROGBP в этот момент был порядка 0,874 и достаточно быстро скакнул до 0,8793. Затем развернулся и безостановочно идет вниз четвертый день подряд. Сегодня уже торговался вблизи 0,86 – достаточно близко от стопа 85,7. Это элемент работы с клиентами Возникает вопрос: он дурачок или притворяется? Думаю, что все-таки он не дурачок. Он просто помогает фирме облапошивать клиентов, торгующих по подсказкам.

|

|

На рынке, по крайней мере на валютном, есть достаточно много институциональных игроков, которые торгуют по подсказкам. К такому выводу я пришел, долго наблюдая за рынками. Объясняется это, по-видимому, тем, что на валютном рынке много участников, у которых есть другой бизнес, и валютный рынок для них играет второстепенную роль. Они присутствуют там, можно сказать, в силу «производственной необходимости». Это, прежде всего, малый и средний бизнес, где вопросами формирования валютных позиций занимаются финансовые директора. У них много другой, более важной работы, и поэтому нет достаточно времени для проникновения вглубь проблемы. Крупный бизнес, я полагаю, все-таки имеет дилинговые отделы, хотя не исключено, что там сидят разные «детки», которые ничего в этом не смыслят, и принимают решения на основе передач Блумберга. Ну, и, естественно, они следуют рекомендациям крупных инвестиционных домов. Поэтому, чтобы знать настроения подобного контингента игроков, а это важно, несмотря даже на то, что они могут видеть рынок «неадекватно», я отслеживаю взгляды их «советчиков» хотя бы по следующей ссылке. Я стараюсь как-то резюмировать эту информацию, и донести ее до моего читателя даже в том случае, если она не совпадает с моими взглядами. Даже если они вешают лапшу на уши, важно знать, какую именно лапшу они вешают на уши. Подчеркиваю: меня интересует эта информация не с точки зрения рекомендаций, хотя я учитываю ее при выдаче собственных выводов – в этих случаях появляются фразы типа «в отличии от» или «вопреки», а с точки зрения необходимости иметь представление, каких взглядов на рынок придерживается этот пассивный, но очень многочисленный класс игроков, которые, возможно, по качеству торговли даже хуже розничных инвесторов.

|

|

В четверг был день развода, как на рынке драгметаллов, так и на валютном рынке. На валютном рынке просто все выглядело более очевидно. Позитивными для доллара выходили данные по числу первичных заявок на пособие по безработице, которое сократилось на 10 000 до 332 000 против ожиданий 350 000. Эти данные должны, по идее, оказать давление на драгметаллы, но вчера был особенный день. Много писать не буду, хотите верьте, хотите нет, но это очевидно, что вчера весь рынок, культурно выражаясь, наказывали. Третий раз попытаемся сделать тоже самое, купить от 1586,0, но могут не дать. Сегодня из важной статистики для драгметаллов по США выйдут данные по промышленному производству за февраль и индекс настроений по расчету Мичиганского университета за март. Тактика на сегодня следующая: Пытаемся купить от 1586,00 со стопом 1583,00. Цель 1596,00. Итоги торгов: Вечерний фиксинг в Лондоне по золоту: $1586.00 против $1589.25 на предыдущей сессии. Вечерний фиксинг в Лондоне по серебру: $28.64 против $29.12 на предыдущей сессии. Вечерний фиксинг в Лондоне по платине: $1583.00 против $1595.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по палладию: $766.00 против $773.00 на предыдущей сессии. Аналитика компании My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets, ссылка на первоисточник (www.mytrademarkets.com) обязательна!

|

|

|

|

Я думал что такое возможно только в России. Еврогруппа (Министры финансов стран-членов ЕС) на экстренном заседании приняла

Я думал что такое возможно только в России. Еврогруппа (Министры финансов стран-членов ЕС) на экстренном заседании приняла