|

|

|

В отличие от вчерашнего дня сегодня может быть очень неспокойный и волатильный день. В течение ближайшего часа должны выйти сведения от ЕЦБ, какими были запросы от европейских банков на трехмесячные LTRO. Ожидаю, что заявка не будет отличаться от обычной, т.к. банки не обязаны гасить кредиты именно на этой неделе. Если заявка окажется нормальной или меньше обычной, то последует, как вчера, во время объявления MRO всплеск в EUROUSD, который быстро был загашен продавцами европейской валюты. Но, в отличие, от вчерашнего дня, рост EUROUSD затем не возобновится. Это может стать среднесрочным разворотом по EUROUSD и началом коррекции (консолидации). Поскольку сегодня в отношении европейской валюты должен вступить в действие фактор №2. ... со следующей недели на EURO начнут действовать две разнонаправленные тенденции. - сокращение баланса ЕЦБ и рост процентных ставок кредитования (EURIBOR и EURONIA) будет вести к росту EURO

- Продажи высвобожденных из под залога облигаций будут вести к росту их доходности и ослаблению EURO

Думаю, что даже голубиный тон сегодняшнего заявления ФОМС не способен в ближайшие дни стимулировать дальнейший рост EUROUSD. Вместе с EUROUSD может настать коррекция и в USDJPY. ИМХО рост в них связан между собой.

|

|

Мы начинаем инвестиционное покрытие компании ОАО «Машиностроительный завод имени М.И. Калинина» - дочернего предприятия ОАО «Концерн ПВО Алмаз-Антей», расположенного в Екатеринбурге. На наш взгляд, реализация государственной программы развития вооружения до 2020 года (ГПВ-2020) приведет к качественному скачку финансовых показателей компании. Машиностроительный завод им. Калинина занимается производством пускозаряжающих установок для зенитно-ракетных комплексов «Бук-М2» и зенитно-ракетных систем С-300 ВМ «Антей-2500», кроме того, завод занимается производством электропогрузчиков и снегоуборочных машин: на долю гражданской продукции в 2011 году пришлось 10% выручки предприятия. В последние годы завод показывает устойчивую динамику роста выручки: в 2011 году она составила порядка 4 млрдрублей, увеличившись в два раза по сравнению с 2007 г. При этом даже в кризисный 2009 год компания увеличила выручку и заработала чистую прибыль. Однако основного эффекта от реализации ГПВ-2020 мы ожидаем в будущем. Уже сейчас по итогам 9 месяцев 2012 года завод получил выручку в 5,9 млрд рублей, что почти в 1,5 раза превышает годовую выручку за 2011 год, а чистая прибыль за тот же период втрое превышает показатели 2011 года (749 и 254 миллиона рублей соответственно). К сожалению, деятельность завода плотно покрыта завесой государственной тайны. Этот факт накладывает на нас ограничения в части прогнозирования финансовых результатов компании. По имеющейся у нас информации, Машзавод им. Калинина располагает государственным заказом на 34,5 млрд рублей до 2014 года включительно, который он начал выполнять в 2011 году. Это означает, что МЗиК до 2015 года будет демонстрировать выручку более 10 млрд рублей ежегодно, а потенциальная чистая прибыль может составить порядка 1 млрд рублей. Косвенно наши оптимистичные прогнозы подтверждаются объемом инвестпрограммы, которая за период 2011-2014 гг. должна составить 5,5 млрд рублей, а также выросшей на треть, по сравнению с 2010 годом, численностью персонала, составившей более 4,5 тысяч человек. Что касается более долгосрочных перспектив, то компания сообщает о полной обеспеченности заказами до 2020 года, не называя конкретных цифр. Интересную пищу для размышлений представляет ситуация с корпоративным управлением в компании. В структуре акционерного капитала Машзавода им. Калинина присутствуют привилегированные акции, доля которых составляет 24,7%. По уставу, МЗиК должен направлять не менее 10% чистой прибыли на дивиденды по привилегированным акциям. Проследив историю дивидендных выплат, мы можем увидеть, что за исключением 2009 года компания безукоризненно выплачивала дивиденды в строгом соответствии с уставом – редкий случай выполнения обязательств перед акционерами в российской практике. Помимо этого, компания выплачивает дивиденды и по обыкновенным акциям в аналогичном размере. Учитывая наши прогнозы по прибыли 2012 года, мы ожидаем дивидендную доходность по обыкновенным акциям около 6%, а по привилегированным – более 10%. Еще одним любопытным нюансом является происходящая в данный момент допэмиссия: по открытой подписке завод размещает 4,7% от обыкновенных акций. Обратим внимание на то, что цена размещения установлена в размере 10 000 рублей, в то время как текущая цена несколько ниже 3 тысяч рублей. Подобного рода примеры корпоративного управления традиционно приветствуются инвесторами. Исходя из наших прогнозов, акции Машзавода им. Калинина торгуются с P/E 2013 ниже 2, и, учитывая благоприятные перспективы роста компании, входят в ряд наших диверсифицированных портфелей акций второго эшелона.

|

|

Во вторник цены на золото и серебро корректировали снижение, но более умеренно, чем предполагалось, поэтому рекомендации по торгам остаются прежними. Вчера некоторое давление на доллар оказали данные по США, которые оказались неожиданно слабыми. Индекс потребительского доверия США в январе снизился до 58,6 с 66,7 в декабре против ожиданий незначительного снижения. Это дало драгметаллам возможность набраться сил.

Сегодня будут известны результаты заседания ФРС США, а до этого выйдут другие не менее важные данные. Это может вызвать сегодня высокую волатильность на рынке. Единственное, что может помочь золоту продолжить рост, это слабые данные по США и неожиданности от ФРС. Вероятность такого исхода есть, но низкая. Сегодня из значимых данных для драгметаллов будет ВВП за четвертый квартал по США и данные по новым рабочим местам в частном секторе США от ADP. Тактика на сегодня следующая: Sell от 1669.00 со стопом 1675,00. Цель 1653,00.

Итоги торгов: Вечерний фиксинг в Лондоне по золоту: $1663.50 против $1656.50 на предыдущей сессии. Вечерний фиксинг в Лондоне по серебру: $31.06 против $30.87 на предыдущей сессии. Вечерний фиксинг в Лондоне по платине: $1673.00 против $1681.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по палладию: $739.00 против $742.00 на предыдущей сессии. Аналитика компании My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets, ссылка на первоисточник (www.mytrademarkets.com) обязательна!

|

|

Минутки прошлого заседания ФОМС чрезвычайно удивили рынки: в рядах Комитета по открытым рынкам нет прежнего единодушия. Цитата: В то время, как почти все члены считают, что программа покупок активов, начатая в сентябре, показала свою эффективность и поддержала рост, они также видят, что преимущества продолжения покупок неопределенны, и что потенциальные потери могут возрасти по мере увеличения баланса. Более того: Несколько членов считают, что покупки следует замедлить или приостановить до окончания 2013 года, ссылаясь на опасения по поводу финансовой стабильности вследствии размера баланса. Один член выступает против любых дополнительных покупок. У рынков возникло ожидание, что программа QE4 не будет бессрочной, и будет завершена до окончания этого года. Статистика, особенно по занятости, должна по идее укрепить эти ожидания. Странно, что сомнения членов Комитета так разнятся с принятыми на заседании очень ответственными решениями. Мое мнение, что это продолжение манипуляций рыночным сознанием. Это вербальные интервенции, но в более изощренной форме. Это было сделано с какой-то целью. С какой? – Мне не совсем понятно. Может быть, немного поддержать краткосрочные ставки – несколько ослабить «финансовые репрессии». Сегодняшнее решение по ставке, как ожидается, не должно принести неожиданностей. Прессконференции не будет, обновления экономических прогнозов тоже. Если будут какие-то изменения в заявлении Комитета, то они будут минимальны. Скорее всего эффект от заседания будет чуть «голубиным» и окажет нейтральное воздействие на рынки.

|

|

В покупке по стоп-лимит заявкам акции: ГАЗПРОМ ао, ГМКНорНик, ЛУКОЙЛ, Уркалий-ао фьючерсы: GDH3, SiH3, GZH3, GMH3, LKH3, VBH3 В продаже по стоп-лимит заявкам акции: ИнтерРАОао, НЛМК ао, Новатэк ао, ПолюсЗолот, Ростел-ао, РусГидро, Сбербанк, Сургнфгз, Сургнфгз-п, Татнфт 3ао, ФСК ЕЭС, ХолМРСК ао фьючерсы: EuH3, GDH3, RiH3, LKH3, SRH3 Вне рынка акции: ВТБ, Роснефть, Сбербанк-п, СевСт-ао фьючерсы: EDH3, RNH3

|

|

Российские банки уже не первый отчетный период направляют часть заработанной прибыли на собственную докапитализацию, чтобы поддерживать норматив достаточности капитала на необходимом уровне. Это соответствует требованиям Банка России, который в прошлом году неоднократно их ужесточал. Кроме того, кредитные организации в последнее время выплачивают дивиденды по итогам года, не прибегая к промежуточным выплатам, как это делают другие российские эмитенты. Как известно, у банков дивидендная доходность невысока, поэтому они всячески стараются привлечь инвесторов, в том числе, и за счет увеличения размера дивиденда на одну акцию. В последнее время кредитные организации не были щедры по отношению к своим акционерам. Кроме того, в свете очередных ужесточений ЦБ РФ в отношении расчета рисков, закладываемых в норматив Н1, баланс между потребностью в капитале и дивидендной стратегией является крайне необходимым. Именно об этом в кулуарах Всемирного экономического форума в Давосе глава ВТБ Андрей Костин рассказал журналистам. Он упомянул о том, что при выработке рекомендаций по уровню дивидендов за 2012 год Группа ВТБ будет искать баланс между двумя факторами: ценой акций и потребностью в капитале. Напомню, что по итогам 2011 года ВТБ получил 24,4 млрд руб. чистой прибыли по стандартам МСФО, из которых 37,7% (9,205 млрд руб.) были направлены на дивидендные выплаты. В результате размер дивиденда на одну акцию составил 0,00088 руб., что предполагает дивидендную доходность в 1,39%. По итогам прошлого года ВТБ получил 21,56 млрд руб., что на 2,4% превышает аналогичный показатель 2011 года. Дивидендная политика Группы предполагает, что выплаты в 2010-2013 годах составят 10-20% чистой прибыли по МСФО. Учитывая, что прибыль ВТБ по итогам года будет не ниже, чем в 2011 году, очевидно, что размер отчислений на дивиденды может быть таким же, как и годом ранее, то есть около 37,7% по РСБУ. В результате размер прибыли, направленной на дивиденды, составит не менее 8,128 млрд руб. Это предполагает, что дивиденд на одну акцию будет равен 0,00078 руб. В то же время норматив достаточности капитала ВТБ на 1 января 2013 года увеличился до 14,53% с 11,24%, зафиксированных в начале 2012 года. Более того, на протяжении года Н1 показывал неоднозначную динамику. Еще по итогам июня показатель составлял 11,89%, снизившись на 0,28 п.п. по сравнению с данными за первый квартал 2012 года. Однако по состоянию на 1 декабря Н1 вырос до 13,98%. Учитывая, что норматив Н1 остается на комфортном уровне, можно предположить, что объем отчислений на дивидендные выплаты превысит 8,128 млрд руб., что также отразится на размере дивидендов на одну акцию и уровне дивидендной доходности по итогам 2012 года. Если указанные показатели будут выше аналогичных за 2011 год, это станет дополнительным фактором, поддерживающим котировки бумаг в преддверии закрытия реестра акционеров. Цель по акциям ВТБ составляет 0,08285 руб., потенциал роста в долгосрочной перспективе — 39,7%.

|

|

На недавно прошедшей встрече Игоря Сечина и Владимира Богданова руководители Роснефти и Сургутнефтегаза подписали договор купли-продажи доли Сургутнефтегаза в Национальном Нефтяном Консорциуме (ННК). Свою долю Сургутнефтегаз продал за $200 млн. Таким образом, по 20% ННК принадлежит Лукойлу и Газпром нефти, оставшиеся 60% — контролируется Роснефтью — 40% напрямую и еще 20% через ТНК-BP. Основным активом ННК является доля в проекте Хунин-6 в Венесуэле, где уже начата добыча тяжелой нефти. Роснефть также владеет долей в проекте Карабобо-2, также расположенном в бассейне реки Ориноко. Новость позитивна для компании.

Оценка актива, на мой взгляд, справедлива с учетом того, что ННК уже выплатил $600 млн в качестве бонуса за право разработки месторождения в Венесуэле, а инвестиции в проект Хунин -6 на данном этапе составили порядка $600-700 млн. Основной актив ННК — 40% в проекте Хунин-6 в нефтеносном поясе Ориноко в Венесуэле. Запас Хунин-6 по предварительным оценкам превышают 50 млрд баррелей нефти. Однако это запасы трудно извлекаемой тяжелой нефти с коэффициентом извлечения не более 20%. В планах достичь уровня добычи в 450 тыс. баррелей в сутки к 2017 году. Таким образом, к тому времени на долю Роснефти будет приходиться более 5 млн тонн нефти в год при том, что в 2012 году общая добыча превысила 120 млн тонн нефти. В настоящее время добыча на Хунин -6 уже ведется. На этапе «ранней добычи» она составит 50 тыс. баррелей в сутки. Кроме доли в Хунин-6, ННК также имеет интересы и в других странах Латинской Америки: Кубе и Никарагуа. На шельфовых участках этих стран пока лишь велись геологоразведочные работы, которые пока не подтвердили существенный потенциал в плане добычи углеводородов. Например, шельф Кубы перспективен, но пока сложно точно сказать, насколько. По оценкам кубинских властей, на всей их части территории мексиканского залива может находиться до 20 млрд баррелей нефти, что почти в два раза превышает данные Американской Геологической Службы. Тем временем, пока месторождений, пригодных для коммерческой разработки, обнаружено не было. В частности, неудача постигла Газпром нефть, работающую на шельфе Кубы с малазийской Petronas. Учитывая, что после заключения договоров о партнерстве с рядом международных компаний Роснефть получит доступ к целому ряду проектов, возможно интерес к шельфу Кубы и Никарагуа у ННК ослабеет. На мой взгляд, решение Роснефти увеличить долю в ННК логично, учитывая перспективность бассейна реки Ориноко в плане добычи углеводородов и наличие у компании других интересов в регионе. Цена, которую заплатила Роснефть за долю ННК — справедливая. Однако стоит отметить некоторые риски, связанные с работой в Венеcуэле. В частности, обсуждается вероятность пересмотра контрактов с международными нефтяными компаниями в результате ухода Уго Чавеса из большой политики. На мой взгляд, вероятность этого очень мала. Венесуэла обладает колоссальными запасами тяжелой нефти, для разработки которых не обойтись без финансовых средств и экспертизы международных компаний. Для воплощения в жизнь своих амбициозных планов по наращиванию добычи нефти страна критически нуждается в них. К тому же не стоит забывать, что контролирует СП с иностранными компаниями государство и условия работы СП в стране учитывают интересы Венесуэлы, поэтому вероятность пересмотра контрактов в этих условиях маловероятна. Целевая цена по акциям Роснефти составляет — 288 руб., однако потенциал роста акций во многом ограничен.

|

|

Сохраняю длинную позицию по акциям ВТБ, ГАЗПРОМ ао, ГМКНорНик, ИнтерРАОао, НЛМК ао, Новатэк ао, ПолюсЗолот, Роснефть, Ростел -ао, Русгидро, Сбербанк, Сбербанк-п, СевСт-ао, Сургнфгз, Сургнфгз-п, Татнфт 3ао, ФСКЕЭС, ХолМРСК ао. Сделок на покупку и продажу не запланировано.

|

|

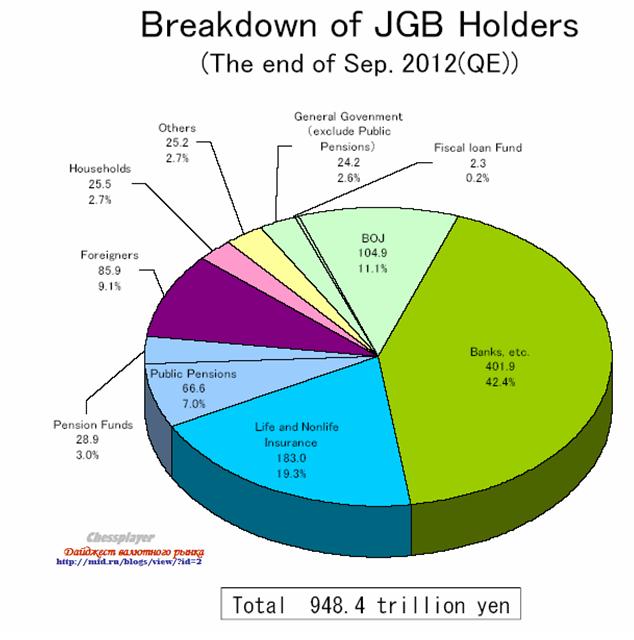

Структура держателей госдолга Японии на конец сентября 2012 года.

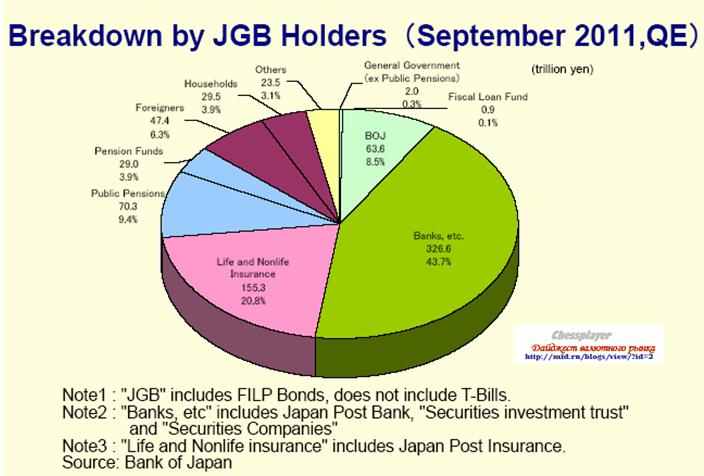

А такой она была годом раньше.

Доля иностранных инвесторов среди держателей японского госдолга выросла с 6,3% до 9,1%, но остается мизерной в сравнении с США, Великобританией, другими странами. Большая часть депозитов населения вложена в японский госдолг. Японское правительство и Банк Японии никогда не допустят роста процентных ставок по госдолгу. Это смертельно опасно для японского бюджета. Неважно, какой при этом будет курс японской йены.

|

|

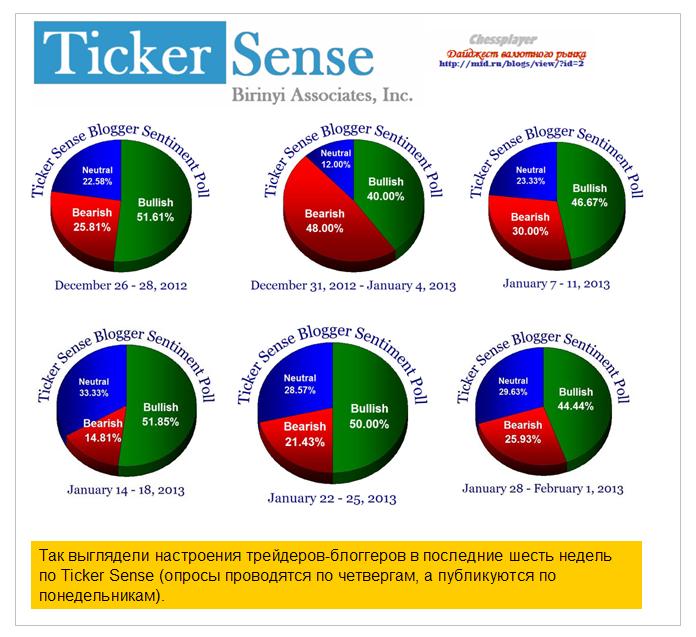

Настроения согласно опросу Ticker Sense на американском рынке акций заметно ухудшились, хотя остаются бычьими.  VIX и put/call-коэффициент тоже пошли в рост. В целом, согласно Ticker Sense рынок продолжает оставаться бычьим, но быкам стоит проявлять осторожность. Мое мнение о рынке я выразил здесь.

|

|

|

|