|

|

|

Описывать сегодняшние события для меня удовольствие, во-первых, потому что все мои покупки евро выползли в плюс, а во-вторых потому, что сейчас я набрал полный рабочий объём на основном счёте. Началось сегодня всё с банального отчета по количеству первичных заявок на пособие по безработице в США. Показатель увеличился незначительно, всего на 2 тысячи человек, но пока рано утверждать то, что рынки интерпретировали рынки это событие однозначно. Положительно или отрицательно - непонятно, тут ведь вот какая вещь всплывает, если рост был на ожиданиях действий Бернанке по предоставлению ликвидности в рамках QE, то рынкам не понравилось ухудшение показателя, а если рынки уже не ждут Бена, то можно думать о том, что данные вышли лучше прогноза и это как раз рынкам понравилось. Описывать сегодняшние события для меня удовольствие, во-первых, потому что все мои покупки евро выползли в плюс, а во-вторых потому, что сейчас я набрал полный рабочий объём на основном счёте. Началось сегодня всё с банального отчета по количеству первичных заявок на пособие по безработице в США. Показатель увеличился незначительно, всего на 2 тысячи человек, но пока рано утверждать то, что рынки интерпретировали рынки это событие однозначно. Положительно или отрицательно - непонятно, тут ведь вот какая вещь всплывает, если рост был на ожиданиях действий Бернанке по предоставлению ликвидности в рамках QE, то рынкам не понравилось ухудшение показателя, а если рынки уже не ждут Бена, то можно думать о том, что данные вышли лучше прогноза и это как раз рынкам понравилось. То есть как хотите, так и понимайте. Лично моё мнение - финансовая система ждёт QE и видит только плохое, вопреки "мгновенному" мнению аналитических сайтов, которые говорят о том, что рынки восприняли количество заявок как положительный фактор. Споров вокруг новых программ QE великое множество. Самый простой довод, который звучит вполне аргументированно, а зачем в системе новые деньги, если по всем признакам их туда залито как в винную бочку после обильного урожая? Правильно. Всю весну я это же самое твердил после того, как сам произвёл очень приближённый расчёт, что было залито в систему, и что осталось на тот момент. А осталось практически всё, что было залито, если учесть, что балансы ФРС, ЕЦБ и БоДж не уменьшились. И на текущий момент практически ничего не изменилось. И вот тут вступает в силу самое главное противоречие существующей финансовой системы: деньги никуда не ушли, они есть, но они связаны, если так можно сказать, инфляцией активов. Не потребительской инфляцией, а ростом цен на финансовые инструменты, на те же производные, на те же индексы. Получается так, что деньги есть - и их нет. Финансовым институтам приходится кешировать огромные суммы для обеспечения этих растущих в цене инструментов. Если я неправ - поправьте. Я не утверждаю, я размышляю. Дело в том, что этот финансовый казус мне давно не даёт покоя. Как и не даёт покоя застывшая на месте потребительская инфляция в тех же США. Казначейство занимает у ФРС и вкладывает в государственные программы. Почему эти деньги не вызывают роста потребительских цен? Но рынки ждут Бернанке, чтобы продолжать эту сумасшедшую гонку в никуда. То, что я писал несколько месяцев назад и повторил совсем недавно, вполне вероятно окажется завтрашней действительностью. Растёт количество членов ФРС, склоняющихся к тому, что QE необходима. Сначала Джанет Йеллен в июне, потом Сара Раскин в июле, теперь Джон Уильямс в августе. Кто следующий в сентябре? И пусть оппоненты мне говорят, что Сара рядовой адвокатишка по банковским делам, и Джанет всего лишь училка из Беркли, а Джон ничего из себя не представляет, пусть говорят, но Джанет, Сара и Джон голосующие члены FOMC, и от них зависят мировые финансовые потоки, как бы кому-то этого не хотелось. И катализатором следующего этапа в сегодняшнем росте евро оказались самые обыкновенные слова фрау Меркель о том, что она желает сохранить евро. Много ли рынку надо? Пока достаточно слов. Что будет дальше - посмотрим. По торговле. Сегодня я позиций не открывал, все были открыты вчера. Покупки переведены в безубыток и произведена частичная фиксация прибыли. Вчерашний рисунок сегодня выглядит совсем по-другому. Мы находимся в том же самом треугольнике, но уже возле противоположной стенки. Цена уже загнана в такой узкий диапазон, что прорыв может быть очень неплохим. Если это случится вверх на высоту основания, то цель у такого пробоя оказывается на 1.2620. После слов Меркель у меня отпало всякое желание думать о продажах в ближайшие дни.

Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня. — Все графики в публикации сняты с нерабочих счетов. На них скопированы ордера с реальных позиций с разницей в несколько пунктов.

|

|

Открытое письмо держателям облигаций ОАО «Ростелеком», пострадавшим от действий биржи Предлагаем всем, кто пострадал от действий биржи, объединить усилия для подачи жалобы в ФСФР России и коллективного иска в арбитражный суд о возмещении убытков. ЗАО «ФБ «ММВБ» (далее биржа) на своем сайте в сети Интернет www.micex.ru предоставляет информацию о доходности облигаций по средневзвешенной цене и доходности по цене последней сделки. Эта же информация транслируется во все торговые системы. На основании данной информации инвесторы принимают решение о приобретении либо о продаже облигаций. В результате ненадлежащего качества изучения биржей эмиссионных документов эмитента облигаций ОАО «Ростелеком» 11 серии, в торговых системах при заключении сделок, а также в итогах торгов предоставлялась некорректная информация о доходности. При этом биржа не отследила факт наличия возможности выкупа облигаций по решению эмитента. Согласно п. 9.5 Решения о выпуске облигаций 11 серии ОАО «Ростелеком», эмитент имеет право досрочно погасить облигации в следующие даты: 01.08.2012 г. или 29.07.2015 г. Эмитент воспользовался данным правом и принял решение о погашении за 30 дней до даты погашения, после чего биржа изменила информацию о доходности (которая опустилась с 10-11% годовых до уровня 4% годовых). Если бы биржа добросовестно исполняла обязанность по отражению объективных параметров облигационного займа ОАО «Ростелеком» 11 серия, то указала бы информацию о возможности обязательного погашения и, соответственно, правильную доходность данных облигаций. В результате действий биржи инвесторы не могли вовремя принять решение, направленное на максимальную заботу о своих интересах, так как имели искаженную информацию о более высокой доходности указанных облигаций. Нашу претензию биржа отклонила, мотивируя это тем, что «до момента принятия эмитентом решения о досрочном погашении не было оснований для расчета доходности облигаций на дату их досрочного погашения». Данный аргумент абсолютно не убедителен, так как в аналогичных ситуациях по другим выпускам информация о доходности предоставляется с учетом оферты о возможном досрочном погашении. В данном случае из двух возможных вариантов расчета доходности (в зависимости от даты погашения) биржа предоставила информацию о более оптимистичном варианте, в то время как в аналогичных случаях предоставляется информация о более консервативном расчете доходности. Опираясь на данную информацию, пострадало большое число инвесторов. Биржевой оборот за полгода предшествующих дате досрочного погашения составил 3 346 млн рублей, а убытки инвесторов по нашим оценкам около 100 млн. рублей. Первоисточник bf.arsagera.ru/raschet_dohodnosti_obligacij/otkrytoe_pismo_derzhatelyam_obligacij_oao_rostelekom_postradavshim_ot_dejstvij_birzhi/ Контактная информация: +7 812 313 0530 Астапов Алексей Заместитель Председателя Правления www.arsagera.ru

|

|

Славнефть-Мегионнефтегаз. Результаты 2 кв. 2012 г. снова вызвали вопросы Компания Славнефть-Мегионнефтегаз отчиталась за 2 кв. 2012 г. В отчетном периоде выручка составила 25 млрд руб., что на 27% меньше результата 1 кв. 2012 г. Основная причина столь существенного отклонения вновь кроется в области ценообразования. Отклонение от внутренних рыночных цен на нефть по результатам 1 полугодия составило 20%, против 12,5% в 1 квартале. По всей видимости, о существенных улучшениях в части ухода от трансфертного ценообразования пока говорить рано, что, вкупе с одобрением сделки по предоставлению крупного беспроцентного займа материнской компании, не позволяет нам снизить премию за риски некачественного корпоративного управления. Убыток по финансовым статьям, полученный вследствие отрицательных курсовых разниц, окончательно «похоронил» положительный результат отчетного периода. В итоге, компания получила убыток 2 млрд. руб. Привилегированные акции компании входят в часть наших портфелей, однако мы будем внимательно наблюдать за сбытовой политикой компании, а также разделом активов материнской Славнефти между ее основными акционерами: ТНК-BP и Газпром нефтью. Как стало известно, владельцы Славнефти с нового года перейдут к новой схеме управления совместным предприятием. Газпром нефть получит контроль над Ярославским заводом, ТНК-ВР — над главным добывающим активом - Мегионнефтегазом. Прогнозные финансовые показатели по эмитенту

|

|

ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 16 августа 2012 ГОДА. Нынешний рынок напоминает мне «День Сурка». Только в отличии от известного фильма, здесь существует два повторяющихся сценария, которые могут быть описаны формулами: «сначала вверх-потом вниз», либо «сначала вниз – потом вверх», но результат всегда один – возвращение в начало. Это при том, что вчера в США выходила важнейшая статистика, и ее результаты не совпали с ожиданиями. Корреляции между различными активами пошли в полный разнос Например, рынок долгосрочных US Treasuries (его главный индикатор – TLT) и доллар США. Обычно они движутся в одном направлении, вчера они двигались в разных направлениях.

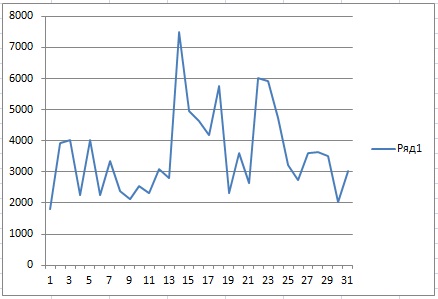

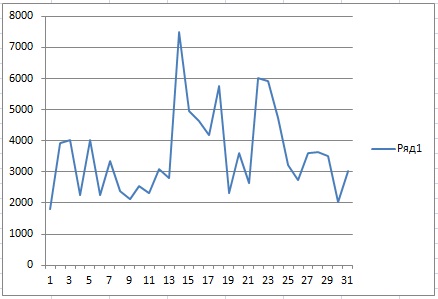

Допустим, падение TLT можно объяснить очень слабыми данными TIC. Чистый объём покупок долгосрочных ценных бумаг США Хотя кто мне объяснит, почему рынок должен так резко реагировать на плохие данные по покупке долгосрочных US Treasuries за июнь, когда на дворе 15 августа. С тех пор все могло сильно измениться и стать ровно наоборот. Есть в этом определенное лукавство, а говоря по правде – манипулирование рынками. У меня складывается впечатление, что облигации специально вели вниз под эту статистику (несомненно, что банковский картель в курсе этих данных – они каждый день с Федом и Казначейством на проводе). В таком случае вчера, возможно, была завершающая распродажа. Технические факторы говорят в пользу того, что коррекция на рынке долгосрочных US Treasuries должна скоро закончиться. 1.Касание ленты Боллинджера 2.Близость 200-дневной средней 3.Повышенный объем, значение которого усиливается от сравнения с объемами продаж, например, на фондовом рынке. Глядя на приведенный выше график, я ожидаю по меньшей мере 2-3-дневный отскок вверх, но не менее 60% шансов за то, что мы вчера видели минимумы по TLT. Думаю, что нет необходимости повторять в очередной раз, что это негатив для рискованных активов в целом и для рынков акций в частности. Волатильность, между тем, затихает и настроения принимают неприлично бычий характер, что в свою очередь является медвежьим сигналом.

Настроения на германской бирже DAX sentiment Вопреки различным индикаторам, как техническим (put/call, VIX), находящимся на экстремально бычьих уровнях и столь же бычьим настроениям американских трейдеров (Ticker Sense), настроения инвесторов на немецкой бирже уже четвертую неделю подряд остаются медвежьими. Настроения следующие: Быки/медведи/нейтралы/ (в скобках изменение за неделю) = 38(+3)/45(-1)/17(-2) Опрашивается около 150 институциональных инвесторов и около 150 частных инвесторов, реально вкладывающих деньги. Для сравнения Результаты опроса Ticker Sense (Быки/медведи/нейтралы=42,86/21,43/35,71). Было это правда неделю назад – в прошлый четверг. Мое мнение: немецкие инвесторы гораздо более пессимистично и, возможно, адекватно оценивают перспективы развития европейского долгового кризиса. Лето пройдет и тогда начнется....

|

|

Российский рынок сегодня 16 августа 2012 года ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Нынешний рынок напоминает мне День Сурка. Только в отличии от известного фильма, здесь существует два повторяющихся сценария, которые могут быть описаны формулами: «сначала вверх-потом вниз», либо «сначала вниз – потом вверх», но результат всегда один – возвращение в начало. Это при том, что вчера в США выходила важнейшая статистика, и ее результаты не совпали с ожиданиями. Корреляции между различными активами пошли в полный разнос. Например, рынок долгосрочных ценных бумаг (его главный индикатор – TLT) и доллар США. Обычно они движутся в одном направлении, вчера они двигались в разных направлениях. Более подробно во вью рынка ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU "у бычков закончился затянувшийся гон и над свежеунавоженной коровьими лепешками почвой распускаются поздние полевые цветы... ласковое августовское солнце греет тепло и не яростно, воздух наполнен гудением пчел и ароматами свежевыгнанного из сот меда... Мишки с берестяными туесками в лапах, добродушно порыкивая, выстроились в очередь среди ульев и ожидают начала разлива сладкой опъяняющей гущи..." - так мог бы современный Паустовский начать описание вчерашнего дня. Ванута – писатель! В минусе вчера закрылась азия, европа, россия и бразилия. Но увы, выкупились амеры, и этим оборвали прекрасно начинающийся откат, с -2% по мамбе мы отыграли процент к закрытию (вернулись который раз к 1450 по мамбе), и сегодня будем играть гэпом вверх только потому, что афроиндейцы продолжают толкать свои индексы в гору. Пока все предпосылки продолжают показывать, что амерам не удастся не упасть к 12900 по Доу на этой неделе, а на их -2.5-3% за четверг и пятницу скорее всего мы ответим не меньшим минусом. Поэтому продолжаем играть вниз, тем более что вчера были немаленькие продавцы во всех бумагах, вопрос - продолжат ли они продажи сегодня, или уже будут ждать достоверной отмашки от амеров, так как играть на опережение у нас никак не получается, и нам приходится выкупаться в самый неподходящий момент. ....................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU Летнее затишье царит на мировых фондовых биржах. На Уолл-стрит торговые обороты находятся на минимальных уровнях с 2008 года. Уже больше недели индексы Европы и США стоят на месте. Вероятно, эта затянувшаяся консолидация продлится до конца недели, когда состоится экспирация опционов на западных площадках. В середине августа мы имеем рынок, который в краткосрочной перспективе локально перекуплен. Однако это не означает, что он не сможет пойти еще выше к концу месяца. Думаю, инвесторы займут выжидательную позицию до 31 августа, когда откроется ежегодная конференция управляющих ФРС в Джексон Хоуле. Обычно глава ФРС на этом форуме дает посылы в плане будущих решений по монетарной политике. Вчера на нашем рынке акций мы увидели попытки раскачать заснувший рынок. Однако направленного дневного движения так и не получилось. Пока довольно нелепо спекулятивно играть на понижение в то время, как Европа и Америка торгуются нейтрально, а цен на нефть обновляют свои 3-месячные максимумы (октябрьский фьючерс на нефть марки Brentподскочил до $114,5/барр.). В итоге в среду днем индекс ММВБ опустился на уровень локальной наклонной поддержки (1435 п.), сохранив движение в рамках бокового тренда с границами: 1430-65 п. Утренний позитив, идущий с азиатских бирж (Nikkei+1,63%), американских фьючерсов (S&P +0,22%) и выросших цен на нефть (WTI +94,7/барр). Но главный момент, который сейчас явно играет на стороне биржевых «быков» – вывод средств из USTreasuries(доходности по 10-леткам поднялись до 1,8% - максимум пойти за 3 месяца) и возможное перераспределение их в более рискованные активы. На этом фоне индекс ММВБ сегодня попробует еще раз вернуться на ретест своего недельного максимума (1465 п.) за счет акций банковского сектора (Сбербанк и ВТБ). Уровень поддержки по фьючерсу РТС сместился к отметке 142 тыс. п., соответственно сильное сопротивление проходит через уровень 146 тыс.п. Сегодня в 12-30 в Великобритании выходят данные по розничным продажам за июль. В 13-00 по еврозоне будет опубликованы данные по индексу потребительских цен за июль. В 16-30 ждем статистики из США по числу обращений за пособием по безработице и объемам закладки новых домов, а также выданных разрешений на строительство жилья за июль. В 18-00 ФРБ Филадельфии опубликует индекс деловой активности в производственном секторе региона за август.

|

|

Думали вчера был направленный день? А вот и ничего подобного. «Флэт» продолжается, хоть вчера утром и казалось, что мы уходим вниз. Вероятность выхода вверх увеличилась и до конца недели мы должны быть выше. На часовом графике без изменений. Диапазон колебаний 142-145 тысяч пунктов, возможны ложные пробои до 140 или чуть выше 147. Но какие же это ложные пробои? Это неплохие движения, которые нужно брать. По технике должны оттестировать 142000 сверху для взлета до верхней границы канала на дневном графике.  Открытие положительное с узким диапазоном. Внутридневных уровней практически не осталось, слишком уж долгий «боковик» демонстрирует наш фьючерс. При приближении к 142000 можно попробовать купить с коротким стопом.  Удаленный часовой график фьючерса РТС. Пробоя 140000 так и не последовало. Чаша весов на данный момент на стороне «быков». Внутридневной диапазон за последние несколько дней. Обратите внимание, волатильность снизилась и даже вчерашнее падение на самом деле было весьма незначительным.  Основные макроэкономические новости на сегодня: | 12:30 | Великобритания | Изменение объёма оборота розничной торговли с учетом затрат на топливо / Retail Sales With Auto Fuel | | 13:00 | Еврозона | Индекс потребительских цен Еврозоны / Euro-Zone Consumer Price Index | | 16:30 | США | Объем выданных разрешений на строительство / Building Permits | | 16:30 | США | Число закладок новых фундаментов / Housing Starts | | 16:30 | США | Число первичных обращений за пособием по безработице / Unemployment Claims | | 18:00 | США | Производственный индекс ФРС-Филадельфии / Philly Fed Manufacturing Index | | Мировые индексы | Значение | Изменение к открытию | | Dow Jones (США) | 13164.78 | -0,06% | | S&P 500 (США) | 1405.53 | +0,11% | | CAC40 (Франция) | 3449.2 | -0,03% | | DAX (Германия) | 6946.8 | -0,4% | | FTSE100 (Великобритания) | 5833.04 | -0,54% | | Nikkei 225 (Япония) | 9077.25 | +1,72% | | Shanghai Composite (Китай) | 2117.3 | -0,08% | | Bovespa (Бразилия) | 58189.28 | +0,18% | | ASX (Австралия) | 4335.5 | +0,66% | | Hang Seng (Гонконг) | 20114.84 | +0,31% | | Sensex (Индия) | 17707.89 | -0,11% | | ММВБ | 1448.32 | -0,97% | | РТС | 1429.79 | -1,07% | | | | | | Нефть Brent | 114,38 | +0,06% | | Золото | 1604,34 | +0,08% | | EUR/USD | 1,2283 | -0,03% | | USD/RUB | 31,8634 | +0,08% | | EUR/RUB | 39,1381 | +0,02% | | S&P500 Fut | 1405,2 | +0,12% |

|

|

Совсем коротко. Сегодня была практически последняя попытка поймать покупку евро чуть выше описанной вчера границы 1.2255.И на дневном и на недельном графике эта граница хорошо видна. Сейчас на дневном графике сформировался довольно красивый треугольник, который может быть пробит в любую сторону. Мы находимся у нижней линии треугольника, поэтому может показаться, что вниз лететь легче. Но тут вступают в силу все те фундаментальные факторы на чашках весов, которые я описал вчера, позавчера и в воскресенье. Совсем коротко. Сегодня была практически последняя попытка поймать покупку евро чуть выше описанной вчера границы 1.2255.И на дневном и на недельном графике эта граница хорошо видна. Сейчас на дневном графике сформировался довольно красивый треугольник, который может быть пробит в любую сторону. Мы находимся у нижней линии треугольника, поэтому может показаться, что вниз лететь легче. Но тут вступают в силу все те фундаментальные факторы на чашках весов, которые я описал вчера, позавчера и в воскресенье.

Я не могу считать текущую цену вероятной точкой пробоя до тех пор, пока не прояснится загадочная ситуация с Драги, поэтому я до сих пор полагаю, что пока у рынков нет стопроцентных поводов скидывать евро. Поводы могут появиться в любой момент, как для роста, так и для падения. Усилится склока вокруг Греции и Испании - упадём. Драги выступит в защиту евро - вырастем. Получается, что положение, в котором находится цена, можно назвать очередным моментом истины. Поэтому я на рабочем счёте выставил отложенный ордер на продажу от 1.2243, там же у меня и стоп на имеющиеся покупки.

Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня. — Все графики в публикации сняты с нерабочих счетов. На них скопированы ордера с реальных позиций с разницей в несколько пунктов.

|

|

ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 15 августа 2012 ГОДА. Розничные продажи в США в июле выросли на 0,8% при ожиданиях 0,3%. Это имеет существенное значение для прогноза ВВП за 3-й квартал, прибавляя 0,1-0,4% по оценкам разных инвестиционных домов. Вкупе с сильными последними данными по занятости это делает практически призрачными шансы как на то, что со стороны Федрезерва в сентябре последует какое-нибудь QE, так и на то, что в конце августа на традиционной встрече банкиров в Джексонхолле из уст Бернанке прозвучат намеки на то, что это случится . Золото, EURO, AUD это сразу поняли, а вот фондовые индексы, которые росли в последнее время именно на ожиданиях действий Федрезерва, продолжали играть в свою игру какое-то время. Индекс S&P500 обновил максимум с начала мая и достиг 1410 пунктов – это критическое значение, на которое указывал Peter Tchir. Этот очень рассудительный и адекватный трейдер, который последние месяцы был на бычьих позициях, писал: Peter Tchir Я выйду изо всех акций в S&P500 к 1410 пунктам, и вероятно уже к 1425 пунктам буду в шорте, если не раньше. Полагаю, что подобная оценка является достаточно типичной. Поскольку рынок совершенно безидейный, то мне ничего не остается, как акцентировать ваше внимание на некоторых прежних моих тезисах. Главную идею рынка я выразил 7 августа и она примерно звучит так: Не думаю, что выше 1420 пунктов по индексу S&P500 кто-то будет активно стопить свои короткие позиции. Следовательно, маркетмейкерам нет смысла тащить рынок в эту область, давая возможность Peter Tchir и другим опытным трейдерам возможность сдать свои лонги и открыть практически безрисковые короткие позиции. Уже на протяжении недели эта идея продолжает оставаться работоспособной. Рынок сформировал полку, которая уже протянулась на пять торговых сессий, и каждый следующий день консолидации убавляет силы быков и увеличивает ряды медведей. Хочу к этому добавить, что если бы после 7 августа рынок откатил вниз хотя бы на 20 пунктов, то еще были бы какие-то призрачные шансы на пробитие 1420 пунктов по индексу S&P500. Нужен какой-то серьезный позитив, чтобы даже на таком тонком рынке пытаться пробиваться через максимумы этого года. Если вас интересует моя диспозиция, то вы можете найти ее здесь: Летнее затишье (вью рынка) Кратко: ...моя диспозиция на рынке (не является рекомендацией): шорт риска (AUD/USD, EURO/USD, GBP/USD, GOLD) при одновременной активной диапазонной торговле исключительно в шорт. ...доход от диапазонной торговли должен компенсировать возможный убыток от слабого движения тренда против моих позиций. Пока все идет успешно, и я даже не возражаю против возможного возвращения этих активов к локальным максимумам. Хочу отметить еще несколько важных деталей вчерашних торгов, которые говорят не в пользу быков. VIX, который в понедельник установил 5-тилетний минимум, что само по себе является достаточно сильным медвежьим признаком, вчера повернул вверх.

AUD/USD в тот момент, когда S&P500 устанавливал новые максимумы, сумел всего лишь на пару десятков пунктов отойти от минимумов дня. Это является показательным фактом. Между прочим AUD/USD уже 5 сессий в нисходящем тренде, а EURO/AUD (прокси риска) вот-вот совершит технический разворот. Все это негатив для рискованных активов. В то же время, это вовсе не значит AUD/USD сегодня-завтра полетит вниз. В понедельник я писал: AUD/USD перед среднесрочным разворотом вниз почти всегда рисует длительную консолидацию – что, очевидно, объясняется ее «высокодоходным» статусом, в то время как разворот снизу вверх происходит резко. Сейчас, возможно, мы видим начало формирования такой консолидации. Она может при некоторых обстоятельствах оказаться достаточно длительной – 2-3 недели (до конца августа). То же самое касается и рынка акций. В условиях отпусков, отсутствия негативных новостей ( а откуда им взяться, если политики в отпусках), выключенных прожекторах для «подсветки» проблем текущая консолидация может еще продлиться 4-5 сессий. Такой ход событий выгоден маркетмейкерам - рыночное спокойствие убаюкивает неопытных трейдеров и последующий рост волатильности может прилично обогатить счета маркетмейкеров. Что интересно (и странно), вчера мы имели медвежье закрытие как рынка акций, так и рынка облигаций (TLT).

Как мы видим, главный наш индикатор рынка казначейских облигаций США TLT находится у нижнего края диапазона, сформированного в начале лета и вызванного массированным уходом от риска и сбросом EURO-валюты. Все причины, которые вызвали это движение, сохраняются. Я не вижу причин для пробоя диапазона вниз. На текущих уровнях US Treasuries будут активно покупать и это негатив для рискованных активов. Сегодня торговля в европейскую сессию будет относительно вялой: никакой статистики, во Франции и Италии выходные (католический праздник). Зато в США выходит важная статистика: CPI и индекс деловой активности в Нью-Йорке (16.30) и промышленное производство (17.15). Большие, чем прогнозы цифры, будут позитивны для доллара. Чрезмерное спокойствие настораживает. У меня есть предчувствие, что сегодня может произойти сильное движение S&P500 вниз (пунктов на 20), поскольку сегодня все-таки выйдут самые важные данные недели в США и вчерашний «позитив» розничных продаж еще не полностью отыгран. Но это будет коррекция, но пока еще не разворот. Может быть, после этого будет возврат и сделана попытка пробить 1420 пунктов по индексу S&P500. Поскольку рынок таким тонким еще будет оставаться в течение какого-то времени В любом случае я согласен с Peter Tchir, что выше 1410 пунктов – великолепная зона для среднесрочного шорта. Несколько слов об Испании Как показал опубликованный вчера Баланс Банка Испании в июле испанские банки заняли у ЕЦБ рекордные 375 млрд. евро, что на 38 млрд. евро больше, чем в июне. Как видно из рисунка, заимствания испанских банков у ЕЦБ растут просто экпоненциальным образом.

В Италии ситуация гораздо более благополучная, если судить по тому, что заимствования итальянских банков возросли всего на 2млрд. евро по сравнению с июнем и достигли 283 млрд. евро. Но здесь используется совсем другая схема рефинансирования – выпуск бондов под государственные гарантии. Вчера одна испанская газета сообщила, что формальный запрос Испании на помощь итальянским банкам может быть сделан уже на этой неделе. Is Rajoy Serious or is He Just Flirting? Я очень сомневаюсь, что это произойдет на этой неделе и даже на следующей. В таком случае многим политикам пришлось бы срочно прерывать отпуска и заниматься этой проблемой. Возможно, это служит сейчас поддержкой EURO. Но даже если это произойдет, все-равно едва ли это поможет индексу S&P500 преодолеть и закрепиться выше 1420 пунктов.

|

|

Газпром нефть. Результаты 2 квартала 2012 г. по МСФО Газпром нефть представила результаты по МСФО за 2 кв. 2012 г. Это уже второй квартал, в котором компания публикует отчетность по стандартам МСФО вместо US GAAP, поэтому сравнение некоторых данных с уровнями годичной давности не совсем показательно. Консолидированная выручка Газпром нефти во 2 кв. 2012 г. выросла на 8% относительно 1 кв. 2012 г. и составила 301 млрд руб. На фоне падения цен в отчетном квартале, поддержку выручке оказали увеличившиеся объемы продаж нефти и нефтепродуктов (на 13% и 11% соответственно). При этом рост себестоимости в отчетном периоде относительно 1 кв. 2012 г. составил 10%. Основным фактором снижения операционной эффективности стал временной лаг между ценами на нефть и экспортными пошлинами на нее. Чистая прибыль составила 30 млрд руб., что на 37% ниже результата 1 кв. 2012 г. Виной всему отрицательные курсовые разницы, составившие почти 5 млрд руб, и совокупный чистый убыток от долевого участия в зависимых компаниях около 2 млрд руб. При текущей капитализации значение коэффициента P/E эмитента составляет 4,5. Компания обладает положительной потенциальной доходностью, входит в 10-ку лидеров нашего хит-парада в группе 6.1, однако пока в число наших приоритетов не входит. Прогноз по стоимости акций компании

|

|

Российский рынок сегодня 15 августа 2012 года ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Розничные продажи в США в июле выросли на 0,8% при ожиданиях 0,3%. Это имеет существенное значение для прогноза ВВП за 3-й квартал, прибавляя 0,1-0,4% по оценкам разных инвестиционных домов. Вкупе с сильными последними данными по занятости это делает практически призрачными шансы как на то, что со стороны Федрезерва в сентябре последует какое-нибудь QE, так и на то, что в конце августа на традиционной встрече банкиров в Джексонхоле из уст Бернанке прозвучат намеки на то, что это случится . Золото, EURO, AUD это сразу поняли, а вот фондовые индексы, которые росли в последнее время именно на ожиданиях действий Федрезерва, продолжали играть в свою игру какое-то время. Индекс S&P500 обновил максимум с начала мая и достиг 1410 пунктов – это критическое значение, на которое указывал Peter Tchir. Этот очень рассудительный и адекватный трейдер, который последние месяцы был на бычьих позициях, писал: Peter Tchir Я выйду изо всех акций в S&P500 к 1410 пунктам, и вероятно уже к 1425 пунктам буду в шорте, если не раньше. Полагаю, что подобная оценка является достаточно типичной. Поскольку рынок совершенно безидейный, то мне ничего не остается, как акцентировать ваше внимание на некоторых прежних моих тезисах. Главную идею рынка я выразил 7 августа (более недели назад!) и она примерно звучит так: Не думаю, что выше 1420 пунктов по индексу S&P500 кто-то будет активно стопить свои короткие позиции. Следовательно, маркетмейкерам нет смысла тащить рынок в эту область, давая возможность Peter Tchir и другим опытным трейдерам возможность сдать свои лонги и открыть практически безрисковые короткие позиции. Пока эта идея продолжает оставаться работоспособной. Более подробно во вью рынка ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Вздрыг у амеров до 1410 получился, у нас тоже, к 1465 по мамбе), но сегодня фсипик уже под 1400. Немцы скорее всего отминусуют, наши тоже, первая поддержка у амеров на откате 1380-85, которую могут и не заметить, настолько она слабая. Начинается интернациональная игра "забей бычка!", очень увлекательная, так как после каждого бычка остается горстка настоящих монет. После каждого -1% к индексам мишкам прибавляется +1 к карме, а также +10 к ловкости, +10 к силе и +100 к жизнелюбию. На планете почти 1.5 миллиарда коров, которые пожирают ежегодно до трети мирового урожая (600 млн. тонн зерна), каждая корова выпивает за год до 8000 литров воды и выделяет в атмосферу, в воздух, которым мы дышим, более 100 тысяч литров метана. Пора всерьез озаботиться сокращением дьявольского поголовья! вооружаемся кто как может и отправляемся в крестовый поход! Раньше говорили "убил бобра - спас дерево", сейчас на карту поставлена судьба человечества!))) Это шутка, но в каждой шутке лишь доля шутки. ....................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU Сильная статистика по розничным продажам в США (+0,8% против ожидаемых +0,3%) вчера не привела к росту на заокеанских фондовых биржах. Индекс S&P-500 уже больше недели торгуется в узком диапазоне, не в силах преодолеть ключевой уровень сопротивления на отметке 1410 п. Летние торговые обороты на ASE, NYSE и Nasdaq примерно на 20% ниже 3-месячных средних значений. Вчерашняя сильная макростатистика из США ухудшила ценовые уровни золота ($1600/унц) и подняло доходности по USTreasuries (1,72% по 10-леткам). Это говорит о том, что спрос на защитные и безрисковые активы снижается. Напротив, ряд американских инвестфондов и банков собирается инвестировать деньги в рискованные активы, к которым сейчас можно отнести европейские облигации. На российском фондовом рынке по-прежнему затишье. Вчера индекс ММВБ безыдейно закрылся на уровне открытия. Сегодня стоит ждать открытия торгов с небольшим гэпом вниз. Хочется предположить, что широких движений по аналогии с предыдущими торгами мы сегодня не увидим. Однако нас несколько смущает вчерашнее падение рынка в Бразилии (-1,76%), слабые торги в Китае. В среду у нас пройдет экспирация августовских опционов, а там максимальное количество открытых позиций сосредоточено в 140 страйке. Поэтому, возможно, в самое ближайшее время мы станем свидетелями попыток выйти из затянувшейся консолидации. Диапазон с 1450 до 1435 п. по индексу ММВБ насыщен локальными уровнями поддержки. Сегодня в 12-30 в Великобритании выходят данные по безработице за июнь. В 16-30 в США будут опубликованы данные по индексу потребительских цен за июль. Вышедшие вчера данные по ценам производителей показали самые высокие темпы роста за последние 5 месяцев. В это же время ФРБ Нью-Йорка выдаст данные по деловой активности в производственном секторе региона (Empire Manufacturing) за август. В 17-15 выходят данные по объемам промышленного производства за июль. Если эти показатели окажутся лучше прогнозов рынок снизит уверенность в том, что ФРС будет анонсировать новый раунд QE в сентябре. В 18-30 Минэнерго США (EIA) представит отчет по запасам нефти и нефтепродуктов.

|

|

|

|

Описывать сегодняшние события для меня удовольствие, во-первых, потому что все мои покупки евро выползли в плюс, а во-вторых потому, что сейчас я набрал полный рабочий объём на основном счёте. Началось сегодня всё с банального отчета по количеству первичных заявок на пособие по безработице в США. Показатель увеличился незначительно, всего на 2 тысячи человек, но пока рано утверждать то, что рынки интерпретировали рынки это событие однозначно. Положительно или отрицательно - непонятно, тут ведь вот какая вещь всплывает, если рост был на ожиданиях действий Бернанке по предоставлению ликвидности в рамках QE, то рынкам не понравилось ухудшение показателя, а если рынки уже не ждут Бена, то можно думать о том, что данные вышли лучше прогноза и это как раз рынкам понравилось.

Описывать сегодняшние события для меня удовольствие, во-первых, потому что все мои покупки евро выползли в плюс, а во-вторых потому, что сейчас я набрал полный рабочий объём на основном счёте. Началось сегодня всё с банального отчета по количеству первичных заявок на пособие по безработице в США. Показатель увеличился незначительно, всего на 2 тысячи человек, но пока рано утверждать то, что рынки интерпретировали рынки это событие однозначно. Положительно или отрицательно - непонятно, тут ведь вот какая вещь всплывает, если рост был на ожиданиях действий Бернанке по предоставлению ликвидности в рамках QE, то рынкам не понравилось ухудшение показателя, а если рынки уже не ждут Бена, то можно думать о том, что данные вышли лучше прогноза и это как раз рынкам понравилось.

Совсем коротко. Сегодня была практически последняя попытка поймать покупку евро чуть выше

Совсем коротко. Сегодня была практически последняя попытка поймать покупку евро чуть выше