|

|

|

Сохраняю длинную позицию по акциям ВТБ, ГМКНорНик, ИнтерРАОао, ЛУКОЙЛ, Новатэк ао, Роснефть, Сбербанк, Сбербанк-п, Сургнфгз, Сургнфгз-п, Татнфт 3ао, Уркалий-ао, ХолМРСК ао, ФСКЕЭС. Сделок на покупку и продажу не запланировано.

|

|

Итоги среды неутешительны: положительную доходность смогли показать всего два участника, четверо ушли в минус, а остальные, включая конкурсанта, предпринявшего незадачливую попытку мимикрии под Марселя Тазетдинова, предпочли не торговать. Но даже успешные результаты никоим образом не повлияли на чемпионский расклад по сумме прошедших конкурсных дней. Тройка лидеров остается прежней. На нашем сайте мы рассказали о подробностях произошедшего. Чьи торговые идеи и сделки вам больше всего понравились? Поделитесь своим мнением в комментариях и не забывайте следить за судьбой новых участников!

|

|

Меня спросили на блоге: Думаете пора брать золота? Хороший вопрос. Просто покупать золото наверно еще рано. Думаю, что на этой неделе оно еще сходит вниз вместе с RISK OFF. Диспозиция в COT в драгоценных металлах неблагоприятная. Это тоже не в пользу покупки. Но, вопреки этому у меня уже есть небольшая позиция по золоту в противовес очень большому шорту по EURO, а также я покупаю золото время от времени в течение дня. С фундаментальной точки зрения я не вижу причин для слома восходящего тренда по GOLD/EURO.

Календарный период сейчас благоприятный для золото. Мне не хотелось покупать золото по 1720 долларов. А 1650-1660 вполне подходящая цена в условиях QE4 и предстоящего «фискального обрыва». Золото ИМХО можно также покупать против фьючерса S&P500.

|

|

В среду золото торговалось в диапазоне после резкого падения накануне. Серебро напротив, продолжило снижение, указывая на негативные настроения на рынке драгметаллов. Неспособность цен на золото вырасти на разных факторах, которые должны были вызвать инфляцию в крупнейших экономиках, снизило привлекательность этого металла, и последовала фиксация для перераспределения средств в более привлекательные активы. Роста инфляции не наблюдается, кроме как в Великобритании. Золото обычно используется как средство защиты от инфляции, но на данном этапе инфляции нет и защищаться не от чего.

Вчера также ситуация с «бюджетным обрывом» в США начала обрастать подробностями. Спикер Бонэр подготовил свой «план В» и заявил что все зависит от Обамы и если он не примет данный план вся вина по «бюджетному обрыву» будет лежать на нем. В общем по всей видимости идет взаимное нежелание пойти на уступки, хотя ранее сообщалось, что стороны пошли на компромисс. В результате этих событий доллар начал расти, что идет не на пользу драгметаллам. Сегодня ожидается ряд важных данных по США, которые смогут повлиять на рынок драгметаллов. Тактика на сегодня следующая: Безопасного входа нет. Вне рынка.

Итоги торгов: Вечерний фиксинг в Лондоне по золоту: $1665.00 против $1694.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по серебру: $31.37 против $32.38 на предыдущей сессии. Вечерний фиксинг в Лондоне по платине: $1597.00 против $1611.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по палладию: $695.00 против $697.00 на предыдущей сессии Аналитика компании My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets ссылка на первоисточник (www.mytrademarkets.com) обязательна!

|

|

В статье «Кто выигрывает на фондовом рынке» мы отмечали, что инфраструктура рынка акций может ежегодно отбирать у владельцев акций часть дохода. В данном материале мы посчитаем — как сильно влияют транзакционные издержки на результаты участников рынка акций. Капитализация рынка акций России в конце 2011 года составляла — 25 трлн руб. Доля акций, находящихся в свободном обращении (free-float), приблизительно составляет 30% от общего количества акций, соответственно, капитализация free-float в России около 7,5 трлн руб. Среднестатистическая реальная доходность на рынке акций составляет 10% годовых (изменение капитализации за период + выплаченные дивиденды). Отметим, что доходность указывается в реальных величинах, то есть номинальную доходность мы уменьшили на среднестатистический размер инфляции. Перемножая доходность на капитализацию, мы получим среднестатистический доход, приходящийся на free-float, 750 млрд руб. Именно из этого результата оплачиваются все транзакционные издержки держателей акций. Данный результат — это отправная точка, из которой мы будем вычитать следующие издержки: - 5 млрд — комиссия биржи (информация из финансового отчета группы ММВБ-РТС по МСФО за 2011 год);

- 20 млрд — брокерская комиссия (объем торгов акциями 20 трлн руб. умножаем на среднюю комиссию в 0,1%; информация об объеме торгов взята из годового отчета биржи, о средней комиссии — экспертное мнение, основанное на данных по тарифам крупнейших брокеров);

- 34 млрд — плата за маржинальное кредитование (по нашим оценкам, доля акций, приобретенных с использованием «шортов» и «плечей», составляет порядка 3% от размера free-float. При этом средняя стоимость маржинального кредитования составляет 15% годовых);

- 25 млрд — заработок брокеров на спредах (наша оценка среднего спреда — 0,5% от оборота торгов акциями, при этом на брокеров, опять же по нашим оценкам, приходится четверть заработка на спредах);

- 0,5 млрд — комиссия биржи на срочном рынке в части контрактов на акции (финансовый отчет группы ММВБ-РТС);

- 1,7 млрд — комиссия брокеров на срочном рынке в части контрактов на акции (по информации из годового отчета биржи объем торгов на срочном рынке составил около 850 млн контрактов. Средняя комиссия 1 руб. за контракт для каждой стороны сделки, то есть ее платит и покупатель и продавец контракта);

- 5,5 млрд — комиссия управляющих (совокупный размер ПИФов и средств НПФов в акциях около 150 млрд руб. При средней комиссии в 3% (с учетом скидок и надбавок) управляющие совокупно зарабатывают 4,5 млрд в год. Объем услуг ДУ и частных управляющих, по нашим подсчетам, составляет около 20 млрд, при средней комиссии в 5% от размера средств в управлении эти управляющие совокупно зарабатывают около 1 млрд);

- 2,5 млрд — инфраструктурные расходы (информация по доходам за услуги депозитария и расчетные операции из финансового отчета группы ММВБ-РТС, расходы на спецдепозитарии и оценщиков расчитаны исходя из СЧА фондов);

- 15 млрд — потери от злоупотреблений, использования инсайда, фронтраннинга и т.д. (наша экспертная оценка).

Таким образом, приблизительные транзакционные издержки участников торгов составляют 109,2 млрд рублей в год. Безусловно, эти расчеты носят приблизительный характер, но они позволяют показать логику рассуждения при расчете издержек, кроме того, практически по каждому пункту мы опирались на фактические данные, предоставляемые биржей и брокерами. Далее, уменьшив среднестатистический доход на размер издержек, получим, что у участников фондового рынка в распоряжении остаётся 640,8 млрд руб. Чтобы посчитать доходность необходимо узнать объем неиспользуемых денежных средств в портфелях участников торгов. По нашим оценкам средний объем денежных средств в портфелях участников (с учетом срочного рынка) равен 7% от размера всех активов и составляет 525 млрд руб. Рассчитаем совокупную среднестатистическую доходность участников торгов (с учетом выплаты дивидендов): 640,8 / (7 500 + 525) = 7,99% < 10% (доходность индекса + дивиденды) По статистике за 5 лет и более, результат участников фондового рынка распределяется так: - лучше индекса —7% участников (процентное соотношение указано исходя из объема активов);

- по индексу — 13 % участников;

- хуже индекса — 80% участников.

Зная это соотношение и среднестатистическую доходность на рынке, мы можем предположить доходность каждой из групп. Допустим группа участников «лучше индекса» способна зарабатывать 20% доходности в год, тогда: - лучше индекса — 112,4 млрд руб. или 20% годовых;

- по индексу — 104,3 млрд руб. или 10% годовых;

- хуже индекса — 424,1 млрд руб. или 7% годовых.

То есть если средняя доходность группы «лучше индекса» будет находится на уровне 20% годовых, то 80% получают доходность в 7%. Если средняя доходность участников «лучше индекса» будет на уровне 50% годовых, то участники группы «хуже индекса» получат доходность всего в 4%. При этом доходность тех, кто получает результат на уровне индекса (среднерыночную доходность), всегда равна доходности индекса, и не меняется даже в том случае, если лучшие зарабатывают больше. По сути, группы «лучше индекса» и «хуже индекса» делят между собой то, что остается после инвестирующих в индекс. Теперь рассчитаем, что будет в ситуации, когда среднерыночный результат отрицательный. Такая ситуация невозможна в долгосрочной перспективе, но может наблюдаться на определенном периоде времени. Будем исходить из рыночного результата в -10%. При таком результате капитализация рынка (free-float) сократится на 750 млрд. Этот негативный результат усиливается транзакционными издержками, и в результате получаем: (-750 — 109,2)/ (7 500 + 525) = -10,7%. Если предположить, что в этой ситуации группе «лучше индекса» удалось заработать «всего» 10%, группа «хуже индекса» получит убыток в -13%. Группа «по индексу», как и положено, находится на уровне среднего результата в -10%. Наши расчеты не претендуют на абсолютную точность, но они наглядно иллюстрируют ситуацию с издержками и результатом на фондовом рынке, а именно: - Демонстрируют, что наличие транзакционных издержек приводит к тому, что результат всех участников рынка акций не может быть на уровне рыночного результата (индекс+дивиденды) — 7,99% против 10%.

- Позволяют показать приблизительный размер транзакционных издержек, который платят все участники рынка за право покупать и владеть акциями. Напомним, в наших расчетах по 2011 году размер издержек составил 109,2 млрд рублей. Эта цифра составляет 0,546% от оборота торгов, и так как большинство издержек напрямую зависит от оборота, его рост будет вызывать практически прямо пропорциональный рост издержек.

- Позволяют показать размер реальной доходности, на который могут рассчитывать участники рынка акций. Эти скромные цифры далеки от «сотен и тысяч» процентов годовых, столь желанных многими на рынке акций. Вероятность такого результата сравнима с вероятностью выиграть в лотерею, поэтому лучше сразу взглянуть правде в глаза и ориентироваться на доходность индекса (среднерыночную доходность), тем более, что это совсем немало в долгосрочной перспективе и, фактически, акции единственный инструмент, позволяющий эффективно защитить сбережения от инфляции.

|

|

Как изменился Ваш инвестиционный бизнес после кризиса? С точки зрения инвестиционного процесса внутри нашего фонда недвижимости ничего не поменялось. Мы по-прежнему приобретаем квартиры на ранних стадиях и продаем их после сдачи объекта и получения права собственности. Стало даже проще договариваться с застройщиками, а работа по 214-ФЗ повысила уровень надежности. А вот в части работы с инвесторами не все так гладко. Снизился интерес к финансовым инструментам на основе недвижимости, а многие текущие инвесторы стремятся выйти из инвестиций. Это привело к появлению существенного дисконта (около 40%) между рыночной ценой паев на бирже и их расчетной стоимостью (посчитанной исходя из стоимости недвижимости, входящей в фонд). Это негативное обстоятельство, непозволяющее инвесторам получить те результаты, которые по факту обеспечила недвижимость, входящая в имущество фонда. Зато немногочисленные покупатели паев пользуются этой возможностью, покупая паи по таким ценам, они фактически покупают долю в праве собственности на имущество фонда, становясь совладельцем недвижимости, при этом с существенным дисконтом к ее реальной стоимости. Какова доходность: вложение в котлован - продажа готовой квартиры. Расскажите о последних сделках Сейчас составляющая доходности, зависящая от этапности, находится на уровне 8-10% в год. Добавьте к этому изменение стоимости квадратного метра за время строительства (обычно это 2-2,5 года). Последние два года цены росли с темпом 5-7% в год. В будущем мы ожидаем, что темп увеличится до 10-15% в год. Кстати, не так давно составляющая доходности, зависящая от этапности, давала 15-17% в год. Снижение произошло из-за того, что сейчас получить ипотечный кредит на этапе строительства гораздо проще, чем покупая квартиру на вторичном рынке, что привело к тому, что объем ипотеки увеличивает цены первичного рынка быстрее чем «вторички». Наши последние приобретения в Петербурге – квартиры в жилом комплексе YE’S от строительной компании Пионер и квартиры на проспекте Просвещения от компании Мегалит. Какова доходность при схеме – купить квартиру на этапе котлована, а затем готовую квартиру сдавать в аренду? О составляющей доходности, зависящей от этапности строительства мы уже говорили – сейчас это 8-10% годовых. Сейчас сдача в аренду обеспечивает около 6% в год от рыночной стоимости квартиры (вообще эта цифра колеблется в диапазоне 5-8%). Ну и не забывайте об изменении стоимости самой квартиры – в долгосрочной перспективе это, как правило, обеспечивает доходность несколько превышающую инфляцию. Как ведут себя цены на недвижимость в Санкт-Петербурге? Растут-падают-стоят на месте? С начала года цены на вторичном рынке выросли на 6,5% (на первичном рынке 10,5%). При этом цены вторичного рынка примерно на 15% ниже своих максимальных значений 2008 года, а «первичке» до своих исторических максимумов осталось около 7%. Многие застройщики уже продают строящиеся квартиры даже по более высоким ценам, чем аналогичные в 2008 году. При этом от 30% до 50% сделок совершаются с использованием ипотеки. Еще стоит отметить структурное изменение предложения жилья в Петербурге. В последние годы добавился большой объем предложений по ценам ниже среднего в новых больших жилых комплексах находящихся вблизи КАД и пока плохо приспособленных для проживания. Это приводит к тому, что индекс, как интегральный показатель, имеет более медленный рост, чем цены в отдельных локациях (пользующихся популярностью), где уже превышены докризисные значения. Что вы думаете о динамике цен в перспективе 2-3 года? Основные факторы «за» рост цен на жилье – это увеличение номинальных доходов населения на 62% за последние 5 лет, рост денежной массы более чем в двое (за тот же период), невысокие объемы сдачи готового жилья и сохранение невысокой производительности труда в строительстве. Против роста цен играет мощный отток капитала, начавшийся в 2008 года и усилившийся в 2011 и 12 годах, а также смещение предпочтений населения в пользу банковских депозитов при выборе инструментов для сбережений. При цифровой оценке этих факторов мы пришли к выводу, что в ближайшие 2-3 года бурного роста цен ждать не стоит. Наш прогноз – примерно 10-15% в год.

|

|

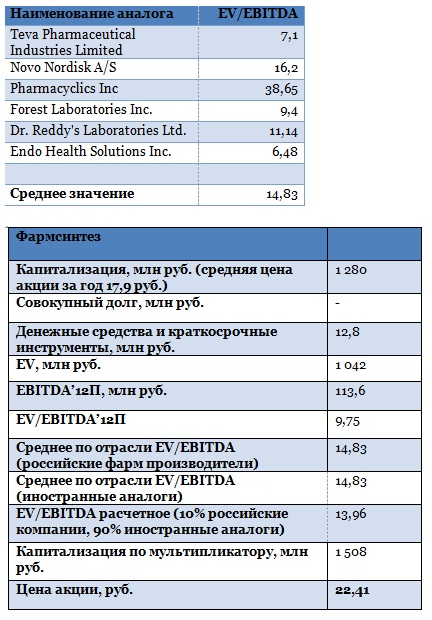

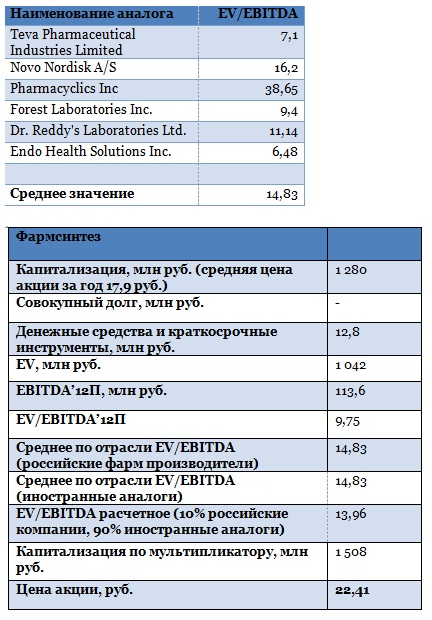

В начале декабря стало известно, что Фармсинтез все-таки провел увеличение уставного капитала, а размещение по закрытой подписке будет проходить в пользу Роснано, Opko Pharmaceutical (США) и Finarte Ou (Эстония). Opko занимается собственными разработками, а также активно инвестирует средства в быстро растущие фармацевтические компании по всему миру. Скорее всего, компания сможет в дальнейшем содействовать Фармсинтезу в продвижении препаратов на американском рынке. Finarte Ou — инвестиционная и консалтинговая компания. По данным Фармсинтеза, его уставный капитал увеличится на 74%, всего будет размещено 55 млн акций, цена размещения составит 22,08 руб. за бумагу. Таким образом, компания сможет привлечь порядка 1 214,4 млн руб. Полученные деньги, скорее всего, будут вложены в продвижение уже существующих уникальных лекарственных средств. Сейчас Фармсинтез занят регистрацией и клиническими испытаниями нескольких лекарств в США, России и Белоруссии. В перспективе некоторые препараты могут получить статус орфанных в США, что даст возможность вернуть часть средств, потраченных на регистрацию, но определенные вложения требуются уже сейчас. Так, на завершение клинических исследований по препарату Virexxa, который уже получил статус орфанного и ближе других подобрался к выходу на американский рынок, необходимо порядка $2,4 млн, а также последующая регистрация в Европе. Virexxa будет производиться на предприятии Фармсинтеза в Эстонии, поэтому европейский рынок будет одним из приоритетных. Напомню, что в РСБУ за девять месяцев 2012 года Фармсинтез показал значительный рост выручки и валовой прибыли — 46% и 44% соответственно, таким образом, в отличие от результатов прошлого года была зафиксирована прибыль от продаж. Рост данных показателей объясняется как увеличением фармацевтического рынка России на 24% в денежном выражении, так и повышением продаж собственно Фармсинтеза, обусловленного расширением продуктовой линейки. Во второй половине 2011 года был зарегистрирован препарат для лечения глаукомы, и эффект от его продаж был виден уже в текущем году. Кроме того, свой вклад в улучшение ситуации внесло начало поставок некоторых препаратов на Украину. Оценка обыкновенной акции в ходе закрытого размещения превышает текущую рыночную цену почти на 50%. По моему мнению, это прежде всего связано с тем, что компания размещает довольно крупный пакет по закрытой подписке, а также учитывает разработки компании, неизвестные широкой публике. Среди разработок компании на данный момент есть такие препараты, которые потенциально после окончания необходимых испытаний могут принести значительный доход. Например, когда начнется реализация Virexxa в США, рост выручки сможет составить порядка 100%, а названное лекарство — это только один из препаратов, наиболее близкий к выходу на рынок. Хотелось бы отметить, что в расчете своей предыдущей справедливой цены я использовала аналоги только отечественного рынка. Однако, если учесть что Фармсинтез — единственная российская публичная компания, занимающаяся исключительно разработкой лекарственных средств нового поколения и претендующая на выход на многообещающий американский рынок, стоит принять во внимание мультипликаторы иностранных аналогов.

Также я обновила данные по текущей капитализации и заемным средствам. В этой связи оценка в 22,08 руб. за бумагу выглядит вполне обоснованной. Справедливая цена акций Фармсинтеза — 22,41 руб. Однако в ближайшем будущем низкая ликвидность акций не даст котировкам подняться до данного уровня.

|

|

Вчера не было хоть сколько-нибудь позитивной новости относительно фискального обрыва. А может быть она была, но средства массовой дезинформации не стали подбрасывать ее. Незачем было. И рынки от этого загрустили. Индекс S&P500 потерял 0,76%, put/call-коэффициент ушел из бычьей зоны.

Хочу обратить еще на одну деталь на графике. VIX теперь постоянно находится в более высокой зоне, чем в августе-октябре: 15,5-17,5. ИМХО это медвежий знак. Сценарий этой недели начинает развиваться по подобию прошлой. Первые два дня недели рынки росли, затем корректировались. Вероятность повторения этого сценария подкрепляется тем, что в пятницу состоится одновременная экспирация опционов и фьючерсов – событие происходящее один раз в квартал и сопровождающееся высокой волатильностью. В такие недели рынки часто в первой половине недели идут в одном направлении, во второй половине в другом направлении. В связи с экспирацией в пятницу отмечу интересный факт, который вытекает как из наблюдения за Ticker Sense, так и за put/call-коэффициентом. Рынок бычит долгое время, и выше 1450 пунктов по индексу S&P500 нет опционных премий. ИМХО, премии есть ниже 1400 пунктов. Есть ли поводы для такого движения? «Фискальный обрыв» – чем не повод?

|

|

В покупке по стоп-лимит заявкам акции: ЛУКОЙЛ, НЛМК ао, Новатэк ао, Роснефть, Сургнфгз, Уркалий-ао, ФСК ЕЭС ао, ХолМРСК ао фьючерсы: EuH2, GDH2, SiH2, GZH2, LKH2, RNH2, SRH2 В продаже по стоп-лимит заявкам акции: ВТБ ао, ГАЗПРОМ ао, ПолюсЗолот, Ростел-ао, РусГидро, Сбербанк, СевСт-ао фьючерсы: EDH2, RiH2, GMH2, VBH2 Вне рынка акции: ГМКНорНик, ИнтерРАОао, Сбербанк-п, Сургнфгз-п, Татнфт 3ао фьючерсы: нет

|

|

|

|