|

|

|

В последнее время бумаги Ростелекома продемонстрировали сильное снижение, причиной которого явилось несколько факторов. Стоит ли инвесторам ожидать роста котировок оператора и сможет ли он преодолеть текущие трудности? На мой взгляд, ситуация может полностью нормализоваться ближе к середине следующего года. Примерно с конца сентября, когда цена бумаг Ростелекома достигла локального максимума, котировки его бумаг начали постепенно сползать вниз. Ситуацию не смогла изменить даже в целом нейтральная отчетность за 3-й квартал и девять месяцев 2012 года. Падение лишь усилилось с выходом новостей об угрозе потери Ростелекомом ряда лицензий на связь GSM, а также об обысках у бизнесмена Константина Малофеева, считающегося крупным миноритарием оператора, и президента компании Александра Провоторова. Правда, тогда СМИ привели специальный комментарий МВД об отсутствии связи между обысками и делами Ростелекома. Дальнейшее падение котировок вызвало опасения, что по бумагам Малофеева, находящимся, по некоторым данным, в залоге у Газпромбанка, могут наступить margin calls.

Разумеется, вероятность этого исключать нельзя, однако следует помнить, что бумаги Ростелекома падали в цене и еще ниже: 31 мая обыкновенные акции торговались на уровне 105,44 руб., и тогда margin call не было, соответственно, и сейчас этого можно сильно не опасаться. На мой взгляд, основные риски на сегодня кроются в другом: неизвестно решение Роскомнадзора относительно ряда лицензий GSM Ростелекома. Я писал о возможности создания СП между Ростелекомом и Tele2, а «Ведомости» предложили вполне жизнеспособную конфигурацию подобной сделки. Однако залогом успешности такой сделки выступают именно лицензии Ростелекома на ряд технологий связи по различным регионам: их не хватает Tele2 для расширения бизнеса как в качественном, так и в количественном отношении. По моему мнению, эта сделка дала бы возможность разрешить противоречия между Ростелекомом и правительством, которое через вице-премьера Аркадия Дворковича и министра связи Николая Никифорова критикует компанию за недостаточное, по их мнению, внимание к развитию ШПД. Суть в том, что Ростелеком производит большие капзатраты, которые пока не увеличивают темпы роста выручки. Критику членов правительства вызывают расходы на мобильные сети. Кстати, по словам председателя совета директоров Ростелекома Ивана Родионова, объем CAPEX в будущем году планируется сократить. Передача мобильного бизнеса отдельной компании призвана разрешить это противоречие. К слову, 12 декабря должно пройти совещание у Дворковича по реорганизации Ростелекома, на котором могут быть затронуты и эти вопросы. Возможность стабильно развивать эти два направления бизнеса очень важно для Ростелекома, ведь, как я неоднократно писал ранее, компании приходится постоянно компенсировать выпадающую выручку по услугам фиксированной телефонной связи. Балансировать удается во многом за счет реализации «облачных» и других услуг государственным потребителям, однако насколько нестабильным может быть такой источник выручки, показывают последние события. Например, принесший большую выручку проект видеонаблюдения за выборами будет проверен на предмет обоснованности затрат Ростелекома Счетной палатой. Из-за того, что в региональных бюджетах не были предусмотрены соответствующие расходы, Ростелеком могут заставить за свой счет поддерживать систему межрегионального электронного взаимодействия. Ростелеком старается обеспечивать рост OIBDA и чистой прибыли путем снижения расходов: многочисленные прошлые сделки по слияниям и поглощениям дают много возможностей для оптимизации затрат. К примеру, оператор намерен в 2013 году сократить 20% административно-управленческого персонала. Расходы на персонал — крупнейшая отдельная статья затрат Ростелекома. По итогам девяти месяцев 2012-го на нее приходится почти 32% всех операционных расходов компании, а от выручки они составляют 26%. Сообщается, что эта мера позволит сократить операционные издержки на 1,3 млрд в следующем году и на 3,5-4,5 млрд — в будущем. Таким образом, сокращение штатов может обеспечить порядка 0,5% дополнительно по показателям рентабельности в 2013 году и около 1% — в 2014-м. С учетом общего замедления темпов роста телекоммуникационного рынка это будет существенной прибавкой. Также потенциально Ростелеком может последовать практике мобильных операторов и передать обслуживание сетей на аутсорсинг, что позволит дополнительно сократить расходы на персонал. В любом случае можно ожидать разрешения накопившихся противоречий к годовому собранию в следующем году: обычно Ростелеком проводит его в июне (в 2012 году оно состоялось 14 июня). К тому моменту предположительно завершится процесс присоединения Связьинвеста (тогда еще президент Дмитрий Медведев дал старт этому процессу в марте и отвел один год на его завершение), и Росимущество вместе с ВЭБом получит возможность напрямую сформировать состав менеджмента и правления. Присоединение Связьинвеста само по себе должно стать неплохим драйвером роста для котировок компании. Таким образом, я рекомендую покупать бумаги Ростелекома при положительном разрешении ситуации с лицензиями. Напомню, что целевая цена акции составляет 149,58 руб.

|

|

«Боже! Дай мне силы изменить в моей жизни то, что я могу изменить, дай мне мужество принять то, что изменить не в моей власти, и дай мне мудрость отличить одно от другого» из одной древней молитвы Данная информация является следствием большого количества вопросов, а также критических замечаний и непонимания, с которыми часто приходится сталкиваться компании Арсагера в процессе своей деятельности по защите прав инвесторов и улучшению инвестиционного климата в России. Мы хотим объяснить смысл наших действий, рассказать о нашем отношении к возможным результатам, а также выразить надежду на прогрессивную деятельность всех участников инвестиционного процесса. 1. Часто мы идем в суд, понимая, что проиграем дело. Мы хотим отметить, что решение суда и справедливость – не одно и тоже. В нашей стране, где независимость суда под вопросом, где часто решения выносятся в пользу того, кто заплатил деньги или использовал административный ресурс, обращение в суд многим кажется бессмысленным занятием, но это не так! Не идти в суд – значит, не использовать даже малейший шанс добиться справедливости, значит, проиграть сразу и на все 100%. Не идти в суд – значит, не позволить истории зафиксировать факт несправедливости, значит, не озвучить точку зрения в информационном пространстве и не дать пищу для размышления прогрессивным умам.

Для того чтобы люди задумались о том, что Земля имеет форму шара, кто-то первым должен был озвучить эту мысль, и чем раньше происходят такие процессы, тем раньше происходит очередной виток развития. 2. Мы не платим взяток. Это означает, что тот, кто судится с нами, может смело идти в суд за выигрышным решением, если он заплатил. Процессы, которые мы выиграли, являются достоянием всех инвесторов, а решения суда основаны на смысле права. Мы стараемся выиграть процесс именно по смыслу, так как только в этом случае возможно изменение инвестиционного климата и улучшение корпоративного управления российских компаний. Попытка же выиграть процесс любой ценой рано или поздно выливается в покупку решения суда, грань очень тонка. 3. Мы знаем, что опыт и знания судей в области корпоративного права оставляют желать лучшего. Закон «Об акционерных обществах» переводной и создан не нашими законодателями, а для понимания его сути нужны десятки, а то и сотни лет работы и жизни страны в рыночных условиях. Наши судьи не имеют соответствующего опыта и знаний, и многие из них за свою жизнь ни разу не сталкивались с акциями и не изучали работу акционерного общества изнутри. А в распоряжении в своей собственности имели в лучшем случае машину

или дачу, пускай даже некоторые из них в большом количестве. В таких условиях решения судебных органов, особенно первых инстанций, становятся непредсказуемыми. Рассуждая житейской логикой, а порой и логикой «сильного» (у кого контрольный пакет, тот и прав), суды выносят решения, которым удивлялся бы весь цивилизованный мир. Изучая судебную практику зарубежных стран с развитой экономикой, нашим судьям можно было бы совершить серьезный прорыв в построении цивилизованной корпоративной среды для работы бизнеса в нашей стране. 4. Мы рассчитываем на помощь Федеральной службы по финансовым рынкам (ФСФР России) как органа, который в первую очередь должен защищать интересы миноритарных акционеров, так как мажоритарные всегда в состоянии защитить себя сами и, обладая соответствующими правами, всегда могут принять решение в свою пользу. При этом хотим отметить тот факт, что в странах с развитой экономикой и развитым фондовым рынком,

подобные государственные органы в первую очередь следят за соблюдением прав именно рядовых (миноритарных) инвесторов, зачастую трактуя даже неясности акционерного права в их пользу. 5. Мы считаем, что важную роль в развитии Российского фондового рынка могла бы сыграть фондовая биржа ММВБ-РТС, в том числе выступая в качестве эксперта в судебных процессах. Являясь центром финансовой индустрии, биржа должна поставить во главу угла защиту интересов инвесторов и формирование инвестиционной культуры наших граждан. Наши граждане относят к фондовой бирже, как к месту, где играют на деньги, а к акциям, как к фишкам казино.

Это необходимо менять: акции — это один из основных инструментов сбережений, а биржа — это место, где можно их купить и стать сособственником того или иного бизнеса. Но изменить отношение возможно лишь при строгом соблюдении прав миноритарных акционеров. Человек, приобретая акцию, должен быть уверен, что приобретает кусочек бизнеса, а не лотерейный билет, цена и выплаты по которому зависят от чего угодно, но только не от работы самого бизнеса. С изменением отношения граждан к своему фондовому рынку будет расти и развиваться объем бизнеса самой биржи, как это произошло в развитых странах. В этой связи довольно странно выглядят действия прямо противоположные основному предназначению биржи: конкурсы на лучшего спекулянта, а также делистинг и снятие с торгов акций эмитентов. 6. Мы стараемся максимально публично вести судебные процессы. Выкладываем документы, результаты и имена судей. Мы твердо уверены, что общественное мнение является одной из движущих сил прогресса. Мы надеемся, что средства массовой информации будут относиться с должным вниманием к подобной деятельности и максимально полно и корректно смогут освещать процессы по защите прав инвесторов.

7. Мы уверены, что подобная деятельность вносит вклад в развитие экономики нашей страны. Мы обязаны судиться вне зависимости от результатов суда — это то, что мы можем сделать, остальное не зависит от нас. Поэтому не надо нам пенять на решение суда не в нашу пользу, к этому моменту мы уже сделали все зависящее от нас: начали сам процесс и озвучили информацию о справедливой, по нашему мнению, точке зрения на ту или иную ситуацию. 8. Мы не в состоянии в одиночку изменить мир, делая всё, везде и за всех. Поэтому мы рассчитываем на Вашу помощь и подобные действия независимо от нас. Материалы по теме: —Народ против «Системы». Стремление к цивилизованному фондовому рынку Рекомендуем к прочтению: —Что может защитить Вас от инфляции? —Кто выигрывает на фондовом рынке? —«Волатильность» может приносить доход! Но не спекулянтам! —Зачем нам фондовый рынок?

|

|

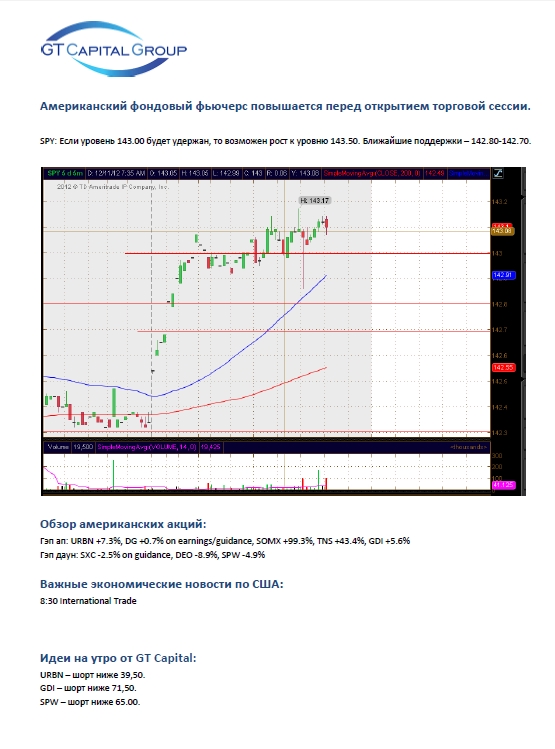

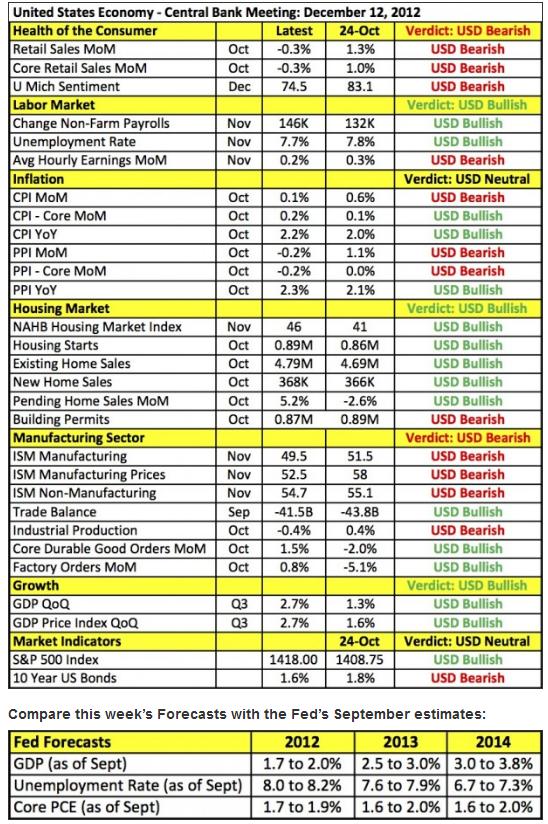

Как обстоят дела в экономике США в предверии последнего в этом году, двухдневного, с прессконференцией Бернанке, заседания ФОМС? Достаточно полную информацию об этом дает следующая табличка, которую сконструировала на своем блоге Кэтти Линн. Справа значение данных для USD: bearish – медвежий вердикт, bull – бычий вердикт.

Как мы видим, с момента последнего заседания в октябре были как улучшения, так и ухудшения. Хочу обратить внимание на следующие цифры из этой таблицы, имеющие наиболее важное значение. CPI от года к году=2,2% Уровень безработицы=7,7% - в рамках целевого показателя на 2013 год. Хотя мог быть нарисован к выборам Обамки, но для принятия решений это не имеет значения. ВВП квартал к кварталу=2,7% - значительно лучше, чем в октябре Рынок недвижимости – улучшение практически всех показателей. ........ Все эти показатели не в пользу новых мер стимулирования экономики. Плохо обстоит дело в секторе производства и потребительском секторе.

|

|

В покупке по стоп-лимит заявкам акции: ГАЗПРОМ ао, ИнтерРАОао, Новатэк ао, Роснефть, Сбербанк, СевСт-ао фьючерсы: GDZ2, SiZ2, GMZ2, RNZ2, SRZ2 В продаже по стоп-лимит заявкам акции: ВТБ ао, ЛУКОЙЛ, НЛМК ао, ПолюсЗолот, Ростел-ао, РусГидро, Сбербанк-п, Сургнфгз, Сургнфгз-п, Татнфт 3ао, ФСК ЕЭС ао, ХолМРСК ао фьючерсы: GDZ2, RiZ2, GZZ2, GMZ2, LKZ2, SRZ2, VBZ2 Вне рынка акции: ГМКНорНик, Уркалий-ао фьючерсы: EDZ2, EuZ2

|

|

Российский рынок сегодня 12 декабря 2012 года ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА 48 из 49 экономистов, опрошенных Блумбергом, предсказывают расширение программы покупки активов, решение о которой было принято на заседании ФОМС 6 сентября. Поэтому я не вижу смысла обсуждать, что случится с рынком в том, случае, если не будет объявлено никакой программы. Бернанке сам прекрасно понимает, что будет в этом случае с рынком. Поэтому шансы на то, что никаких действий не последует, действительно очень малы. Давайте лучше обсудим, какие действия могут последовать, и какие последствия они будут иметь для рынков. Варианты развития событий Продолжение программы «Твист» практически исключено по причине отсутствия необходимых для обмена краткосрочных US Treasuries. Остаются только нестерилизованные покупки долгосрочных US Treasuries. О том, что это ведет к разрушению рынка долгосрочного американского госдолга, я вчера писал. То, что рынок может стать неликвидным, похоже, мало волнует американские финансовые власти. Либо Бернанке рассчитывает (знает), что Казначейство в ближайшее время собирается увеличить объем выпуска долгосрочного госдолга и рынок останется в ликвидном состоянии. Здесь я вижу два варианта. Первый вариант: покупка US Treasuries в полном объеме – на сумму в 40-45 млрд. долларов в месяц. Второй вариант: половинчатый – на 20 млрд. долларов. Полагаю, что второй вариант заложен в цены на 100%. Это вызовет быструю фиксацию на рынке. Реакция на первый вариант будет гораздо более сложной и малопредсказуемой. Продолжение во вью рынка. ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Фсип вошел в зону сопротивлений 1428-1432, которые прекрасно отработали в ноябре, и своей стойкостью вызвали снижение на -90 пунктов к 1340. Видимо инвесторы снова хотят получить волшебного пендаля, и опять покатиться кубарем с той же горки, царем горы будет сегодня Бернанке)). Заметим, что еще одна неделя прошла, а непоседа Обамка, который "выкупал" рынки своими речами о том, что за неделю все вопросы с сенаторами решит, вдруг замолчал как сломанная кукла Чаки. Дакс обновил хаи года только на том основании, что когда у тебя нет глаза, а у соседей нет двух, то ты автоматически первый парень на деревне. Там похоже уже покупают только мазоинвесторы, которые хотят максимальной боли, садоинвесторы затарились раньше)). Нефть 108, и по-прежнему смотрит вниз, вполне ожидаемым будет ее сильное снижение в начале 2013 года. Наш рынок в принципе там же, где был в ноябре при таких же амерах. Индекс там же, где и был в начале 2012 года, все фишки там, где и были в июле, только ГП на лоях, так как проспонсировал рост Лука и РН. Скорее всего ГП хорошо подрастет в начале 2013 года, когда все остальные будут валиться, кукл, мы разгадали твои планы, и не будем его шортить в январе!)) А если серьезно, то мы не заслуживаем быть выше, ибо нет денег, на которые покупать наши папирки выше текущих. "Не знаешь как заработать денег, придумай, как и у кого их отнять" - этот бизнес-девиз наши куклы и кукленки реализовали прекрасно в этом году. Но как говорил один из американских президентов, можно обманывать человека, можно вводить в заблуждение группу людей, но нельзя постоянно дурачить весь народ. Так вот куклы, нельзя дурачить всех трейдеров постоянно, поэтому ждем в следующем году хорошего логичного рынка. А я решил отбыть в отпуск на экватор, чтобы отдохнуть от мыслей о плохом рынке, до 28-го я прощаюсь с читателями моих рыночных заметок. ....................................................................................................................................... ПРОГНОЗ ОТ ВАСИЛИЯ ОЛЕЙНИКА С ITINVEST.RU Основная интрига текущей недели – последнее в этом году заседание ФРС, итоги которого станут известны в среду и определят дальнейшую судьбу рынков на ближайшие дни. Участники рынка будут пристально следить за ходом предстоящего двухдневного заседания FOMC и последующей пресс-конференции главы ФРС Б.Бернанке , от которого рынок ждёт конкретики в отношении дальнейшей монетарной политики ФРС. На текущий момент рынок закладывается, что после истечения срока действия операции Твист в конце года Федрезерв объявит о прямых ежемесячных покупках трежерис в размере $45 млрд. и продолжит $40-миллиардные покупки MBS, тем самым расширит последнюю запущенную программу QE-3 до $85 млрд. до тех пор, пока рынок труда не продемонстрирует существенных улучшений. В случае принятия подобной программы на всех площадках можно ожидать вполне закономерную позитивную динамику, как в основной валютной паре евро-доллар, так и на всех рынках акций, которая сохранится несколько дней. Однако, будет ли её оглашать господин Бернанке, пока не до конца разрешена проблема с фискальным обрывом, – это ещё вопрос. На наш взгляд, существуют значительная вероятность, что действия Б.Бернанке разочаруют рынки и о расширении QE-3 на предстоящем заседании объявлено не будет. Глава ФРС может дать понять, что до тех пор, пока не будет найден компромисс между конгрессом и Белым домом в отношении фискального обрыва и остаётся неопределённость с планкой государственного долга, никаких дальнейших шагов ФРС предпринимать не будет и займёт выжидательную позицию. К тому же, последние данные с рынка труда показали умеренное восстановление, что также может сдержать ФРС от принятия поспешных решений. Если участники рынка не увидят новых стимулов от ФРС, то негативная реакция может незамедлительно сказаться на всех мировых площадках и может вполне перерасти в более существенную краткосрочную коррекцию. Псевдопанику и бегство в единственный защитный актив – доллар – сможет приостановить только окончательный компромисс между республиканцами и демократами. В текущих условиях до прояснения ситуации не стоит торопиться с открытием новых позиций на рынках акций. По ранее открытым длинным позициям сохраняем рекомендацию удерживать и только в случае пробоя индекса ММВБ отметки 1420 пунктов стоит их сокращать.

|

|

Экономическая ситуация в Германии не улучшилась, но настроения повысились - приблизительно так можно интерпретировать сегодняшние данные ZEW. Примечательно, что улучшение настроений произошло не плавно, а скачком, как будто тем, у кого это настроение поднялось, вкололи невесть что. Нет, Цеву я всё-таки доверяю, но вчера вышел индикатор настроений в деловой среде от Банка Франции, который показал снижение (92, 92, 91), и небезызвестный Sentix опубликовал свой индикатор уверенности инвесторов, он тоже оказался хуже прогнозов (-18.8, -16.2, -16.8). Есть, конечно большая разница в принципах подсчёта индикаторов, но сама оценка перспектив в общем и целом сильно разнится, отсюда возникают сомнения в объективности. Интересен и другой факт: ZEW поднял настроения не только Германии, но и всей еврозоне, но, я думаю, что общий показатель вырос именно из-за немецкого показателя. Ладно, в Цеве немцы сидят, им виднее, но все-таки факты настораживают. Экономическая ситуация в Германии не улучшилась, но настроения повысились - приблизительно так можно интерпретировать сегодняшние данные ZEW. Примечательно, что улучшение настроений произошло не плавно, а скачком, как будто тем, у кого это настроение поднялось, вкололи невесть что. Нет, Цеву я всё-таки доверяю, но вчера вышел индикатор настроений в деловой среде от Банка Франции, который показал снижение (92, 92, 91), и небезызвестный Sentix опубликовал свой индикатор уверенности инвесторов, он тоже оказался хуже прогнозов (-18.8, -16.2, -16.8). Есть, конечно большая разница в принципах подсчёта индикаторов, но сама оценка перспектив в общем и целом сильно разнится, отсюда возникают сомнения в объективности. Интересен и другой факт: ZEW поднял настроения не только Германии, но и всей еврозоне, но, я думаю, что общий показатель вырос именно из-за немецкого показателя. Ладно, в Цеве немцы сидят, им виднее, но все-таки факты настораживают.

На этом сегодня и выросла евро. Если учесть все факторы, которые я изложил вчера, то можно предположить, что ожидание заседания FOMC продолжает мягко давить на доллар, а результаты самого заседания и речи Бернанке, если, конечно, они будут такими, какими их ждут рынки, то есть нам будет объявлено о продолжении покупок облигаций, стукнут по доллару достаточно сильно. Вот тут и загвоздка. Вроде всем всё ясно. Вроде все прекрасно знают о неограниченной по времени эмиссии, которую ФРС будет продолжать в следующем году, но доллар при этом не падает камнем, доллар как бы на резиночках подвешен в воздухе и трепыхается. Достаточно взглянуть на последние несколько недель в графике евродоллара и увидеть в отражении монитора трясущиеся руки торгашей, нервно нажимающих вразнобой кнопки "бай-селл". Получается, что тот страх, который должен был исчезнуть у инвесторов вместе с обещаниями Драги, не исчез совсем. Иначе что может сдерживать покупателей евро? Это две вещи - страх перед исчезновением евро как таковой и боязнь эмиссии евро, которая так же очевидна, как существование самого ЕЦБ. Давайте смотреть правде в глаза, ОМТ - это такая же QE, только кроме денег самого центробанка будут задействованы средства, полученные из фондов спасения. Так что нечего радоваться тому, что Испании или кому-то ещё дадут денег. Часть из них будет непосредственно эмитирована центробанком. И евро, если подходить к вопросу принципиально, на этом расти не должна. Но расти, скорее всего, будет именно на этом. На настроениях, которые нам так любезно нарисовал ZEW. По торговле. Все продажи евро закрылись по стопу в безубытке, который я, как и собирался, перенёс поближе к рынку. Есть небольшая прибыль, нет радости бытия. А всё потому, что глядя на недельный график, в частности на последние три свечки, я не вижу ни намерений рынка, ни направления. Полное ощущение психиатрической больницы в выходной день. Чисто технически, в рамках очень условного треугольника, вроде всё понятно, но по сумме свечей мне вообще ничего непонятно. Я ещё раз посмотрел в историю недельного графика евро и отметил отработку последних границ М-сетки. Доверяю я этому инструменту, временные зоны были и есть, полтора года они работают достаточно неплохо, и мне с их помощью уже удалось неплохо забрать с этого рынка. Зоны отработки границ тоже очень похожи. Пять-восемь недель (в среднем шесть) - и мы уходим от границы временной зоны, чаще всего в сторону пробоя, в данном случае вниз. Осталось подождать и примерить работу М-сетки к текущему положению цены.

Дневной график евро. Все в рамках того же треугольника, или как хотите назовите ту конструкцию, которую видим. Прямоугольником обозначена внутренняя область консолидации, дающая кое-какие отметки, которые можно использовать как ограничивающие ориентиры. Есть продажи евро.

Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня. — Все графики в публикации сняты с нерабочих счетов. На них скопированы ордера с реальных позиций с разницей в несколько пунктов.

|

|

Сохраняю длинную позицию по акциям ВТБ, ГМКНорНик, ИнтерРАОао, ЛУКОЙЛ, НЛМК ао, Новатэк ао, Роснефть, Сбербанк, Сбербанк-п, Сургнфгз-п, Татнфт 3ао, ХолМРСК ао, ФСКЕЭС. Покупаю акции Сургнфгз. Сделок на продажу не запланировано.

|

|

12 декабря в 20:00 МСК состоится вебинар, в ходе которого Ленар Фатихов продолжит описание собственного подхода к работе на финансовых рынках. В процессе профессионального становления трейдер проходит несколько этапов развития. Большинство участников торгов начинают с использования общеизвестных торговых техник, индикаторов и стратегий, в последующем изменяя их и совершенствуя согласно новым рыночным реалиям и индивидуальному стилю торговли. На вебинаре Ленар расскажет о собственной системе новостного трейдинга американскими ценными бумагами и о том, как он создал эту систему. На занятии будут рассмотрены не только особенности отбора акций и поиска точек входа в рынок, но также достоинства и недостатки системы. План вебинара - Как создать собственную систему торговли.

- Отбор акций: инструменты и принципы.

- Поиск точек входа в сделку.

- Преимущества и сложности рассмотренного стиля.

Участие в вебинаре бесплатное, однако необходимо пройти предварительную регистрацию. Торопитесь, количество мест ограничено!

|

|

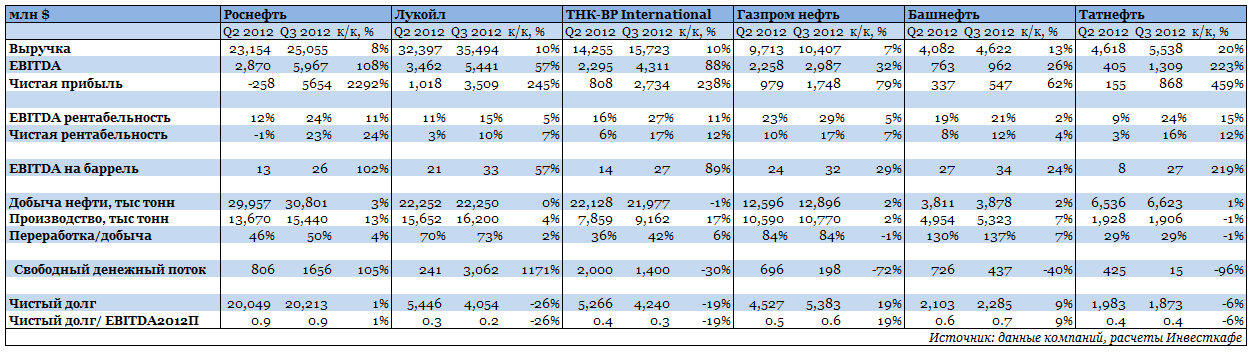

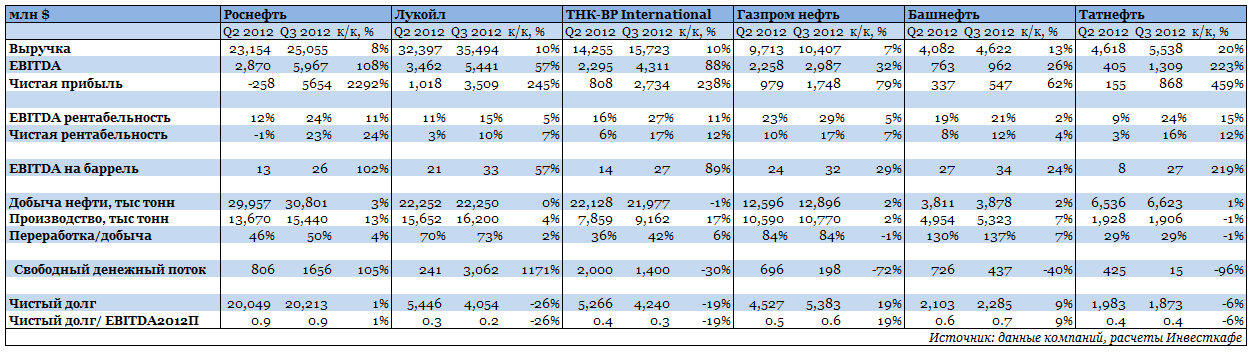

Все крупнейшие отечественные нефтяные компании отчитались за 3-й квартал 2012 года. Настало время сравнить их основные финансовые и операционные показатели и сделать выводы о том, кто из представителей сектора показал себя лучше других, а кому не удалось воспользоваться улучшившейся рыночной конъюнктурой. После вполне удачного 1-го квартала во 2-м абсолютно весь нефтяной сектор пострадал от эффекта «ножниц Кудрина», который выразился в том, что падение цены на нефть сопровождалось резким ростом экспортной пошлины.

В результате резко сократилась прибыль всех компаний, а Роснефть и вовсе показала чистый убыток. В 3-м квартале средняя цена Urals на мировых рынках выросла на 2,5%, а экспортная пошлина снизилась на 17,3%, что позволило представителям нефтянки существенно улучшить свои финансовые показатели.  Что касается производственных результатов, то лидером по росту добычи в 3-м квартале стала Роснефть, которая за счет Ванкорского и Верхнечонского месторождений смогла увеличить данный показатель на 3,4% квартал к кварталу. На второй строчке оказалась Газпром нефть, добыча которой выросла на 2,4% за счет Приобского и месторождений в Оренбургской области. На третьем месте — Башнефть, которая уже долгое время является одним из лидеров по темпам роста добычи вопреки высокой истощенности и обводненности ресурсной базы и благодаря эффективной работе на действующих месторождениях. Существенных успехов добился и Лукойл, притом что падение его объемов добычи беспокоило инвесторов. Для Лукойла крайне позитивным фактором стала стабилизация добычи. В Западной Сибири она выросла на 0,4%, а в Тимано-Печоре отмечено существенное замедление темпов снижения. Однако ключевой для сектора в этом году стала динамика цен на нефть и нефтепродукты. Компании с высоким отношением переработки к добыче как в тяжелом периоде с апреля по июль, так и в более позитивном 3-м квартале продемонстрировали лучший показатель EBITDA на баррель добычи. Прежде всего в этом плане стоит отметить Башнефть: отношение переработки к добыче у нее выросло с 130% во 2-м квартале до 137% в 3-м, а EBITDA на баррель добычи уже второй квартал подряд остается самой высокой в секторе. Отчетность продемонстрировала способность Башнефти использовать собственные перерабатывающие мощности и рыночную конъюнктуру с выгодой для себя и с пользой для акционеров. На втором месте с EBITDA на баррель добычи в $33 по итогам 3-го квартала оказался Лукойл, существенно увеличивший выручку от реализации нефтепродуктов, в том числе и за счет грамотных трейдинговых операций. Производство нефтепродуктов выросло на 3,5% по сравнению с предыдущим кварталом. За счет модернизации перерабатывающих мощностей производство высокооктановых бензинов с января по сентябрь повысилось на 8,5%, до 5,1 млн тонн. Данный факт позволил увеличить выручку от реализации нефтепродуктов. Благодаря тому, что Лукойл производит лишь топливо стандарта Евро-5, снижение акцизов положительно отразилось на рентабельности компании. Таким образом, по итогам 3-го квартала наиболее сильную отчетность в своем секторе представили Лукойл и Башнефть, которые смогли эффективно воспользоваться сложившейся рыночной ситуацией. Кроме того, показатели свободного денежного потока и чистой прибыли этих компаний позволяют рассчитывать, что дивиденды по итогам 2012 года окажутся несколько выше прошлогодних. Целевая цена по акциям Лукойла — 2018 руб. По обыкновенным и привилегированным акциям Башнефти — 2003 руб. и 1500 руб. соответственно.

|

|

|

|

Экономическая ситуация в Германии не улучшилась, но настроения повысились - приблизительно так можно интерпретировать сегодняшние данные ZEW. Примечательно, что улучшение настроений произошло не плавно, а

Экономическая ситуация в Германии не улучшилась, но настроения повысились - приблизительно так можно интерпретировать сегодняшние данные ZEW. Примечательно, что улучшение настроений произошло не плавно, а