|

|

|

Прибыль под давлением расходов и укрепления рубля Московский кредитный банк раскрыл консолидированную финансовую отчетность по МСФО за 1 кв. 2025 г. См. таблицу: https://bf.arsagera.ru/moskovskij_kreditnyj_ban... Процентные доходы банка составили 197,6 млрд руб., продемонстрировав рост на 38,2% по причине увеличения стоимости размещенных средств. Процентные расходы возросли на 47,7% до 176,3 млрд руб. на фоне увеличения стоимости фондирования. В итоге чистые процентные доходы в отчетном периоде сократились на 9,8% до 21,3 млрд руб. из-за падения чистой процентной маржи на 0,2 п.п. до 1,9%. Чистые комиссионные доходы увеличились на 12,8% до 3,4 млрд руб., на фоне роста доходов от выдачи гарантий и открытия аккредитивов. Помимо этого отметим существенный убыток от операций с иностранной валютой в размере 5,9 млрд руб. против прибыли 4,6 млрд руб. годом ранее. По итогам квартала банк отчислил в резервы 5,0 млрд руб. (-2,0%) на фоне стоимости риска 0,7%. В результате операционные доходы составили 11,0 млрд руб. (-56,1%). Операционные расходы составили 9,8 млрд руб., прибавив 15,0% из-за увеличения соотношения операционных расходов и доходов сразу на 28,1 п.п. до 56,2%. Основной причиной указанной динамики стали продолжающиеся инвестиции в цифровизацию и импортозамещение. В итоге чистая прибыль банка составила 2,3 млрд руб., снизившись на 83,5%. См. таблицу: https://bf.arsagera.ru/moskovskij_kreditnyj_ban... По линии балансовых показателей отметим снижение совокупного кредитного портфеля на 7,8% до 2,49 трлн руб. Такая динамика кредитного портфеля вызвана укреплением курса рубля к основным иностранным валютам. Без учета валютной переоценки рост кредитного портфеля составил 3,9%. Объем розничного кредитного портфеля вырос на 1,4% и составил 220,6 млрд руб. Объем средств клиентов снижался меньшими темпами и составил 3,16 трлн руб. (-0,7%). Собственный капитал банка остался на прошлогоднем уровне, составив 348,8 млрд руб. В результате соотношение кредитного портфеля к средствам клиентов выросло с 77,3% до 78,9%. По итогам вышедшей отчетности мы понизили прогноз по прибыли банка на текущий год, отразив более высокий ожидаемый уровень стоимости риска, а также увеличение операционных расходов. В результате потенциальная доходность акций МКБ несколько сократилась. См. таблицу: https://bf.arsagera.ru/moskovskij_kreditnyj_ban... На данный момент акции МКБ торгуются исходя из P/BV 2025 около 0,6 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

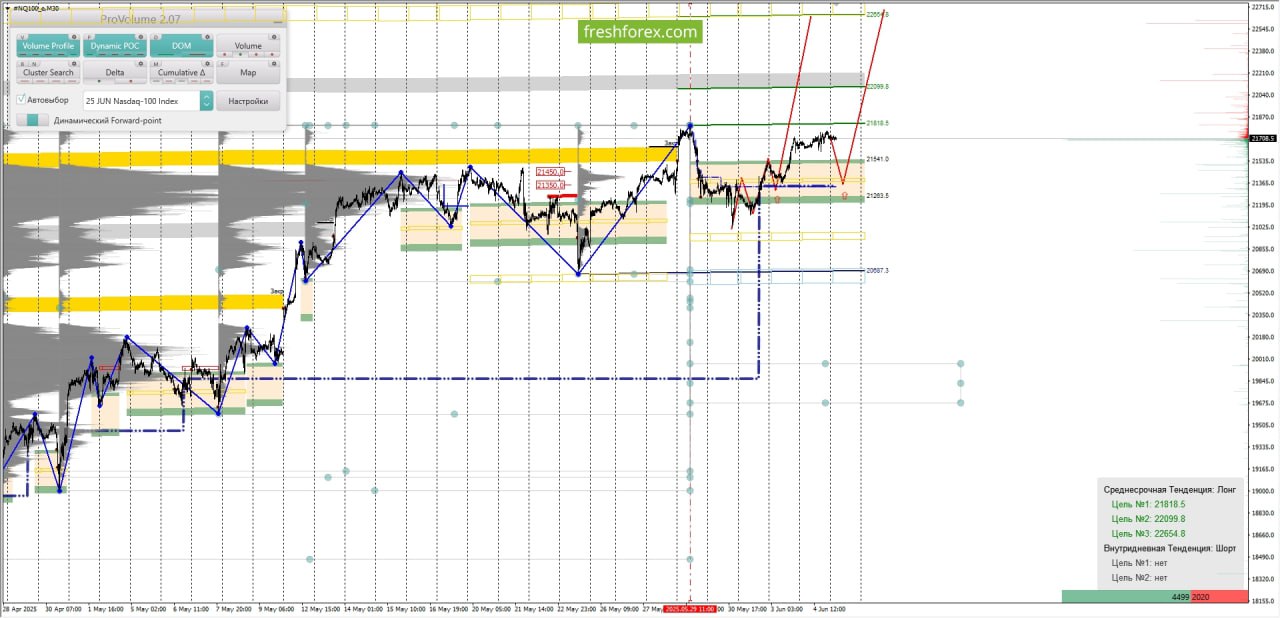

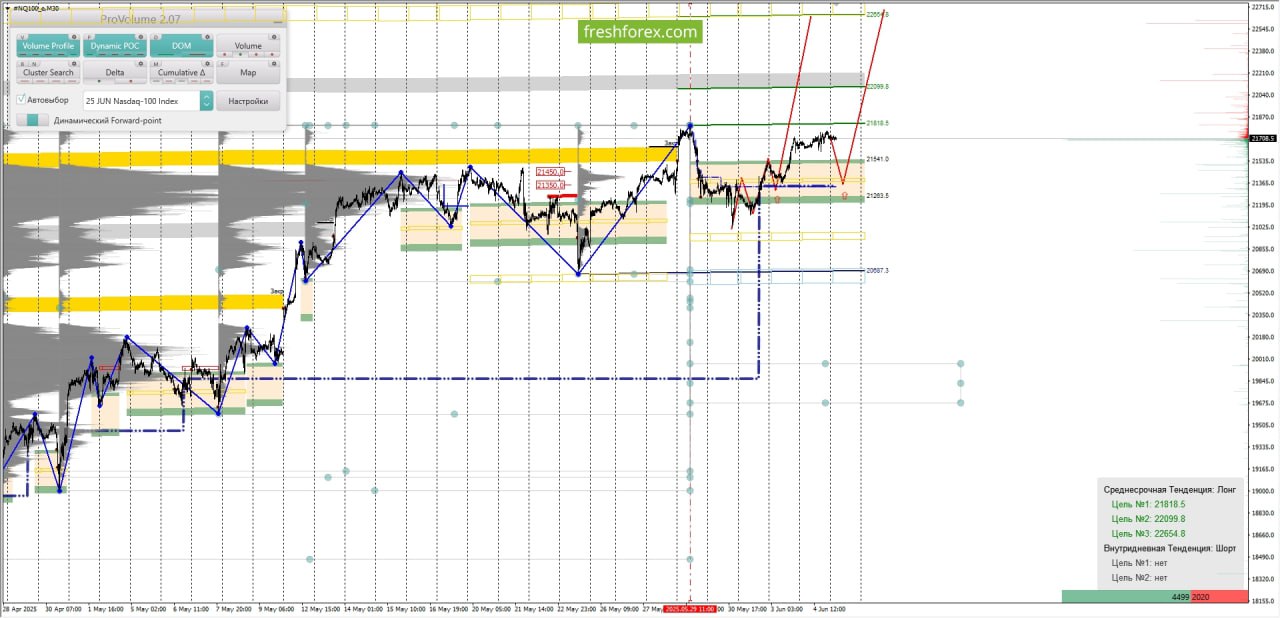

#NQ100: BUY 21263.5-21541.0, TP1-21818.5, TP2-22654.8. • Долгосрочная тенденция: временная неопределённость. Максимальное скопление объемов текущего контракта расположено в диапазоне, по котировкам 21240.0–21460.0. В настоящий момент по #NQ100 совершаются инвестиционные операции выше указанного диапазона, что говорит о силе покупателей.

• Среднесрочная тенденция: в лонг. Максимальное скопление объемов среднесрочной тенденции расположено в диапазоне, по котировкам 21350.0–21450.0. В настоящий момент по #NQ100 совершаются инвестиционные операции выше указанного диапазона, что говорит о силе покупателей. • Область выгодных цен на покупку с точки зрения маржинального обеспечения, располагается между зонами 1/4 и 1/2 построенными от максимума 29.05.2025. • Котировка верхней границы зоны 1/4–21541.0. • Котировка верхней границы зоны 1/2–21263.5. • Внутридневные цели: обновление максимумов от 29.05.2025–21818.5. • Среднесрочные цели: тест нижней границы ЗНКЗ – 22654.8.

• Инвестиционные рекомендации: покупки из диапазона выгодных цен при формировании разворотного паттерна. • Buy: 21263.5-21541.0, Take Profit 1-21818.5, Take Profit 2-22654.8. До 20$ за каждый лот реальными средствами - получайте гарантированный доход подключив акцию Cashback! Больше аналитической информации Вы можете найти на нашем сайте

|

|

Май 2025 года оказался знаковым месяцем для американского фондового рынка: несколько ведущих компаний показали впечатляющий рост, на фоне взрывного спроса на технологии искусственного интеллекта, перспектив автономного транспорта и уверенного корпоративного управления. Получите до 15% дополнительных средств на первое пополнение от 100 USD — бонус сразу в баланс для торговли и поддержки просадки. Есть вопросы? Обратитесь в чат поддержки.

Представляем пятерку лидеров, которые задали тон рынку в мае: 1. Nvidia — технологический гигант ИИ Акции Nvidia (#NVIDIA) выросли на 25% за месяц, сделав компанию самой дорогой в США — её рыночная капитализация превысила $3,45 трлн, обогнав даже Microsoft. Столь мощный рост связан с фантастическими результатами в секторе дата-центров, где выручка достигла $39,1 млрд (+427% г/г). Новое поколение чипов Blackwell уже вызывает ажиотаж у крупнейших разработчиков ИИ. Аналитики UBS повысили целевую цену до $175, предрекая дальнейшее укрепление позиций компании в области высокопроизводительных вычислений. 2. Apple — возвращение к росту Apple (#Apple) продемонстрировала уверенный рост акций на 7% в мае, несмотря на предыдущие трудности. Компания объявила о масштабных инвестициях в размере $500 млрд в течение следующих пяти лет, направленных на создание новых рабочих мест и производство серверов для ИИ в США. Эти шаги укрепили доверие инвесторов и способствовали восстановлению акций. 3. Tesla — роботакси подогревает интерес Tesla (#Tesla) совершила впечатляющий рывок на 25%, благодаря анонсу запуска сервиса роботакси в Остине, штат Техас, уже 12 июня. В сочетании с улучшением рыночных условий и временным отступлением тарифного давления со стороны Европы, бумаги компании вновь оказались в центре внимания. Аналитики Wedbush считают, что цена Tesla может вырасти до $500 за акцию, учитывая активное развитие автономного транспорта и ИИ-направлений. 4. Moderna — новые горизонты фармы Moderna (#Moderna) прибавила 7% на фоне позитивных данных по новым клиническим испытаниям противораковых препаратов. Компания также сообщила о планах сократить операционные расходы на $1,7 млрд к 2027 году, повысив эффективность бизнеса. Инвесторы позитивно восприняли стратегические изменения и диверсификацию за пределами COVID-продуктов. 5. Alcoa — алюминий и геополитика Alcoa (#Alcoa) укрепилась на 6,5%, получив поддержку от новостей о возможном запрете импорта алюминия из России в США. Этот фактор, а также стабильные дивиденды и интерес инвесторов к сырьевому сектору, сделали компанию одним из лучших представителей металлургии в прошедшем месяце. Май 2025 подтвердил интерес рынка к технологиям ИИ, автономному транспорту, биофарме и сырьевому сектору — лидерами роста стали Nvidia, Tesla, Apple, Moderna и Alcoa. Эти направления задают тренд, а аналитики Freshforex рекомендуют трейдерам использовать текущие импульсы для активной торговли на сильных акциях. В нашем терминале представлено 270 инструментов для торговли, включая CFD на акции компаний, криптовалюты и индексы с плечом до 1:1000. Следи за рынком и зарабатывай. Заработать на росте

|

|

Инвесторы продолжают занимать выжидательную позицию. Осталось ждать не долго - всего лишь два дня. Индекс Московской биржи показал незначительный рост на 📈+0,09% до 2 836,64 пункта. После закрытия основной торговой сессии Росстат опубликовал данные о недельной инфляции. Инфляция с 27 мая по 2 июня 2025 года составила 0,05%, а её расчётное годовое значение снизилось до 9,7%. Это позитивный сигнал для пятничного заседания ЦБ по ключевой ставке. IT-компании борются за крупных клиентов, собирающихся переходить с иностранного на российское ПО. Вчера активно хвасталась Астра, а сегодня стало известно, что ИВА подписала договор о стратегическом сотрудничестве с АЛРОСА. Акции IVA прибавляют 📈+2,0%. Совет директоров Абрау-Дюрсо 📈+0,4% рекомендовал выплатить дивиденды в размере 5,01 рублей на одну акцию, что сопоставимо с дивидендной доходностью в 2,6%. Мосбиржа 📈+0,1% с 6 июня добавит 8 акций на утренние и вечерние торги, доведя количество доступных бумаг до 114. При этом в ЦБ недавно заявили о не возможности в ближайшие годы перейти на режим торгов в формате 24/7. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть. #итоги_дня #индекс_Мосбиржи

|

|

Группа Астра опубликовала консолидированную отчетность по МСФО за 1 кв. 2025 г. См. таблицу: https://bf.arsagera.ru/gruppa_astra_astr/itogi-... За отчетный период выручка группы увеличилась на 69,6% и составила 3,1 млрд руб. Такой существенный рост объясняется преимущественно разовым фактором - отложенным признанием выручки от ранее осуществленных отгрузок по услугам сопровождения (активация лицензий техподдержки), что не отражает фактическую динамику доходов. Объем отгрузок, являющийся более репрезентативным индикатором роста бизнеса, увеличился лишь на 3% до 1,9 млрд руб. Отметим, что выручка от основного продукта группы - ОС Astra Linux - увеличилась на 23,9% до 1,27 млрд руб., в свою очередь выручка сегмента сопутствующих решений, показала опережающий рост в 50,0% и составила 641,9 млн руб., что свидетельствует о развитии группы как экосистемного игрока. Операционные расходы компании возросли на 53,2% до 2,9 млрд руб. Основной рост пришелся на фонд оплаты труда, который в отчетном периоде составил почти 2,0 млрд руб. (+43,4%) и амортизацию нематериальных активов, увеличившуюся почти в 3 раза до 310,3 млн руб. на фоне капитализации расходов группы. В свою очередь, показатель EBITDA увеличился с 24,0 млн руб. до 457,3 млн руб. В результате операционная прибыль компании составила 211,4 млн руб. против убытка в 60,0 млн руб. за аналогичный период прошлого года. В финансовом блоке отметим снижение процентов к уплате на 15,4% до 113,4 млн руб. в связи с уменьшением долговой нагрузки компании с 3,5 млрд руб. до 2,6 млрд руб. Сальдо финансовых и прочих внеоперационных статей тем временем снизилось на 92,2% до 21 млн руб.на фоне снижения финансовых доходов почти на 46,6% до 242,8 млн руб. Отчисления группы по налогу на прибыль составили 48,2 млн руб. против 2,5 млн руб. годом ранее. Рост обусловлен завершением действия налоговых льгот и, как следствие, изменением порядка расчета налога на прибыль в отчетном периоде. В итоге чистая прибыль компании сократилась на 3,9% и составила 220,2 млн руб. Напомним, что значительная доля выручки и отгрузок традиционно приходится на 4 квартал в связи с особенностью бюджетирования компаний-клиентов. При этом расходы распределяются равномерно в течение года, что делает первый квартал наименее показательным. Менеджмент подтвердил ранее озвученные цели по удвоению чистой прибыли к 2026 году относительно уровня 2024 года (с 6 до 12 млрд руб.), а также объявил о запуске байбека в размере 2 млн акций с целью долгосрочной мотивации сотрудников. На основании вышедшей отчетности мы пересмотрели прогноз долговой нагрузки группы в сторону понижения. Остальные статьи остались неизменны. В результате потенциальная доходность акций не претерпела существенных изменений. См. таблицу: https://bf.arsagera.ru/gruppa_astra_astr/itogi-... На данный момент акции Астры торгуются исходя из P/E 2025 около 9,8 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

ПАО «Интер РАО ЕЭС» опубликовало операционные показатели и консолидированную финансовую отчетность по МСФО за 1 кв. 2025 г. Совокупная выручка Интер РАО выросла на 12,6% до 441,3 млрд руб., в то время как операционная прибыль сократилась на 1,5% до 39,9 млрд руб. Для более глубокого понимания указанной динамики показателей обратимся к анализу финансовых результатов в разрезе отдельных сегментов. См. таблицу: https://bf.arsagera.ru/elektrogeneraciya/inter_... Выручка сбытового сегмента составила 301,8 млрд руб. (+15,1%) на фоне роста полезного отпуска, расширения клиентской базы, индексации тарифов с 1 июля 2024 года и приобретения в феврале прошлого года двух гарантирующих поставщиков: «Екатеринбургэнергосбыт» и «Псковэнергосбыт». Показатель EBITDA сегмента увеличился на 39,7%, составив 19,0 млрд руб. Рост маржинальности по энергосбытовой деятельности связан с цифровизации бизнес-процессов, увеличением объемов предоставляемых коммерческих сервисов, а также повышением операционной эффективности деятельности дочерних компаний. См. таблицу: https://bf.arsagera.ru/elektrogeneraciya/inter_... Доходы ключевого сегмента «Интер РАО – Электрогенерация» - выросли на 17,2% составив 68,6 млрд руб. Положительный эффект был достигнут благодаря росту выработки и увеличению цен на РСВ, в совокупности с включением в расчет цены мощности инвестиционной составляющей с 13 месяца начала поставки в КОММод для блоков Костромской, Гусиноозерской, Ириклинской и Пермской ГРЭС. EBITDA сегмента выросла на 18,5% до 21,9 млрд руб. Действие вышеуказанных факторов было усилено вводом с 1 февраля 2025 г. блока №1 АО «Нижневартовская ГРЭС» в рамках КОММод. См. таблицу: https://bf.arsagera.ru/elektrogeneraciya/inter_... В сегменте «Теплогенерация в Российской Федерации», представляющего собой суммарные показатели генерации Башкирии и ТГК-11, выручка возросла на 6,3% и составила 46,3 млрд руб. по причине увеличения цен электроэнергии на РСВ, а также увеличения цен на мощность в секторах ДПМ, КОМ, КОММод. Показатель EBITDA остался на уровне предыдущего года. Замедление темпов роста EBITDA относительно показателя выручки было обусловлено ростом цен на топливо и условно-постоянных затрат, а также выводом ряда блоков в модернизацию и ремонт. См. таблицу: https://bf.arsagera.ru/elektrogeneraciya/inter_... Выручка в данном сегменте увеличилась на 21,2%, составив 16,3 млрд руб., а EBITDA - на 36,6% до 1,1 млрд руб. Рост доходов был обусловлен увеличением стоимости по коммерческим поставкам в дружественные страны, а также ростом объемов и цен продажи на ОРЭМ при транзитных перетоках между первой и второй ценовыми зонами Российской Федерации. Показатель EBITDA вырос на 36,6% на фоне как роста маржинальной прибыли от поставок, осуществляемых в дружественные страны, так и сокращения условно-постоянных расходов. См. таблицу: https://bf.arsagera.ru/elektrogeneraciya/inter_... Зарубежный сегмент, включающий активы в Грузии и Молдове, испытал значительное снижение показателя EBITDA, в основном, по причине падения объема поставок природного газа, а также продлением низкого тарифа на поставку электроэнергии в странах присутствия компании. См. таблицу: https://bf.arsagera.ru/elektrogeneraciya/inter_... В сегменте инжиниринга отметим снижение выручки на 13,1%, а также показателя EBITDA на 63,7%. Данные изменения связаны с завершением ряда крупных проектов для электроэнергетической отрасли Российской Федерации. См. таблицу: https://bf.arsagera.ru/elektrogeneraciya/inter_... В сегменте «Энергомашиностроение» выручка за отчетный период увеличилась на 22,4%, показатель EBITDA увеличился на 90,1%. Положительная динамика в основном сформирована за счет роста реализации продукции, а также расширения периметра Группы во втором полугодии 2024 г. Далее обратимся к анализу совокупных финансовых результатов компании. См. таблицу: https://bf.arsagera.ru/elektrogeneraciya/inter_... Как видно из таблицы, суммарная EBITDA по сегментам выросла на 11,5% до 54,6 млрд руб., главным образом, вследствие улучшения результатов деятельности генерирующего и сбытового сегментов, частично компенсированных результатами инжиниринга и энергомашиностроения. Долговые обязательства компании на конец отчетного периода составили 10,0 млрд руб. на фоне приобретения строительно-инжиниринговых компаний. В то же время объем финансовых денежных средств вложений продолжает оставаться на очень высоком уровне (502,7 млрд руб.), следствием чего стало увеличение процентов к получению, составивших 24,2 млрд руб. На фоне увеличения эффективной налоговой ставки с 19,7% до 24,4% чистая прибыль компании сократилась на 1,3% до 46,7 млрд руб. Напомним, что согласно положениям утвержденной стратегии ИНТЕР РАО планирует ввести в строй проекты КОММОД совокупной мощностью 3,5 гВт, при этом общий объем инвестпрограммы до 2030 г. оценивается в 1 трлн руб. В результате реализации планов в 2030 г. компания ожидает выйти на уровень выручки 2,2 трлн руб. EBITDA – свыше 320 млрд руб. при уровне маржинальности не менее 14%. По нашим расчетам, по достижении указанных ориентиров чистая прибыль компании может превысить отметку 200 млрд руб. Дополнительными драйверами роста прибыли могут стать существенная индексация тарифов КОМ на период 2027-2030 гг., возможные сделки по приобретению новых активов, главным образом, в сегментах Электрогенерация в РФ, Инжиниринг и Энергомашиностроение. По линии модели управления акционерным капиталом существенным заделом для увеличения акционерной стоимости остается вариант с погашением квазиказначейских акций. По итогам вышедшей отчетности мы несколько снизили прогноз финансовых показателей компании на текущий год, отразив ухудшение операционной маржинальности в отечественной генерации и зарубежном сегменте. Прогнозы на последующие годы не претерпели серьезных изменений. Снижение потенциальной доходности объясняется проведенными корректировками в оценка качества КУ, следствием чего стало смещение сроков выхода акций компании на биссектрису Арсагеры с 2030 г. на 2031 г. См. таблицу: https://bf.arsagera.ru/elektrogeneraciya/inter_... В настоящий момент акции Интер РАО ЕЭС торгуются с P/BV 2025 около 0,3 и продолжают входить в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Рынок падает третий месяц подряд, в мае повторив апрельские -3,1%. Инвестиционный портфель при этом продолжает расти за счет пассивного дохода и соблюдения стратегии. Начали приходить первые дивиденды нового сезона. Диверсификация акций и облигационной части портфеля продолжает давать свой положительный результат. ⚠Не является инвестиционной рекомендацией. ✔️Видео доступно по ссылке - ✔️Видео доступно на Rutube - https://rutube.ru/video/97dc7bf4a949b8972e2037c...

|

|

Согласно графику, 3 июня эмитент должен был осуществить выплату дохода за 34 купонный период по облигациям серии Феррони-БО-01 на сумму 3 288 000 руб. А также на эту дату запланировано гашение 50% номинальной стоимости бумаг этого выпуска. Купон эмитент оплатил в полном объёме, а вот саккумулировать достаточное количество средств для выплаты амортизации у компании не получилось. Эмитент на своей странице на сайте Интерфакс опубликовал специальное обращение генерального директора Марины Павловой к владельцам облигаций: Уважаемые инвесторы! Вы знаете о том, что в мае 2023 года компания оказалась в сложнейшей ситуации в связи с пожаром на основной производственной площадке в Тольятти. Всё это время ООО «Феррони» оперативно и полно информировало участников рынка о финансовом положении, продолжало выполнять все обязательства перед владельцами облигаций, обслуживало задолженность перед прочими кредиторами. 2025 год — год крупных гашений по нашему облигационному долгу, нам предстоит несколькими траншами полностью погасить все выпуски, находящиеся на данный момент в обращении. Амортизационная выплата по БО-01, которая должна произойти сегодня, составляет 97 943 500 рублей, и мы вынуждены признать, что нам не удалось саккумулировать достаточное количество средств на счетах для своевременной выплаты. Поэтому 3 июня частичное досрочное погашение номинальной стоимости по выпуску БО-01 не состоится. Мы рассчитываем на то, что до 19 июня, т.е. до истечения срока технического дефолта, сможем устранить нарушения. В отношении всех выпусков облигаций мы предпринимаем и будем предпринимать все усилия для исполнения своих обязательств. Обращаем ваше внимание на то, что с момента произошедшего пожара компания проделала очень длинный и сложный путь по восстановлению своей деятельности и расчётам со всеми кредиторами. Уверены, что все это было не зря и мы справимся с текущими сложностями. На сегодняшний день в обращении находятся три выпуска биржевых облигаций ООО «Феррони»: БО-П01, БО-01 и БО-02 на общую сумму 463 млн 387 тыс. руб. с полным погашением в августе, октябре и декабре 2025 года.

|

|

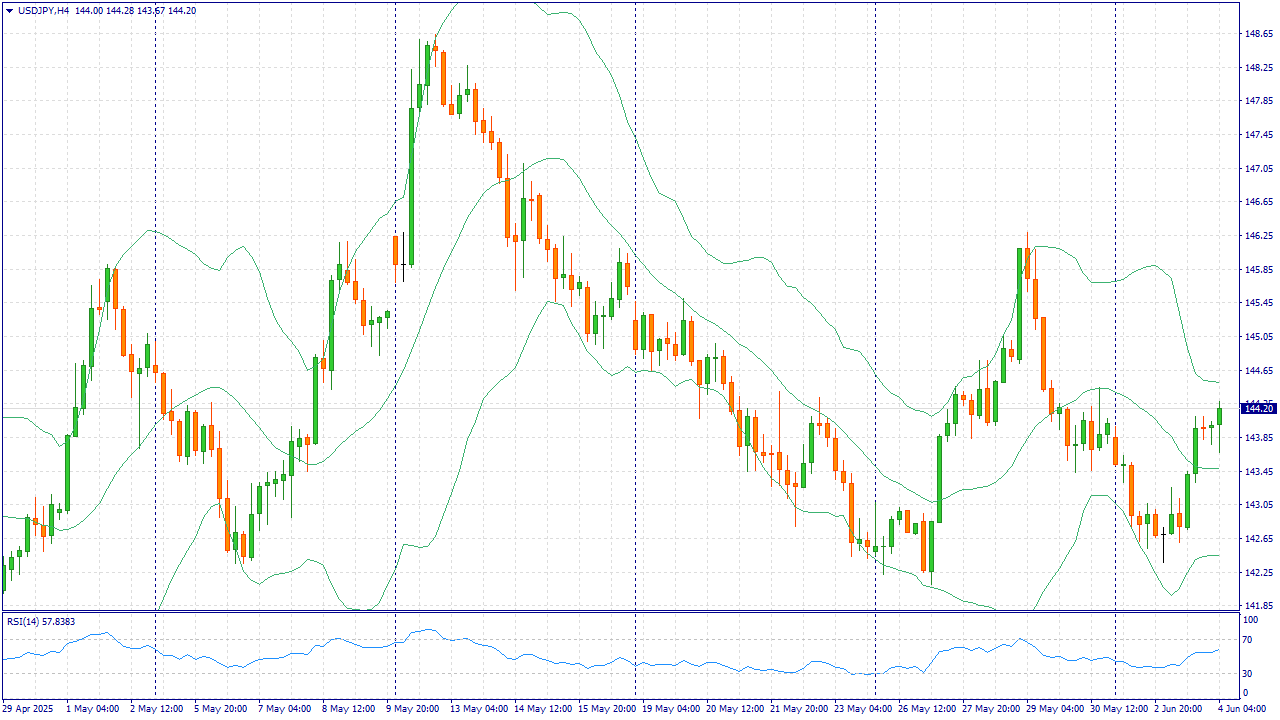

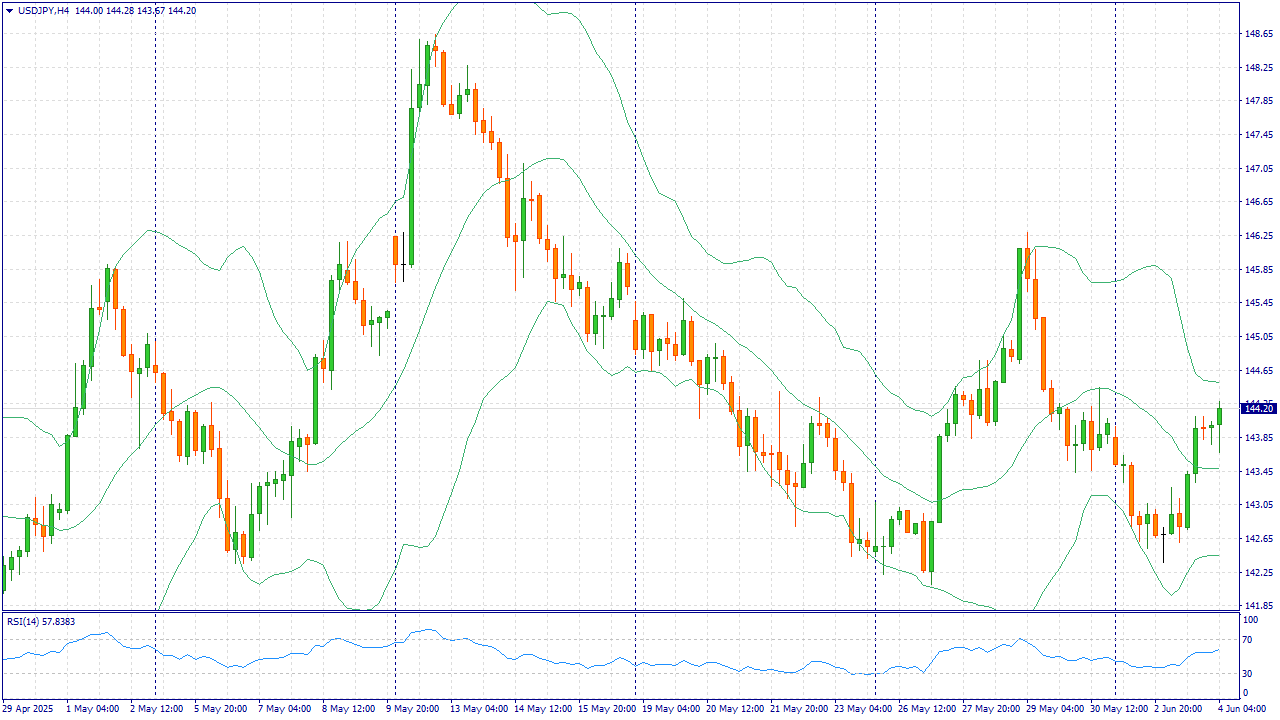

События, на которые следует обратить внимание сегодня: 17:00 EET. USD - Индекс деловой активности в секторе услуг от ISM 15:15 EET. USD - Изменение числа занятых от ADP USDJPY:

Японская иена (JPY) привлекает некоторых внутридневных покупателей после падения в ходе азиатской сессии по отношению к американскому доллару и, по крайней мере на данный момент, похоже, что ее откат от недельного максимума, достигнутого накануне, приостановился. Пересмотр в сторону повышения индекса деловой активности в сфере услуг Японии, а также ожидания, что рост заработных плат приведет к ускорению инфляции, оставляют открытой возможность для очередного повышения процентной ставки Банком Японии (BoJ) в 2025 году. Помимо этого, ключевыми факторами, поддерживающими JPY, являются сохраняющиеся геополитические риски и неопределенность в торговле. Между тем, осторожные заявления главы BoJ Казуо Уэды во вторник породили спекуляции о том, что следующее повышение процентной ставки не произойдет в ближайшее время. Тем не менее, это по-прежнему значительно отличается от ожиданий, что Федеральная резервная система (ФРС) к концу этого года снизит ставку как минимум на 25 базисных пунктов (б.п.). Это, наряду с опасениями по поводу бюджета США, вызывает новую волну продаж доллара США (USD) после вторничного неплохого отскока от шестинедельного минимума и оказывает некоторое давление на пару USD/JPY во время азиатской сессии. Торговая рекомендация: SELL 144.20, SL 144.40, TP 143.20 Подключайте 101% под просадку и торгуйте с удвоенным депозитом! Бонусные средства помогут увеличить прибыль или выдержать внезапную просадку! Больше аналитической информации Вы можете найти на нашем сайте.

|

|

Московская биржа опубликовала консолидированную финансовую отчетность по МСФО за 1 кв. 2025 г. См. таблицу: https://bf.arsagera.ru/moskovskaya_birzha/itogi... Операционные доходы биржи сократились на 16,0% до 28,6 млрд руб., на фоне значительного снижения процентных доходов с 19,9 млрд руб. до 11,5 млрд руб. При этом величина инвестиционного портфеля увеличилась с 2,78 трлн руб. до 2,98 трлн руб. Совокупная величина комиссионных доходов биржи возросла на 27,2% до 18,5 млрд руб. Комиссионные доходы фондового рынка выросли на 83,1%, составив 5,5 млрд руб., за счет увеличения объемов торгов рынков акций и облигаций, а также объемов в режиме внебиржевых торгов с ЦК, имеющем более высокую добавленную стоимость. Комиссионные доходы прочих рынков (в т.ч. валютного рынка) сократились на 55,7%, составив 885 млн руб., судя по всему, на фоне снизившихся объемов торгов. Комиссионные доходы на денежном рынке увеличились на 35,5%, составив 4,4 млрд руб. на фоне роста объема торгов на 37,1%. Увеличение доли более прибыльных сегментов репо с ЦК, в том числе репо с клиринговыми сертификатами участия (КСУ), в структуре торговых объемов положительно повлияло на эффективную комиссию, однако было нивелировано сокращением средних сроков биржевых сделок репо. См. таблицу: https://bf.arsagera.ru/moskovskaya_birzha/itogi... Комиссионные доходы на срочном рынке увеличились на 55,5% до 2,9 млрд руб., главным образом, на фоне роста объемов торгов на 59,9%. Структура торговых объемов сдвинулась в сторону контрактов на индексы, при этом доля товарных и валютных контрактов уменьшилась. Эти изменения привели к незначительному снижению эффективной комиссии. Комиссионные доходы от депозитарной деятельности и клиринговых услуг сократились на 3,1% и составили 2,5 млрд руб. Операционные расходы Биржи выросли на 31,6% и составили 12,9 млрд руб. в основном за счет роста маркетинговых расходов и расходов на персонал. Расходы на персонал выросли на 21,1% на фоне найма новых сотрудников, выборочного пересмотра заработной платы и прочих факторов. Расходы на рекламу и маркетинг выросли вдвое за счет затрат по проекту Финуслуги. Отметим также увеличение расходов на амортизацию и техническое обслуживание почти в полтора раза вследствие постепенной реализации программы обновления программного и аппаратного обеспечения. Помимо этого, отметим роспуск резерва под ожидаемые кредитные убытки в размере 1,8 млрд руб. В результате чистая прибыль Мосбиржи сократилась на 32,9% до 13,0 млрд руб. Добавим, что Наблюдательный совет Биржи рекомендовал годовому Общему собранию акционеров утвердить выплату дивидендов в размере 26,11 рубля на одну акцию, что соответствует 75% чистой прибыли по МСФО за 2024 год. По результатам вышедших данных мы понизили прогнозное значение чистой прибыли биржи на текущий год, пересмотрев в сторону снижения объем процентных доходов в условиях надвигающегося снижения процентных ставок. Помимо этого, мы подняли оценку операционных расходов. В результате потенциальная доходность акций Мосбиржи сократилась. См. таблицу: https://bf.arsagera.ru/moskovskaya_birzha/itogi... В настоящий момент акции Мосбиржи торгуются с P/BV 2025 около 1,6 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

|

|