|

|

|

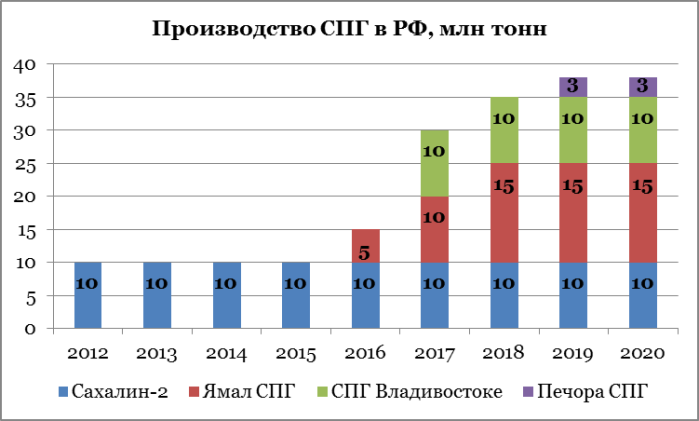

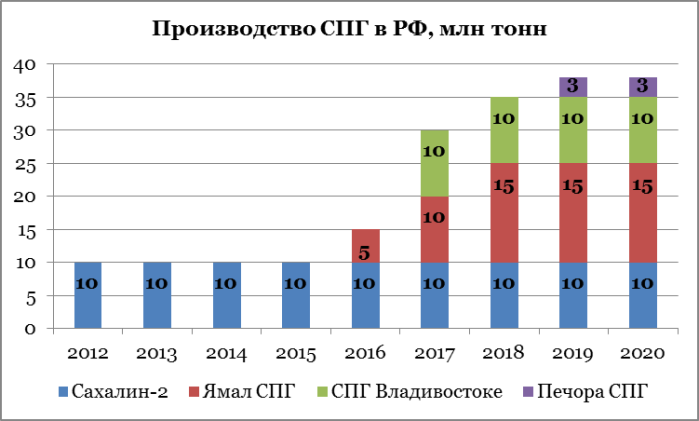

Минэнерго рассмотрит в течение недели запрос Новатэка о предоставлении права на экспорт СПГ в обход Газпрома. В настоящее время СПГ в России производится лишь на заводе проекта Газпрома Сахалин-2. Мощность двух очередей этого завода составляет 9,6 млн тонн. Газпром также рассматривает возможность строительства третьей очереди, что доведет мощность завода до 14,5 млн тонн. Помимо этого Газпром планирует построить еще один завод по производству СПГ во Владивостоке мощностью порядка 10 млн тонн. Помимо Газпрома в России проекты по строительству заводов по СПГ реализуют и независимые производители газа. В первую очередь это завод Ямал СПГ Новатэка и Total, мощность которого к 2018 году достигнет 15 млн тонн. Также началось строительство завода Печора СПГ в НАО компании Аллтек. Запуск запланирован на 2018 год с начальной мощностью в 2,6 млн тонн СПГ. Потенциально мощность может быть увеличена и до 8 млн тонн, если это позволит уровень добычи на месторождениях компании.

Таким образом к 2020 производство СПГ в России вырастет почти в 4 раза до 38 млн тонн. При этом Россия так и не станет одним из ведущих игроков на этом рынке. Для того, чтобы понять это, стоит лишь посмотреть на текущие объемы импорта СПГ Японией, крупнейшего потребителя СПГ в мире. В 2011 году страна импортировала больше 75 млн тонн СПГ. В дальнейшем спрос на СПГ будет расти, равно как и предложение со стороны ближневосточных стран и стран экспортеров газа из Азиатско-Тихоокеанского региона. Доля российских проектов по производству СПГ к 2020 году составит порядка 8-9%. Становится понятно, что, учитывая снижающуюся долю рынка в России и растущую конкуренцию в Европе, реализация долгосрочных проектов по строительству СПГ заводов вышеупомянутой мощности будет встречена, безусловно, положительно, однако окажет относительно небольшое влияние на Газпром, чем на независимые компании. Они смогут потенциально выйти на прибыльный экспортный рынок газа, привлекательность которого лишь растет для Новатэка, чей проект Ямал СПГ получил существенные налоговые льготы. Учитывая, что за счет заключения агентского соглашения с Газпромом, Новатэк уже фактически получил доступ к экспортным рынкам, вполне вероятно, что вопрос будет решен в пользу Новатэка, который озабочен тем, что Газпром пока не заключил договора на поставку газа с Ямал СПГ. Однако заявление Минэнерго, которое изучает возможность вывода поставок СПГ из экспортной монополии, абсолютно не означает, что Газпром лишится монополии на экспорт трубопроводного газа в пользу независимых производителей. Позиция Газпрома в вопросе эксклюзивного права на экспорт трубопроводного газа обоснована, так как Газпром является гарантирующим поставщиком газа практически по всей России и несет расходы по содержанию и строительству газотранспортной инфраструктуры, но запрет на экспорт СПГ независимым компаниям выглядит необоснованно. Несомненно, отмена этого запрета крайне позитивна для Новатэка и невыгодна Газпрому, так как усилится конкуренция и на европейских, и на азиатских рынках. Целевая цена по акциям Новатэка — 496 руб.

|

|

В покупке по стоп-лимит заявкам акции: ГАЗПРОМ ао, НЛМК ао, ПолюсЗолот, Сургнфгз-п, Уркалий-ао фьючерсы: SiZ2 В продаже по стоп-лимит заявкам акции: ВТБ ао, ГМКНорНик, ИнтерРАОао, Роснефть, Ростел-ао, РусГидро, Сбербанк, Сбербанк-п, СевСт-ао, Сургнфгз, ФСК ЕЭС ао, ХолМРСК ао фьючерсы: RiZ2, SiZ2, GZZ2, GMZ2, RNZ2, SRZ2, VBZ2 Вне рынка акции: ЛУКОЙЛ, Новатэк ао, Татнфт 3ао фьючерсы: GDZ2, EDZ2, EuZ2, LKZ2

|

|

Эксперты:Евгений Лебедев – начальник управления инвестиционного консалтинга В рамках акции «Коммент.Арс» нам задали вопрос: Помогите разобраться. Пенсионный вопрос отложили до 2014 года, но так и не ясно, что будет с накопительной частью: 2% или 6%? И что лучше выбрать обычному человеку? Сейчас уже появилась определенность в данном вопросе: с 1 января 2014 года накопительная часть пенсии будет сокращена с 6% до 2% от фонда оплаты труда, а оставшиеся 4% будут направлены на страховую часть трудовой пенсии. При этом 6% будут по-прежнему перечисляться в накопительную часть у тех граждан, кто выбрал для управления своими средствами негосударственный пенсионный фонд, либо частную или государственную управляющую компанию. То есть, если Вы хотите иметь накопительную часть пенсии в 6%, то необходимо проявить активность и выбрать управляющего для своих денег. По нашему мнению, забота о собственной пенсии ответственность не государства, а будущего пенсионера. Поэтому, на наш взгляд, разумнее выбрать активную позицию в вопросе своей пенсии — уделить время и силы выбору управляющего и использовать вариант с перечислением 6% в накопительную часть пенсии. При этом хотелось бы отметить, что главная опасность для пенсионных сбережений — это низкая доходность в долгосрочном периоде. В случае, если доходность пенсионных вложений ниже инфляции, ваши деньги будут постепенно терять покупательную способность из-за инфляции. Чтобы избежать этого, пенсионные средства должны инвестироваться в активы, которые в долгосрочной перспективе по доходности могут обогнать инфляцию, например, акции. Подробнее вопросы пенсионного обеспечения мы рассмотрели в материалах на нашем сайте «ПИФ vs НПФ» и «Как Вы будете жить на пенсии?».

|

|

Российский рынок сегодня 6 декабря 2012 года ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Вчера утром я писал: Техническая картина на графике Apple выглядит очень по-медвежьи. Попытки пробить 200-дневную среднюю оказались безуспешными, 50-дневная MA быстро идет на сближение с 200-дневной. В прошлый раз вслед за пересечением 50 MA и 200 МА последовало 10% падение акции Apple. Если сегодня или завтра цена уйдет ниже 1570 долларов, а я мало сомневаюсь в том, что это произойдет, то отскок с технической точки зрения завершится. Вечером акции Apple упали на 6,4%, и я сомневаюсь, что уровень 505 долларов сможет задержать дальнейшее падение технологического гиганта. Падения по всему рынку удалось избежать только за счет акций банковского сектора. Вышедшее как нельзя вовремя известие об увольнении 11000 сотрудников подняло акции Citigroup на 6,3%, за ним последовал Bank of America ( +5,7%). XLF ( ETF банковского сектора) вырос на 1,2%. За счет этого возникла разнонаправленная динамика в основных фондовых индексах Америки: индекс Dow, в котором доминируют акции банков, вырос на 0,64%, NASDAQ упал на 0,77%, а S&P500 закончил торги нейтрально (0,16%). DAX сентимент Вчера вышли очередные данные рыночного сентимента DAX, которые меня, честно говоря, очень удивили. На полуторагодовых вершинах число быков выросло на 6% и достигло 64%. Таким образом, число быков теперь вчетверо превышает число медведей. Этот опрос базируется на оценках адекватных трейдеров. Такой результат опроса показывает, что DAX теоретически может еще вырасти на 1-2%, но в следующий раз число быков должно по-любому уменьшиться, и разворот уже где-то очень близко. Экстремальные настроения – они и среди нормальных (умных) инвесторов экстремальные! С момента завершения банковского кризиса в еврозоне (начала октября 2011 года) DAX, кстати, вырос на 42,9%. Рынок, в частности немецие и американские трейдеры ( Ticker Sense тоже бычий) продолжает игнорировать «фискальный обрыв». Почему он это делает? Причина, на мой взгляд, состоит в том, что рынок продолжает рассчитывать на новый QE на заседании ФОМС на будущей неделе. Продолжение во вью рынка. ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU При нас амеры стояли в +0.6% 12 часов, и резко пошли вниз только после своего открытия, пробили 1400 по фсипу, показали 1397...И тут как черт из табакерки, весь белый и с кастрюлей на голове появляется Обамка, и начинает опять втирать, что мол в ближайшую неделю достигнем договоренности, если республиканцы согласятся на повышение налогов для богатых. На этом моментально поднимают фсип на +1%, и падение отменяется в очередной раз, точь в точь как в ноябре у 1340 и 1385 по фсипу было. Что сказал Обама нового или конкретного? Ничего, но оказывается есть те, кто играет все эти речи сугубо вверх. Тем не менее фсип сегодня на 1405, ниже чем был вчера нашим утром. Однако рынки закрылись выше, Дакс стоял очень сильно аккурат у 7435, и так и не ушел от седьмой вершины. Нефть отминусовала процентик, но это сейчас пока не так важно. Китайские индексы после вчерашнего взлета под +3% корректируются на полпроцента, а не продолжают на новые +2+3% - а вот это как раз важно, то есть пока там всего лишь короткий отскок. Наш рынок и удивил, и отсюпризил мишуток. В принципе сразу была сделана заявка на рост на опережение амеров, уже до 12 часов на +2% взлетела мамба, аж до 1441, после чего весь день она торговалась чуть ниже, в зоне 1433-38. Спонсором роста выступил ГМК, который на объемах, больших чем у ГП и оборотах, сравнимых с оборотами Сбераоб, выдал +6.3%. Это было по-взрослому, когда по 200 тысяч лотов в час проходила, высвободилось много "застрявших" денег, которые после этого зашли и в РН и в Лук. Так и живем, какие-то странные деньги выпускают кого надо из отдельных бумаг. до этого в сбере, вчера в ГМК и Луке. На этот раз для аналий есть формальное подтверждение выхода индекса ММВБ из канальчика, только это не имеет никакого значения, если амеры будут снижаться. Уровни по многим бумагам соответствуют уровням 1550-1600 по мамбе, поэтому отставания от амеров нет никакого, и есть что продавать тем, кто не хочет уходить через новогодние каникулы в лонгах. Так что надо доиграть надо вчерашнее движение, до 1445-1450 по мамбе, и откатываться к 1420-25.

|

|

Сохраняю длинную позицию по акциям ИнтерРАОао, НЛМК ао, Роснефть, ХолМРСК ао, ФСКЕЭС. Покупаю акции ГМКНорНик, Новатэк ао, Сургнфгз-п. Сделок на продажу не запланировано.

|

|

На чём сегодня съехала евра? Судя по некоторым мнениям, на испанском аукционе, хотя я не заметил плохих признаков. Продано бумаг было практически столько, сколько собирались, доходность десятилеток осталась на месте, спрос тоже не страдал. Вообще, судя по слухам, продажи евро против доллара осуществляли азиаты, а евро против йены - британский клиринговый банк. Лично моё мнение - кто-то посчитал, что здесь находится некая граница и решил столкнуть рынок немного (или много) вниз. Короче нарвались на офера, выставленные кем-то, кто возомнил себя способным развернуть зарождающийся тренд. На чём сегодня съехала евра? Судя по некоторым мнениям, на испанском аукционе, хотя я не заметил плохих признаков. Продано бумаг было практически столько, сколько собирались, доходность десятилеток осталась на месте, спрос тоже не страдал. Вообще, судя по слухам, продажи евро против доллара осуществляли азиаты, а евро против йены - британский клиринговый банк. Лично моё мнение - кто-то посчитал, что здесь находится некая граница и решил столкнуть рынок немного (или много) вниз. Короче нарвались на офера, выставленные кем-то, кто возомнил себя способным развернуть зарождающийся тренд. Вполне вероятно сыграла роль статья в Таймс, в которой говорится о том, что Премьер Великобритании Кэмерон готов дать избирателям возможность отказаться от членства Великобритании в Европейском Союзе путем проведения референдума по этому вопросу. Источник информации неизвестен, но опровержений в течение дня я не нашёл. Причины банальны и не стоит их считать трендообразующими. Глобальные причины последнего роста евро я попытался обозначить на днях. В общем и целом я так и стою в положении пограничного столба на рубеже 1.3080. Вчерашняя покупка евро от 1.3090 закрылась в безубытке, с неё снята мизерная прибыль частичной фиксацией. Вниз, как я уже упоминал, расставлена сетка ордеров, восстановлена покупка от 1.3090 с коротким стопом. Не в первый и не в последний раз я слышу слова о том, что здесь у нас потолок и дальше идти некуда. За свои уже немалые годы торговли на рынке форекс я убедился в том, что потолка, как и стопроцентного дна не существует как понятия. Именно поэтому лично я никогда не могу с абсолютной уверенностью утверждать, например, что вот сейчас - только вверх (или вниз). Я могу только с достаточной долей уверенности предполагать, и из этого строить свой план. В евро, судя по недельному графику, можно сказать, что нисходящий тренд если не сломан, то близок к разрушению, а на дневном графике мы практически подошли к возможности выйти в новый ценовой диапазон. Так что я до сих пор в выжидательной позиции.

Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня. — Все графики в публикации сняты с нерабочих счетов. На них скопированы ордера с реальных позиций с разницей в несколько пунктов.

|

|

Вчера на вебинаре я предложил следующий интересный тест. Ответить на вопрос: какова истинная цель программы QE3? Предлагается выбрать подходящие ответы из следующих 11 вариантов, и расположить их в порядке приоритета от более к менее важному.

Например, 1-4-5 У меня в ответе фигурировало 5 вариантов ответа из 11. Все варианты имеют смысл. Вариант 1 являлся официальной причиной, но самой ли важной? Может быть вы предложите еще какие-нибудь варианты. Было бы очень интересно. С моей точки зрения очень полезный тест на понимание мотивов действия Федрезерва.

|

|

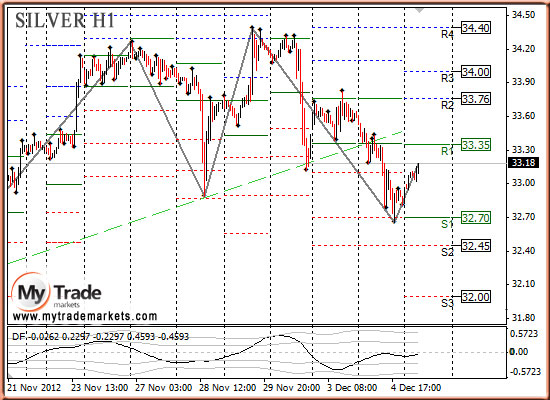

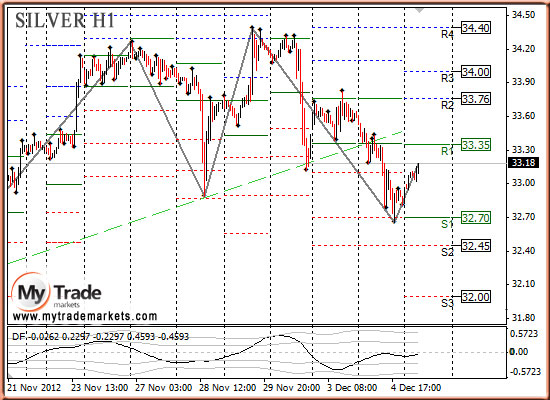

Анализ золота и рынка драгметаллов на 05.12.2012 Во вторник цены на золото продолжили снижение из-за неопределенности с так называемым «бюджетным обрывом» в США. Вчера были скупые комментарии из США, которые указали, что все еще находится в неопределенности. Спикер Бохнер во вторник заявил, что план Обамы не пройдет одобрения в обеих палатах Парламента и Обама должен найти золотую середину, которая устроит всех. В то же время Обама заявил, что окончательное согласование бюджета не возможно за 2 недели. Из комментария Обамы следует, что до Рождества стороны могут и не прейти к соглашению. Для золота на данный момент все печально. На вчерашних торгах по фьючерсам, была приостановка торгов из-за резкого снижения цен в межсессионный период, когда объемы торгов минимальны.

По вчерашней рекомендации цена немного не дошла до цели. Думаю нечего страшного, так как ожидаю, что снижение продолжиться. Сегодня выйдут данные по США, которые могут оказать влияние на драгметаллы. Это данные от ADP по рабочим местам в частном секторе за ноябрь и непроизводственный индекс менеджеров по снабжению ISM за ноябрь.

Тактика на сегодня следующая: держать sell. Итоги торгов: Вечерний фиксинг в Лондоне по золоту: $1697.75 против $1720.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по серебру: $33.30 против $33.42 на предыдущей сессии. Вечерний фиксинг в Лондоне по платине: $1587.00 против $1599.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по палладию: $680.00 против $682.00 на предыдущей сессии Аналитика компании My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets ссылка на первоисточник (www.mytrademarkets.com) обязательна

|

|

ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 5 декабря 2012 ГОДА. Вчерашний день на американском фондовом рынке завершился относительно нейтрально: - 0,17% при маленьком торговом диапазоне. Несмотря на столь ничем невыразительный результат мы увидели серьезный сдвиг в настроениях опционных трейдеров – put/call-коэффициент вырос с 0,8 до 1,04 (медвежье значение), и рост VIX.

Значение 1,04 put/call-коэффициента – это как температура 37,5 во время болезни. Когда put/call вырастает выше 1,20, то, как правило, он быстро за этим падает – это острое течение болезни. Значения 1,00-1,10 – это хроническое течение болезни. Если put/call-коэффициент будет держаться в районе 1,0-1,1, это будет означать гораздо более опасное течение болезни. Вожак американского рынка акций Apple упал на 1,76% при максимальных объемах за последние 6 торговых сессий. Техническая картина на графике Apple выглядит очень по-медвежьи. Попытки пробить 200-дневную среднюю оказались безуспешными, 50-дневная MA быстро идет на сближение с 200-дневной. В прошлый раз вслед за пересечением 50 MA и 200 МА последовало 10% падение акции Apple. Если сегодня или завтра цена уйдет ниже 1570 долларов, а я мало сомневаюсь в том, что это произойдет, то отскок с технической точки зрения завершится.

RISK OFF начнется в ближайшие дни. Причиной его начала является «фискальный обрыв». Время идет, а кроме бла-бла-бла мы ничего не слышим. ........................ Мы накануне сильного всплеска укрепления доллара Для этого есть различные причины фундаментального характера, но в данном случае я делаю этот вывод исключительно на основе анализа технического параметра – волатильности. Исследуем волатильность на валютном рынке. Возьмем для этого пару USD/CAD. Эта валютная пара обладает взаимным влиянием на цены на нефть и, следовательно, имеет определенное значение для российского фондового рынка. ATR (5) достиг 0,31 - многолетнего минимума, у меня нет сомнений, что исторического. Если сравнивать с прежними значениями, то до марта этого года ATR(5) никогда не опускался ниже 0,5. Сейчас ATR(5) на 40% меньше минимальных значений до весны этого года.

Волатильность – это вещь очень циклическая, даже еще более циклическая, чем сама цена. Последние 8 торговых сессий USD/CAD торгуется в узком диапазоне 0,990-0,996. 0,6% - диапазон восьми торговых сессий подряд. Это что-то! Нечто похожее мы наблюдаем и в других валютах: как высокодоходных – подобных AUD, так, например, и в GBP/USD, где ATR(5) в последние две недели находится в диапазоне 50-70 пунктов. В процентах это примерно такое же значение, как и для USD/CAD – дневной диапазон порядка 0,3%. Затишье перед бурей? Если посмотреть на корреляцию между волатильностью и USD, то мы увидим, что практически во всех валютных парах, кроме USD/JPY, рост волатильности сопровождается укреплением американского доллара. Мы имеем общую закономерность: RISK ON=снижение волатильности (во всех активах) + продажа USD + покупка рискованных активов RISK OFF=рост волатильности + покупка USD + покупка безопасных активов (гособлигации стран со стабильным высоким рейтингом). Японская йена и номинированные в ней облигации в последние годы считались наиболее безопасными активами ввиду мегатренда укрепления йены, который существовал в японской валюте. Поэтому USD/JPY является исключением и падает в случае роста волатильности и RISK OFF. Еще признаки надвигающегося сильного RISK OFF Поведение драгоценных металлов: золота и серебра Несмотря на рост EURO, мы наблюдаем падение золота и серебра. GOLD/EURO упал за последние 4 сессии более чем на 50 единиц. За последние два года GOLD/EURO всего два года опускался ниже 200-дневной средней: это было в период с начала апреля по конец июня: был вначале общий RISK OFF, затем действие календарного цикла. Другой признак: TLT, прокси долгосрочных US Treasuries, последние две сессии активно подрастает несмотря на ослабление доллара. Тренд здесь медленно начинает разворачиваться вверх. Главное отличие надвигающегося «фискального обрыва №2» от «фискального обрыва №1», о котором я уже писал, состоит в том, что долгосрочные US Treasuries уже имеют гораздо менее привлекательные цены, чем год назад. По большому счету они находятся на уровнях, которые можно характеризовать как нестабильные и «пузырь». Поэтому, возможно, «фискальный обрыв» будет протекать менее панически, чем в 2011 году. Но индекс S&P500 тоже находится на 25% выше тех кризисных уровней, и ему есть куда падать. Рынки ждут от Федрезерва 11 декабря новых мер QE – это позитив для RISK ON. Как-то при этом забывается, что это также позитив и для долгосрочных US Treasuries, которые станут объектом покупки со стороны Феда. Возможно, что уже начались покупки US Treasuries под это событие – о чем свидетельствует рост TLT. Мое мнение, что 11 декабря ничего не будет...

|

|

|

|

На чём сегодня съехала евра? Судя по некоторым мнениям, на испанском аукционе, хотя я не заметил плохих признаков. Продано бумаг было практически столько, сколько собирались,

На чём сегодня съехала евра? Судя по некоторым мнениям, на испанском аукционе, хотя я не заметил плохих признаков. Продано бумаг было практически столько, сколько собирались,