|

|

|

В покупке по стоп-лимит заявкам акции: ВТБ ао, НЛМК ао, Роснефть, Ростел-ао, Сбербанк-п, СевСт-ао, Уркалий-ао, ХолМРСК ао фьючерсы: SiZ2 В продаже по стоп-лимит заявкам акции: ГМКНорНик, ИнтерРАОао, Сбербанк, Сургнфгз, ФСК ЕЭС ао фьючерсы: EDZ2, EuZ2, RiZ2, SiZ2, GZZ2, GMZ2, RNZ2, SRZ2, VBZ2 Вне рынка акции: ГАЗПРОМ ао, ЛУКОЙЛ, Новатэк ао, ПолюсЗолот, РусГидро, Сургнфгз-п, Татнфт 3ао фьючерсы: GDZ2, LKZ2 Как играть и выигрывать на бирже? Научиться торговать! Stepenko.ru - как стать трейдером - http://stepenko.ru/

|

|

ТГК-1 опубликовала отчетность за 9 месяцев 2012 г. по МСФО. Выручка компании снизилась на 1,7% (здесь и далее: г/г) и составила 42,4 млрд руб. С одной стороны, свой негативный вклад внесло снижение цен на электроэнергию на рынке на сутки вперед и балансирующем рынке; сокращение объема экспорта электроэнергии, а также сокращение выручки от реализации тепловой энергии в силу более теплой погоды. Однако более важными, на наш взгляд, являются факторы, поддержавшие доходы компании. Среди них — рост выручки от реализации мощности (+ 21,8%)), связанный с эффектом от ввода объектов ДПМ. Мы бы хотели отметить, что компания постепенно проходит пик ввода новых мощностей в рамках программы ДПМ; в 2011-2012 гг. был введен целый ряд новых объектов, самыми значительными из которых стали увеличение мощности Южной ТЭЦ в прошлом году (+425 мВт) и Правобережной ТЭЦ (+450 мВт) в конце ноября текущего года (оба объекта расположены в Санкт-Петербурге). Это привело к тому, что тарифы по таким объектам оплачиваются по более высоким ставкам, а удельный расход топлива на выработку единицы энергии постепенно снижается. Первые признаки обновления мощностей начинают проявляться и в финансовой отчетности: выручка компании оказалась достаточно устойчивой и, что не менее важно, операционные расходы сократились на 3,1% до 36 млрд руб., причем рост топливных затрат составил всего 2,6%. В итоге, операционная прибыль выросла на 6,9% до 7,94 млрд руб. Возросший долг компании обусловил более высокие процентные расходы на его обслуживание, хотя в целом долговое бремя компании нельзя назвать серьезным ( соотношение ЧД/СК составило 42%). В итоге, чистая прибыль компании сократилась на 8,5% до 3,38 млрд руб., причем ТГК-1 смогла заработать прибыль в третьем квартале — традиционно неблагоприятном для тепловой генерации. С точки зрения чистой прибыли компания проходит нижнюю точку; мы ожидаем, что по итогам 2012 г. этот показатель увеличится по сравнению с прошлым годом. В дальнейшем более явственно начнет проявляться эффект от качественного изменения генерирующих мощностей. Мы ждем от компании постепенного роста чистой прибыли. После существенного падения котировок ( за два года акции компании потеряли порядка 70%) акции ТГК-1 торгуются исходя из около 5. Традиционно негативно относясь к сегменту электрогенерации, мы, тем не менее, отмечаем данные ценные бумаги как одну из наиболее интересных идей в секторе производства электроэнергии. Наш прогноз по стоимости акций ТГК-1.

|

|

Российский рынок сегодня 5 декабря 2012 года ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Вчерашний день на американском фондовом рынке завершился относительно нейтрально: - 0,17% при маленьком торговом диапазоне. Несмотря на столь ничем невыразительный результат мы увидели серьезный сдвиг в настроениях опционных трейдеров – put/call-коэффициент вырос с 0,8 до 1,04 (медвежье значение), и рост VIX. Вожак американского рынка акций Apple упал на 1,76% при максимальных объемах за последние 6 торговых сессий. Техническая картина на графике Apple выглядит очень по-медвежьи. Попытки пробить 200-дневную среднюю оказались безуспешными, 50-дневная MA быстро идет на сближение с 200-дневной. В прошлый раз вслед за пересечением 50 MA и 200 МА последовало 10% падение акции Apple. Если сегодня или завтра цена уйдет ниже 1570 долларов, а я мало сомневаюсь в том, что это произойдет, то отскок с технической точки зрения завершится. RISK OFF начнется в ближайшие дни. Причиной его начала является «фискальный обрыв». Время идет, а кроме бла-бла-бла мы ничего не слышим. ................ Мы накануне сильного всплеска укрепления доллара Для этого есть различные причины фундаментального характера, но в данном случае я делаю этот вывод исключительно на основе анализа технического параметра – волатильности. Продолжение во вью рынка. ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU У амеров получился день прокладка, около нуля, вполне себе логичный, если сегодня будет-таки сильное движение. Правда нашим утром амеры заявили, что хотят вверх, и плюсуют +0.5% по фсипу, хотя им "было предписано" двигаться в сторону 1390 сегодня же. Обидно, если в момент, когда надо падать, опять появится какой-то агрессивный выкупашка, как это было у 1385. И в то же время другая альтернатива - движение к 1430-35 - пока что менее вероятна. В начале года 16 ведущих американских банков напророчили 1363 по фсипу (в среднем) на закрытии года. Это было пальцем в небо, но самое смешное, что в декабре амеры вполне могли бы торговать именно этот уровень, спуститься к 1330, подняться к 1360-70. Однако недавно 8 крупнейших банков снова дали свои прогнозы на декабрь и на закрытие года, и оказалось, что они уже ждут 1540 по фсипу (в среднем, +9% к текущим)), кто-то 1430, кто-то 1600. Что за речи? какие 1600 по фсипу в конце декабря? с ума сойти, а мы еще наших аналитиков с РБК ругаем)). В общем заявления банков только добавляют ожиданий, что все будет наоборот тому, что они говорят, - это срабатывает в 9 случаях из 10. Все явстевенней в америке слышны голоса здавомыслящих людей, что декабрь - последний месяц, когда можно с неожиданно высокой прибылью закрыть январские лонги)). Дакс второй день закрывается под "седьмой вершиной", сегодня бы или уверенно вверх, или уверенно вниз, но надо уходить от 7435. Наш рынок пока без сюрпризов. Из прогноза от 30 ноября: "Первая цель быков - подтянуться к 1400 по мамбе, что вполне реально. Вторая - сравняться с амерами в районе 1420-1430". Эти цели были сделаны. Теперь мы внимательно следим за Хозяевами, и должны играть их движение на опережение. Если вниз, то будет логично и жестко. Поэтому ждем все-таки пару дней, когда фишки потеряют по -4-6%, а там "будем посмотреть". ....................................................................................................................................... ПРОГНОЗ ОТ ВАСИЛИЯ ОЛЕЙНИКА С ITINVEST.RU

|

|

Сохраняю длинную позицию по акциям ИнтерРАОао, НЛМК ао, Роснефть, ХолМРСК ао. Покупаю акции ФСКЕЭС. Сделок на продажу не запланировано.

|

|

GT Capital Group запускает декабрьскую серию бесплатных обучающих вебинаров для клиентов компании. До конца года состоятся три занятия: - 6 декабря, 21:00 МСК «Анализ рыночных новостей». Ведущий — Ленар Фатихов.

- 13 декабря, 21:00 МСК «Торговля на открытии рынка». Ведущий — Антон Андреев.

- 18 декабря, 21:00 МСК «Дисциплина трейдера». Ведущий — Дмитрий Гаврилов.

Для участия в вебинарах необходимо быть клиентом компании. Не упустите возможность получить бесплатные знания от опытных трейдеров GT Capital! Подключайтесь к общению!

|

|

На этой неделе акция «призы любознательным» проводится по материалу «Сравнительное исследование эффективности инвестиций в мире 1900-2011» Вопросы к акции: Почему акции являются фактически единственным финансовым инструментом, позволяющим не только защитить сбережения от инфляции, но и преумножить их в долгосрочной перспективе? - Государство поддерживает фондовый рынок, осуществляя выкупы акций в кризисных ситуациях

- Акции являются базовым активом для срочного рынка, на котором можно получать доходность рынка акций с плечом

- Акции самый волатильный финансовый инструмент и это позволяет зарабатывать на колебаниях курсовой стоимости

- Акции дают право на результаты работы бизнеса, который зарабатывает прибыль для акционеров, независимо от размеров инфляции

Каким образом дивиденды влияют на итоговый результат инвестирования на длинных временных периодах (около 100 лет)? - При условии реинвестирования дивидендов итоговый результат может быть лучше в десятки и даже в сотни раз

- Дивиденды не оказывают никакого влияния, так как направляются исключительно на потребление

- Дивиденды не оказывают существенного влияния, так как рациональный инвестор не принимает в расчет их размер, а ориентируется в целом на прирост стоимости бизнеса

- Дивиденды не оказывают существенного влияния, так как их размер, как правило, даже ниже инфляции

В чем причина того, что облигации менее доходный финансовый инструмент, чем акции, а порой и имеют отрицательную реальную доходность? - Облигации — это инструмент с низкой волатильностью и, следовательно, он менее доходен

Знаете ответы? Тогда участвуйте в акции, отвечайте на эти вопросы в конце статьи и получайте призы.

|

|

Эксперты: Евгений Лебедев – начальник управления инвестиционного консалтинга В рамках акции «Коммент.Арс» нам задали вопрос: Добрый день. 22 ноября индексный комитет ЗАО «ФБ ММВБ» утвердил новые базы расчета индексов, в том числе и Индекса ММВБ, в который будет включено 20 акций из списка ожиданий. Скажите, пожалуйста, как это может повлиять на сам индекс? Поскольку этот индекс часто используется как бенчмарк при оценке результатов, то как включение в индекс 20 новых акций может повлиять на текущие и будущие оценки результатов инвестирования? Напомним, что речь идет о планируемом создании единого семейства фондовых индексов Московской Биржи, одним из этапов которого является увеличение базы расчета индекса ММВБ до 50 акций с 18 декабря 2012 года. Исходя из проекта методики расчета индекса, само его значение не претерпит резких изменений из-за изменения базы расчета индекса. Для этого в методике предусмотрен так называемый делитель индекса, который позволяет учитывать изменения базы расчета или весовых коэффициентов в индексе и тем самым обеспечивает сопоставимость значений индекса за длительный промежуток времени. По информации биржи, сейчас, 30 акций, входящих в индекс, занимают около 75% общей рыночной капитализации, при увеличении базы расчета до 50 акций доля в общей капитализации достигнет 85%. Таким образом, увеличение базы расчета с 30 до 50 бумаг увеличит репрезентативность индекса в плане выражения средней динамики фондового рынка. Подробнее

|

|

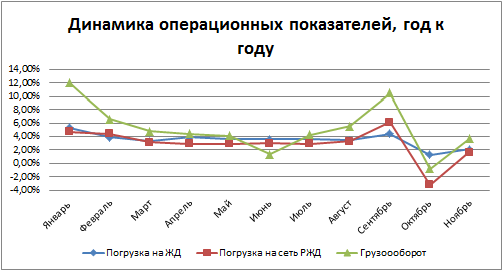

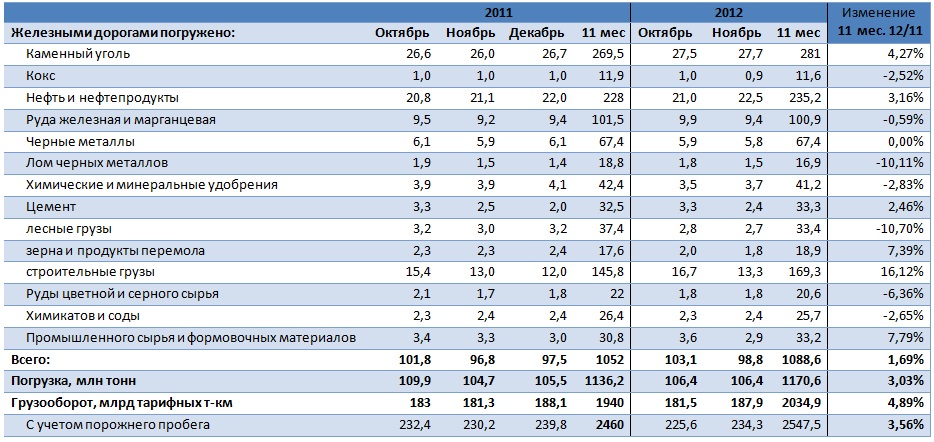

Традиционно в начале месяца РЖД опубликовала данные по объему погрузки на сети, а также по объему грузооборота за ноябрь и одиннадцать месяцев текущего года. В ноябре, по заявлению Владимира Якунина, впервые с 2008 года показатели оказались меньше запланированных значений, однако в целом рынок демонстрирует некоторое улучшение, после спада на 3,18% год к году в октябре. Ценность показателя погрузки на сети РЖД, помимо того, что он позволяет прогнозировать финансовые результаты самой монополии, заключается в том, что он является опережающим индикатором состояния экономики в целом и отдельных секторов в частности. Результаты за первые два месяца четвертого квартала показывают существенное замедление темпов роста объемов погрузки и грузооборота.

Особенно сильно замедление темпов роста отразится на секторе черной металлургии, где сокращается объемы погрузки кокса, являющегося энергоресурсом для производства стали, на 10% год к году до 0,9 млн тонн. Погрузка железной и марганцевой руды выросла на 2,47% год к году. Погрузка лома черных металлов показала нейтральную динамику, а погрузка самих черных металлов в ноябре сократилась на 1,69%. Замедление погрузки говорит о том, что ситуация на этом рынке ухудшается, металлурги сокращают объемы продаж, закупок и ресурсов, что будет отрицательно влиять на динамику в первом квартале следующего года. В условиях ухудшения конъюнктуры лучше всего будет сосредоточиться на консервативном сценарии и выбирать компании, более устойчивые к риску, например НЛМК, который имеет относительно невысокий уровень долговой нагрузки, а также стабильные продажи. Альтернативой могут выступать акции ММК, который принял консервативную стратегию, отказавшись от наращивания производственных мощностей в пользу сокращения долговой нагрузки.

Негативные тенденции наблюдаются в зерновом секторе — там погрузка в ноябре сократилась на 21,74% год к году, что, однако, может быть связано с плохой урожайностью в текущем году. На 10% в ноябре сократилась погрузка лесных грузов, на 5,13% — погрузка химических и минеральных удобрений. На основе текущих результатов можно ожидать негативную динамику операционных результатов за четвертый квартал в химическом и транспортном секторах, за исключением компаний, занимающихся контейнерными перевозками, где ожидается сохранение высоких темпов роста, в частности Трансконтейнера и FESCO. Сохраняются довольно стабильные темпы роста объемов погрузки в сегменте нефтепродуктов и строительных материалов, так что в смежных секторах существенного ухудшения ждать не стоит. Для самой РЖД замедление роста погрузки приведет к ухудшению прогнозов по результатам компаний за год, что может отсрочить выход компании на публичный рынок до начала восстановления рынка. В декабре ожидается продолжение снижения погрузки, что приведет к слабым операционным результатам за четвертый квартал, которые повлияют и на годовую выручку, 75% которой формируется за счет грузоперевозок. В целом, слабая динамика железнодорожных перевозок говорит о том, что темпы экономического роста будут замедляться в начале следующего года, в особенности за счет промышленных секторов, в частности, черной металлургии. Напомню, что консервативный прогноз РЖД предполагает сокращение погрузки на 0,5% в 2013 году, и сейчас вероятность такого исхода усиливается. Цели по акциям НЛМК и ММК составляют 96 и 15,6 руб. соответственно, по Трансконтейнеру и FESCO — 4150 руб. и 13,2 руб.

|

|

Еще раз сообщаю, что сегодня в 17.00 я проведу бесплатный вебинар в компании Альпари, где расскажу о применяемой мною системе позиционной торговли. Он-лайн трансляция Вход свободный. Не требуется даже регистрации. Для участия в чате требуется регистрация в личном кабинете, но быть клиентом компании для этого не требуется. У вас потом не будет возможности посмотреть этот семинар, поскольку компания Альпари не хранит записи в архиве.

|

|

|

|