|

|

|

Сохраняю длинную позицию по акциям ВТБ, ГМКНорНик, ИнтерРАОао, ЛУКОЙЛ, НЛМК ао, Новатэк ао, Роснефть, Сбербанк, Сбербанк-п, Сургнфгз-п, Татнфт 3ао, ХолМРСК ао, ФСКЕЭС. Покупаю акции Сургнфгз. Сделок на продажу не запланировано.

|

|

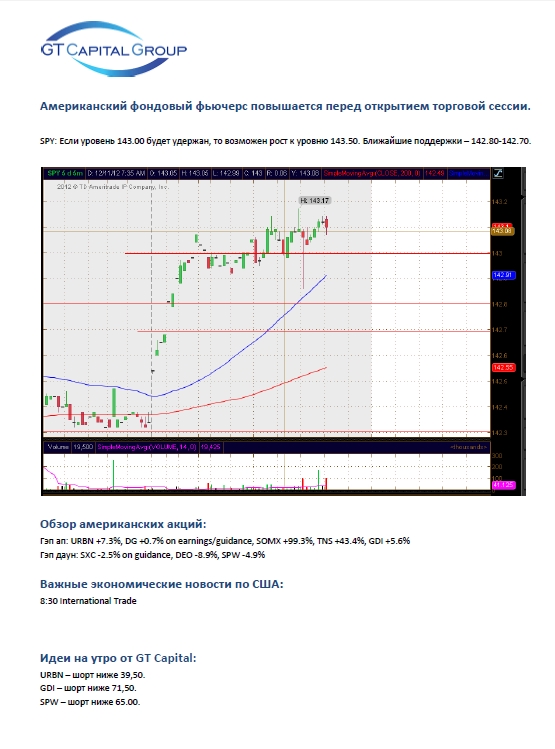

12 декабря в 20:00 МСК состоится вебинар, в ходе которого Ленар Фатихов продолжит описание собственного подхода к работе на финансовых рынках. В процессе профессионального становления трейдер проходит несколько этапов развития. Большинство участников торгов начинают с использования общеизвестных торговых техник, индикаторов и стратегий, в последующем изменяя их и совершенствуя согласно новым рыночным реалиям и индивидуальному стилю торговли. На вебинаре Ленар расскажет о собственной системе новостного трейдинга американскими ценными бумагами и о том, как он создал эту систему. На занятии будут рассмотрены не только особенности отбора акций и поиска точек входа в рынок, но также достоинства и недостатки системы. План вебинара - Как создать собственную систему торговли.

- Отбор акций: инструменты и принципы.

- Поиск точек входа в сделку.

- Преимущества и сложности рассмотренного стиля.

Участие в вебинаре бесплатное, однако необходимо пройти предварительную регистрацию. Торопитесь, количество мест ограничено!

|

|

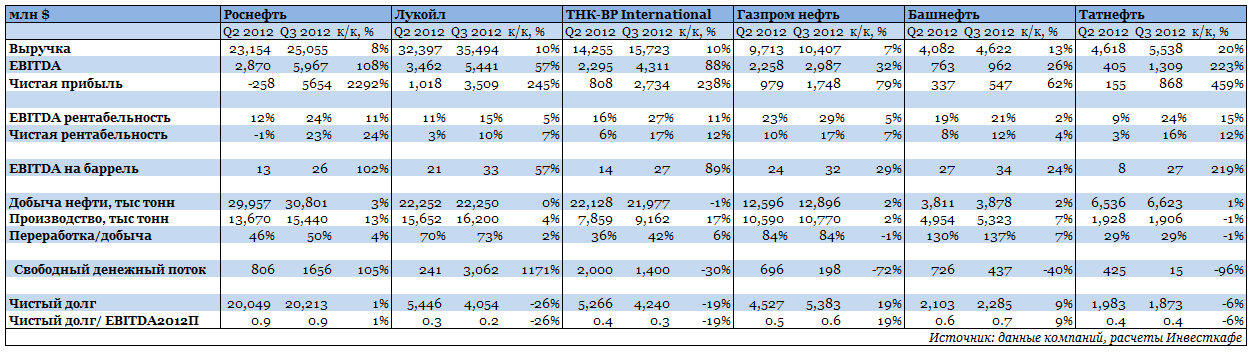

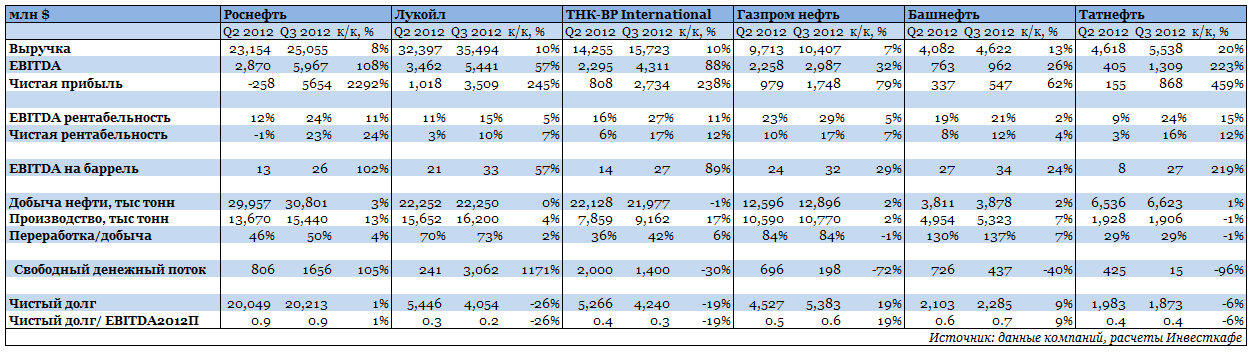

Все крупнейшие отечественные нефтяные компании отчитались за 3-й квартал 2012 года. Настало время сравнить их основные финансовые и операционные показатели и сделать выводы о том, кто из представителей сектора показал себя лучше других, а кому не удалось воспользоваться улучшившейся рыночной конъюнктурой. После вполне удачного 1-го квартала во 2-м абсолютно весь нефтяной сектор пострадал от эффекта «ножниц Кудрина», который выразился в том, что падение цены на нефть сопровождалось резким ростом экспортной пошлины.

В результате резко сократилась прибыль всех компаний, а Роснефть и вовсе показала чистый убыток. В 3-м квартале средняя цена Urals на мировых рынках выросла на 2,5%, а экспортная пошлина снизилась на 17,3%, что позволило представителям нефтянки существенно улучшить свои финансовые показатели.  Что касается производственных результатов, то лидером по росту добычи в 3-м квартале стала Роснефть, которая за счет Ванкорского и Верхнечонского месторождений смогла увеличить данный показатель на 3,4% квартал к кварталу. На второй строчке оказалась Газпром нефть, добыча которой выросла на 2,4% за счет Приобского и месторождений в Оренбургской области. На третьем месте — Башнефть, которая уже долгое время является одним из лидеров по темпам роста добычи вопреки высокой истощенности и обводненности ресурсной базы и благодаря эффективной работе на действующих месторождениях. Существенных успехов добился и Лукойл, притом что падение его объемов добычи беспокоило инвесторов. Для Лукойла крайне позитивным фактором стала стабилизация добычи. В Западной Сибири она выросла на 0,4%, а в Тимано-Печоре отмечено существенное замедление темпов снижения. Однако ключевой для сектора в этом году стала динамика цен на нефть и нефтепродукты. Компании с высоким отношением переработки к добыче как в тяжелом периоде с апреля по июль, так и в более позитивном 3-м квартале продемонстрировали лучший показатель EBITDA на баррель добычи. Прежде всего в этом плане стоит отметить Башнефть: отношение переработки к добыче у нее выросло с 130% во 2-м квартале до 137% в 3-м, а EBITDA на баррель добычи уже второй квартал подряд остается самой высокой в секторе. Отчетность продемонстрировала способность Башнефти использовать собственные перерабатывающие мощности и рыночную конъюнктуру с выгодой для себя и с пользой для акционеров. На втором месте с EBITDA на баррель добычи в $33 по итогам 3-го квартала оказался Лукойл, существенно увеличивший выручку от реализации нефтепродуктов, в том числе и за счет грамотных трейдинговых операций. Производство нефтепродуктов выросло на 3,5% по сравнению с предыдущим кварталом. За счет модернизации перерабатывающих мощностей производство высокооктановых бензинов с января по сентябрь повысилось на 8,5%, до 5,1 млн тонн. Данный факт позволил увеличить выручку от реализации нефтепродуктов. Благодаря тому, что Лукойл производит лишь топливо стандарта Евро-5, снижение акцизов положительно отразилось на рентабельности компании. Таким образом, по итогам 3-го квартала наиболее сильную отчетность в своем секторе представили Лукойл и Башнефть, которые смогли эффективно воспользоваться сложившейся рыночной ситуацией. Кроме того, показатели свободного денежного потока и чистой прибыли этих компаний позволяют рассчитывать, что дивиденды по итогам 2012 года окажутся несколько выше прошлогодних. Целевая цена по акциям Лукойла — 2018 руб. По обыкновенным и привилегированным акциям Башнефти — 2003 руб. и 1500 руб. соответственно.

|

|

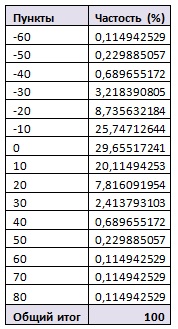

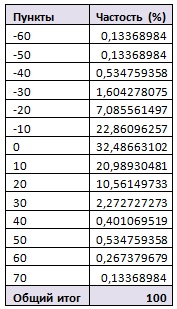

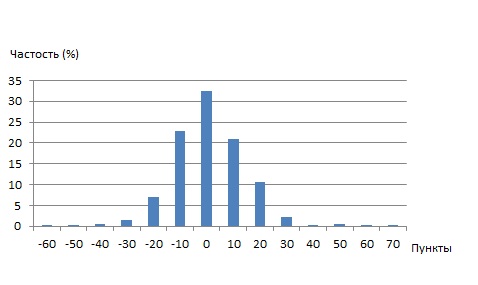

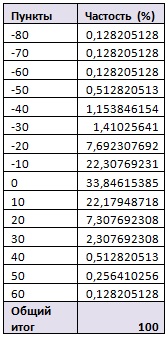

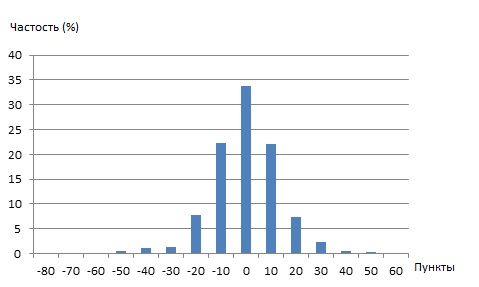

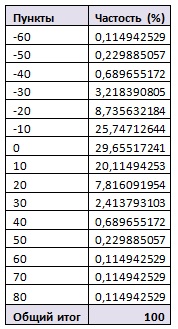

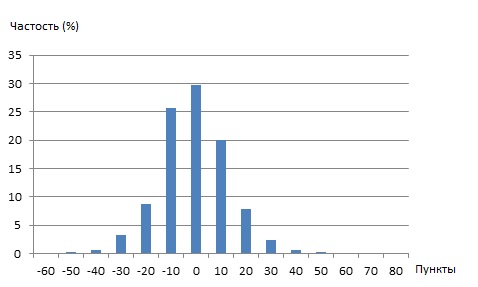

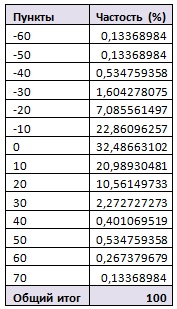

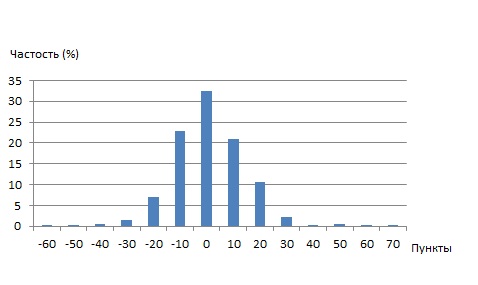

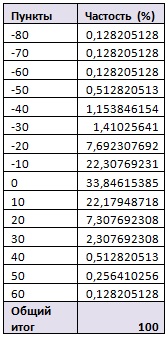

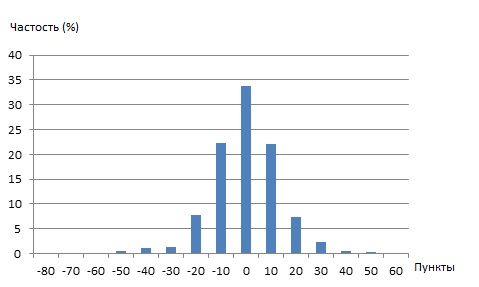

Недавно публиковала пост, целью которого была демонстрация статистического анализа относительно того, сильно ли могут различаться результаты торгов управляющего от следующих за его сигналами инвесторов, учитывая возможность задержки поставки сигнала. Внутри каждой минуты торгового дня рассматривала выбранные случайным образом каждую 40 и 43 секунды с предположением, что на 40й секунде в сделку заходил управляющий, а на 43й, следующий за ним – инвестор. Комментарии к результатам показали, что возникает недоверие к случайно выбранным параметрам. Поэтому, демонстрирую, что получается при рассмотрении 00-03, 30-33 и 56-59 секунд. Результаты: В столбце «Пункты» отражены все возможные изменения цены актива через 3 секунды, которые наблюдались в течение рассматриваемого торгового дня. В столбце «Частость» демонстрируется в относительных величинах многократность повторения того или иного значения пунктных изменений. 00 и 03 секунды каждой минуты

Пункты считались как разница между ценой, приходящейся на 00 секунду и ценой, приходящейся на 03 секунду.

30 и 33 секунды каждой минуты

Пункты считались как разница между ценой, приходящейся на 30 секунду и ценой, приходящейся на 33 секунду.

56 и 59 секунды каждой минуты

Пункты считались как разница между ценой, приходящейся на 56 секунду и ценой, приходящейся на 59 секунду.

Вывод по статистической модели: Результаты, приходящиеся на дополнительно исследуемые секунды, совпадают с результатами выбранных ранее случайных временных параметров (40-43 секунды). Глядя на сводные диаграммы, можно сделать вывод, что, в большинстве случаев, за 3 секунды цена актива не успевает поменяться или меняется на один шаг.

|

|

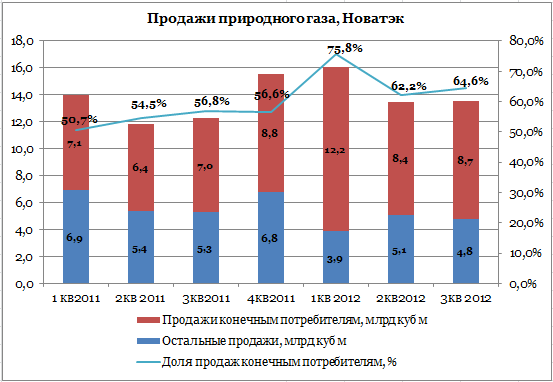

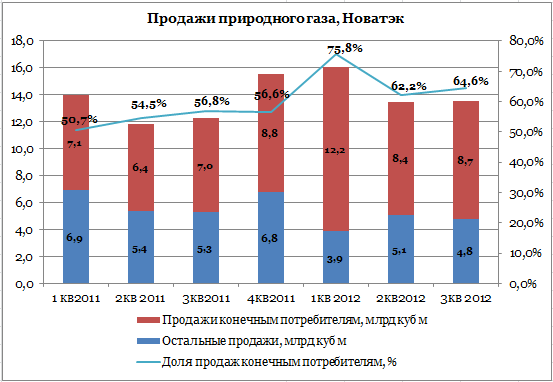

Новатэк заключил еще один контракт на поставку газа конечному потребителю. На сей раз — с Уралкалием. Соглашение будет действовать в течение десяти лет начиная с 2013-го. Ежегодный объем поставок — около 500 млн куб. м газа, соответственно, за весь период Новатэк продаст Уралкалию около 5 млрд куб. м. Общая стоимость контракта, учитывая предыдущие значения, может составить около 22 млрд руб. В 2011 году Уралкалий потребил 393 млн куб. м природного газа и 36 млн куб. м попутного нефтяного газа. Кстати, его производитель удобрений закупает у Лукойла. Основным поставщиком природного газа для калийного гиганта являлся Газпром, около 30% приходилось на Новатэк, который с 2013 года станет единственным поставщиком природного газа для Уралкалия. Из заключенных в последнее время договоров Новатэка с промышленными потребителями можно выделить пятилетний контракт с Северсталью объемом 12 млрд куб. м, договор с ММК, по которому металлургическое предприятие получит около 50 млрд куб. м до конца 2022 года, а также соглашение с Мечелом о поставке 17 млрд куб. м газа до конца 2023 года. Кроме того, Новатэк наладил сотрудничество с Э.Он Россия и Фортумом, недавно к этому списку добавилось и Мосэнерго. Объем поставок газа по договору с Уралкалием не очень велик, однако все новые и новые контракты говорят о том, что Новатэку удается оставаться конкурентоспособным на внутреннем газовом рынке газа, благодаря предложению более привлекательных условий и скидок. Общая выгода от перехода к Новатэком от Газпрома для компании может составлять около 5-10%. По заявлениям менеджмента Уралкалия, в условиях соглашения с Новатэком нет штрафных санкций за недобор или перебор газа, что является очень существенным плюсом для потребителей. По заявлению главы компании Леонида Михельсона, Новатэк рассчитывает на значительный рост продаж газа конечным потребителям по итогам 2013 года. С января по сентябрь 2012 года доля продаж конечным потребителям достигла 68%, или 29,25 млрд куб. м газа. Для сравнения, за девять месяцев 2011 года она составляла почти 54%, или 20,51 млрд куб. м.

Более трети контрактов Газпрома заканчиваются в 2013 году, поэтому в обозримом будущем можно ожидать новых соглашений Новатэка с бывшими клиентами госкорпорации. Это позволит Новатэку сохранить или даже увеличить долю на внутреннем газовом рынке и снизить зависимость от продаж Газпрому и другим трейдерам. Кроме того, увеличение количества долгосрочных контрактов на поставку газа конечным потребителям важно для Новатэка в связи с все нарастающей конкуренцией со стороны Роснефти, которая после объединения газовых активов с ТНК-ВР станет одним крупнейших игроков на внутреннем рынке газа и уже сейчас заключает крупные долгосрочные договоры на поставку газа промышленным потребителям. Целевая цена по акциям Новатэка — 496 руб.

|

|

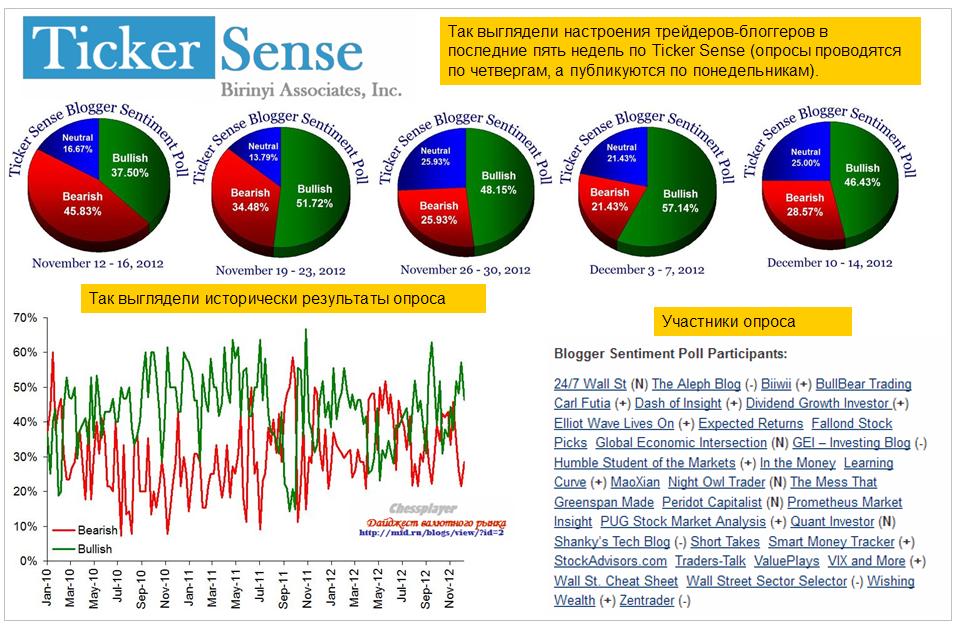

ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 11 декабря 2012 ГОДА. За первые два дня этой недели мы увидели много, даже очень много плохой статистики, и других негативных новостей. 1.Торговый баланс Китая. Не стоит недооценивать эти цифры. Они очень плохие, и полностью перекрывают весь позитивный эффект от данных, которые вышли в воскресенье. Торговый профицит в ноябре уменьшился с 32 млрд. долларов до 19,63 млрд. долларов, экспорт увеличился всего на 2,9% при прогнозе в 9%. Импорт тоже был слабый – фактически ноль при прогнозе 2%. Такого сильного падения торговой активности никто из экономистов не ожидал. 2.Объем промышленного производства Франции -0,7% при ожиданиях 0,4%, а Италии -1,1% при ожиданиях -0,2% 3.Уже сегодня индекс настроений в деловых кругах Австралии оказался -9 – наименьшее значение за 44 месяца. К этому еще следует добавить уход Монти в отставку и последовавший за этим резкий рост доходности итальянских облигаций. При этом мы не увидели какой-либо заметной негативной реакции не в EURO, не в AUD. Оптимизм на рынках сохраняется! Причина этого очевидна – рынки в ожидании новых мер со стороны Федрезерва. У меня есть подозрение, что эти меры если не на 100%, то на 70-80% уже в рыночных ценах. Это означает, что если ФРС в среду ничего не предпримет, то на рынке наступит шок. А если предпримет, то позитивный рыночный эффект продлится от силы день-два, и затем последует фиксация прибыли. Фискальный обрыв ведь продолжает маячить впереди... А может быть и нужен шок? Весной Бернанке прямо заявил: Федрезерв не в состоянии предотвратить «фискальный обрыв». Тогда и появился этот термин – «фискальный обрыв». На самом деле у Федрезерва есть возможность повлиять на конгресс США и вынудить его к принятию решений по предотвращению фискального обрыва. Для этого ему всего лишь необходимо ничего завтра не предпринимать. Даже комментарии типа «мы пристально наблюдаем...», «мы готовы предпринять все необходимые меры..» не способны предотвратить шоковую реакцию на рынках. Хотя весь рынок уверен, что QE будет, и скорее всего окажется прав, я не исключаю полностью такой возможности...что ничего не будет. Следующее заседание Федрезерва состоится 29-30 января и тоже будет двухдневным, но без прессконференции председателя. К тому времени ситуация с «фискальным обрывом» уже прояснится, и членам Комитета проще будет принимать решение. QE4 обязательно должно случиться в ближайшие месяцы. Одна из неявных причин: Zero Hedge считает, что необходимость постоянного стимулирования покупки активов Федрезервом обусловлена тем, что ему приходится компенсировать капитал, выбывающий из теневой банковской системы. When one considers that this is a decline of $6.2 trillion since the all time peak of $21 trillion in Q1 2008, it becomes immediately obvious what the true source of deleveraging in the modern financial system is, and why the Fed continues to have no choice but to offset the shadow deleveraging by injecting new Flow via traditional pathways, i.e. engaging in virtually endless QE. Вопрос в том, играет ли существенную роль полуторамесячное промедление? Негативные последствия от новой программы QE Если Федрезерв примет ожидаемые меры – нестерилизованные покупки долгосрочных US Treasuries, то это будет иметь определенные негативные последствия. Во-первых, это приведет к снижению ликвидности рынка долгосрочных US Treasuries. Федрезерву и так уже принадлежит 70% всего рынка, а он будет еще выкупать практически полностью все новые выпуски долгосрочных казначейских бумаг.. Инвесторы этого не любят. Здесь как на рынке акций – фрифлоут имеет значение. Между прочим, об этом негативном последствии говорил сам Бернанке (примерно в сентябре-октябре) – я это помню, но источник не хочется искать. Хотя в нынешней ситуации мне не совсем понятно, куда инвесторы могут эмигрировать. У каждого рынка суверенных бондов есть свои недостатки. Скорее всего, они опять будут прятаться в краткосрочных бумагах, увеличивая тем самым нестабильность на финансовых рынках. Во-вторых, Федрезерв фактически тем самым исчерпает весь арсенал ставших обычными в последнее время монетарных мер. И в следующий раз ему уже придется прибегнуть к нестандартным мерам. До заседания ФОМС на рынке скорее всего ничего не случится Оценка общей рыночной ситуации S&P500 Индекс S&P500 остановился под важным техническим уровнем: 5/8 Фибо (61,8%). Это примерно 1422 пункта. Судя по вчерашним очень робким попыткам, американские трейдеры не спешат идти выше, предпочитая это сделать после объявления решения ФОМС. DAX и другие Основной германский фондовый индекс находится на 4-хлетних максимумах. Его крупнейшие европейские собратья MIB и IBEX тоже выросли неплохо за последние месяцы. Доходности облигаций периферии растут в связи с итальянским политическим кризисом. EURO под давлением в связи с перспективой понижения ставки. В европейскую сессию нет драйверов для роста. NIKKEY и JPY Мало сказать, что основной японский фондовый индекс коррелирует с курсом JPY. Они двигаются практически синхронно. Притом большую часть времени JPY ведет NIKKEY: по моим оценкам примерно 90% времени. Политический кризис в Японии негативно повлиял на курс японской йены, и, соответственно, положительно на NIKKEY. Но, в настоящий момент, уже 20 дней USD/JPY консолидируется в диапазоне 81,7-82.8. Чтобы двинуть USD/JPY выше уровня 83 (здесь проходит линия нисходящего тренда) нужен серьезный драйвер. До решения ФОМС таких драйверов ждать не приходится. В азиатскую сессию тоже нет драйверов для роста. Ticker Sense За прошедшую неделю настроения на Ticker Sense существенно изменились в пользу медвежьих.

|

|

В покупке по стоп-лимит заявкам акции: ВТБ ао, ГАЗПРОМ ао, ИнтерРАОао, ЛУКОЙЛ, НЛМК ао, Новатэк ао, Роснефть, Сбербанк, Сбербанк-п, СевСт-ао, Сургнфгз-п, ХолМРСК ао фьючерсы: GDZ2, SiZ2, LKZ2, RNZ2, SRZ2, VBZ2 В продаже по стоп-лимит заявкам акции: ГМКНорНик, ПолюсЗолот, Ростел-ао, РусГидро, Сургнфгз, Татнфт 3ао, ФСК ЕЭС ао фьючерсы: GDZ2, RiZ2, GZZ2, GMZ2, LKZ2, RNZ2, SRZ2 Вне рынка акции: Уркалий-ао фьючерсы: EDZ2, EuZ2

|

|

На этой неделе акция «призы любознательным» проводится по материалу «Роботы против людей» Вопросы к акции: Создают ли «роботы» дополнительную ликвидность пропорционально обороту, который возникает в результате их сделок? - Нет, так как ликвидность могут создавать только институциональные маркет-мейкеры

- Да, так как «роботы», использующие алгоритмические механизмы, по сути, являются маркет-мейкерами

- Нет, так как большинство алгоритмов «роботов» направлено на «вклинивание» в сделку между конечными продавцами и покупателями

- Да, так как оборот и есть характеристика ликвидности

В чем заключается польза маркет-мейкеров для участников торгов на рынке акций? - Они совершают сделки по покупке и продаже акций, увеличивая оборот на рынке

- Они поддерживают заданную эмитентом цену акции, позволяя инвесторам получить прибыль

- Пользы нет, так как маркет-мейкеры зарабатывают за счет участников торгов

- Они позволяют продавцам не дожидаться покупателей для продажи акций, а покупателям не дожидаться продавцов

Каким образом биржа может способствовать увеличению ликвидности на рынке акций? - Разрабатывая различные схемы заключения сделок (например, сделки с отсрочкой платежа)

- Вводя запретительные тарифы для «роботов», активно использующих алгоритмические механизмы

- Сокращая количество низколиквидных эмитентов (например, через делистинги), тем самым перераспределив оборот на других эмитентов

- Способствуя повышению финансовой грамотности населения, увеличивая тем самым количество конечных продавцов и покупателей акций

Знаете ответы? Тогда участвуйте в акции, отвечайте на эти вопросы в конце статьи и получайте призы.

|

|

В понедельник цены на золото торговались с повышением на ожиданиях заседания ФРС США на этой неделе. Ожидается что ФРС примет дополнительную программу стимулирования экономики взамен подходящей к концу программы «Твист» по покупке и продаже казначейских облигаций. Другим фактором роста драгметаллов стали появившиеся опасения по поводу досрочного ухода с поста премьер-министра Италии Марио Монти. В такое время, когда появляется какая-либо неопределенность, золото обычно пользуется спросом.

Золото, по всей видимости, после последних событий, таких как возможное снижение ставок ЕЦБ в ближайшей перспективе, будет чувствовать себя неплохо. Также на этой неделе будет представлено значительное количество важных данных по США, которые обозначат дальнейшие перспективы восстановления экономики. Ситуация с «фискальным обрывом» в США все еще находится в тупике. Вчера Президент США Обама призывал Конгресс продлить сроки сокращения налогов для среднего класса. Вряд ли это сдвинет дело с мертвой точки. Сегодня значимых экономических показателей не ожидается, которые бы могли оказать влияние на золото. Тактика на сегодня следующая: Вне рынка.

Итоги торгов: Вечерний фиксинг в Лондоне по золоту: $1712.50 против $1701.50 на предыдущей сессии. Вечерний фиксинг в Лондоне по серебру: $33.34 против $32.85 на предыдущей сессии. Вечерний фиксинг в Лондоне по платине: $1622.00 против $1600.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по палладию: $699.00 против $698.00 на предыдущей сессии Аналитика компании My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets ссылка на первоисточник www.mytrademarkets.com обязательна!

|

|

|

|