Проблема – чем популярнее становятся системы автоследования, тем чаще ко мне обращаются потенциальные подписчики на сигналы с вопросами о проскальзывании. Всех пугает возможность сильной разницы результатов управляющего и инвестора не в пользу последнего. Обусловлено это тем, что задержка, хоть и минимальная, при поставке сигнала подписчику — есть и, вроде как, это не может не найти отражение на итоговых результатах.

Цель анализа – немного прояснить ситуацию относительно того, сильно ли могут различаться результаты торгов управляющего от следующих за его сигналами инвесторов, учитывая возможность задержки поставки сигнала.

Предпосылки:

- Для получения наиболее точной оценки разница рассматривается в течение одного торгового дня раз в минуту;

- Внутри каждой минуты торгового дня рассматривается выбранные случайным образом каждая 40я и 43яя секунды с предположением, что на 40й секунде в сделку заходит управляющий, а на 43й, следующий за ним – инвестор;

- В рамках секунды берется усредненное значение по тиковым данным с округлением в меньшую сторону до числа, кратного 10;

- Размеры счетов управляющего и инвестора рассматривается в рамках 300 тыс. рублей;

- В модели один управляющий и один инвестор;

- Рассматривается срочный рынок FORTS, инструмент – Фьючерс на индекс РТС, т.к. по данному активу предложено много стратегий со стороны управляющих.

Как проводился анализ:

Массив информации по тиковым данным был импортирован в БД Access. Для того, чтобы на каждую 40 и 43 секунду приходилось одно значение, использовано усреднение тиковых данных по этим секундам с округлением в меньшую сторону до числа, кратного 10. Далее, после составления нескольких запросов, готовые для итоговой обработки данные были перенесены в Excel.

Результаты:

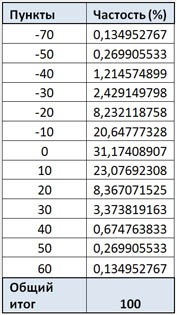

В столбце «Пункты» отражены все возможные изменения цены актива через 3 секунды, которые наблюдались в течение рассматриваемого торгового дня. В столбце «Частость» демонстрируется в относительных величинах многократность повторения того или иного значения пунктных изменений.

Пункты считались как разница между ценой, приходящейся на 40 секунду и ценой, приходящейся на 43 секунду.

Глядя на сводную диаграмму, можно сделать вывод, что в большинстве случаев, за 3 секунды цена актива не успевает поменяться или меняется на один шаг.

Если сделки открывались длинными позициями, то управляющий выигрывал больше только в 32,93% случаев против 35,9 % у инвестора – и, наоборот, если короткими, большую доходность получал управляющий в 35,9% случаев против 32,93%.

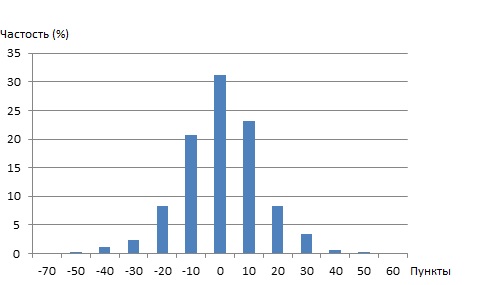

Рассматривая изменение цены актива по модулю, результаты следующие:

Глядя на сводную диаграмму, можно сделать вывод, что вероятнее всего за 3 секунды изменение произойдет только на один шаг от цены актива.

Основные выводы:

Принимая во внимание исключительно среднесрочную торговлю на ликвидных инструментах относительно систем автоследования, можно сказать, что те изменения в цене, которые могут произойти через 3 секунды после входа в сделку управляющего, не найдут ощутимое отражение на разнице в доходах управляющего и инвестора. Помимо этого, очевиден факт того, что если разница и существует, то она не всегда формируется в пользу управляющего, как принято считать. И, даже если вдруг случится большое проскальзывание, то с целью, например, в тысячу пунктов, доходность инвесторов останется высокой.

P.S. Если будет интересно, не составит проблем сделать такой анализ и по другим активам.