|

|

|

Начинаю серию статей, посвященных отчету о покупках долгосрочных ценных бумаг Казначейства США. Это так называемые TIC Long-Term Purchases. Данные выходят ежемесячно. Отчет достаточно объемный, и едва ли кто-то вникал в детали. Отчет совершенствуется, в мае прошлого года здесь произошло важное добавление контента, о котором я тоже расскажу. Скорее всего, подавляющее большинство из тех, кто следит за этим отчетом, ограничивалось наблюдением за одной цифрой, которая олицетворяет этот баланс. Эта цифра отражает баланс между покупками и продажами долгосрочных ценных бумаг без учета типа этих бумаг. В отчёте указывается баланс между покупками долгосрочных ценных бумаг, приобретённых гражданами США и иностранными инвесторами. Например, если иностранцы приобрели ценные бумаги на сумму 100 млрд долл, а граждане США - на сумму 30 млрд долл, баланс покупок долгосрочных ценных бумаг будет составлять 70 млрд долл. Рискну взять на себя смелость утверждать, что главная цифра этого отчета – это абракадабра. Посмотрим на то, как они считают этот баланс. Вот так выглядели последние данные TIC.

Итоговая цифра, которая берется из этого баланса - это строка 19. Строка 19 = строка 3 + строка 16. Строка 3 – это нетто покупок и продаж американских ценных бумаг иностранцами. Строка 16 – это нетто покупок и продаж иностранных ценных бумаг резидентами США. Они складывают, и в том и в другом случае, нетто покупок и продаж. Это мне представляется странным. Поскольку капитал при этом совершает движение в разные стороны. По идее, они должны вычитать одну цифру из другой. Может быть, я слишком самонадеян? Может мне не хватает финансового образования, чтобы понять, как нужно правильно считать? Посмотрим, как то же самое делают другие. Большая разница Например, Банк Японии. Для простоты можно взять недельный отчет по операциям с иностранными ценными бумагами, хотя есть и месячный и квартальный, но они в принципе аналогичны.

Алгоритм расчета здесь внешне такой же. Но, в отличие от Казначейства США, в одном случае они берут нетто покупок/продаж (для нерезидентов), а в другом случае нетто продаж/покупок (для резидентов). Если бы в первом случае из строки 3 вычли строку 16, то получили бы такой же результат. Удивительный факт! В Японии и США считают этот показатель по-разному. На мой взгляд, в Японии это делают правильно, а в США неправильно. А каково ваше мнение?

|

|

Прошедшая неделя подтвердила медвежью картинку, сформировавшуюся в EUROUSD. Минутки ФОМС, плохие данные PMI и негативные экономические прогнозы Еврокомиссии привели к тому, что EUROUSD снизился за неделю на 1,27% и торгуется ниже 1,32. Вторая серия досрочного погашения 3-летних LTRO не оказала позитивного воздействия на EURO. Банки намерены погасить кредитов всего на 61 млрд. евро, что гораздо меньше ожидаемых 100 млрд. евро. Еврокомиссия понизила прогноз на 2013 год с +0,1% до -0,3%, CPI в 2013 году ожидается 1,8% по сравнению с 2,5% оценочно в 2012 году, безработица 12,2% по сравнению с 11,4%, общий дефицит бюджета 2,8% по сравнению с 3,5% в 2012 году. Такие данные подразумевают, что экономике еврозоны грозит глубокое погружение в рецессию и без стимулирования ей не обойтись. Это долгосрочный негатив для EURO. В начале следующей недели главным драйвером для EUROUSD станут результаты выборов в Италии. Фактически голосование в Италии отражает отношение избирателей к проводимым в стране мерам строгой экономии. Центристко-левая партия Барсани ведет согласно опросам, но перевес очень небольшой. Его победа станет позитивным событием для EURO. Победа Берлускони в свою очередь может оказаться очень негативным событием для EURO и тут же послать EURO в район 1,30 и даже ниже. Все-таки это маловероятно... Большинство инвестиционных домов сохраняют позитивный настрой по отношению к EURO и призывают покупать европейскую валюту с целью 1,38. Наверно они исходят из того, что выборы в Италии завершаться благополучно для европейской валюты. На мой взгляд, максимальный потенциал для EURO примерно в районе 1,36-1,365. Другим событием, которое окажет сильное воздействие на USD и EURO на следующей неделе, станет полугодовое выступление Бернанке перед конгрессом во вторник-среду. Если он признает, что ФРС придется как-то урезать объемы покупок US Treasuries, это будет позитивным для доллара США. Если же он будет отстаивать ультрамягкую позицию Федрезерва, что мне кажется более вероятным, то это может привести к 1,5%-2% потерям в индексе доллара. Последние три недели USDJPY консолидировался, ожидая проявления следующего значительного драйвера для движения. Таким драйвером станет назначение нового главы Банка Японии, которое должно произойти на следующей неделе. Три основных кандидата: Iwata, Kuroda и Muto. Назначение первого из них почти сразу приведет к тому, что USDJPY будет торговаться выше 95. Назначение Куроды нейтрально, а назначение Муто может оказаться первоначально позитивным дляUSDJPY. За назначением последует утверждение нового главы Японии в японском паламенте. И здесь все три кандидата будут говорить об агрессивном стимулировании экономики, что опять толкнет USDJPY вверх. Таким образом, завершения ралли в USDJPY в любом случае следует ожидать не раньше середины марта. Также в любом случае, назначение нового главы Банка Японии окажет краткосрочное воздействие на USDJPY, поскольку какой-бы кандидат не был назначен, он будет иметь мало самостоятельности в принимаемых решениях. Все принципиальные вопросы будет решать правительство.

|

|

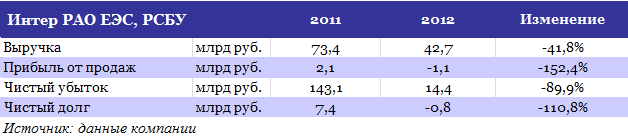

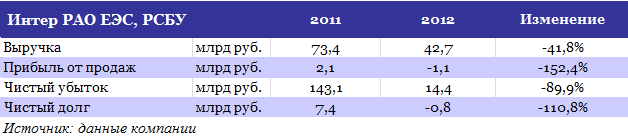

Компания Интер РАО ЕЭС опубликовала отчетность по РСБУ за 2012 год, согласно которой убытки сократились по отношению к уровню годом ранее. Тем не менее если за полугодие компания отразила прибыль по РСБУ в размере 4,4 млрд руб., то по итогам года убыток составил уже 14,4 млрд руб. С учетом процедуры реорганизации генактивов компании представленные результаты по российским стандартам будут значительно отличаться от итогов по МСФО. По этой причине прежде всего следует дождаться именно их. Однако с точки зрения перспективы выплаты дивидендов представленные данные дают однозначную картину: средств на них у компании по итогам по-прежнему 2012 года нет. Итак, в 2012 году по всем доходным показателям Интер РАО отразило резкое падение. Выручка холдинга упала на 41,8% г/г, до 42,7 млрд руб. Прибыль от продаж снизилась на 152,4% г/г, до -1,1 млрд руб., а чистый убыток составил 14,4 млрд руб., что тем не менее почти в 10 раз ниже результата 2011 года.

В связи с тем, что котировки большинства эмитентов сектора энергетики в 2012 году выглядели хуже рынка, в 2012 году была произведена переоценка финансовых вложений на балансе ИРАО на 14,7 млрд руб. Без учета этой переоценки прибыль до налогообложения составила 4,9 млрд руб., что в 3,5 раза выше итога 2011 года. Положительным сигналом можно назвать сокращение чистого долга Интер РАО в 2012 году почти на 110% г/г, до отрицательного уровня. При этом существенное долг активно снижается уже на протяжении последних трех лет.

Net debt/EBITDA Интер РАО, рассчитанный по МСФО за 2011 год, был отрицательным и равнялся минус 2х. По итогам 2012 года компания держит на балансе денежную «подушку» в размере 14 млрд руб. свободных средств, поэтому ничто не ограничивает Интер РАО в накоплении долга. Представленную отчетность все же нужно рассматривать вместе с опубликованными ранее итогами Интер РАО-Электрогенерация, на баланс которой были переведены активы филиалов Сочинской ТЭС, Калининградской ТЭЦ-2 и Северо-Западной ТЭЦ. Однако хорошими результатами эта «дочка» ИРАО похвастаться тоже не может: ее чистый убыток по РСБУ за 12 месяцев составил 400 млн руб. Тем не менее, думаю, как и ожидалось, на результат ИРАО наибольшее негативное влияние оказало сокращение выручки от экспорта в связи со снижением цен на рынке Nord Pool в Финляндии, которая традиционно занимает одну из наибольших долей в структуре экспортных операций Интер РАО. В целом выручка от экспорта компании в 2012 году составила 25,6 млрд руб., что на 30,7% ниже аналогичного показателя 2011 года. При этом на рынках Белоруссии, Казахстана, Украины и других традиционных направлениях экспорта произошел рост выручки от экспорта электроэнергии в совокупности на 26,7%, до 12 млрд руб. При этом доля выручки компании от экспорта электроэнергии в общей структуре доходов по итогам прошлого года поднялась на 9,5 п.п. — до 60,6%. Объемы реализации энергии на внутреннем рынке снизились на 52,8%, до 16,7 млрд руб., что обусловлено не только реорганизацией генерирующих активов на базе ИРАО-Электрогенерация, но также снижением импортных поставок в 2012 году на 24% и отсутствием сделок по свободным двусторонним договорам (СДД). Безусловно, эти итоги наряду с печальным прогнозом по дивидендам за 2012 год сюрпризом для рынка не станут, однако продолжающееся сокращение убытка и чистого долга может быть позитивно воспринято инвесторами. На мой взгляд, акции Интер РАО сейчас очень сильно перепроданы, что во многом объясняется влиянием регуляторных рисков и словесных интервенций на тему продажи пакета Иркутскэнерго, принадлежащего ИРАО, заложенными в текущие рыночные котировки компании. В текущем году ожидается рост эффективности и рентабельности генерирующих активов ИРАО за счет проведенной в 2012 году их консолидации, а также благодаря росту надбавок гарантирующих поставщиков, входящих в структуру холдинга. Целевая цена Интер РАО определена на уровне 0,0291 руб. На текущий момент это предполагает потенциал роста выше 26%, что позволяет мне рекомендовать данные бумаги к покупке.

|

|

Сохраняю длинную позицию по акциям ПолюсЗолот, Сбербанк, Сбербанк-п. Продаю акции Сургнфгз-п. Сделок на покупку не запланировано.

|

|

Из информации ежеквартального отчета за 4 квартал 2012 года известно, что 21.11.12 совет директоров в составе 5 членов, а именно Нещадим Иван Константинович (Председатель), Абарин Виктор Иванович, Дайнеко Андрей Дмитриевич, Дышлевич Виктор Федорович, Кудрякова Наталья Валерьевна единогласно приняли решение об одобрении крупной сделки, составляющей 43,04 % от активов ОАО «Уральская кузница». Согласно сведениям из ежеквартального отчета ОАО «Уральская кузница» приобрела долю в размере 99 % в уставном капитале ООО «Ломпром Ростов» за 4 666 137 000 рублей. Согласно статье 77 Закона «Об акционерных обществах» указанные члены совета директоров ОАО «Уральская кузница» при одобрении данной сделки должны были исходить из рыночной стоимости приобретаемой доли. По нашему мнению цена не является рыночной и сильно завышена. Не вызывает сомнения факт того, что данная сделка была одобрена советом директоров ОАО «Уральская кузница» с подачи непосредственных собственников и руководителей компании «Мечел» (далее эту группу лиц мы будем именовать Мечел). Вместо того чтобы выплатить дивиденды и уже потом распоряжаться полученными средствами как вздумается, Мечел решил распорядиться половиной нераспределенной прибыли по своему усмотрению, хотя принадлежит она ВСЕМ акционерам пропорционально их доли в уставном капитале. Доля компании «Мечел» 93.76%, миноритарным акционерам, соответственно, принадлежит чуть более 6%. Стремление Мечела понятно – сэкономить налог на дивиденды в размере 9%, который, учитывая сумму сделки, составил бы около 400 млн руб., также не пришлось бы выплачивать дивиденды миноритарным акционерам. Мы считаем, налоги надо платить, и со своей суммы дивидендов заплатили бы их охотно. Тем не менее, считаем вопрос уклонения от налогов – это вопрос налоговых органов. Мы же призываем Мечел поступить правильно по отношению к миноритарным акционерам – консолидируйте компанию и делайте, что хотите. Если бы Мечел выкупил акции у миноритариев (около 34 000 шт. ) даже по балансовой стоимости на конец 3 кв. 2012 - 16 450 руб. за 1 обыкновенную акцию, то на выкуп было бы потрачено около 560 млн руб. Сумма сопоставима с размером «сэкономленных» налогов. При этом если налоги уходят безвозвратно, то при выкупе акций ОАО «Уральская кузница» Мечел получает акции очень рентабельного предприятия, не говоря уже о том, что выкуп можно было провести за счет средств самой компании, то есть выплатить акционерам их же деньги. Несмотря на то, что, к сожалению, факт низкого качества корпоративного управления уже зафиксирован историей, ситуацию можно исправить – провести выкуп акций миноритарных акционеров сейчас по балансовой цене около 16 500 руб., которая существовала на момент совершения этой «некрасивой» сделки. Учитывая последние события, практически все акционеры согласятся продать свои акции. Мы призываем Мечел – исправьте ошибку! Следить за ситуацией можно тут

|

|

После минуток ФОМС, которые показали, что в рядах Комитета по открытым рынкам имеются сомневающиеся, на рынке началась фаза RISK OFF (уход от риска). Доллар вырос относительно всех валют, кроме JPY и GBP, серьезно перепроданного перед этим, фондовые рынки корректируются, нефть корректируется. Если посмотреть непредвзято, то мне все это кажется каким-то лукавством. Во-первых, в принципе известно, кто эти члены ФОМС, которые ведут разговоры о досрочном прекращении QE3 или QE4. Почти все они неголосующие. Во-вторых, то о чем они говорят, произойдет не раньше 4-го квартала, если произойдет. Почему рынок так должен реагировать на то, что может произойти, а может и не произойти через 6-9 месяцев? Всем понятно, что за это время показатели американской экономики ухудшаться, хотя бы из-за повышения налогов, и потребуется новое постоянное вливание ликвидности. Все это разновидность вербальных интервенций. Я представляю себе, как они там сидят и обсуждают, что им записать в минутках ФОМС, чтобы вызвать ту или иную реакцию рынка. А перед этим созваниваются с первичными дилерами, советуются с ними, как им поступить. Эта фантазия, но я не удивлюсь, если она недалека от реальности. Это рыночные манипуляции, которые на языке центральных банкиров называются «монетарной политикой». С какой целью они сейчас посылают такой сигнал рынку? ИМХО, если в двух словах, то они хотят постоянно накачивать ликвидностью систему и монетизировать госдолг, при этом словесными интервенциями пресекать возникновение чрезмерных инфляционных ожиданий. Другая версия: они обеспокоены, что в связи с сокращением баланса ЕЦБ вдруг возникнет бегство из USD. Страхуются словесными интервенциями, так сказать... Идет управление рыночным сознанием на уровне рыночных рефлексов. С этой же целью они «гнобят» золото. Манипуляции с золотом в последние месяцы настолько стали неприкрытыми, что просто диву даешься. ОБ этом будет в отдельном материале. В принципе текущий уровень EUROUSD оптимален: он устраивает, на мой взгляд, как ФРС, так и ЕЦБ, который при курсе 1,32-1,33 не будет принимать никаких действий. Возвращаясь к фондовому рынку, VIX вырос за два дня почти на 3 пункта – это, кстати, самый сильный двухдневный рост почти за год. Put/call впервые за длительный промежуток времени оказался в медвежьей зоне.

Коррекция, а очевидно, что это все лишь пока корреция, началась. Насколько она окажется сильной? Сказать очень трудно. Рынки так долго беспрерывно росли, накопился такой сильный избыточный бычий сентимент, что коррекция может оказаться и 10-12%, а может закончиться через несколько дней.

|

|

Здравствуйте, уважаемые читатели. Сегодня утром по причине аварии в ЛЭП, для предотвращения которых я просил компетентные органы увеличить их количество и объёмы сжиженного газа во избежание перегрузок в зимнее время, я остался на несколько часов без электричества. Но в это время наверно по воле Бога моя бабушка позвала меня помочь ей, и мне не захотелось воспользоваться транспортом, а пройтись несколько километров, в ходе которых я нашёл, на мой взгляд, много полезный мыслей. Когда я начал публиковать в самом востребованном и читаемом политическом блоге США «DayliKos» (http://www.dailykos.com/blog/farruhyusupov), который можно перевести как «Ежедневные Комментарии», то мне вообще не хотелось уходить из этого рабочего места и остаться на платных сервисах США. Несмотря на мои ошибки речи 1 пользователь написал об меня «admire», которое переводиться с английского языка как «восхищён» и многих другие комментарии, а главное мою статью начали публиковать другие блогеры (http://www.dailykos.com/blog/The%20Wit%20Group/) Но после второй статьи мой аккаунт был заблокирован, что самое обидное я не мог защищаться, отвечая на оскорбительные комментарии пользователей. В моей второй статье концепции, которой я много описывал в своём российском блоге я писал о вреде гомосексуализма и власти в руках «неправильного большинства». Пост оказался пророческим из-за количества комментарий в защиту гомосексуализма, мой рейтинг снизился и, в конце концов, меня заблокировали. Как нормальные люди, которые любят своих младших братьев, племянников и детей могут сидеть, сложа руки, когда животные люди растлевают и развращают детей и молодёжь (основа любого общества) своими гомосексуальными идеологиями. Это позор. 1 пользователь назвал это даже гетерофобией по отношению ко мне и людям с нормальной и человеческой ориентацией. Администрация «МФД» любезно удаляет комментарии пользователей, которые не носят информационно - объективный характер, но оскорбительный. Хотя я хотел бы отвечать на всё. С детства я иногда противостоял группе людей и обществу, в том числе в школе, институте (даже против преподавателей и начальств) и даже в любимой протестантской церкви я тоже могу протестовать. Не знаю меня иногда даже мне нравиться стоять за свои идеи, главное за те которые истины и которые приносят только пользу человечеству и мне. У животных бойцовых пород это называется гейминогом или азартом. Люди, которые мало верят в мои возможности я просто улыбаюсь и считаю что каждого сильного человека должен победить его конец, а не сам путь. В конце короткого отступления я сделаю подарок читателями и главное тем, которые имеют дело, с большими массами людей написав, на мой взгляд, основную причину конфликтов в политике, обществе и между людьми – не соблюдение жизненной истинности (справедливости или правды). Вы знаете почти все женщины (физическая внешность, знания в психологии контакта и управлении людьми), которые видят меня, ухаживают за мной, хотя мало, из которых знают о моих маленьких, но достижениях. Но самое печальное и некоторые мужчины тоже бегают за мной. Для некоторых людей это может показаться предметов гордости, но в действительности общество разрушает само себя не только не нормальной международной политикой агрессии против стран, низкой духовностью общества, общественной политикой поддержки не нормальных меньшинств и даже экономикой. США в год тратит только около 631 000 000 000 долларов на вооружение тем самым вводя себя ещё в больший кризис и забирая финансовый средства из государственного бюджета, который мог быть потрачен на благие дела: здравоохранение, образование и науку. Позволю себя выбрать несколько на мой взгляд смешных и в тоже время ощутимых финансовых затрат, который составляют государственный бюджет США из следующего вёб сайта - http://www.govzpeople.ru/forum/topic_187. Хотя следует к следующей информации относится как к архивной но если покопаться, то и сейчас можно найти много подобного. И ещё людей американцев, которые будут читать данную статью, прощу не обращать на форму выражения ошибок органов США, а именно оскорбительные слова автора, но на ценность информации и о возможных сокращениях государственного бюджета лишних трат. Национальная Аэрокосмическая Администрация США (НАСА) запросила $2.8 млн. на строительство здания для размещения там 45 кг камней, привезённых с Луны. В 1975 году НАСА также выплатило гонорар автору статьи о приземлении на Марс. Авторский гонорар за статью в 6 тыс. слов составил $140 000, заметьте, каждое слово было оценено в $23. В 1978 году Министерство Просвещения США истратило $219.5 тыс. на разработку специального учебного курса, который должен был научить студентов университетов правильно смотреть телевизор. Победителем был объявлен следующий проект: в 1975 году Национальный Институт Исследований алкоголизма потратил миллионы долларов США на то, чтобы определить: бывают ли пьяные рыбы агрессивнее трезвых, склонны ли молодые крысы более, чем их зрелые, употреблять алкоголь для самоуспокоения и, можно ли систематизировать процесс превращения крыс в алкоголиков.

|

|

Команда аналитиков УК «Арсагера» ведет постоянный мониторинг текущей ситуации в мировой экономике и формирует собственное видение ее будущих изменений. Результатом такого подхода является прогноз цен на основные биржевые товары, что позволяет более качественно осуществлять покрытие анализируемых нами эмитентов. Дополнительно к прогнозу цен такой макроанализ позволяет сформировать относительно объективное представление о тенденциях развития мировой экономики. В этом материале мы хотим поделиться с Вами основными промежуточными выводами, которые можно сделать на текущем этапе исследования. В последнее десятилетие происходит смещение центров влияния из стран с развитой экономикой в «emerging markets». Эта тенденция подтвердилась в результате обновления прогноза развития базовых отраслей, формирующих спрос на биржевые товары: автомобилестроение, электроника, строительство. Как видно на представленных ниже схемах, данные отрасли предъявляют большую часть спроса на такие металлы как медь, цинк, никель и другие. По итогам обновления моделей индексы спроса отраслей были понижены относительно предыдущего прогноза.В отрасли автомобилестроения снижены прогнозы объема производства автомобилей, публикуемые ежегодно информационным агентством IHS. В частности, понижен прогноз производства автомобилей в Африке и на Ближнем Востоке, что вызвано происходящими в последние годы в этих регионах политическими событиями. В результате, прогноз индекса спроса данной отрасли к 2014 году снизился на 3,8% с 172 до 165 пунктов (базовый год – 1997). Этот индекс отражает изменение мирового производства автомобилей в физическом объеме. Однако интересна не столько динамика отрасли в целом, сколько изменение ее региональной структуры. Так, по итогам 2012 года Китай впервые обогнал Европу по объему производства автомобилей. По нашим прогнозам, средние темпы годового прироста с 2011 по 2016 годы будут максимальными в Южной Азии и в Китае. В регионах, традиционно считавшихся лидерами отрасли, в ближайшие 5 лет предполагается снижение темпов роста производства автомобилей. В отрасли строительства прогноз индекса спроса понижен на 3,8%. Снижение темпов роста объемов строительства наблюдается, прежде всего, в Китае, Европе и Австралии. Тем не менее, по нашим прогнозам, среди рассмотренных отраслей строительство будет развиваться наиболее высокими темпами. В региональной структуре отрасли строительства также происходит смещение в сторону стран с развивающейся экономикой. Но, как и в случае с автомобилестроением, в числе лидеров остаются США. В электронике ситуация аналогична. Индекс спроса отрасли электроники к 2014 году понижен на 5,3% относительно предыдущего прогноза; новое значение составляет 175 пунктов (базовый год – 2000). Что касается непосредственно цен на товары, в настоящее время ведется плановое обновление моделей прогноза цен. Несмотря на некоторое снижение спроса, мы не ожидаем существенного изменения наших предыдущих прогнозов цен на биржевые товары. Но чтобы давать более точные оценки, необходимо обновить индексы спроса со стороны других отраслей, а также ожидаемые объемы предложения металлов ведущими производителями. На данный момент эта работа проделана только по металлам платиновой группы (МПГ). И здесь мы уже видим эффект от изменения прогнозов по автомобилестроению. В связи с тем, что больше половины производимой платины и палладия используется при производстве автокатализаторов, цены на эти товары очень чувствительны к изменениям в этой отрасли. Более того, поскольку в разных типах автокатализаторов используется разное количество МПГ, спрос на эти металлы зависит от соотношения производства автомобилей с бензиновыми и дизельными двигателями, и как следствие, от региональной структуры производства автомобилей. В Китае большая часть новых автомобилей производится с бензиновыми двигателями, в Европе – с дизельными. Сегодня производители автокатализаторов для бензиновых двигателей в целях экономии имеют возможность неограниченно замещать платину палладием. В автомобилях с дизельным двигателем такое замещение возможно лишь в незначительных объемах. Логично, что при текущем прогнозе производства в Китае и Европе спрос на палладий будет расти быстрее, чем на платину. В результате, по нашим прогнозам цена платины будет расти до 2015 года на 6% ежегодно, а ожидаемый рост цен палладия может двузначными показателями. Такая разная динамика цен является иллюстрацией указанного в начале этой статьи тезиса о смещении центра влияния мировой экономики в сторону новых рынков. И этот пример подтверждает необходимость рассматривать динамику мировой экономики не только в отраслевом, но и в региональном разрезах. задать вопросы по теме можно тут

|

|

Армада – передовая российская IT-компания, делающая в своем развитии ставку как на органический рост, так и на приобретение других участников рынка. Армада является ведущим исполнителем государственных заказов на оказание IT-услуг и разработку программного обеспечения. После кризиса компания из года в год демонстрирует улучшение финансовых показателей – наблюдается рост выручки и чистой прибыли. Накануне Армада опубликовала предварительные финансовые результаты за 4 квартал и 2012 год. Разработчик программного обеспечения за год продемонстрировал рост выручки на 19,1% до 5,5 млрд рублей. Это увеличение почти в три раза превышает рост IT-рынка в России, выросшего, по оценкам Минкомсвязи, в прошедшем году на 7%. Кроме того, в 4 квартале 2012 года выручка Армады составила порядка 3,2 млрд рублей. Исходя из опубликованных данных, по итогам 2012 года Армада должна превзойти докризисные результаты как по выручке, так и по чистой прибыли. Однако интересным моментом является тот факт, что, несмотря на положительную динамику финансовых показателей, акции компании с начала 2011 года к настоящему моменту снизились более чем на 54%. Цена за обыкновенную акции Армады на момент закрытия торгов 20 февраля составила 181,1 рубль. Корни этой проблемы, на наш взгляд, найти несложно – в 2007 году, когда компания предложила свои акции инвесторам на IPO, она торговалась с коэффициентом P/E порядка 19. Затем после финансового кризиса инвесторы стали оценивать компанию более консервативно. Происходило это во многом потому, что заявляемые руководством Армады темпы роста финансовых показателей соответствовали фактическим в нижних границах прогнозируемых диапазонов, тем самым не оправдывая ожиданий по росту выручки и прибыли. В 2010-2012 гг. акции Армады торговались с P/E порядка 12, 8 и 7 соответственно, что, даже несмотря на снижающуюся динамику коэффициента, в целом превосходило P/E российского фондового рынка. Последняя крупная сделка по поглощению датирована 2011 годом, с тех пор компания не осуществляла крупных приобретений. Это позволило Армаде аккумулировать на балансе денежную позицию в размере более 1 млрд рублей, что составляет примерно треть капитализации. Исходя из наших прогнозов, компания торгуется с коэффициентом P/E 2013 порядка 5,5. Это несколько выше оценки российского фондового рынка в целом, и поэтому компания не входит в число наших приоритетов. Отметим, что компания заявила о возможном проведении операции байбэка в ближайшее время. Такое намерение кажется нам логичным, поскольку акции Армады стали торговаться ниже ее балансовой цены. Наше отношение к компании может измениться, если мы увидим более агрессивный рост выручки и доли на российском IT-рынке. задать вопросы по эмитентам можно тут

|

|

В четверг цены на золото обновили минимумы и направились вверх восстанавливать многодневное падение. Это первая такая глубокая консолидация за три недели. Вчера также выходило много статистических данных по США, которые оказались не совсем в пользу доллара. Число первичных заявок на пособие по безработице на прошлой неделе выросло на 20 000 до 362 000. По прогнозам экономистов ожидалось значение 350 000.

Данные ФРС-Филадельфия показали падение индекса деловой активности в производственном секторе в феврале до -12,5 после снижения до -5,8 в январе. По прогнозам экономистов индекс должен был показать рост до 3,0. По данным компании Markit предварительный индекс менеджеров по снабжению для производственной сферы США в феврале снизился до 55,2 с 55,8 в январе. Такие слабые показатели оказали давление на доллар, дав возможность ценам на золото восстановиться. Сегодня выходит важная статистика по Европе, которая вряд ли окажет значительное влияние на драгметаллы. Тактика на сегодня следующая: Покупка золота по 1571,00 или ниже со стопом 1565,00. Цель 1585,00.

Итоги торгов: Вечерний фиксинг в Лондоне по золоту: $1577.00 против $1588.50 на предыдущей сессии. Вечерний фиксинг в Лондоне по серебру: $28.72 против $29.11 на предыдущей сессии. Вечерний фиксинг в Лондоне по платине: $1607.00 против $1659.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по палладию: $722.00 против $754.00 на предыдущей сессии. Аналитика компании My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets, ссылка на первоисточник (www.mytrademarkets.com) обязательна!

|

|

|

|