|

|

|

Как изменился Ваш инвестиционный бизнес после кризиса? С точки зрения инвестиционного процесса внутри нашего фонда недвижимости ничего не поменялось. Мы по-прежнему приобретаем квартиры на ранних стадиях и продаем их после сдачи объекта и получения права собственности. Стало даже проще договариваться с застройщиками, а работа по 214-ФЗ повысила уровень надежности. А вот в части работы с инвесторами не все так гладко. Снизился интерес к финансовым инструментам на основе недвижимости, а многие текущие инвесторы стремятся выйти из инвестиций. Это привело к появлению существенного дисконта (около 40%) между рыночной ценой паев на бирже и их расчетной стоимостью (посчитанной исходя из стоимости недвижимости, входящей в фонд). Это негативное обстоятельство, непозволяющее инвесторам получить те результаты, которые по факту обеспечила недвижимость, входящая в имущество фонда. Зато немногочисленные покупатели паев пользуются этой возможностью, покупая паи по таким ценам, они фактически покупают долю в праве собственности на имущество фонда, становясь совладельцем недвижимости, при этом с существенным дисконтом к ее реальной стоимости. Какова доходность: вложение в котлован - продажа готовой квартиры. Расскажите о последних сделках Сейчас составляющая доходности, зависящая от этапности, находится на уровне 8-10% в год. Добавьте к этому изменение стоимости квадратного метра за время строительства (обычно это 2-2,5 года). Последние два года цены росли с темпом 5-7% в год. В будущем мы ожидаем, что темп увеличится до 10-15% в год. Кстати, не так давно составляющая доходности, зависящая от этапности, давала 15-17% в год. Снижение произошло из-за того, что сейчас получить ипотечный кредит на этапе строительства гораздо проще, чем покупая квартиру на вторичном рынке, что привело к тому, что объем ипотеки увеличивает цены первичного рынка быстрее чем «вторички». Наши последние приобретения в Петербурге – квартиры в жилом комплексе YE’S от строительной компании Пионер и квартиры на проспекте Просвещения от компании Мегалит. Какова доходность при схеме – купить квартиру на этапе котлована, а затем готовую квартиру сдавать в аренду? О составляющей доходности, зависящей от этапности строительства мы уже говорили – сейчас это 8-10% годовых. Сейчас сдача в аренду обеспечивает около 6% в год от рыночной стоимости квартиры (вообще эта цифра колеблется в диапазоне 5-8%). Ну и не забывайте об изменении стоимости самой квартиры – в долгосрочной перспективе это, как правило, обеспечивает доходность несколько превышающую инфляцию. Как ведут себя цены на недвижимость в Санкт-Петербурге? Растут-падают-стоят на месте? С начала года цены на вторичном рынке выросли на 6,5% (на первичном рынке 10,5%). При этом цены вторичного рынка примерно на 15% ниже своих максимальных значений 2008 года, а «первичке» до своих исторических максимумов осталось около 7%. Многие застройщики уже продают строящиеся квартиры даже по более высоким ценам, чем аналогичные в 2008 году. При этом от 30% до 50% сделок совершаются с использованием ипотеки. Еще стоит отметить структурное изменение предложения жилья в Петербурге. В последние годы добавился большой объем предложений по ценам ниже среднего в новых больших жилых комплексах находящихся вблизи КАД и пока плохо приспособленных для проживания. Это приводит к тому, что индекс, как интегральный показатель, имеет более медленный рост, чем цены в отдельных локациях (пользующихся популярностью), где уже превышены докризисные значения. Что вы думаете о динамике цен в перспективе 2-3 года? Основные факторы «за» рост цен на жилье – это увеличение номинальных доходов населения на 62% за последние 5 лет, рост денежной массы более чем в двое (за тот же период), невысокие объемы сдачи готового жилья и сохранение невысокой производительности труда в строительстве. Против роста цен играет мощный отток капитала, начавшийся в 2008 года и усилившийся в 2011 и 12 годах, а также смещение предпочтений населения в пользу банковских депозитов при выборе инструментов для сбережений. При цифровой оценке этих факторов мы пришли к выводу, что в ближайшие 2-3 года бурного роста цен ждать не стоит. Наш прогноз – примерно 10-15% в год.

|

|

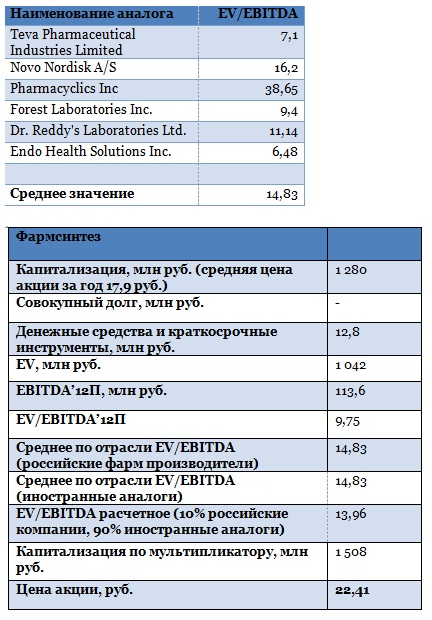

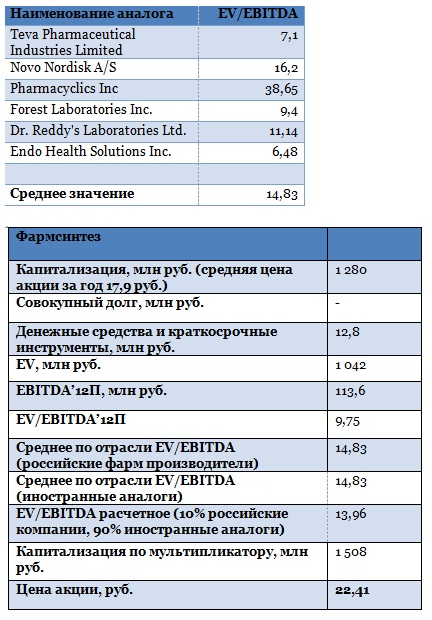

В начале декабря стало известно, что Фармсинтез все-таки провел увеличение уставного капитала, а размещение по закрытой подписке будет проходить в пользу Роснано, Opko Pharmaceutical (США) и Finarte Ou (Эстония). Opko занимается собственными разработками, а также активно инвестирует средства в быстро растущие фармацевтические компании по всему миру. Скорее всего, компания сможет в дальнейшем содействовать Фармсинтезу в продвижении препаратов на американском рынке. Finarte Ou — инвестиционная и консалтинговая компания. По данным Фармсинтеза, его уставный капитал увеличится на 74%, всего будет размещено 55 млн акций, цена размещения составит 22,08 руб. за бумагу. Таким образом, компания сможет привлечь порядка 1 214,4 млн руб. Полученные деньги, скорее всего, будут вложены в продвижение уже существующих уникальных лекарственных средств. Сейчас Фармсинтез занят регистрацией и клиническими испытаниями нескольких лекарств в США, России и Белоруссии. В перспективе некоторые препараты могут получить статус орфанных в США, что даст возможность вернуть часть средств, потраченных на регистрацию, но определенные вложения требуются уже сейчас. Так, на завершение клинических исследований по препарату Virexxa, который уже получил статус орфанного и ближе других подобрался к выходу на американский рынок, необходимо порядка $2,4 млн, а также последующая регистрация в Европе. Virexxa будет производиться на предприятии Фармсинтеза в Эстонии, поэтому европейский рынок будет одним из приоритетных. Напомню, что в РСБУ за девять месяцев 2012 года Фармсинтез показал значительный рост выручки и валовой прибыли — 46% и 44% соответственно, таким образом, в отличие от результатов прошлого года была зафиксирована прибыль от продаж. Рост данных показателей объясняется как увеличением фармацевтического рынка России на 24% в денежном выражении, так и повышением продаж собственно Фармсинтеза, обусловленного расширением продуктовой линейки. Во второй половине 2011 года был зарегистрирован препарат для лечения глаукомы, и эффект от его продаж был виден уже в текущем году. Кроме того, свой вклад в улучшение ситуации внесло начало поставок некоторых препаратов на Украину. Оценка обыкновенной акции в ходе закрытого размещения превышает текущую рыночную цену почти на 50%. По моему мнению, это прежде всего связано с тем, что компания размещает довольно крупный пакет по закрытой подписке, а также учитывает разработки компании, неизвестные широкой публике. Среди разработок компании на данный момент есть такие препараты, которые потенциально после окончания необходимых испытаний могут принести значительный доход. Например, когда начнется реализация Virexxa в США, рост выручки сможет составить порядка 100%, а названное лекарство — это только один из препаратов, наиболее близкий к выходу на рынок. Хотелось бы отметить, что в расчете своей предыдущей справедливой цены я использовала аналоги только отечественного рынка. Однако, если учесть что Фармсинтез — единственная российская публичная компания, занимающаяся исключительно разработкой лекарственных средств нового поколения и претендующая на выход на многообещающий американский рынок, стоит принять во внимание мультипликаторы иностранных аналогов.

Также я обновила данные по текущей капитализации и заемным средствам. В этой связи оценка в 22,08 руб. за бумагу выглядит вполне обоснованной. Справедливая цена акций Фармсинтеза — 22,41 руб. Однако в ближайшем будущем низкая ликвидность акций не даст котировкам подняться до данного уровня.

|

|

Вчера не было хоть сколько-нибудь позитивной новости относительно фискального обрыва. А может быть она была, но средства массовой дезинформации не стали подбрасывать ее. Незачем было. И рынки от этого загрустили. Индекс S&P500 потерял 0,76%, put/call-коэффициент ушел из бычьей зоны.

Хочу обратить еще на одну деталь на графике. VIX теперь постоянно находится в более высокой зоне, чем в августе-октябре: 15,5-17,5. ИМХО это медвежий знак. Сценарий этой недели начинает развиваться по подобию прошлой. Первые два дня недели рынки росли, затем корректировались. Вероятность повторения этого сценария подкрепляется тем, что в пятницу состоится одновременная экспирация опционов и фьючерсов – событие происходящее один раз в квартал и сопровождающееся высокой волатильностью. В такие недели рынки часто в первой половине недели идут в одном направлении, во второй половине в другом направлении. В связи с экспирацией в пятницу отмечу интересный факт, который вытекает как из наблюдения за Ticker Sense, так и за put/call-коэффициентом. Рынок бычит долгое время, и выше 1450 пунктов по индексу S&P500 нет опционных премий. ИМХО, премии есть ниже 1400 пунктов. Есть ли поводы для такого движения? «Фискальный обрыв» – чем не повод?

|

|

В покупке по стоп-лимит заявкам акции: ЛУКОЙЛ, НЛМК ао, Новатэк ао, Роснефть, Сургнфгз, Уркалий-ао, ФСК ЕЭС ао, ХолМРСК ао фьючерсы: EuH2, GDH2, SiH2, GZH2, LKH2, RNH2, SRH2 В продаже по стоп-лимит заявкам акции: ВТБ ао, ГАЗПРОМ ао, ПолюсЗолот, Ростел-ао, РусГидро, Сбербанк, СевСт-ао фьючерсы: EDH2, RiH2, GMH2, VBH2 Вне рынка акции: ГМКНорНик, ИнтерРАОао, Сбербанк-п, Сургнфгз-п, Татнфт 3ао фьючерсы: нет

|

|

Для кого-то всё это всего лишь рождественское ралли. Привыкли повторять мантру, вот и случилось. А для меня это какой-то салют. Буйство красок. Феерия. Откуда вдруг? Нет, конечно, мир не без добрых людей, и мне пояснили, хотя это и было на поверхности, что у ЕЦБ стоят биды на покупку суверенных долгов на тот случай, если доходности вдруг начнут спонтанно расти. Все это понимают и жрут в три горла. Плюс ко всему ФРС печатает, а ЕЦБ - нет. Ну да, естественно, баланс ФРС с сентября вырос на 100 ярдов, капля в море по сравнению с грандиознейшими планами Бена. А ЕЦБ в это время готов к масштабным ОМТ и никому не ясно, будет ли запущен этот двигатель прогресса на полную мощь. Для кого-то всё это всего лишь рождественское ралли. Привыкли повторять мантру, вот и случилось. А для меня это какой-то салют. Буйство красок. Феерия. Откуда вдруг? Нет, конечно, мир не без добрых людей, и мне пояснили, хотя это и было на поверхности, что у ЕЦБ стоят биды на покупку суверенных долгов на тот случай, если доходности вдруг начнут спонтанно расти. Все это понимают и жрут в три горла. Плюс ко всему ФРС печатает, а ЕЦБ - нет. Ну да, естественно, баланс ФРС с сентября вырос на 100 ярдов, капля в море по сравнению с грандиознейшими планами Бена. А ЕЦБ в это время готов к масштабным ОМТ и никому не ясно, будет ли запущен этот двигатель прогресса на полную мощь.

Положительных новостей в Европе хоть отбавляй. Греция наглым образом избавилась ещё от части своего долга, но никто не понимает и понимать не хочет, что избавилась она за счёт немецких налогоплательщиков, ну да им об этом и знать не следует, не для того их растили. Тут же S&P расщедрилось и подняло грекам рейтинг аж на 6 пунктов, и тут же ЕЦБ объявил о том, что правительство Эллады вновь может занимать деньги под залог своих облигаций. Просто чудесная голливудская концовка. Натянутые улыбки. Пафосный выход под свет софитов. А воз и ныне там - экономика в яме, долгов всё равно по горло. Больше всех помогли росту мажоров, конечно, результаты выборов в Японии. Либерал-демократы, по общему мнению, будут стремиться к максимальному росту инфляции, и будут они при этом совсем не либералами, а радикалами чистой воды. Ещё хорошая новость для евро. Еврокомиссия согласовала размеры и этапы оказания помощи крупнейшему банку Италии Monte dei Paschi. Цена вопроса - 3,9 млрд. евро. Параллельно рассматриваются проблемы помощи всем остальным нуждающимся. Плохие новости тоже есть. Даже не знаю, плохо это или хорошо, но Рахой так и не собрался обратиться за помощью к Европе. В принципе зачем ему это? Доходности столкнули с Монблана к подножью, последние аукционы прошли на ура, а Еврокомиссия сообщает, что Испания справляется. С чем справляется - непонятно, но справляется. Греции, Португалии и Ирландии в следующем году EFSF выдаст 60 млрд. евро. Опять немецкие бюргеры ничего не подозревают, один только Вайдман разевает рот, Меркель молчит и отделывается общими фразами типа "все должны хорошо работать". Арбайтен, короче, негры, солнце ещё высоко. Я уже практически не торгую. Мне уже плевать и на премию от капиталистов, мне уже даже не жаль своих потерянных денег. В целом успешный год не хочется омрачать последними паршивыми деньками. Поэтому минимальными объёмами и без экстаза, тем более ему-то взяться и неоткуда. Сегодня продал немного фунта от 1.6281, перевёл в безубыток и читаю "Дверь в лето". Умиротворяет, я вам доложу. Мысли о валютном коридоре всё равно держу в голове. Старая рыночная прибаутка: "Чем быстрее затаскиваем рояль, тем красивее он будет падать". Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня.

|

|

Ведущая американская трейдинговая компания SMB Capital начинает проводить обучение специально для русскоязычных трейдеров. Каждую неделю опытный русскоязычный трейдер — представитель SMB — будет проводить вебинары. Раз в неделю слушатели курса будут получать лекционные материалы для самоизучения, вопросы по которым можно будет задавать на занятиях лектору. Во время обучения лектор будет требовать от участников курса вести Play Book (журнал сделок с описанием). Сделки участников курса будут обсуждаться на вебинарах, где лектор направит Вас и объяснит, правильно ли Вы все делаете. План курса 1 Неделя – A Detailed Plan, Акции в игре, Один хороший трейд. Q&A 2 Неделя – Технический Анализ, Q&A 3 Неделя – Чтение Ленты, 4 Неделя — Checks in our Favor, Focus, Q&A 5 Неделя – Время для торгов, Q&A 6 Неделя – Психология трейдинга, Q&A 7 Неделя – Моментум трейдинг, Q&A 8 Неделя – Торговля от уровня, Q&A 9 Неделя – Риск менеджмент, Q&A 10 Неделя – Full Hour Final Q&A Бонус к обучению Слушателям курса будет открыт доступ ко всем сервисам SMB: 1) Stocks In Play – ежедневные митинги, где обсуждаются горячие акции. 2) SMB Radar – фильтр для нахождения акции в игре. 3) SMB Tradecast – видеоразборы сделок трейдеров SMB. 4) SMB Real Time – доступ к реал-тайм чату и аудиокасту компании, где в режиме реального времени обсуждаются акции. Стоимость и порядок оплаты $1500 за 3 месяца обучения. Предоплата $500. Остальные $1000 можно платить в рассрочку, $333 в течение трех месяцев, или $200 в течение пяти месяцев. По всем вопросам, связанным с обучением, обращайтесь на info@gtcapital.ru. Спешите получить ценные знания от профессиональных трейдеров SMB, аналогов которым нет в СНГ.

|

|

Хотя в соответствии с нашим прогнозом 19 декабря торги на отечественных площадках начались ростом ключевых индексов, благодаря позитивному внешнему фону, к вечеру оптимизм инвесторов заметно спал, и к закрытию основной сессии российский фондовый рынок подошел разнонаправленно. По состоянию на 18:00 мск индекс ММВБ снижался на 0,22%, а РТС вырос на 0,35%. Макростатистика из Европы и США не смогла побудить российских инвесторов к покупкам. Большинство голубых фишек также начали этот торговый день в плюсе, но по итогам сессии также продемонстрировали смешанную динамику: Газпром (+0,04%), Лукойл(-0,02%), ВТБ (+0,1%), Сбербанк (-0,41%), Роснефть (-0,34%), НЛМК (-0,26%), АВТОВАЗ(-3,35%). Среди лидеров роста сегодня были Северсталь, ТГК-1, Интер РАО ЕЭС. Также лучше рынка выглядит КАМАЗ. Его акции отыгрывают позитивные прогнозы руководства компании на 2013 год и данные об инвестиционной программе до 2020 года. Концерн намерен сосредоточиться на модернизации производственных мощностей и повышении качества готовой продукции, а также на развитии альтернативных направлений, в частности производства комплектующих. Однако пока непонятны источники финансирования программы. Хотя в текущем году результаты автогиганта существенно лучше, чем в прошлом, он по-прежнему не может обеспечить CAPEX за счет денежного потока от операционной деятельности. Его ожидаемое значение находится на уровне 7 млрд руб., так что компании потребуется дополнительное долговое финансирование. В целом оптимизация положительно отразится на финансовых результатах компании, так как позволит повысить рентабельность, и выйти на средние по отрасли показатели. Однако основным драйвером роста в бумагах предприятия по-прежнему остается создание Росбелавто, хотя на этом направлении пока существенного прогресса достичь не удалось. Текущая цель для обыкновенной акции КАМАЗа составляет 60,27 руб. Русгидро остается в небольшом плюсе. Его котировки продвигаются вверх на новости о возможном повышении дивидендов компании и планах приватизации к 2016 году. Сегодня также началась допмиссия акций гидрогенератора. Цена ее размещения, определенная на уровне 1 руб., выступает ограничителем роста для акций компании. Его потенциал равен 25%. Из-за новостей, связанных с докапитализацией Русгидро, акцииИркутскэнерго оказались в аутсайдерах дня. На бумаги оказывает давление сообщение об возможной отмене планов по приобретению Русгидро 40% акций Иркутскэнерго, принадлежащего в настоящий момент ИРАО. В отличие от отечественного фондового рынка на площадках Старого Света сегодня наблюдался умеренная, но стабильная восходящая динамика. Этому во многом поспособствовала публикация индекса делового оптимизма IFO в Германии, который в декабре составил 102,4 пункта. Это превысило прогноз в 102 пункта и предыдущее значение, равное 101,4 пункта. Кроме того, европейские площадки обрадовались подарку, который им преподнесло им рейтинговое агентство S&P, повысившее суверенный рейтинг Греции на шесть ступеней после удачно проведенного ею выкупа собственных облигаций. Впрочем, игроки европейского рынка вели себясдержанно. К вечеру FTSE100 потяжелел на 0,69%, CAC40 вырос на 0,53%, а немецкий DAX прибавил 0,28%. Нефтяные котировки сегодня остаются в «зеленой зоне»: цена нефти марки Brent растет на 0,86% и составляет $109,78 за баррель, за бочку нефти сорта Light дают $88,72, что на 0,36% выше уровня закрытия вчерашнего дня. Негативные новости пришли сегодня с рынка жилья США. Согласно вышедшей макростатистике, число начатых строительств домов в ноябре составило 861 тыс., в то время как ожидалось 873 тыс., а предыдущее значение находилось на уровне 894 тыс. штук. Российский рынок вместе с мировыми площадками находится в ожидании завершения переговоров по бюджету США. Однако интерес участников торгов к этой теме ослабевает по мере приближения каникул.

|

|

Сохраняю длинную позицию по акциям ВТБ, ГМКНорНик, ИнтерРАОао, ЛУКОЙЛ, Новатэк ао, Роснефть, Сбербанк, Сбербанк-п, Сургнфгз, Сургнфгз-п, Татнфт 3ао, Уркалий-ао, ХолМРСК ао, ФСКЕЭС. Продаю акции НЛМК ао. Сделок на покупку не запланировано.

|

|

В результате второго этапа состязания, с одной стороны, рекорд прибыли понедельника остается непобитым, с другой, — на второе место выбился kravamax и потеснил остальных призеров. Кстати, из восьми активных участников, пятеро закрыли день в плюсе (двое не торговали). Разбор торговли конкурсантов читайте на нашем сайте. Чей трейдинг вам больше всего импонирует? Уже определились с фаворитами конкурса? Поделитесь своим мнением в комментариях и не забывайте следить за судьбой новых участников!

|

|

Вопрос насущный: пара слов о пользе систем автоматического следования от лица сотрудницы компании На рынке давно уже существуют такие виды услуг как предоставление брокерами и аналитиками прогнозов и рекомендаций – о их целесообразности вопросов не возникает, потому что масса людей пользуется этими возможностями при принятии торговых решений. Автоследование можно и, даже нужно, рассматривать как автоматизированную альтернативу этим видам услуг. Учитывая сравнительно недавнее появление на российском рынке систем автоматического следования, очевиден факт того, что понадобится время для приобретения доверия целевой аудитории. Автоследование в России запустили, как известно, помимо моей компании, и многие другие участники рынка: Алор, Атон, БКС, Финам, ITinvest и т.д. О западных рынках и говорить не приходится – данный вид сервиса уже давно и успешно там используется, например: http://covestor.com/. Моя компания не является брокером, но мы работаем практически со всеми действующими терминалами и брокерами в России. Нами предлагается, прошу обратить внимание, именно платформа – автоматизированное решение для организации следования инвесторов за сигналами управляющих. Мы нацелены на коммуникацию и соединение интересов тех участников рынка, которые: а) заинтересованы в продаже сигналов своих стратегий – управляющие; б) заинтересованы в покупке сигналов стратегий — инвесторы. На нашем сайте (mfd.ru/tradingsignals/ ) имеется растущий перечень стратегий и постоянно обновляющийся набор управляющих – можете ознакомиться. Я лично — не как сотрудница компании, буду продолжать работу с сервисом уже со своими деньгами. P.S. К вопросу о PR. Конечно, мы хотим, чтобы о нас знали те, кому то, что мы делаем — интересно и полезно. С удовольствием окажем консультацию и поддержку для тех, кто хочет попробовать. Для серьезно настроенных — готовы заключать договора. Так что, приглашаю к взаимодействию управляющих и инвесторов! :) Всем спасибо за внимание!..

|

|

|

|

Для кого-то всё это всего лишь рождественское ралли. Привыкли повторять мантру, вот и случилось. А для меня это какой-то салют. Буйство красок. Феерия. Откуда вдруг? Нет, конечно, мир не без добрых людей, и мне пояснили, хотя это и было на поверхности, что у ЕЦБ стоят биды на покупку суверенных долгов на тот случай, если доходности вдруг начнут спонтанно расти. Все это понимают и жрут в три горла. Плюс ко всему ФРС печатает, а ЕЦБ - нет. Ну да, естественно, баланс ФРС с сентября вырос на 100 ярдов, капля в море по сравнению с грандиознейшими планами Бена. А ЕЦБ в это время готов к масштабным ОМТ и никому не ясно, будет ли запущен этот двигатель прогресса на полную мощь.

Для кого-то всё это всего лишь рождественское ралли. Привыкли повторять мантру, вот и случилось. А для меня это какой-то салют. Буйство красок. Феерия. Откуда вдруг? Нет, конечно, мир не без добрых людей, и мне пояснили, хотя это и было на поверхности, что у ЕЦБ стоят биды на покупку суверенных долгов на тот случай, если доходности вдруг начнут спонтанно расти. Все это понимают и жрут в три горла. Плюс ко всему ФРС печатает, а ЕЦБ - нет. Ну да, естественно, баланс ФРС с сентября вырос на 100 ярдов, капля в море по сравнению с грандиознейшими планами Бена. А ЕЦБ в это время готов к масштабным ОМТ и никому не ясно, будет ли запущен этот двигатель прогресса на полную мощь.