|

|

|

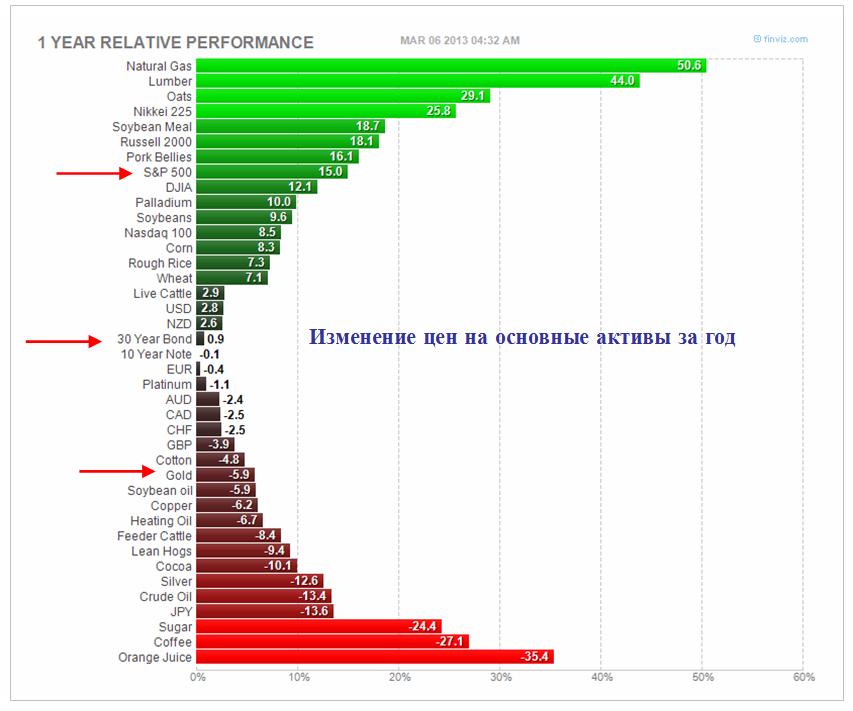

В среду цены на золото продолжили торговлю в диапазоне пятницы, значительно не отреагировав на сильные данные по рынку труда в США, хотя это одна из главных тем на этой неделе. По данным ADP число рабочих мест в частном секторе США в феврале на 198 000, значительно превысив прогнозы экономистов.

Напомню, что в пятницу выходят официальные данные по новым рабочим местам вне с/х в США, на которые рынок реагирует очень активно. Месяц назад на этих данных евро сделал максимум с ноября 2011 года на уровне 1,3700. Золото отметило этот момент менее знаменательно, тем не менее, в этот раз все может быть интересней. Сегодня очень важный день для золота, так как состоятся заседания ЦБ по денежно-кредитной политике нескольких стран, и их решение может сильно повлиять на цены золота, если будут какие-либо неожиданности. Сегодня ожидается важная статистика для драгметаллов: число первичных заявок на пособие по безработице США за прошлую неделю и баланс внешней торговли США за январь. Пока цены забились в диапазон, рекомендаций не даю, так как на пробой не работаю из-за больших стопов, а в данном случае это лучший вариант. Тактика на сегодня следующая: Вне рынка.

Итоги торгов: Вечерний фиксинг в Лондоне по золоту: $1574.00 против $1579.75 на предыдущей сессии. Вечерний фиксинг в Лондоне по серебру: $28.74 против $28.93 на предыдущей сессии. Вечерний фиксинг в Лондоне по платине: $1590.00 против $1587.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по палладию: $739.00 против $728.00 на предыдущей сессии. Аналитика компании My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets, ссылка на первоисточник (www.mytrademarkets.com) обязательна!

|

|

Эксперты: Евгений Лебедев – начальник управления инвестиционного консалтинга В рамках акции «Коммент.Арс» нам задали вопрос: Сейчас активно обсуждается реформа пенсионной системы, а именно отмена или изменение в сторону уменьшения отчислений в накопительную часть пенсии. Действительно ли теперь пенсионное обеспечение становится заботой исключительно самого человека и что делать, если я хочу сохранить накопительную часть пенсии? «Я с государством в азартные игры не играю!» Опросы фонда «Общественное мнение» показывают, что 69% россиян рассчитывают в старости жить на государственную пенсию. В то же время только 5% людей моложе 45 лет интересуются, за счет чего они будут получать будущую пенсию и знают о планируемых реформах по отмене накопительной части пенсии (опрос проводился в октябре 2012 года). Однако именно от этой реформы и от того, как будет вести себя в ее ходе будущий пенсионер, будет зависеть итоговый размер пенсии. Планируется, что с 1 января 2014 года накопительная часть пенсии будет сокращена с 6% до 2% от фонда оплаты труда (то есть зарплаты), а оставшиеся 4% будут направлены на страховую часть трудовой пенсии. В будущем накопительная часть пенсии может быть сокращена до 0. Напомним, что страховая часть пенсии — это «общий котел», из которого пенсия выплачивается сегодняшним пенсионерам, а накопительная — это Ваши персональные сбережения, которые будут выплачиваться только Вам. В случае, если у Вас останется только страховая часть, то Вашу пенсию должны будут обеспечивать будущие работающие граждане, количество которых с каждым годом сокращается. Однако в плане проведения реформы предусмотрена возможность сохранить 6%-ую накопительную часть пенсии. Чтобы это сделать, необходимо написать заявление о переводе средств накопительной части пенсии под управление негосударственного пенсионного фонда (НПФ), частной управляющей компании (УК) либо выбрать один из двух портфелей государственной управляющей компании (ВЭБ). Таким образом, реформа коснется в первую очередь «молчунов», которые еще не принимали решений о том, кто именно будет заниматься инвестированием их пенсии. Если же Вы хотите сохранить накопительную часть пенсии в 6%, то необходимо до 31 декабря 2013 года проявить активность и определиться с тем, кто будет заниматься управлением накопительной части Вашей пенсии. Подробно о накопительной части пенсии и о всех необходимых процедурах написано на сайте Пенсионного Фонда России. Перечислим основные отличия НПФов от УК при управлении накопительной частью пенсии: Читать далее

|

|

В покупке по стоп-лимит заявкам акции: ВТБ, ИнтерРАОао, НЛМК ао, РусГидро, Уркалий-ао, ФСК ЕЭС фьючерсы: EDH3, EuH3, GDH3, LKH3, VBH3 В продаже по стоп-лимит заявкам акции: ЛУКОЙЛ, ПолюсЗолот, Роснефть, Сбербанк, Сургнфгз, ХолМРСК ао фьючерсы: GDH3, SiH3, RNH3, SRH3 Вне рынка акции: ГАЗПРОМ ао, ГМКНорНик, Новатэк ао, Ростел-ао, Сбербанк-п, СевСт-ао, Сургнфгз-п, Татнфт 3ао фьючерсы: RiH3, GZH3, GMH3

|

|

Одно из них уже состоялось. Банк Японии оставил все без изменений. Так же как и Банк Австралии и Банк Канады вчера. Сегодня состоятся еще два заседания центральных банков. Заседание BOE Общее мнение сходится к тому, что на сегодняшнем заседании Банка Англии (BOE) будет одобрена новая программа покупок активов на сумму 25 млрд. британских фунтов. Месяц назад 3 из 9 членов Комитета голосовали за это. В их числе и нынешний глава банка Англии Мервин Кинг. У меня при этом возникает такой вопрос: зачем BOE что-то предпринимать, когда рынок уже все за них сделал? Ведь какая главная цель покупок активов? Увеличение ликвидности и низкий курс валюты. Месяц назад курс GBP равнялся 1,58, сейчас 1.50. Какой смысл предпринимать покупки активов при курсе GBPUSD=1,50? Мое мнение, что политика BOE останется без изменений, и это приведет к возвращению GBPUSD к уровню 1,51. Заседание ЕЦБ Главным событием сегодня станет заседание ЕЦБ. С момента прошлого заседания произошло много событий. Экономические данные показывают углубление рецессии, в Италии политический кризис, угрожающий периферийному рынку облигаций. Текущий курс EURO=1,30 комфортен для ЕЦБ, и ему нет необходимости в действиях. Ситуация с ликвидностью в норме. На мой взгляд, предпосылок для понижения ставки или каких-то других действий нет. Значение для рынка будут иметь прогнозы ЕЦБ по инфляции и экономическому росту и прессконференция главы ЕЦБ Марио Драги. Понижение прогнозов окажет негативное воздействие на EURO, поскольку автоматически будет означать будущее смягчение политики ЕЦБ. Основное внимание прессконференции Драги и ответам на вопросы, касающиеся Италии, европейского периферийного госдолга, программы ОМТ. На мой взгляд, волатильность будет несильная и EUROUSD останется в диапазоне 1,295-1,31. Сегодня также состоится аукцион по размещению долгосрочных долговых бумаг Испании(5 и 10 лет). Вчерашние данные по числу новых рабочих мест от ADP указывают на то, что отчет по занятости в пятницу может оказаться благоприятным. Это будет позитивом для американского доллара.

|

|

Данные по частному сектору от ADP оказались настолько нейтральными, что даже стало странно как-то реагировать. 198 тысяч - это ниже предыдущих 215К, но выше прогнозных 172К. На всякий случай многие попытались воспринять этот факт как позитивный сигнал для Бена к сворачиванию стимулирования. Все прекрасно понимают, что в ближайшее время этого не произойдёт и произойти не может, но реагировать как-то надо? Вот и реагируют. Данные по частному сектору от ADP оказались настолько нейтральными, что даже стало странно как-то реагировать. 198 тысяч - это ниже предыдущих 215К, но выше прогнозных 172К. На всякий случай многие попытались воспринять этот факт как позитивный сигнал для Бена к сворачиванию стимулирования. Все прекрасно понимают, что в ближайшее время этого не произойдёт и произойти не может, но реагировать как-то надо? Вот и реагируют.

S&P снизило кредитный рейтинг испанской Валенсии до "ВВ-" с негативным прогнозом. Очередной звоночек и стук в дверь: "Вы не забыли, что у вас всё плохо?" Да, плохо. Это и без S&P всем известно. Реакцию испанских казначеек я сейчас отследить не могу, Блумберг выдаёт с опозданием, а в других источниках копаться лень. Я думаю вырастет доходность, но незначительно. Валенсия - крупная область, но не вся Испания. Бежевая Книга в США. Самая главная мысль в отчёте ФРС: "Экономика США растет темпами от скромного до умеренного". Вот так. Скромно и умеренно. Из положительных оценок только одна заслуживает внимания; по мнению экспертов из ФРС, рынок жилья начинает восстанавливаться. Правда то же самое нам говорили и год назад и два года назад. Если посмотреть на январские показатели по заявкам на получение ипотеки, то можно и поверить в поднятие спроса на жильё, но если поверить Freddie Mac, то непосредственно в агентстве средняя ставка по жилищным кредитам со сроком погашения 30 лет опустилась с 3,56% до 3,51%. Явно не на повышенном спросе на жильё она снизилась. Нет спроса-то. Кривит душой ФРС со своей Бежевой Книгой. Все, кто тем или иным боком соприкасается с евро, ждут завтрашнего заседания ЕЦБ, а с особенным нетерпением выступление председателя центробанка. Кроме этого завтра заседания и Банка Японии и Банка Англии. Денёк будет весёлый и, в общем, непредсказуемый. По БоА я на днях писал, что не берусь прогнозировать ни сами решения Кинга, ни реакцию рынка. А вот по БоДж можно сказать, что после стольких слов про продолжение курса на смягчение, сложно ждать чего-то другого. Банку нужно чтобы йена падала и дальше. Значит программы выкупа бумаг будут продолжаться и усиливаться. Решения ЕЦБ. По ставкам вроде изменений быть не должно, хотя свобода выбора в этом плане есть, судя по последним инфляционным показателям цены снизились, значит для снижения ставок есть свобода манёвра, но вот причин для снижения я уже не вижу. В январе таким методом можно было ограничить рост евро, а сейчас евро снизилась в допустимые для ЕЦБ пределы. Снижение ставок по депозитам в отрицательную область? Мне кажется, что глава ЕЦБ очухался и не захочет снова поднимать эту тему. Примером для него может служить ФРС, где все ставки выше нуля. Итак, что же может сказать Драги? Во-первых, будет речь о том, что экономическая ситуация не самая лучшая, но есть положительные сдвиги, и обязательно перечислит всё хорошее, что удалось узреть за последний месяц. Это обязательный момент в выступлениях главы центробанка. Во-вторых, без сомнения Драги снова напомнит о том, что что ЕЦБ сделает все возможное для сохранения целостности еврозоны. Затем он подтвердит свою позицию по правильности проводимой политики. Скорее всего ему обязательно зададут вопрос о его отношении к погашениям LTRO. Драги ответит, что всё нормально и если кто-то пока не возвращает, то значит так надо, да и кредиты даны на более длительный срок, значит пусть пользуются. И невозвраты кредитов в тех объёмах, в которых предполагалось вовсе не означают, что у банков плохи дела, просто кто-то крутит деньги в более длинных бумагах, вот и вся недолга. Драги знает как ответить и умеет сказать хорошо. Так что Банк Англии может преподнести сюрпризы в плане ослабления политики, Банк Японии тоже, а вот от Европейского Центробанка я негатива не жду. Посмотрим, короче. По торговле. Сегодня словил стопы на попытках восстановления покупок евро, которые закрылись на снижении в безубытке. На днях я предположил, что до заседания ЕЦБ евро продержится выше 1.3, и завтра на ожиданиях хороших новостей может подрасти. Но в общем, как я уже сказал, день будет непредсказуемым. Поэтому я сейчас поставил отложенные ордера на покупку евро на те точки, в которых у меня уже были открыты покупки (3005, 3030). На всякий случай установил и ордер на пробой диапазона вниз (2966). Других идей у меня нет. Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня.

|

|

Сохраняю длинную позицию по акциям Ростел-ао, Сбербанк. Сделок на покупку и продажу не запланировано.

|

|

25 февраля после объявления результатов выборов в Италии мы увидели ударный импульс (ударный день) в долгосрочных казначейских облигациях США. Ударный день – это день, когда идет сильное движение на больших объемах. Термин придуман, кажется, Ларри Вильямсом. Значительная часть трендов разворачивается после ударного дня. Вот как это выглядит на TLT – основном бенчмаркере долгосрочных американских казначейских облигаций.

Мое мнение, что это был разворотный импульс и после годичного снижения долгосрочные US Treasuries пойдут в рост. График внизу показывает отношение TLT к S&P500 и золоту. Из этого графика видно, что TLT с ноября прошлого года подешевел относительно S&P500 почти на 20%. На мой взгляд, этого достаточно, чтобы предпочтения инвесторов начали постепенно меняться. Пока этот процесс только зарождается и не давит на американский рынок акций. Поэтому американским фондовым индексам удается делать новые максимумы. Но, когда инвесторы почувствуют, что начался новый тренд в US Treasuries, тогда американские фондовые индексы окажутся под серьезным давлением и перейдут в коррекцию. Гундлах об акциях и облигациях Гундлах говорит, что «акции перекуплены, и что он за последний месяц купил долгосрочных облигаций больше, чем за четыре года». Он заявил в интервью агентству Рейтерс, что он начал покупать 10-year US Treasuries после того, как их доходность превысила 2%... ...принимая во внимание их относительную ценность по сравнению с другими активами, включая акции, которые, как он считает, перекуплены. Я не был фаном облигаций в июле. Сейчас я фан облигаций, - сказал глава фонда DoubleLine Capital Джефф Гундлах. График лучше слов.

|

|

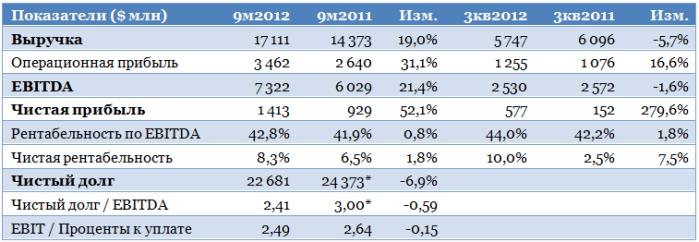

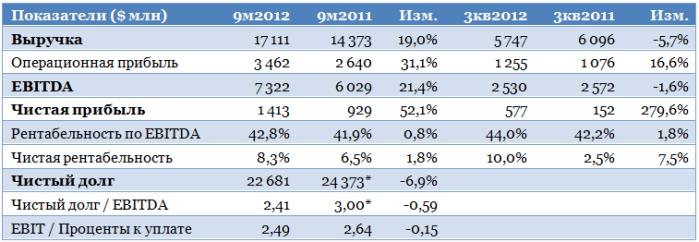

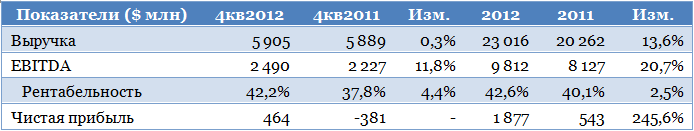

6 марта Vimpelcom Ltd вторым из «большой тройки» должен представить свои финансовые результаты за 2012 год. Если судить по Мегафону, то 2-й квартал прошел для российских телекомов совсем неплохо. Также разворот динамики валютных курсов должен способствовать достижению хороших темпов роста финансовых показателей в 4-м квартале. Четвертый квартал прошлого года стал довольно примечательным для российских телекомов, будучи наполненным различными событиями, ключевым из которых стало IPO Мегафона. Не менее насыщенным событиями этот квартал был и для Vimpelcom Ltd. Еще раз рассмотрим результаты компании за 9 месяцев прошлого года:

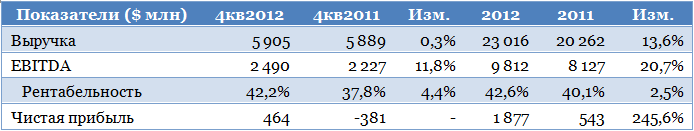

Источник: данные компании, расчеты Инвесткафе; * — на 31.12.2011 За счет эффекта от присоединения Wind Telecom темпы роста выручки и EBITDA за 9 месяцев оказались очень высокими, однако за 3-й квартал оба показателя сократились, хотя это было связано со снижением курсов операционных валют по отношению к доллару. В качестве положительного момента следует отметить рост рентабельности Vimpelcom Ltd, главным образом, за счет перехода на новую модель взаимоотношений с дилерами, не подразумевающую выплату фиксированного вознаграждения. Также сокращение объема капзатрат позволило сократить количество амортизационных отчислений. В 3-м квартале снизились и все остальные компоненты операционных расходов. В целом можно сказать, что Vimpelcom Ltd очень хорошо поработал над операционной эффективностью. Развитие данных тенденций можно ожидать и в 4-м квартале. Среди возможных негативных моментов в 4-м квартале можно отметить снижение общей суммы денежных средств на балансе, что связано с одновременной выплатой окончательных дивидендов за 2011 год и промежуточных — за 2012-й (в сумме около $1,3 млрд). Однако в дальнейшем это будет скомпенсировано поступлением денежных средств от конвертации привилегированных акций Altimo в размере $1,4 млрд. Однако главным событием 4-го квартала стало разрешение конфликта между акционерами Vimpelcom Ltd Altimo и Telenor, а также ФАС. В результате оба акционера нарастили свои доли в компании, практически полностью выкупив долю бывшего собственника Wind Telecom Нагиба Савириса, помимо этого избранновый наблюдательный совет. Его конфигурация стала довольно нестандартной для Vimpelcom Ltd: впервые в совете преобладают представители Altimo, в сумме их четверо; трое прежних директоров от Telenor сохранили свои места, также в совете остались два независимых директора. Инвесторам еще предстоит понять, как будет функционировать подобный наблюдательный совет и насколько устойчив баланс интересов между двумя крупнейшими акционерами. Однако уже в январе этого года Vimpelcom Ltd провел День инвестора и аналитика, на котором представил свою новую стратегию. Ключевым лейтмотивом данного документа является максимизация денежного потока за счет оптимизации операционных расходов, капитальных затрат, а также долговой нагрузки. Тем не менее пока существенного сокращения CAPEX ожидать не стоит: в 2013 году Вымпелком инициирует в России масштабную программу капзатрат, призванную компенсировать отставание компании от ключевых конкурентов по инвестициям в сеть. Объем отставания оценивается примерно в $2 млрд. Вымпелком уже активно инвестирует в сетевую инфраструктуру, готовя ее к быстрому росту трафика за счет мобильной передачи данных. Также усовершенствованию была подвергнута тарифная политика компании в России, которая включила в себя пакетные тарифные платы, предлагающие по фиксированной цене определенный объем мобильного трафика, сообщений и минут разговора. Это создает хороший задел для запуска компанией услуг LTE, поскольку пока в данном сегменте она отстает от своих конкурентов — МТС и Мегафона. Представленные компанией меры по наращиванию денежного потока уже реализуются, и их оценочный эффект выглядит вполне правдоподобным. В частности, Vimpelcom Ltd привлекал заимствования, которые должны рефинансировать предыдущий долг, притом средняя стоимость его обслуживания должна снизиться. Также очень важным событием стало доведение Вымпелкомом до 50% доли в сотовом ритейлере Евросеть. Целью приобретения Мегафон — партнер Вымпелкома — называл стремление снизить отток абонентов (churn) и расходы на привлечение новых (SAC). Можно с уверенностью сказать, что те же цели преследовал и Вымпелком. К слову, Евросеть оставалась последним контрагентом компании, с которым использовалась схема, подразумевающая выплату фиксированного вознаграждения. Таким образом, за счет Евросети у компании есть возможность для дальнейшего увеличения рентабельности. С учетом всех вышеназванных тенденций можно спрогнозировать следующие финансовые результаты Vimpelcom Ltd в 4-м квартале и за год:

Следует помнить, что результаты в операционных валютах будут существенно лучше, так как за год сохранится влияние негативной динамики их курсов к доллару. Напомню, что целевая цена по ADS Vimpelcom Ltd составляет $13,13, рекомендация — «держать».

|

Что означает конвертация швейцарского франка в американский доллар? Рассмотрим это с точки зрения RORO (покупка/продажа риска). Эффект RORO в последние месяцы сильно изменился. Если последние годы RISK ON (покупка риска) почти всегда означала продажу доллара и долгосрочных американских казначейских облигаций, покупку акций, высокодоходных облигаций, золота и других commodities, EURO, высокодоходных валют, то сейчас мы наблюдаем, как при растущем S&P500 золото падает в цене, высокодоходные валюты падают относительно доллара, EURO и GBP двигаются в разных направлениях относительно доллара и т.д. Не буду останавливаться на этом подробно, отмечу только, что виновата в этом «Операция Твист». В настоящий момент укрепление американского доллара часто стало позитивно для аппетита к риску (но не всегда). Конвертация CHF в USD на прошлой неделе могла быть направлена не только на предстоящую покупку US Treasuries, но и на покупку риска – американских акций. Парадокс состоит в том, что активы, которые обычно движутся в противоположных направлениях, сейчас являются одинаково привлекательными. Выразить благодарность за это нужно Бену Бернанке, и его постоянным ежемесячным вливаниям ликвидности в финансовые рынки. На этой неделе мы наблюдаем, что индекс Dow и ряд других фондовых индексов обновили исторические максимумы. Итак, во-первых конвертация CHF в USD была направлена на покупку американских акций. Во-вторых, она могла быть направлена не только на покупку американских акций, но и покупку US Treasuries. И хотя сейчас американские казначейские облигации падают в цене, это не значит, что в них тренд сейчас направлен вниз. В-третьих, полагаю, что решительный переход запаркованного в швейцарском франке капитала в американский доллар негативен для EURO. Это очень характерный момент, который является потенциальным негативом как для фондовых рынков, так и для золота и других cоmmodities. В фундаментальном плане здесь все понятно: сказывается опасная неопределенность вокруг Италии. Вот вкратце некоторые из выводов, которые я сделал из наблюдения за валютными парами EUROCHF, EUROUSD и USDCHF. Но главный вывод: Необходимо внимательно следить за парами EUROCHF и USDCHF. Сейчас это неплохой индикатор аппетита к риску. Когда эти пары развернутся вниз, то мы можем увидеть начало серьезной коррекции. Мое мнение, что текущий баланс между рынком акций и рынком облигаций - явление временное.

|

|

Движение в швейцарском франке Об этом я еще хотел написать на выходных, но не успел. Но это и сейчас очень актуально. Я обратил внимание на то, что несколько дней подряд на прошлой неделе EUROCHF и EUROUSD двигались в разных направлениях. Это, вообще говоря, странное явление, учитывая специфику движения капитала в швейцарском франке. Мне уже приходилось раньше писать, что движение капитала по линии EUROCHF большую часть времени превосходит движение капитала по линии USDCHF. Следовательно, пара EUROCHF доминирует над парой USDCHF. Это связано как с размером торговых потоков, так и со структурой валютных резервов SNB (Швейцарского Национального Банка), доля EURO в которых примерно в два раза больше, чем USD. Финансовые учреждения в Швейцарии, как национальные так и зарубежные, имеют активы в EURO и USD примерно на одинаковую величину. Информацию по этому вопросу я планирую дать в ближайшие недели. О чем говорит рост EUROCHF при падающем EUROUSD? Это говорит о том, что инвесторы из швейцарского франка активно перекладываются в американский доллар. При этом, возможно, что EUROCHF на самом деле не покупают, а продают. Мощные покупки, которые прошли на прошлой неделе в USDCHF, хорошо видно по следующему графику.

CHF в последние годы всегда являлся безопасной гаванью капитала и разновидностью свободного (горячего) кэша. Конвертация больших объемов швейцарской валюты в валюту другой страны говорит о привлекательности каких-то активов этой страны. И здесь возникает вопрос: какие американские активы сейчас привлекательны – акции или облигации?

|

|

|

|

Данные по частному сектору от ADP оказались настолько

Данные по частному сектору от ADP оказались настолько