|

|

|

Начинаю здесь на блоге тему, о которой в ближайшее время буду писать много, поскольку рассчитываю что-то изменить в этой области. Эта тема: аналитика и информационное обеспечение торговли. Отсутствие качественной информационной среды для трейдера меня тоже касается, поскольку я торговал и планирую торговать на валютном рынке. Отсутствие необходимой информации ухудшает качество анализа рынка и сказывается на наших результатах. Думаю, что никто не будет спорить со мной: качественной аналитики у нас мало. Поскольку трейдеры у нас не привыкли платить за качественный контент, то оплачивать его должны другие: а именно крупные участники рынка. Крупные участники валютного рынка хорошо зарабатывают и могут себе это позволить. Аналитика большой Тройки Как я уже писал, аналитика форекскомпаний, по крайней мере, большой тройки, состоящей из Альпари, Форекс-клуба и Телетрейда, с моей точки зрения, мягко говоря не на должном уровне. Аналитический департамент в крупной форекскомпании должен быть как в крупном банке, и даже лучше. Ведь организация торговли – это главная и единственная задача форексброкера. В то время как у банков много разных задач. Возглавлять их должны профи уровня Григория Бегларяна. Каждый трейдер, торгующий на валютном рынке, должен их знать. А кто возглавляет аналитические отделы в компаниях Тройки? В Альпари глава аналитического департамента – специалист по фондовому рынку, в Форекс клубе начальник аналитического отдела пишет второстепенные обзоры и... не буду ничего о нем говорить, в Телетрейде вообще неизвестно, кто там главный. Если бы форекскомпании тратили хотя бы часть денег, выделенных на рекламу и всякий бессмысленный промоушн, - а это миллионы долларов, на улучшение аналитического обеспечения клиентов, то значительно улучшили бы свой аналитический сервис. Я веду здесь речь прежде всего о долгосрочном фундаментальном анализе, который представляет собой разнообразные исследования рынка. С моей точки зрения для многих представителей отрасли само занятие аналитикой выглядит просто отпиской. Они, вроде как, обязаны представить это направление в спектре своих услуг, но им самим не совсем понятно зачем. Они забыли про главное назначение аналитики: Аналитический сервис должен помогать трейдеру в принятии решений. Главное поставить правильную задачу. А задачей должен быть успех клиента благодаря качественному аналитическому обеспечению.

|

|

Попытка коммерциализации блога не удалась, и мне приходится это с сожалением констатировать. В связи с этим, мои прежние планы развития потеряли смысл, и я приступил к перестройке своей работы. Вы, наверно, это уже почувствовали по тому, что материалы стали выходить нерегулярно, и я стал меньше освещать текущую ситуацию. Больше внимания теперь я уделяю написанию больших журнальных статей. Очень часто мои статьи на блоги просто представляли собой фрагменты материалов, которые я затем склеивал в крупные журнальные статьи и публиковал на Forex Magazine. Теперь я делаю упор на долгосрочный фундаментальный анализ и различные исследования. Буду сотрудничать не только с Forex Magazine, но и с другими биржевыми журналами. К сожалению, Forex Magazine авторам тоже не платит, и длительного стимула для сотрудничества с ними нет. Выражаю благодарность единственному подписчику Всего один человек стал моим подписчиком и я хочу поблагодарить его за это. Считаю несправедливым, что ему пришлось потратить 500 рублей, и хочу ему их хоть как-то компенсировать. Для чего прошу написать мне в личку, и сообщить домашний адрес, чтобы я мог ему выслать экземпляр моей книги с автографом. Дальнейшие планы Моей главной задачей остается создание качественной информационной среды для трейдера. Отсутствие качественной информационной среды для трейдера и меня лично тоже касается, поскольку я торговал и планирую торговать на валютном рынке. Одним из шагов по реализации этой задачи станет запуск в компании МФД журнала «Валютный рынок», в котором я стану главным редактором. Этот журнал будет предназначен для профессионалов рынка. Я постараюсь собрать сильную аналитическую команду на базе этого журнала, чтобы давать качественный анализ рынка. Если удастся, в дальнейшем параллельно с выпуском журнала осуществлять консалтинг по долгосрочному рыночному анализу. В связи с этим я еще дальше буду отходить от анализа текущей ситуации к долгосрочным рыночным исследованиям.

|

|

В покупке по стоп-лимит заявкам акции: НЛМК ао, Новатэк ао, ПолюсЗолот, Роснефть, Уркалий-ао фьючерсы: GDM3, RiM3, RNM3 В продаже по стоп-лимит заявкам акции: ВТБ, ГАЗПРОМ ао, ИнтерРАОао, ЛУКОЙЛ, Роснефть, РусГидро, Сбербанк, Сбербанк-п, СевСт-ао, ФСК ЕЭС, ХолМРСК ао фьючерсы: EDM3, SiM3, GMM3, GZM3, LKM3 Вне рынка акции: ГМКНорНик, Ростел-ао, Сургнфгз, Сургнфгз-п, Татнфт 3ао фьючерсы: EuM3, SRM3, VBM3

|

|

.gif)

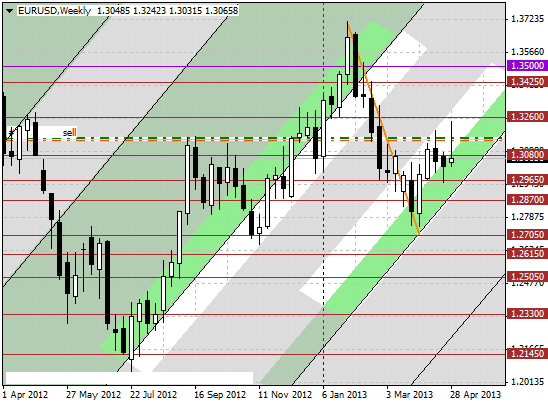

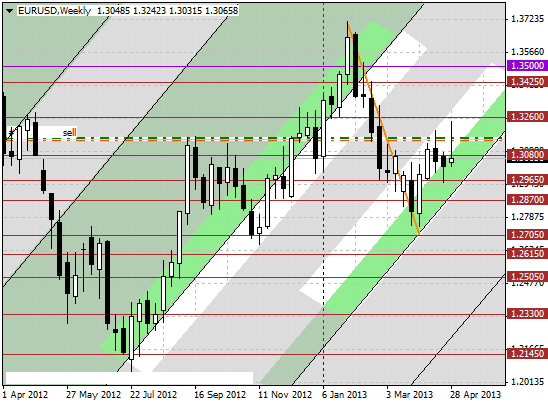

Пара по - прежнему находится в красном канале и по - прежнему актуален ранее описанный вариант развития событий. Цена доходит до нижней границы красного канала и после отбоя от неё, движется к верхней. Уровень поддержки на сегодня 1.298. Локализовать движение более точно, чем отображение красного канала пока не удаётся. Читать свежий Квантовый анализ. Смотреть другие прогнозы.

|

|

В четверг цены на золото пошли вверх после окончания заседания ЕЦБ, на котором было принято решение понизить процентную ставку. Плюс к этому была заявлена возможность снижения ставок по депозитам ниже нуля. Заседание ЕЦБ дало отмашку ценам на золото двинуться вверх. Однако сегодня ожидаются не менее важные данные по рынку труда в США, которые могут усилить рост цен на золото, либо сменить текущую картину. Судя по данным ADP, вышедшим в среду и показавшим слабый результат, сегодняшние данные могут повторить эту тенденцию, тогда это будет хороший шанс продолжить рост.

Как и предполагалось, участники рынка ожидали окончания заседания ЕЦБ и опускали цены пониже в среду, чтобы купить по выгодной цене. Вчера также выходили данные по заявкам на пособия по безработице в США на прошлой неделе, которые оказались довольно сильными. Это наводит на некоторые сомнения, что сегодняшние данные по новым рабочим местам окажутся слабыми. По прогнозам ожидается значение 145 000 новых рабочих мест. Сегодня из важной статистики для драгметаллов будут данные по рынку труда в США. Тактика на сегодня следующая: Вне рынка.

Итоги торгов: Вечерний фиксинг в Лондоне по золоту: $1469.25 против $1454.75 на предыдущей сессии. Вечерний фиксинг в Лондоне по серебру: $23.69 против $23.97 на предыдущей сессии. Вечерний фиксинг в Лондоне по платине: $1487.00 против $1480.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по палладию: $688.00 против $688.00 на предыдущей сессии. Аналитика компании My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets, ссылка на первоисточник (www.mytrademarkets.com) обязательна!

|

|

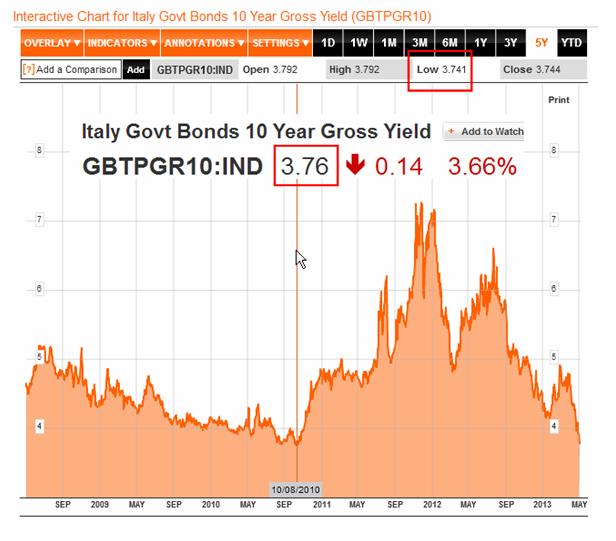

Доходность 10-летних итальянских облигаций опустилась вчера до 3,76% и находится вблизи исторического минимума: значение 3,74%, установленное 10 августа 2010 года. Мне кажется вполне вероятным, что в ближайшие дни этот уровень будет пробит и доходность 10-летних итальянских бумаг уйдет в район 3,5-3,6%.

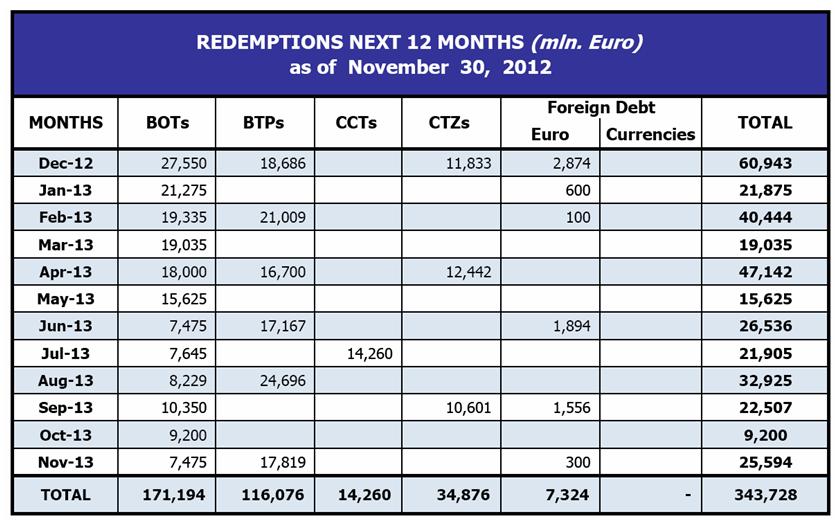

Впервые с начала европейского долгового кризиса мы видим, что доходность облигаций одной из стран PIIGS, притом самой крупной страны из этой группы стран, вернулась к докризисному уровню. Что это означает? Что европейский долговой кризис закончился? С точки зрения моей классификации доходность ниже 4% позволяет отнести этот актив к разряду безопасных активов. Таким образом, мы наблюдаем процесс превращения итальянских государственных облигаций из рискованного актива в безопасный актив. Безопасный, подчеркну, с точки зрения восприятия этого актива инвесторами. Вот еще одно подтверждение моего тезиса: Стирается грань между безопасными и рискованными активами Но есть серьезные соображения и против дальнейшего снижения доходности итальянских бумаг. Возможно, что падение доходности итальянских бумаг было связано с тем, что в последние пять месяцев прошли очень крупные погашения и большая часть этих денег была реинвестирована в те же итальянские долговые бумаги.

Поэтому итальянские десятилетки могут ненадолго задержаться в зоне доходности ниже 4%.

|

|

Вопреки моим ожиданиям, но согласно рыночным, ЕЦБ понизил ставку рефинансирования на 0,25%. Помимо этого ЕЦБ снизил ставку по выдаваемым кредитам на 50 пунктов. Ставка по депозитам осталась неизменной. Таким образом, ЕЦБ подтвердил главный принцип своей текущей политики: больше дешевых денег. Понижение ставки рефинансирования не окажет воздействие на кредитование в еврозоне, и лишь просто удешевляет фондирование для европейских банков. Фондирование и так слишком дешевое, и поэтому я не видел причин для принятия этого решения. Точно так же полагал и Дмитрий Шагардин. Рекомендую вам прочитать эту великолепную статью. Я впервые встречаю столь глубокую по содержанию статью аналитического характера, написанную молодым человеком, работающим в крупной брокерской компании. Это радует, что у нас начинают появляться хорошие аналитики. Полагаю, что действия, предпринятые ЕЦБ, не окажут продолжительное негативное воздействие на EURO. Понижение ставки будет стимулировать банки к досрочному возврату оставшихся трехлетних LTRO, хотя благополучные банки уже и так возвратили эти кредиты. Возможно, что давление на EUROUSD еще сохранится в течение 1-2 дней, но я не ожидаю, что EUROUSD уйдет ниже 1,2960. В среднесрочном плане я ожидаю в ближайшие недели движения EUROUSD в район 1,33-1,34, а может быть и в район 1,36. Мой нейтральный сентимент в отношении EURO начинает сменяться на бычий. Данные от ADP в среду и первичные обращения в четверг оказались противоречивыми. Возможно, что вчерашнее падение EUROUSD было в большей степени связано с хорошими данными по первичным обращениям, чем с заседанием ЕЦБ. Движение EUROUSD в ближайшие два дня зависит от nonfarm payrolls.

|

|

Всё бы ничего, но на пресс-конференции Драги на прямой вопрос о том, предполагается ли дальнейшее снижение ставок, ответил так же прямо: да, это вполне вероятно; причём о снижении депозитной ставки (ниже нуля, дальше некуда снижать) сказал без обиняков: "мы будем рассматривать этот вопрос без каких-либо предубеждений". Выходит так, если бы Драги заявил, что вопрос о снижении ставок отложат в долгий ящик, то евро пришлось бы расти, судя по реакции рынка в момент объявления результатов заседания. Всё бы ничего, но на пресс-конференции Драги на прямой вопрос о том, предполагается ли дальнейшее снижение ставок, ответил так же прямо: да, это вполне вероятно; причём о снижении депозитной ставки (ниже нуля, дальше некуда снижать) сказал без обиняков: "мы будем рассматривать этот вопрос без каких-либо предубеждений". Выходит так, если бы Драги заявил, что вопрос о снижении ставок отложат в долгий ящик, то евро пришлось бы расти, судя по реакции рынка в момент объявления результатов заседания.

Значит, для евро добавился негативный фактор, который мог быть снят на ближайшее время с повестки дня. Однако стоит последить за риторикой членов совета ЕЦБ, за тем же Вайдманом, например, на предмет изучения узкого общественного мнения. Если появятся голоса против дальнейших манипулирований ставками, евро может и притормозить. Всё это я к тому, что ни падать, ни расти евре сейчас не надо. Диапазон 1.27 - 1.35 хорошо укладывается в рамки "и волки сыты и овцы целы". Вполне вероятно, что центробанк где кнутом, где пряником, а где и страшилками в духе Кипра будет удерживать эти границы. Эта же полоса достаточно равномерно окружает "условный паритет" 1.31, о котором так же много говорилось и писалось. Я по этой теме однажды тоже проехался, с некоторой опаской, но проехался. Сегодня перечитал и не нашёл изъянов в изложении. Суть в том, что в непосредственной близости от этого уровня цена часто уходила в длительную консолидацию. Можете посмотреть, рекомендую. На текущий момент тот же график выглядит следующим образом.

Если посмотреть на недельный график евро через призму временных зон М-сетки, то спуск к 1.2965 и даже к 1.2930 вполне возможен, а дальше граница зоны. И вот тут самое страшное: если из зеленого приграничного диапазона цена вырвется вниз - тут поход к 1.25 становится почти явью. Но я на такой сценарий пока не рассчитываю. Здесь нужны потрясения посильнее снижения ставки. После срыва стопов (частично в безубытке, частично с убытками) и срабатывания отложенных ордеров, вновь восстановил продажи евро. Про завтрашние нонфармы не пишу, ну их.

Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня. — Все графики в публикации сняты с малых рабочих счетов. На них повторены ордера с основных счетов с задержкой по времени.

|

|

Сохраняю длинную позицию по акциям НЛМК ао. Сделок на покупку и продажу не запланировано.

|

|

Четырехчасовой график пары USD/JPY. За последние сутки существенных изменений на графике не произошло. Цена консолидируется у главного уровня поддержки/сопротивления. Это очень сильный уровень, от которого часто происходят не только коррекции, но и развороты трендов. Тем не менее, на данный момент цена практически никак не реагирует на данный уровень, что выводит на первый план вариант с пробоем этого уровня и продолжению нисходящего движения. Для подтверждения сигнала о продолжении снижения стоит дождаться закрепления цены ниже уровня (4/8). Целью для снижения служит область сопротивления образованная линией недельного СуперТренда и промежуточного уровня поддержки 95.31 (2/8). Читать свежий Анализ по уровням Мюррея. Смотреть другие прогнозы.

|

|

|

|

.gif)

Всё бы ничего, но на пресс-конференции Драги на прямой вопрос о том, предполагается ли дальнейшее снижение ставок, ответил так же прямо: да, это вполне вероятно; причём о снижении депозитной ставки (ниже нуля, дальше некуда снижать)

Всё бы ничего, но на пресс-конференции Драги на прямой вопрос о том, предполагается ли дальнейшее снижение ставок, ответил так же прямо: да, это вполне вероятно; причём о снижении депозитной ставки (ниже нуля, дальше некуда снижать)