|

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/9212 или на других платформах: 📱 Ютуб 📱 ВК https://vk.com/video-221504876_456240052 📱 Рутуб https://rutube.ru/video/f2b709ab4673449d1fa7012... 📱 Дзен https://dzen.ru/bogdanoffinvest 00:00 - Логика рынка 10:45 - S&P500, Nasdaq, Hang seng 12:24 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 16:17 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 22:07 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 22:48 - Фьючерс на газ, Природный газ США, Газ TTF, Нефть, Фьючерс нефти 25:05 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 26:01 - TLT, Биткойн, Apple, Tesla, Китайские акции 27:27 - Итог по рынку акций

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/9208 или на других платформах: 📱 Ютуб 📱 ВК https://vk.com/video-221504876_456240051 📱 Рутуб https://rutube.ru/video/2dfc2afd4c6b8ed533dd8cd... 📱 Дзен https://dzen.ru/bogdanoffinvest 00:00 - Логика рынка 14:20 - S&P500, Nasdaq, Hang seng 15:25 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 20:20 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 27:09 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 27:36 - Фьючерс на газ, Природный газ США, Газ TTF, Нефть, Фьючерс нефти 28:48 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 29:25 - TLT, Биткойн, Apple, Tesla, Китайские акции 30:17 - Итог по рынку акций

|

|

ООО «РНГ-Инжиниринг» (входит в ПАО «Европейская Электротехника») отгрузило устройство предварительного отбора газа с вертикальным отводом (УПОГ) отгружено на объект ПАО «НК «РОСНЕФТЬ» в Ямало-Ненецкий автономный округ. 📄Назначение – отбор свободного газа, выделившегося из продукции нефтяных скважин. УПОГ устанавливается перед сепараторам, концевыми делителями фаз трубными, на входе дожимных насосных станций, установок предварительного сброса воды, установок подготовки нефти.

Параметры: 🔹Рабочее давление, Мпа — 1,6 🔹Газовый фактор, м³/м³ — от 100 до 400 🔹Рабочая среда — Продукция нефтяных скважин 🔹Срок службы- 20 лет 🔹Условный диаметр, мм — 1200 🔹С вертикальным устройством отбора газа. 📝Размеры и объем УПОГ определяются в зависимости от заданной производительности, физико-химических свойств и газосодержания нефти. Комплект поставки УПОГ максимальной заводской готовности с металлоконструкциями под площадки обслуживания и системами автоматизации 🔹УПОГ на место эксплуатации транспортируется частями и имеет максимальную заводскую готовность и не превышает транспортных габаритов. ⚙️На месте эксплуатации УПОГ собирается из частей в единое изделие.

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/9193 или на других платформах: 📱 Ютуб 📱 ВК https://vk.com/video-221504876_456240049 📱 Рутуб https://rutube.ru/video/516a9626199e673f388da6d... 📱 Дзен https://dzen.ru/bogdanoffinvest 00:00 - Логика рынка 08:30 - S&P500, Nasdaq, Hang seng 10:05 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 11:08 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 14:12 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 15:20 - Фьючерс на газ, Природный газ США, Газ TTF, Нефть, Фьючерс нефти 17:13 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 18:30 - TLT, Биткойн, Apple, Tesla, Китайские акции 20:07 - Итог по рынку акций 21:54 - RAGR, FESH

|

|

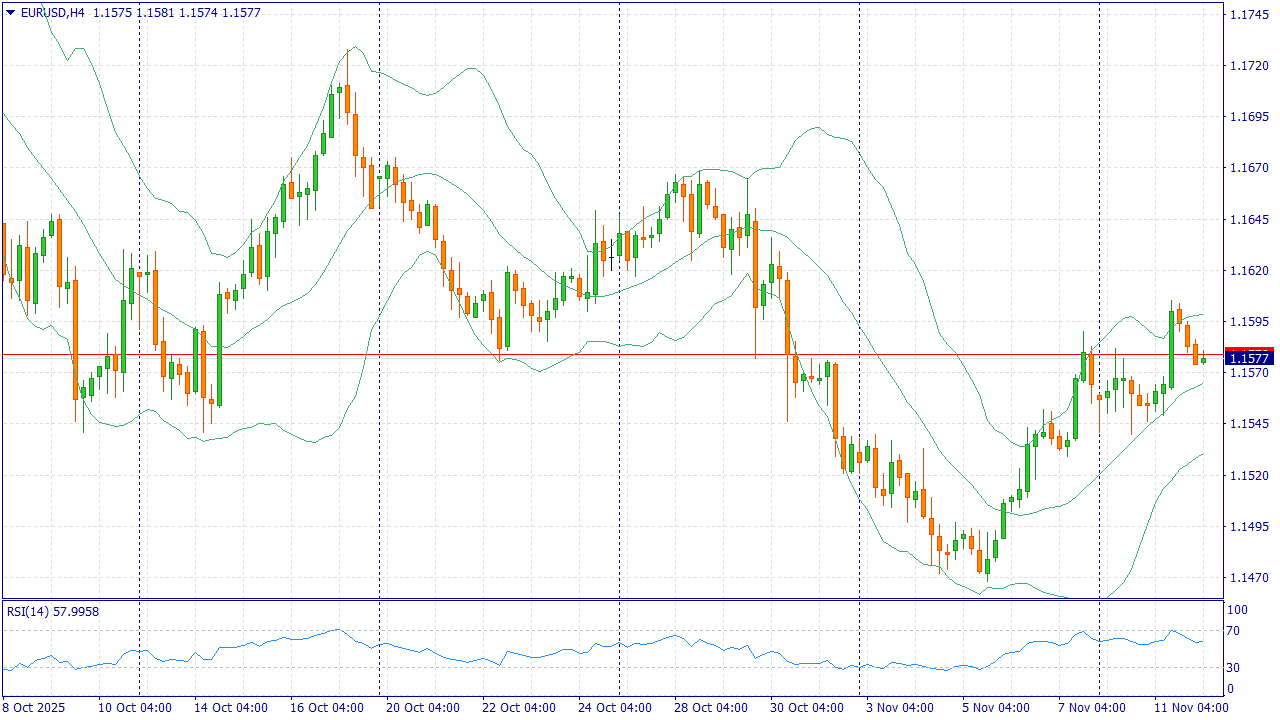

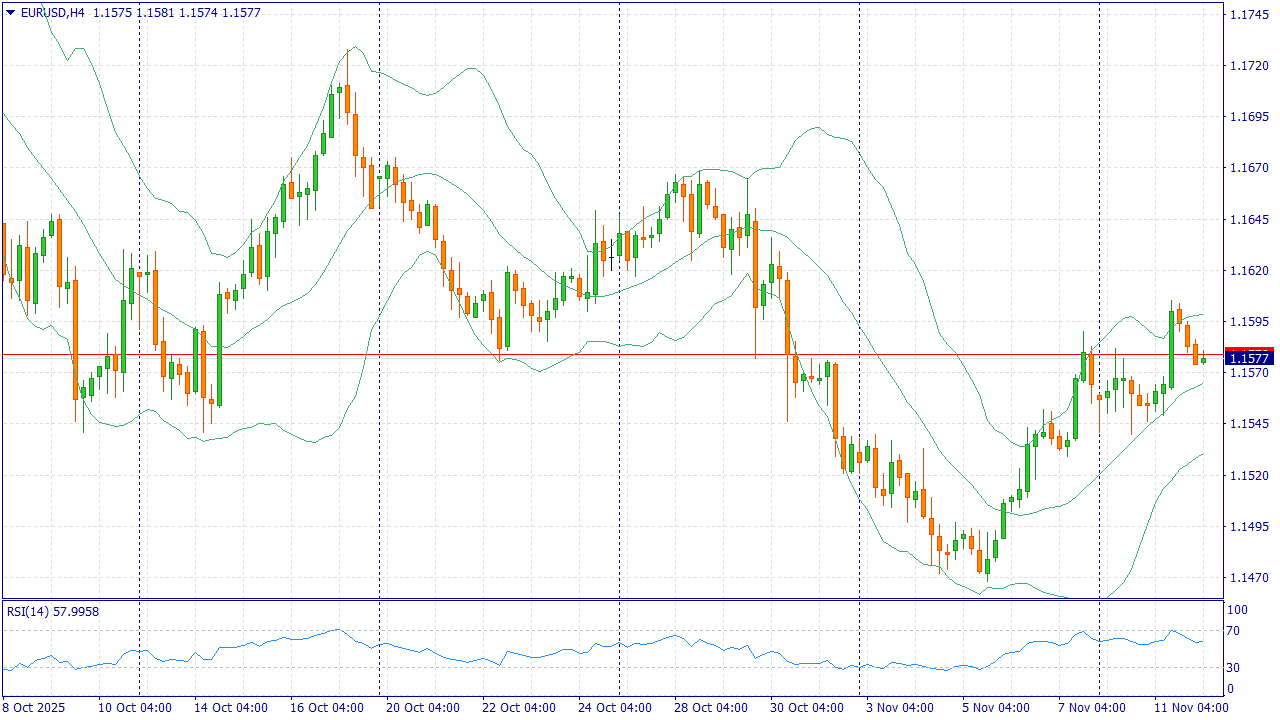

EURUSD: Только для наших читателей - бонус 202% при пополнении от $202, укажи промокод WINх2 в поддержке и торгуй с УТРОЕННЫМ капиталом, подробности акции по ссылке.

Евро удерживается вблизи 1.16 на фоне улучшения оценки деловых настроений в Германии и спокойной риторики ЕЦБ. Публикации по индексу настроений ZEW указывают на постепенное восстановление ожиданий в крупнейшей экономике еврозоны, что поддерживает интерес к европейской валюте. Дополнительно курс евро получает опору за счёт менее напряжённого новостного фона вокруг американского бюджета: снижение краткосрочных политических рисков уменьшает спрос на защитные активы и позволяет рынкам переключиться на макроэкономику. Со стороны ЕЦБ официальные комментарии указывают на последовательное продолжение нормализации баланса без намёков на форсированное ужесточение условий. Это устраняет угрозу резкого сжатия кредитной активности в регионе и снижает вероятность внезапных «сюрпризов» от регулятора. На этом фоне инвесторы оценивают траекторию инфляции в еврозоне и перспективы роста в Германии и Франции, что в сумме поддерживает евро при сохранении умеренного дифференциала доходностей против доллара. Для доллара США ключевым фактором остаются ожидания дальнейшей траектории ставок ФРС и динамика доходности казначейских облигаций. Отсутствие новых шоков по инфляции и признаки стабилизации внутреннего спроса сдерживают укрепление доллара. В таких условиях пара EURUSD выглядит устойчива к локальным распродажам, а позитивные сюрпризы из еврозоны способны дать дополнительный импульс росту. Торговая рекомендация: BUY 1.1585, SL 1.1545, TP 1.1660 До 20$ за каждый лот реальными средствами - получайте гарантированный доход подключив акцию Cashback! Больше аналитической информации Вы можете найти на нашем сайте

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/9189 или на других платформах: 📱 Ютуб 📱 ВК https://vk.com/video-221504876_456240048 📱 Рутуб https://rutube.ru/video/a2677c240339ff8bbf8b909... 📱 Дзен https://dzen.ru/bogdanoffinvest 00:00 - Логика рынка 15:37 - S&P500, Nasdaq, Hang seng 17:22 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 22:40 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 27:00 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 28:24 - Фьючерс на газ, Природный газ США, Газ TTF, Нефть, Фьючерс нефти 30:14 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 31:50 - TLT, Биткойн, Apple, Tesla, Китайские акции 33:30 - Итог по рынку акций

|

|

Выбор подходящего типа аккумулятора для электрического штабелёра, предлагаемого на http://www.astbel.by/ зависит от конкретных требований и условий эксплуатации. Рассмотрим наиболее распространённые типы аккумуляторов и их особенности: Типы аккумуляторов для штабелёров 1. Свинец-кислотные аккумуляторы Преимущества: - Низкая стоимость приобретения. - Простота обслуживания (для обслуживаемых вариантов). Недостатки: - Требуют регулярного ухода (долив дистиллированной воды, контроль плотности электролита). - Ограниченный ресурс циклов заряда-разряда. - Длительное время зарядки. 2. Гелевые аккумуляторы Преимущества: - Отсутствует необходимость долива жидкости. - Долговечнее свинцово-кислотных аналогов. - Устойчивы к глубоким разрядам. Недостатки: - Высокая цена по сравнению со стандартными кислотными батареями. - Чувствительны к перегреву и требуют качественного охлаждения. 3. Литий-ионные аккумуляторы Преимущества: - Быстрое время зарядки (до 2-х часов). - Высокий ресурс циклов заряда-разряда. - Нет эффекта памяти. - Компактные размеры и малый вес. Недостатки: - Значительно дороже традиционных свинцовых батарей. - Необходимость использования специализированных зарядных устройств. Выбор оптимального варианта Для большинства пользователей оптимальным решением будут гелевые или литий-ионные аккумуляторы, особенно если важна высокая интенсивность работы и длительный срок службы. Однако выбор зависит от бюджета, режима эксплуатации и специфики конкретного предприятия. Например, если бюджет ограничен, можно рассмотреть свинец-кислотные варианты, соблюдая правила их правильного обслуживания.

|

|

🏦Самая крупная торговая площадка нашей страны подвела итоги октября. Если в сентябре данные были мягко говоря уже противоречивыми, но в октябре у инвесторов сомнений прибавилось. Это подтверждается количеством активных пользователей фондового рынка - их было всего лишь 2,9 миллиона человек. Это минимальное значение за последние 2 года. Даже в сравнении с октябрем активность упала на 17% - это очень много.

При этом давайте откровенно скажем, что снижение активности - к лучшему! Многие инвесторы поняли, что в моменте лучше взять паузу или положить деньги в банк, ем выискивать идеи на падающем рынке и постоянными геополитическими нагнетаниями негатива. 🏦Из плюсов в нашу компанию частных инвесторов стабильно приходят всё новые и новые лица. Аналитики Мосбиржи увидели 500 000 новых инвесторов и теперь общее наше количество достигло 39,4 млн. человек. Думаю, что до нового года мы уже перевалим за 40 миллионов. Ну а что? Тут как минимум весело. 🏦В октябре инвесторы вложили почти 176 млрд. рублей, при этом продолжают оставаться популярными рынок акций (доля физических лиц в объеме торгов выросла до 68%). Доля облигаций продолжила сокращаться и опустилась до 13%. 🏦Продолжился рост торгов в утреннюю и вечернюю торговые сессии до 10% и 17%, соответственно. Связано это с тем, что инвесторы стали активнее покупать и продавать бумаги после публикации новостей. Поиск текущего дна или идеи к активному дневному росту - не самая лучшая стратегия для инвестирования. Санкции прости Лукойла и Роснефти снизили доли этих компаний в портфелях частных инвесторов. При этом Лукойл как лидер рынка остался в топе, а вот бумаги Роснефти уступили место в народном портфеле другому эмитенту. Итоговый народный портфель октября 2025 года выглядит так: 1 (-) Сбербанк-ао - 29,1%, удельный вес акций банка начал расти в портфелях на хорошей коррекции и перераспределении с Лукойла и Роснефти; 2 (-) Лукойл - 13,8%; 3 (-) Газпром - 13,5%, магия продолжается - компания не выплачивает дивиденды, финансовое состояние пошатнулось, но удельный вес в портфелях продолжил расти; 4. (-) ВТБ - 8,1%; 5 (-) Сбербанк-п - 7,0%; 6. (-) Т-Технологии - 6,8%; 7. (-) Яндекс - 6,0%; 8. (+2) КЦ ИКС 5 - 5,3%; 9. (-1) Полюс - 5,2%; 10. (!) Норникель - 5,2%. В сентябре акции Полюса были в лидерах рейтинга, но уже в октябре они показали антирекорд, скорректировавшись на 📉-13,1%. Также в тройку активно падающих акций народного портфеля попали Лукойл 📉-10,5% и КЦ ИКС 5 📉-12,5%. В октябре индекс Московской биржи показал отрицательный рост на 📉-5,4%. Народный портфель тоже находится в коррекции, но величина падения немного ниже 📉-4,0%. Очередная месячная победа народного портфеля и в ежемесячном противостоянии народного портфеля и индекса Московской биржи счет составил 8:2 в пользу первого. 🔥 Чтобы не пропустить новые разборы акций, обзоры свежих выпусков облигаций и тренды фондового рынка скорее подписывайтесь на телеграм-канал. Там еще много полезной авторской аналитики и весь мой пассивный доход.

|

|

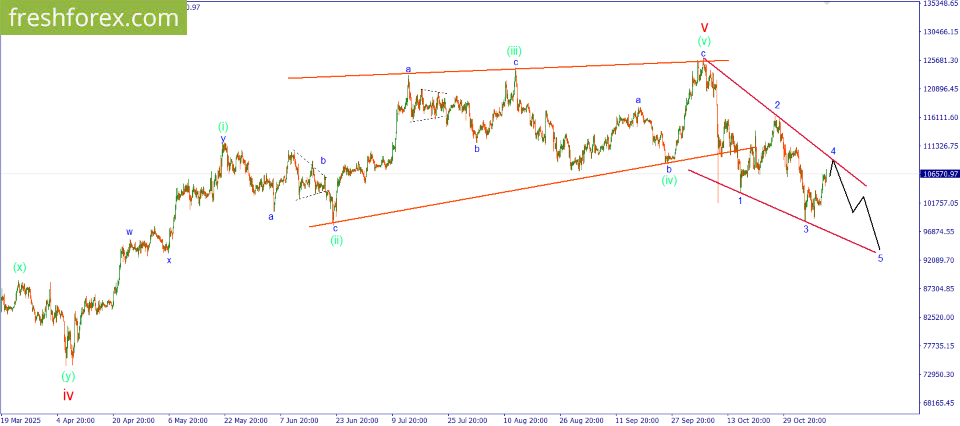

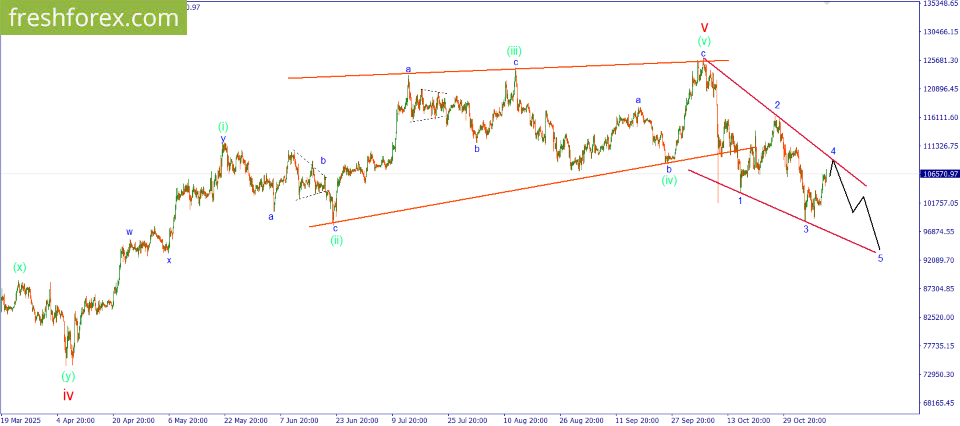

BTCUSD: SELL 104800, SL 106500, TP 95000 Только для наших читателей - бонус 202% при пополнении от $202, укажи промокод WINх2 в поддержке и торгуй с УТРОЕННЫМ капиталом, подробности акции по ссылке.

Биткоин продолжил работать на исправлением негативно складывающейся для нее ситуации. Получилось совсем неплохо, цена продолжила расти, что привело к критическому для ранее рассматриваемого сценария, изменению, а именно заходу восходящей волны за первую волну. В связи с этим возникла необходимость пересмотреть разметку. Обновленный вариант предполагает формирование начального диагонального треугольника. Согласно ему текущий рост носит коррекционный характер и обусловлен формированием волны 4. Если это действительно так, то в ближайшее время мы увидим небольшое восходящее движение к верхней образующей модели, после чего цена снова начнет снижаться, примерно так, как схематически это обозначено на приведенном графике. В связи с этим рекомендуется дождаться появления сигнала на продажу и активно открывать короткие позиции. Инвестиционная идея: SELL 104800, SL 106500, TP 95000. Подключайте 101% под просадку и торгуйте с удвоенным депозитом! Бонусные средства помогут увеличить прибыль или выдержать внезапную просадку! Больше аналитической информации Вы можете найти на нашем сайте

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/9177 или на других платформах: 📱 Ютуб 📱 ВК https://vk.com/video-221504876_456240047 📱 Рутуб https://rutube.ru/video/f6c6c6deabac4230ac215e8... 📱 Дзен https://dzen.ru/bogdanoffinvest 00:00 - Логика рынка 03:27 - S&P500, Nasdaq, Hang seng 05:48 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 09:12 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 17:18 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 18:56 - Фьючерс на газ, Природный газ США, Газ TTF, Нефть, Фьючерс нефти 20:15 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 21:28 - TLT, Биткойн, Apple, Tesla, Китайские акции 23:35 - Итог по рынку акций 25:11 - TATN

|

|

|

|