|

|

|

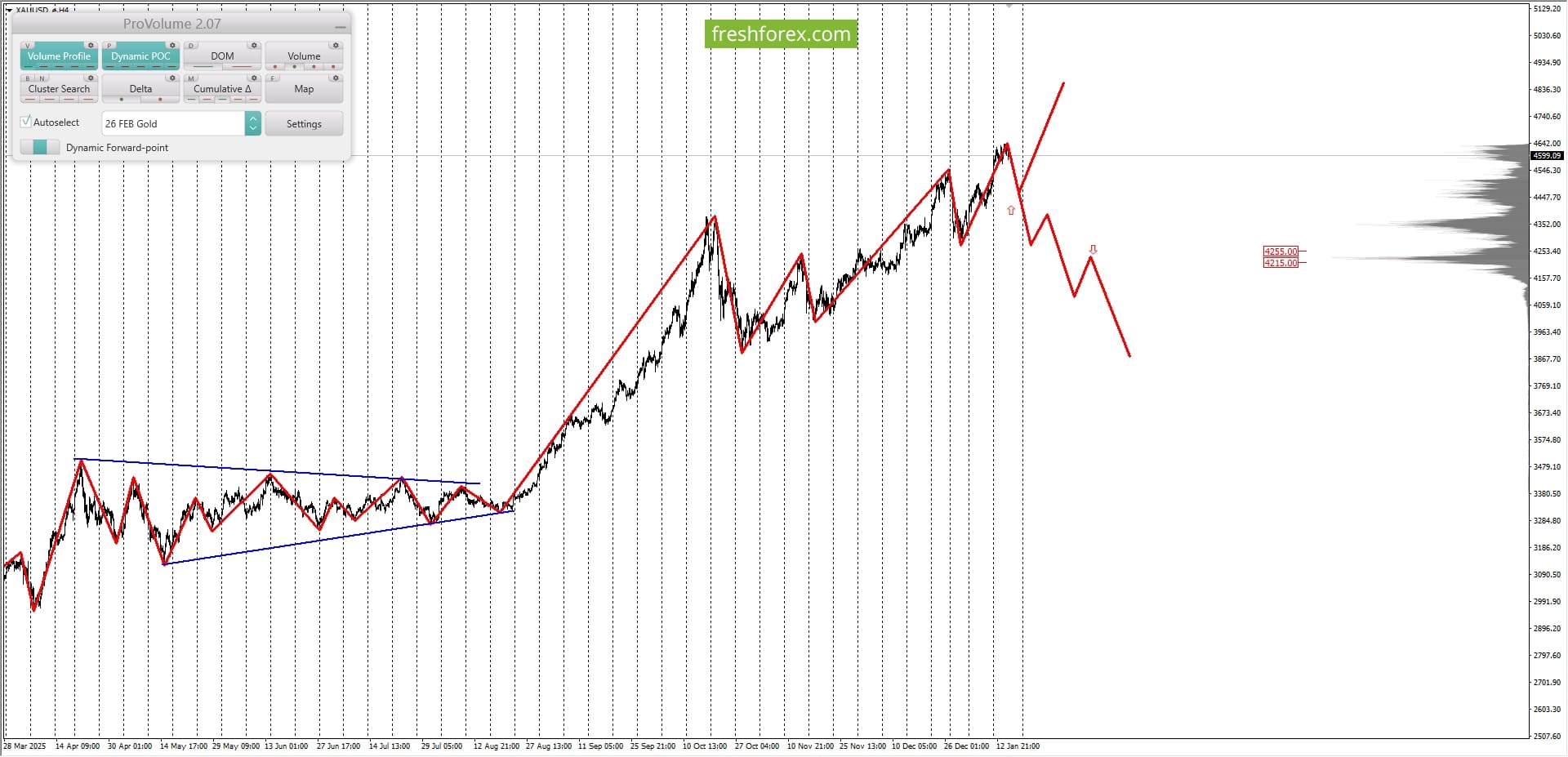

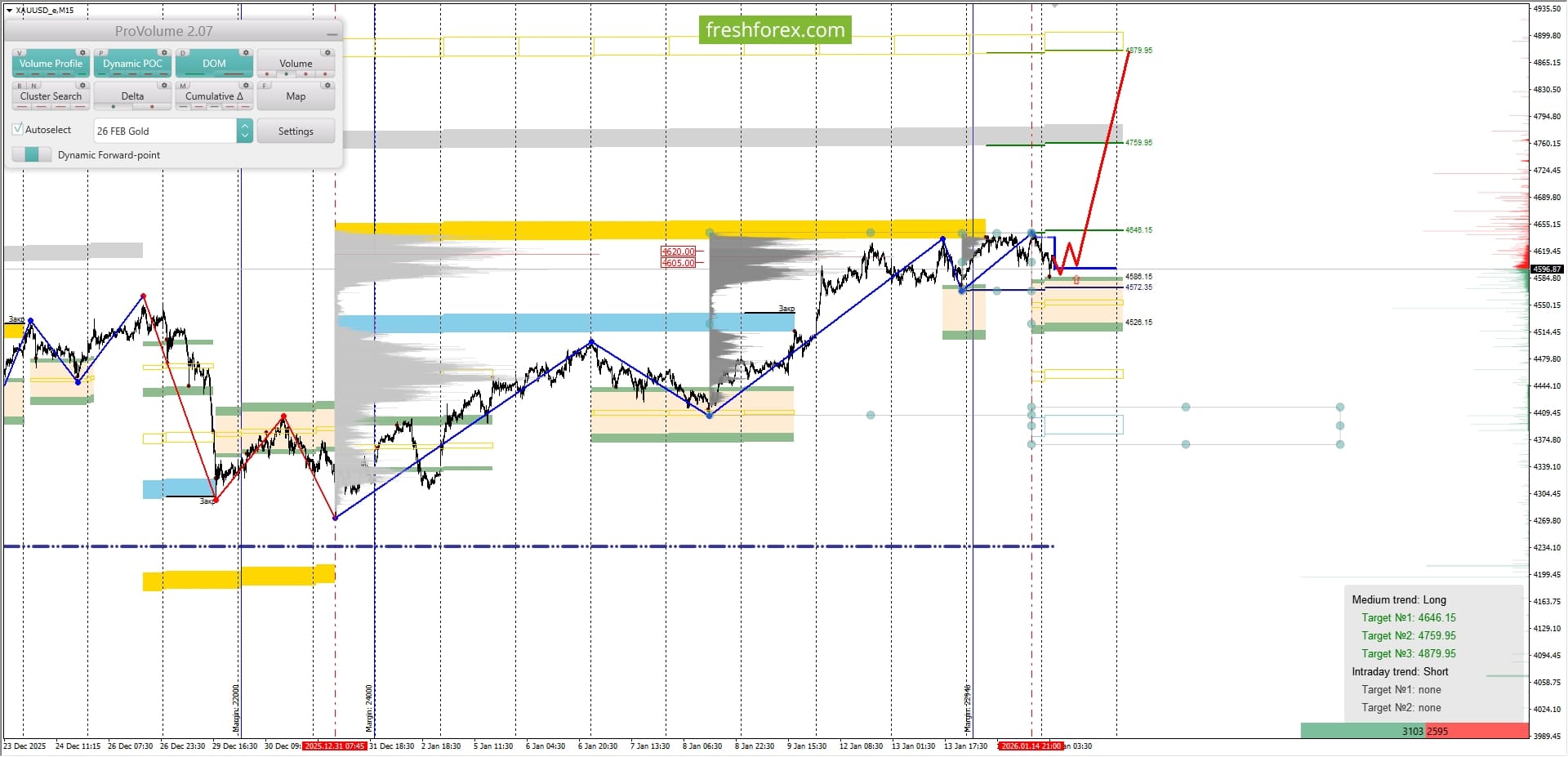

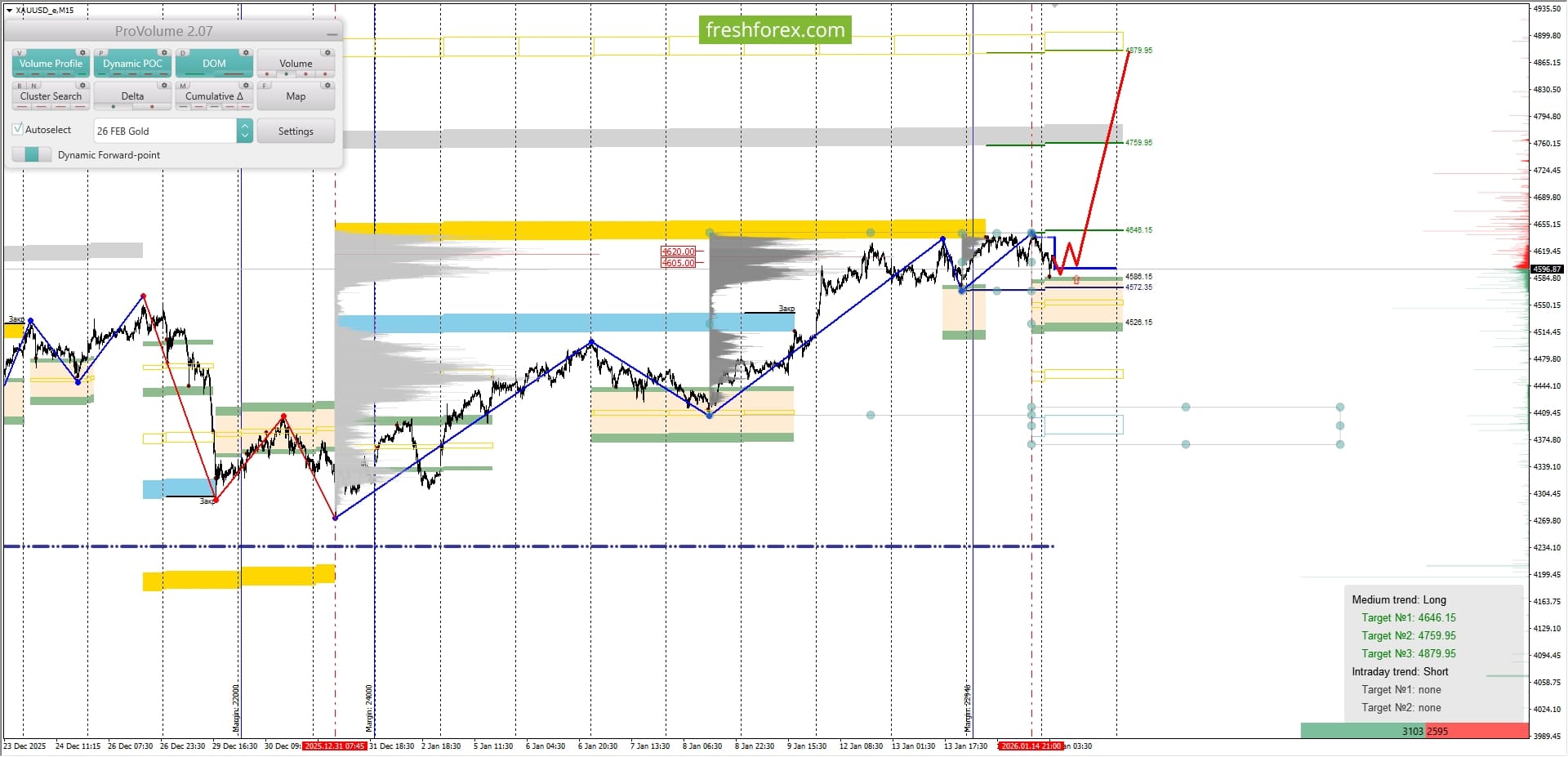

XAUUSD: BUY 4526.15-4586.15, TP1-4646.15, TP2-4879.95 На FreshForex $1=70 ₽! Введите промокод RUB70 → пополните счёт рублёвым способом от 20 000₽ → получайте конвертацию к пополнению по выгодному курсу $1=70 ₽! Долгосрочная тенденция: в лонг. Максимальное скопление объемов текущего контракта расположено в диапазоне, по котировкам 4215.00–4255.00. В настоящий момент по XAUUSD совершаются инвестиционные операции выше указанного диапазона, что говорит о силе покупателей.

Среднесрочная тенденция: в лонг. Максимальное скопление объемов среднесрочной тенденции расположено в диапазоне, по котировкам 4605.00-4620.00. В настоящий момент по XAUUSD совершаются инвестиционные операции ниже указанного диапазона, что говорит о слабости покупателей. Область выгодных цен на покупку с точки зрения маржинального обеспечения, располагается между зонами 1/4 и 1/2 построенными от максимума 14.01.2026. Котировка верхней границы зоны 1/4–4586.15. Котировка верхней границы зоны 1/2–4526.15. Внутридневные цели: обновление максимумов от 14.01.2026–4646.15. Среднесрочные цели: тест нижней границы ЗНКЗ-4879.95.

Торговые рекомендации: покупки из диапазона выгодных цен при формировании разворотного паттерна. Buy: 4526.15–4586.15, Take Profit 1–4646.15, Take Profit 2–4879.95. Наша компания предоставляет возможность получать доход не только с Вашей торговли. Привлекая клиентов в рамках партнерской программы, Вы можете получить до 30 долларов за лот! Больше аналитической информации Вы можете найти на нашем сайте

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/9987 или на других платформах: 📱 Ютуб 📱 ВК https://vkvideo.ru/video-221504876_456240151 📱 Рутуб https://rutube.ru/video/8f200ae5d6754fb61bb5acb... 📱 Дзен https://dzen.ru/bogdanoffinvest 💗 Пульс https://www.tbank.ru/invest/social/profile/Bogd... 00:00 - Логика рынка 04:19 - Торговые идеи, Новостной фон 11:15 - S&P500, Nasdaq, Hang seng 13:24 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 16:29 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 19:04 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 19:50 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 23:05 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 25:42 - TLT, Биткойн, Apple, Tesla, Китайские акции 27:10 - Итоги по рынку акций

|

|

Московская биржа к середине месяца все же выложила итоги торгов на своей площадке в декабре, а также был определен народный портфеля на конец года. Давайте посмотрим что там.

🏦Частных инвесторов на начало 2026 года стало 40,1 миллионов человек. Вот таким образом, прирастая в среднем в месяц на 400 тысяч, количество инвесторов за год приросло на 5 миллионов. Мы всегда рады свежей крови, ведь благодаря им (и нам) в нашей стране растет культура инвестирования и, я надеюсь, финансовая грамотность населения. При этом важным является не только количество, но и активность, а тут пока что отрицательная динамика. Такое себе временное затишье на 2,8 миллионов. 🏦За 2025 год доля частных инвесторов в объеме торгов акциям составила 70,7% и это на 3% меньше 2024 года. Может быть именно поэтому и волатильность рынка в прошлом году была ниже. Доля торгов облигациями составила еще меньше - только 31,3%, при этом индекс гос облигаций за год вырос на 11%. Совпадение?! 🏦За год частные инвесторы вложили в ценные бумаги более 2,5 трлн. рублей, увеличив этот показатель год к году в 2 раза. То есть деньги есть, деньги не проблема. Я уже молчу о том, что остатки физических лиц на вкладах бьют всевозможные рекорды. В случае успешного окончания переговорного процесса зеленый свет на рынке акций обеспечен. 🏦Почти 27% всех сделок в 2025 году приходились на утреннюю и вечернюю торговые сессии. Мы все ближе к торгам 24/7 и увеличению комиссионных для главной торговой площадки. 🏦За 2025 год лидеры по количеству частных инвесторов и открытию новых счетов не изменились - это Москва, Московская область, Санкт-Петербург, Краснодарский край и Свердловская область. В декабре народный портфель опять покинула Роснефть и опять вернулся Норникель. А вот Лукойл уходить никуда не собирается, точнее к нему не ослабевает народная любовь несмотря ни на что. Текущие дивиденды творят чудеса, но дальше ведь их уже не будет в таких объемах. Народный портфель декабря сформировался таким образом: 1. (-) Сбербанк-ао - 27,8%, акции банка второй месяц подряд сильно сокращаются в портфелях инвесторов; 2. (+1) Лукойл - 13,7%; 3. (-1) Газпром - 13,2%; 4. (-) ВТБ - 8,1%; 5. (+1) Т-Технологии - 7,0%; 6. (-1) Сбербанк-п - 6,7%; 7. (+1) КЦ ИКС 5 - 6,3%; 8. (-1) Яндекс - 6,2%; 9. (+1) Полюс - 5,6%; 10. (!) Норникель - 5,5%. В декабре фондовый рынок России находился в зеленой зоне, индексу Московской биржи даже удалось показать рост на 📈+3,4%, но народный портфель показал более сильный рост на 📈+4,9%, хотя движение составляющих его активов было разнонаправленное. Пора подвести годовые итоги противостояния двух колоссов нашего рынка - главного бенчамарка и волеизъявления частных инвесторов. Со счетом 10:2 уверенная победа достается народному портфелю. Из чего можно сделать главный вывод - если не знаешь в какие активы инвестировать, чтобы не сработать за год хуже рынка, то десятка народного портфеля будет оптимальным вариантом при выборе акций. В 2026 году для проверки этой гипотезы сформирую виртуальный портфель в размере 1 миллиона рублей, который будет отслеживать народный портфель с ежемесячной коррекцией активов в нем. 🔥 Чтобы не пропустить новые разборы акций, обзоры свежих выпусков облигаций и тренды фондового рынка скорее подписывайтесь на телеграм-канал. Там еще много полезной авторской аналитики и весь мой пассивный доход. #Московская_биржа #народный_портфель

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/9982 или на других платформах: 📱 Ютуб 📱 ВК https://vkvideo.ru/video-221504876_456240150 📱 Рутуб https://rutube.ru/video/1ad8a7c9a55c548b3fade8a... 📱 Дзен https://dzen.ru/bogdanoffinvest 💗 Пульс https://www.tbank.ru/invest/social/profile/Bogd... 00:00 - Логика рынка 02:35 - Торговые идеи, Новостной фон 09:29 - S&P500, Nasdaq, Hang seng 10:30 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 12:14 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 13:54 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 14:26 - Фьючерс на газ, Природный газ США, Газ TTF, Нефть, Фьючерс нефти 16:10 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 17:09 - TLT, Биткойн, Apple, Tesla, Китайские акции 17:57 - Итоги по рынку акций 19:25 - MDMG, EUTR, AFKS, POSI, X5, DATA 24:52 - Фьючерс какао. фьючерс кофе

|

|

Подведены итоги внеочередного Общего собрания акционеров ПАО «Европейская Электротехника» (группа ОМЗ Перспективные технологии), которое состоялось в форме заочного голосования 29.12.2025 года. Собрание утвердило рекомендации Совета директоров о выплате дивидендов за 9 месяцев 2025 год в размере 137,95 млн. руб. (0.25 руб. на акцию). Дата, на которую определяются лица, имеющие право на получение дивидендов — 15 января 2026 года. Председатель Совета директоров ПАО «Европейская электротехника», Генеральный директор ПАО «ОМЗ Перспективные технологии» Роман Кувшинов: «Дивидендная политика ПАО «Европейская Электротехника» предусматривает соблюдение баланса между стабильной выплатой дивидендов, финансированием оборотного капитала и реализацией масштабных инвестиционных проектов. Компания в течение 8 лет подряд, с момента проведения IPO на Московской бирже, продолжает ежегодную выплату дивидендов, даже на фоне отказа от выплат многих российских эмитентов. Мы ценим доверие акционеров и инвесторов и отвечаем их интересам». Илья Каленков, Генеральный директор ПАО «Европейская Электротехника»: «Акционеры поддержали рекомендацию Совета директоров о выплате дивидендов по итогам работы Общества за 9 месяцев 2025 года. На основании данного решения акционеров о выплате промежуточных дивидендов Общество последовательно продолжает историю дивидендных выплат в соответствии с действующей Дивидендной политикой Общества». Сергей Андрейкин, Исполнительный директор ПАО «Европейская Электротехника», генеральный директор ООО «Инженерный центр «Европейская Электротехника»: «Компания из года в год соблюдает параметры своей актуальной дивидендной политики. Очередная выплата дивидендов соответствует ранее объявленным намерениям компании и демонстрирует ответственность компании во взаимоотношениях с акционерами и инвесторами, а также устойчивый рост показателей деятельности в непростых рыночных реалиях».

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/9972 или на других платформах: 📱 Ютуб 📱 ВК https://vkvideo.ru/video-221504876_456240149 📱 Рутуб https://rutube.ru/video/ec8fa50266ba74064fe4a9c... 📱 Дзен https://dzen.ru/bogdanoffinvest 💗 Пульс https://www.tbank.ru/invest/social/profile/Bogd... 00:00 - Логика рынка 04:40 - Торговые идеи, Новостной фон 06:06 - S&P500, Nasdaq, Hang seng 07:32 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 08:46 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 10:55 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 11:08 - Фьючерс на газ, Природный газ США, Газ TTF, Нефть, Фьючерс нефти 13:50 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 14:50 - TLT, Биткойн, Apple, Tesla, Китайские акции 17:51 - Итоги по рынку акций 20:04 - LEAS

|

|

Ну как рекомендуют, просто обращают внимание на то, что всё описанное - не инвестиционная рекомендация, а только мысли и ожидания экспертов компании. На всякий случай напомню, что общую тенденцию рынка на 2025 год аналитики БКС не спрогнозировали. Или ошиблись годом, потому что тренды на 2026 год были подсвечены те же самые:

📌Снижение ключевой ставки - прогнозируют 12% к концу года. 📌Ослабление рубля - план девальвации до 93 рублей за доллар к концу года. 📌Мягкий геополитический оптимизм. 📌Замедление инфляции - мы все верим в эффективность действий Эльвиры Сахипзадовны и Центробанка в целом. В итоге БКСовцы прогнозируют индекс Московской бирже на уровне 3300 пунктов и исходя из оптимистичных прогнозов ставку они делают на акции и среднесрочные плюс длинные облигации. Фиксировать сейчас ставку в облигациях на длинный горизонт в 5-10 лет выглядит вполне логичным, ведь когда мы еще увидим такую высокую ключевую ставку?! Акции же интересны экспертам за счет сохраняющегося высокого дисконта в размере 25%. Приоритетные отрасли на 2026 год были определены IT, телекомы, девелоперы, ритейл и финансовый сектор. В отличие от других управляющие компаний, вложения в нефтегазовый сектор были отмечены как нейтральные, а промышленность и транспорт рост практически не покажет. Это глобально на год, но есть еще и список текущих фаворитов, акции которых могут показать стремительный рост уже в 1 половине года: 1. Новатэк (прогнозная цена 1 400 рублей, +17%) Драйвером роста остаётся проект Арктик СПГ-2 и рост выручки в зимний период. 2. ВТБ (прогнозная цена 110 рублей, +54%) Банк выигрывает от снижения ключевой ставки, это позволит нарастить процентную маржу, хотя она останется одной из самых низких в финансовом секторе. Потенциал роста за дивидендами - уже второй брокер говорит об этом "твердо и четко", осталось дождаться подтверждения от акционеров банка. 3. Т-Технологии (прогнозная цена 4 400 рублей, +38%) Драйверы роста аналогичные предыдущему банку, но тут еще добавляется потенциал роста выше среднего по сектору. Кроме того банк активно инвестирует в другие проекты и бизнесы, что уже принесло ему порядка 3 млрд. рублей дохода за 9 месяцев 2025 года. 4. КЦ ИКС 5 (прогнозная цена 4 100 рублей, +41%) Лидер российского ритейла прогнозирует соизмеримый 2025 году рост выручки уже в новом году - на 18-20%. Бумаги входят в топ-10 по дивидендной доходности. 5. Яндекс (прогнозная цена 6 200 рублей, +45%) Лидер российского IT сегмента. Дивидендная доходность пока что низкая, но есть куда стремиться. Аналитики ожидают рост EBITDA на 50-60% за год. 6. Озон (прогнозная цена 6 500 рублей, +59%) Компания должна выйти на прибыль в 2026 году и тем самым продолжать двигаться в сторону роста дивидендных выплат. Отсутствие долговой нагрузки позволяет не оглядываться на ключевую ставку и жесткую ДКП. 7. Евротранс (прогнозная цена 190 рублей, +41%) Аналитики делают ставку на высокую дивидендную доходность, которая по итогам 2025 года может достигнуть 30%. А может и не достигнуть. Как мне кажется, опираться только на прогнозы по росту дивидендов - не самый правильный подход. 🔥 Чтобы не пропустить новые разборы акций, обзоры свежих выпусков облигаций и тренды фондового рынка скорее подписывайтесь на телеграм-канал. Там еще много полезной авторской аналитики и весь мой пассивный доход.

|

|

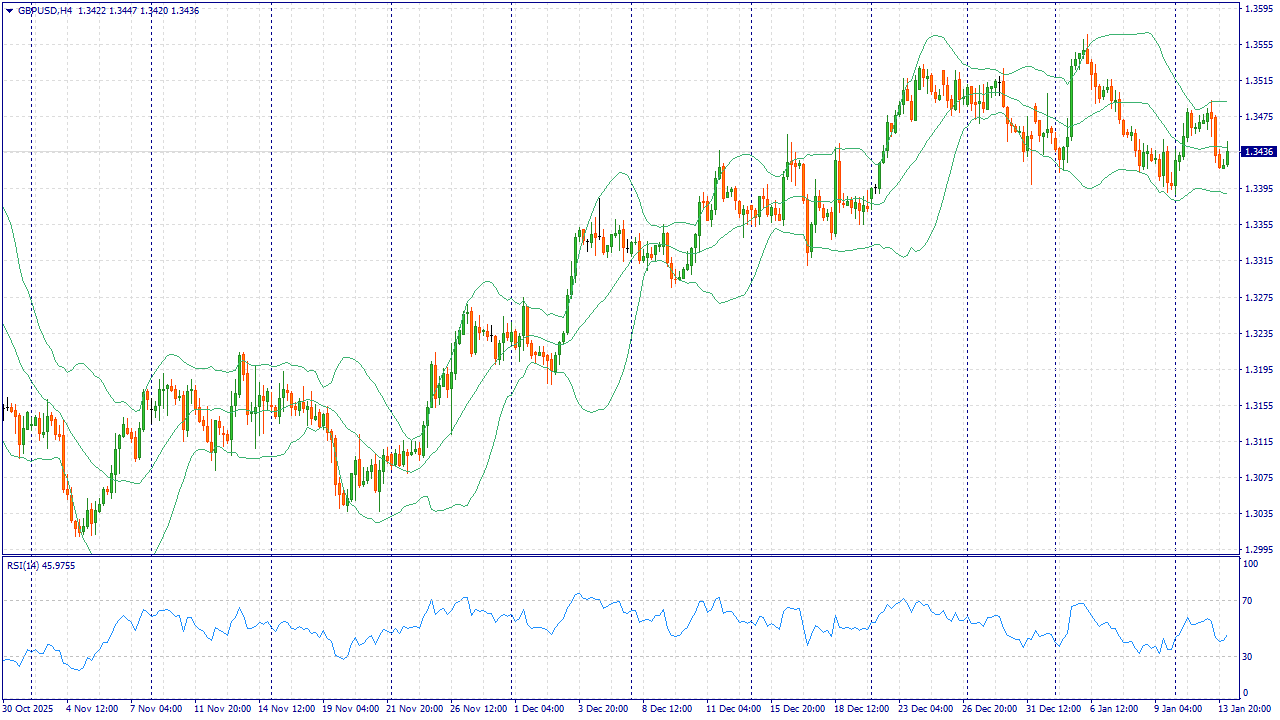

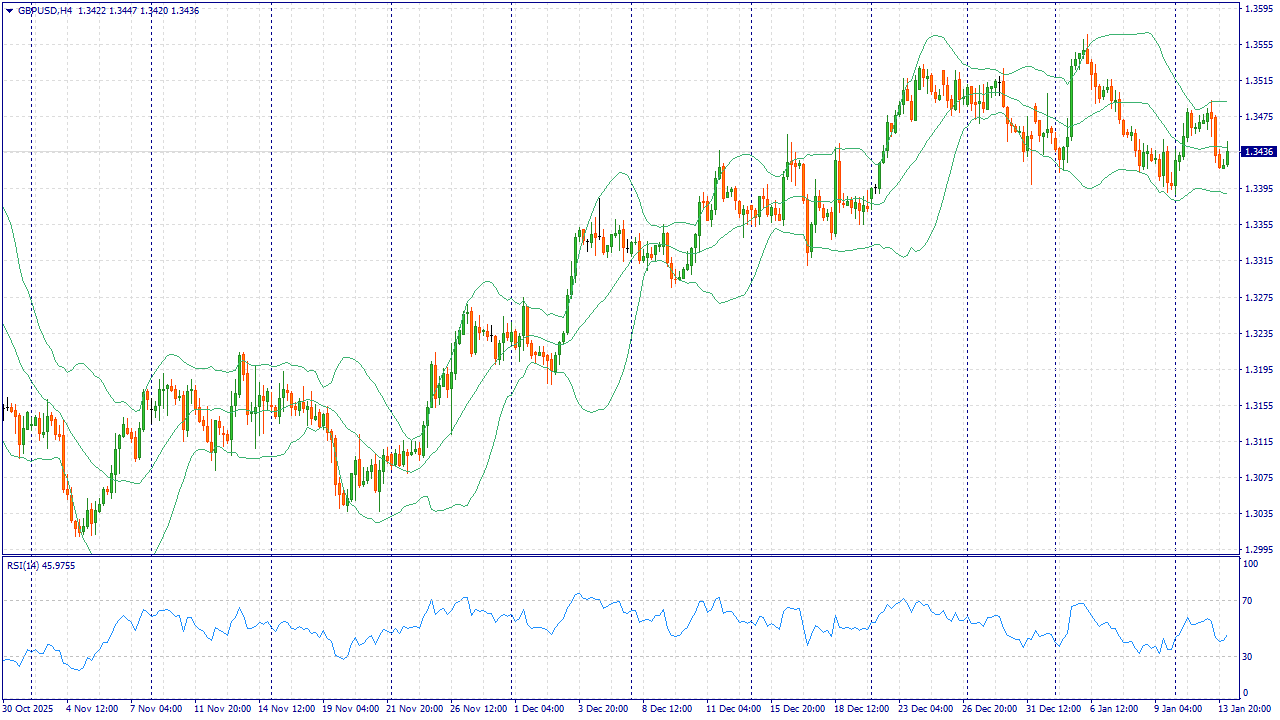

Событие, на которое следует обратить внимание сегодня: 15:30 EET. USD - Индекс цен производителей GBPUSD: На FreshForex $1=70 ₽! Введите промокод RUB70 → пополните счёт рублёвым способом от 20 000₽ → получайте конвертацию к пополнению по выгодному курсу $1=70 ₽!

GBP/USD 14 января находится около 1,3420–1,3470. Поддержка фунта в последние сессии во многом была связана с временным ослаблением доллара на фоне политических новостей в США, но рынок быстро возвращается к оценке процентных ставок и реальной динамики экономики. В фокусе — британская статистика: на этой неделе ожидаются данные по ВВП, а далее выйдут отчеты по занятости и инфляции. Если показатели окажутся слабее ожиданий, участники рынка усилят ставки на снижение стоимости заимствований Банком Англии в первой половине года, что традиционно ограничивает потенциал фунта. США, напротив, сохраняют аргументы в пользу более высокой доходности активов и, как следствие, спроса на доллар, особенно в периоды роста мировой неопределенности. При отсутствии сигналов о скором смягчении политики Федеральной резервной системы вероятность продолжения снижения пары остается повышенной. Торговая рекомендация: SELL 1.3425, SL 1.3460, TP 1.3320 До 20$ за каждый лот реальными средствами - получайте гарантированный доход подключив акцию Cashback! Больше аналитической информации Вы можете найти на нашем сайте

|

|

Всем привет! Если видео не грузит в ютубе, то можно смотреть в телеграм: https://t.me/bogdanoffinvest/9968 или на других платформах: 📱 Ютуб 📱 ВК https://vkvideo.ru/video-221504876_456240148 📱 Рутуб https://rutube.ru/video/87b1ef42eae70b4ea80ae17... 📱 Дзен https://dzen.ru/bogdanoffinvest 00:00 - Логика рынка 06:36 - Торговые идеи, Новостной фон 12:16 - S&P500, Nasdaq, Hang seng 13:28 - RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 15:36 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 17:32 - Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля. 17:41 - Фьючерс на газ, Природный газ США, Газ TTF, Нефть, Фьючерс нефти 18:54 - DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото 19:27 - TLT, Биткойн, Apple, Tesla, Китайские акции 19:57 - Итоги по рынку акций 21:14 - RUAL, GMKN, SELG 23:05 - Фьючерс какао, фьючерс кофе

|

|

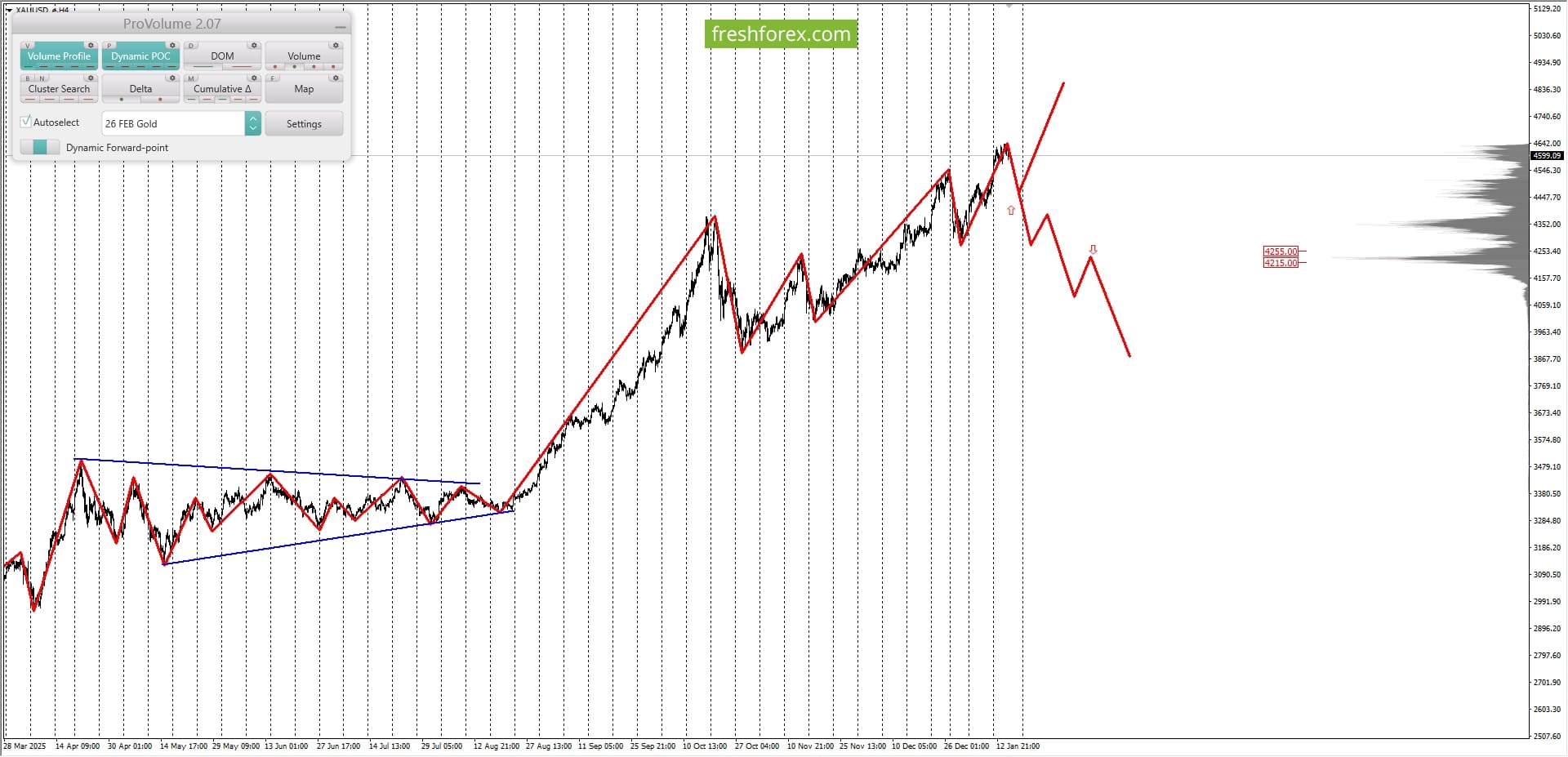

За последний месяц золото к доллару (XAUUSD) подорожало более чем на 10%: с отметки 4 170 $ за унцию до новых исторических максимумов выше 4 600 $. Ралли развивается на фоне ожиданий более мягкой политики ФРС, слабости доллара и всплеска спроса на защитные активы. Аналитики FreshForex ранее указывали на потенциал роста котировок на фоне активности центральных банков — и этот драйвер по-прежнему остаётся одним из ключевых. Последний день Новогодней акции 126% на пополнение от 202$. Введи промокод MASTER26 в Личном кабинете и участвуй! Условия

Пять факторов роста: - ФРС снижает ставки. Доходность по вкладам и облигациям становится ниже — золото выглядит привлекательнее.

- Доллар слабеет. Когда доллар дешевеет, золото в долларах обычно дорожает, а для инвесторов это ещё и защита от падения USD.

- Нервный фон в мире. Конфликты и политические риски усиливают нервозность на рынках и повышают спрос на защитные активы — в первую очередь на золото.

- Центробанки активно покупают золото. Стабильный спрос со стороны государств поддерживает цену и снижает риск глубоких падений.

- Деньги идут в фонды на золото + эффект рекордов. На исторических максимумах подключаются новые покупатели, и тренд сам себя усиливает.

Золото остаётся одним из главных бенефициаров эпохи повышенной неопределённости. Аналитики FreshForex отмечают: в 2026 году рассматривать покупку актива, но с жёстким риск-менеджментом — внимательно следить за решениями ФРС, динамикой доллара, всплесками геополитики и потоками в фонды на металлы. Локальные откаты на сильном рынке часто можно рассматривать как точки для более аккуратного перезахода — при дисциплине и понятном стоп-контроле. FreshForex предлагает 250 инструментов для торговли, включая металлы с кредитным плечом до 1:1000, введи промокод MASTER26 и активируй Новогодний бонус 126% на пополнение от 202$. Заработать на росте

|

|

|

|