|

|

|

Только за последние три года выручка компании показала рост в 2,5 раз, а по итогам первого полугодия 2024 года увеличилась почти на четверть к аналогичному периоду прошлого года. Подробнее о результатах работы и планах ООО «Нэппи Клаб», которое готовится разместить дебютный облигационный выпуск, — в аналитическом обзоре. В первом полугодии 2024 года компания, реализующая товары для беременных, мам и по уходу за новорожденными под собственным брендом NappyClub, продемонстрировала положительную динамику финансово-хозяйственной деятельности: выручка достигла 327,5 млн руб., что выше аналогичного периода прошлого года на 22%. Рост вызван активными розничными продажами, заключением новых контрактов с маркетплейсами, пересмотром ценовой политики, а также мощными рекламными кампаниями. Положительное влияние оказал и уход иностранных конкурентов. Чистая прибыль составила 2,5 млн руб. Отметим, что убыток в ретро-периоде обусловлен исторически высокими инвестициями в маркетинг и раскрутку бренда. Только по итогам 2023 года было инвестировано более 100 млн руб., что позволило ООО «Нэппи Клаб» нарастить выручку более чем в двукратном объеме относительно 2022 года: 651 млн руб. против 284 млн руб. Позитивную динамику можно отследить и по показателям рентабельностей, которые сохранили положительные значения. Валовая рентабельность по итогам работы за 6 месяцев 2024 года оказалась на уровне 55,8%.

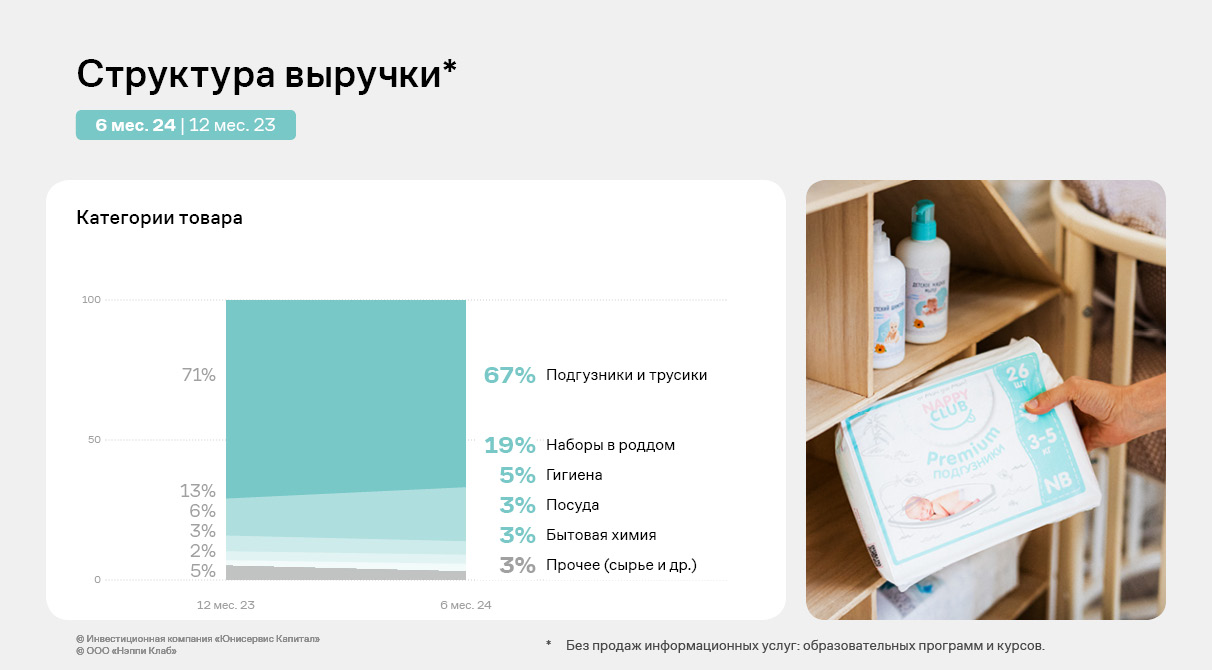

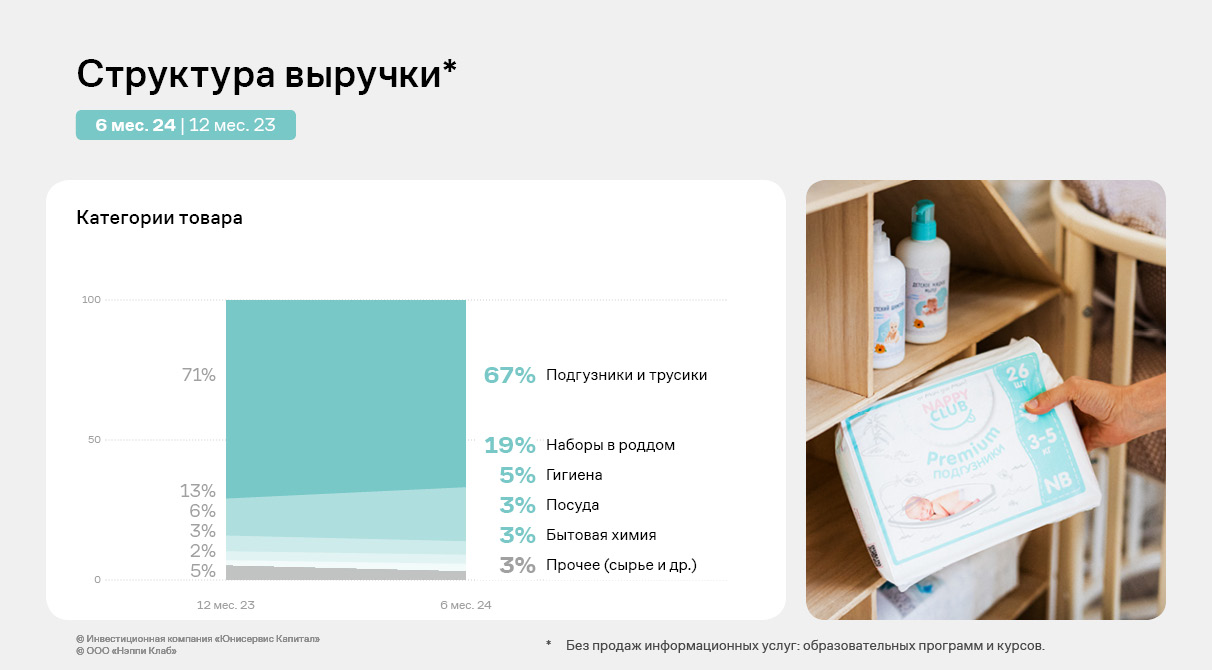

Ассортимент ООО «Нэппи Клаб» состоит более чем из 350 товарных позиций: детская гигиена — подгузники и трусики, косметика и бытовая химия, женская гигиена — салфетки и прочее, детская одежа, посуда, игрушки и другое. Также компания реализует образовательные онлайн программы и курсы для беременных и родителей. Наибольшую долю в структуре выручки занимают детские подгузники и трусики — около 71% по итогам 2023 г. и 67% за 6 мес. 2024 г. В планах к концу 2024 г. — нарастить удельный вес таких позиций, как косметика и уход, одежда, которые суммарно на текущий момент занимают менее 2% в общем объеме выручки. Также «Нэппи Клаб» намерен увеличить долю от оказания информационных услуг.

В качестве источника финансирования ООО «Нэппи Клаб» в основном использует банковские кредиты и займы собственников и аффилированных лиц. Благодаря дебютному облигационному выпуску компания диверсифицирует кредитный портфель, в котором доля банковских займов составит при прочих равных условиях 25%, займы от собственников и аффилированных лиц — 33%, облигационный выпуск — 42%. Эмитент субординирует займы собственников и аффилированных лиц, благодаря чему облигационный выпуск будет погашен раньше займов от выше указанных субъектов, а их сумма не оказывает влияния на долговую нагрузку компании. Целевое использование дебютного выпуска — пополнение оборотных средств для развития деятельности, а также рефинансирование части банковских кредитов. Соответственно долговая нагрузка [Чистый долг/EBITDA adj. LTM] будет на уровне — 3,5. Далее долговое давление будет снижаться по мере масштабирования компании.

ООО «Нэппи Клаб» продолжает и дальше активно развивать продажи через собственный сайт, маркетплейсы (OZON, Wildberries), планирует выйти на иные платформы: «Детский мир», «Купер» (бывший «СберМаркет»). Также в планах у ООО «Нэппи Клаб» — развитие информационных услуг: организация онлайн обучения, проведение образовательных семинаров. По итогам 2024 г. компания планирует выйти на значение выручки близкое к 1 млрд руб., нарастить рентабельность деятельности до уровня в 4% благодаря оптимизации расходной части и маркетинговым кампаниям, достигнув чистой прибыли, кратно превышающий показатель прошлого года. Подробнее в презентации.

|

|

ПАО «Группа Аренадата», российский разработчик ПО в сфере управления данными, объявил о намерении провести первичное публичное предложение акций с листингом на Московской бирже. Ожидается включение во Второй котировальный список. Действующие акционеры предложат инвесторам принадлежащие им акции. При этом после IPO они сохранят значительные доли в акционерном капитале и продолжат принимать участие в развитии бизнеса. По результатам IPO доля акций компании в свободном обращении (free-float) может составить около 15%. Открытие книги заявок планируется на сентябрь 2024 г. Как заявили представители эмитента, одной из целей IPO является запуск программы долгосрочной мотивации сотрудников. Компания утвердила программу долгосрочной мотивации персонала с передачей акций в 2026 г. Для этого начата регистрация привилегированных акций в размере 2,35% от целевого капитала. Кроме того, группа Arenadata планирует осуществить эквивалентный обмен долей миноритарных участников операционных компаний на Акции ПАО «Группа Аренадата». Для этого компания также выпускает привилегированные акции в размере 11,65% от капитала. Операция обмена будет иметь экономически нейтральный характер. Привилегированные акции будут выпущены в пользу специально созданного оператора опционной программы и не планируются к обращению на организованных торгах до их конвертации в обыкновенные акции. «Группа Arenadata уже зарекомендовала себя на IT-рынке, и мы готовы к новому этапу – выходу на Московскую биржу и получению статуса публичной компании. Наша команда уверена, что IPO Группы станет мотивирующим фактором для сотрудников, позволит в будущем привлекать перспективные стартапы и повысит узнаваемость бренда среди клиентов, партнеров и соискателей. Сегодня мы предлагаем инвесторам стать частью не просто растущей, но и прибыльной истории с колоссальным потенциалом развития», — подчеркнул генеральный директор группы Arenadata Максим Пустовой. Одной из целей публичного размещения также является подготовка базы для структурирования будущих M&A сделок, где средством платежа могут выступать обращающиеся на бирже акции. Предварительные параметры предложения: - В IPO смогут участвовать российские квалифицированные и неквалифицированные инвесторы – физические лица, а также для российские институциональные инвесторы.

- Компания и действующие акционеры примут на себя обязательства, связанные с ограничением отчуждения акций группы Arenadata в течение 180 дней после окончания IPO.

- Подать заявку на приобретение акций можно будет через ведущих российских брокеров.

- В рамках IPO будет структурирован механизм стабилизации на срок 30 дней после начала торгов.

Справка: Группа Arenadata – ведущий разработчик инфраструктурного ПО для загрузки, хранения, анализа, управления и представления данных. В периметре группы – четыре продуктовых и одна сервисная компания, которые совместно закрывают основные потребности клиентов по работе с данными. Продукты и услуги группы используют крупнейшие компании России в различных отраслях экономики: финансах, ритейле, телекоммуникациях, промышленности, а также в государственном секторе. В числе клиентов: X5 Group, «Магнит», «Вкусно – и точка», «Газпромбанк», «Зарубежнефть» и многие другие. По итогам 2023 г. выручка компании увеличилась более чем в 2,5 раза по сравнению с 2021 г., достигнув 4 млрд руб. По результатам 1 полугодия 2024 г. обороты выросли в 2,3 раза к 1 полугодию 2023 до 2,3 млрд руб. В 2023 г. показатель OIBDA составил 1,7 млрд руб. при уровне рентабельности в 42%. За 6 месяцев 2024 г. показатель OIBDA составил 601 млн руб. против убытка 36 млн руб. в 1 полугодии 2023 г., в том числе за счет сглаживания сезонного фактора. Показатель свободного денежного потока по итогам 2023 г. составил 1 млрд руб. против 300 млн руб. по итогам 2021 г. По состоянию на конец 2023 г. группа имела отрицательный чистый долг, а промежуточное внешнее финансирование, привлеченное в первом полугодии 2024 г. и обусловленное сезонностью бизнеса, уже погашено.

|

|

График TLT

Год назад неоднократно подчеркивал, что идёт активное перераспределение капитала из рынка акций в рынок долга (из риска в безриск) и рекомендовал к покупкам. Лично у нас там солидная плюшка. Сидим, наблюдаем. *** Ранее: Пост от 12.12.2022

Половину зафиксировали. Может быть двойное дно (сюрприз от Пауэла) *** пост от 25.10.2022:

Трежаки может развернуть. Кто живой и торгует америку - стоп за прошлый минимум.

Елен намекнула на байбек, говоря о нехватке ликвидности в дальних трежаках. Но пока что это лишь словесные интервенции. *** P.S: SP500 ещё никогда не был таким дорогим относительно трежерис..

*** Вся новая интересная информация по геополитике и фондовом рынке, публикуется в нашем телеграмм-канале Один хороший трейд

|

|

На днях компания представила неоднозначный отчет, исходя из которого ее выручка и автопарк продолжили активно расти, но чистая прибыль при этом упала более чем на треть. 🛍 Все дело в том, что бизнес развивается сугубо за счет долгового финансирования, а при текущей ключевой ставке это просто непозволительно. И скорее всего жесткая ДКП в скором времени вынудит компанию снизить темпы роста, что с высокой вероятностью сможет привести к потери лидерства. 📊 Так что каких-то внушительных результатов в ближайшее время от Делимобиля ожидать явно не стоит. И даже если исходить сугубо из мультипликаторов, то бизнес все равно выглядит сильно переоцененным, ведь справедливая цена будет ниже на 20%. ❗️ Исходя из всего вышесказанного никакой интересной идеи в акциях Делимобиля я не вижу. При текущих обстоятельствах есть множество более надежных и интересных компаний, бумаги которых будут в разы перспективнее! И спешу напомнить, что сейчас лучшее время для приобретения сильных и перспективных акции по очень низким ценам! Список таких бумаг уже опубликован в моем tg: https://t.me/%20I04KOMGJK6RlOGMy Переходите скорее, пока идеи еще актуальны ❤️

|

|

Уже в конце сентября начнутся торги акциями лидера рекрутинговой отрасли, который совсем недавно закончил с процессом редомициляции. 📊 И стоит отметить, что за счет рекордной безработицы сейчас бизнес действительно демонстрирует отличные результаты, показывая внушительные темпы роста. Да и в ближайшее время за счет отрицательного чистого долга скорее всего компания продолжит активно захватывать отрасль, при этом поглощая конкурентов. 💰 Также после переезда эмитент наконец-то сможет заплатить долгожданные дивиденды, годовая доходность которых вероятно превысит 18%. Однако в этой истории есть и минусы, ведь далее выплаты будут снижаться, а за счет растущей безработицы в следующем году результаты группы будут менее сильными. ❗️Т ак что основная идея в бумаге кроется именно на горизонте 12 месяцев, но не нескольких лет. Я же буду присматриваться к покупке сразу после начала торгов, когда за счет активных продаж бумага упадет до наиболее интересных уровней! И спешу напомнить, что сейчас лучшее время для приобретения сильных и перспективных акции по очень низким ценам! Список таких бумаг уже опубликован в моем tg: https://t.me/%20I04KOMGJK6RlOGMy Переходите скорее, пока идеи еще актуальны ❤️

|

|

Буквально на днях переименованный в Корпоративный Центр Икс 5 ритейлер уже успел заявить о завершающем процессе распределения акций. ❎ Однако из-за возникших проблем с Арбитражным судом начало торгов новыми бумагами переноситься, как минимум на конец ноября. Но если честно не думаю, что сдвиг сроков всего на месяц, учитывая прошедшее полугодовалое ожидание, хоть кого-то сможет обеспокоить. 💰 Из действительно важного, уже в ближайшее время компания объявит количество нераспределенных акций, что повлияет на размер байбэка. Именно эта информация по началу торгов сыграет довольно важную роль в формировании направления бумаги. ❗️ Уже скоро акции Икс 5 станут одной из самых надежных и перспективных идей на ближайшие пару лет, и я настоятельно рекомендую к моменту начала торгов обязательно обзавестись кэшем, чтобы эта ракета не улетела без вас! И спешу напомнить, что сейчас лучшее время для приобретения сильных и перспективных акции по очень низким ценам! Список таких бумаг уже опубликован в моем tg: https://t.me/%20I04KOMGJK6RlOGMy Переходите скорее, пока идеи еще актуальны ❤️

|

|

Компания ХЭНДЕРСОН ФЭШН ГРУПП (HENDERSON) опубликовала отчетность по итогам 1 п/г 2024 г. См. таблицу: https://bf.arsagera.ru/henderson_feshn_grupp_hn... В отчетном периоде компания смогла нарастить выручку на 32,0% до 9,2 млрд руб. Основными драйверами роста стали увеличение онлайн-продаж через собственный интернет-магазин и на ведущих маркетплейсах, а также продаж в собственных салонах на фоне роста трафика и увеличения количества единиц проданных изделий. Доля онлайн-продаж в общей выручке по итогам 2023 года достигла 19,7% (1,8 млрд руб.). Увеличение доли почти на 3 п.п. было связано с активным развитием омниканальной модели, в частности, с ростом выкупа интернет-заказов в салонах, повышением уровня обслуживания через собственный интернет-магазин и развития сотрудничества с ведущими маркетплейсами страны. Выручка собственной сети розничных салонов по итогам года продемонстрировала рост более чем на 27%: показатель достиг 7,3 млрд руб. Выручка сопоставимых салонов (LFL-выручка) выросла за 2023 год более чем на 20% и составила 5,4 млрд руб. Общая торговая площадь увеличилась на 19,8% и составила 53 300 кв.м. По итогам полугодия продажи изделий составили 2,8 млн единиц (+16,5%). Данные результаты были достигнуты благодаря переотркытию действующих салонов старой концепции в новый флагманский формат с увеличением их площади и предоставлением более широкого ассортимента и стилей. Операционные расходы выросли меньшими темпами (+30,8%), составив 7,0 млрд руб. В итоге операционная прибыль увеличилась на 35,9%, составив 2,3 млрд руб. Операционная маржа за год выросла с 23,9% до 24,6%. В блоке финансовых статей отметим сократившийся более чем на треть долг (с 3,7 млрд руб. до 2,5 млрд руб.), обслуживание которого обошлось компании в 147,6 млн руб. Величина арендных обязательств, напротив, возросла с 7,2 млрд руб. до 8,0 млрд руб., по которым компания начислила 488,6 млн руб. процентных расходов. Отметим, что в отчетном периоде также были отражены положительные курсовые разницы в размере 28,3 идн руб. против отрицательных - 343,1 млн руб. годом ранее по выраженным в валюте кредиторской задолженности, денежным средствам, обязательствам по аренде и заемных средствам. В итоге чистая прибыль компании составила 1,4 млрд руб. вдвое превысив прошлогодний результат. Вместе с выходом отчетности менеджмент сообщил, что по результатам полугодия предложит Совету директоров минимальную сумму выплаты дивидендов 15 руб. на акцию. Напомним, что согласно принятой дивидендной политике компания планирует возвращать своим акционерам ежегодно не менее 50% от чистой прибыли по МСФО при соблюдении коэффициента Чистой задолженности к EBITDA менее 2,5. Сами выплаты предполагается производить дважды в год. По итогам вышедшей отчетности мы оставили наш прогноз практически без изменений. См. таблицу: https://bf.arsagera.ru/henderson_feshn_grupp_hn... На данный момент акции HENDERSON торгуются исходя из P/E около 6,8 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Если Вы решили продать акций «ЛУКОЙЛ» можно обратиться в компанию «МигБрокер», скупающему акции в любом городе России. Ключевые преимущества сотрудничества с нами: Компания «МигБрокер» платит деньги сразу, до подписания документов о переходе прав на акции. Все налоги и комиссии мы берем на себя. Высокая стоимость акций - мы платим лучшую цену за ваши акции, исходя из котировки акций «ЛУКОЙЛ» на сегодня. Быстрая оплата - вы получите денежные средства сразу. Простой и прозрачный процесс - мы берем на себя все организационные вопросы. 8-985-268-23-01 или пишите в WhatsApp Работаем без выходных с 9-00 до 22-00 Наш сайт МигБрокер.Ру Если вы решили продать акции «ЛУКОЙЛ», свяжитесь с нами прямо сейчас. Мы готовы обсудить все детали и сделать вам максимально выгодное предложение. Компания «МигБрокер», является профессиональным участником рынка ценных бумаг, покупка акций совершается по всем правилам и законам РФ.

|

|

Событие, на которое следует обратить внимание сегодня: 21:00 GMT+3. USD - Решение FOMC по основной процентной ставке USDJPY:

Пара USD/JPY привлекла новых продавцов во время азиатской сессии в среду и в последние часы откатилась ниже отметки 142.00, сведя на нет часть ночных достижений и приостановив восстановление с самого низкого уровня с июля 2023 года, достигнутого ранее на этой неделе. Между тем, фундаментальные факторы указывают на то, что путь наименьшего сопротивления для спотовых цен лежит в сторону снижения, хотя трейдеры могут воздержаться от агрессивных ставок в преддверии ключевых событий центрального банка. Федеральная резервная система (ФРС) объявит свое решение по итогам двухдневного заседания в эту среду, и, как ожидается, начнет цикл смягчения своей политики. Затем внимание рынка переключится на обновление политики Банка Японии (BoJ) в пятницу, которое сыграет ключевую роль в оказании влияния на японскую иену (JPY) и придаст новый импульс паре USD/JPY. В то же время, осторожные настроения на рынке, а также расхождения в ожиданиях политики ФРС и Банка Японии, стимулируют потоки убежищ в сторону японской йены и становятся ключевым фактором, оказывающим понижательное давление на пару USD/JPY. Рынки оценивают вероятность снижения процентной ставки ФРС на 50 базисных пунктов (б.п.) на фоне признаков ослабления инфляционного давления. Это затмевает вышедшие во вторник данные по розничным продажам в США, которые оказались лучше ожиданий, и не помогает доллару США (USD) закрепить ночной отскок от минимума 2024 года. Напротив, недавние «ястребиные» сигналы от чиновников Банка Японии говорят о том, что японский центральный банк снова повысит ставки до конца этого года. Это стало ключевым фактором недавнего относительного роста японской йены и способствовало созданию благоприятного тона вокруг пары USD/JPY. В то же время, быки по йене, похоже, не пострадали от данных по торговле Японии за август, которые показали значительный провал как по экспорту, так и по импорту. Согласно официальным данным, экспорт Японии вырос девятый месяц подряд, на 5,6% г/г в августе, но гораздо медленнее, чем ожидалось. Это сопровождалось значительно меньшим, чем ожидалось, ростом импорта на 2,3%, однако это мало повлияло на основные «бычьи» настроения вокруг японской йены. Это, в свою очередь, подтверждает негативный прогноз по паре USD/JPY на ближайшую перспективу и поддерживает перспективы продолжения недавнего устоявшегося нисходящего тренда. Торговая рекомендация: Торговля преимущественно ордерами Sell от текущего уровня цен. Пополняйте свой счет криптовалютой и вы получите до 10% в баланс на первое пополнение. Дополнительные средства будут использоваться для торговли, увеличивая объемы торгов и помогая выдержать просадку. Больше аналитической информации Вы можете найти на нашем сайте

|

|

|

|