|

|

|

🐹Астра. 🥜Астра умничка, прям проглотила всю слабость той недели, потопталась +- на месте, погуляв внутри дня и даже отстояла прошлый минимум! 🥜Так что тут пока всё в силе! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Нижнекамскнефтехим раскрыл бухгалтерскую отчетность за 1 п/г 2024 г. См. таблицу: https://bf.arsagera.ru/chernaya_metallurgiya_do... Выручка компании увеличилась на 15,0 % до 115,9 млрд руб., судя по всему, по причине увеличения рублевых цен на продукцию. Затраты росли большими темпами (+23,7%), составив 91,6 млрд руб. В итоге прибыль от продаж сократилась на 9,1%, составив 24,3 млрд руб., при этом операционная рентабельность сократилась с 26,6% до 21,0%. В отчетном периоде существенное сокращение испытали процентные доходы, составившие всего 325 млн руб. Несмотря на то, что у компании сформирован существенный кредитный портфель для осуществления своих инвестиционных проектов (на конец отчетного периода он достиг 135,0 млрд руб.), процентные расходы составили всего 1,3 млрд руб., так как относятся к капитализированным затратам по кредитам и займам и попадают в стоимость основных средств. По итогам отчетного периода компания отразила внушительное положительное сальдо прочих доходов/расходов в размере 6,3 млрд руб., сформированную, главным образом, за счет курсовых разниц по валютной части кредитного портфеля. В итоге Нижнекамскнефтехим зафиксировал чистую прибыль в размере 23,6 млрд руб., кратно превысившую результат предыдущего года. По линии балансовых показателей отметим сохраняющуюся на высоком уровне дебиторскую задолженность (55,9 млрд руб.), а также продолжающееся увеличение объема основных средств, достигших 321,1 млрд руб. Балансовая цена акции на конец отчетного квартала составила 139,14 руб. Отметим также, что по итогам 2023 г. на каждую акцию было выплачено 2,94 руб.; таким образом, среди акционеров было распределено всего около 24% годовой чистой прибыли. По итогам вышедшей отчетности мы понизили ожидаемый размер прибыли в текущем году, увеличив оценку операционных затрат компании. Также мы понизили норму отчислений на дивиденды, отталкиваясь от фактических сведений последних лет. В результате потенциальная доходность акций компании несколько сократилась. См. таблицу: https://bf.arsagera.ru/chernaya_metallurgiya_do... В настоящий момент привилегированные акции компании, торгующиеся исходя из P/BV 2024 около 0,5, продолжают входить в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

В планах эмитента на второе полугодие — активнее развивать продажи в странах Средней Азии. По словам представителей топ-менеджмента «СЕЛЛ-Сервис», для этих целей 15 августа 2024 года эмитент зарегистрировал дочернюю компанию в Узбекистане. Ранее ООО «СЕЛЛ-Сервис» раскрывало информацию о принятии решения о создании дочерней организации в Узбекистане. Для новой компании выбрано название — ООО «SELL-SERVICE VOSTOK». Размер уставного капитала предприятия составляет 2 149 950 000 узбекских сум, а его директором стал Новак Петр Геннадьевич, который также является учредителем и генеральным директором эмитента — ООО «СЕЛЛ-Сервис». ООО «SELL-SERVICE VOSTOK» будет работать с клиентами из стран Средней Азии: Узбекистан, Таджикистан, Киргизия, а также Казахстан. Компания уже открыла офис, приняла сотрудника и выбрала 3PL склад с оказанием услуг растаможки, маркировки, хранения и доставки до покупателя. «Мы сократим логистическое плечо для покупателей и будем поддерживать в наличии постоянный ассортимент. В планах на второе полугодие 2024 года — сконцентрироваться на продажах в Ташкенте, а также продолжить расширение клиентской базы в России. Мы планируем выйти на немалый охват, что является серьезной задачей. Поэтому сейчас встречаемся с потенциальными покупателями в Ташкенте, чтобы правильно сформулировать стратегию продвижения и преподнести наши конкурентные преимущества рынку», — поделился Петр Новак.

|

|

🐹Казаньоргсинтез. 🥜Вот Казань вновь пришла к интересным 90р. Дважды уже цель выполнила! 🥜Напомню, что это за цель такая на 98р., всё просто, это пол пути предыдущего снижения! Как видите, это работает! Да, цена перебивала её и это нормально, странно бы было, если бы Хомяк давал цели и и они реализовывались бы пипс в пипс))). Тут бы уже были вопросу к Хомяку!))) Но всё равно, дальше бумага не шла и оба раза разворачивалась! Лично мне это наблюдение с половиной пути помогает и работает достаточно часто! 🥜За пол года компания отчиталась не супер пупер, так что пока не понятно, после отскока, а он скорее всего будет, пойдёт ниже или же 90р. это пока дно! 🥜Но тем не менее спекулятивно стандартные 2 цели. Старая к старшему снижению и новая, половина прошлой локальной волны снижения! 🥜Отбой идеи, как обычно, выход из канала вниз! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

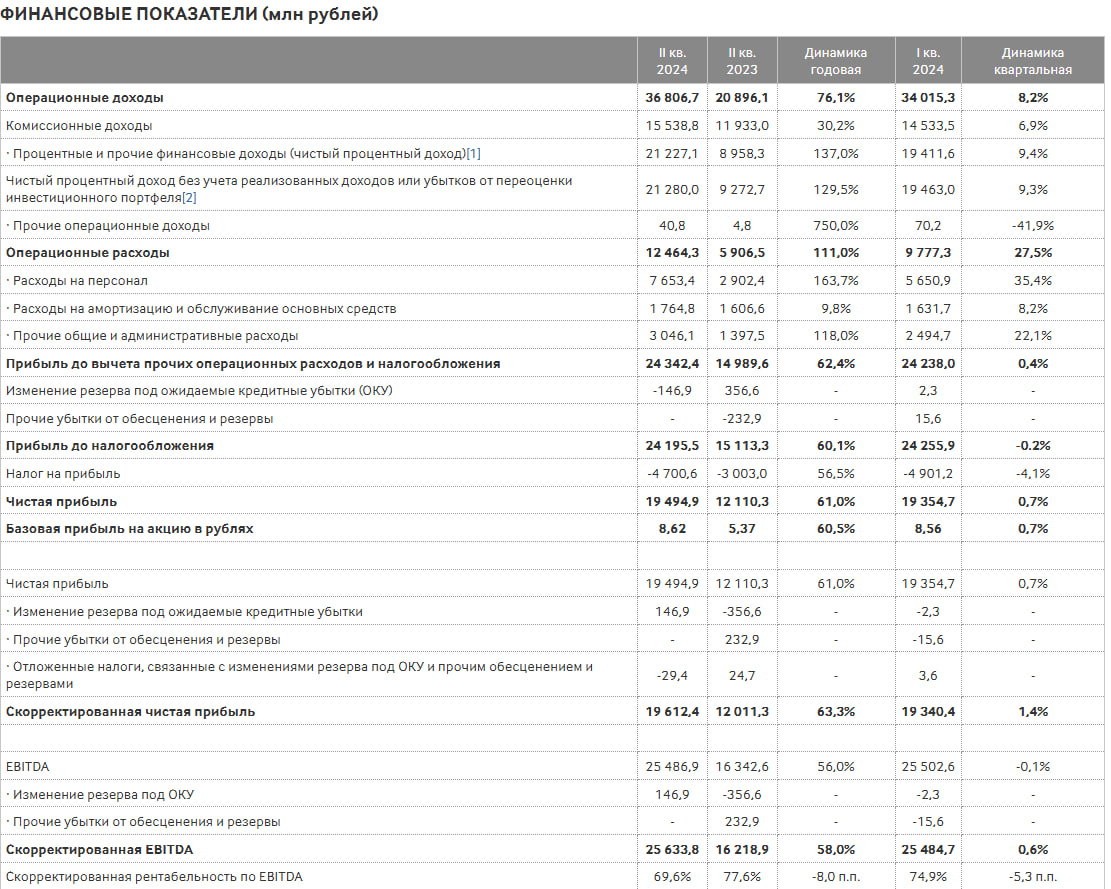

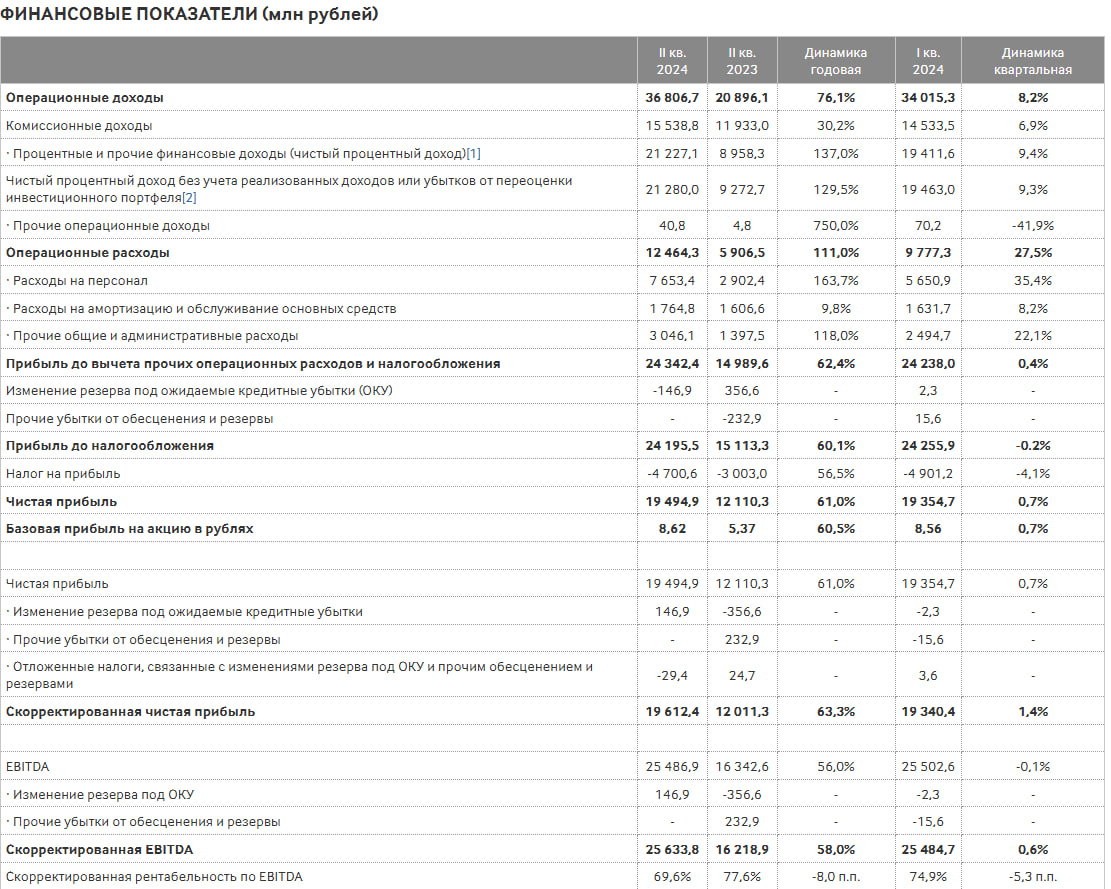

Сегодня Мос. биржа отчиталась за 2 квартал 2024 года: -Чистая прибыль: 19,5 млрд рублей (+61% г/г); -Комиссионный доход: 15,5 млрд руб. (+30,2% г/г); -Чистый процентный доход: 21,2 млрд руб. (рост в 2,4 раза г/г); -Скорректированная EBITDA — ₽25,63 (+58% г/г); -Операционные расходы во втором квартале 2024 года увеличились на 111,0% по сравнению со вторым кварталом 2023 года, в основном за счет роста расходов на персонал и маркетинг; В общем, компания чувствует себя достаточно уверенно, даже в такой, довольно сложной макроэкономической ситуации. Правда, эффект от введенных санкций мы сможем увидеть только в последующих отчетах, но не думаю, что это сильно подкосит компанию. не является инвестиционной рекомендацией Подробнее на — www.moex.com/n72237?nt=0#_ftn1ТГ канал - https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

Норникель, один из крупнейших мировых производителей никеля, меди и металлов платиновой группы, раскрыл финансовые результаты по МСФО за шесть месяцев 2024 года. Главные цифры Выручка уменьшилась год к году на 8,1%, до 509,3 млрд рублей, вследствие снижения рыночных цен на металлы, а также накопления запасов никеля и меди, вызванного ограничением судоходства в Красном море и прочими логистическими сложностями. Операционная прибыль сократилась на 38,1%, до 132,5 млрд рублей, в связи с ростом себестоимости, административных и коммерческих расходов и получением убытка от обесценения нефинансовых активов на фоне снижения выручки. Чистая прибыль снизилась на 6,5%, до 76,8 млрд рублей. Если сравнивать с динамикой сокращения операционной прибыли (−38,1%), то снижение чистой прибыли является незначительным, однако это объясняется получением прибыли по курсовым разницам в сумме 4,6 млрд рублей после курсового убытка 95,7 млрд рублей годом ранее. Чистый долг Норникеля с начала текущего года увеличился на 18,9% и составил 862,8 млрд рублей. Рост чистого долга произошел за счет увеличения общего долга на 11,8% (до 1 026,0 млрд рублей) и снижения денежных средств на 14,9% (до 163,2 млрд рублей). Соотношение чистого долга к EBITDA (прибыли до налогов, амортизации и уплаты процентов) на 30 июня 2024 года приемлемое и составило 1,7х. Прогноз рынка металлов Никель. Руководство Норникеля ожидает в 2024–2025 годах профицит на рынке никеля на уровне 100 тыс. тонн. Однако закрытие нескольких дорогостоящих никелевых производств, особенно в Австралии и Новой Каледонии, должно сбалансировать рынок и поддержать цену на металл в долгосрочной перспективе. Медь. Компания рассчитывает, что ожидаемое снижение процентных ставок мировыми центробанками поддержит спрос на медь начиная со следующего года. Котировки могут поддержать расширение электросетей и переход на «зеленую» энергетику. Палладий. Компания ожидает, что в текущем году дефицит на рынке палладия составит 0,4 млн тройских унций, а в 2025 году рынок палладия будет сбалансированным на фоне растущих объемов вторичной переработки и оптимизации загрузок в Китае. Платина. Норникель ожидает, что в 2024–2025 годах рынок платины будет сбалансированным из-за падения первичного предложения в Южной Африке, вызванного мерами по оптимизации производства на фоне падения цены корзины металлов платиновой группы. Наше мнение Норникель продолжает сталкиваться с рядом трудностей, из-за которых показатели компании находятся под давлением. В 2024 году ожидается снижение производства в натуральных показателях, при этом цены на производимые компанией металлы остаются на относительно низких уровнях. Мы по-прежнему не считаем акции Норникеля привлекательными для долгосрочного инвестора. Чтобы инвестировать в акции Норникеля, вы можете открыть счет в сервисе Газпромбанк Инвестиции. Читайте последние новости и обзоры компаний в нашем телеграм-канале — Газпромбанк Инвестиции

|

|

Положительный результат от страховых операций нивелирован сократившимся инвестиционным доходом Группа Ренессанс Страхование раскрыла консолидированную отчетность по МСФО за 1 п/г 2024 г. вместе с сопоставимым периодом предыдущего года. См. таблицу: https://bf.arsagera.ru/chernaya_metallurgiya_do... В отчетном периоде общая сумма страховых премий выросла на 38,8%, составив 73,4 млрд руб. на фоне роста спроса на автострахование и накопительное страхование жизни. В сегменте страхования жизни рост премий составил 76,3% (38,9 млрд руб.) на фоне существенного увеличения привлекательности продуктов накопительного страхования жизни (НСЖ). Частично это было нивелировано снижением соборов в рамках инвестиционного страхования жизни. Основным фактором роста НСЖ стало как успешное развитие прямых каналов продаж, так и партнерских каналов продаж, в т.ч. финансовых маркетплейсов. По кредитному и рисковому страхованию жизни премии выросли более чем в полтора раза до 7,2 млрд руб. Такой рост был обеспечен успешным развитием как новых партнерств с автодилерами, так и с общим ростом банковского кредитования. Премии по страхованию иному, чем страхование жизни составили 34,5 млрд руб., увеличившись на 12%, что было связано как с ростом спроса на страховые продукты, так и с ростом средней стоимости полиса на рынке. Премии по автострахованию выросли на 18,9%, до 21,4 млрд руб. Рост премий по автострахованию был обусловлен как опережающим развитием прямых продаж, так и ростом онлайн продаж через партнеров (агенты, дилеры, лизинг). Существенный вклад в увеличение доходов направления внесло развитие услуг каршеринга, на рынке страхования которого компания является абсолютным лидером в стране с долей около 60%. Премии по добровольному медицинскому страхованию (ДМС) выросли на 1,8% до 5,7 млрд руб. Указанная динамика наблюдалась несмотря на эффект высокой базы прошлого года и была вызвана дефицитом трудовых ресурсов в экономике, стимулирующим спрос на продукты ДМС страхования. Премии от прочих виды страхования выросли на 4,2% до 7,5 млрд руб., главным образом, за счет сегмента страхования грузов и ипотечного страхования. На фоне страховых выплат в размере 44,9 млрд руб., а также аквизиционных расходов в размере 18,4 млрд руб. нетто-результат от страховых операций оказался положительным и составил 7,2 млрд руб. против отрицательного годом ранее. Серьезное влияние на итоговый результат оказало падение инвестиционных доходов, составивших 5,5 млрд руб., а также отрицательные курсовые разницы в размере 774,3 млн руб. ( год назад - прибыль 2,9 млрд руб.). В итоге чистая прибыль компании составила 3,9 млрд руб., сократившись на 44,7%. Среди прочих моментов отметим увеличение инвестиционного портфеля до 192,4 млрд руб.(+5,6% с начала года). В структуре портфеля 57% приходится на облигации, 11% - на акции, 25% - на банковские депозиты и денежные средства, 7% - на недвижимость и прочие активы. Дополнительно отметим, что Совет директоров компании рекомендовал выплатить промежуточные дивиденды в размере 3,6 руб. на акцию, что составляет 51% заработанной за полугодие чистой прибыли. В планах компании до конца текущего года - завершить интеграцию страхового портфеля «ВСК - Линия жизни» по накопительному и инвестиционному страхованию размером около 12 млрд руб., а также закрыть сделку по покупке компании «Райффайзен Лайф» с портфелем примерно в 20 млрд руб. Только за счет указанных приобретений инвестиционный портфель компании должен вырасти примерно на 32 млрд руб. По итогам вышедшей отчетности мы понизили прогноз ключевых финансовых показателей на текущий год, отразив меньший размер доходов по инвестиционному портфелю. Прогнозы на последующие годы были незначительно повышены за счет повышения наших ожиданий по результатам от страховых операций. В результате потенциальная доходность акций компании несколько возросла. См. таблицу: https://bf.arsagera.ru/chernaya_metallurgiya_do... Акции Группы Ренессанс Страхование торгуются исходя из P/E2024 около 5,3 и продолжают входить в состав наших портфелей акций. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

USDJPY:

Японская иена (JPY) продолжает укрепляться второй день подряд, поскольку «ястребиные» высказывания главы Банка Японии Кадзуо Уэды контрастируют с «голубиной» позицией председателя Федеральной резервной системы Джерома Пауэлла. Глава Банка Японии Уэда заявил в пятницу в парламенте, что центральный банк может еще повысить процентные ставки, если его экономические прогнозы окажутся точными. Кроме того, июльские данные по инфляции (индекс потребительских цен) остались на самом высоком уровне с февраля, что усилило «ястребиную» позицию Банка Японии в отношении перспектив его политики. Доллар США (USD) дешевеет из-за роста вероятности снижения ставки в сентябре. Председатель ФРС Джером Пауэлл заявил на симпозиуме в Джексон Хоул: «Пришло время корректировать политику». Однако Пауэлл не уточнил, когда начнется снижение ставок и каков его потенциальный размер. Трейдеры ожидают, что центральный банк США может снизить ставки как минимум на 25 базисных пунктов в сентябре. Согласно данным CME FedWatch Tool, рынки в настоящее время полностью ожидают снижения ставки Федеральной резервной системой США на сентябрьском заседании как минимум на 25 базисных пунктов (б.п.). Торговая рекомендация: Торговля преимущественно ордерами Sell от текущего уровня цен FreshForex предлагает замечательный бонус 300% на каждое пополнение от 100 долларов, предоставляя возможность увеличить торговые объемы! Больше аналитической информации Вы можете найти на нашем сайте

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 🖥 ELMT - Элемент опубликует финансовые результаты за I полугодие 2024 г. 🏦 MOEX - Московская биржа опубликует финансовые результаты по МСФО за II кв. 2024 г. Конференц-звонок и вебкаст по финансовым результатам 🇷🇺 MVID - М.видео опубликует операционные и финансовые результаты за I полугодие 2024 г. 🇷🇺 ALRS - СД АЛРОСА; объявление дивидендов; I полугодие 2024 г. 🍾 BELU - СД НоваБев Групп; объявление промежуточных дивидендов. 🥜Друзья, в выходной инфопространство кипело от несправедливости в истории с выпуском броками нерезидентов под шумок так сказать! Соглашусь, это подло мягко говоря! И если у нас пооугав власть и можешь за это стать иноагентом и даже экстремистом, то тут ребята действовали в интересах граждан других стран, в ущерб собственным гражданам и государству с целью наживы, то это можно рассматривать, как измена Родине или как минимум саботаж!!! Будут посадки тех, кто барыжил? Боюсь, что даже не уволят никого!!! Это же другое!((( 🥜Что касается несправедливости, да на ней и строится вся биржевая торговля!!! По этому что бы каждый раз не чувствовать себя ущемлённым, нужно изначально понять и принять, что на рынке всегда будут стремиться делать так и создавать такие условия, что бы ты, я, он проигрался, а наше слало бы чьим-то! По этой причине, если вы не краткосрочный спекулянт, то нужно стараться плыть вместе манипуляторами, с теми кто рулит рынком! Не поддаваться панике и спрыгивать с темы, если уже сидите в лодке! Всё чего добиваются манипуляторы, что бы вы вышли из игры! Надо понимать, что они играют в обе стороны и придёт время, когда их заработок будет зависеть уже от роста рынка и вот тогда мы уже и поедем с ними за прибылью! По этой причине я и не унываю, а по возможности добираю просевшие активы! Единственное за это время в чём я был недоволен, так тем что рано начал делать первые доборы, привыкнув к росту и поверив в незначительную коррекцию! 🥜Ещё один момент. Что бы не происходило, во всём есть и свои плюсы! Если брать снижение рынка, то мы снижаемся уже продолжительное время, а выпускали нерезов относительно недавно и до конца прошлой недели! Так что не нужно всё снижение связывать с нерезами! У снижения было и есть достаточно других причин!!! Нерезы лишь придали ускорения в низходящем процессе! Но в чём же позитив? Позитив в ценах! Это и другие цены и другие дивы и другие апсайды! Поймите, как бы компании не развивались, больших доходностей без низкой базы вы не получите, а особенно поголовно практически по любой бумаге!!! Только обвалы и большие коррекции дают возможно заработать много и достаточно быстро! Вот смотрите и подумайте, после СВО можно было сидеть и гадать кого бы купить, а можно было с закрытыми глазами накупить любых компаний, прям рандомно и держать. И есть вариант, что рандомно можно было заработать больше!!! Так что спасибо за хорошие цены, возможно конечно это не конец, но и на том спасибо!) 🥜Эта неделя очень интересна на события. Сегодня интересно, что там у новичка Элемента и дивы Белуги. А завтра вообще огонь, дивы Новатэка, отчёты Хэндерсон, МТС Банка, ВУШа, а потом ещё ЕвроТранс, убитый Самолёт, новичок Промомед и другие! Так что будет интересно, жду и думаю на этой неделе точно будут спекулятивные положительные реакци на хорошие отчёты в бумагах, которые укатали так, как будто они раззорились!))) 🥜Что касается сегодня, то жду гэпы вверх на открытии и отскоки, а вот дальше пока боюсь даже загадывать. Сейчас стараюсь больше ориентироваться и торговать по факту. 🥜По торговле сегодня в планах выполнить несколько доборов, если всё же будет попытка порасти! В претендентах это Новатэк, Делимобиль, НЛМК и Эн+. Возможно кого-то упустил, но ничего страшного, по ходу дела напишу, если понадобится! На всех меня конечно не хватит, так что посмотрю, как откроемся, понаблюдаю и определюсь! Так же к свежачку добавил Лукойл. Хорошо скорректировался и стал мне интересен, была уже положительная реакция , так что можно поискать точку входа под среднесрок! 🍀Всем удачных торгов! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

|

|