|

|

|

Ранее в телеграмме сообщал 02.12.2023: Аргентину отдали на съедение сша, в качестве отступных

Аргентина возглавила рейтинг стран с самым высоким уровнем инфляции в мире. Показатель в стране достиг 211%. ОЭСР прогнозирует рост инфляции в Аргентине в этом году до 250% Инфляция в Аргентине с начала года выросла на 87%, в июле вросла на 263% г/г

|

|

📌 Это составляет 26,3% прогнозируемого ВВП России на 2024 год, В июле остатки на вкладах физических лиц увеличились на 587 млрд рублей, что эквивалентно росту на 1,1%: 📌 Около 300 млрд рублей из прироста обусловлены капитализацией процентов по уже размещенным средствам, а чистый приток новых средств составил 287 млрд рублей. 📌 Из этой суммы около 322 млрд рублей было размещено на срочных депозитах, а 264 млрд рублей — на текущих и накопительных счетах. —— Высокие процентные ставки продолжают привлекать клиентов. В конце июля Банк России повысил ключевую ставку до 18% годовых, что увеличило доходность вкладов. В начале августа средневзвешенная ставка по вкладам в топ-10 банках достигла 17,28%, что на 2,5 процентных пункта выше по сравнению с началом года. Больше обзоров и аналитики по рынкам в моем телеграмм канале: https://t.me/free_investment_anna

|

|

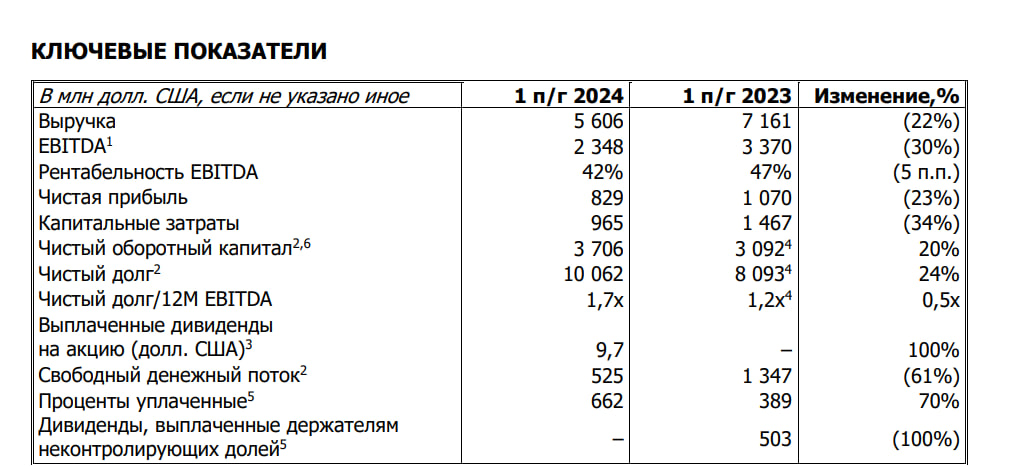

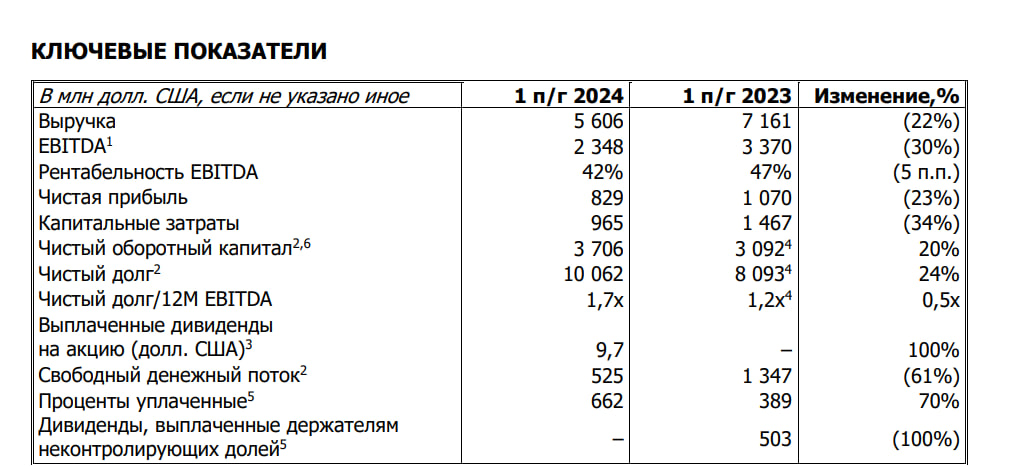

США расширил список юридических и физических лиц, попадающих под санкции, еще на 400 единиц. США включили в SDN лист Распадскую, Диасофт, некоторые активы Мечела, несколько дочерних структур Норникеля, расширили санкции в отношении ММК. Рынок начал реагировать на потенциальный новости заранее, но к закрытию основной торговой сессии коррекция индекса Московской биржи ускорилась до 📉-2,32% до 2 662,47 пункта. Ждем итогов вечерней сессии и открытия торгов в понедельник. Русснефть 📈+2,5% за 1 полугодие показала рост выручки на 60% до 147,3 млрд. рублей и рост чистой прибыли в 13 раз год к году до 38,5 млрд. рублей. Банк СПБ 📉-2,6% показал сильную отчетность за 1 полугодие с ростом процентных и комиссионных доходов. Но вот чистая прибыль снизилась на 14,3% год к году и составила 24,3 млрд. рублей. Наблюдательный совет банка рекомендовал выплатить дивиденды в размере 27,26 рублей на одну акцию и обычные 0,22 рубля на привилегированную. Дата закрытия реестра - 30 сентября. Совет директоров НКХП 📉-6,5% рекомендовал выплатить дивиденды за 1 полугодие в размере 22,19 рублей на одну акцию + 8,24 рубля из прибыли прошлых лет, то есть всего 30,43 рубля. Дата закрытия реестра - 7 октября. Провал дня - отчетность Норникеля 📉-5,9% за 1 полугодие. Выручка снизилась на 22% до 5,61 млрд. долларов, чистая прибыль снизилась на 23% до 0,8 млрд. долларов. Аналитики ожидали движения вниз, но не такого сильного. Из-за введенных новых санкций акции Мечел упали еще на 📉-10,6%. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

Вот и закончилась это бешенная неделя на рынке. По итогам дня индекс ММВБ просел на 2,32%. По итогам недели индекс ММВБ просел на 5,86%. Пробили на этой неделе отметку в 2700 и уже уверенно движемся к 2600. Уйдем-ли мы ниже? — наверняка да. Будут некие технические отскоки (как никак, на этой неделе ни один день не закрылся в плюс), но дорога ниже нам открыта. Поэтому, бежать и откупать просадку на всю котлету не нужно — лучше делать это лесенкой, при достижении определенных уровней. А для тех, у кого сдают нервы — лучше подкупить более привлекательные в данный период активамы (те же флоатеры, так как далеко не факт, что пик по ставке уже пройден). Так же, тем, у кого сдают нервы — советую отвлечься от рынка на этих выходных и хорошенько отдохнуть. Поэтому, всем желаю отличной пятницы и шикарных выходных! ТГ канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

МТС представил финансовые результаты за первое полугодие 2024 года. Главные цифры Выручка прибавила 18%, достигнув 332,2 млрд рублей. Рост выручки обусловлен ростом доходов от базовых телеком-услуг, ростом продаж в розничном бизнесе, ростом процентных и комиссионных доходов кредитного портфеля МТС Банка, а также развитием рекламного бизнеса Adtech. Операционная прибыль выросла на 14,2%, составив 70,9 млрд рублей. При этом рентабельность операционной прибыли за первое полугодие 2024 года составила 21,4% против 22,1% годом ранее. Снижению рентабельности операционной деятельности способствовал опережающий рост себестоимости, коммерческих и административных расходов, а также прочих расходов над выручкой. Финансовые расходы выросли на 69,7%, составив 43,3 млрд рублей. Чистая прибыль выросла на 58,7%, достигнув 47,6 млрд рублей. Показатель вырос на фоне поступлений от прекращенной деятельности в размере 19,7 млрд рублей. Чистая прибыль от продолжающейся деятельности снизилась на 4,3%, составив 27,9 млрд рублей. Дивиденды Совет директоров утвердил новую дивидендную политику на 2024–2026 годы, в соответствии с которой целевой показатель дивидендной доходности составляет не менее 35 рублей на одну акцию в течение календарного года. Компания утвердила дивиденды за 2023 год в сумме 68,2 млрд рублей (35 рублей за акцию) при чистой прибыли за 2023 год в размере 55,5 млрд рублей. Наше мнение Несмотря на рост выручки, опережающая динамика расходов МТС способствует снижению эффективности операционной деятельности компании, выраженной показателем операционной рентабельности. Более того, аккумулированный компанией уровень долгового капитала оказывает существенное давление на чистую прибыль в виде финансовых расходов по причине высокого уровня процентных ставок в экономике. Реализуемая компанией политика, направленная на превышение уровня дивидендов над чистой прибылью, создает риски стабильного поддержания текущих дивидендных выплат в будущем. С учетом этого мы не считаем акции МТС инвестиционно привлекательными. Чтобы инвестировать в акции на Мосбирже, вы можете открыть счет в сервисе Газпромбанк Инвестиции. Читайте последние новости и обзоры компаний в нашем телеграм-канале — Газпромбанк Инвестиции

|

|

Норникель отчитался сегодня за 1 полугодие 2024 года: -Выручка: 5,6 млрд долларов (-22% г/г); -EBITDA: 2,3 млрд долларов (-30% г/г); -Рентабельность EBITDA: 42% (-5 п.п. г/г); -Чистая прибыль: 829 млн рублей (-23% г/г); -Чистый долг: 10 млрд долларов (+24% г/г); -Свободный денежный поток: 525 млн долларов (-61% г/г); -В первом полугодии 2024 году выручка от реализации металлов снизилась на 22% (или -1 516 млн долл. США) и составила 5 260 млн долл. США; «К сожалению, неблагоприятные внешние условия, с которыми столкнулся «Норникель» в прошлом году, продолжили оказывать давление на наш бизнес и в первой половине 2024 года. Падение цен на никель и палладий, сложности с логистикой в Красном море, а также возросшие затруднения с трансграничными платежами крайне негативно отразились на нашей выручке, рентабельности и свободном денежном потоке.» — президент «Норникеля» Отчет достаточно неудачный: Тут и говорить особо нечего — снижение выручки, чистой прибыли и EBITDA (которая является базой для дивидендов) и растущая при этом этом задолженность и снижение свободного денежного потока. В общем, пока у компании дела идут тяжко и инвесторов не особо привлекают акции данной компании.не является инвестиционной рекомендацией ТГ канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

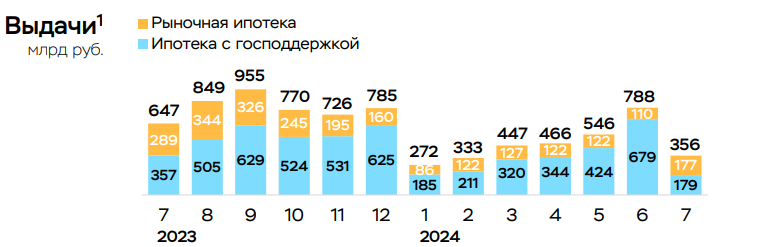

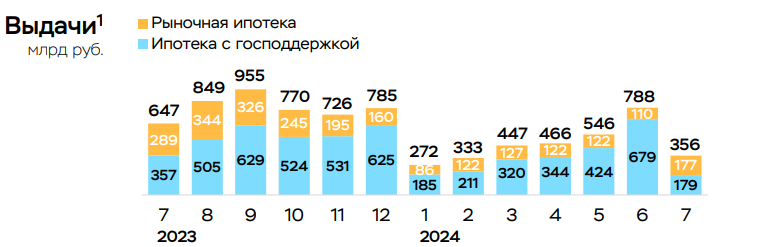

Недавно ЦБ выпустил информационно-аналитический материал под названием «О РАЗВИТИИ БАНКОВСКОГО СЕКТОРА РОССИЙСКОЙ ФЕДЕРАЦИИВ ИЮЛЕ 2024», где указаны темпы кредитования, в частности, указаны темпы ипотеки. С учетом отмены общей льготной программы и изменением условий по другим льготным программ будет интересно взглянуть на данную статистику: -По предварительным данным, темпы роста ипотеки замедлились до более сбалансированных 0,7% после ажиотажных 3,1% в июне. Объемы выдач ожидаемо сократились более чем в два раза, до 356 млрд с 788 млрд руб. в июне; -Выдачи ипотеки с господдержкой сократились почти в четыре раза (до 179 млрд с 679 млрд руб. в июне); -Выдачи рыночной ипотеки, наоборот, ускорились (+61%, до 177 млрд с 110 млрд руб. в июне), частично за счет продуктов, предполагающих сниженную ставку на первые 1–5 лет за счет завышения стоимости квартиры. Какие выводы можно сделать на основе этих данных: 1. Видим, что в июле огромную части в выдаче составляли льготные программы — всё из-за ажиотажного спроса. Так как в этом месяце выдавались кредиты по договорам, которые были заключены до 1 июля (то есть, по общей льготной ипотеке). Так же, семейная ипотека ужесточила свои условия только 11 июля — что тоже находит своё отражение в статистике. 2. В связи с этим, видим увеличение рыночной ипотеки уже в августе (на 61%). Но, и тут не все так гладко. Как написано выше — выдачи ускорились, частично за счет продуктов, предполагающих сниженную ставку на первые 1–5 лет за счет завышения стоимости квартиры (то есть, программы от застройщиков). И это очередная головная боль для ЦБ, которую он будет стараться решить - «Банк России неоднократно заявлял о рисках таких схем для заемщиков и сейчас прорабатывает изменения в регулировании для их снижения.» Почему для нас важны эти данные: Ипотека прямо влияет на рынок жилья — из-за льготных программ мы видим его перегретость. И, одна из задач ЦБ — регулировать этот рынок при помощи процентной ставки. Если раньше это влияние было нивелировано из-за общей льготной программы — то сейчас эта лазейка закрылась. Но, как я говорил ранее — появятся новые схемы от застройщиков, которые идут совсем не на руку ЦБ. Поэтому, от данной статистики будем частично зависеть риторика и действия ЦБ. Подробнее на - http://www.cbr.ru/Collection/Collection/File/50... ТГ канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

Мечел раскрыл операционные и финансовые результаты за 1 п/г 2024 г. Обратимся к анализу сегментных данных. См. таблицу: https://bf.arsagera.ru/chernaya_metallurgiya_do... Выручка горнодобывающего сегмента увеличилась на 14,9% на фоне увеличения продаж угольного концентрата на 29,9% в связи с наращиванием производства на разрезе «Нерюнгринский», а также вовлечения ранее накопленных запасов. Снижение цен на большинство видов продукции дивизиона нивелировало эффект от роста и восстановления добычи и переработки угля. EBITDA сегмента снизилась на 2,0% , составив 14,9 млрд руб. В металлургическом сегменте продажи продукции сократились на 6,8%, составив 1,6 млн тонн на фоне снижения производства чугуна, выплавки стали и плоского проката, что было связано с плановым и капитальным ремонтом производственных агрегатов и оборудования, а также санкционными ограничениями. При этом доходы увеличились на 6,2% до 140,4 млрд руб., по причине роста цен почти на все виды продукции сегмента. В свою очередь, EBITDA дивизиона сократилась на 23,6%, составив 17,9 млрд руб., на фоне увеличения себестоимости реализации. В энергетическом сегменте отрицательное значение показателя EBITDA связано с ростом затрат по ремонтной программе основного и вспомогательного энергетического оборудования. Переходя к консолидированным финансовым результатам компании, отметим рост общей выручки на 5,8% до 206 млрд руб. Операционные затраты увеличились на 21,6% до 201,4 млрд руб. на фоне роста цен на сырье, а также увеличения административных и прочих расходов из-за признания убытка в размере 14 млрд руб. от выбытия и утраты контроля над некоторыми иностранными дочерними компаниями, расположенными в Европе и Азии. Это привело к падению операционной прибыли на 84,3% до 4,5 млрд руб. Общая долговая нагрузка компании выросла с начала года выросла с 256,2 млрд руб. до 262,9 млрд руб., при этом финансовые расходы составили 20,1 млрд руб., увеличившись на 59,2%, на фоне роста процентных ставок. Структура кредитного портфеля изменилась за счет привлечения новых кредитов в юанях и на текущий момент составляет: 83,6% в рублях, оставшаяся часть – в иностранной валюте (3,2% в евро и 10,5% в юанях). Добавим, что на фоне укрепления рубля компания отразила положительные курсовые разницы в размере 4,2 млрд руб. против отрицательных значений 24,3 млрд руб. годом ранее. В результате чистые финансовые расходы составили 15,9 млрд руб., что более чем вполовину ниже прошлогоднего значения. В итоге чистый убыток холдинга составил 16,7 млрд руб., увеличившись почти в 5 раз. По итогам вышедшей отчетности мы повысили прогноз по выручке на фоне улучшения по добыче угля. При этом мы полагаем, что в текущем году компания отразит итоговый убыток из-за возросшей себестоимости и процентных расходов. Напомним, что мы не приводим значения ROE и потенциальной доходности акций компании, поскольку компания согласно нашим расчетам выйдет на положительный собственный капитал в 2028-2029 гг. См. таблицу: https://bf.arsagera.ru/chernaya_metallurgiya_do... На данный момент акции компании не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Определена ставка с 14-го по 25-й купонных периодов для облигаций серии БО-01-001P. Величина купона будет равна: ключевой ставке Банка России + 6,5% — на данный момент это значение составляет 24,5%. Ставка установлена на период с 24 сентября 2024-го по 18 сентября 2026 гг. С пятилетними облигациями серии БО-01-001P номинальным объемом 250 млн рублей компания вышла на биржу в октябре 2023 г. У эмитента это первый опыт выпуска ценных бумаг. На сегодня выпуск размещен на 41%. Андеррайтером выступила ИК«НФК-Сбережения». «Логика принимаемых решений в целом диктуется экономическими условиями и, главным образом, жесткой политикой Банка России. С плато в 7,5–8,5%, на котором находилась ключевая ставка на протяжении 12 месяцев до конца лета прошлого года, произошел поэтапный рост до 18% (двукратный рост). Размещение дебютного выпуска ООО «Феррум» начиналось с установления фиксированной ставки на первые 12 купонных периодов. Однако развитие тренда существенного ужесточения монетарной политики в довольно короткие сроки требовало реакции со стороны эмитента», — пояснил директор по развитию и стратегическому планированию АО «НФК-Сбережения» Алексей Кузьмин. Ставка 1-12-го купонов установлена на уровне 16,75% годовых. В меняющихся условиях эмитентом была предпринята попытка заблаговременного установления более высокой фиксированной ставки, но лишь на один купонный период: ставка 13-го купона зафиксирована в размере 20% годовых. Такой шаг позволил компании снизить уровень неопределенности хотя бы на полугодовом интервале времени и продемонстрировал инвесторам намерение эмитента на регулярной основе подстраиваться под новые реалии рынка и обеспечивать и привлекательные условия по доходности. Однако стремительное изменение экономической ситуации подтолкнуло компанию к дальнейшим изменениям условий. «Сохранение неопределенности за пределами одного месяца на практике способно расцениваться некоторыми инвесторами в качестве фактора, снижающего инвестиционную привлекательность. Поэтому на горизонте следующих 12 месяцев было принято решение «привязать» купонную доходность к динамике ключевой ставки. При этом «надбавка» к ключевой ставке составит 650 базисных пунктов, что даст ставку в 24,5% при размере ключевой ставки в 18%», — отметил Алексей Кузьмин. ООО «Феррум» специализируется на оптовой торговле металлопрокатом для судостроительных предприятий. Компания имеет производство по дополнительной обработке и сеть складов с запасом продукции. АКРА в июне 2024 г. подтвердило кредитный рейтинг ООО «Феррум» на уровне BB-(RU) со стабильным прогнозом. Как отметил топ-менеджер «НФК-Сбережения», для компаний сопоставимого уровня эмитент обладает высоким кредитным рейтингом одного из ведущих рейтинговых агентств, находится на лидирующих позициях в занимаемом сегменте бизнеса и осуществляет взвешенную финансовую политику. «Указанный размер премии является консенсусом интересов инвесторов и эмитента», — подчеркнул Алексей Кузьмин. Представитель организатора рассказал о том, что рынок положительно отреагировал на данное решение в первый же день торгов. Выход на биржевой рынок для эмитента — это стратегический шаг. «Очевидно, что в перспективе роль рынка ценных бумаг в экономике будет увеличиваться, и те компании, которые уже сейчас начинают использовать его возможности, обретают необходимые компетенции и получают конкурентное преимущество», — подчеркнул Алексей Кузьмин.

|

|

Ожидания инвесторов: замерли акции, ждут решения ФРС Мировые фондовые рынки приостановили свой рост в среду, стабилизировавшись после длительного подъема, который привел их к недавним рекордным вершинам. Инвесторы находятся в ожидании подтверждения того, что Федеральная резервная система США примет решение о снижении процентных ставок, что соответствует их прогнозам. Протокол июльского заседания ФРС, прошедшего 30-31 числа, показывает, что чиновники склоняются к понижению ставок на предстоящем сентябрьском заседании. Ожидается, что глава ФРС Джером Пауэлл, выступая в пятницу на ежегодной конференции в Джексон-Хоуле, Вайоминг, еще раз подтвердит намерение центрального банка ослабить кредитную политику. Это решение следует после успешного подавления наихудшего за последние 40 лет всплеска инфляции. Нефть и золото: контрастные тренды Цены на нефть показали снижение, в то время как золото сохраняло свою высокую стоимость, находясь вблизи рекордных значений, достигнутых во вторник. Это объясняется ослаблением доллара на фоне ожиданий снижения процентных ставок. Уолл-стрит и мировые рынки: стабильный рост На Уолл-стрит индексы продемонстрировали умеренный рост: Dow Jones Industrial Average (.DJI) поднялся на 0,13% и достиг отметки 40 889, S&P 500 (.SPX) увеличился на 0,42% до 5 620, а Nasdaq Composite (.IXIC) вырос на 0,57%, остановившись на уровне 17 918. Мировой индекс акций MSCI All Country (.MIWD00000PUS) также показал положительную динамику, прибавив 0,4% и почти достигнув своего июльского рекорда. С начала года его рост составил впечатляющие 13,9%. Европейские рынки: новый пик на горизонте В Европе индекс STOXX (.STOXX), объединяющий 600 ведущих компаний, увеличился на 0,3%, что позволило ему приблизиться к историческому максимуму, зафиксированному 7 июня. Волатильность на рынках: инвестиционные настроения под давлением Акции на мировых рынках в этом месяце демонстрировали значительную волатильность, что стало следствием тревоги инвесторов по поводу данных по занятости в США. Эти показатели усилили опасения относительно возможного наступления рецессии в крупнейшей экономике мира. Однако спустя некоторое время пессимистические настроения сменились надеждами на «мягкую посадку» экономики, в чем инвесторы видят шанс благодаря ожидаемому снижению процентных ставок в США, которое может начаться уже в сентябре. Рынок труда: ключевой фактор для ФРС В среду Министерство труда США сообщило, что количество созданных рабочих мест оказалось значительно ниже первоначальных ожиданий за период до марта. Этот факт усилил беспокойство Федеральной резервной системы относительно состояния рынка труда, что в свою очередь влияет на дальнейшую денежно-кредитную политику. «Отчет по труду подтверждает оценку фьючерсного рынка о том, что ФРС скорее всего пойдет на снижение ставок на заседании 18 сентября», — прокомментировал ситуацию главный глобальный стратег LPL Financial Куинси Кросби в электронном письме. Фьючерсы и облигации: ожидания на снижение ставок Фьючерсные рынки уже полностью учли вероятность снижения процентной ставки на 25 базисных пунктов в следующем месяце, а также возможное снижение на 50 базисных пунктов с вероятностью один к трем. В текущем году предполагается снижение на 100 базисных пунктов, с дополнительным снижением еще на 100 пунктов в следующем году. Доходность казначейских облигаций США также снизилась. Эталонные 10-летние облигации потеряли в доходности 2,3 базисных пункта, опустившись до 3,795% по сравнению с 3,818% накануне вечером. Доходность двухлетних облигаций, которая чувствительнее реагирует на ожидания по процентной ставке, упала на 6,9 базисных пункта, достигнув уровня 3,9305% против 4% вечером вторника. В ожидании решения: рынки замерли Таким образом, мировые рынки продолжают находиться в состоянии ожидания. Инвесторы сосредоточены на предстоящем заседании ФРС в сентябре, где будет решаться вопрос о дальнейшем курсе денежно-кредитной политики. Любые новые данные о состоянии экономики США могут существенно повлиять на этот курс, а значит, и на глобальные финансовые рынки. Безрецессионный сценарий: новый подход ФРС Мировые рынки оказались в уникальной ситуации, где перспективы значительного снижения процентных ставок не сопровождаются рисками рецессии. По словам Росса Ярроу, управляющего директора по акциям США в инвестиционном банке Baird, такой сценарий резко контрастирует с пятью из последних семи циклов снижения ставок, когда снижение затрат по займам было сопряжено с экономическим спадом. «Если нам удастся достичь того, что ФРС понижает ставки, инфляция снижается, а занятость остается на высоком уровне, то это будет весьма благоприятным исходом», — отметил Ярроу. Он также добавил, что такие условия могут создать позитивные перспективы для дальнейшего роста фондовых рынков. Азиатские рынки: смешанная динамика На азиатских рынках ситуация была менее оптимистичной. Индекс акций Азиатско-Тихоокеанского региона, за исключением Японии, MSCI (.MIAPJ0000PUS) просел на 0,3%. В Гонконге индекс Hang Seng (.HSI) упал на 0,7%, причем значительный вклад в это снижение внесла компания JD.com (9618.HK), акции которой упали на 8,7% после того, как Walmart (WMT.N) решил продать свою крупную долю в компании. Японский Nikkei (.N225) также снизился на 0,3%, остановив свое восстановление на уровне 38 000, что стало сопротивлением после августовского обвала. Валютные рынки и золото: доллар под давлением Ослабление доллара сыграло на руку золоту, которое приблизилось к рекордным максимумам, одновременно укрепив иену, которая вернулась к уровню 145,135 за доллар с многолетнего минимума, достигнутого в прошлом месяце. Евро также укрепился, прибавив около 3% в августе, достигнув уровня $1,115, что является самым высоким показателем с декабря прошлого года. Золото и нефть: разнонаправленные движения Цены на золото продолжали колебаться около отметки $2510 за унцию, оставаясь близкими к рекордным уровням, достигнутым во вторник. В то же время нефтяные котировки снова пошли вниз: американская сырая нефть подешевела на 1,69%, достигнув $71,93 за баррель, а Brent снизилась на 1,49%, упав до $76,05 за баррель. Взгляд вперед: что ждать дальше? В целом, рынки остаются в ожидании дальнейших действий ФРС и их влияния на глобальную экономику. Вопрос о том, сможет ли экономика США избежать рецессии на фоне снижения ставок, остается открытым, но текущие настроения инвесторов все больше склоняются к оптимистичному сценарию. Розничный сектор на подъеме: успех JD Sports Розничный сектор показал уверенный рост, возглавив список лидеров на фоне значительного повышения акций JD Sports (JD.L). Британский ритейлер спортивной одежды продемонстрировал рост на 5,3% после того, как сообщил о значительном улучшении базовых продаж во втором квартале, что вдохновило инвесторов. Энергетический сектор под давлением: цены на нефть продолжают падение Энергетический сектор оказался в числе отстающих, потеряв 0,6% на фоне падения цен на нефть уже пятую сессию подряд. Инвесторы выражают обеспокоенность по поводу возможного снижения мирового спроса на нефть, что оказывает давление на компании этого сектора. В ожидании ключевых данных: PMI и доверие потребителей Внимание рынков сосредоточено на предстоящих данных по оперативным индексам менеджеров по закупкам (PMI) для Франции, Германии, Великобритании и еврозоны, которые будут опубликованы в период с 07:15 до 08:30 по Гринвичу. Эти показатели помогут определить текущее состояние экономики в регионе. Также сегодня ожидается публикация данных по потребительскому доверию в еврозоне в 14:00 по Гринвичу. Позже в течение дня будут обнародованы данные по индексу деловой активности в США и первичные заявки на пособие по безработице, которые могут оказать существенное влияние на рынок. Ключевые движения на рынке: Aegon и Deutsche Bank Среди отдельных акций заметным падением выделилась Aegon (AEGN.AS), потерявшая 4% после того, как голландский страховщик сообщил о снижении ключевого показателя генерации капитала в первой половине года. Это вызвало беспокойство у инвесторов и привело к распродажам. В то же время акции Deutsche Bank (DBKGn.DE) выросли на 2,5% после того, как банк достиг соглашения с более чем половиной истцов, предъявивших ему обвинения в недоплате. Этот прогресс был воспринят рынком положительно, что отразилось в росте котировок банка. Взгляд на день вперед: ожидание ключевых показателей Инвесторы продолжают внимательно следить за предстоящими экономическими данными, которые могут стать ключевыми индикаторами для дальнейшего развития ситуации на рынках. Особое внимание будет уделено показателям PMI и индексу потребительского доверия, которые дадут представление о текущем состоянии европейской экономики и могут повлиять на настроения в других регионах.

|

|

|

|