|

|

|

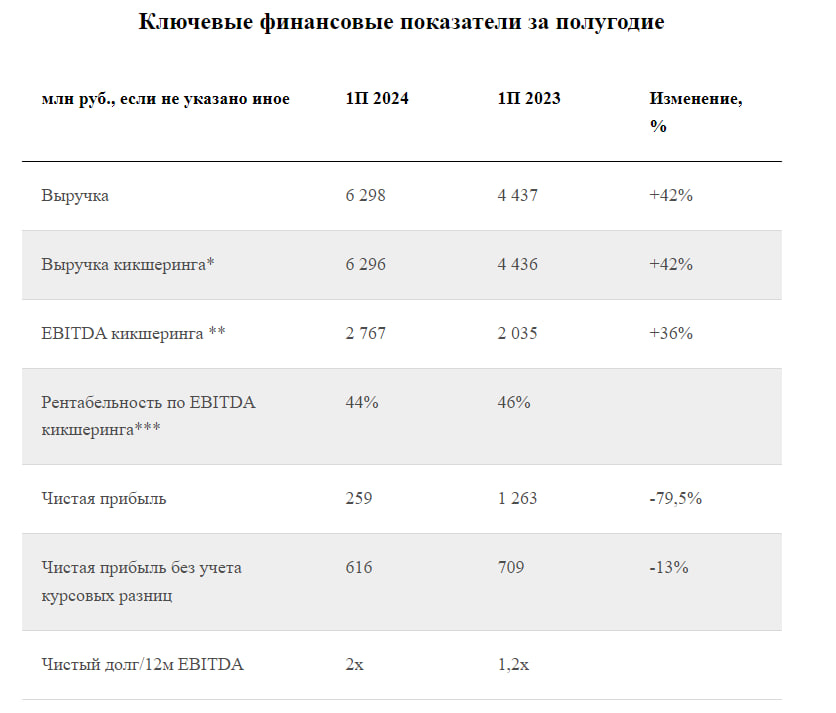

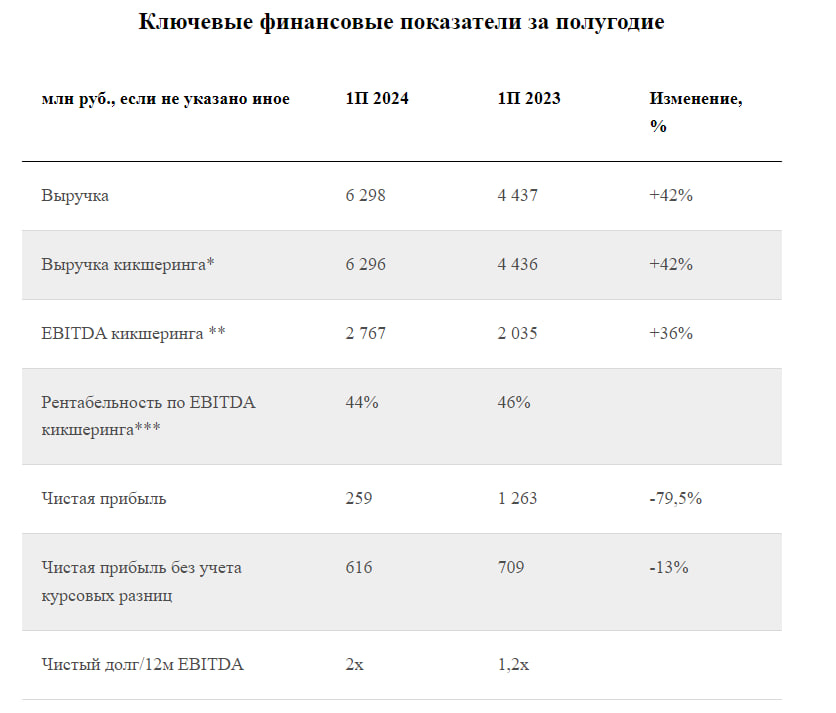

Российский оператор сервиса аренды электросамокатов и электровелосипедов Whoosh представил финансовые результаты за первое полугодие 2024 года. Ключевые результаты Рост выручки за первое полугодие 2024 составил 42% по сравнению с аналогичным периодом 2023 года, достигнув уровня 6,3 млрд рублей. Шеринг, составляющий 95% выручки компании, составил 6 млрд рублей, продемонстрировав рост на 41%. Себестоимость выросла опережающими темпами (+44,04%) за счет роста расходов на оплату труда в 1,62 раза и амортизации на 59,33%. Операционная прибыль выросла на 20,4%, составив 1,5 млрд рублей. При этом рентабельность операционной прибыли составила 24,6% против 29% годом ранее. Снижение операционной рентабельности обусловлено как ростом себестоимости, так и ростом коммерческих и административных расходов в два раза главным образом за счет роста расходов на оплату труда, юридических и консультационных услуг, маркетинга и программного обеспечения. Чистая прибыль за первое полугодие 2024 года составила 0,259 млн рублей, снизившись на 79,5% к аналогичному периоду годом ранее. Однако скорректированная чистая прибыль на курсовые разницы составила 0,616 млн рублей, продемонстрировав снижение на 13,1%. Существенное влияние на чистую прибыль оказали финансовые расходы, составившие 1,3 млрд рублей, по причине роста величины и стоимости долга. Так, объем кредитов и обязательств по аренде составил 11,5 млрд рублей против 6,6 млрд рублей годом ранее. Америка показала иксы Компания активно развивает предоставление услуг кикшеринга на зарубежном направлении, преимущественно в Латинской Америке. Так, выручка за первое полугодие 2024 года с зарубежных территорий составила 0,6 млрд рублей, продемонстрировав рост в 3,3 раза к аналогичному периоду предыдущего года. В структуре выручки доля составила 9,4% против 4,1% годом ранее. Наше мнение Whoosh продолжает активно развивать свой бизнес как внутри страны, так и выходя на зарубежные рынки. С целью развития компания привлекает долговой капитал, что в текущий момент высоких процентных ставок оказывает существенное давление на прибыль. При этом компания является резидентом Сколково, что предоставляет ряд преференций с целью оптимизации налоговой нагрузки. В данный момент акции Whoosh находятся на переоценке. Чтобы инвестировать в акции Whoosh, вы можете открыть счет в сервисе Газпромбанк Инвестиции. Читайте последние новости и обзоры компаний в нашем телеграм-канале — Газпромбанк Инвестиции

|

|

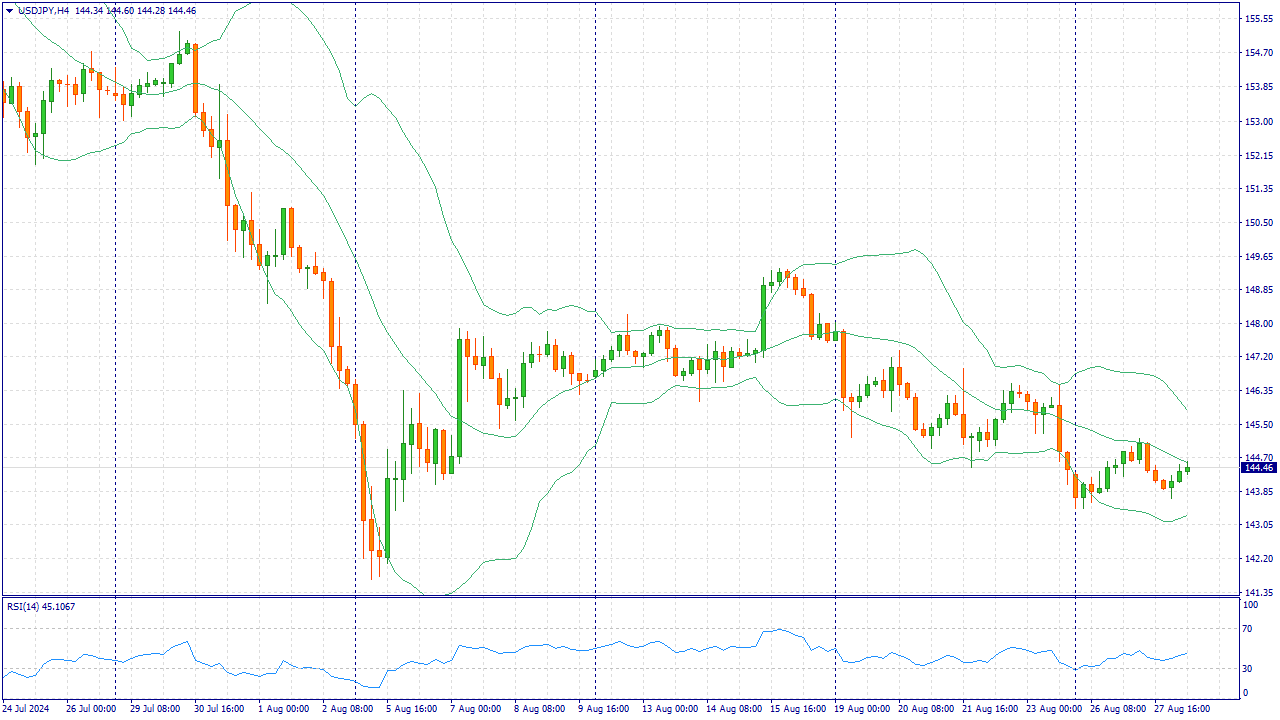

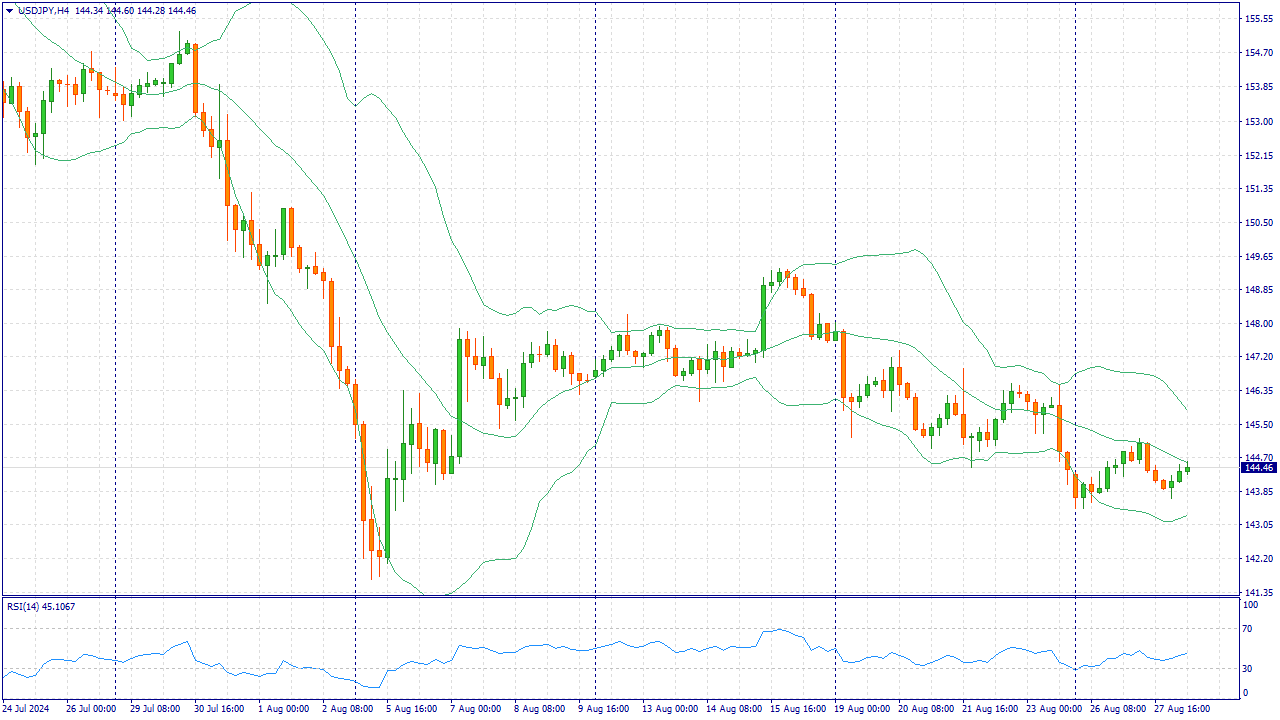

USDJPY:

Японская иена (JPY) немного снизилась против доллара США (USD) в среду. Однако противоречивые прогнозы Банка Японии (BoJ) и Федеральной резервной системы (ФРС) оказывают понижательное давление на пару USD/JPY. Глава Банка Японии Казуо Уэда в пятницу заявил в парламенте, что центральный банк может рассмотреть возможность дальнейшего повышения процентных ставок, если его экономические прогнозы окажутся точными. Снижение курса иены может быть ограничено ястребиными настроениями вокруг Банка Японии (BoJ). Тем временем председатель ФРС Джером Пауэлл на симпозиуме в Джексон Хоул отметил, что «пришло время для корректировки политики». Однако Пауэлл не уточнил сроки и масштабы потенциального снижения ставок. Кроме того, президент ФРС Сан-Франциско Мэри Дэйли в понедельник в интервью Bloomberg TV отметила, что «настало время» начать снижение процентных ставок, вероятно, с четверти процентного пункта. Согласно данным CME FedWatch Tool, рынки полностью ожидают, что Федеральная резервная система на своем сентябрьском заседании снизит ставки как минимум на 25 базисных пунктов (б.п.). Торговая рекомендация: Торговля преимущественно ордерами Sell от текущего уровня цен Подключайте 101% под просадку и торгуйте с удвоенным депозитом! Бонусные средства помогут увеличить прибыль или выдержать внезапную просадку! Больше аналитической информации Вы можете найти на нашем сайте

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 🐹Вроде как сегодня тишина из анонсированного! 🥜Друзья, Сегежа анонсировал отчёт на сегодня, но краем глаза видел, что была публикация, так что не стал вносить его отчёт на сегодня! По котировкам понял, что точно была!))) 🥜Вчера вечерком глянул происходящее и из двух вариантов которые у меня были, пока так всё и получается!!! 🥜В V-образный разворот я не верил изначально и об этом писал! 🥜Что касается поиска баланса, то его можно иметь в виду и рассматривать его не с понедельника, а с мощного отскока пятницы!!! Плюс, образовались большие гэпы понедельника, что так же говорило о том, что рынок должен навести порядок в таких разрывах! Так что я бы пока голову пеплом не посыпал, поиск баланса с учётом движения от лоя пятницы до хая понедельника вполне рабочий во многих бумагах!! 🥜Ну и соответственно самая основная тема текущей слабости, это борьба за локальные донышки!!! Это не куда не делось и является до сих пор актуальной темой!!! 🥜Ни вчера, ни сегодня возможности не то что торговать, но и следить за рынком к сожалению не было, но моя ТС мне позволяет вообще подзабить на рынок и ничего смертельного не произойдёт!))) Но АО немного страдает!((( Самое главное будьте последовательны и не кидайтесь из крайности в крайность и всё будет хорошо!!! 🥜Видел, что в чате уже похоронили ВУШ! Отчёт не изучал, глянул бегло тексты! Упала чистая прибыль при росте выручки!!! Опять же, приеду, всё изучу, но чистая прибыль мне не интересна в компании роста!!! Мне с неё диведенды 15-20% не получать!!! Надо глянуть причину снижения прибыли, ведь выручка выросла!!! Пока на вскидку причиной может быть траты в развитие!!! Грубо говоря, я заработал, я вложил и как итог чистой прибыли болт!!! Короче надо смотреть!!! 🥜Ну собственно говоря сегодня кратко! Из рынка выпал, очень сложно сложить картину, время 23:30, завтра, уже сегодня приеду, переведу дух, в четверг приду в себя и в форму и к пчтнице-понедельнику уже в штатном режиме будем думать что делать и как быть!!!))) 🍀Всем удачных торгов! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Об этом рассказал генеральный директор ООО «Сибирское стекло» («Сибстекло», актив РАТМ Холдинга) Антон Мор, представляя на ХI Международном форуме технологического развития «Технопром» экологичную паллету. 11 рядов суперлегкой 235-граммовой бутылки из бесцветного стекла, в составе компонентов для которого 35% стеклоотходов, установили на поддон из переработанного пластика и песка, упаковав в пленку, сделанную на треть из вторичных полимеров.

Напомним, в числе ключевых направлений реализации экологической программы «Сибстекла» — увеличение применения стеклоотходов и снижение веса тары, за счет чего компания наращивает выпуск изделий из одной тонны стекломассы. — В структуре продукции доля облегченной бутылки, выпущенной с применением облегчающих методов, в сравнении с 2015 годом выросла в 9 раз, — комментирует Антон Мор. — С января по июнь текущего года в стекольных комплексах утилизировали 23 тыс. тонн стеклобоя — плюс 12,3% по отношению к аналогичному периоду прошлого года. Причем, коричневую тару производят, используя уже 55-60% вторсырья. Таким образом, «Сибстекло» замедляет темпы истощения минеральных ресурсов и накопление полезных мусорных фракций на полигонах ТКО, а также уменьшает энергопотребление, благодаря чему сокращает нагрузку на окружающую среду, в частности, эмиссию СО2. — Экологизация производственной деятельности невозможна без внедрения наилучших доступных технологий, в том числе, цифровых, — подчеркнул президент РАТМ Холдинга Эдуард Таран. — Эффективность промышленного сектора и конкретных проектов предприятий оценивается по экономическим и экологическим индикаторам — между этими значениями должна существовать прямая корреляция, что будет способствовать достижению целей устойчивого развития. ООО «Сибирское стекло» — один из лидирующих производителей стеклотары, крупнейший утилизатор стекольных отходов в Сибирском и Дальневосточном федеральных округах, имеет статус «Партнер национальных проектов России».

|

|

Если после вчерашнего поста у вас сложилось мнение, что флоатеры - это тренд 2024 года, то вы сделали абсолютно правильные выводы. Давайте сегодня посмотри подборку 3 новых флоатеров, которые возможны для покупки в наш DGI портфель. Эти облигации имеют высокий кредитный рейтинг, формируют постоянный денежный поток, привязаны к плавающему основанию - ключевой ставке и доступны для неквалифицированных инвесторов. 1. Мособлэнерго-001Р-01 Мособлэнерго - региональная электросетевая организация, осуществляющая деятельность на территории Московской области. Единственным акционером компании является Московская область в лице Министерства имущественных отношений. 👉Дата размещения - 20.08.2024 года. 👉Дата погашения - 25.07.2029 года, но предусмотрена оферта через 3 года, поэтому необходимо будет следить за новостями. 👉Размер купона - КС + 140 б.п. 👉Выплата купона ежемесячная. 👉Кредитный рейтинг - AA+(RU). 👉Текущая цена - 100,8%. 2. ТрансКонтейнер-П02-01 ТрансКонтейнер — лидер контейнерной ж/д логистики, оперирующий крупнейшим в России парком контейнеров на всей ж/д сети. Компания обслуживает более 300 000 маршрутов как в России, так и за рубежом. 📌Дата размещения - 04.09.2024 года. 📌Дата погашения - 20.08.2027 года. 📌Размер купона - КС + премия не выше 200 б.п. 📌Выплата купона ежемесячная. 📌Кредитный рейтинг - ruAA- 3. Совкомбанк Лизинг-БО-П07 Совкомбанк Лизинг - средняя по размеру активов лизинговая компания, специализирующаяся на финансовом лизинге грузового и легкового автотранспорта. ✅Дата размещения - 23.08.2024 года. ✅Дата погашения - 08.08.2027 года, но предусмотрена амортизация номинала с 19 по 35 купон в размере 5,5% от номинальной стоимости облигации. ✅Размер купона - КС + 200 б.п. ✅Выплата купона ежемесячная. ✅Кредитный рейтинг - ruAA- ✅Текущая цена - 100,3%. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

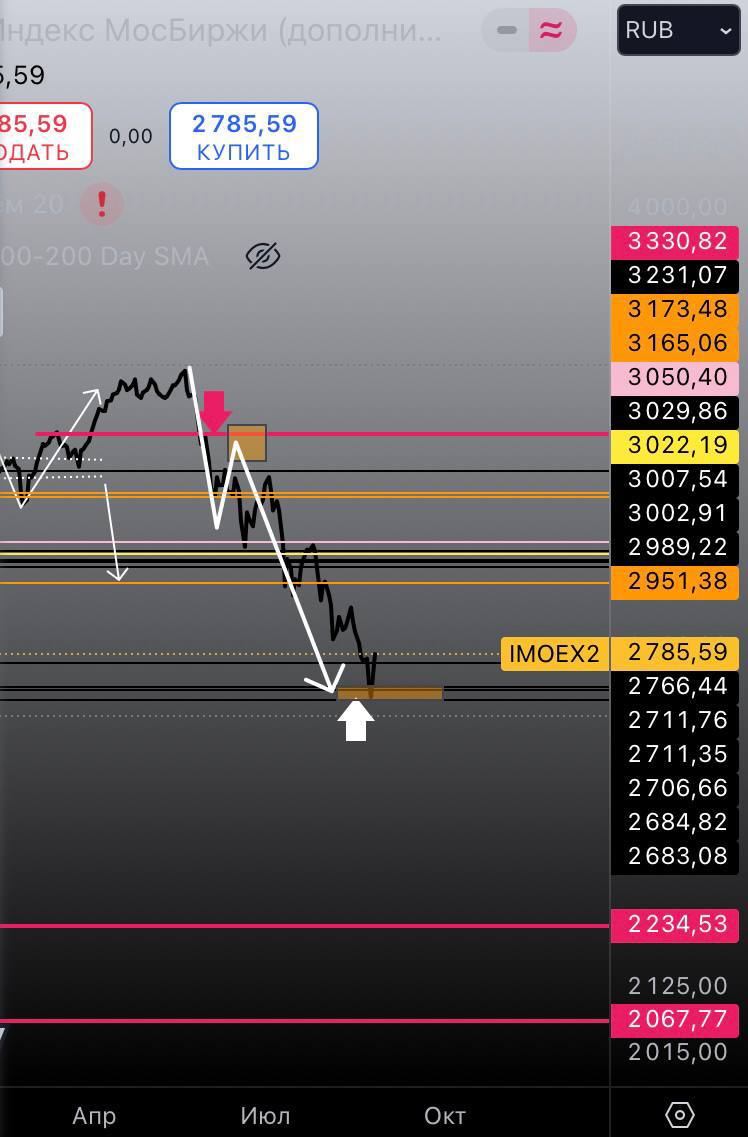

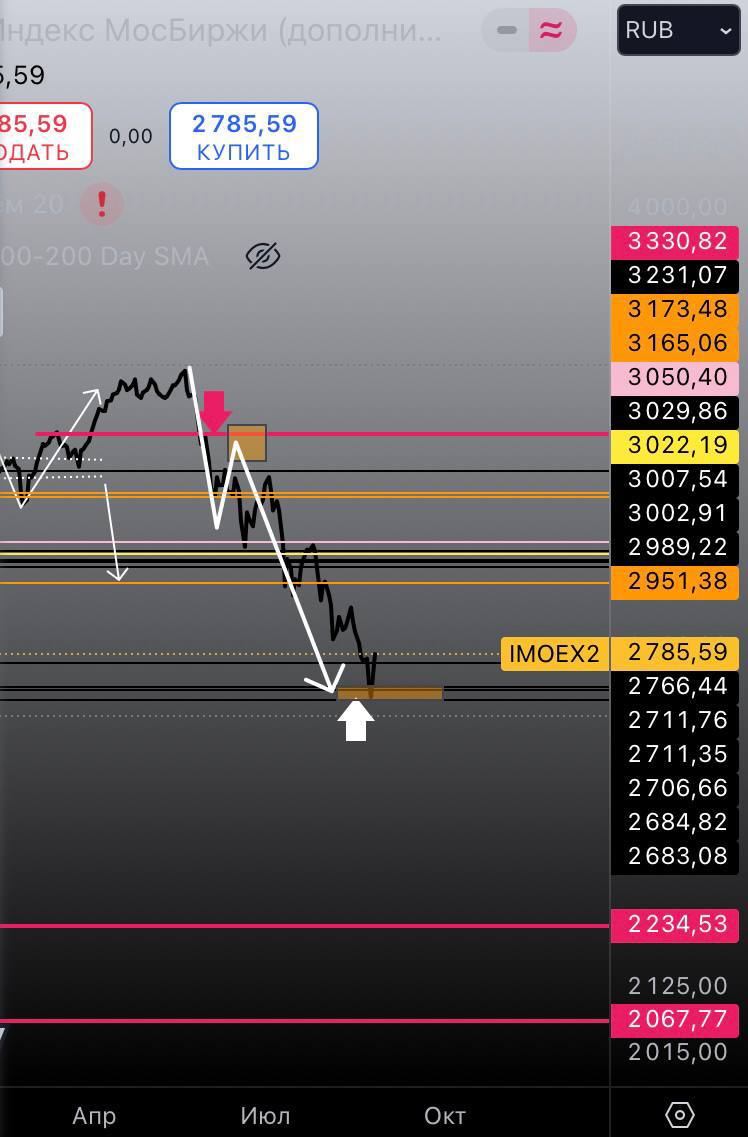

В закрытой торговой группе забрали более 600 пунктов на продаже российского индекса акций. Ордера закрыты на уровнях 2695, хороший вышел шорт. Дальше будем действовать по ситуации. Скорее всего от отскока будем искать новые точки в шорт. Покупать акции по текущим в принципе можно, но осторожно, не на всю котлету. Подробнее в сегодняшнем оборе рынка. Больше новостей и полезной информации в ТГ канале

|

|

Евро сохраняет восходящий тренд, несмотря на признаки перекупленности. На этой неделе нет катализаторов для сильного движения. Давайте рассмотрим факторы, которые способны привести вновь в действие главную валютную пару. Для начала взглянем на техническую картину. Индекс относительной силы (RSI) по паре EUR/USD приближается к критическому уровню 70, указывая на потенциальную вероятность коррекции. Тем не менее стабильная торговля, наблюдаемая в начале недели, позволила частично снять давление перекупленности. Аналитики предупреждают, что на фоне завершения месяца возможно увеличение волатильности. Некоторые эксперты полагают, что последние максимумы по паре EUR/USD могут остаться недостижимыми в краткосрочной перспективе, что может привести к сдержанному ценовому движению. Аналитики из Scotiabank обращают внимание на формирование медвежьего паттерна «вечерняя звезда» на 6-часовых графиках, что может сигнализировать о краткосрочном ослаблении евро. Однако они также отмечают, что потери, если и произойдут, скорее всего, будут ограниченными, что удерживает евро в пределах нынешнего восходящего тренда. Давайте вспомним, что значительное укрепление евро произошло после выступления главы ФРС Джерома Пауэлла на симпозиуме в Джексон-Хоуле, где он фактически подтвердил возможность снижения процентных ставок в сентябре. Эти заявления поддержали ожидания рынка, что привело к давлению на доллар и увеличению спроса на евро. Пауэлл также выразил обеспокоенность состоянием рынка труда, намекнув на возможное ухудшение, что может потребовать снижения ставок для защиты рабочих мест. Эти заявления привели к росту ожиданий на рынке о возможном снижении ставки ФРС на 50 базисных пунктов в ближайшее время. На этой неделе курс доллара будет зависеть от того, как изменятся ожидания относительно снижения ставок. Если вероятность снижения на 50 базисных пунктов увеличится, евро может продолжить укрепление по отношению к доллару. В случае снижения этих ожиданий доллар может частично восстановить свои позиции. Ключевым событием недели станет публикация дефлятора потребительских расходов (PCE) в пятницу, показателя инфляции, который ФРС традиционно считает важным индикатором. Однако аналитики не ожидают, что эти данные принесут сюрпризы, способные изменить текущую ситуацию на валютном рынке. Пауэлл подчеркнул, что инфляция не вернется неожиданным образом, и сместил фокус внимания на рынок труда. Это означает, что следующими важными данными для доллара станет отчет по занятости в несельскохозяйственном секторе, который будет опубликован в начале сентября. Помимо этого, трейдерам стоит учитывать приближение конца месяца, что может вызвать повышенную волатильность на валютном рынке, хотя это не обязательно укажет на изменение текущих трендов. Да, текущее движение евро вызывает вопросы о продолжении ралли или его завершении. Но здесь не стоит спешить с ответом, нужно выждать. Евро может торговаться в узком диапазоне до публикации новых данных по экономике США. Бычий настрой по паре EUR/USD сохраняют эксперты ING, которые сравнивают евро с туго свернутой пружиной, предполагая, что прорыв выше 1,1200 может привести к значительным покупкам, поскольку инвесторы ищут подтверждение нового тренда. На той неделе со стороны евро одним из возможных факторов, способных повлиять на курс, могут стать предварительные данные по инфляции CPI за август в еврозоне, которые будут опубликованы в пятницу. Если инфляция окажется выше ожиданий, это может усилить рыночные ожидания относительно дальнейшего снижения ставок ЕЦБ, что поддержит курс евро. Ожидается, что Клаас Кнот и Йоахим Нагель, представители ЕЦБ с ястребиными взглядами, выступят с комментариями по ситуации, что также может повлиять на настроения рынка. Давление в сторону евро может прийти и с другой стороны. Рост цен на нефть, вызванный напряженностью на Ближнем Востоке и перебоями с поставками из Ливии, может надломить пару EUR/USD. В результате возможна краткосрочная консолидация курса после недавнего ралли. В ING прогнозируют торговый диапазон 1,1100–1,1200 до публикации данных по экономической активности в США. Что мы видим на текущий момент? Евро пытается еще раз зайти на отметку 1,1200 и вскоре преодолеть максимум 2024 года на уровне 1,1201, достигнутый 26 августа, с возможным движением к максимуму 2023 года на отметке 1,1275. Именно это мы видим в части европейской сессии. На случай снижения первой важной целью станет недельный минимум 1,0881 от 8 августа, за которым следует ключевая 200-дневная скользящая средняя (SMA) на уровне 1,0848. Пробитие этого уровня может привести пару к следующей поддержке на 1,0777, соответствующей минимуму от 1 августа. Дальнейшие снижения могут направить курс к минимумам 1,0666 (26 июня) и 1,0649 (1 мая), что станет важными тестами для долгосрочного восходящего тренда. Четырехчасовой график показывает замедление восходящего движения, что вызывает опасения среди трейдеров. Начальный уровень сопротивления находится на отметке 1,1201, затем 1,1275. Однако поддержка на уровне 1,1098, подкрепленная 55-часовой скользящей средней на 1,1078, остается достаточно сильной. Следующий уровень поддержки отмечен на 1,0949.

|

|

Так же, отчетом за 1 полугодие 2024 поделилась с нами компания ВУШ: -Выручка: 6,3 млрд (+42% г/г); -EBITDA кикшеринга: 2,767 (+36% г/г); -Рентабельность по EBITDA кикшеринга: 44% (против 46% годом ранее); -Чистая прибыль: 259 млн рублей (-79% г/г); -Чистый долг/12м EBITDA: 2х (против 1,2х годом ранее); Фин. директор: «Whoosh продолжает быстро расти: выручка за 6 месяцев 2024 года увеличилась на 42% по сравнению с прошлым полугодием. Мы много проинвестировали в расширение парка: за год он увеличился на 50% до 200 тыс шт. При этом показатель чистый долг/12м EBITDA находится на невысоком уровне 2х на 30.06.2024.» «Мы также продолжаем демонстрировать высокую рентабельность, несмотря на вызовы окружающей экономической среды, связанные с ростом цен: маржа по EBITDA кикшеринга составила 44%.» «В дополнение хочется отметить, что доля зарубежного бизнеса выросла более, чем в два раза: с 4% до 9,4% выручки Группы, мы следуем своей стратегии развития за пределами РФ, в частности на очень перспективном рынке Южной Америки».» Отчет можно, впринципе, назвать неплохим. Видим активное развитие бизнеса, двух кратный рост выручки и EBITDA. Так же, по сообщению представителя, компания активно наращивает зарубежную долю рынка. На чистую прибыль же оказали влияние курсовые разницы — без них прибыль была бы ровна 616 млн рублей. В общем, будем следить за дальнейшими отчетами, так как увеличение парка на 50% и новые рынки найдут свое отражение в дальнейших результатах компании. не является инвестиционной рекомендацией Подробнее на — news.whoosh-bike.ru/ir/whoosh_publikuet_finansovie_rezultaty_po_mfso_za_6_mesyacev_2024_godaТГ канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

Активного роста у рынка хватило ровно на один день. Инвесторы выкупили интересующие их активы по бросовой цене, а сегодня продавцы уже преобладают над покупателями. Из положительного стоит отметить, что пятничный провал был закрыт. Получим ли мы второе дно в подарок узнаем совсем скоро, ведь за сегодня индекс Московской биржи скорректировался на 📉-1,21% до 2 730,38 пункта. Для любителей дивидендов сегодня хороший день, ведь сразу 2 компании рекомендовали их выплату за 1 полугодие: - по АЛРОСА 📉-4,9% 2,49 рубля на одну акцию, дивидендная доходность составила 4%. Инвесторы ожидали большего, хотя большинство аналитиков склонялись именно к такому размеру выплаты. Дата закрытия реестра - 19 октября 2024г. -по Газпром нефть 📉-1,0% 51,59 рублей на одну акцию с дивидендной доходностью 7,7%. Датой закрытия реестра на получение дивидендов установили 14 октября 2024г. МТС Банк закрыл 1 полугодие ростом чистой прибыли на 32,3% год к году до 7,8 млрд рублей, что соответствует рентабельности капитала на уровне 19,3%. СЕО банка подтвердили готовность начать выплату дивидендов уже в 2025 году. Компания одна из немногих сегодня растет на 📈+1,8%. ВУШ отчитался за 1 полугодие по МСФО стремительным ростом выручки на 42% год к году до 6,3 млрд. рублей и ростом поездок на 57% до 63,1 млн. Но вот это никак не нашло свое отражение в чистой прибыли, которая год к году сократилась на 79% до 259 млн. рублей. Инвесторы негативно приняли отчётность и акции компании обвалились на 📉-6,9%. Полюс опубликовал сильные финансовые итоги 1 полугодия. Выручка выросла на 16% до 2,7 млрд. долларов, скорректированная чистая прибыль - на 14% до 1,2 млрд. долларов. При этом чистый долг сокращен на 13%, а показатель чистый долг / EBITDA снизился до 1,5х. Акции корректируются на 📉-0,4% вслед за рынком даже несмотря на сильную отчетность. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

|

|