|

|

|

В понедельник наш рынок значительно оживился из-за предписания ЦБ, которое должно замедлить продажи со стороны нерезидентов. 📉 Однако эта эйфория быстро прошла, и поскольку остальные негативные факторы никуда не делись, индекс уже вернулся к прежним значениям. Дополнительное давление на рынок сейчас оказывает и возможность повышения ключевой ставки до уровня в 20%. 💬 Однако в этот вариант если честно я не верю, все же нельзя через ставку решить все проблемы, даже президент уже на это указывает. Так что в ближайшее время никаких новых негативных факторов добавиться не должно, а по индексу скорее всего мы увидим некоторый боковик. ❗️ Конечно, вариант с погружением еще слегка ниже исключать не стоит, это вполне возможно. Однако как бы то не было, кризис не вечен, и текущую ситуацию лучше всего рассматривать, как отличные возможности для покупок или временных потерь! Рынок пришел к весьма интересным значениям, и главное тут сделать правильный выбор и купить сильные и перспективные акции. Список таких бумаг уже опубликовали в нашем tg: https://t.me/%20I04KOMGJK6RlOGMy Переходите скорее, пока идеи еще актуальны ♥️

|

|

На днях совет директоров компании рекомендовал дивиденды в размере 52 рублей на акцию, что оказалось даже слегка лучше ожиданий. 💰 Уверен, что и следующая выплата будет ничуть не меньше, а дивидендная доходность по итогам года сможет преодолеть 15%. Все это еще раз указывает на финансовую устойчивость компании, что как никогда актуально при текущих обстоятельствах. ⭐️ А главное, что и в ближайшие годы эта стабильность никуда не денется, а дивиденды будут оставаться на отличном уровне. Из рисков вижу только то, что 95% акций принадлежат Газпрому, управленческие решения которого вызывают вопросы, однако думаю, что тут обойдется без неприятностей. ❗️ Так что я сохраняю позитивный взгляд на акции Газпром нефти и держу свою позицию дальше. От текущих покупка также актуальна, бумага определенно сильная и в ближайшие годы вас не подведет! Рынок пришел к весьма интересным значениям, и главное тут сделать правильный выбор и купить сильные и перспективные акции. Список таких бумаг уже опубликовали в нашем tg: https://t.me/%20I04KOMGJK6RlOGMy Переходите скорее, пока идеи еще актуальны ♥️

|

|

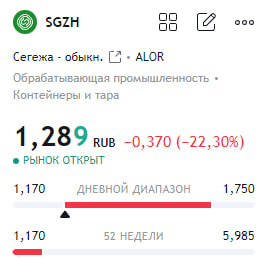

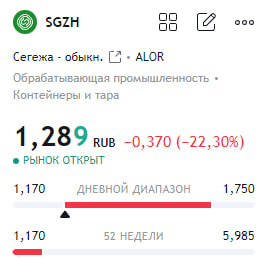

Сегежа сегодня отчиталась за 2 квартал (и 1 полугодие) 2024 года по МСФО. Если вы ждали чуда, то его не случилось, но без сюрприза точно не обошлось. Компания весь 2 квартал продолжала усиленно работать, показывая уверенный рост выручки на 14% кв/кв до 26,1 млрд. рублей. Такая же радужная картина и за полугодие - рост на 23% до 48,9 млрд. рублей. Выручка растет за счет роста объема продаж, то есть продукция компании пользуется спросом, в особенности березовая фанера и клееные деревянные конструкции. Компания начинает находить новые рынки сбыта. На этом весь позитив закончен. Чистый убыток продолжил свой рост и за полугодие достиг нового рекорда в 9,5 млрд. рублей, что больше рекорда прошлого года на 24%. Стоит отдать должное Сегеже, что попытки сократить убыток прослеживаются, квартал к кварталу видим сокращение на 17%, но темпы недостаточны для выхода из долговой кабалы. Компания продолжила наращивать долги, которые на конец 2-го квартала составили 144,2 млрд. рублей или +17% год к году. Средневзвешенная ставка по долговым обязательствам - 15,5%, Сегеже очень сложно обслуживать долг такого размера с учетом ставки заимствования. И в конце сюрприз, а точнее решение, которого инвесторы ждут более года. Сегежа приняла решение о дополнительной эмиссии, параметры и сроки которой будут представлены уже этой осенью. Спрашивается зачем было так долго тянуть с этим, наращивая долг? На фоне отчетности и новостей акции Сегежи обвалились на 📉-23,7%. Акции материнской компании АФК Системы также скорректировались на 📉-9,0%. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

Азиатские фондовые индексы завершили торги с разнонаправленными изменениями, реагируя на корпоративные новости. Японский Nikkei 225 прибавил 0,5%, поддерживаемый ростом JTEKT Corp. (+5,6%), Nissui Corp. (+4,5%), Yokogawa Electric (+4,4%), Sony Group (+2,8%) и Toyota Motor (+1,8%). Lasertec (-4,3%), Mercari (-3,1%) и Disco Corp. (-2,1%) потеряли в стоимости. Китайский Shanghai Composite снизился на 0,2%, с падением Wuhan P&S Information Technology (-12,2%), Seres Group (-3,8%), Anhui Jianghuai (-4,4%) и Sichuan Changhong Electric (-3,5%). Совокупная прибыль крупных промышленных компаний Китая за январь-июль выросла на 3,6% до 4,099 трлн юаней. PetroChina выросла на 3% в Шанхае и на 4,1% в Гонконге после публикации рекордной финансовой отчетности. Гонконгский Hang Seng поднялся на 0,4%, поддерживаемый ростом Trip.com Group (+9,1%) после сильной квартальной отчетности. Чистая прибыль туроператора выросла в 6 раз, а выручка увеличилась на 14%. Alibaba Group Holding потеряла 4% в стоимости. Южнокорейский Kospi снизился на 0,3% под давлением акций SK Hynix (-2,6%) и Samsung Electronics (-0,4%). SK Innovation выросла на 3,1% после одобрения слияния с SK E&S. Австралийский S&P/ASX 200 упал на 0,16%, в основном из-за падения акций Johns Lyng Group (-27,1%) после слабой отчетности. Yancoal Australia, Commonwealth bank и National Australia Bank также потеряли в стоимости, в то время как BHP Group, Woodside Energy и Coles Group показали рост.

|

|

Сегодня отчетом за 2 квартал 2024 года поделилась с нами Сегежа: -Выручка: 26,1 млрд рублей (+14% кв/кв); -OIBDA: 3 210 млрд рублей (+27% кв/кв); -Чистая прибыль: -4 312 млрд рублей (+17% кв/кв); -Капитальные затраты: 2 815 млрд рублей (1 033 млрд рублей кварталом ранее); -Долг: 144 200 млрд рублей (+5% кв/кв); Видим высокую долговую нагрузку компании, которая продолжает усугубляться. И в связи с этим было принято решение о проведении SPO (проще говоря, допки) и акции на это отреагировали резким снижением ( минус более 20%). Точных параметров SPO пока нет и появятся они ближе к середине осени.

В общем, акции данной компании продолжают трепать нервы своим инвесторам и котировки обновили сегодня свой минимум. И, судя по всему, ситуация тут вряд-ли улучшиться в ближайшее время. не является инвестиционной рекомендацией Подробнее на - https://bcs-express.ru/novosti-i-analitika/sege...

Тг канал - https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

Эффект от роста операционных показателей перекрыт возросшими расходами ПАО «СмартТехГрупп» - материнская компания финтех-сервиса CarMoney, занимающегося выдачей залоговых займов - опубликовало консолидированную отчетность по МСФО за 1 п/г 2024 г. См. таблицу: https://bf.arsagera.ru/CARM/itogi-1-pg-2024-g-e... В отчетном периоде компания увеличила количество активных займов на 20,1% до 35,8 тыс. шт. Общий портфель выданных займов вырос на 6,8%, при этом доля беззалоговых продуктов в общем портфеле осталась на уровне 7%. Средняя стоимость автомобиля в залоге превысила 1 млн руб. (+13,9%), средний чек автозайма вырос на 17,5% до 362 тыс. руб. как вследствие увеличения стоимости авто, так и за счет улучшения качества заемщиков. Объем выдач вырос на 4,0% до 1,8 млрд руб., что стало максимальным значением с 2020 г. В результате чистый процентный доход составил 1,3 млрд руб., увеличившись на 14,9%. Средневзвешенная процентная ставка по выданным кредитам составила около 84,0%. На фоне увеличения клиентской базы компания была вынуждена провести разовые начисления резервов по беззалоговой части своего портфеля, что привело к существенному увеличению объемов резервирования. При этом ожидаемые потери по итогам квартала составили 11,5%, сократившись на 3,2 п.п. несмотря на увеличение объемов выдаваемых кредитов. Общие расходы также показали существенный рост, составив 692 млн руб., главным образом, по причине увеличения затрат на маркетинг и IT. Отметим, что в рамках стратегии своего развития компания взяла курс на организацию новых партнерств с участниками финансового рынка, которая подразумевает интеграцию решений в IT-платформы партнеров и, как следствие, наличие постоянных затрат по данной статье. В результате чистая прибыль сократилась на 26,2%, составив 176 млн руб. См. таблицу: https://bf.arsagera.ru/CARM/itogi-1-pg-2024-g-e... По линии балансовых показателей отметим рост привлеченных клиентских средств на 20,3% до 2,2 млрд руб. Собственный капитал компании с начала года увеличился на 4,6% до 4,0 млрд руб. Добавим также, что по итогам 2023 г. компания воздержалась от выплаты дивидендов. Согласно принятой дивидендной политике в будущем предполагается распределять среди акционеров от 25 до 50 процентов заработанной чистой прибыли. По итогам вышедшей отчетности мы незначительно понизили прогноз финансовых показателей компании на текущий год, отразив возросший уровень операционных расходов. Прогнозы на последующие годы не претерпели серьезных изменений. В результате потенциальная доходность акций осталась на прежних уровнях. См. таблицу: https://bf.arsagera.ru/CARM/itogi-1-pg-2024-g-e... В настоящий момент акции компании торгуются исходя из P/BV в районе 1,0 и P/E около 8,0 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Ростелеком раскрыл консолидированную отчетность по МСФО и ключевые операционные показатели за 1 п/г 2024 г. См. таблицу: https://bf.arsagera.ru/svyaz_telekommunikacii_i... Выручка компании выросла на 8,8% до 353,1 млрд руб., главным образом, вследствие результатов мобильного бизнеса, цифрового кластера ЦОД и облачных сервисов, а также продвижения комплексных цифровых продуктов в сегменте B2B/G. В посегментном разрезе отметим, рост доходов мобильного бизнеса до 129,3 млрд руб. (+13,9%), связанный с ростом потребления мобильного интернета, активным проникновением пакетных предложений и переходом на новые тарифы. Помимо этого двузначными темпами продолжает расти новое направление – доходы от цифровых сервисов и облачных услуг, составившие 68,7 млрд руб. (+15,4%), что связано с развитием платформенных решений для предоставления социальных сервисов, продвижением облачных решений, проектов «Цифровой регион» и решений кибербезопасности. Доходы от услуг телевидения прибавили 19,0% и составили 25,6 млрд руб. на фоне положительной динамики абонентской базы Wink (сочетает возможности IPTV и онлайн- кинотеатра), выросшей на 3,1% и увеличения ARPU на 15,4%. Рост выручки до 53,3 млрд руб. (+4,5%) показал сегмент ШПД при увеличении абонентской базы на 3,9% при практически неизменном ARPU. Продолжает снижаться выручка по некогда основному направлению – фиксированной телефонии, составившей 20,0 млрд руб. (-7,6%) за счет сокращения количества абонентов на 10,7%. Операционные расходы Ростелекома за отчетный период выросли на 9,2% и составили 290,5 млрд руб. Существенную динамику продемонстрировали расходы на персонал, выросшие до 93,1 млрд руб. (+17,6%) на фоне наращивания численности в цифровых кластерах и индексации вознаграждения сотрудникам. Амортизационные отчисления увеличились на 11,6% до 81,8 млрд руб. на фоне ввода основных средств и нематериальных активов под новые проекты. Прочие расходы возросли на 8,5% до 62,2 млрд руб., что было обусловлено реализацией ряда крупных проектов, сопровождающихся ростом соответствующих доходов. В итоге операционная прибыль увеличилась на 6,9%, составив 62,6 млрд руб. В блоке финансовых статей по-прежнему доминируют процентные расходы, составившие 36,9 млрд руб., против 22,6 млрд руб. годом ранее. Общий долг компании (без учета аренды) увеличился с начала года с 487,9 млрд руб. до 509,7 млрд руб. Эффективная ставка налога на прибыль сократилась с 24,0% до 12,5% на фоне наличия в составе группы ИТ-компаний, имеющих льготный режим налогообложения прибыли. В итоге чистая прибыль Ростелекома сократилась на 10,5% до 21,9 млрд руб. Ростелеком продолжает с одной стороны радовать прекрасным результатам ряда сегментов, а с другой стороны - расстраивать ухудшающейся рентабельностью на фоне роста операционных и финансовых расходов. Свободный денежный поток компании в отчетном периоде снизился почти в 3 раза, составив 26,7 млрд руб., на фоне резко возросшей инвестиционной активности, а также увеличения процентных платежей. Ожидается, что компания в текущем году представит обновленную стратегию своего развития, подкрепленную конкретными числовыми параметрами. В наших прогнозах на временном окне в пять лет мы закладываем выход Ростелекома на триллионный уровень выручки, а также стомиллиардный рубеж чистой прибыли. Помимо этого, Ростелеком в очередной подтвердил свои планы по постепенному выводу на биржу своих дочерних компаний. Первой из них станет цифровой кластер (ЦОД), IPO по которому Ростелеком планирует провести осенью текущего года. Объем размещения может составить менее 10% акций. По итогам вышедшей отчетности мы несколько снизили прогноз финансовых показателей на текущий и последующие годы по причине более высоких ожидаемых темпов роста операционных и финансовых расходов. В итоге потенциальная доходность акций компании осталась на прежних уровнях. См. таблицу: https://bf.arsagera.ru/svyaz_telekommunikacii_i... В настоящий момент акции Ростелекома торгуются исходя из P/E 2024 около 6,8 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Московская биржа опубликовала консолидированную финансовую отчетность по МСФО за 1 п/г 2024 г. См. таблицу: https://bf.arsagera.ru/moskovskaya_birzha/itogi... Операционные доходы биржи увеличились сразу на 60,6% до 70,8 млрд руб., на фоне роста процентных доходов до 43,1 млрд руб. (+96,1%). При этом величина инвестиционного портфеля выросла на 38,8% до 3,0 трлн руб. Совокупная величина комиссионных доходов биржи возросла на 37,4% до 30,1 млрд руб. Комиссионные доходы фондового рынка выросли в полтора раза, составив 6,5 млрд руб., на фоне скачка в объемах торгов рынков акций и облигаций, усиленного увеличением объемов размещений на первичном рынке. Комиссионные доходы прочих рынков (в т.ч. валютного рынка) прибавили 20,9%, составив 3,8 млрд руб. при увеличении объемов торгов на 16,6%. Комиссионные доходы на денежном рынке увеличились на 41,6%, составив 7,1 млрд руб. на фоне роста объема торгов на 34,6%. Рост эффективной ставки комиссии был вызван увеличением долей более прибыльных сегментов репо с ЦК и репо с клиринговыми сертификатами участия (КСУ) в структуре торговых объемов. Комиссионные доходы на срочном рынке увеличились на 54,8% до 4,1 млрд руб., главным образом, на фоне роста объемов торгов на 30,7%. Комиссионные доходы от депозитарной деятельности и клиринговых услуг выросли на 15,5% и составили 5,2 млрд руб. Объем активов, принятых на обслуживание в НРД, возрос на 15,9% и составил 81,1 трлн руб. Операционные расходы Биржи выросли почти вдвое и составили 22,2 млрд руб. в основном за счет роста маркетинговых расходов и расходов на персонал. Расходы на персонал выросли более чем вдвое, во многом, по причине создания резервов в рамках программы долгосрочной мотивации, а также резервов на выплату премий. Расходы на рекламу и маркетинг выросли более чем в пять раз за счет расходов по проекту Финуслуги. Отметим также увеличение расходов на техническое обслуживание (+20,8%) на фоне постепенной реализации программы обновления программного и аппаратного обеспечения. В результате чистая прибыль биржи увеличилась на 46,9% до 38,9 млрд руб. По результатам вышедших данных мы не стали вносить существенных изменений в модель биржи См. таблицу: https://bf.arsagera.ru/moskovskaya_birzha/itogi... В настоящий момент акции Мосбиржи торгуются с P/BV 2024 около 1,8 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Компания РуссНефть опубликовала консолидированную финансовую отчетность по МСФО за 1 п/г 2024 г., воздержавшись от раскрытия операционных показателей. См. таблицу: https://bf.arsagera.ru/obneftegazgeologiya/itog... Общая выручка компании подскочила на 60,2%, составив 147,3 млрд руб., что, на наш взгляд, объясняется ценовыми факторами, вызванными ослаблением рубля и ростом средних экспортных цен реализации. Себестоимость компании выросла на 16,2% до 107,8 млрд руб. на фоне скачка расходов на уплату НДПИ с 45,2 млрд руб. до 75,5 млрд руб. Существенное влияние на показатели отчетности оказала продажа компании Global Energy Cyprus Limited, которая владела группой GEA Holdings Limited (GEA), консолидировавшая активы компании в Азербайджане. В результате компания отразила соответствующие эффекты в составе прочих доходов в общей сложности свыше 4,0 млрд руб., а также 6,3 млрд в качестве доходов от дисконтирования финансовых обязательств группы GEA. При этом годом ранее в отчетности компании была отражена отрицательная переоценка свопов в размере около 10 млрд руб. В результате операционная прибыль компании составила 39,5 млрд руб. против убытка годом ранее. В блоке финансовых статей помимо уже упомянутого дохода от дисконтирования обязательств отметим существенное увеличение процентных доходов (с 3,0 млрд руб. до 4,8 млрд руб.) на фоне умеренного роста процентных расходов. При этом долг компании остается на высоком уровне (84,1 млрд руб.). В итоге чистая прибыль компании составила 38,5 млрд руб., многократно превысив результат предыдущего года. Среди прочих показателей отметим продолжающийся рост выдаваемых связанным сторонам займов, достигших 130 млрд руб., что превышает собственный капитал компании (125,5 млрд руб. или 320 руб. на акцию). Помимо этого, у компании на балансе появились выкупленные обыкновенные акции - 23,5 млн штук на сумму 4,7 млрд руб. (цена выкупа составила около 200 руб. за акцию). Наконец, в марте 2024 г. РуссНефть выдала финансовую гарантию российскому банку за третью сторону по ее обязательству выкупа привилегированных акций в количестве 64 791 173 штук. Первоначальная сумма гарантии составляла не более 15,8 млрд руб. по курсу на дату выдачи гарантии сроком действия до декабря 2026 г. По состоянию на конец полугодия с учетом частичного исполнения основного обязательства сумма гарантии сократилась до 8,5 млрд руб., а остаток привилегированных акций РуссНефти к выкупу составляет 50 315 808 штук. Ранее мы не раз указывали на крайнюю желательность для компании избавления от префов, по которым уставом определен механизм выплаты непропорционально больших дивидендов, не привязанных к чистой прибыли. В этой связи любые новости о выкупе префов и планах их погашения будут способствовать заметному повышению инвестиционной привлекательности акций РуссНефти и приближать дивидендные выплаты по обыкновенным акциям. Фактически слабым местом компании остаются ее взаимоотношения со связанными сторонами, выражающиеся в значительных объемах выданных займов. Возможно, это приведет в будущем к расширению корпоративного контура компании за счет новых активов, которым выданы займы. По итогам вышедшей отчетности мы учли ряд единовременных финансовых эффектов, связанных с деконсолидацией GEA. Также мы подняли оценку качества КУ компании, полагая, что деконсолидация GEA существенно сузит возможности компании по выдаче займов за периметр корпоративного контура. Помимо этого, мы отмечаем сохраняющуюся практику выкупа привилегированных акций и начало выкупа обыкновенных, что потенциально может привести к масштабному погашению казначейских и квазиказначейских бумаг и, как следствие, к существенной переоценке обыкновенных акций компании, в т.ч., за счет начала дивидендных выплат. В результате потенциальная доходность акций РуссНефти возросла. См. таблицу: https://bf.arsagera.ru/obneftegazgeologiya/itog... Акции компании торгуются с P/BV 2024 около 0,6 и продолжают входить в число наших приоритетов в нефтегазовом секторе. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

С начала этого года акции Мечела упали более чем в 3 раза, что учитывая текущие обстоятельства, вполне обосновано. ❎ Первой и самой болезненной проблемой компании является ее огромный долг, который ко всему этому продолжает увеличиваться. Не добавляет позитива и кризис металлургической отрасли в совокупности с нынешними ценами на уголь при росте его себестоимости. 🚫 Исходя из всего этого каждый отчет Мечела выходит значительно хуже предыдущего, не оставляя и надежды даже на малейшую прибыль. И в обозримом будущем нет ни одного фактора, который бы мог поспособствовать существенной переоценке компании. ❗️ Так что акции Мечела, как минимум в ближайший год, к покупке не будут интересны точно. Если у вас уже есть по нему убыточная позиция, то крайне рекомендую признать свою ошибку и переложить деньги в действительно надежные активы! Рынок пришел к весьма интересным значениям, и главное тут сделать правильный выбор и купить сильные и перспективные акции. Список таких бумаг уже опубликовали в нашем tg: https://t.me/%20I04KOMGJK6RlOGMy Переходите скорее, пока идеи еще актуальны ♥️

|

|

|

|