|

|

|

В покупке по стоп-лимит заявкам акции: Уркалий-ао фьючерсы: GZM2, EDM2, RNM2 В продаже по стоп-лимит заявкам акции: ГМКНорНик, НЛМК ао, ПолюсЗолото, Ростел-ао фьючерсы: GMM2, EuM2 Вне рынка акции: ВТБ ао, ГАЗПРОМ ао, ИнтерРАОао, ЛУКОЙЛ, Новатэк ао, Роснефть, РусГидро, Сбербанк, Сбербанк-п, СевСт-ао, Сургнфгз, Сургнфгз-п, Татнфт 3ао, ФСК ЕЭС, ХолМРСК ао фьючерсы: GDM2, LKM2, SiM2, SRM2, RIM2

|

|

Кое-какие любопытные цифры: в розничный форекс (по данным форексной СРО ЦРФИН) вовлечено около 400 000 чел. Я думал гораздо больше. Видимо, это живые клиенты на текущий момент (без учета тех, кто уже «слил» свои счета «в ноль»). Евгений Коган (ex-руководитель ex-«Антанты-Капитал») озвучил очень интересные данные о финансовых результатах форексных ДЦ: их доходы составляют около 20% в год от объема денег клиентов. Думаю, у «кухонь» этот показатель около 70-80%. Понятно, почему первые так злятся на вторых. Эти цифры, кстати, позволяют сравнить мат.ожидание рынка акций (15%-17% плюс 2-3% дивидендная доходность минус инфляция) и розничного форекса ( минус 20% минус инфляция). Понятно что мат.ожидания в "кухнях" совсем грустное. По оценкам форексников их рынок растет на 10% в год (нетто-приток клиентов). Они с одной стороны хотят легализоваться, с другой стороны бояться, что если их зарегулируют, то снизится доходность их деятельности. Их аргумент: все уйдет в иностранные юрисдикции, и от этого государство потеряет налоги. Владимир Твардовский из «Ай-Ти Инвест» в ответ на это дал замечательный комментарий: «Рынок героина растет на 10% в год – давайте его легализуем и будем регулировать, и не слишком жестко, а то уйдет в иностранные юрисдикции».

|

|

Российский рынок сегодня 30 марта 2011 года ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Третий день подряд американский рынок акций несет потери, но второй день подряд мы наблюдаем ралли во второй половине сессии, которое ликвидирует большую часть потерь. Индекс Dow вообще умудрился закрыться в +0,15%. Банковский сектор на этот раз был хуже рынка (-1,08%) Доходности US Treasuries по всему спектру продолжили снижение. Мы наблюдаем на рынке установившееся равновесие. Опять рынку не дали скорректироваться больше, чем на 2.5%. Главным событием сегодня станет заседание министров финансов еврозоны – так называемой Еврогруппы. В повестке дня 3 вопроса: 1.увеличение EFSF/ESM 2.выборы нового президента Еврогруппы 3.налог на финансовые транзакции Из этих 3 вопросов для рынков существенен первый. По утечкам из официальных кругов фонды должны быть увеличены до 940 млрд. EURO. Если саммит подтвердит эту информацию, то нас ждет небольшое ралли в EURO и рискованных активах. Это временно повысит привлекательность европейского периферийного долга и мы увидим опять определенное снижение доходности по всем странам. Это и будет определять охоту к риску. Для EURO видится реальным выход в зону 1,34-1,35, где эта валюта является ИМХО превосходным объектом для шорта. Для S&P500 видится выход в зону недавнего максимума рынка. Возможно, что сегодня мы увидим сценарий 26 марта. Существует вариант, что Eurofin уже заложен в рынки и произойдет фиксация. Но, вероятность такого развития событий на мой взгляд невелика. P.S. Пишу эти строки и при этом сегодня утром на 1,3355 открываю шорт по EURO/USD! Парадокс! Но об этом во вью рынка.... ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Начали амеры снижаться вчера, дошли до 1386 по фсипу и опять выкупились выше 1400, повисли на резинке от заговоренных бернанкиных трусов и вниз-вверх болтаются. Может быть закрытие месяца, квартал влияет на то, что все выкупают - непонятно, но опять же, начало апреля тогда все равно должно выдать нам коррекцию фсипа на -100 пунктов еще до начала сезона корпоративных отчетов. Поэтому все равно ситуация принципиально не меняется от этого выкупа. Брент 122.7, падает незаметно, немцы вчера под -2% выдали, сегодня скорее всего будут +1% отыгрывать, а вот выше вряд ли. Наши правильно сыграли вчерашний день, и несмотря на малое снижение амеров, прошили 1500 аж до 1486 по мамбе, уровней середины января, практически по многим бумагам убив рост с начала года, как и ожидалось, и это всего за считанные дни. Недопадали сберы, татнефть и сурпреф, но сегодня все будут наверное играть отскок в пару процентов, и таким образом продолжим коррекцию мы наверное только на следующей неделе, когда поедут амеры вниз по-взрослому. Так что ближе к закрытию сессии снова будем не торопясь восстанавливать шорты. ....................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU К закрытию торгов в четверг американские инвесторы сумели вывести свои фондовые индексы в нейтральную зону, выкупив сильную просадку в начале сессии. Проводить какие-либо параллели с выходившей макростатистикой и ситуацией на сырьевых рынках не стоит. Число первичных обращений за пособием по безработице сократилось на 5 тыс., при этом показатель предыдущей недели был ухудшен на 16 тыс. Индекс деловой активности в обрабатывающей промышленности ФРБ Канзаса в марте составил 9 п. против прогноза 11 п. Несмотря на падение цен на нефть (WTI$103/барр) сектор американских нефтяных компаний почти не имел продаж. Индекс S&P-500 формально завершил в красной зоне уже третью сессию подряд, но, судя по графику, там вполне возможен еще один рывок наверх, так как все локальные снижения пока выкупаются. Вышедшие утром инфляционные данные по Японии продемонстрировали рост выше прогнозных оценок, которые участники рынка трактовали, как повод Банку Японии повременить с увеличением программы покупки активов. Укрепление иены на азиатских торгах выступило драйвером роста евро по отношению к доллару (EUR/USD1,3365). Но в целом, подобный стремительный рост курса евро носит достаточно неоднозначный характер, который может быть объяснен также техническими факторами под закрытие квартала. Котировки нефти марки Brent($122,7/барр) к утру пятницы пытаются восстановить позиции после провала в четверг вечером. Высокая волатильность здесь связана, как с желанием Саудовской Аравии видеть цены на «черное золото» на более низких уровнях, так и намерением Китая возобновить пополнение своих стратегических запасов нефти. На рынке промышленных металлов сегодня отмечаются умеренно позитивные настроения. Начало торгов на российском рынке акций в пятницу мы ожидаем увидеть с гэпом вверх в пределах процента. Вчера вечером упав до 1487 п. индекс ММВБ обновил двухмесячный минимум. Думаю сегодня отметка 1500 п. станет точкой поддержки, а по итогам дня мы увидим рост. На него указывает ослабление курса доллара США (DXY 78,85), поднимающиеся цены на сырьевые товары, позитивные настроения по американским фьючерсам (S&P +0,21%), а также сильный подъем фьючерса РТС в ходе вечерней сессии (+1,72%). Нельзя также сбрасывать со счетов фактор окончания месяца и квартала, когда фонды попытаются подправить показатели своих портфелей. В начале сессии мы, вероятно, увидим волатильность, но в целом «быки» сегодня вполне могут показать силу. Не исключен вариант, когда после гэпа вверх мы продолжим набирать вес в индексах, устроив своеобразную ловушку для «медведей» шортивших рынок при пробое уровня 1500 п. по индексу ММВБ.

|

|

Сохраняю длинную позицию по акциям ПолюсЗолото, Сбербанк, Сбербанк-п. Продаю на открытии акции Ростел-ао. Сделок на покупку не запланировано.

|

|

29.03.2012. Опять Бен? При всем обилии данных в сегодняшнем календаре значимыми для валютного рынка могут оказаться, пожалуй, только еженедельные данные по безработице. И в этой связи участники рынка могут вновь обратить свои ожидания на выступления Б. Бернанке и других заметных деятелей. Сегодня также выступают председатели региональных Федеральных банков США Локхард и Плоссер. Позже состоится выступление министра финансов Канады Д. Флаэрти. В принципе, каждый из этих людей может оказать какое-то влияние на рынки, но особенно – Б. Бернанке. Надо отметить, что статус сегодняшнего выступления совпадает с выступлением во вторник, это заключительная лекция в университете Дж. Вашингтона, вряд ли председатель ФРС в рамках этой лекции будет высказывать какие-то кардинально важные вещи. Но само имя Бернанке заставляет многих участников рынка и аналитиков искать в его словах драйверы для движения цен. Вряд ли сегодня можно услышать что-то сверх того, что уже было сказано, да и вообще, что люди хотят услышать? Что-то новое о QE3? Или новые оценки состояния мировой и американской экономики? Или какие-то новые методы, или управляющие воздействия для восстановления экономики и выхода из кризиса, в том числе в Еврозоне? Наверно, речь обо всем этом будет идти, но вряд ли будет сказано что-то кардинально новое, такое, что стало бы таким же драйвером для рынков, как слова Бернанке в понедельник. Хотя, по большому счету, драйвером стала реакция рынка только на возможность QE3, о которой сказал Бернанке. Об этом все уже многократно сказано, в том числе и о том, что реакция на его слова была чрезмерной и неоправданной, и потому движения рынков не получили развития в течение недели. Возможно ли сегодня нечто подобное? Конечно, да, хотя большинство ничего такого не ждет. Но вряд ли кто-то из серьезных людей может себе позволить вообще никак не реагировать на выступление Бернанке. Если постараться на этом не зацикливаться, скажем о том, что важно на данный момент. Прежде всего, на наш взгляд, это цены на нефть. Для сорта WTI, важнейшего для США, они опустились к нижней границе текущей зоны консолидации. И важным становится то, удастся или нет пробить поддержку в районе 105 долларов за баррель и начать коррекцию, хотя бы к уровню 100, а еще лучше – в район 97 долларов за баррель. Это приглушило бы важный фактор напряженности по поводу восстановления всей мировой экономики. Далее, заканчивается март, важный месяц для японской Йены. Высока вероятность, что последний всплеск активности японских компаний, репатриирующих Йену для завершения финансовой отчетности, сдвинет вниз все кроссы Йены, особенно, Доллар/Йена и Евро/Йена. Очень многие соображения говорят о том, что в апреле японские инвесторы, отчитавшись, вновь резко активизируют покупки зарубежных активов, для чего будут продавать Йену. Движение вверх этих валютных пар может возобновиться. В последние дни стала весьма интересной и напряженной ситуация с австралийским Долларом. Слухи о том, что экономика Китая, от которой сильно зависит Австралия, испытает заметное торможение, повлекли за собой существенное снижение Аусси по отношению к Доллару США и другим валютам. В этой связи, начало апреля, когда Резервный Банк Австралии будет принимать решение о ставках, может стать очень серьезным драйвером для рынка. Многие вновь стали ожидать снижения ставки, что может толкнуть Аусси к паритету с Долларом США. Ну и в заключение скажем о безусловной важности саммита европейских министров финансов в пятницу, где они должны обсудить и одобрить объединение европейских фондов спасения. Возможно, именно эти ожидания удерживают Евро вблизи достигнутых локальных максимумов выше 33-й фигуры, несмотря на то, что коррекция вниз американских фондовых индексов, с которыми пара Евро/Доллар все время пытается сохранить корреляцию, наверное, все-таки состоится. Аналитика компании My Trade Markets http://mytrademarkets.com/ee/rus

|

|

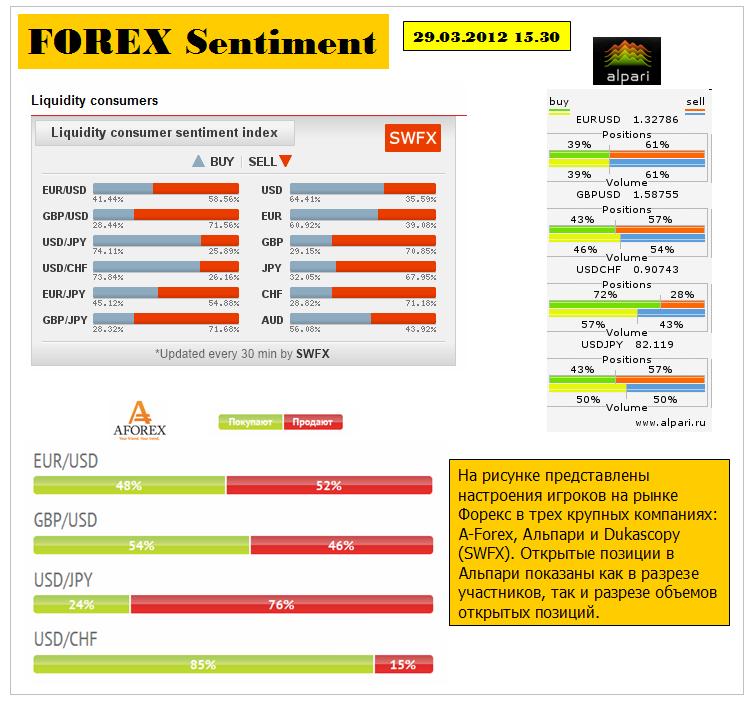

Валютный рынок сегодня 29 марта 2011 года Сегодня от меня только Forex sentiment Это информация об открытых позициях клиентами, которую публикуют некоторые форексброкеры На рисунке внизу представлен рыночный сентимент по данным трех крупных брокеров: Dukascopy (SWFX), Альпари и A-Forex. Альпари дают диспозицию не только числу участников, но и по объемам (числу лотов). Изменения в диспозиции по сравнению с прошлым наблюдением (среда:18.30): Время: 29.03.2012 15.30

Dukascopy: EURO/USD: 41/59 – практически без изменений (<1%) GBP/USD: тоже практически без изменений = 28/72 – диспозиция здесь неизвестно почему сильно отличается от диспозиции в других двух компаниях USD/JPY: было 70/30 – стало 74/26 – логично. Позиция против движения пары растет. A-Forex: EURO/USD: Лонг вырос с 43/57 до 48/57 – почти нейтральная диспозиция GBP/USD: 54/46 осталось без изменений USD/JPY – Не понимаю, что за чертовщина творится у них с этой парой! 62/38 изменилось на 24/76. Опять полный переворот позиции! Альпари: здесь я смотрю почти исключительно объемные позиции EURO/USD: практически без изменений GBP/USD: было 50/50 – стало 46/54. Диспозиция смещается постепенно в пользу шорта. USD/JPY: было 37/63 – стало 50/50. По числу клиентов 43/57 – существенная разница. Надо отметить, что с точки зрения движения рынка клиенты в последние дни находятся на правильной стороне. ............................................................................................................. ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ ОТ КОНСТАНТИНА БОЧКАРЕВА С ADMIRAL MARKETS Forex: Греция - снова дефолт! Forex В текущей динамике пары EUR/USD есть масса примечательного. Во-первых, в среду нельзя было не заметить, что мы не увидели какого-либо существенного укрепления курса доллара, несмотря на ощутимое падение рынка акций США в моменте и Европе. Все это, на наш взгляд, может быть связано с тем, что инвесторы продолжают находиться под впечатлением от выступления Б.Бернанке в начале недели, опасаясь QE3 в США. В краткосрочном периоде или до заседания ФРС 25 апреля такие настроения могут нести в себе риски роста пары EUR/USD в район 1.35, правда, мы бы не спешили делать ставки на данную идею, полагая, что и у евро есть слабые места. Во-вторых внимание хотелось бы обратить на те заявления, которые накануне сделал глава подразделения суверенных рейтингов Standard&Poor’s о том, что Грецию в перспективе ждет еще одно кредитное событие или необходимость еще раз реструктурировать госдолг. Важный момент в данном случае сводится к тому, что на этот раз уже не частным, а публичным кредиторам придется согласиться на списания, к примеру, МВФ. Сказать точно, когда это случится, довольно-таки сложно, однако все понимают, что эта история, как и необходимость предоставления Греции 3-его пакета мер помощи – это тема 2012 года. Определенный звоночек в данном случае в принципе уже прозвучал, в частности, доходность по новым гособлигациями Греции еще в середине марта поднялась выше опасного уровня 20%. В общем, греческий фактор мы бы держали в поле зрения, однако без подтверждающего сигнала не советовали ставить на него. Сейчас, в частности, мы наблюдаем довольно-таки стабильную ситуацию на рынке госдолга Италии, а также в принципе способность ЕЦБ контролировать доходности испанских облигаций. Пока есть данная стабильность, говорить о возобновлении нисходящего тренда в EUR/USD несколько проблематично. Если резюмировать, то мы сохраняем долгосрочный «медвежий» прогноз по EUR/USD, однако не спешить восстанавливать «короткие» позиции по евро без веских на то обстоятельств. WTI, Brent Одна из интриг апреля на рынках, на наш взгляд, сводится к тому, что Иран 15 апреля может сесть впервые за полтора года за стол переговоров с США и еще пяти странами для обсуждения национальной ядерной программы, что может означать снижение вероятности вооруженного конфликта на Ближнем Востоке. Если это будет так, и к тому же мы увидим открытие стратегических запасов нефти в США и Европе, то на рынке нефти появятся значительные предпосылки для коррекции к росту цен на нефть в начале года. Для данный новостной фон по Ирану – это, прежде всего, сигнал к тому, что четырехнедельный боковой тренд на рынке нефти может завершится уже в ближайшее время, что само по себе предполагает сильное изменение цен на черное золото. По Brent, в частности, показательным будем выход из коридора 122-126 долларов за баррель, по WTI выход из диапазона 105-107 долларов за беррель. .................................................................................................................. ПРОГНОЗ ОТ НИКОЛАЯ КОРЖЕНЕВСКОГО С ADRENALIN-FOREX Риск-менеджмент и конец года Четверг 29 марта 2012 г. Время выхода форекс обзора: 12:11 Мы сохраняем позиционирование неизменным, рассматриваем спекулятивный шорт в AUDJPY. Доллар и иена продолжают расти, и особенно сильно укрепляются против конкурентов сырьевого блока. Еще недавно AUDJPY выглядела как один из лучших претендентов на покупку - теперь в этом кроссе формируется голова-плечи. В случае отработки фигуры кросс может снизиться к уровню 82. Нас несколько удивляет такое развитие событий, как, впрочем, и общее поведение иены. Валюта получила неожиданно сильную поддержку от традиционной репатриации прибыли. В марте, напомним, в Японии заканчивается фискальный год, и многие экспортеры возвращают деньги в страну. Именно этот эффект, вероятно, во многом объясняет поведение рынка: накануне был последний день, когда компании реального сектора продавали валютную выручку. Вплоть до пятницы, однако, есть время у финансовых корпораций. И их потоки вполне могут спровоцировать еще один раунд укрепления JPY. Тем не менее, мы по-прежнему ожидаем, что USDJPY отметится на 88, и все кроссы с иеной (особенно GBPJPY) войдут в режим уверенного ралли. Тактически, однако, момент для входа в длинные позиции оказался неудачным. И пока мы возвращаемся в выжидательную позицию. Новостной фон в целом остается скудным. В СМИ продолжают обсуждать объединение ESM и EFSF, которое, на наш взгляд, ровным счетом ничего не меняет. Как мы писали накануне, на первый план теперь выходит статистика. Сегодня это данные по первичным и вторичным обращениям за пособиями по безработице в США, аналитики AForex ожидают показателя в 350К. Цифра будет безусловно важной, так как выборка этой же недели будет использоваться для оценки пейроллс, выходящих в следующую пятницу. Неожиданный рост количества обращений, таким образом, может породить ожидания плохих данные по новым рабочим местам, что будет негативно для доллара. Улучшение в статистике, наоборот, способно поддержать американца. На сегодня также запланировано выступление трех представителей ФРС: Локхарта, Лэкера и Плоссера. Рынку будет интересна только позиция первого. Лэкер и Плоссер, естественно, опять предложат ужесточить политику прямо сейчас и обвинят остальной Федрезерв в безалаберности.

|

|

Наверно многих интересует вопрос: сколько продлится текущее ралли? Deutsche Bank провел исследование, которое проливает свет на этот вопрос. Банк исследовал, какими бывали прежде подобные ралли: по движению цены актива, по продолжительности. Сколько продлится текущее ралли? Средние параметры ралли, которые происходят между 5% коррекциями следующие: средний рост составляет 10% и продолжительность 56 дней. Так что нынешнее ралли уже на 70% по продолжительности и на 100% с лишним превосходит средние показатели. За это время максимальная коррекция составила 2,5%. Нынешнее ралли не похоже ни на одно из них. Ни одно из предыдущих ралли не происходило на многолетних максимумах рынка ( с лета 2008 года). В его основе не смена экономического цикла, не восстановление американской экономики (это –миф!), а чрезмерная накачка финансовой системы избыточной ликвидностью. И закончится оно тогда, когда рискованные активы будут стоить дорого по сравнению с безопасными активами с фиксированной доходностью: облигациями США, Японии, Великобритании, Германии.

|

|

РЖД могут предложить рынку очень привлекательные по соотношению цена/доходность долговые бумаги ОАО «Российские железные дороги» оценивает объем инвестиций, необходимых для развития железнодорожных магистралей в РФ до 2020 года, в 4,138 трлн руб., сообщила пресс-служба РЖД. Из этой суммы 1,389 трлн руб. необходимы непосредственно на развитие пропускных способностей магистралей. Если не вдаваться в подробности, то это можно прокомментировать так: аппетиты растут. Это, конечно, еще не 13 трлн, которые заложены в стратегии развития ж/д транспорта до 2030 года, но уже и не 2 трлн, о которых говорили РЖД всего несколько лет назад. Но если подойти к вопросу более серьезно, то все выглядит достаточно логично. РЖД в первом приближении утвердили генеральную схему развития ж/д транспорта до 2020 года. Причем она выгодно отличается от всех предыдущих тем, что формируется не по принципу «хотелок», как, например, транспортная стратегия до 2030 года или стратегия развития ж/д транспорта на тот же период, а подкреплена финансированием. Напомню коллизию. В результате исполнения поручения правительства о развитии территориальных промышленных проектов, данного в конце января на совещании в Кемерово, РЖД и ВЭБ совместно должны были определить потребности в инвестициях и согласовать схему финансирования. Все проекты по модернизации и развитию инфраструктуры будут разделены на «окупаемые» (имеющие положительный коммерческий эффект и период окупаемости не более 10 лет), которые самостоятельно профинансирует ОАО РЖД и «неокупаемые» (имеющие отрицательный коммерческий, но положительный бюджетный эффект), которые будет финансировать ВЭБ. Сейчас уже можно уверенно говорить о том, что в этом отношении лед тронулся. Вопрос о модернизации инфраструктуры неоправданно долго откладывался, но уж лучше поздно, чем никогда. Однако данные события важны не только для экономики вообще, но и для фондового рынка, потому что в результате мы получим инвестиционных инструментов как минимум на 3,5-4 трлн рублей. Причем если ВЭБ не обязательно будет привлекать деньги на открытом рынке, то у РЖД по большому счету иного варианта нет. А с учетом того, что в ходе размещений 2011 года была взята серьезная планка по доходности, за которую даже журнал Euromoney выписал компании «наградную медаль» под названием «Сделка года», мы вполне можем получить очень привлекательные по соотношению цена/доходность долговые бумаги. Конечно, если РЖД не передумают баловать инвесторов высокими купонами. Но пока это доподлинно неизвестно. Как говорится, будем посмотреть. Напоследок напомню, что в 2012 году запланировано привлечь новых займов до 90 млрд рублей, 70 млрд из которых — на российском рынке.

|

|

В покупке по стоп-лимит заявкам акции: ГМКНорНик, ИнтерРАОао, Ростел-ао, РусГидро, Уркалий-ао фьючерсы: GMM2, GZM2, EDM2, RNM2 В продаже по стоп-лимит заявкам акции: НЛМК ао, ПолюсЗолото, Сургнфгз-п фьючерсы: EDM2, EuM2 Вне рынка акции: ВТБ ао, ГАЗПРОМ ао, ЛУКОЙЛ, Новатэк ао, Роснефть, Сбербанк, Сбербанк-п, СевСт-ао, Сургнфгз, Татнфт 3ао, ФСК ЕЭС, ХолМРСК ао фьючерсы: GDM2, LKM2, SiM2, SRM2, RIM2

|

|

ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 29 МАРТА 2012 ГОДА. вью рынка, ATR, put/call, commodities, US Treasuries, DAX sentiment, Yield curve, EFSF/ESM Начало вчерашним распродажам на рынках было положено китайским рынком. Shanghai Composite вчера снизился на 2,65% и дал сигнал продажам на рынке commodities, что вполне естественно: ведь КНР – главный их потребитель. Поводом для продаж на китайском рынке стали плохие оценки корпоративных прибылей и оценки, которые были даны по этому вопросу Citi Commodities и сделали американским индексам вполне умеренное снижение.

Отметим, что снижение шло не по всем секторам. Банковский сектор по-прежнему чувствует себя очень хорошо. А какие сигналы дают нам другие индикаторы? Ни ATR, ни put/call–коэффициент, ни VIX пока не показывают нам на перспективу более глубокой чем 2-3% коррекции.

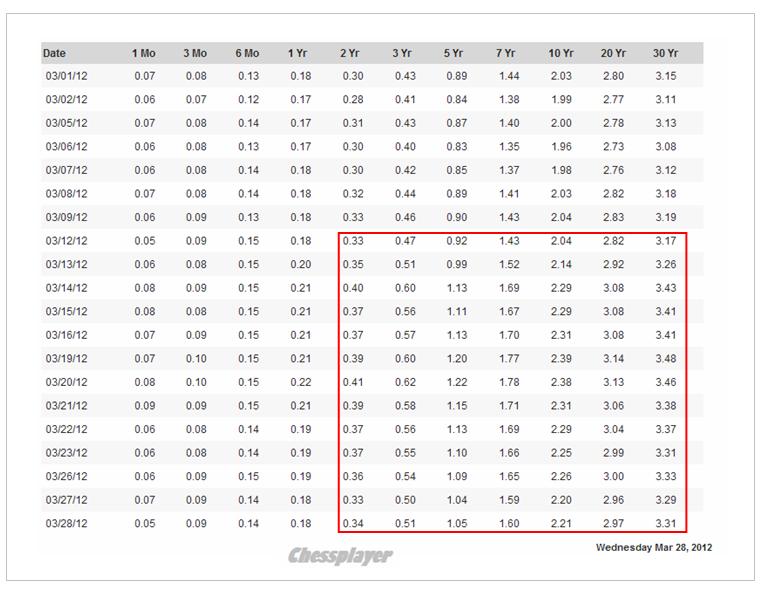

Индикаторы остаются в режиме «риск включен». Число быков и медведей на немецком рынке акций (DAX) абсолютно выравнялось.  Таким образом, показания этих индикаторов нейтральны и указывают на перспективу продолжения боковика ( с моей точки зрения американский фондовый рынок с 15 марта консолидируется) О чем нам сигнализирует самый крупный в мире рынок облигаций – американский? Вот так в табличной форме выглядит за март кривая доходности US Treasuries. Как мы видим, в этом месяце она была под определенным давлением.

Вчерашнее размещение 5-year US Treasuries прошло не очень успешно; как по доходности, так и по bid/ask. Видно что-то изменилось в настроении инвесторов. Билл Гросс предвещает продолжение плавного роста доходности. Между тем в Европе проблем с долгом теперь нет и до конца года не будет (спасибо Драги), в то время как в Америке предстоит каждый месяц размещать на 100-120 млрд. долларов нового долга. Поэтому я бы ожидал в ближайшее время изменение в корреляции фондового рынка и рынка облигаций. Снижение на рынке акций не будет сопровождаться снижением доходности US Treasuries. Основное событие, которого все ждут – заседание Еврогруппы завтра, где должна быть принята принципиальная схема функционирования фондов EFSF и ESM. Была утечка, что общий объем фондов составит 940 млрд. EURO. И хотя по эффекту это даже и близко нельзя сравнивать с LTRO, поскольку при использовании этих денег придется проходить много формальных процедур, но, несомненно, новость о существенном пополнении фонда экстренного пожаротушения локальных долговых кризисов в еврозоне поддержит те же локальные долговые рынки. Хотя повторюсь – на гидрантах очень много задвижек и какую-нибудь их них может заклинить. Но на сегодня-завтра – это несомненный позитив и определенный повод для срабатывания условного рыночного рефлекса. Так что сегодня-завтра существует вероятность возвращения рынков к максимумам. О готовности рынков отыграть эту новость свидетельствует и поведение EURO, который никак не реагирует на наблюдаемый в последние два дня уход от риска. С другой стороны, определенную вероятность также следует отвести на то, что, возможно, эта новость уже заложена в рынок и демонстрация рефлекса окажется не такой уж убедительной. «Собачка Павлова» не виновата в том, что ее перекормили. Резюме: рынок мне представляется достаточно мутным на ближайшие два дня. Но думаю, что уже на выходных можно будет делать какие-то более обоснованные прогнозы.

|

|

|

|