|

|

|

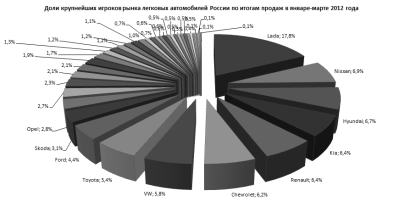

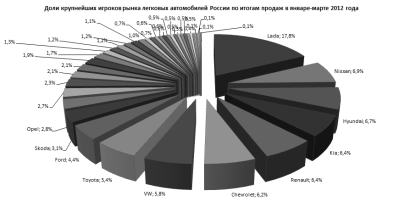

По итогам продаж новых легких коммерческих и легковых автомобилей в России в январе-марте 2012 года рынок вырос на 19% относительно аналогичного периода 2011-го и достиг отметки в 614,273 тыс. шт. Наилучшую динамику показывают марки китайских концернов. Это обусловлено низкой базой прошлого года и ростом доверия к технике из Поднебесной со стороны потребителей. Несмотря на то что российский рынок легковых автомобилей продолжает расти третий месяц подряд вопреки негативным прогнозам, крупнейший отечественный концерн АВТОВАЗ идет против мейнстрима. Объем продаж Lada в январе-марте 2012 года сократился на 15% год к году и составил 109,388 тыс. шт. При этом наибольшее снижение продаж — 71% год к году — пришлось на семейство 2104/2105/2107, как и ожидалось. Возглавляет список из 25 наиболее продаваемых моделей легковых автомобилей семейство Lada. Первое место за Lada Kalina — 27,82 тыс. проданных автомобилей; второе за Priora — 27,433 шт. А вот на третьем месте с минимальным отрывом от лидеров находится корейский бестселлер Hyundai Solaris. За первые три месяца было продано 27,072 шт. Solaris, причем рост спроса составил 166% год к году, что является серьезным сигналом для отечественных производителей. Впрочем, новинка АВТОВАЗа — Lada Granta — также стремительно завоевывает сердца автолюбителей. В обозначенном периоде удалось реализовать 16,876 автомобилей, что позволило Granta закрепиться на седьмой строчке рейтинга. Целевая цена по обыкновенным акциям АВТВОАЗа находится на уровне в 38,5 руб., таргет по привилегированным — 9,4 руб.

Заметно вырос объем продаж японского концерна Nissan. В обозначенном периоде всего было реализовано 42,117 тыс. автомобилей, что на 52% лучше сопоставимого результата 2011 года. В итоге японский концерн занял второе место по объемам продаж новых легковых автомобилей на российском рынке и первое среди зарубежных концернов, вытеснив с пьедестала Hyundai, продажи которого достигли 41,174 тыс. шт. Корейский концерн улучшил свой результат на 50% относительно аналогичного периода 2011 года. Доля Hyundai на российском рынке стремительно растет, и в том случае если корейцы решат вести агрессивную производственную политику, то ближайшие конкуренты рискуют остаться далеко позади. Правда, не за горами бюджетные решения от Renault и Nissan. Последний для этих целей намерен воскресить Datsun.

Автомобилестроительная группа Соллерс улучшила свои результаты продаж по итогам первых трех месяцев 2012 года лишь на 3%. Однако необходимо отметить, что такая невзрачная динамика обусловлена сокращением производства и продаж техники Fiat после разрыва официальных партнерских отношений с итальянским концерном. Так что без учета Fiat продажи группы выросли на 23%. Продолжает радовать динамика продаж корейских внедорожников SsangYong. В отчетном периоде спрос на них увеличился на 77%; за январь-март было продано 6,328 тыс. автомобилей. Группа уже приступила к серийному выпуску и продажам рестайлинговой версии кроссовера Actyon, что должно поддерживать темпы роста продаж корейских автомобилей на высоких уровнях, поскольку данная модель пользуется популярностью у широкого круга автолюбителей. Кроме того, Соллерс продолжает совершенствовать и расширять свои производственные площадки. Новым резидентом промышленной зоны Заволжского моторного завода станет немецкая группа LEONI. Она специализируется на производстве высокотехнологичных кабелей и аналогичной продукции, в том числе и для автомобильной промышленности. Именно это направление и будет представлено на площадке ЗМЗ. Котировки акций группы Соллерс вращаются возле расчетной целевой цены, что делает их наименее привлекательными для инвестирования на данный момент. Изменений стоит ожидать не ранее того момента, когда будут представлены предварительные данные по консолидированной отчетности группы за 2011 год.

|

|

Господину Бернанке судьба подсовывает очередной факт, который может воплотить в жизнь знаменитую фразу "количественного смягчения не будет... если в экономике всё будет идти так, как оно идёт" (перефразировал, ну да ладно). Почти каждый раз, получая новые данные для моих фундаментальных весов, я задумываюсь о том, являются ли неожиданностью те же данные, например, для Драги, Бернанке или Сиракавы. Я много раз ловил на слове господина Б., когда он в своих выступлениях затрагивал "вдруг" тему безработицы, применяя при этом слово "если". После этого часто выходило так, что именно безработица становилась объектом пристального внимания и именно с безработицей в ближайшее после выступления время "вдруг" начинали происходить непонятные вещи. Рынки ожидали улучшения, а безработица - бац - выросла. Как тут не вспомнить про кукловодов, маткетмейкеров и прочих посетителей ночных трейдерских кошмаров. Господину Бернанке судьба подсовывает очередной факт, который может воплотить в жизнь знаменитую фразу "количественного смягчения не будет... если в экономике всё будет идти так, как оно идёт" (перефразировал, ну да ладно). Почти каждый раз, получая новые данные для моих фундаментальных весов, я задумываюсь о том, являются ли неожиданностью те же данные, например, для Драги, Бернанке или Сиракавы. Я много раз ловил на слове господина Б., когда он в своих выступлениях затрагивал "вдруг" тему безработицы, применяя при этом слово "если". После этого часто выходило так, что именно безработица становилась объектом пристального внимания и именно с безработицей в ближайшее после выступления время "вдруг" начинали происходить непонятные вещи. Рынки ожидали улучшения, а безработица - бац - выросла. Как тут не вспомнить про кукловодов, маткетмейкеров и прочих посетителей ночных трейдерских кошмаров.

А новость сегодня совсем необычная. Продажи новых домов в США в марте упали на 7,1% по сравнению с февралем. Март закончился невесть когда, а данные вышли только сейчас. Считали долго, но посчитали и отчитались в Министерстве торговли США. За это время, уже в апреле, господин Б. успел произнести сакраментальную фразу со словом "если". Неужели он к тому времени не знал о том, что данные по занятости и по строительству, мягко говоря, неважнецкие? А? Как вы думаете? И зачем на все лады квартет (квинтет? октет?), составленный из членов FOMC, целую неделю говорил практически пустые вещи практически в пустоту. Не совсем пустые, заметим, в каждом из выступлений членов присутствовал некий негативчик, мелочь с намёком на возможное ухудшение ситуации. Всё это наводит меня на мысль о том, что всё-таки, как это ни прискорбно и как это ни страшно, ФРС готовит почву для нового QE. Прискорбно - ладно, тут дело индивидуальное, хочешь - скорби, хочешь - нет. А вот страшно потому, что я написал вчера. Деньги в системе есть, много есть, куда ещё? Вот что страшно. Или мои расчёты неверны? Но в сети, поискав хорошенько, я нашёл ещё нескольких таких же как я потенциальных пациентов психбольницы, которые тоже видят этот новый пузырь, зачем-то надуваемый ФРС. Ну а цель, цель-то какая? Обесценить бакс и рассчитаться с долгами? Господи, сколько можно повторять, что обесценив доллар, штаты тут же обвалят спрос на собственные трежерис, всю пока ещё имеющуюся доходность скушает девальвация, обслуживать предыдущие долги станет невмоготу, так как доходность вырастет как в самых худших видениях. Значит что? Бернанке сморозил глупость и теперь рынки теперь этой глупостью живут? Ждут манны небесной от ФРС и растут на каждом плохом слове? Вот как сегодня, например. Короче, в ближайшее время, буквально в эту среду, я жду конкретики от руководителя Феда. Если он ничего не обозначит, получится большой конфуз. Рынки и дальше будут жить несбыточными мечтами. По торговле. Вчерашние верхние продажи евро закрылись по стопу в безубытке на 1.3165, а те, что были открыты ниже, закрылись на этой же точке, но с лоссом. Так что в результате вчерашней торговли получился ноль, большой такой и жирный. Сегодня снова открыты открыты три позиции на продажу, общий стоп лежит пока недалеко за 1.3225, это для меня в данный момент ключевой уровень. Цель показана оранжевой линией. В плане торговли еврой у меня занозой сидит мысль о Банке Японии и заявлениях Сиракавы о целевой инфляции. Мне просто интересно, будут ли азиаты соблюдать равновесие и равным образом выкупать и евро и доллар за йену, или всё-таки создадут перекос? Завтра и послезавтра, кстати, неплохие размещения в штатах, календарь можно посмотреть. | 2-Year | NOTE | Thursday, | April | 19 | 2012 | Tuesday, | April | 24 | 2012 | Monday, | April | 30 | 2012 | | 5-Year | NOTE | Thursday, | April | 19 | 2012 | Wednesday, | April | 25 | 2012 | Monday, | April | 30 | 2012 | | 7-Year | NOTE | Thursday, | April | 19 | 2012 | Thursday, | April | 26 | 2012 | Monday, | April | 30 | 2012 |

Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня. — Все графики в публикации сняты с нерабочих счетов. На них скопированы ордера с реальных позиций с разницей в несколько пунктов.

|

|

Покупаю на открытии акции Новатэк ао. Продаю на открытии акции ПолюсЗолот.

|

|

Золото, вероятно, завершает стадию консолидации Попытки индекса VIX откорретикроваться с около исторических минимумов на протяжении последних нескольких дней, дает нам понимание того, что волатильность на рынке может в любой момент вырасти. После долгого затишья, зачастую наступает буря. Индекс волатильности VIX, конечно же не отражает состояние всех сегментов на рынке, а касается исключительно фондового рынка и рассчитывает нервность, панику игроков, через опционы на S&P 500, что позволяет измерять волатильность не только в моменте, но и в перспективе. Однако, взглянем на техническую картину по другому инструменту, кстати, тоже измеряющему панические настроения на рынке. Котировки золота, после того, как неудачно атаковали отметку 1800, с грохотом провалились, едва не достигнув уровня 1600. Вероятно, крупные хедж фонды фиксировали прибыль, не особо рассчитывая увидеть новые максимумы. Сейчас, если судить по каналам Боллинджера (Bollindger Bands) то волатильность также близка к минимальным значениям. Но главное вовсе не это, а тот факт, что котировки в который раз коснулись восходящей трендовой линии. На недельном графике это отчетливо заметно. Цена, после очередного достижения данной линии отскакивает, образуя новые максимумы. Последние два отскока не смогли увести котировки на новые вершины и это скорее символизирует об усталости тренда. Правда, пока рано говорить о развороте. Речь может идти о консолидации, которая или развернет тренд обратно вниз или продолжит движение. В данном контексте, полезнее следить за VIX и Золотом одновременно. Очень похоже на то, что эти два инструмента будут играть в синхронную, согласованную игру. Направление тут уже вторично, так как в любом случае котировки находятся у линии и это даст возможность быкам покупать, выставив стоп ниже трендовой линии и продавать после пробития восходящего тренда. Уровни, где пролегает трендовая линия, находятся примерно на 1600-1630. Еще одним помощником стало Серебро, которое находится аккурат на уровне своей 61% ной коррекции. Цена пробила поддержку, уйдя на 30.50, где и встретила уровень Фибоначчи. Возможно имеет смысл играть на сужение спрэда Золото -Серебро Аналитика компании My Trade Markets http://mytrademarkets.com/ee/rus

|

|

Магнит опубликовал операционные результаты по итогам работы за первые три месяца 2012 года. Они оказались ожидаемо хорошими, и, хотя темпы роста выручки продолжают снижаться, этот фактор не является негативным, так как он полностью совпадает с прогнозами. За три месяца выручка увеличилась на 34,07%, до 100,6 млрд руб., а в марте она стала выше на 32,5%, составив 27,3 млрд руб. Хотя темпы роста выручки снижаются по всем форматам, они остаются достаточно стабильными. По гипермаркетам за три месяца они замедлились до 84,08% млрд руб., а по магазинам у дома — до 26,11%. Также нельзя не отметить очень хорошие результаты магазинов косметики, но пока их доля в выручке незначительна, ситуация будет меняться по мере открытия большого количества таких магазинов. Всего же за три месяца было открыто 157 торговых точек, из которых 98 — это магазины у дома, 3 — гипермаркеты, а 56 — магазины косметики. Как видно, магазины косметики открываются достаточно интенсивно, поэтому в течение нескольких лет этот формат станет очень важным для всей сети в общем объеме выручки. Как и предполагалось ранее, темпы органического развития значительно ускорились по сравнению с первыми двумя месяцами текущего года. В марте было открыто более 54% всех магазинов за три месяца. При этом ожидается, что в 2012 году только количество новых магазинов «у дома» составит около 800, будет открыто 50-55 гипермаркетов, а количество косметических магазинов будет примерно равно 550. Судя по планируемым темпам развития, они останутся на уровне марта, что позволит выполнить план по открытию магазинов «у дома» и магазинов косметики, а вот темпы запуска новых гипермаркетов будут расти, на мой взгляд, уже во второй половине года. Напомню, что всего инвестиционная программа составит около $1,4 млрд. Очень радуют результаты сопоставимых продаж магазинов в 1-м квартале. Они значительно улучшились по сравнению с 4-м кварталом прошлого года, так как темпы снижения трафика в магазинах у дома и в целом по компании снизились до 0,88% и 0,75%. При этом в гипермаркетах трафик вырос на 3,37%. В связи с низкой потребительской инфляцией, которая сейчас имеет тенденцию к замедлению, — а такая ситуация будет сохраняться до второй половины года, — средний чек повышался медленнее, чем в последнем квартале прошлого года. В результате сопоставимая выручка показала хороший рост, и в целом по компании показатель составил 4,12%. Такие результаты говорят о том, что уже во 2-м квартале негативный фактор снижения трафика может быть преодолен, а это позволит улучшить и операционные результаты в целом. Бумаги Магнита остаются одними из самых привлекательных в секторе, что обеспечит им позитивную динамику.Цель по акциям — 3990 руб., для GDR — $34,5.

|

|

11 и 12 мая в Москве пройдет 14-я Международная Биржевая Финансовая Выставка Internet Trading Expo 2012. В этом году Internet Trading Expo празднует свое десятилетие! Юбилейная выставка пройдет, по традиции, в гостинице Radisson Славянская. На выставке, как обычно, будут широко представлены финансовые услуги для инвесторов: брокерские и инвестиционные компании, банки, ПИФы, консультационные и образовательные компании. Свои новаторские решения представят производители программного обеспечения для. В информационных спонсорах выставки заявлены крупнейшие информационные агентства России. Генеральным спонсором Internet Trading Expo в этом году стала объединенная биржа ММВБ-РТС. Наша компания также примет активное участие в 14-й Internet Trading Expo. В рамках выставки будет установлен наш стенд, у которого сотрудники МФД-ИнфоЦентра смогут ответить на любые вопросы, касающиеся наших программных продуктов и решений – в том числе, нашей последней разработки: перспективной системы автоследования под названием EasyMANi. Константин Ивайловский выступит с отдельным докладом в рамках конференции, посвященным системе EasyMANi: «Автоследование – взгляд в будущее трейдинга». В своем докладе Константин расскажет, почему сегодня именно системы автоследования приобретают высокую актуальность и вызывают широкий интерес как со стороны профессиональных участников и поставщиков услуг, так и среди начинающих частных инвесторов. Мы приглашаем всех заинтересованных лиц посетить 14-ю выставку Internet Trading Expo 2012, которая пройдет 11 и 12 мая в гостинице Radisson Славянская в Москве. И особенное внимание обратите на стенд компании МФД-ИнфоЦентр и систему EasyMANi!

|

|

Вчера спекулянты получили долгожданный ударный день. Волатильность составила 3,71% практически в одну сторону с возможностью «зашортить» почти на самой вершине. В такие дни победителями стали те, кто смог высидеть весь день. Примечательно, что никто из топ-10 вчера не заработал. Ну а ниже приведены участники нашей программы, показавшие лучшие результаты за 23 апреля: | № | Участник | Город | Попаданий в «сборную дня» | Результат в % за день | Сделок | | 1 | Дмитрий Занкевич | Щербинка (МО) | 1 | 34,23 | 1 | | 2 | Кирилл Прокаев | Казань | 2 | 33,49 | 1 | | 3 | Екатерина Басалаева | Смоленск | 2 | 24,36 | 1 | | 4 | Дмитрий Елфимов | Воронеж | 1 | 10,13 | 3 | | 5 | Мария Торопчина | Воронеж | 3 | 9,33 | 12 | Так выглядит наш текущий рейтинг топ-10: | # | +/- | Участник | Город | % прибыли | | 1 | - | Ерлан Мусин | Петропавловск | 70,68 | | 2 | - | Алексей Дмитриев | Казань | 64,22 | | 3 | - | Азамат Искаков | Алматы | 48,23 | | 4 | - | Дмитрий Черныш | Краснодар | 42,54 | | 5 | - | Александр Шляхов | Севастополь | 40,35 | | 6 | - | Герман Серегин | Ульяновск | 42,54 | | 7 | - | Константин Жуковский | Москва | 40,43 | | 8 | - | Анна Копылова | Москва | 39,84 | | 9 | - | Грант Абгарян | Москва | 38,98 | | 10 | - | Иван Баранов | Уфа | 38,29 |

|

|

В покупке по стоп-лимит заявкам акции: ЛУКОЙЛ, ПолюсЗолото, Ростел-ао, Уркалий-ао, ХолМРСК ао фьючерсы: GDM2, GZM2, EDM2, EuM2, LKM2, RIM2, RNM2, SRM2, VBM2 В продаже по стоп-лимит заявкам акции: нет фьючерсы: GZM2, SiM2 Вне рынка акции: ВТБ ао, ГАЗПРОМ ао, ГМКНорНик, ИнтерРАОао, НЛМК ао, Новатэк ао, Роснефть, РусГидро, Сбербанк, Сбербанк-п, СевСт-ао, Сургнфгз, Сургнфгз-п, Татнфт 3ао, ФСК ЕЭС фьючерсы: GMM2

|

|

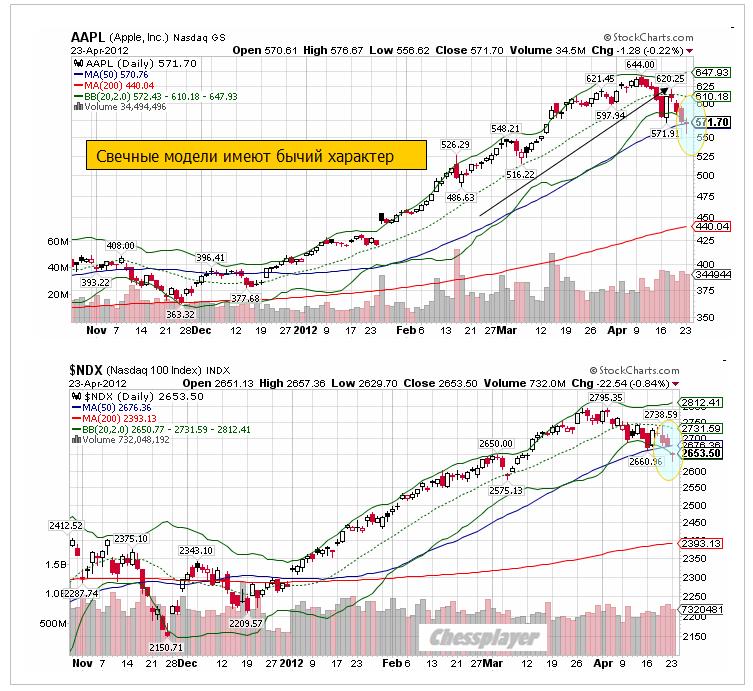

ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 24 апреля 2012 ГОДА. Сегодня утром рискованные валюты получили одну негативную новость – CPI Австралии оказался значительно ниже ожиданий. Это существенно повышает вероятность понижения ставки Банком Австралии на следующем заседании. Соответственно AUD реагировал на эту новость снижением, и наблюдался общий, не очень существенный, уход от риска, который сейчас уже прекратился. Главное событие этой недели – заседание ФОМС, о котором я подробно написал вчера, представляет определенную угрозу рынку акций. Но до него осталось два дня, и почти все мои индикаторы риска на удивление повернули вверх. Я не знаю, с чем это связано и что станет драйвером, способным толкнуть рынки вверх. На американском рынке акций перепроданности нет, но вот на европейском за один день возникла некоторая перепроданность. Возможно, что отскок станет следствием слабости доллара. Вчерашнее его укрепление относительно EURO и GBP оказалось недолгим... Хотя причины слабости доллара мне непонятны при сильном рынке US Treasuries, но слабость присутствует. На мой взгляд, сейчас можно ожидать отскока, который продлится не более двух дней – максимум до четверга. Это будет проторговка диапазона 1360-1390 по индексу S&P500. Начавшийся отскок может закончиться и раньше – во время выступления Бернанке, если в его ответах рынки не найдут повода для оптимизма. РЫНОЧНЫЙ СЕНТИМЕНТ Значение put/call несмотря на вчерашнее падение – 0,82 – абсолютно бычье. Я бы даже сказал – чрезвычайно бычье и в условиях растущего рынка оно бы настораживало. Но вчера индекс S&P500 упал на 0,84%. Следовательно, значение put/call можно рассматривать как бычье.

Настроения инвесторов по Ticker Sense слегка улучшились, но остаются медвежьими. Но таймфрейм здесь разумеется не 1-3 дня, а гораздо дольше – его можно считать среднесрочным. И сентимент совпадает с моим.

РАЗВОРОТНЫЕ СВЕЧНЫЕ МОДЕЛИ Вчера возникли разворотные свечные модели в ряде активов, которые тоже говорят в пользу роста рискованных активов. Долгосрочные US Treasuries: TLT. Здесь сформировалась явно медвежья картина. Это позитивно для рискованных активов.

Финансовый сектор: XLF. Здесь сформировалась бычья картина.

Даже Apple изобразил отскок.

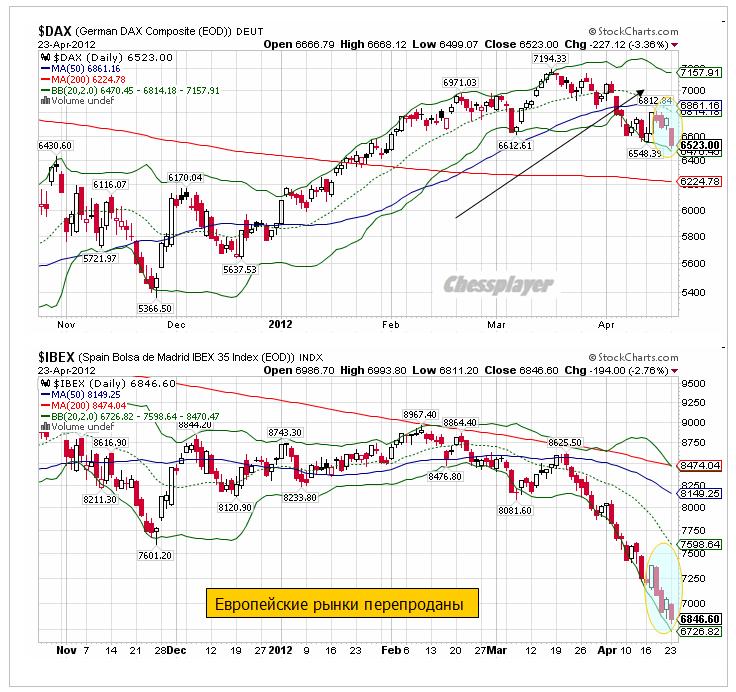

Европейские активы вчера оказались перепроданы.

Таким образом, все говорит, что сегодня-завтра в предверии ФОМС мы можем увидеть отскок. Наверно все-таки причина отскока в перепроданности европейских рынков. Тогда возможен сценарий позитивного течения европейской сессии, гэп вверх и последующее медленное движение вниз на американской, при котором закрытие рынка остается позитивным. В последнее время мы часто видим, как соседние свечи направлены навстречу друг другу. Среднесрочный взгляд мой на рынок остается прежним – я ожидаю, что текущая коррекция продлится как минимум до уровня 1300-1320 пунктов по индексу S&P500.

|

|

Котировки акций европейских банков стремительно снижаются с середины марта, и сегодня уже вплотную приближаются к годовым минимумам. Индекс финансового сектора Европы (Bloomberg Europe 500 Banks And Financial Services) за последний месяц снизился почти на 20%. Является ли это индикатором того, что банки в Европе возможно испытывают очень серьезные проблемы? И может ли это перерасти во вторую волну мирового финансового кризиса? Сегодня доходность десятилетних государственных облигаций Испании снова превысила психологически важную отметку в 6% на фоне опасения относительно преодоления долгового кризиса в еврозоне. Как Вы считаете, нас ждет вторая волна кризиса? Ожидаете ли Вы распространение европейских распродаж акций и недвижимости на Россию? Мы считаем, что сейчас, когда уже даже ЕЦБ сделал ставку на инфляционную монетарную политику, очередной виток кризиса маловероятен. При отсутствии спроса на новые гос. облигации европейских стран их фактически будет выкупать ЕЦБ (аналогично тому, как он это делал в конце прошлого — начале этого года). Прогнозировать же действие иностранных инвесторов (будут ли они продавать или покупать российские активы)- занятие неблагодарное. Единственное, что можно тут сказать, так это то, что по нашему мнению, продавать российские активы на текущих уровнях, опасаясь распродаж со стороны иностранцев, поступок не очень мудрый, поскольку фундаментальная стоимость наших активов находится гораздо выше их текущих рыночных цен. Как Вы оцениваете надежность европейских банков с учетом возможного обострения долгового кризиса в Европе? Судя по резкому снижению котировок акций европейских банков за последний месяц (почти на 20% по индексу Bloomberg Europe 500 Banks And Financial Services ) — банки возможно испытывают серьезные проблемы? Если отвечать на этот вопрос в отрыве от политики ЕЦБ, то европейские банки мы бы надежными не назвали. Во-первых, достаточность капитала у многих европейских банков сейчас составляет 1-3% (и это у очень крупных банков, таких как BNP, Societe Generale и пр.). Во-вторых, сейчас балансы европейских банков являются крайне непрозрачными, и очень сложно оценить насколько справедлива оценка тех или иных активов на балансе европейских банков, таким образом и без того низкие показатели обеспеченности капитала, по факту могут быть еще более низкими или же капитал некоторых банков (причем крупных банков) может быть вообще отрицательным. Проблемы эти появились не месяц назад, а гораздо раньше. По нашему мнению, европейские банки нельзя было назвать надежными еще 1,5 – 2 года назад. К настоящему моменту фундаментально эта ситуация не изменилась, но появился новый фактор – ЕЦБ с начала этого года присоединился к ярко выраженной инфляционной политике ФРС США. Политика эта заключается в том, что с начала этого года ЕЦБ эмитировал около 1 трлн. евро, которые в виде займов осели на балансах европейских банков, значительно улучшив показатели ликвидности последних. Таким образом банковская система Европы была спасена Европейским ЦБ. В случае обострения долгового кризиса стоимость гос. облигаций на балансах европейских банков снизится, вызвав очередные проблемы с достаточностью капитала. В этом случае без поддержки со стороны ЕЦБ европейская банковская система будет обречена. Но мы считаем, что ЕЦБ при таком развитии событий предоставит европейским банкам столько ликвидности, сколько последним потребуется. Являются ли надежными банки, выживающие только благодаря поддержке со стороны ЦБ, вопрос риторический =) Как Вы считаете, сейчас в какие финансовые инструменты лучше всего вкладывать деньги на срок 1-3 года (акции, облигации, золото, недвижимость или вклады в банках)? Поскольку 1 года может быть недостаточно, для того чтобы фундаментальная стоимость активов начала сказываться на их рыночной стоимости, то мы считаем, что при принятии решения об инвестировании правильнее ориентироваться на перспективу как минимум 2-3 лет. Что же касается перспективы 2-3 лет, то российским инвесторам мы бы советовали, прежде всего, акции российских эмитентов и недвижимость, расположенную в России. По нашим расчетам фундаментальная стоимость этих двух видов активов значительно превышает их текущую рыночную стоимость (более подробно о ситуации на российском рынке недвижимости можно прочитать в нашем аналитическом обзоре рынка жилой строящейся недвижимости). Если же у инвестора существует необходимость разместить средства на короткий срок (около года), то тогда мы бы рекомендовали короткие облигации или депозиты (но не как инструмент приумножения инвестиций). Золото мы не рассматриваем как инвестиционный инструмент, поскольку само по себе оно не генерирует добавленной стоимости в отличие от акций, облигаций, недвижимости и депозитов.

|

|

|

|

Господину Бернанке судьба подсовывает очередной факт, который может воплотить в жизнь знаменитую фразу "количественного смягчения не будет... если в экономике всё будет идти так, как оно идёт" (перефразировал, ну да ладно). Почти каждый раз, получая новые данные для моих фундаментальных весов, я задумываюсь о том, являются ли неожиданностью те же данные, например, для Драги, Бернанке или Сиракавы. Я много раз ловил на слове господина Б., когда он в своих выступлениях затрагивал "вдруг" тему безработицы, применяя при этом слово "если". После этого часто выходило так, что именно безработица становилась объектом пристального внимания и именно с безработицей в ближайшее после выступления время "вдруг" начинали происходить непонятные вещи. Рынки ожидали улучшения, а безработица - бац - выросла. Как тут не вспомнить про кукловодов, маткетмейкеров и прочих посетителей ночных трейдерских кошмаров.

Господину Бернанке судьба подсовывает очередной факт, который может воплотить в жизнь знаменитую фразу "количественного смягчения не будет... если в экономике всё будет идти так, как оно идёт" (перефразировал, ну да ладно). Почти каждый раз, получая новые данные для моих фундаментальных весов, я задумываюсь о том, являются ли неожиданностью те же данные, например, для Драги, Бернанке или Сиракавы. Я много раз ловил на слове господина Б., когда он в своих выступлениях затрагивал "вдруг" тему безработицы, применяя при этом слово "если". После этого часто выходило так, что именно безработица становилась объектом пристального внимания и именно с безработицей в ближайшее после выступления время "вдруг" начинали происходить непонятные вещи. Рынки ожидали улучшения, а безработица - бац - выросла. Как тут не вспомнить про кукловодов, маткетмейкеров и прочих посетителей ночных трейдерских кошмаров.