|

|

|

Покупка ульяновской торговой сети ограниченно позитивна для GDR X5 X5 Retail Group приобрела ульяновскую сеть «Симбирка». Сколько ритейлер заплатил за покупку, неизвестно, но сделка уже почти завершена. Вскоре в городе будут запущены еще десять магазинов формата Пятерочка+ и один Перекресток, который будет работать по технологии обратного франчайзинга. Компания не прекращает развиваться, в том числе за счет покупок, что должно компенсировать более медленный по сравнению с Магнитом органический рост. Общая площадь магазинов составляет около 10 тыс. кв. м, и в данном случае Х5 интересовала не сама сеть, а только помещения магазинов, которые, по словам менеджмента ритейлера, взяты в долгосрочную аренду, так как, судя по всему, эти места пользуются спросом у потребителей, у них высокая маржинальность. Сейчас средняя ставка аренды торговых площадей в городе находится на уровне 5,3-5,5 тыс. руб. за квадратный метр в год, что предполагает стоимость всей сделки при сроке аренды, например, в 10 лет всего около 550 млн руб. Для компании это положительное событие, так как привлекательных высокомаржинальных объектов для покупки в центральном и северо-западном регионах остается все меньше. Именно поэтому я ожидаю продолжения и постепенного усиления консолидации. Пока наиболее активное развитие будет происходить в регионах, расположенных до Урала, но в перспективе 2-4 лет ритейлеры начнут занимать все большие доли на рынках Сибири и Дальнего Востока. Х5 в 2012 году откроет порядка 800-900 магазинов при инвестиционной программе в 45 млрд руб. При этом появится около 100 точек в формате «магазин у дома», а большая часть новых магазинов — это дискаунтеры. Сейчас компания также торгуется с дисконтом как к иностранным аналогам по мультипликаторам EV/S и EV/EBITDA на 2011 и 2012 годы, так и к российским. Очень большое значение для котировок ритейлера имеет публикация финансовой отчетности по итогам 2011 года. Я ожидаю, что в отчетном году чистая рентабельность составит 1,6-1,7%, а рентабельность по EBITDA — в лучшем случае около 7%. В 2012 году темпы роста выручки замедлятся примерно до 20%, но, по прогнозам менеджмента, должна восстановиться рентабельность. Отмечу, что темпы увеличения выручки могут ускориться во второй половине года, так как, хотя сейчас и наблюдается тенденция к сокращению темпов роста потребительской инфляции, в связи с сильным ростом тарифов ее уровень значительно вырастет. Ритейлер, на мой взгляд, будет перекладывать растущие издержки на потребителей постепенно, поэтому рост выручки может стать более интенсивным уже в 2013 году. Целевая цена составляет $31,42 за GDR, что предполагает потенциал роста почти в 37%.

|

|

Российский рынок сегодня 23 апреля 2011 года

ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Эта неделя будет очень насыщенной. Главным событием, несомненно, станет заседание ФОМС и прессконференция Бернанке. Реальных действий на нем конечно не последует. Одного nonfarm payrolls и двух плохих первоначальных обращений за пособиями недостаточно для того, чтобы ожидать от Федрезерва принятия конкретных мер. Наверно комментарии членов ФОМС будут более «голубиными», чем в прошлый раз, но этот нюанс уже заложен в рынок. Я по-прежнему считаю, что не только в апреле, но и в июне не будет принято никаких новых программ QE. Есть несколько причин, которые препятствуют осуществлению новых мер количественного смягчения. О них более подробно я расскажу во вью рынка. Здесь отмечу только один важный факт: следующее QE может быть только нестеризизованным. Мне представляется очень маловероятным, что в год выборов, при текущих ценах на бензин, хрупком восстановлении экономики, и без достаточных оснований Фед пойдет на нестеризилизованное QE. Таким образом, даже операция покупки MBS на двух ближайших заседаниях ФОМС проблематична. Хочу также обратить внимание на поведение японской йены, которая в настоящий момент укрепляется относительно USD. О том, как это связано с предстоящим ФОМС, тоже расскажу во вью рынка. ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Если исходить из свечного анализа, нет у фсипа другого пути как сходить вниз, показать -25-30 пунктов так вообще обязательная программа до заседания ФОМС (среда), а на самом деле там пора уже и нормальную недельную коррекцию оформить в -60 пунктов, цель 1310 по фсипу. Наш рынок две недели выкупал снижения, и скорее всего выкупит и эту, то есть до среды мы двигаемся синхронно с амерами, а потом идем в разные стороны, мы вверх, они вниз, это было бы логично. В этом случае сегодня и завтра играем от шорта (в сберах), а потом от лонга (в дивидендной нефтянке). Лучше на мой взгляд никакие позы пока не держать, если дают полпроцента-процент - брать и снова возвращаться в засаду. ....................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU Начало новой недели на российском рынке акций пройдет с умеренно-негативными настроениями. Торги в пятницу и вся прошедшая неделя показали, что большая масса игроков сейчас играет на повышение. Поэтому, даже если в понедельник мы сделаем шаг вниз, это будет означать лишь временную остановку перед новым заходом наверх. В пятницу на пути роста индекса ММВБ встала верхняя граница нисходящего тренда, проходящая сейчас через отметку 1506 п. О сломе текущей фазы роста можно будет говорить, лишь в случае ухода индекса ниже отметки 1485 п., то есть ниже минимума пятницы. На каких отметках можно ждать наши индексы, если «быки» удержат оборону? Хорошо заметное горизонтальное сопротивление проходит на 1520 п. Чуть выше располагается отметка 1530 п. – уровень 38% коррекции по Фибо от фазы падения в середины марта до середины апреля. На какие бумаги стоит делать ставку в начале этой недели? На локальных снижениях мы рекомендуем делать ставку на покупку акций нефтяного сектора, а также банков. Во втором эшелоне акций сохранится спрос лишь по отдельным бумагам: РусГидро, МТС, Магнит, Северсталь, МНТП. В случае локального снижения фьючерс РТС можно аккуратно покупать возле отметки 156500 п. с целью возврата к уровням 158 -160 т.п. С учетом того, что сегодня после обеда не выходит никакой статистики из США, торги после обеда обещают быть довольно скучными. Сегодня компания Магнит представит отчет по МСФО за I кв. 2012 года, а ФСК ЕЭС опубликует отчетность по МСФО за 2011 год. В 11-00 во Франции выходят апрельские данные по индексу PMI в секторе обрабатывающей промышленности и сфере услуг. Аналогичные данные из Германии выходят в 11-28. Сводный индекс PMI по еврозоне будет опубликован в 11-58.

|

|

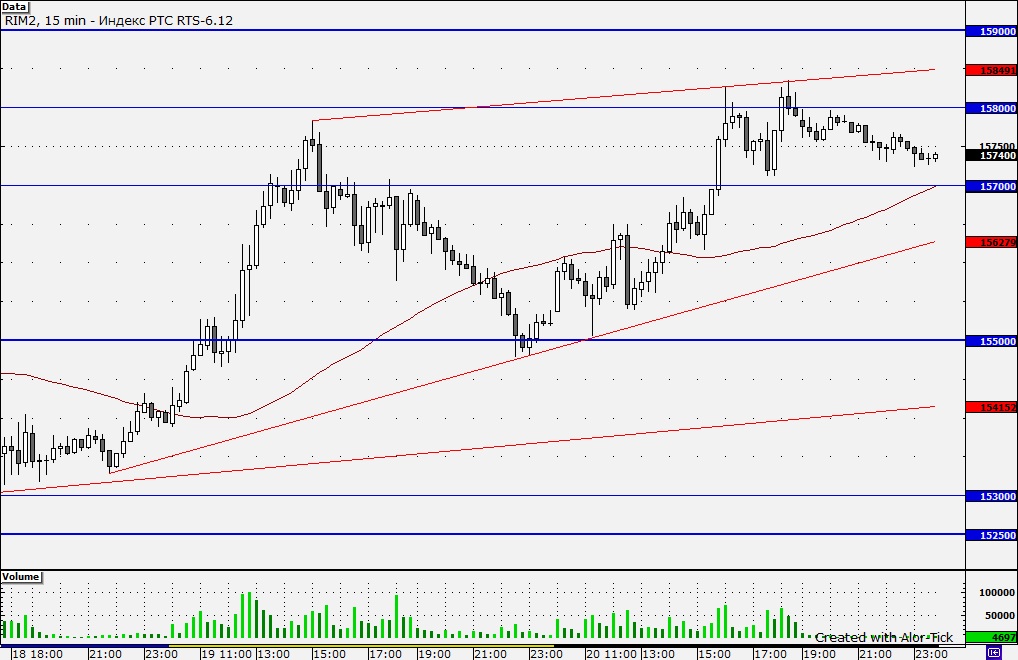

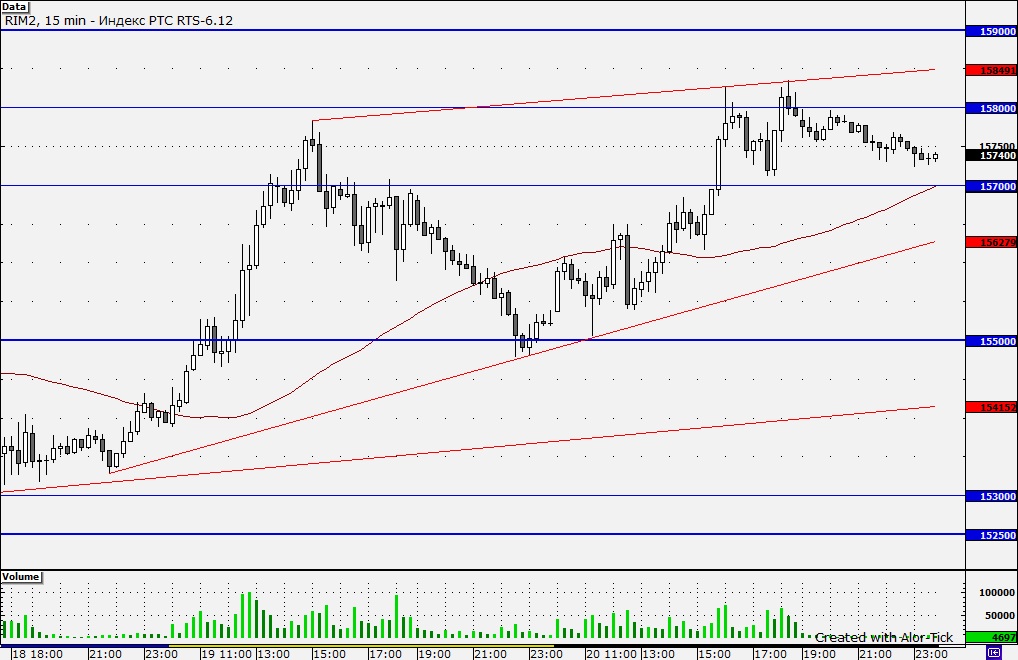

Начало решающей недели (премаркет на 23.04.2012) Месяц квартальных отчетностей продолжается. На будущей неделе более 100 компаний, входящих в индекс S&P500 поведают о результатах работы за I квартал 2012 года. До настоящего момента большинство отчетностей выходило лучше ожиданий, посмотрим что будет в этот раз. На выходных прошел первый тур президентских выборов во Франции: здесь все без неожиданностей: во второй тур, по всей вероятности, выходят социалист Олланд и действующий президент Николя Саркози. Наш рынок закончил прошлую неделю позитивом, закрывшись выше важных психологических отметок. Этот факт дает надежду на возможную остановку нисходящего движения и разворот в будущем. На часовом графике фьючерса на индекс РТС мы видим сильное сопротивление в районе 158-159 тысяч пунктов. Была пробита верхняя граница «малого вымпела», возможна, она станет поддержкой для назревшего краткосрочного нисходящего движения. В целом, продолжаем работать в канале 159-152,5 тысячи пунктов.  Внутри дня образовался восходящий клин (отмечен красным). Текущая цена близка к средней цене за последние сутки торгов, поэтому сегодня можно ожидать направленного движения. Однако, все же мой прогноз – это неопределенность. Слишком рано говорить что-то конкретное о нашем рынке.  Ключевые новости на сегодня: | 6:30 | Китай | Индекс PMI для производственной сферы от HSBC / HSBC Flash Manufacturing PMI | | Мировые индексы | Значение | Изменение к открытию | | Dow Jones (США) | 12986.58 | +1,41% | | S&P 500 (США) | 1387.57 | +1,38% | | CAC40 (Франция) | 3269.79 | +0,99% | | DAX (Германия) | 6743.24 | +1,03% | | FTSE100(Великобритания) | 5710.46 | +1,34% | | Nikkei 225 (Япония) | 9635.25 | +1,16% | | Shanghai Composite(Китай) | 2353.01 | +0,11% | | Bovespa (Бразилия) | 63058.1 | +2,88% | | BSE Sensex (Индия) | 17358.4 | +0,14% | | TA25 (Израиль) | 1132.26 | +0,12 % | | ММВБ | 1502.97 | -0,19% | | РТС | 1621.96 | +0,11% | | | | | | Нефть Brent | 121 | -0,43% | | Золото | 1675 | -0,35% | | EUR/USD | 1,3177 | -0,13% | | USD/RUB | 29,42 | +0,03% | | EUR/RUB | 38,7381 | -0,1% | | S&P500 Fut | 1382 | -0,28% |

|

|

Сохраняю длинную позицию по акциям ПолюсЗолот. Сделок на покупку и продажу не запланировано.

|

|

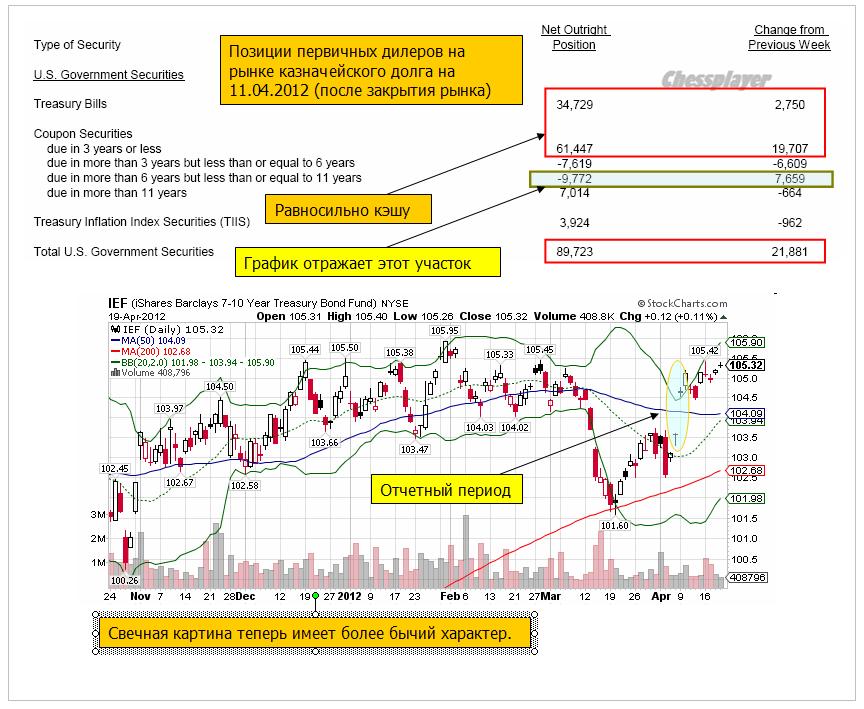

Нигде, даже на Zero Hedge, еще не встречал упоминаний на отчет по транзакциям первичных дилеров с бумагами с фиксированной доходностью. Чессплейер – единственный, кто проводит его исследование. А между прочим, он дает очень полезную информацию. Для облигаций он даже полезнее отчета COT. За неделю, закончившуюся 11 апреля, первичные дилеры очень активно покупали краткосрочные бумаги, удлинили сроки погашения среднесрочных, продавали понемногу бумаги федеральных агентств и ипотечные бумаги (MBS), и немного подкупили корпоративных облигаций. Вчерашний отчет по транзакциям первичных дилеров показывает, что те меняют свою диспозицию в пользу казначейских бумаг США. На графике внизу выделен период времени, отраженный в отчете. По сути, в отчетную неделю первичные дилеры закрывали с убытком короткие позиции, открытые в US Treasuries со сроком погашения 6-11 лет. Таким образом, они признали, что активные продажи, которые они вели с середины марта, были ошибкой. Первичные дилеры тоже могут ошибаться.

Больше всего первичные дилеры увеличили объем вложений в векселя и облигации со сроком погашения до 3 лет – бумаги, которые практически эквивалентны кэшу. Это означает, что они уменьшают рискованные активы и уходят от риска в доллар. Отчет показывает, что теперь первичные дилеры рассчитывают на скорый запуск QE3 гораздо меньше, чем раньше.

|

|

20.04.2012. На что решатся рынки перед FOMC и BoJ? И вновь рынки живут в предвкушении следующей недели, когда состоится двухдневное заседание FOMC и заседание Банка Японии. Все – по поводу процентных ставок и кредитно-денежной политике. Ставки оба ведущих мировых ЦБ, конечно, менять не собираются, поэтому все ждут от них решений по количественному ослаблению. Сейчас это, пожалуй, единственный работающий рычаг управления экономикой и финансами в мире. Речь идет о развитых странах, где ставки уже долгое время близки к нулю, и не планируют с этих низких уровней уходить. Среди большей части аналитиков и в мировой рыночной прессе почему-то считается, что в последнее время среди инвесторов крепнет уверенность в том, что на заседании 24-25 апреля Федеральный комитет по открытым рынкам (FOMC) ФРС не станет говорить, и даже намекать на дальнейшее монетарное ослабление. По всей вероятности, такой вывод делается на основании недавно опубликованных Протоколах предыдущего заседания FOMC. Эти «минутки» уже оказали весьма существенное влияние на рынки, как мы помним. Сейчас их влияние продолжает сказываться на ожиданиях, если не большинства трейдеров, то – большинства аналитиков. Но все далеко не так однозначно, ведь рост важнейших американских показателей в последнее время замедлился, а коррекция вниз основных фондовых индексов пока еще не завершена. Не будем забывать, что это заседание FOMC будет проходить в разгар периода отчетности американских компаний, и Уолл-Стрит может просто-таки жаждать поддержки со стороны ФРС, несмотря на то, что отчетность пока совсем неплохая. Да, после публикации «минуток» и целой серии выступлений ведущих руководителей ФРС, все как-то уверились в том, что QE3 сейчас не будет. Ни Йеллен, ни Дадли, известные «голуби», в своих выступлениях не упомянули о возможности дальнейшего ослабления монетарной политики в ближайшее время, отметив, тем не менее, что перед американской экономикой все еще стоят серьезные проблемы. Остальные члены ФРС - Локхарт, Раскин, Буллард, Кочерлакота, Фишер и Плоссер – в своих выступлениях с этим согласились. Сам Бернанке, хотя и не слишком жестко, но тоже дал понять, что сейчас QE3 не слишком желательно. На основании всего этого все утвердились во мнении, что ФРС сейчас денег печатать не будет. Но есть еще и Уолл-Стрит, который всегда хочет свежих денег, или гарантий, что их всегда есть, где получить, особенно, если есть возможность напугать власти вероятностью падения индексов. Повторим, коррекция не завершена, и потому считаем, что есть смысл уделить особое внимание предстоящему заседанию FOMC. На нем могут быть самые разные повороты, и если очень многие ждут намеков на изменение ставки по федеральным фондам, то другие, и мы в том числе, не исключаем намеков на очередное QE. Если говорить о Банке Японии, то ему, почему-то почти предписывают, что он вроде как обязательно должен предпринять шаги в сторону нового этапа количественного смягчения на своем заседании 27 апреля. Как бы в подтверждение этому мнению аналитиков зам. председателя Банка Японии Нисимура в среду заявил о том, что центральный банк готов к дальнейшему ослаблению монетарной политики, чтобы помочь японской экономике восстановиться и избежать дефляции. Вчера об этом же говорил и глава Банка Японии Сиракава, выступавший в Америке, упирая на новую главную задачу японского ЦБ – повышение показателя роста инфляции до 1%. Были даже и голоса в японском политическом истеблишменте, требующие повышения целевой планки инфляции до 2%, чтобы параметры соответствовали тем, что ставит перед собой ФРС и ЕЦБ. Так что, японцы могут действительно выступить с объявлением нового этапа своего QE, и даже озвучить его параметры, примерно в размере очередных 10 трлн. Йен. Что касается Евро, то эта валюта сегодня находится под впечатлением ожиданий новых успехов Германии, что должно выразиться в росте показателей института Ifo, которые после замечательных данных ZEW тоже ожидаются всеми лучше прогнозов. Вчера в некотором смысле в противовес выступил французский президент Н. Саркози, который заявил, что дорогой Евро мешает европейской экономике развиваться, но «вес» Саркози на валютном рынке не очень высок, к тому же, у него совсем близко выборы с совсем неоднозначными результатами. Да и вообще, он все это мог сказать как бы из зависти к немцам, у которых вместе с ростом экономических показателей растет и вес в Еврозоне. И данные оказались действительно лучше прогнозов, и Евро действительно растет к новым локальным максимумам. Это лишь подтверждает значимость и важность тех ожиданий, которые связываются с новыми QE в Америке и Японии. Аналитика компании My Trade Markets http://mytrademarkets.com/ee/rus

|

|

В покупке по стоп-лимит заявкам акции: Новатэк ао, ПолюсЗолото, Ростел-ао, ХолМРСК ао фьючерсы: EuM2, SiM2, VBM2 В продаже по стоп-лимит заявкам акции: ВТБ ао, ЛУКОЙЛ, НЛМК ао, Роснефть, Сбербанк, Сургнфгз, Татнфт 3ао, Уркалий-ао фьючерсы: GDM2, GMM2, EDM2, LKM2, RIM2, RNM2, SiM2, SRM2, VBM2 Вне рынка акции: ГАЗПРОМ ао, ГМКНорНик, ИнтерРАОао, РусГидро, Сбербанк-п, СевСт-ао, Сургнфгз-п, ФСК ЕЭС фьючерсы: GZM2

|

|

На прошлой неделе ритейлер О’кей опубликовал операционные результаты по итогам работы в 1-м квартале 2012 года. Результаты сильные, компания показала хороший рост выручки, а также очень радуют позитивные показатели по продажам сопоставимых магазинов. Выручка выросла на 29,4% по сравнению с 1-м кварталом прошлого года и составила 26,308 млрд руб. За этот же период было открыто два гипермаркета, теперь под управлением находится 73 магазина, из которых 44 гипермаркета и 29 супермаркетов. Такой хороший рост выручки был поддержан, с одной стороны, ростом количества магазинов и торговой площади, которая выросла в целом на 22,2% — до 358 тыс кв. м, а с другой — отличными результатами сопоставимых продаж. Отмечу, что за отчетный период торговая площадь супермаркетов выросла на 31%, а гипермаркетов — на 21,1%. В 1-м квартале 2012 года выручка сопоставимых ресторанов выросла на 12,1%. Это крайне хороший показатель, который говорит о том, что рыночная ситуация для ритейлера была удачной, да и некоторые негативные факторы прошлого года уже не влияют на результаты. Не стоит забывать о снижении выручки в связи с длительным закрытием одного гипермаркета, поскольку это привело к потерям минимум на 1 млрд руб. по итогам прошлого года. Очень позитивным фактором является то, что трафик вырос на 7,2%, то есть его снижение, которое наблюдалось в прошлом году, успешно преодолено, и это будет поддерживать операционные результаты в дальнейшем. При этом несколько снизился рост среднего чека — до 4,6%, что связано с низкой продовольственной инфляцией, и этот фактор будет сохраняться до второй половины года. Затем темпы роста инфляции должны значительно ускориться за счет роста тарифов на услуги ЖКХ. По прогнозам CEO ритейлера Патрика Лонга, в 2012 году сопоставимые продажи вырастут на 7%, средний чек повысится на 6%, а трафик увеличится на 1%. Рост выручки ожидается на уровне 25-30%, то есть показатель приблизится к 120 млрд руб. Это достаточно оптимистичные ожидания, но, на мой взгляд, они вполне реальны, особенно если принять во внимание результаты 1-го квартала. Прогноз по рентабельности по EBITDA остается на уровне 7,8-8% по итогам года, что связано с возможным улучшением показателя во 2-м полугодии — до 9,5-10%. Сейчас О’кей торгуется с дисконтом к компаниям-аналогам по EV/EBITDA и EV/S на 2012 год. Целевая цена до конца года — $9,77 за GDR. Большое влияние на котировки окажет отчетность по МСФО за 2011 год, которая будет опубликована 23 апреля: если результаты окажутся лучше ожиданий, это придаст импульс росту котировок.

|

|

Вопрос использования сланцевого газа и его влияния на стоимость энергоносителей – это «уравнение с огромным количеством неизвестных». Даже специалисты газовой отрасли (и даже специалисты компаний добывающих сланцевый газ) вряд ли смогут дать достоверные оценки влияния этого фактора на будущую стоимость энергоносителей. Основной риск для нашей экономики и компаний, добывающих газ – это снижение цен на их продукцию. Благодаря сланцам в США на спотовом рынке цена газа опустилась ниже 2 долл за 1000 БТЕ (или примерно 70 долл за 1000 м3). При том что Газпром продает газ Европе по 400-450 долл, а, например, Япония покупает газ по 560 дол за 1000 м3. Если бы такое произошло, например, в Европе – нет лучше не представлять ! Но может ли такое произойти в Европе? Одно из условий добычи сланцевого газа – это большие незаселенные пространства. В США – это пустыни, там добывать сланцевый газ достаточно комфортно и минимум рисков для населения и экологии. В Европе это теоретически возможно в Польше, Франции, Украине, но до конца не ясно как это отразится на экологии. С учетом трепетного отношения Европейцев к этому вопросу – свобода маневра там практически отсутствует. Еще один фактор неопределенности – сложность оценки запасов. Например, в Польше оценка извлекаемых запасов сланцевого газа была недавно уменьшена в 10 раз. Надо так же отметить, что пока спотовый рынок газа существенно меньше по объему, чем рынок долгосрочных контрактов и поэтому пока, не оказывает заметного влияния на цены долгосрочных контрактов. Спотовый рынок очень волатилен. Например, в зимнее время, при росте потребления – может сильно расти, а ближе к лету при снижении потребления падать. Обеспечить масштабные перетоки (транспортировку) особенно на дальние расстояния (например, из США в Японию) технологически очень сложно – для этого необходима инфраструктура. Поэтому и влияние на цены пока только психологическое, из разряда «посмотрите как там дешево». Создание способов транспортировки стоит дорого, плюс все та же неопределенность с объемом извлекаемых запасов. Еще один технологический фактор – это резкое падение «дебета» скважин в течении 1-1,5 лет и необходимость постоянного бурения новых, что достаточно затратно. Именно поэтому многие американские компании, занимающиеся добычей сланцевого газа, имеют большую долговую нагрузку, а зачастую и убытки. Они активно привлекали финансирование, ориентируясь на высокие цены газа, но не учитывали возникновение таких сложностей с добычей и транспортировкой. Надо так же помнить и учитывать другие тенденции. Мы ожидаем, что в ближайшие 5 лет в мире будет рост потребления газа. Например, в Европе набирает силу тенденция перевода на газ автомобилей (как более экологичный и экономичный вид топлива, чем бензин). Мы постоянно отслеживаем фактор влияния сланцевого газа на нашу газовую отрасль, но считаем, что пока он не оказывает заметного влияния. Возможно, в ближайшие годы неопределенность снизится и можно будет отразить это в цифрах. Наш прогноз по стоимости акций компании Газпром представлен здесь Вы можете задать вопросы экспертам по данному эмитенту на этом сайте

|

|

Российский рынок сегодня 20 апреля 2011 года ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Реакция на вчерашний испанский аукцион состояла из двух частей. Первая часть – констатация успеха. EURO/USD и фьючерс S&P500 устанавливают максимумы дня. Вторая часть – протрезвление. Bid/cover был прекрасный, но, что доходность будет выше рыночной на 8 пунктов – этого никто не ожидал. После этого позитив, царивший на европейских биржах с начала недели (кроме испанской) испарился и до конца дня шел жесткий фикс. Только почему-то некоторые агентства до сих пор пишут об успешном проведении испанского аукциона. По реакции рынка это был провал. Свою лепту в распродажи внес и слух о то, что агентство Moody’s в ближайшее время поставит на пересмотр с перспективой понижения осенью рейтинг Франции. Испанский индекс фондового рынка IBEX вчера продолжил обновлять многолетние минимумы. И на американской бирже вчера происходила фиксация, притом на очень хороших объемах. Практически все выходившие данные в Америке разочаровали: обращения за пособиями опять выросли, продажи домов на вторичном рынке упали, Philadelphia Fed Manufacturing Index оказался значительно хуже ожиданий. НО вот отчеты компаний оказались выше ожиданий. Негативная статистика, однако, привела к ралли в EURO/USD. В целом потери американских фондовых индексов оказались невелики. Казалось бы, сегодня должно последовать продолжение падения американского рынка, но у меня есть сомнения... Во-первых, судя по динамике EURO, рынки собираются отыгрывать смягчение позиции членов ФОМС на предстоящем на следующей неделе заседании Комитета по открытым рынкам. Во-вторых, предстоящая сегодня встреча министров финансов G20 может преподнести неожиданные сюрпризы. Сегодня в США нет никакой статистики, которая могла бы испортить настроение рынкам. Впрочем, медвежьи настроения на американском рынке уже достаточно сильны и поэтому попытка роста будет достаточно быстро пресечена и рынок в конечном счете закроется вблизи вчерашнего закрытия - +/- 0,3%. Таковы мои ожидания на сегодняшний день. В целом рынок мутный, и я бы рекомендовал сегодня воздержаться от торговли. ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Дакс отминусовал вчера на -0.9%, амеры тоже закрылись в минусе, в моменте показав 1365 по фсипу (сегодня утром 1373), а наши выросли под +2% по мамбе, вот как мы можем)). Однако если амеры продолжат снижение, а мне кажется, что они будут падением выпрашивать ласковых слов от Бернанке на следующей неделе, и даже шантажировать его этим (а такое поведение было не редкостью раньше), то и нашим придется все-таки прийти к 1420-30 по мамбе, где наверное стоит купить в полную силу. А сейчас аккуратно играем от лонга в нефтянке, и от шорта в сберах. Как говорится, лучше быть отчаянным шортистом, чем нечаянным инвестором. Играем от лонга, от шорта - это значит что первая сделка по инструменту покупка или соответственно продажа, с небольшими целями, взять полпроцента и в кустики. ....................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU Внешний фон, сложившийся к открытию торгов в пятницу больше подходит для умеренно-негативного сценария торгов на нашем рынке акций. Вчерашняя попытка побега российских индексов наверх напоролась на негативный внешний фон, идущий из Европы (рост доходностей по бондам периферийных стран + падение фондовых индексов). Поэтому в своем движении индекс ММВБ лишь смог дотянуться до верхней границы восходящего тренда (1503 п.). Это же относится и к фьючерсу РТС, у которого нисходящий тренд сейчас проходит через уровень 157500 п. Что это было? Действительно ли покупки портфельных игроков, увидевших дно у рынка или просто технический заход вверх перед очередным провалом (как это уже было 04 апреля). Правда, есть еще третий вариант: до конца месяца наши индексы будут «пилить» волатильный боковик с границами по индексу ММВБ: 1465 п. снизу и 1510 п. сверху, до тех пор, пока не закончится период квартальной отчетности в Штатах и в заокеанских индексах не сформируется новый тренд. Кстати, на графике индекса S&P-500 тоже пока просматривается боковик с границами: 1355 – 1390 п. Поэтому пока индексы не выйдут за границы этих формаций, агрессивным спекулянтам рано закатывать истерики. В такой ситуации аккуратные покупки ликвидных бумаг на снижениях думаю, себя оправдают. Цены на нефть марки Brent, стабилизировавшиеся выше отметки $117/барр. оправдывают этот подход к рынку. ФСК ЕЭС сегодня представит отчет по МСФО за 2011 год. В эти выходные продолжится встреча руководителей Центробанков и министров финансов в рамках G-20. В 12-00 в Германии выходят данные по индексу делового климата и экономических ожиданий от Ifo за март. В 12-30 статистика по розничным продажам выходит в Великобритании. В 18-00 выходит ежемесячный отчет Американского института нефти о динамике изменения уровня спроса на нефть и нефтепродукты.

|

|

|

|