|

|

|

Когда то Давным – Давно, когда ещё деревья Были Большие, Моя Жизнь была совершенно другой, нежели сейчас. И так о чем это я. Стою над пропастью и Ржу. Над тем как раньше Жизнь моя текла. Теперь надо лишь Решиться. Помолиться и Нырнуть, в бесконечный Океан Желаний. Океан Такой Большой. Как огромны Мои желания. И как никчемны Мои Возможности. Как же Я выплыву. И Вода Сука холодная. Пойду, попрошу у соседа лодку. Попрошу Взаймы, но не отдам. Пошел он в Жопу, он Тоже что - то брал и не вернул. Не помню, не люблю такое помнить. И так нырнул, Гребу. Япона - Мать, Мне холодно и не Уютно. Как хочется быстрее раствориться. Я и Океан мы одно целое. Я и есть Океан. Я Океан Возможностей. И прошлой жизни Речка Желаний, Настолько ничтожна. Что я, её ни замечая, Зову, Кричу, Ору как Сумасшедший. Нырните Вы. Не Бойтесь. Ваши Ничтожные Желания. Так похожи, на когда то бывшие Мои. Я помогу, что нужно Вам – Я дам. Точнее нет, не дам, а покажу где взять. Но не спеши, Так горячи призы и не обхватишь. Со временем привыкнув, Ты Оборзеешь и Зазвездишься. Вот так ты Убиваешь - Жизнь Свою. И я когда то, повернул и не заметил Как стал другим. И жизнь прошедшую, Недавно помянул. И нету уж, Желания к Былому. Пришло её Время и она, сделав своё Дело, Ушла и тихо Умерла. Дав жизнь младенцу Новой Жизни. Вот Так и Мы Рожаем, Убиваем, Решаем, Быть иль Нет, кому то. А за себя решить Боимся. А Вдруг Убьём, а новой Жизни нет. Бойтесь Всего нового, потому что Оно постоянно Будет покушаться на Ваше Любимое Старое. Удачи Вам и Вашим близким. Окишев Игорь

|

|

Пятница стал настоящим, хотя и не совсем неожиданным, днем « RISK ON». Росли S&P500, золото, нефть, высокодоходные валюты. Единственное, что не соответствовало режиму «РИСК ВКЛ» - это долгосрочные US Treasuries. Я всегда отношусь с большим подозрением к росту на маленьких объемах, без видимых причин и в полувыходные дни. Таким днем была прошедшая пятница. Объемы были вторые по мизерности за год после 12 ноября (День Ветерана), но при этом рыночное движение было гораздо более сильное (см. рисунок внизу).

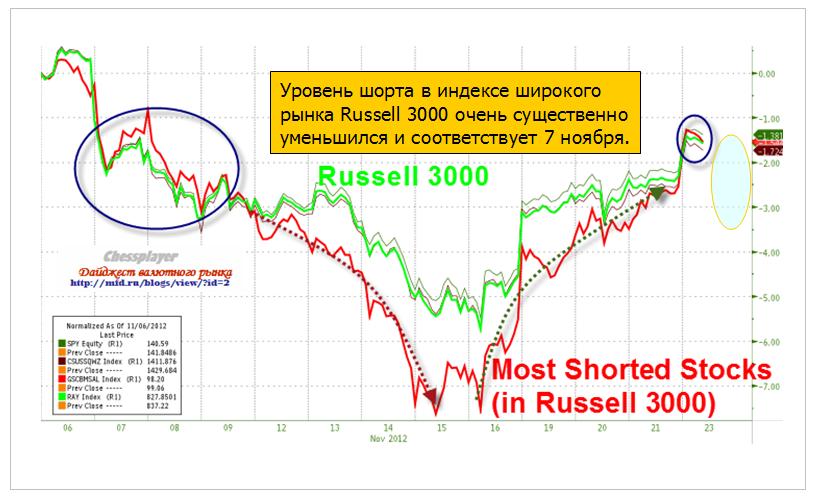

Еще более подозрительным мне это кажется, поскольку присутствуют другие очень тревожные сигналы. Я серьезно отношусь к таким сигналам.По каким причинам маркетмейкерам понадобилось задирать рынок в полуторговый день? Ясно дело, что не для того, чтобы покупать затем в понедельник по более высоким ценам. Это было сделано с медвежьими целями. Пятничный рост не имел абсолютно никаких конкретных причин – в плане новостного фона абсолютно ничего не происходило. Евросаммит завершился провалом, единственная реальная причина, которая имеет право на объяснение пятничного ралли - это рост ожиданий на разрешение греческой проблемы в понедельник. Это последний позитив, который ждет рынки в ближайшем будущем... Возможно, что маркетмейкеры постараются на официальном объявлении мер еще задернуть рынки вверх. Но возможностей у них для этого мало, поскольку слабых рук (игроков с близкими стопами) осталось немного. График, который приводит Zero Hedge, показывает, что уровень шорта в индексе широкого рынка Russell 3000 существенно сократился и соответствует 7 ноября. Это был последний локальный максимум.

«Фискальный обрыв №1» и «синдром слабости японской йены» (ведет к укреплению US Treasuries) совершенно не заложен в текущие рыночные цены. После некоторых раздумий в конце дня пятницы я капитально зашел в продажу риска.... У меня очень медвежий взгляд на предстоящую неделю. Были сомнения, поскольку в первый день-два движение рынка часто противоречит общей тенденции недели. Имеется кстати подходящий повод – Греция. Но, учитывая пятничную «выходку» маркетмейкеров, я предположил, что этого может и не случится. В уходящий поезд не люблю впрыгивать... Если маркетмейкеры в понедельник продолжат задирать рынок, я буду увеличивать шорт. Были сомнения относительно EURO/USD, но, судя по последним дням, европейская валюта движется вместе с риском. Поэтому я зашортил и EURO/USD.

|

|

Сохраняю длинную позицию по акциям Роснефть. Сделок на покупку и продажу не запланировано.

|

|

Новый сервис под названием «Разбор сделок» запускается с 23 ноября на сайте компании GT Capital Group. Услуга призвана помочь практикующим трейдерам, особенно начинающим, начать критически изучать собственную торговлю, находить явные ошибки и недоработки и устранять их. Как это работает? Трейдеры GT Capital ежедневно выкладывают в соответствующем разделе сайта рецензии на присланные сделки с указанием ошибок и рекомендациями по совершенствованию торговли. На рецензию принимаются сделки по инструментам американского фондового рынка. Состав рецензентов: Как прислать свои сделки? Для того, чтобы ваши сделки попали на разбор, необходимо: - пройти авторизацию или регистрацию на сайте компании;

- полностью и корректно заполнить форму.

Учтите, что количество заявок может превышать лимиты сервиса (ежедневно публикуется только одна рецензия), поэтому возможна значительная временная задержка между датой отправки заявки и датой публикации разбора. В случае большого потока заявок будут отбираться только самые интересные и показательные случаи. Присылайте ваши сделки на разбор, совершенствуйте торговлю вместе с GT Capital!

|

|

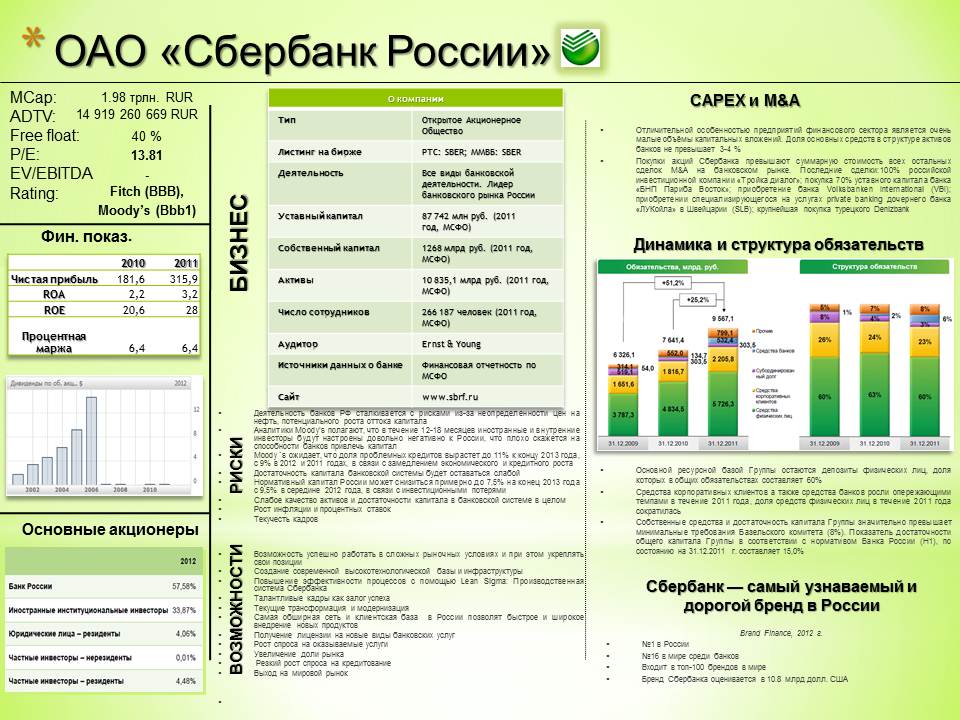

Однажды уже упоминала, что прохожу курс обучения в ЦМФ МГУ. На одном из предметов, а точнее: «Управление активами» — нас познакомили с таким, и впоследствии выяснилось, очень важным понятием, как Company Profile. Нет, это никак не связано с профилем рынка... Оказалось, эта маленькая страничка, представленная 250-400 символами, является чуть ли не самым важным документом при поиске инвесторов, клиентов и распространении информации о компании. Профиль компании – краткая обзорная информация о компании, которая создает ее авторитет. Профиль необходим, чтобы помочь потенциальной целевой аудитории найти именно ту компанию, которая будет устраивать по таким признакам как: направление деятельности, наличие уникальных преимуществ, опыт и т.д. и т.п. Как используется: - Размещение на веб-сайте

- Использование печатной версии

- Предоставление профиля инвесторам и клиентам

- Распространение в новостных лентах СМИ

- Вербовка кадров (привлечение сотрудников на работу)

Что включается в профиль компании: - Справочная информация о компании

- Философия и миссия компании

- Достижения

- Данные об услугах

- Показатели (MCap, ADTV, Free float, P/E, EV/EBITDA, Rating, Revenue, Net CFO, FCF, Cash, Net Debt) + данные об основных акционерах, рисках и возможностях, дивидендной политике, CAPEX и M&A

- Контактная информация

Ниже приведен пример профиля компании, который делала я сама для Сбера :))

|

|

Антон Андреев, старший трейдер и партнер GT Capital Group, вместе с Александром Гинчерманом, основателем и главным партнером компании, завтра, 24 ноября, будут в течение всего дня доступны для общения на международном бизнес-форуме и выставке «Финансовый супермаркет». «Финансовый Супермаркет» предоставляет возможность посетителям ознакомиться с основными продуктами и услугами современного финансового рынка: доверительным управлением, стратегиями инвестирования, банковскими депозитами и вкладами, потребительскими, ипотечными и прочими кредитами, страхованием, паевыми фондами и другими способами управления собственными средствами. Антон Андреев примет участие в работе круглого стола, посвященного инвестициям. В ходе круглого стола представители финансовой индустрии обсудят ситуацию на международных рынках, инвестиционные возможности в России, работу отечественных бирж, риски инвесторов и многое другое. Антон также выступит с докладом на тему «Инвестиции в акции международных корпораций. Плюсы, минусы, подводные камни». Мероприятие объединит вокруг себя не только представителей финансовых компаний, но также узнаваемых участников трейдерского сообщества: Степана Демуру, Владимира Левченко, Александра Герчика, Тимофея Мартынова и многих других. «Финансовый супермаркет» пройдет в конференц-центре Swissôtel, расположенном по адресу: Москва, Космодамианская наб., 52, стр. 7. Ближайшая станция метро — Павелецкая. Время проведения выставки: с 10:00 до 19:00. Время работы круглого стола по тематике «Инвестиции»: с 12:00 до 15:00, зал «Ломоносов». Условия посещения мероприятия приведены на сайте организаторов. До встречи в Москве!

|

|

Не понимать разницы между фондовым рынком и срочным, все равно, что не понимать разницы между женой и проституткой. Многие люди понимают, что казино – это игра, забава и при большом количестве опытов (ставок) ты рано или поздно проиграешь. Выигравшим всегда есть и будет само казино. Есть и более сложный термин – это игра с отрицательным матожиданием, то есть вероятность выигрыша меньше 50%. При этом игра на срочном рынке по мнению многих таковой не является, мало того считается полноценной работой. В этой статье мы (УК «Арсагера») оценим вероятности выигрыша в казино и на срочном рынке, сравним их между собой и сделаем выводы. Казино. Коротко (так как исследований масса) мы лишь резюмируем итоги игры в казино. Возьмем самый простой способ игры для вычисления вероятности выигрыша – игру на рулетке. Как известно на рулетке 37 цифр – от 0 до 36. Если постоянно играть на чет или нечет (на красное или черное), то очевидно вероятность выигрыша 18/37=48,65% < 50%. Происходит это из-за наличия ноля, то есть выигрыш казино можно свести к простому проценту с оборота в размере 1/37=2,7%. Оборотом можно считать весь объем ставок игроков, поставленных за все время работы рулетки. Именно поэтому для казино не важно, кто из игроков в моменте выиграл, а кто проиграл, важно чтобы как можно больше и дольше играли, и размер ставок и их количество росло, так как с ростом оборота растет и прибыль казино. Ставки на отдельные числа, сектора или прочие части рулетки при большом количестве опытов ничего в расчете вероятности выигрыша не меняют — она стремится к 48,65%, то есть меньше половины. Это значит, что рано или поздно Вы свои деньги проиграете. Схожая ситуация и на других видах игры в казино. Конечно при игре на блэкджеке (21) умения игрока могут немного сдвинуть вероятность к 50%, но в среднем доход казино составляет все теже 2,7% от оборота (от объема ставок). Стоит отметить, что оборот должен быть обеспечен большим количеством ставок, чтобы законы Теории Вероятностей непременно сработали, именно поэтому в казино существует ограничение на максимальную ставку. Там есть ограничение и на минимальную, но это только лишь для того, чтобы игрок не замучил крупье, слишком медленно проигрывая свои деньги, да и рентабельность стола за определенный отрезок времени никто не отменял. В принципе казино могло бы убрать ноль с диска рулетки, заменив его обязательным требованием платить игроков комиссию с каждой ставки в размере 2,7%, с точки зрения его доходов ничего бы не изменилось (не находите сходство с некоторыми институтами на срочном рынке?). Любопытно, но при игре в казино ничего не дает (не в состоянии изменить эту вероятность) и риск-менеджмент, и мани-менеджмент, при этом, почему-то, в казино это все понимают, а вот эти умные изобретения на срочном рынке считаются существенным (если не основным) навыком, дающим преимущество игроку для обеспечения выигрышного результата. Относитесь к казино как к развлечению, за которое Вы просто заплатили, как за билет в кино, а стоимость его посчитать достаточно легко: 2,7 % от оборота. Пришел, поменял деньги на фишки, и в среднем, когда общий объем сделанных Вами ставок будет около 18 000, Вы и заплатите за это удовольствие свои 500 руб. Чем не поход в кино или на аттракционы? Резюме: Ваша вероятность выигрыша 48,65%. Доход казино (Ваша плата) с оборота 2,7%. Срочный рынок. Для того чтобы понять каким образом считается вероятность выигрыша на срочном рынке необходимо согласиться с некоторыми вводными данными и предположениями: - На срочном рынке мы будем вычислять вероятность выигрыша от обратного: если при игре в рулетку мы вычисляли доход казино из вероятности выигрыша, то на срочном рынке мы будем вычислять вероятность выигрыша из дохода организатора этой игры – биржи и брокеров, то есть оценим банк, который разыгрывают игроки, вычтем из него неизбежное уменьшение в виде транзакционных издержек, а затем вычислим вероятность выигрыша и плату с оборота;

- Срочный контракт, который будет анализироваться, – фьючерс на индекс РТС, даты дивидендных отсечек в нем пренебрегаются и, естественно, дивидендов по этому контракту нет;

- Игра ведется в течение 2,5 месяцев – период максимальной активности на фактических данных RTS-9.12 с 02.07.2012 по 14.09.2012;

- Размер комиссии биржи и брокеров: сбор за регистрацию сделки за 1 контракт: биржа 2 руб. (встречные сделки внутри дня 1 руб. за контракт – предположим, что их половина), брокер 1,65 руб.

... Полный текст статьи с расчетами опубликован на нашем сайте

|

|

На заседании совета директоров Трансконтейнера, которое состоялось в среду, было решено расширить объем дивидендных выплат до 25% от чистой прибыли. Такое решение может быть связано с тем, что премьер-министр Дмитрий Медведев подписал поправки, согласно которым госкомпании обязаны направлять 25% прибыли на дивиденды. Однако решение о выплате должно быть одобрено собранием акционеров, на котором представителей государства может и не быть, если доля РЖД будет продана. С другой стороны, к дате проведения общего собрания акционеров, которое традиционно проходит в середине мая, структура акционеров может поменяться, и в ней исчезнет доля государства, а, следовательно, решение о выплате и размере дивидендов может быть иным. На сегодняшний день на 50% пакет РЖД претендуют несколько крупных компаний, имеющих транспортные активы, среди которых наиболее вероятным остается FESCO, уже являющейся акционером Трансконтейнера, владеющем около 25% акций оператора. В свою очередь FESCO может быть куплена Суммой, которая интересуется транспортно-логистическими активами. Другими потенциальными участниками торгов выступают АФК Система, начавшая скупать транспортные активов, UCL Holding В. Лисина, и Globaltrans, для которого, однако, данный актив не имеет приоритетного значения. Такой состав претендентов на покупку прибыльного актива сулит достаточно ожесточенную схватку, стоит хотя бы посмотреть на ситуацию вокруг 25% пакета ПГК, который также продает РЖД. К слову, именно с подачи FESCO за 2011 год были выплачены дивиденды из расчета 35% от чистой прибыли по РСБУ, что тогда составило 81,68 руб. на акцию, с дивидендной доходностью в 3,28%. По итогам текущего года, чистая прибыль оператора по российским стандартам ожидается на уровне 5,98 млрд руб., рост которой обусловлен ожидаемым увеличением грузооборота в четвертом квартале на 11,5%, а также сильными результатами в первом полугодии и третьем квартале текущего года. Следовательно, размер дивидендов при позитивном сценарии составит 1,495 млрд руб. или 107,60 руб. на акцию, что подразумевает ожидаемую дивидендную доходность 2,59%, а это довольно высокий показатель для транспортного сектора. Напомню, закрытие реестра акционеров Трансконтейнера, которые могут претендовать на дивиденды, обычно происходит в мае. Увеличение дивидендных выплат является благоприятным фактором, как для стратегических инвесторов, так и для тактических инвесторов, и такая новость будет способствовать росту акций, в особенности учитывая, что компания практически не обременена долгами. Однако у бумаг по-прежнему ощущается нехватка ликвидности, что увеличивает связанные с этим риски. Такая ситуация, вероятнее всего, продлится вплоть до продажи доли РЖД, после чего ликвидность частично вернется на рынок. Текущая цель по акциям составляет 4150 руб., однако после определения сценария продажи цель может быть пересмотрена.

|

|

В последнее время наблюдается сильное снижение волатильности на валютном рынке. Мне непонятны до конца причины этого явления, я просто констатирую факт. Я не признаю математические критерии волатильности ( ожидаемую, историческую волатильность). Для меня важнейшим и единственным индикатором волатильности является ATR – (истинный) торговый диапазон, отображаемый на дневных графиках. Если подходить научно, то ATR – истинный торговый диапазон, но на валютном рынке, где торговля идет круглосуточно, нет гэпов, как у валют, так и у фьючерса S&P500 нет гэпа, и у золота, серебра нет гэпов, следовательно истинный торговый диапазон равен обычному дневному диапазону. Обычный индекс S&P500 имеет иногда гэпы, но они редко отражаются на графиках, что связано, по-видимому, с особенностями его расчета. Итак, торговый диапазон – ATR или TR(так часто я его называю), дневной период. Я слежу, в основном, за пятипериодным ATR(5). На следующих графиках, чтобы лучше показать тенденцию, показаны три различных ATR: ATR(5) – краткосрочный индикатор волатильности, ATR(14) – среднесрочный индикатор волатильности - традиционно часто используются числа Фибоначчи, ATR(50) – долгосрочный индикатор волатильности. Вы можете на глаз прикинуть, насколько текущее значение ATR меньше среднего за длительный период, отраженный на графиках ( с октября 2010 года) Итак, EURO/USD

GBP/USD

Дневной ATR(50) у AUD/USD почти в три раза ниже максимального значения, показанного в конце ноября 2011 года.

Та же картина наблюдается у золота

Представляете, дневной ATR(50) у золота равен всего 18 долларам, а в середине октября 2011 года равнялся 54. Все перечисленные активы имеют долгосрочную дневную волатильность на многолетних минимумах. У некоторых активов уже началось движение средней волатильности вверх. Например, фьючерс S&P500

Какие выводы можно из этого сделать? 1.Рынки стали гораздо менее «эмоциональными». Отражает ли это возросшую квалификацию спекулянтов или более сильную управляемость рынками со стороны центральных банков – не могу однозначно сказать. 2.Волатильность циклична. Следовательно за периодом стабильности – низкой волатильности на валютном рынке, нас ждет период сильной волатильности. 3. вывод практический – средний диапазон в 75-100 пунктов движения валютной пары оставляет мало возможностей для интрадея. Переходите к позиционной торговле!

|

|

|

|