|

|

|

Любите быть в курсе событий? Получать только свежие новости? Хотите быть первыми? Опережай время вместе с новым приложением для iOS от Инвесткафе! Теперь наша аналитика стала еще ближе и доступнее. Только представьте: последние финансовые новости и независимая аналитическая оценка в вашем любимом «яблочном» гаджете абсолютно бесплатно! Безвозмездное скачивание и использование сервиса — это не единственные плюсы нашей новинки. Приложением удобно и легко пользоваться: функционал прост настолько, что даже ваши дети смогут приобщиться к фондовому рынку. Кроме того, вас уж точно не будет раздражать рекламная информация, так как она просто отсутствует. Да-да, мы позаботились и об этом, потому что грамотные инвестиции не терпят ничего лишнего. Если вы о чем-то забыли — не волнуйтесь, предоставьте это нам. Благодаря эффективной системе нотификации новостей и аналитики в приложении Инвесткафе для iOS вы не пропустите ни одно событие. Если вы сами захотите поучаствовать в создании независимой аналитики или просто решите поделиться своими впечатлениями, функция обратной связи поможет осуществить и это желание. Мы разрабатывали нашу новинку специально для каждого из вас, так пусть в холодные зимние дни ваши ладони согреет тепло независимой аналитики Инвесткафе! Ссылка на бесплатное скачивание в iTunes: https://itunes.apple.com/us/app/investkafe/id564867425?mt=8

|

|

Vimpelcom Ltd, следуя требованиям законодательства Бермуд, назначил годовое общее собрание акционеров на 21 декабря. Среди всего прочего должны быть разрешены вопросы о выплате дивидендов и избрании наблюдательного совета. В свете изменений долей акционеров, его состав может сильно измениться. Между тем обеспечительные меры по иску ФАС сняты. О снятии обеспечительных мер по иску ФАС сообщается в материалах самого ведомства. Глава ФАС Игорь Артемьев сказал: «Мы благодарим за сотрудничество акционеров Vimpelcom за проявленное терпение в этом непростом споре и очень рады, что он завершен». В принципе, в отзыве иска ничего неожиданного нет: с момента его подачи доли акционеров неоднократно менялись, и после последней сделки по выкупу Altimo пакета в 5,995% голосующих «префов» у Bertofan Investments была абсолютно точно исключена возможность установления контроля иностранным госхолдингом Telenor над российской компанией стратегической отрасли связи — Вымпелкомом — хотя, на мой взгляд, такой возможности не было и ранее. Сам Вымпелком сообщил об удовлетворении решением ФАС. Самое главное последствие отзыва обеспечительных мер заключается в том, что Vimpelcom Ltd наконец-то сможет беспрепятственно провести годовое общее собрание, на котором будут рассмотрены вопросы об избрании наблюдательного совета и о выплате дивидендов. Весьма вероятно, что выплата оставшейся части дивидендов за 2011 год ($0,55 на ADS, в сумме за год — $0,80) может быть совмещена с выплатой промежуточной части дивидендов за 9 месяцев 2012 года (в прошлом году за аналогичный период выплаты составили $0,35 на ADS). Все это обещает хорошую дивидендную доходность. Дата записи по реестру акционеров, которые имеют права на участие в годовом собрании — 20 ноября. Напомню, что я рекомендовал держать бумаги компании, чтобы не пропустить дату закрытия реестра. В принципе, обеспечительные меры не нанесли существенного ущерба компании, так как в период их действия она работала практически в обычном режиме, показав неплохие финансовые результаты по итогам второго итретьего кварталов. Теперь главным вопросом является то, как распределятся места в наблюдательном совете Вымпелком, и какие меры предпримут в этой связи акционеры. Как сообщает в пресс-релизе сама компания, ее два основных акционера — Altimo и Telenor — номинировали по восемь кандидатов в набсовет. Трое из них совпадают у обоих акционеров: это текущие независимые директора Оги Фабела, Ханс-Петер Кольхаммер и Леонид Новосельский. Собственно от Altimo номинированы трое текущих членов — Михаил Фридман, Андрей Баранов и Алексей Резникович, и двое новичков — Юрий Мусатов и Сергей Теслюк. Абсолютно симметрично поступил и Telenor: от него номинированы текущие члены Йон Фредрик Баксос, Шелль Мортен Йонсен и Оле Бьорн Шульстад, и новые — Мортен Карлсен Сорби и Торбьорн Вист. 13 кандидатов претендуют на 9 мест в набсовете. Как пишутВедомости, и у Telenor, и у Altimo есть возможность гарантированно провести в совет по 4 своих представителя, однако спрогнозировать итоги голосования представители компаний отказались. Ранее представители Telenor говорили о возможности продажи доли (я связывал это возможность увеличения доли Altimo до контрольной) в Vimpelcom Ltd, хотя в недавнем интервью Ведомостям президент норвежской компании Йон Фредрик Баксос сказал, что она по-прежнему видит себя стратегическим инвестором в Vimpelcom. Но превышение количества директоров от Altimo в набсовете, над количеством директоров от Telenor, на мой взгляд, может заставить компанию вернуться к идее продажи своей доли, так как это вновь внесет дисбаланс в полномочия акционеров. По моему мнению, идеальным вариантом был бы старый состав набсовета, где Altimo, Telenor и независимым директорам было отведено по три места. Вместе с тем, Йон Фредрик Баксос в интервью скептически отозвался об идее возобновления акционерного соглашения между компаниями. Уход Telenor из состава акционеров компании был бы крайне негативным для нее событием: норвежская компания имеет большой опыт и заинтересована в операционной эффективности Вымпелкома. Altimo же, как инвестиционный фонд, в большей степени стремится к максимизации стоимости компании, в том числе за счет слияний и поглощений, которые могут существенно осложнить ее бизнес, хотя и дадут новые возможности — в качестве примера, можно привести присоединение Wind Telecom. Но, на мой взгляд, партнера с очень ценным опытом не хотела бы терять и Altimo. Для компании это имело бы негативные последствия в виде падения цены акций Вымпелкома и необходимости принимать решение о доведении своей доли до контрольной. Вместе с тем превышение порога в 50% акций, согласно уставу Вымпелкома, потребует обязательного выкупа акций у других акционеров, что в свою очередь обернется дополнительными большими затратами. Разумным вариантом также было бы достижение паритета по количеству директоров в набсовете при сохранении хотя бы одного независимого директора. Однако с уверенностью утверждать об исходе голосования нельзя — можно только ждать его результатов. Напомню, что текущая рекомендация по ADS компании — «держать», целевая цена — $13,13.

|

|

Опять играем против Дмитрия Солодина Продолжаю исследование стратегии «Играю против Дмитрий Солодина» - хочу выяснить, насколько она является прибыльной. По сути это поединок между стратегиями «Продажа волатильности» (с моей стороны) против стратегии «Покупка волатильности» (со стороны Дмитрия Солодина). Я люблю продажу волатильности и считаю, что она может приносить больше прибыли, чем покупка волатильности. Если интересуют подробности, то см. мой видео про тейкпрофит/стоплосс. Пока счет 1:0 в мою пользу. 20 ноября Дмитрий Солодин писал: На часовом графике котировок золота мы видим, что цена сейчас находится в районе горизонтального уровня сопротивления, который ранее неоднократно был поддержкой. Если цене удастся пробить этот уровень (ждём закрытия часа выше 1740 долл), думаю, стоит попробовать открыть длинные среднесрочные позиции в этом активе. Первоначальный стоп можно расположить за уровнем 1722 долл (ждём закрытия часа), а первоначальная цель проходит в районе 1790-1800 долл.

Надо сказать, что до пятницы утра у меня был лонг по золоту, хотя проводил я другую торговую идею. Я собирался держать лонг до 1740 долларов, а там закрыть и быть вне позиции, поскольку шортить золото сейчас опасно. Закрыл лонг я за несколько часов до того, как золото рвануло вверх. У меня было опасение, что в пятницу вечером начнется фиксация ралли Дня Благодарения. Поэтому я не могу себе еще приписать очко и счет остался 1:0 ( а жаль, очко было так близко). На уровне 1747 долларов я зашортил золото, видя как синхронно оно движется с RISK ON, и полагая, что эта синхронность сохранится в течении некоторого времени. Таким образом, я оказался в понедельник утром в шорте по золоту. Фактически я опять иду по «стопам» Дмитрия Солодина, который на этот раз не выходил из рынка с помощью стоплоссов, а заходил в рынок с помощью стоп-заявки, а я одновременно открывал позицию в противоположнои направлении и собираюсь ее закрывать чуть выше его стопов. НА этот раз покупка золота Солодиным, на мой взгляд, оправдана по трем причинам: 1. фискальный обрыв позитивен для золота, 2. текущий календарный период благоприятен для золота 3. я оцениваю нейтрально перспективы EURO/USD, а золото сильно коррелирует с EURO/USD. Но, у меня есть стойкое ощущение, что золото еще какое-то время будет двигаться вместе с RISK OFF прежде, чем оторвется от него. А у движения RISK OFF потенциал теперь очень велик – не менее 100 пунктов по индексу S&P500. И диспозиция согласно отчету COT неделю назад неблагоприятна для роста золота. В пятницу отчет не выходил, но он мог измениться только в еще худшую сторону. У меня большие сомнения, что его стопа на уровне 1722 будет достаточно, хотя сейчас золото торгуется на уровне 1750 долларов! Планирую закрыть свой шорт в районе 1725-1730 долларов. Стоп выше 1800 долларов – зоны тейкпрофита Дмитрия Солодина, или держу просто до конца недели. Объективно наши шансы с Солодиным на этот раз почти равны – его позиция тоже имеет свои аргументы. Я бы вам не рекомендовал шортить золото...

|

|

Анализ золота и рынка драгметаллов на 26.11.2012 В пятницу цены на золото резко выросли на возросшем оптимизме на рынках по поводу приближающегося разрешения ситуации вокруг Греции. Уже сегодня, возможно, станет известно, что договоренность между кредиторами и Грецией достигнута. Многие представители из ЕС высказывались за то, что договоренность будет достигнута. Это способствовало сильному росту евро, а золото и серебро вступили на этот путь немного позднее. Данные по Германии также способствовали росту активности к риску, которая в данное время играет в пользу золота.

Я лично думаю, что рост произошел на низких объемах, так как в США был короткий после праздничный день и в рынок, по всей видимости не кто не заходил. Поэтому объемы были, гораздо ниже обычного и это позволило так сильно утянуть цены. Мои надежды, что цены снизятся, не оправдались, сделку закрыло по безубытку. Надеюсь, что на этой неделе удастся войти в рынок. Сегодня важных данных по США не ожидается. Тактика на сегодня следующая: Вне рынка.

Итоги торгов: Вечерний фиксинг в Лондоне по золоту: $1734.50 против $1731.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по серебру: $33.41 против $33.29 на предыдущей сессии. Вечерний фиксинг в Лондоне по платине: $1584.00 против $1582.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по палладию: $657.50 против $657.00 на предыдущей сессии. Аналитика компании My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets ссылка на первоисточник (www.mytrademarkets.com) обязательна

|

|

На этой неделе акция «призы любознательным» проводится по материалу «Человек и риски» Вопросы к акции: Что действительно является основным финансовым риском для сбережений человека? - Использование в качестве сбережений акций, как финансового инструмента, вкладываясь в который можно потерять все

Почему советуют поддерживать долю вложений в депозиты на уровне вашего возраста, а долю в акциях на уровне 100 минус возраст? - Так как такая структура в молодости позволяет защитить сбережения от инфляции, а в старости снизить зависимость от колебаний стоимости акций

- Так как в пожилом возрасте выше вероятность снижения стоимости акций, принадлежащих человеку

От каких рисков защищает мани-менеджмент (money-management)? - От риска временного снижения стоимости вложений

- От риска потерять свои деньги на рынке слишком быстро

- От риска потерять свои деньги на рынке

Знаете ответы? Тогда участвуйте в акции, отвечайте на эти вопросы в конце статьи и получайте призы.

|

|

С незапамятных времен российская электроэнергетика подвергается реформам, а инициатором их последнего на сегодня витка в 2008 году стал Анатолий Чубайс. Планируемые изменения не доведены до конца, программы реорганизации регулярно пересматриваются. На данный момент основной целью реформирования являются инвестиции в модернизацию отрасли, но кто захочет вкладываться в систему с неясной структурой? Усложняет ситуацию грядущая вторая волна приватизации. В связи с этим акции электроэнергетических компаний теряют привлекательность. Когда закончатся реформы и чего от них ждать инвесторам, эксперты Инвесткафе расскажут 29 ноября 2012 года в 17:00 на специальном вебинаре, посвященном электроэнергетической отрасли России. Повысятся ли тарифы на электроэнергию в результате модернизации отрасли? Какие компании подвергнутся приватизации? Стоит ли инвестировать в компании отрасли сейчас или стоит еще подождать? Как будут выглядеть сети после реформы? Вот основные вопросы, волнующие большинство частных инвесторов. У тебя есть шанс получить ответы на эти и другие вопросы от лучших экспертов фондового рынка. Стань ближе к истине вместе с Инвесткафе! Участники вебинара: Кашаев Дмитрий Николаевич, эксперт Брокерский дом ОТКРЫТИЕ; Лилия Бруева, аналитик Инвесткафе; Анна Кокорева, модератор. Ссылка для участия: http://my.comdi.com/event/86142/?t=97583

|

|

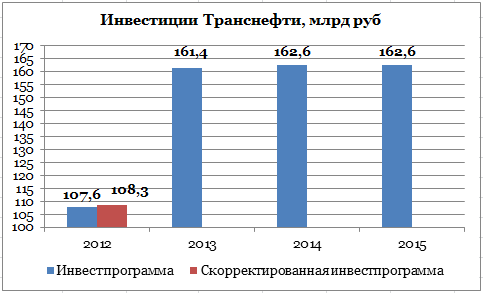

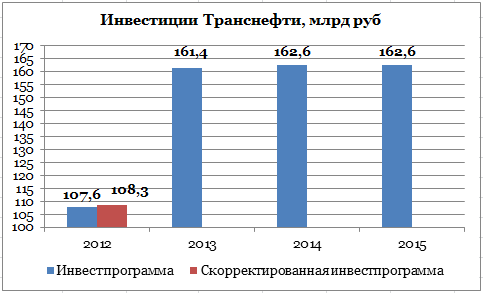

Совет директоров Транснефти утвердил инвестиционную программу на 2013 год в размере 161,4 млрд руб. Прогнозный объем инвестиций на 2014-2015 годы составляет 325,3 млрд руб. Кроме того, компания объявила об увеличении инвестиционной программы на 2012 год с 107,6 млрд руб. до 108,3 млрд руб.

Основной причиной повышения объема финансовых вложений в 2012 году стало строительство магистрального нефтепровода Куюмба—Тайшет, которое запланировано на 2012-2016 годы. Общий объем инвестиций Транснефти в данный проект по предварительной оценке составит около 97 млрд руб. Еще одним важным объектом, который потребует финансирования в ближайшие годы, является трубопровод Заполярье—Пурпе. В него планируется инвестировать 120 млрд руб. Срок реализации проекта — с 2012 по 2016 годы. В 2013 году на строительство нефтепроводов Заполярье—Пурпе, Куюмба—Тайшет, а также в проекты расширения ВСТО-1 и ВСТО-2 Транснефть планирует инвестировать до 131,9 млрд руб. Еще 0,7 млрд руб. компания направит на сооружение магистрального продуктопровода Кстово—Нагорная. В реконструкцию уже действующих объектов Транснефть планирует вложить 28,8 млрд руб. Новость об увеличении объема инвестиций в 2012-м и последующих годах была негативно воспринята инвесторами Транснефти. За один день торгов акции компании потеряли почти 2% и продолжали снижаться и на следующий день. Причина такой реакции в том, что наращивание инвестиционной программы Транснефти может привести к уменьшению дивидендных выплат за 2012 год. Стоит отметить, что акции компании и без того не отличаются высокой дивидендной доходностью. Так, по итогам 2011 года Транснефть выплатила дивиденды в размере 716,58 руб. на одну привилегированную акцию, что дало доходность 1,6%. Общий объем выплаченных дивидендов по префам составил 10% от прибыли по РСБУ. Падение чистой прибыли по РСБУ за девять месяцев 2012 года на 29%, до 7,8 млрд руб., из которой выплачиваются дивиденды, вызывает сомнения в том, что размер дивиденда Транснефти на одну акцию по итогам года увеличится, даже если на эти цели в соответствии с распоряжением правительства будет направлено не менее 25% чистой прибыли. Наращивание объемов инвестиционной программы эти сомнения подтверждает. Целевая цена по привилегированным акциям Транснефти составляет 55,9 тыс. руб.

|

|

В покупке по стоп-лимит заявкам акции: ВТБ ао, ГАЗПРОМ ао, ГМКНорНик, Новатэк ао, ПолюсЗолот, СевСт-ао, Сургнфгз фьючерсы: RiZ2, SiZ2, GZZ2, GMZ2, RNZ2, VBZ2 В продаже по стоп-лимит заявкам акции: ИнтерРАОао, ЛУКОЙЛ, НЛМК ао, Ростел-ао, РусГидро, Сбербанк, Сбербанк-п, Сургнфгз-п, Татнфт 3ао, Уркалий-ао, ФСК ЕЭС ао, ХолМРСК ао фьючерсы: EDZ2, EuZ2, GDZ2, LKZ2, SRZ2 Вне рынка акции: Роснефть фьючерсы: нет

|

|

Российский рынок сегодня 26 ноября 2012 года ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Мне не попадались какие-либо, хотя бы даже предварительные, официальные результаты выборов в Каталонии, но у меня нет оснований не доверять главному валютному стратегу Credit Agricole Mitul Kotecha, который пишет на своем блоге, что выступающие за проведение референдума о выходе Каталонии из состава Испании партии взяли 87 из 135 мест в региональном парламенте, что совсем немного не хватает до необходимых 2/3. Это небольшое облегчение для испанского премьера и для EURO. Здесь также возникает вопрос: за что на самом деле голосуют испанцы – за отделение, или против проводимой испанским правительством политики? Такой исход выборов создает опасную неопределенность и ставит перед испанским премьером много проблем в дальнейшем проведении мер строгой экономии. Инвесторы тоже будут гораздо более настороженно относиться к бондам страны, лучших 20% ВВП которой могут в ближайшие 2 года отделиться. И здесь даже прикрытие со стороны ЕЦБ может оказаться не способно вернуть веру в их надежность. Ожидаю, что известие о результатах выборов негативно отзовется на доходности испанских бондов и EURO/USD сразу, как только начнется европейская сессия, и этот фактор может даже компенсировать позитивный исход голосования по Греции, который рынки ждут сегодня. Вчера я достаточно четко изложил свое отношению к рынку. Я настроен сильно по-медвежьи по отношению к текущей неделе. И даже предполагаю, что мы можем увидеть тот редкий случай, когда в начале недели не случиться короткого фрагмента RISK ON и вся неделя пройдет под знаком ухода от риска. Продолжение во вью рынка ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Говорят кукла нет, но конечно он/они есть. весь год рынки США куклят и причем жестко. Так, коррекцию начали на три месяца позже срока, перенеся ее на после выборов. Чтобы ее резко оборвать, выпустили политиков, которые дружно рассказали о продуктивных разговорах между сенаторами и о неизбежной помощи Греции в 44 ярда, а не в 31. Всю неделю каждый день рынки кормили этой лажой, и рынок послушно поднимался, благо до и после Дня благодарения объемы были небольшими. И вот спустя неделю не видно ни положительного решения по Греции, ни хоть чего-то позитивного от обамки и сенаторов. Всю неделю гнали только положительные новости, лишь бы отскок был повыше - чтобы повыше падать, ведь по 1400 не удастся разгрузиться никому, но если поднять выше 1400 (а в пятницу показали 1405), то тогда в районе 1340-50 можно будет сдать большой объем. В итоге несмотря на вертикальный упругий отскок, остается лишь ощущение развода, и цели в 1290-1310 по фсипу мы не отменяем, только теперь это должно быть не просто жесткое, а жестокое падение. Дакс обезумел как и амеры, и вырос за прошлую неделю на 5%, с ума сойти, как им будет больно в ближайшую неделю-две. Наш рынок сыграл аккуратно и логично согласно внешнего фона. Показали под закрытие в пятницу 1417 по мамбе, при этом РН побывала ниже 240, ГП так и не отскочил толком вообще, но вот сбер совершенно нагло прошел 89. Теперь ждем возвратом к лоям ноября, и их обновление. Кто не спрятался, я не виноват)) ....................................................................................................................................... ПРОГНОЗ ОТ ВАСИЛИЯ ОЛЕЙНИКА С ITINVEST.RU Перед открытием торгов в России сложился абсолютно нейтральный внешний фон. Сводный индекс азиатского региона находится вблизи нулевых отметок, цены на нефть торгуются также без существенных изменений, но фьючерсы на американские индексы теряют в среднем около 0,35%, что может негативно сказаться в первые часы торгов на динамике российских площадок. Прошедшая неделя, как и ожидалось, прошла под знаком отскока, так как были удержаны ключевые уровни на закрытии неделей ранее и по индексу ММВБ на отметке 1380 пунктов и по фьючерсу на индекс РТС на отметке 137000 пунктов. Как мы видим, планируемые цели отскока по этим двум инструментам были практически выполнены: индекс ММВБ практически дошёл до отметки 1420 пунктов, а фьючерс на индекс РТС практически дошёл до отметки 145000. Резюмируя и подводя итоги уходящей недели можно сказать следующее — на рынках состоялся вполне ожидаемый технический отскок, вызванный ожиданиями благополучного разрешения греческого вопроса и «фискального обрыва» в США. Теперь начнётся самое интересное. Рост или отскок, кому как нравится, на ожиданиях мы увидели и вот теперь будет очень интересно в понедельник посмотреть оправдаются ли эти все ожидания или нет. Именно в понедельник, вновь будет на повестке дня греческий вопрос и именно в понедельник, после каникул возвращается к работе конгресс в США и начнётся вновь обсуждение пресловутого «фискального обрыва» и если рынок получит новые намёки о том, что республиканцы и демократы не могут пока прийти к компромиссу, то негативный дальнейший сценарий на рынках акций возобновится с новой силой. Что же касается Греции, то и здесь уже заложено всё в ценах и реакция, в случае выделения помощи будет точно такая же, как и на запуск QE-3, т.е. максимум позитива хватит на один день и после этой новости можно смело присматриваться к шортам по евро и покупкам доллара. В общем итоги именно одного дня, понедельника, могут вполне определить направление на всех площадках вплоть до конца недели, так что сегодня мы окончательных выводов делать не станем и дождёмся закрытия торгов в США в первый рабочий день. Более детальный взгляд с ключевыми уровнями по основным российским инструментам на предстощую неделю вы можете посмотреть здесь www.itinvest.ru/analytics/reviews/oleynik/7277/ С уважением, Василий Олейник — эксперт «ITinvest» — «Проспект»

|

|

|

|