|

|

|

Евро закончил неделю ростом по отношению к доллару США. Тем не менее, последние дни наблюдалась значительная внутридневная коррекция и достижение некоторых ключевых сопротивлений по EUR/USD предполагает, что дальнейший ход будет зависеть от итогов FOMC по ставке и данных индексов PMI еврозоны. Когда президент ЕЦБ Драги последний говорил, он выразил оптимизм по поводу перспектив еврозоны и это чувство будет проверено ИМС на этой неделе. Если в производстве и секторе услуг, активности повысилась, как ожидается, то EUR/USD может рассчитывать на новые максимумы месяца, но если данные преподнесут сюрпризы в сторону снижения, мы можем увидеть валюту снова на 1.32. Помимо PMI, также планируется к выпуску немецкое исследование ZEW, конференции в Брюсселе по экономике и Встреча министров финансов еврозоны в Люксембурге. Трейдеры также должны следить за заголовками. Между тем в интервью журналистам, канцлер Ангела Меркель признала озабоченность инвестиционного сообщества по поводу налога на финансовые операции и сказала, что будет держать в виду эти проблемы при разработке налогового законодательства. Есть опасения, что налоговое законодательство больно ударит по пенсиям и отправит экономику в более глубокую рецессию. Меркель сказала: «Мы осознаем тот факт, что этот налог не введен в мире, и он должен быть индивидуальный вид налога. Это, очевидно, будет очень плохо, для отдельных слоев населения, потому нужно сделать обдуманно». Европейский центральный банк (член Совета Кристиан Нойер) заявил в прошлом месяце в Париже, что предлагаемый налог не может генерировать любой доход, потому что это может повредить рынку. Нойер сказал, такой налог «либо уничтожит финансовый сектор» либо создаст условия, в которых "стоимость заимствований в реальном секторе экономики будет увеличиваться для всех". Технический анализ Forex: EUR/USD ТЕХНИЧЕСКИЕ УРОВНИ: поддержки: S3 - 1.3221 S2 - 1.3258 S1 - 1.3301 сопротивления R1 - 1.3381 R2 - 1.3418 R3 - 1.3461 С технической точки зрения у EUR/USD все шансы продолжить движение вверх с целью на 1.3460, после пробоя ближайших уровней сопротивления. Читать свежий фундаментальный анализ. Вероятность данного прогноза можно оценить в сравнении с другими видами.

|

|

В покупке по стоп-лимит заявкам акции: ВТБ, НЛМК ао, Россети ао, РусГидро, СевСт-ао, Сургнфгз фьючерсы: EDU3, GDU3, RiU3, GZU3, GMU3, SRU3, VBU3 В продаже по стоп-лимит заявкам акции: ИнтерРАОао, ЛУКОЙЛ, Новатэк ао, Ростел-ао, Сургнфгз-п, Уркалий-ао, ФСК ЕЭС фьючерсы: LKU3 Вне рынка акции: ГАЗПРОМ ао, ГМКНорНик, ПолюсЗолот, Роснефть, Сбербанк, Сбербанк-п, Татнфт 3ао фьючерсы: EuU3, SiU3, RNU3

|

|

В пятницу цены на золото оставались у верхних границ торгового диапазона, обозначенного в последние дни на фоне слабой статистики по США. Неожиданно слабые показатели по США не позволили ценам на золото уйти к нижней границе диапазона 1366-1394,00. Предварительный индекс потребительских настроений упал в начале июня до 82,7 с 84,5 в мае. По прогнозам экономистов ожидался рост индекса до 84,0. Промышленное производство в мае осталось без изменений по сравнению с предыдущим месяцем, тогда как ожидался рост производства на 0,1%.

На этой неделе наиболее главным событием станет заседание ФРС США. Участники рынка уже сомневаются, что ФРС станет сокращать программу QE3 в этом году, так как показатели не демонстрируют уверенного выздоровления экономики США. По этой причине золото может делать попытки в сторону роста. Сегодня из важных данных для драгметаллов ничего не ожидается, торги будут проходить на технических факторах. Тактика на сегодня следующая: Торговля в диапазоне.

Итоги торгов: Вечерний фиксинг в Лондоне по золоту: $1391.25 против $1385.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по серебру: $21.69 против $21.83 на предыдущей сессии. Вечерний фиксинг в Лондоне по платине: $1448.00 против $1458.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по палладию: $728.00 против $743.00 на предыдущей сессии. Аналитика комании My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets, ссылка на первоисточник (www.mytrademarkets.com) обязательна!

|

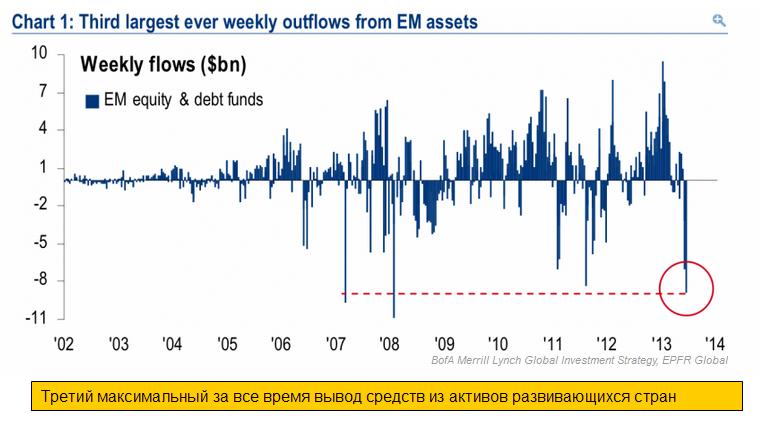

Отчет о движении капитала за прошедшую неделю Businessinsider сейчас дает еженедельно обзоры движения капитала. Обзор выходит в пятницу и отражает данные по движению капитала на среду той же недели. На неделе, закончившейся 12 июня, самым примечательным было продолжение вывода средств из фондов облигаций и фондов развивающихся рынков. Вывод из фондов облигаций составил 14,5 млрд. долларов – это второй максимальный вывод средств за неделю за все время наблюдений и вторую неделю подряд. Ниже представлена полная картина движения капитала на этой неделе от инвестиционного стратега Bank of America Merill Linch Майкла Хартнетта: Майкл Хартнетт называет массовый исход из активов развивающихся стран "collateral damage ... on big 'risk-off' trade." – крушением залогового обеспечения или крупным трейдом «уход от риска».

На мой взгляд, это является свидетельством близости дна для EM-рынков. Движения по классам активов Бонды: вывод 14,5 млрд. долларов ( второй по величине в истории и рекордный вывод вторую неделю подряд) Акции: вывод 8,5 млрд. долларов (максимальный за 9 месяцев) (4,6 млрд. через ETF) Commodities: 0,4 млрд. долларов ( 18 недель подряд – за длительный период) Движение в секторе активов с фиксированной доходностью Вывод 6,5 млрд. долларов из фондов облигаций высокой доходности (HY bond funds )( второй максимальный вывод средств за все время) Вывод 2,5 млрд. долларов из рынков долга развивающихся стран (EM debt ) ( второй максимальный за все время) Вывод 1,5 млрд. долларов из фондов государственных/казначейских облигаций (govt/tsy funds) Вывод 1,7 млрд. долларов из фондов муниципальных облигаций (munis ) (наибольший в 2013 году) 51 неделя подряд притока средств в долг с плавающей доходностью (floating-rate debt ) (1,5 млрд. долларов) Движение капитала по регионам Вывод 6,4 млрд. долларов из фондов акций развивающихся рынков (EM equity funds ) ( максимальный с августа 2011 года) Наше правило торговли движения капитала на развивающихся рынках (EM Flow Trading Rule ) даст противоположный сигнал на покупку, если мы увидим еще вывод 8-10 млрд. долларов на следующей неделе или 11-12 млрд. долларов в течение 2 недель. Текущий 4-хнедельный вывод средств равен 1,9% от активов в управлении (соответствует гэпу в 3%). Рекордный вывод средств из фондов недвижимости (real estate funds ) (2 млрд. долларов) (но в выводе средств доминируют ETF-фонды IFGL и IYR). Маленький приток капитала в Европу (0,2 млрд. долларов и Японию (0,3 млрд. долларов). График внизу показывает, что есть реальные шансы на продолжение вывода средств из активов развивающихся рынков в ближайшие недели, что может привести к первому сигналу «покупка» в модели движения капитала на развивающихся рынках BofA более чем за два последних года.

...

|

|

Или на большой волне незаметна рябь. Ожидание решения FOMC поглотило все события и следующая неделя пройдёт сначала в ожидании, а затем в реакции на результат заседания комиссии. В предыдущем обзоре я как мог описал варианты. В картину могут вмешаться любые неожиданности, если таковые случатся. У неас в последнее время любые неожиданности запланированные. Или на большой волне незаметна рябь. Ожидание решения FOMC поглотило все события и следующая неделя пройдёт сначала в ожидании, а затем в реакции на результат заседания комиссии. В предыдущем обзоре я как мог описал варианты. В картину могут вмешаться любые неожиданности, если таковые случатся. У неас в последнее время любые неожиданности запланированные.

Существует множество неучтённых факторов, и любой из них легко создаст форс-мажор. Долговой кризис в Европе завершён - слишком широкое утверждение для того, чтобы быть абсолютной истиной. Да, мы имеем снижение доходности долгосрочных облигаций той же Испании. Да, мы имеем улучшение баланса счетов текущих операций, которые, как вполне обоснованно пишет Вадим Писчиков, являются краеугольным камнем внешней зависимости государств. Да, мы имеем параллельно и снижение страховок по государственным бумагам, это вполне естественная зависимость. После диких всплесков прошлого лета и после решения запустить программу ОМТ, доходность и CDS сгладили графики и плавно спустились до приемлемых в плане отношения к риску уровней. Но весь май и начало июня заметен рост доходности облигаций, а с середины мая достаточно резко после провала выросли и страховки. Между прочим, импульс роста пока не угас. Это может оказаться банальной отработкой спекулятивных работников рынка, и после краткосрочного роста доходность снова пойдёт вниз и в конце концов график перейдёт в нескончаемый флет. После года подобных колебаний можно будет с достаточной долей уверенности заявлять, что долговой кризис позади. Так что риск в долгах периферии есть, и CDS это прекрасно показывают.

Забываем мы в том числе о фрагментации еврозоны. Пусть с амвона нам доказывают обратное, но рост или снижение евро в разной степени влияют на экономики всех стран. При росте евро будут крики с одной стороны, при падении - с другой. Поэтому, реагируя на ситуацию, ЕЦБ будет вертеться как уж на сковородке и настраивать ценовую стабильность. Рецессия - риск особого масштаба, и забывать про неё не стоит. Так что рисков в Европе ещё выше крыши, пусть даже долговой кризис завершён. По торговле. Несколько попыток продаж евро из района 1.3360 частично закрыты в безубытке, частично руками в конце недели. Как я уже писал, ожидаю коррекцию в район 1.3200-50, оттуда вверх по обстоятельствам. Сейчас, как никогда, сильное влияние, до среды, будет оказывать пресса и высказывания всякого рода экспертов по вопросу окончания QE.

Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня. — Все графики в публикации сняты с малых рабочих счетов. На них повторены ордера с основных счетов с задержкой по времени.

|

|

Покупаю акции Новатэк ао.

|

|

Неделю назад я очень подробно описал фундаментальную ситуацию вокруг австралийского доллара. Модель функционирования рынка на примере австралийского доллара В конце статьи я сделал вывод: Резюме: в целом, учитывая большое снижение AUDUSD за последние 2 месяца, техническую картину, CFTC, дифференциал процентных ставок прогноз по австралийцу позитивный. Прошедшая неделя полностью подтвердила правильность моих соображений. Австралийский доллар показал на этой неделе минимальное значение с осени 2010 года, а затем самый сильный недельный рост почти за год.

Картина в долгосрочном плане выглядит как разворотная. К этому следует добавить, что на прошлой неделе разрушилась вредная для AUD корреляция с USDJPY. Пара AUDUSD двигалась практически независимо от USDJPY. Восстановление пары AUDUSD произошло несмотря на бычью диспозицию розничных клиентов – негатив для AUD, и несмотря на то, что индекс S&P500 закончил неделю падением, - т.е. с негативным RORO.

|

|

Месячные данные о покупках американских долгосрочных ценных бумаг зарубежными инвесторами публикуются во вторую пятницу каждого месяца. Их нелегко найти в лабиринте сайта казначейства, а если нет прямой ссылки, то почти невозможно. Для этого вначале надо зайти в Resource Center, а затем в Data-Chart-Center. Зачем они так запрятали эти важные данные – остается только гадать. Мультики найти на сайте Казначейства легче, чем данные TIC. Вышедшие в эту пятницу данные содержат очень важную информацию. В апреле зарубежные инвесторы, официальные и частные, продали американских казначейских ценных бумаг на рекордную за все время ведения этой отчетности время сумму: 54,5 млрд. долларов. Зарубежные инвесторы также активно покупали в апреле MBS (23 млрд. долларов) и американские акции (11,2 млрд. долларов). Таким образом, в апреле вовсю шла ротация зарубежных инвесторов из государственных облигаций в MBS (сектор недвижимости) и фондовый рынок. Zero Hedge дает нам график, как выглядели консолидированные операции зарубежных инвесторов в долгосрочных US-активах.

Парадоксальным при этом является то, что сами облигации в течении всего апреля росли. Таким образом, зарубежные инвесторы продавали US Treasuries весь месяц на росте. Возникает естественный вопрос: а кто обеспечивал этот рост? Ответ очевиден: их покупали в основном ФРС, первичные дилеры и некоторые хеджфонды (Jeff Gundlach, например, писал, что их покупал).

Из предыдущей статьи ясно, что календарный график погашений был, как будто, специально составлен таким образом, чтобы у первичных дилеров нашлись деньги на покупку US Treasuries. Видимо, первичные дилеры при этом все-таки перенапряглись, поэтому в мае им пришлось активно продавать. Со 2 мая долгосрочные облигации, как видно из графика, перешли почти в отвесное падение. Уверен, что в мае зарубежные инвесторы их после рекордных продаж в апреле покупали. Таким образом, мы наблюдаем не имеющие понятного смысла ротации капитала – то, что у нас называется переливание из пустого в порожнее, - и рост волатильности на важном для Америки рынке казначейских облигаций. Эти ротации затрагивали и инвестиции в фондовые рынки. Особый интерес представляет следущий рисунок: кто сколько продавал.

Больше всех продала Япония – на сумму 14 млрд. долларов. Интересный вопрос: кто их продавал? Официальные или частные структуры структуры Японии? Мне это неизвестно.

|

|

Я как-то писал, что все, что сейчас происходит на рынках, связано с движением японского капитала. Вынужден признать, что я оказался неправ. Движение денег на рынке американских облигаций тоже сейчас оказывает влияние на рынки. Исследуем закономерность между долларовой ликвидностью, связанной с размещением/погашением US Treasuries, и индексом S&P500. В последние три месяца эта закономерность проявляется достаточно четко.

Нас интересует колонка Net New Cash or (Pay Down) – это сальдо выпуска/погашений. Если цифра в скобках – значит, погашение векселей и облигаций Казначейства США превышало выпуск – наблюдался приток ликвидности на рынок. Если без скобок – значит новые выпуски превышали погашения – соответственно наблюдался отток ликвидности с рынка. C 31 января был постоянный отток денег с рынка, т.к. новые выпуски превышали погашения и вплоть до 15 апреля. С 15 апреля до 23 мая шел приток денег с рынка облигаций. На графике S&P500 мы видим, что 18 апреля начался рост с 1536 пунктов и шел практически безостановочно до 22 мая, когда был зафиксирован исторический максимум по индексу S&P500 в 1687 пунктов. Единственный по большому счету негативный день по индексу S&P500 наблюдался 1 мая - на следующий день после того момента, когда прошла крупная оплата US Treasuries и сальдо выпуска/погашений.равнялось 59050. Зависимость здесь весьма красноречива.

С 30 мая по 6 июня сальдо было сильно в пользу размещений – происходил отток ликвидности, и индекс S&P500 в этот период корректировался вниз. 17 июня очередной день проплат/погашений в этом календаре. Сальдо по двум строчкам облигации/векселя практически равно нулю. Еще несколько замечаний. Если определяющим фактором, как мы выяснили, для американских фондовых индексов сейчас является движение ликвидности на рынке облигаций, то становится понятно рассогласование S&P500 c европейскими индексами. Обратим также внимание на то, что практически везде Notes/Bonds/TIPS имеют стабильно положительное сальдо - т.е. размещается бумаг больше, чем погашается. Среднее сальдо за месяц составляет примерно 70 млрд. долларов. Из них долгосрочных облигаций на 40 млрд. долларов потом возвращается Федрезерву в рамках программы покупок активов QE3. Кто будет покупать эти бумаги в том случае, если Федрезерв прекратит свои покупки в условиях растущих процентных ставок и рекордных продаж американских ценных бумаг нерезидентами? Покупать некому...

|

|

Динамика акций Норильского Никеля в целом схожа со всем нашим рынком. Но у меня почему-то складывается ощущение, что инвесторы и спекулянты за последние годы охладели к этой, ранее очень динамичной, бумаге. Может быть, это произошло на фоне охлаждения отношения к отрасли в целом. Ведь, как мы знаем, металлургия одна из самых не растущих и даже падающих отраслей последних 2-3 лет на нашем рынке. В то же время перестали поступать новости о борьбе крупных акционеров за компанию, прошли давно забытые байбэки... И вот, что мы имеем на данный момент:

Опять таки, как и во многих бумагах на нашем рынке, картина печальная. График очень напоминает нам фигуру "голова-плечи" с уровнем шеи в районе 4500. Пробой этого уровня на больших объемах мог бы означать дальнейший поход в бездну. Видимо поэтому быки упорно борются за этот уровень, вытягивая бумагу обратно в коридор 4500-6000. Надо сказать, раньше ГМК был одной из самых "техничных" бумаг на нашем рынке. Посмотрим, куда в этот раз приведет нас технический анализ.

|

|

|

|

Или на большой волне незаметна рябь.

Или на большой волне незаметна рябь.