|

|

|

В покупке по стоп-лимит заявкам акции: ГМКНорНик, Новатэк ао, Роснефть, Ростел-ао, Сбербанк-п, Татнфт 3ао фьючерсы: EDM3, GDM3, RiM3, GZM3, GMM3, RNM3, SRM3, VBM3 В продаже по стоп-лимит заявкам акции: ЛУКОЙЛ, ПолюсЗолот, Сбербанк, Сургнфгз, Сургнфгз-п, Уркалий-ао фьючерсы: EuM3, SiM3, LKM3, SRM3, VBM3 Вне рынка акции: ВТБ, ГАЗПРОМ ао, ИнтерРАОао, НЛМК ао, РусГидро, СевСт-ао, ФСК ЕЭС, ХолМРСК ао фьючерсы: нет

|

|

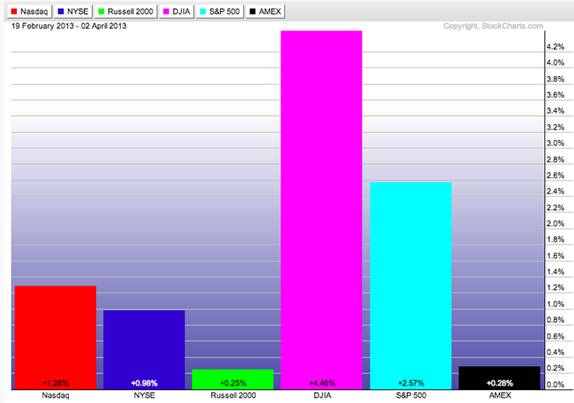

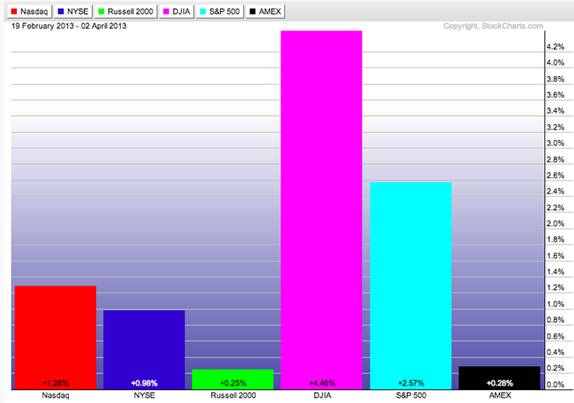

Во вторник фондовые индексы США DJ30 и S&P 500, включающие крупные компании закрылись на исторических максимумах. При этом индекс компаний средней капитализации RUSSELL 2000, который был лидером этого ралли, вчера показал минимум за последние три недели. Вот так выглядел рост индексов за последние 30 дней по состоянию на конец вторника . Russell 2000 самый отстающий. Когда ралли подходит к концу, инвесторы имеют тенденцию перекладывать капиталы в более устойчивые крупные компании.

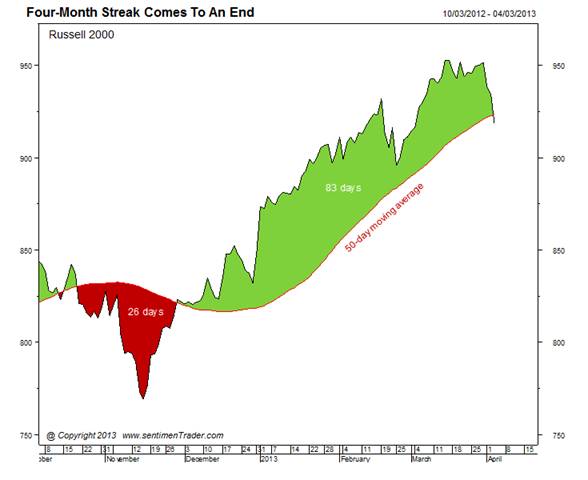

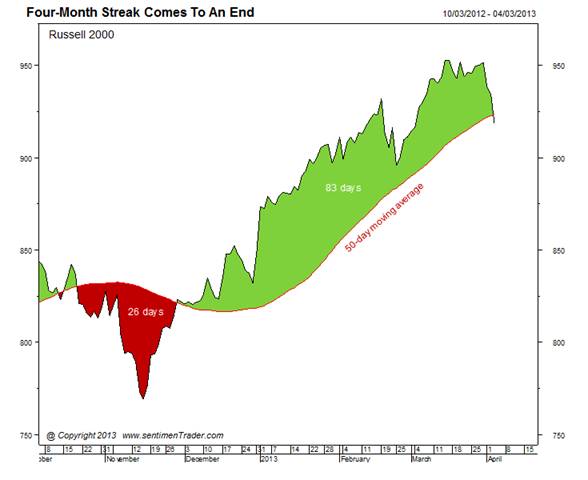

Такая дивергенция произошла второй раз в истории (первая была 11.02.1997). В среду индекс снизился еще на 1.67% и утащил за собой и крупную рыбу. “Взрослые” индексы так же снизились в среднем на 1%. Многие сектора, такие как, например, строительный сектор, на самом деле снизились на 2%-3%. Сегодня Russell 2000 впервые, за прошедшие 4 месяца, закрылся ниже 50-дневной средней.

В краткосрочной перспективе это не очень хорошо для индекса и рынков в целом. Таблица внизу показывает каждый случай, начиная с 1979 года, когда индекс находился выше 50-дневной средней как минимум 4 месяца, и впервые закрылся ниже 50-дневной средней, при этом показав годовой максимум в течение предыдущих трех недель. Через неделю индекс смог закрыться выше только в 2 случаях из 11.

Все что мы сейчас видим, это начало формирования вершины. Предполагаю, что индексы могу скорректироваться еще на 2%-3% и предпринять еще одну попытку ралли к вершинам, которая должна стать, по идеи, последней. Все, вероятно, будет так , но есть одно «но». Мистер Бернанке и 85 миллиардов долларов, которые ежемесячно он печатает. Смогут ли эти деньги остановить дивергенцию, и заставить инвесторов опять вернуться в переоцененные акции, или же все таки не за горами серьезная коррекция в 10% и более? Это покажет развитие ситуации в ближайшие две недели. Ясно только одно, что все дивергенции, которые мы наблюдали в последний месяц , изменили характер поведения рынков именно сегодня. То, что остается делать инвесторам, так это закрыть все длинные позиции и выйти в КЭШ. Я не вижу смысла держать позиции в отдельных акциях на рост в текущий момент. Так же я рекомендую закрыть открытые короткие позиции и зафиксировать прибыль и не открывать новые. После такого сильного дня распродаж рынки в моменте перепроданы, и вполне может быть отскок в течение 1-2 дней. И в зависимости от того, насколько конструктивным будет отскок, будут зависеть наши действия. Time to go fishing .

|

|

Сегодняшний день будет насыщен на события, тут и пресс-конференция Банка Японии, объявление о процентной ставке в Англии и ЕЦБ, статистика по безработице из Штатов, и пресс- конференция Драги и Бернанке. Фьючерс на индекс РТС. Благодаря ослаблению рубля контракт, за 2 последние сессии, обогнал, по темпам снижения, индекс ММВБ. Продавать рынок помогла и «красная» статистика из США, где производственная, а следом и деловая активность продемонстрировали существенное замедление. На данный момент цена достигла нижней границы нисходящего канала, от которой, на часовом графике, нарисовала разворотную формацию в виде молота. Учитывая тот факт, что цена шла без коррекции вниз 6 часовых свечек подряд и то, что рубль слабел, так же без существенных откатов, сегодня можно рассчитывать на отскок цены от уровня 136000-136500 пунктов. Локальное сопротивление находится на отметке 137500 пунктов, где проходит диагональный уровень (выделен синим цветом). Стоит понимать, что это медвежий рынок, и любой отскок будет восприниматься «медведями», как возможность пополнить свои короткие позиции. Индекс ММВБ. Треугольник, выхода из которого мы ожидали 2 сессии, был пробит вниз, но движение не получило продолжения. Локальная поддержка 1420 пунктов, сопротивление 1430 пунктов. Фьючерс на индекс S&P500. Цена, на негативной статистике, вышла вниз из восходящего клина. Но я не думаю, что бычий настрой так просто будет сломить, есть все шансы вернуться к восходящей тенденции. Сейчас все внимание игроков приковано к выступлению Бернанке, которое состоится в 18:30 МСК. Более детальный обзор с графиками и календарем макростатистики Вы всегда можете найти в моем блоге на Nettrader.ru Всем удачных торгов!

|

|

Сохраняю длинную позицию по акциям Ростел-ао. Сделок на покупку и продажу не запланировано.

|

|

Индекс деловой активности в сфере услуг вышел хуже ожиданий аналитиков, и составил 54,4 пункта, что на 1,6 пункта ниже, чем зарегистрировано в феврале. Это указывает на продолжение роста в непроизводственной сфере, но более медленными темпами. Индекс деловой активности составил 56,5 пункта, что на 0,4 пункта ниже, чем значение февраля, это отражает рост 44-й месяц подряд. Индекс новых заказов снизился на 3,6 пункта до отметки 54,6, а индекс занятости снизился на 3,9 пункта, что указывает на рост занятости в восьмой месяц подряд. Такое сокращение отбросило индекс к прошлогодним весенним минимумам: Более детальный обзор с графиками Вы можете найти в моем блоге на Nettrader.ru

|

|

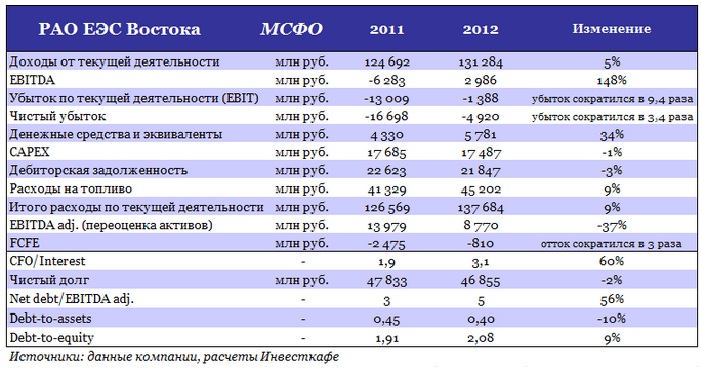

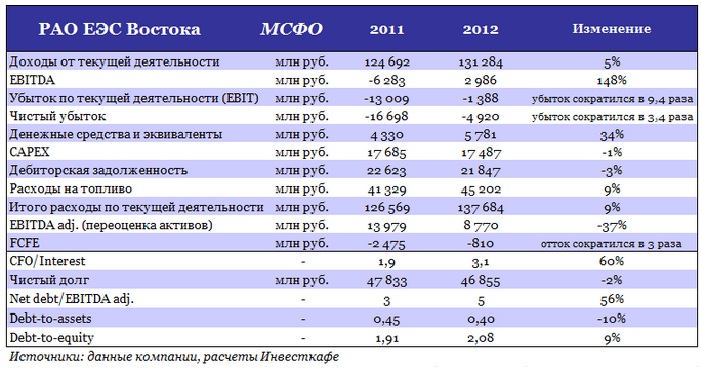

Увеличение потребления на Дальнем Востоке и соответствующий рост выработки РАО ЭС Востока на 4% в 2012 году сказался на повышении его доходов от текущей деятельности по МСФО на 5% г/г, до 131,3 млрд руб. Дополнительным фактором роста доходов стало более чем двукратное увеличение экспорта электроэнергии в КНР. Однако наибольшие доли в общей структуре доходов по-прежнему формируют ДЭК (63,3%) и Якутскэнерго (18,8%). Положительными моментами отчетности можно назвать рост КИУМ на 2 п.п., до 40% против 38% в 2011 году, а также снижение потерь с 12,1% до 11,8%. Негативные результаты финансовой отчетности ЭС Востока внесли свой вклад в консолидированные итоги РусГидро. Фактором, ограничивающим рост выручки, стало снижение среднеотпускного тарифа на электроэнергию, реализуемую РАО ЭС Востока, который за 2012 год упал на 2%, до 3 руб. за кВт/ч. Причинами этого падения стали изменения условий трансляции на ОРЭМ, увеличение экспорта, негативно сказавшееся на объемах мощности, включаемых в тариф на внутреннем розничном рынке, а также переход Магаданэнерго на прямое дотирование из регионального бюджета и рост загрузки Зейской и Бурейской ГЭС из-за высокой водности. Увеличение полезного отпуска сказалось и на росте расходов от текущей деятельности, который опередил рост выручки на 4 п.п. (+9% г/г). Повышение операционных расходов обусловлено преимущественно увеличением затрат на топливо из-за наращивания выработки, а также за счет повышения тарифа на ж/д перевозки.

Прибыль от текущей деятельности, включающая госсубсидии в размере 10,8 млрд руб., снизилась на 39%, до 4,396 млрд руб. С учетом убытка от переоценки активов операционная прибыль (EBIT) вновь оказалась отрицательной, однако убыток по текущей деятельности в прошлом году сократился более чем в девять раз — до 1,4 млрд руб. Чистый убыток группы по МСФО снизился в 3,4 раза г/г и составил 4,92 млрд руб. Показатель EBITDA без учета неденежных убытков переоценки достиг 2,98 млрд руб. Скорректированная на эти статьи EBITDA снизилась на 37%, до 8,77 млрд руб. Прирост денежных средств на балансе на конец отчетного периода оказался равен почти 1,5 млрд руб., или 34% г/г. Однако несмотря на то, что капзатраты практически не изменились, а чистый поток от операционной деятельности за счет снижения объема привлеченных займов вырос почти вдвое, чистый денежный поток, остающийся в распоряжении акционеров (FCFE), остался отрицательным, хотя отток сократился более чем на 1,5 млрд. При этом структура долга претерпела изменения. Долгосрочные обязательства сократились на 28%, а краткосрочные увеличились на 56% вследствие высоких ставок на долгосрочные кредиты в начале года. Таким образом, отношения общего долга к капиталу и долга к активам остались на приемлемых уровнях. Тем не менее Net debt/EBITDA из-за снижения операционной прибыли повысился до 5х, что более чем вдвое превысило среднеотраслевой показатель 2х, поэтому привлечение дополнительных займов становится все более рискованным для ЭС Востока. Вместе с тем коэффициент покрытия процентных платежей за 2012 год вырос до 3,1х, что можно назвать удовлетворительным результатом.

|

|

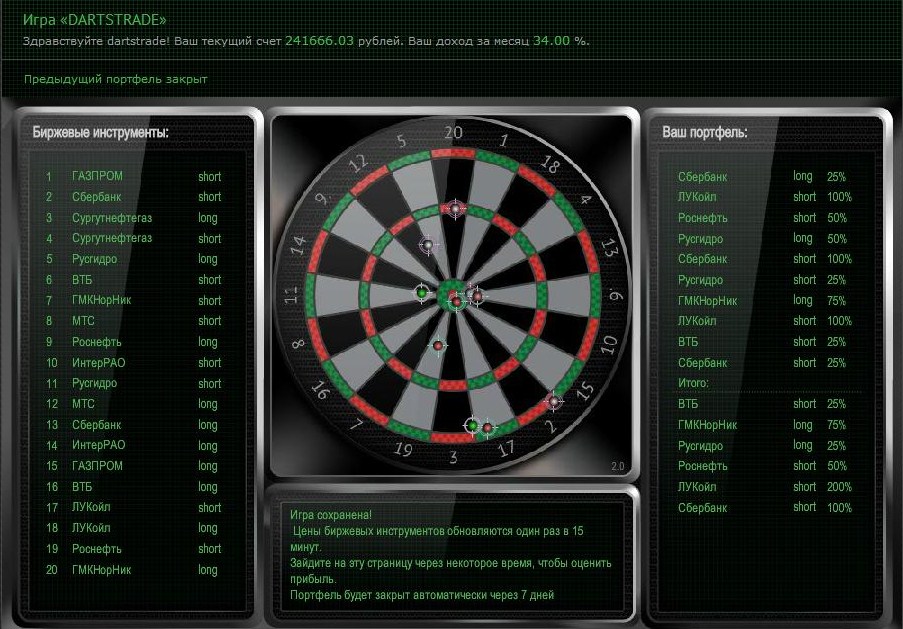

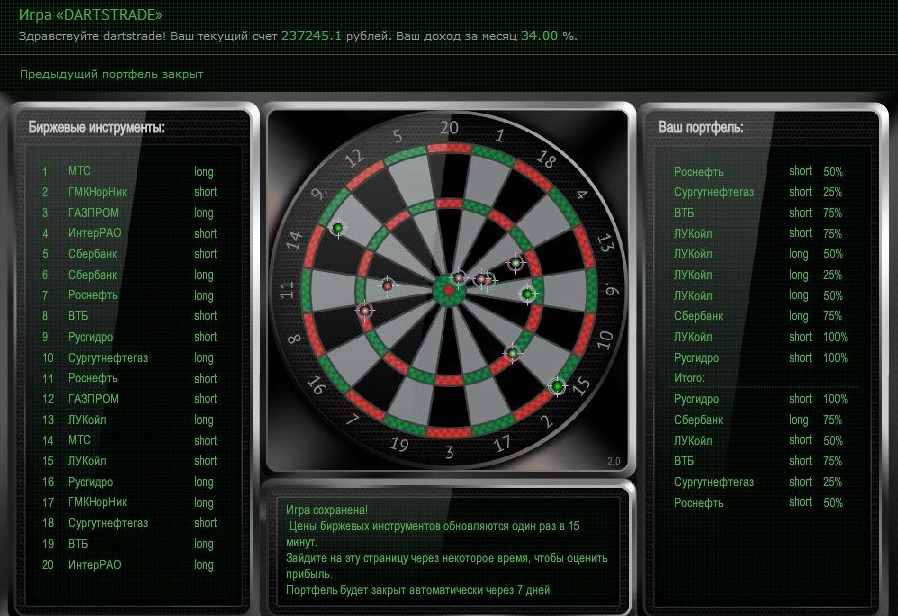

а вот окончание размера портфеля совсем не нравится... а как у вас?))

|

|

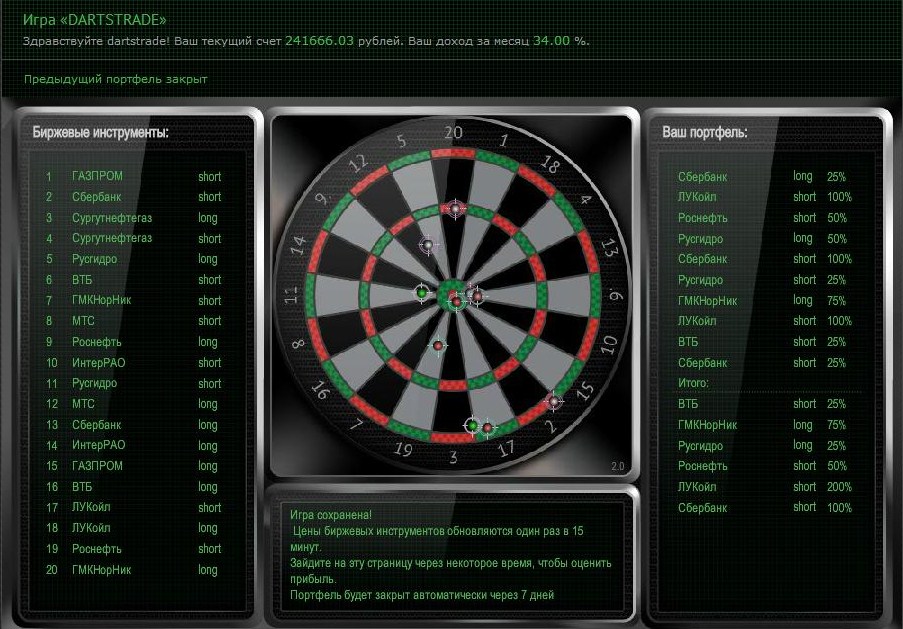

Далее по схеме, описанной в одном из предыдущих постов: фиксируется прибыль в 2000 и убыток в 5000. Или портфель закрывается программой через 7 календарных дней. Сегодня опять плюс появился раньше минуса:

Поэтому портфель был закрыт:

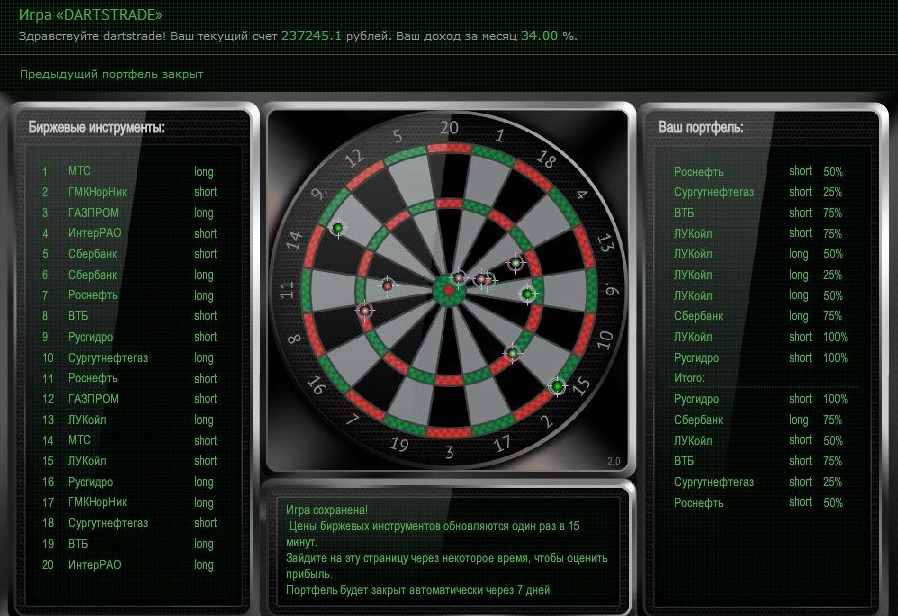

И тут же накидан новый, где шорты явно превалируют:

Посмотрим, что выйдет из этого. Опять, судя по всему, ничего хорошего... Но нам поиграть, хотя суммарная доходность выходит очень завидной 137% с середины сентября 2012 года.)))

|

|

Накануне Русгидро опубликовала годовую отчетность за 2012 год по МСФО. Сразу оговоримся, что динамика финансовых результатов отражает произошедшие изменения в контуре компании. В начале 2011 года Русгидро передала крупнейшие сбытовые компании Интер РАО, а осенью получила контроль над РАО ЭС Востока. Такие корпоративные преобразования нашли свое отражение в снижении выручки, составившей в 2012 году порядка 295 млрд рублей (-18,6% г/г). Подлила масла в огонь и отмена инвестиционной составляющей, входившей в тариф ГЭС Русгидро. Уменьшение доходов госкомпании произошло на фоне роста выработки электроэнергии, увеличившейся до 112,7 млрд кВт-ч (5% г/г). Дополнительно отметим, что вследствие консолидации РАО ЭС Востока в отчетности Русгидро, последняя признала в качестве доходов государственные субсидии в размере порядка 11 млрд рублей. Операционные расходы компании снизились на 14% г/г, вследствие отделения сбытовых компаний, и составили 269 млрд рублей. Казалось бы, неплохой результат, но далее в отчетности компания сообщает о впечатляющих «бумажных» убытках; остановимся на них поподробнее. Во-первых, компания протестировала основные средства на обесценение и признала убыток в размере 20 млрд рублей. Во-вторых, руководство компании пришло к выводу о том, что стоимость векселей ООО «Энерго-финанс» не будет возмещена и признала убыток от обесценения в размере порядка 9,5 млрд рублей. В-третьих, компания признала восьмимиллиардный убыток от обесценения активов для продажи, которыми являются 4,92% уставного капитала Интер РАО. В-четвертых, компания отразила убыток порядка 14 млрд рублей как долю в убытках зависимых обществ, львиную долю которого составила доля в убытках Красноярской ГЭС, произошедших также вследствие обесценения основных средств. Масла в огонь подлили и списания нематериальных активов и убытки от прекращаемой деятельности, составившие порядка 5 млрд рублей. Таким образом, бумажные статьи убытков составили 56 млрд рублей, что не замедлило сказаться на чистом убытке, приходящимся на акционеров компании – 22,8 млрд рублей. Компания также приводит неаудированные «сопоставимые» результаты. Из результатов 2011 года исключены показатели сбытовых компаний и инвестиционная составляющая тарифов ГЭС Русгидро, а из результатов 2012 – «бумажные» списания. Согласно «сопоставимым» результатам, выручка компании выросла на 16% г/г, а чистая прибыль на 14% г/г, что говорит о том, что на операционном уровне компания ведет достаточно здоровую деятельность. На наш взгляд, несмотря на столь удручающие списания в 2012 году, в будущем компания имеет неплохие перспективы для улучшения финансовых показателей. В первую очередь, мы ожидаем роста выручки от долгожданного запуска агрегатов на Богучанской ГЭС: планируется, что в 2013 году вся мощность в 3 ГВт будет введена в эксплуатацию. Также компания сообщает, что в текущем году должны быть восстановлены все энергоблоки на Саяно-Шушенской ГЭС. В то же время компания осуществляет масштабную инвестиционную программу, которая только в 2013 году составит порядка 100 млрд рублей. С сожалением отметим, что финансирование инвестиционной программы с большой долей осуществляться за счет допэмиссий акций, что снижает привлекательность компании в глазах миноритарных акционеров. В настоящий момент компания осуществляет допэмиссиию 110 млрд акций по цене номинала – 1 рубль. Такая цена размещения ниже балансовой стоимости акций. По нашим оценкам, Русгидро имеет неплохие перспективы для того, чтобы в будущем зарабатывать чистую прибыль. Однако существующие риски новых допэмиссий и постоянное изменение контура компании, вкупе с довольно высоким прогнозным P/E 2013 (более 10), исключает компанию из списка наших приоритетов. Прогноз по стоимости акций компании. Задать нам вопрос по данному эмитенту вы можете здесь.

|

|

Сегодня-завтра проходит первое после смены руководства заседание Банка Японии. От этого заседания много ждут. А какие действия конкретно в повестке дня? Ответ на этот вопрос нам дает следующий график. На нем перечислены 11 возможных действий BOJ и даны вероятности этих событий по результатам опроса, проведенного среди клиентов Nomura 15 февраля и 27 марта.

Список из 11 возможных мер Банка Японии. - Не имеющая объявленной даты завершения программа покупок активов, начатая уже в этом году.

- Дополнительные покупки рискованных активов

- Покупки долгосрочных (7-10 лет) японских облигаций (JGB)

- Отмена «правила банкнот». Так называемое «правило банкнот» запрещает банку Японии брать на баланс больше долгосрочных JGB, чем находится в обращении.

- Покупки долгосрочных (5 лет) JGB

- Сокращение процентной ставки по избыточным резервам (IEOR) до 5 пунктов

- Покупки долгосрочных (свыше 10 лет) JGB

- Отмена IEOR

- Покупки иностранных облигаций

- Введение целевой отметки по занятости

- Введение целевой отметки по курсу JPY

Мое мнение относительно осуществимости и влияния на курс USDJPY этих мер Основная ставка на п.1. Только он оправдывает столь высокий курс USDJPY. Если этого не случится, то падение как минимум на 100-150 пунктов USDJPY обеспечено. В то же время, если п.1 будет принят, то это еще не гарантирует ралли в USDJPY и в NIKKEY, поскольку пункт уже в цене. Важны будут детали п.1, а именно конфигурация пунктов 2,3, 5, 7, 9. Какие-то меры здесь очень реальны, но какие, - предвидеть очень сложно. Очень вероятно принятие пункта 4, практически невероятно принятие п.6 и 8-11. О том, что не планируется осуществлять пункт 9, Абэ заявлял неоднократно. Вероятность самого важного пункта 1 после вчерашних заявлений Абэ кажется завышенной. Я оцениваю его вероятность в 40-50%. В целом, принятие пунктов 1-5 и п.7 обеспечит продолжение ралли в USDJPY. Даже в случае принятия пункта 1, но слабой конфигурации из пунктов 2,3, 5, 7, 9 USDJPY ждет коррекция. Мое мнение: шансы на негативный исход для USDJPY заседания BOJ выше, чем на позитивный

|

|

|

|