|

|

|

«У нас с друзьями традиция» – каждый год в конце декабря мы подводим итоги ЛЧИ. Дополнительный интерес к итогам 2012 года вызван резким ростом количества участников, которое составило 5 497 человек, против 1 464 в 2011, и 1 322 в 2010 году. В связи с этим резко возросла конкуренция среди участников, участились попытки манипулирования результатами. С другой стороны, такое количество участников является достаточно репрезентативным и гораздо лучше отражает общую картину рынка. Перейдем к коллективным результатам участников. За период с 24.09.12 по 17.12.12 совокупный результат всех участников – минус 1,95%, индекс ММВБ за это время снизился на 1,37%. Для сравнения в 2010 году результат был -8,24% против роста индекса на 16,54%. Результаты 2010года были скорее аномальными, в этот же раз результаты находятся в рамках статистики. На наш взгляд, тот факт, что результат участников хуже индекса, является следствием влияния транзакционных издержек, которые мы подробно описали в исследовании.

Рассмотрим результаты участников в разрезе отдельных групп и номинаций. Отметим тот факт, что все группы участников, за исключением номинации «фондовый рынок», показали средний результат «хуже индекса», а общий результат в любой группе был отрицательным. Группа «миллионеры» (участники с размером стартовой суммы больше 1 млн руб.). В группе «миллионеры» 9% участников, но на них приходится 75% объема портфелей (средний размер – 4 386 тыс. руб.). Обратите внимание, что итоговый результат не зависит от размера портфеля: - количество оставшихся в плюсе — 39,8% участников (против среднего 37,2%),

- количество участников, показавших результат лучше индекса, — 49,0% (против среднего 48,4%),

- первая десятка (и двадцатка) «миллионеров» в абсолюте заработала меньше, чем проиграла последняя десятка (и двадцатка).

Перейдем к номинациям.

Номинация «фондовый рынок» (к этой номинации относятся участники, 70% оборота которых приходилось на фондовой рынок). Эта большая по количеству (36,3%), но не по деньгам (11,7%) группа. Средний размер счета – около 170 тыс. руб. Результаты этой группы отличаются от средних в лучшую сторону: - количество оставшихся в плюсе — 53,6% участников (против среднего 37,2%),

- количество участников, показавших результат лучше индекса, — 75,0% (против среднего 48,4%).

Возможно, на результат «лучше индекса» повлияли деньги в портфелях участников. Ведь известно, что при растущем рынке наличие денег в портфелях ухудшает результат относительно индекса, а при падающем — улучшает. Участники номинации «срочный рынок» составляют 24,8% в количественном выражении и 7,3% в монетарном плане. Средний размер счета 155 тыс. руб. Их результаты выглядят значительно хуже средних: - количество оставшихся в плюсе — 34,8% участников (против среднего 37,2%),

- количество участников, показавших результат лучше индекса, — 40,8% (против среднего 48,4%).

В данном случае, чтобы более корректно оценить результаты, необходимо принимать в расчет количество участников, получивших положительный результат в абсолюте, так как на срочном рынке участники «играют» друг против друга. Повторим, что таких участников всего 34,8%. Возможно, на отклонение от среднего повлияли высокие комиссии биржи на срочном рынке (по нашим расчетам они как минимум вдвое превышают доходы казино), а также высокая активность роботов, ухудшающих результат остальных участников. Группа участников «без номинации» (участники, которые торговали на нескольких рынках в течение конкурса) составляет 36% по количеству, но зато в монетарном плане на нее приходится 80%, средний размер счета – 1 178 тыс. руб. Результаты группы: - количество оставшихся в плюсе – 23,8% участников (против среднего 37,2%),

- количество участников, показавших результат лучше индекса, – 28,9% (против среднего 48,4%).

Выводы: - Несмотря на то, что почти половина участников за 2,5 месяца показали результат «лучше индекса», в долгосрочной перспективе (например, на отрезке от 5 лет) согласно статистике их количество стремится к 7%. Это связано с тем, что, во-первых, индекс в долгосрочной перспективе изменяется в положительную сторону, а во-вторых, транзакционные издержки носят накопительный характер и за 5 лет их размер может вырасти в 24 раза (24 отрезка по 2,5 месяца = 5 лет).

- Итоговые результаты ЛЧИ находятся в рамках статистики и наших исследований. Срок конкурса крайне мал для получения полномасштабной статистики, но все же мы благодарны организаторам за возможность проверить и подтвердить наши теоретические предпосылки на практике, ведь самостоятельно провести исследование рынка такого масштаба практически невозможно.

- Из года в год, подводя итоги ЛЧИ, мы говорим о том, что спекуляции, скорее всего, приведут к финансовым потерям (только 37% участников остались в плюсе после 2,5 месяцев конкурса). В то же время биржа и брокеры получили максимальный маркетинговый и коммерческий эффект от мероприятия. Они заработали комиссии участников, а результаты победителей смогут использовать для демонстрации того, чего можно добиться в трейдинге, забывая при этом упомянуть общую статистику конкурса.

Материалы по теме: —Что такое срочный рынок? —Реальные результаты участников на рынке акций

|

|

Стремление русского (советского) человека к халяве неискоренимо. Скажу, по правде, меня сильно удивило и расстроило, когда я узнал, как мало читателей прочитали мой платный материал относительно COT. Материал, надо сказать, очень полезный. Честно сказать, я этого не ожидал. Последний раз я давал платный материал где-то весной. Я не думал, что 100 рублей это такая большая сумма, что жалко ее заплатить один раз в полгода. Скажу честно, меня в глубине душе это даже задело. Я не понимаю, почему автослесарь за двадцать минут ковыряния отверткой зарабатывает 1000 рублей, а я за несколько часов сложного высококвалифицированного труда не зарабатываю 1000 рублей. Мне кажется возмутительной такая несправедливость. Я это воспринимаю как вызов. И я его принимаю. И сообщаю вам, мои уважаемые читатели, что в первом-втором квартале следующего года блог станет платным. Полностью платным. Насколько я знаю, у Бегларяна платная подписка. Я буду вторым. Почетно быть в такой компании. Нравится вам это или нет – так будет. И пробной подписки на нем не будет. Чего пробовать – в уровне моей аналитики, думаю, уже все давно убедились. Сейчас в рабочие дни меня читает 600-700 человек. Пускай останется 50 человек, но я считаю, что это будут самые достойные, самые дорогие для меня читатели, для которых у меня будет стимул стараться и делиться своими профессиональными секретами. Буду писать о более сложных вещах, поскольку случайных людей там не будет. Дело не в деньгах, дело – в принципе. С сегодняшнего дня я меняю систему работы и начинаю ускоренными темпами переходить на платную систему работы. Теперь я буду тщательно структурировать информацию исходя из того, чтобы самые важные и актуальные материалы попадали в разряд платных. Таких материалов будет 2-3 материала в неделю. Это будут подборки. Некоторые (а может быть и все – я пока этого не решил) платные материалы станут закрытыми для доступа постоянно. Я попрошу компанию МФД создать дополнительные сервисы под мой блог. Теперь у меня появилась новая задача... амбициозная, а потому интересная.

|

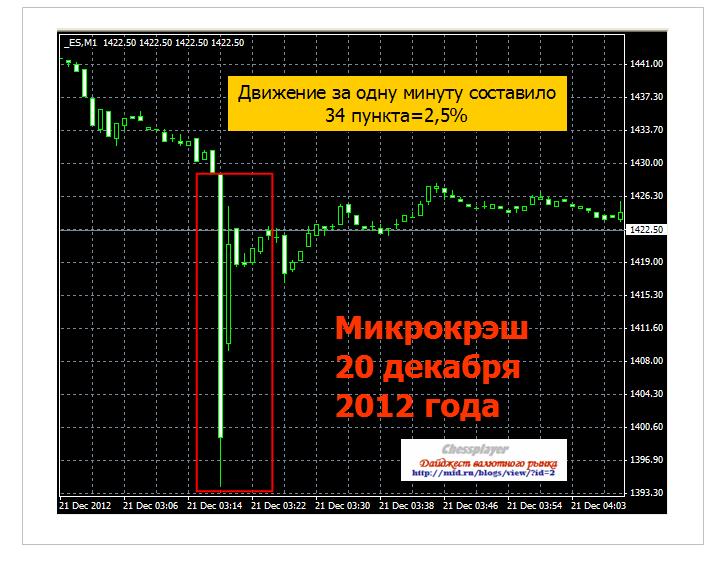

Ночной миникрэш Ночью мы наблюдали микрокрэш рынка. Это, конечно, не 1987 и не 2008 год. Но движение фьючерса S&P500 за один час составило 46 пунктов, а за одну минуту (05.18 по Москве) – 34 пункта. Для сравнения – средний дневной диапазон фьючерса в этом году порядка 16 пунктов. Таким образом, движение за одну минуту ночью более чем вдвое превосходило средний дневной диапазон.

....

|

|

Не знаю, стоит ли чего-то там думать в оставшиеся до праздников дни. Рынок в принципе утоньшается. Соросы и баффеты ходят по своим винным подвалам и выбирают что бы им такое попробовать ещё не пробованное. Сложная задача, гораздо сложней выбора направления на рынке. Вот и маются. Саксобанки и прочие мудисы выдают прогнозы на следующий год один другого ужаснее, а те, кому это положено по зарплате, наоборот, восхваляют достигнутое и поют гимны грядущему процветанию во второй половине 2013 года. Лично у меня нет желания делать какие-либо предположения даже на первый квартал следующего года, а не то чтобы смотреть во вторую его половину. Эдак и до психбольницы недалеко. Тем более на часах почти 21-е декабря, а это, как всем давно известно, конец света, чего уж там думать. Нужно просто держать автомат на вытянутых руках, чтобы расплавленный металл не забрызгал казённые сапоги. Не знаю, стоит ли чего-то там думать в оставшиеся до праздников дни. Рынок в принципе утоньшается. Соросы и баффеты ходят по своим винным подвалам и выбирают что бы им такое попробовать ещё не пробованное. Сложная задача, гораздо сложней выбора направления на рынке. Вот и маются. Саксобанки и прочие мудисы выдают прогнозы на следующий год один другого ужаснее, а те, кому это положено по зарплате, наоборот, восхваляют достигнутое и поют гимны грядущему процветанию во второй половине 2013 года. Лично у меня нет желания делать какие-либо предположения даже на первый квартал следующего года, а не то чтобы смотреть во вторую его половину. Эдак и до психбольницы недалеко. Тем более на часах почти 21-е декабря, а это, как всем давно известно, конец света, чего уж там думать. Нужно просто держать автомат на вытянутых руках, чтобы расплавленный металл не забрызгал казённые сапоги.

Вслед за ЦЕВом хорошие перспективы германской экономики нарисовал и Ifo. Не хотелось бы в очередной раз подтрунивать над немцами, но все их достижения в рамках единой валюты могут быть снова съедены греками унд португальцами. Так что пусть DAX растёт. Ему надо расти, потому что падать - значит показывать слабость. Есть старая рыночная байка о том, что к концу года, подбивая итоги, никому не хочется выглядеть хуже других, от того и рост, отсюда и мифы о "рождественском ралли", которое, кстати, случается не каждый год, а иногда оно даже на ралли не похоже, а скорее смахивает на алкоголический тремор. Но в этом году мы увидели, наконец, настоящее закрытие года. Премии, фуршеты и медали обеспечены. Люди, всё-таки, незамысловатые существа. Ну а по делу... А по делу всё достаточно расплывчато. Два последних дня евро демонстрирует явную неохоту изображать из себя шутиху. Кто-то успел сорвать премии на 1.33, но в общем уровень 1.3260, который у меня почему-то давно нарисован особым цветом, не пускает выше. Я наблюдаю частичный фикс в S&P500, но DAX продолжает нас радовать необузданным оптимизмом. Даже испанский IBEX 35 на исторических хаях. Клиффа на вас нет, господа, американского, обычного. Греки в правительстве пляшут сиртаки, не забывая с важным видом время от времени заявлять, что всё равно выход из еврозоны возможен, "если у нас не получится следовать программе, одобренной ЕС и МВФ" - поведал нам министр финансов Яннис Стурнарас. Конечно не получится, никто и не сомневался. И нечего нас тут пугать, не на таковских напали. Просто Драги и единомышленникам тоже нужно отпраздновать рождество и успеть в подвальчике вовремя выбрать что-то такое не пробованное. По торговле. А нет торговли. Так, баловство. Со вчерашней продажи фунта снято 30% прибыли и всё.На графике евро вот такая картинка.

Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня. — Все графики в публикации сняты с нерабочих счетов. На них скопированы ордера с реальных позиций с разницей в несколько пунктов.

|

|

Сохраняю длинную позицию по акциям ВТБ, ГМКНорНик, ИнтерРАОао, ЛУКОЙЛ, Новатэк ао, Роснефть, Сбербанк, Сбербанк-п, Сургнфгз, Сургнфгз-п, Татнфт 3ао, Уркалий-ао, ХолМРСК ао, ФСКЕЭС. Сделок на покупку и продажу не запланировано.

|

|

Итоги среды неутешительны: положительную доходность смогли показать всего два участника, четверо ушли в минус, а остальные, включая конкурсанта, предпринявшего незадачливую попытку мимикрии под Марселя Тазетдинова, предпочли не торговать. Но даже успешные результаты никоим образом не повлияли на чемпионский расклад по сумме прошедших конкурсных дней. Тройка лидеров остается прежней. На нашем сайте мы рассказали о подробностях произошедшего. Чьи торговые идеи и сделки вам больше всего понравились? Поделитесь своим мнением в комментариях и не забывайте следить за судьбой новых участников!

|

|

Меня спросили на блоге: Думаете пора брать золота? Хороший вопрос. Просто покупать золото наверно еще рано. Думаю, что на этой неделе оно еще сходит вниз вместе с RISK OFF. Диспозиция в COT в драгоценных металлах неблагоприятная. Это тоже не в пользу покупки. Но, вопреки этому у меня уже есть небольшая позиция по золоту в противовес очень большому шорту по EURO, а также я покупаю золото время от времени в течение дня. С фундаментальной точки зрения я не вижу причин для слома восходящего тренда по GOLD/EURO.

Календарный период сейчас благоприятный для золото. Мне не хотелось покупать золото по 1720 долларов. А 1650-1660 вполне подходящая цена в условиях QE4 и предстоящего «фискального обрыва». Золото ИМХО можно также покупать против фьючерса S&P500.

|

|

В среду золото торговалось в диапазоне после резкого падения накануне. Серебро напротив, продолжило снижение, указывая на негативные настроения на рынке драгметаллов. Неспособность цен на золото вырасти на разных факторах, которые должны были вызвать инфляцию в крупнейших экономиках, снизило привлекательность этого металла, и последовала фиксация для перераспределения средств в более привлекательные активы. Роста инфляции не наблюдается, кроме как в Великобритании. Золото обычно используется как средство защиты от инфляции, но на данном этапе инфляции нет и защищаться не от чего.

Вчера также ситуация с «бюджетным обрывом» в США начала обрастать подробностями. Спикер Бонэр подготовил свой «план В» и заявил что все зависит от Обамы и если он не примет данный план вся вина по «бюджетному обрыву» будет лежать на нем. В общем по всей видимости идет взаимное нежелание пойти на уступки, хотя ранее сообщалось, что стороны пошли на компромисс. В результате этих событий доллар начал расти, что идет не на пользу драгметаллам. Сегодня ожидается ряд важных данных по США, которые смогут повлиять на рынок драгметаллов. Тактика на сегодня следующая: Безопасного входа нет. Вне рынка.

Итоги торгов: Вечерний фиксинг в Лондоне по золоту: $1665.00 против $1694.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по серебру: $31.37 против $32.38 на предыдущей сессии. Вечерний фиксинг в Лондоне по платине: $1597.00 против $1611.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по палладию: $695.00 против $697.00 на предыдущей сессии Аналитика компании My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets ссылка на первоисточник (www.mytrademarkets.com) обязательна!

|

|

В статье «Кто выигрывает на фондовом рынке» мы отмечали, что инфраструктура рынка акций может ежегодно отбирать у владельцев акций часть дохода. В данном материале мы посчитаем — как сильно влияют транзакционные издержки на результаты участников рынка акций. Капитализация рынка акций России в конце 2011 года составляла — 25 трлн руб. Доля акций, находящихся в свободном обращении (free-float), приблизительно составляет 30% от общего количества акций, соответственно, капитализация free-float в России около 7,5 трлн руб. Среднестатистическая реальная доходность на рынке акций составляет 10% годовых (изменение капитализации за период + выплаченные дивиденды). Отметим, что доходность указывается в реальных величинах, то есть номинальную доходность мы уменьшили на среднестатистический размер инфляции. Перемножая доходность на капитализацию, мы получим среднестатистический доход, приходящийся на free-float, 750 млрд руб. Именно из этого результата оплачиваются все транзакционные издержки держателей акций. Данный результат — это отправная точка, из которой мы будем вычитать следующие издержки: - 5 млрд — комиссия биржи (информация из финансового отчета группы ММВБ-РТС по МСФО за 2011 год);

- 20 млрд — брокерская комиссия (объем торгов акциями 20 трлн руб. умножаем на среднюю комиссию в 0,1%; информация об объеме торгов взята из годового отчета биржи, о средней комиссии — экспертное мнение, основанное на данных по тарифам крупнейших брокеров);

- 34 млрд — плата за маржинальное кредитование (по нашим оценкам, доля акций, приобретенных с использованием «шортов» и «плечей», составляет порядка 3% от размера free-float. При этом средняя стоимость маржинального кредитования составляет 15% годовых);

- 25 млрд — заработок брокеров на спредах (наша оценка среднего спреда — 0,5% от оборота торгов акциями, при этом на брокеров, опять же по нашим оценкам, приходится четверть заработка на спредах);

- 0,5 млрд — комиссия биржи на срочном рынке в части контрактов на акции (финансовый отчет группы ММВБ-РТС);

- 1,7 млрд — комиссия брокеров на срочном рынке в части контрактов на акции (по информации из годового отчета биржи объем торгов на срочном рынке составил около 850 млн контрактов. Средняя комиссия 1 руб. за контракт для каждой стороны сделки, то есть ее платит и покупатель и продавец контракта);

- 5,5 млрд — комиссия управляющих (совокупный размер ПИФов и средств НПФов в акциях около 150 млрд руб. При средней комиссии в 3% (с учетом скидок и надбавок) управляющие совокупно зарабатывают 4,5 млрд в год. Объем услуг ДУ и частных управляющих, по нашим подсчетам, составляет около 20 млрд, при средней комиссии в 5% от размера средств в управлении эти управляющие совокупно зарабатывают около 1 млрд);

- 2,5 млрд — инфраструктурные расходы (информация по доходам за услуги депозитария и расчетные операции из финансового отчета группы ММВБ-РТС, расходы на спецдепозитарии и оценщиков расчитаны исходя из СЧА фондов);

- 15 млрд — потери от злоупотреблений, использования инсайда, фронтраннинга и т.д. (наша экспертная оценка).

Таким образом, приблизительные транзакционные издержки участников торгов составляют 109,2 млрд рублей в год. Безусловно, эти расчеты носят приблизительный характер, но они позволяют показать логику рассуждения при расчете издержек, кроме того, практически по каждому пункту мы опирались на фактические данные, предоставляемые биржей и брокерами. Далее, уменьшив среднестатистический доход на размер издержек, получим, что у участников фондового рынка в распоряжении остаётся 640,8 млрд руб. Чтобы посчитать доходность необходимо узнать объем неиспользуемых денежных средств в портфелях участников торгов. По нашим оценкам средний объем денежных средств в портфелях участников (с учетом срочного рынка) равен 7% от размера всех активов и составляет 525 млрд руб. Рассчитаем совокупную среднестатистическую доходность участников торгов (с учетом выплаты дивидендов): 640,8 / (7 500 + 525) = 7,99% < 10% (доходность индекса + дивиденды) По статистике за 5 лет и более, результат участников фондового рынка распределяется так: - лучше индекса —7% участников (процентное соотношение указано исходя из объема активов);

- по индексу — 13 % участников;

- хуже индекса — 80% участников.

Зная это соотношение и среднестатистическую доходность на рынке, мы можем предположить доходность каждой из групп. Допустим группа участников «лучше индекса» способна зарабатывать 20% доходности в год, тогда: - лучше индекса — 112,4 млрд руб. или 20% годовых;

- по индексу — 104,3 млрд руб. или 10% годовых;

- хуже индекса — 424,1 млрд руб. или 7% годовых.

То есть если средняя доходность группы «лучше индекса» будет находится на уровне 20% годовых, то 80% получают доходность в 7%. Если средняя доходность участников «лучше индекса» будет на уровне 50% годовых, то участники группы «хуже индекса» получат доходность всего в 4%. При этом доходность тех, кто получает результат на уровне индекса (среднерыночную доходность), всегда равна доходности индекса, и не меняется даже в том случае, если лучшие зарабатывают больше. По сути, группы «лучше индекса» и «хуже индекса» делят между собой то, что остается после инвестирующих в индекс. Теперь рассчитаем, что будет в ситуации, когда среднерыночный результат отрицательный. Такая ситуация невозможна в долгосрочной перспективе, но может наблюдаться на определенном периоде времени. Будем исходить из рыночного результата в -10%. При таком результате капитализация рынка (free-float) сократится на 750 млрд. Этот негативный результат усиливается транзакционными издержками, и в результате получаем: (-750 — 109,2)/ (7 500 + 525) = -10,7%. Если предположить, что в этой ситуации группе «лучше индекса» удалось заработать «всего» 10%, группа «хуже индекса» получит убыток в -13%. Группа «по индексу», как и положено, находится на уровне среднего результата в -10%. Наши расчеты не претендуют на абсолютную точность, но они наглядно иллюстрируют ситуацию с издержками и результатом на фондовом рынке, а именно: - Демонстрируют, что наличие транзакционных издержек приводит к тому, что результат всех участников рынка акций не может быть на уровне рыночного результата (индекс+дивиденды) — 7,99% против 10%.

- Позволяют показать приблизительный размер транзакционных издержек, который платят все участники рынка за право покупать и владеть акциями. Напомним, в наших расчетах по 2011 году размер издержек составил 109,2 млрд рублей. Эта цифра составляет 0,546% от оборота торгов, и так как большинство издержек напрямую зависит от оборота, его рост будет вызывать практически прямо пропорциональный рост издержек.

- Позволяют показать размер реальной доходности, на который могут рассчитывать участники рынка акций. Эти скромные цифры далеки от «сотен и тысяч» процентов годовых, столь желанных многими на рынке акций. Вероятность такого результата сравнима с вероятностью выиграть в лотерею, поэтому лучше сразу взглянуть правде в глаза и ориентироваться на доходность индекса (среднерыночную доходность), тем более, что это совсем немало в долгосрочной перспективе и, фактически, акции единственный инструмент, позволяющий эффективно защитить сбережения от инфляции.

|

|

|

|

Не знаю, стоит ли чего-то там думать в оставшиеся до праздников дни. Рынок в принципе утоньшается. Соросы и баффеты ходят по своим винным подвалам и выбирают что бы им такое попробовать ещё не пробованное. Сложная задача, гораздо сложней выбора направления на рынке. Вот и маются. Саксобанки и прочие мудисы выдают прогнозы на следующий год один другого ужаснее, а те, кому это положено по зарплате, наоборот, восхваляют достигнутое и поют гимны грядущему процветанию во второй половине 2013 года. Лично у меня нет желания делать какие-либо предположения даже на первый квартал следующего года, а не то чтобы смотреть во вторую его половину. Эдак и до психбольницы недалеко. Тем более на часах почти 21-е декабря, а это, как всем давно известно, конец света, чего уж там думать. Нужно просто держать автомат на вытянутых руках, чтобы расплавленный металл не забрызгал казённые сапоги.

Не знаю, стоит ли чего-то там думать в оставшиеся до праздников дни. Рынок в принципе утоньшается. Соросы и баффеты ходят по своим винным подвалам и выбирают что бы им такое попробовать ещё не пробованное. Сложная задача, гораздо сложней выбора направления на рынке. Вот и маются. Саксобанки и прочие мудисы выдают прогнозы на следующий год один другого ужаснее, а те, кому это положено по зарплате, наоборот, восхваляют достигнутое и поют гимны грядущему процветанию во второй половине 2013 года. Лично у меня нет желания делать какие-либо предположения даже на первый квартал следующего года, а не то чтобы смотреть во вторую его половину. Эдак и до психбольницы недалеко. Тем более на часах почти 21-е декабря, а это, как всем давно известно, конец света, чего уж там думать. Нужно просто держать автомат на вытянутых руках, чтобы расплавленный металл не забрызгал казённые сапоги.