|

|

|

Собственно, как и ожидалось, Драги не стал накручивать ужасов и спокойно разъяснил об успехах и проблемах существующей денежно-кредитной политики. LTRO, оказывается, дали ощутимый толчок движению в депозиты проблемных стран. Я думал, что это не долгосрочные кредиты, а словесная поддержка самого Марио вызвала подобный эффект, но поверим председателю ЕЦБ, раз он говорит, что помогли долгосрочные кредиты, значит так надо было сказать. Собственно, как и ожидалось, Драги не стал накручивать ужасов и спокойно разъяснил об успехах и проблемах существующей денежно-кредитной политики. LTRO, оказывается, дали ощутимый толчок движению в депозиты проблемных стран. Я думал, что это не долгосрочные кредиты, а словесная поддержка самого Марио вызвала подобный эффект, но поверим председателю ЕЦБ, раз он говорит, что помогли долгосрочные кредиты, значит так надо было сказать.

Со слов Драги в Европе всё вполне прилично. Улучшения на финансовых рынках (по-видимому он имеет в виду пёр S&P и DAX) помогут реальному сектору экономики, а кредитные проблемы - всего лишь этап в экономическом цикле, не более. Инфляция в рамках. Ставка соответствует всем потребностям еврозоны, а денежная масса уменьшилась. Короче стабильность и только стабильность. Я вчера писал о том, что Драги не будет гнать волну, ему это совсем не надо, он и не стал, в этом плане сработано как по писаному. Правда евро обрушилась не знамо на чём, но затем выросла уже понятно на чём. Кое-кто скажет, что сбросили "пассажиров", а я отвечу, что суета сует. Кто-то что-то услышал, а кому-то что-то показалось. Бывает. Ничего в словах Марио криминального не было, тишь да гладь. Он старался. Особенно хорошо должна была сработать фраза о том, что "продолжим фиксировать ставку сколько будет необходимо". В общем Драги сделал всё, что от него требовалось: сам не нервничал и других успокоил. Сегодня же выступал Бернанке, но тот вообще говорил перед студентами и отделался общими фразами. Однако фразы членов FOMC наводят на размышления о том, что внутри ФРС уже установлен долгосрочный план продолжения программы количественного смягчения до победного. Джанет Йеллен сказала, что ФРС должна продолжать ежемесячные покупки облигаций на 85 млрд. долларов. А Эванс сообщил, что для прекращения QE нужно создавать по 200 тыс. рабочих мест в месяц. До таких показателей пока далеко, так что QE - бесконечно. Сравнивая позиции ФРС и ЕЦБ, можно сказать одно: на рынке будет появляться новые и новые доллары, а евро так и останется в дефиците. Единственный стимул для падения евро заключается в нестабильности. Такое ощущение, что в США всё стабильно. Между прочим, сегодня Испания разместила облигаций на 4.3 млрд. евро. И не просто разместила, а с приличным спросом. К тому же доходность бумаг в очередной раз упала, что заставляет задуматься об очередном этапе возвращения инвесторов на долговые рынки Европы. По торговле. Пока цена не упала ниже моего установленного стопа 1.2770, я продолжаю покупать евро. По-другому никак. Выставляю ориентиры и действую согласно плана. Уже три раза взята частичная прибыль с позиции по покупке евро от 1.2808, сейчас сделка снова в силе, также восстановлена покупка евро от 1.2843. Пока жду 1.3, там посмотрим. Немного странно, что я не работаю с йеной, хотя в курсе всех событий в Японии и отслеживаю ситуацию постоянно. Сегодняшний вынос вверх не кажется чем-то из рук вон выходящим. Я ещё в середине февраля и даже раньше публиковал заявления японских чиновников о курсах валют и тогда же сделал из из заявлений выводы. Но торговать йеной и кроссами у меня нет ни желания, ни сил. В 2008-м йена меня вымотала так, как не выматывает тайваньская массажистка. Так что с тех пор я стараюсь йены не касаться.

Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня. — Все графики в публикации сняты с малых рабочих счетов. На них повторены ордера с основных счетов с задержкой по времени.

|

|

При чем на картинке уже вновь накиданный портфель.

Да, убытки бывают, но даже примитивный метод 2-5 дает больше прироста, чем убытков. заметил очень любопытный момент. те, кто в акциях ни бум-бум, гораздо быстрее въезжают в процесс, т.к. не загружены избытком ненужной информации. Более того, они не участвовали в торгах и поэтому сам процесс, ради которого, судя по статистике, торгует большинство, для них не интересен. А вот результат интересен. Причем результат не заработать, а поиграть. И не важно, каким образом выиграть( проиграть). Но действующие трейдеры мне постоянно советуют приделать кнопочку, что бы можно было убрать то, что не нравится... Блин, да для этого КВИК есть! НЕ понимают они в силу своего опыта, т.к. почему-то считается, что выбирать бумаги надо, думать, рассчитывать... Хотя в итоге все равно все сводится к риск-менеджменту по счету... Но, если результат сопоставим ( хотя и не одинаков), то зачем выбирать сложный путь, когда есть простой? Попробуйте на досуге подумать об этом, какой бы грустный вывод не напрашивался...

|

|

Миллион рублей — совокупный призовой фонд нашего конкурса трейдерского контента «БИРЖЕВОЙ ХОЛДЕМ» на WallTra.de Согласитесь, есть за что побороться! К тому же, одновременно будут оцениваться и рецензии на опубликованные статьи. Сборник лучших материалов выйдет отдельным изданием. Планируется сюжет о награждении победителей на одном из деловых ТВ-каналов. Таким образом, авторы встрепенутся и получат возможность еще раз опубликовать свои «старые», размещенные где-то ранее материалы, и написать новые — для адекватной благодарной публики. При этом они будут защищены от троллей, будут накапливать бонусные баллы, бороться за призы, и получат ясный фидбэк от коллег в виде рецензий и оценок профессионального жюри.

Конкурсные категории: - Исследования, исторические примеры (США, Европа, Азия, Россия).

- Аналитика (США, Европа, Азия, Россия)

- Теория торговли.

- Практика торговли.

В каждой категории есть темы, в каждой теме есть заранее сформулированные вопросы, есть и свободные темы и вопросы, так что места хватит всем)).

|

|

Драги: Нисходящие риски сдержанные Драги: Восстановление экономики ожидается во втором полугодии Драги: Инфляционные ожидания сдержанные Драги: политика останется мягкой столько - сколько потребуется Драги: Продолжим фиксировать ставку сколько будет необходимо Драги: Пристально изучаем условия на рынке Драги: Годовая инфляция отражает изменения цен на топливо Драги: Жесткие условия кредитования будут оказывать давление на восстановление Драги: Нужно сбалансировать балансы в частном секторе Драги: Сдержанная динамика кредитов отражает бизнес цикл Драги: денежная масса М3 3,1% в феврале с 3,5% в январе Драги: Нисходящие риски от слабой экономической активности Драги: Инфляционные ожидания будут совпадать с целевым уровнем в среднесрочном периоде Драги: Увеличение депозитов в проблемных странах отражает позитив от LTRO Тезисы online

|

|

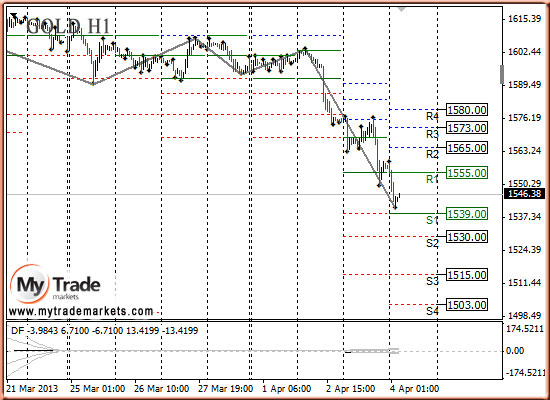

Прежде чем перейти непосредственно к пресс-конференции Марио Драги, необходимо присмотреться к поведению «альтернативного средства сбережения», а именно золоту. Уже каждую из последних четырёх недель этот актив зажат в довольно узком диапазоне (примерно $25-30), но за 3 дня падение составило 3,5%! И дни буквально самые вероятные в смысле возможности свежих стимулов после преобразования бернанковских QE2 в QE3! Что это? Сомнения в новых мерах смягчения? Банк Японии уже сказал своё слово. Или уверенность «знающих» людей в скором сворачивании стимулов ФРС – а всё большее количество членов FOMC допускает сокращение покупок уже этим летом? Постараюсь подробнее осветить этот вопрос на выходных, а самый главный вопрос ближайшего часа – какой тон возьмёт сеньор Драги! Ясно, учитывая последние события, что не оптимистичный и не жёсткий (относительно политики ЕЦБ), но во время своего пребывания на посту Драги был кем угодно, оптимистом, оппортунистом, но только не пессимистом. Учитывая, что ЕЦБ только вот в марте понизил прогнозы по еврозоне, ещё один даунгрейд может спровоцировать глобальную переоценку евро на резервной валюты, да и подорвёт доверие к ЕЦБ. Не забываем, что с сентября’12 существует программа OMT, пока так и не задействованная, так что вроде к Драги «вопросов» быть не должно, ну а на вопросы журналистов он отвечать умеет. Ещё один аспект: существует сезонная дивергенция между экономиками еврозоны и США в середине года, поэтому ЕЦБ скорее предпримет действия в мае или июне. Вот такая техническая картинка:

|

|

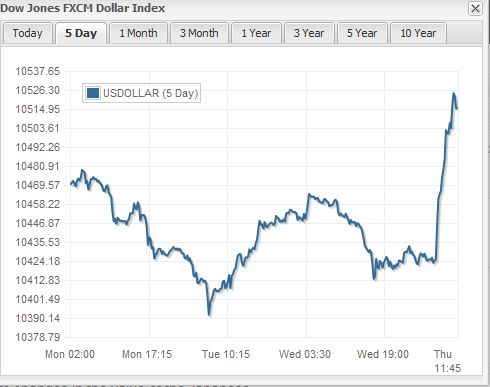

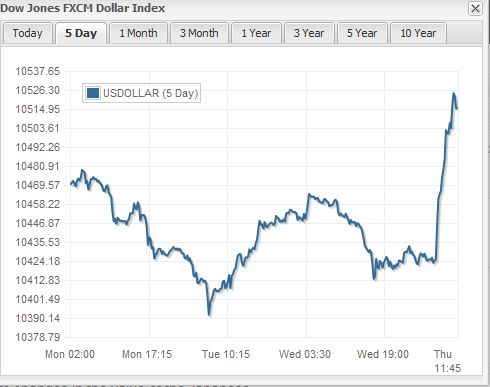

Вчерашний день Dow Jones FXCM Dollar Index (торгуемый, кстати, и весьма популярный инструмент на Западе) сгенерировал весьма симпатичный бычий флаг и подготовился к пробою – разумеется, пробой не заставил себя долго ждать.

Утром индекс уже был выше уровня 10500.

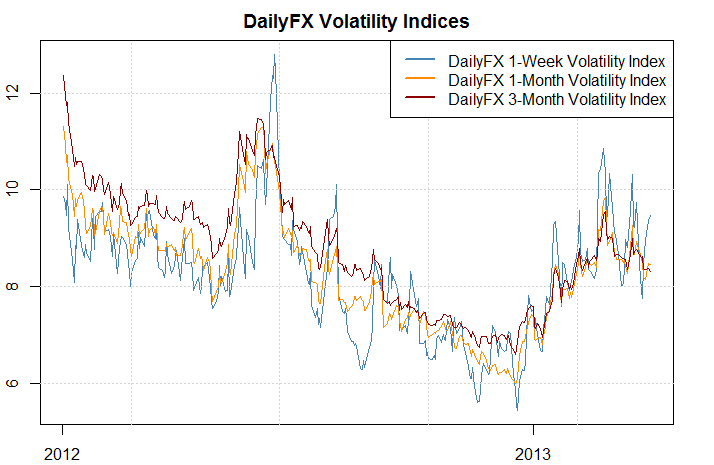

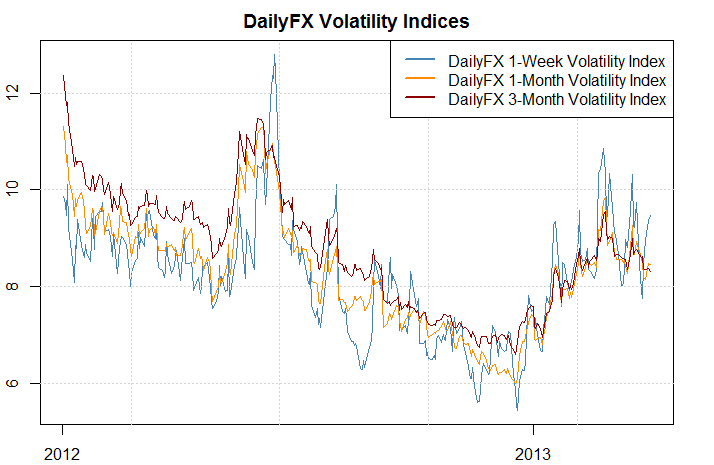

Излишне объяснять причину – «Абеномика» в действии! Курода не подвёл шефа – монетарные эксперименты продолжаются, мир узнал, что кроме «количественного» бывает ещё и качественное смягчение, под термином «качественное» подразумевается, очевидно, прямое манипулирование денежной базой. Сегодня не буду заморачиваться на детали сей инновации, их легко узнать из новостной ленты, пожалуй напишу серьёзный материал, оно требуется. Сегодня ещё будут причины для повышенной волатильности! Кстати, о волатильности: судя по опционам, которыми трейдеры страхуются от вероятных неблагоприятных движений курсов, рыночный сентимент готовился к сильным движениям валютных пар с самого начала недели (на графике индекс волатильности от DailyFX ).

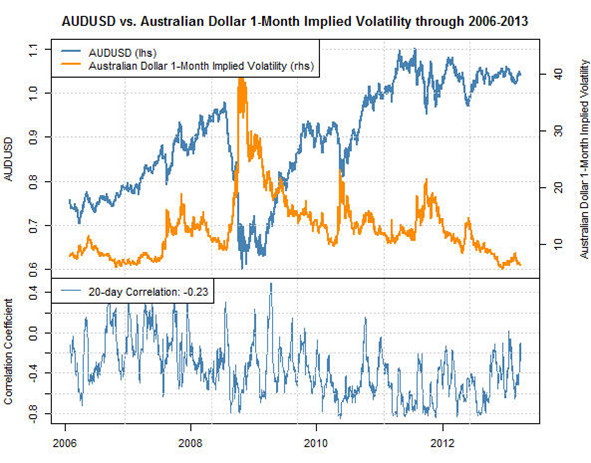

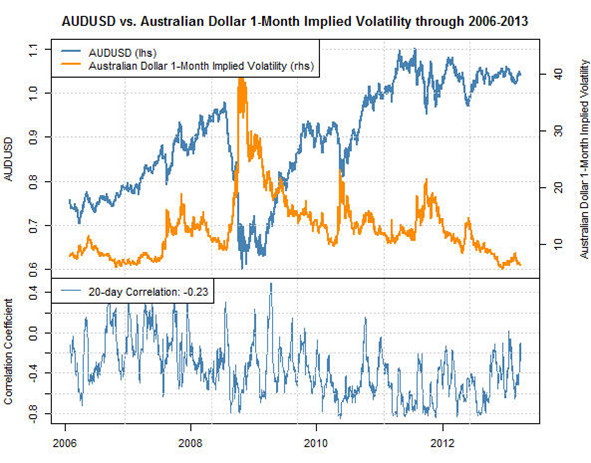

Как видим, недельная волатильность гораздо выше чем месячная или 3-месячная (хотя и ниже чем в феврале-марте). В основном трейдеры страховались с йеновых кроссах, а здесь основные опасения оправдались сегодня утром. Для сравнения, месячная волатильность по австралийскому доллару на многолетних минимумах, когда AUDUSD на 2-месчных максимумах, т.е. опасения что пара стрельнёт вверх почти отсутствуют. Это важно при выборе стратегии торговли – диапазонной или на прорыв, эту тему буду развивать на блоге.

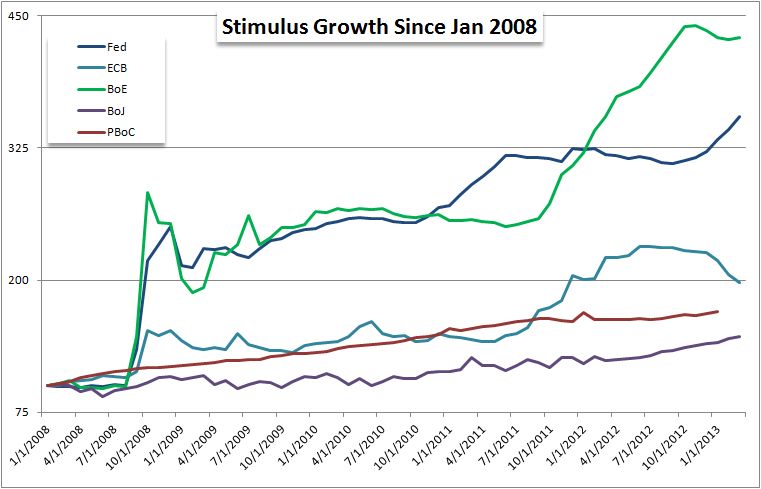

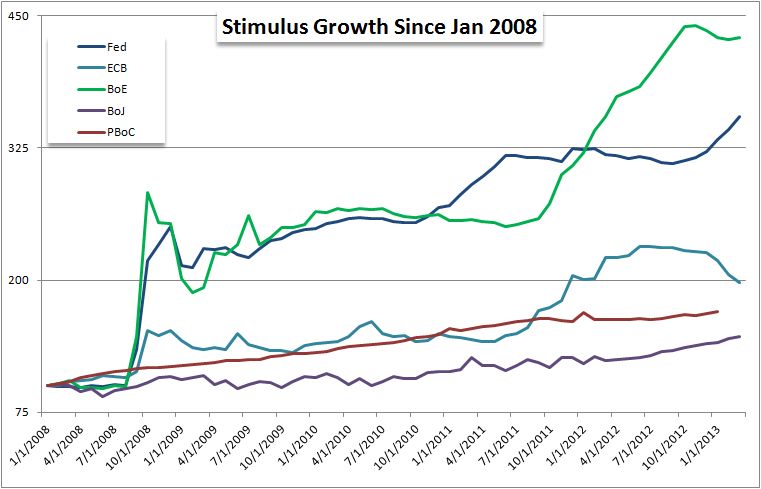

Что касается EUR/USD и GBP/USD, то недельная волатильность по этим парам тоже повышена, хотя и не так как по йене. Т.е. опасения есть, их не может не быть при заседаниях ЦБ, но не слишком. Прежде чем перейти к непосредственно к событиям, взгляните на график роста балансов 5 мировых ЦБ с начала 2008г. в процентном выражении.

Чемпион здесь как ни странно Банк Англии (немного неожиданно, хотя чего удивляться – в Британии самая высокая инфляция, 2,8%), балансу ЕЦБ далеко до лидеров. Так что сюрпризы от англичан отметаем сразу, сегодняшнее заседание чистая формальность – в июле придёт новый председатель Карни, вот там будем посмотреть. Мысли по возможным действиям ЕЦБ уже пишу ))

|

|

Э.ОН Россия (бывшая ОГК-4) опубликовала годовую отчетность по МСФО за 2012 год. Выручка компании выросла до 75 млрд рублей, продемонстрировав рост на 13,5% г/г, что оказалось немного выше наших прогнозов. Причинами роста выручки стало увеличение выработки электроэнергии на 2,3% до 64,2 млрд кВт-ч. Кроме того весомый вклад внес рост цен на электроэнергию на рынке на сутки вперед (РСВ) в ценовой зоне «Сибирь», составивший в 2012 году порядка 24,5% г/г.

Источник: данные АТС. В этой зоне реализует электроэнергию Березовская ГРЭС, на долю которой в отчетном периоде пришлось порядка 16% реализации всей Э.ОН Россия. В то же время цены на РСВ в ценовой зоне «Европа и Урал» выросли лишь на 1,5% г/г. Другим важным фактором роста выручки стал первый полный год работы энергоблока Яйвинской ГРЭС и двух энергоблоков Сургутской ГРЭС общей мощностью порядка 1,2 ГВт. Это позволило Э.ОН Россия продавать мощность с этих блоков по гораздо более высоким тарифам.

Источник: данные компании. Операционные расходы выросли на 12% г/г. Их основным драйвером роста стали увеличившиеся амортизационные отчисления, которые в отчетном периоде составили порядка 8,2 млрд рублей, отразив увеличение на 60% г/г. Опережающий рост выручки позволили прибыли компании от текущей деятельности вырасти до почти 21 млрд рублей. Отметим, что компания не имеет долгового бремени, а объем краткосрочных финансовых вложений в 27,5 млрд рублей обеспечивает компании финансовые доходы более, чем в 2 млрд рублей. Все эти положительные факторы не могли не сказаться на чистой прибыли компании, которая в 2012 году выросла более, чем на четверть и составила 18 млрд рублей, немного превысив наш прогноз. На наш взгляд, такой результат можно признать весьма успешным, особенно в нынешних условиях, когда контур энергорынка меняется год от года. Такому успешному росту финансовых показателей способствовало прохождение компанией пика инвестиционной программы, когда основные мощности были введены в 2010 и 2011 гг. Следующий ввод «новой» генерации компании предстоит только в 2015 году. Дополнительным конкурентные преимущества компания смогла извлечь из того, что Березовская ГРЭС находится в ценовой зоне «Сибирь». Менеджмент компании сообщил также, что коэффициент неплановой неготовности в отчетном периоде был очень низок, что помогло избежать ненужного простоя энергооборудования. Также важным моментом при оценке инвестиционной привлекательности Э.ОН Россия является ожидаемый размер дивидендных выплат. У компании нет дивидендной политики, и акционеры могут получить в отчетном году до 100% чистой прибыли. Один из главных факторов, влияющих на объем дивидендных выплат – это финансирование инвестпрограммы. По нашим оценкам, наиболее вероятной будет выплата порядка половины чистой прибыли, что предполагает дивидендную доходность около 5%. Однако высокий прогнозный P/E 2013 (порядка 8) говорит о том, что перспективы компании оценены рынокм адекватно, и это не позволяет на данном этапе бумагам Э.ОН Россия войти в наши портфели. Прогноз по стоимости акций компании. Задать нам вопрос по данному эмитенту вы можете здесь.

|

|

На заседании, которое состоялось 3 и 4 апреля пор руководством нового главы центробанка Харухико Куроды , было принято: - оставить процентную ставку неизменной на уровне <0,10% - продолжить смягчение для быстрого достижения целевого уровня инфляции в 2% (ожидается в течение двух лет). - удвоить денежную базу, расширить покупки активов до 151 трлн. в год, как через японские правительственные облигации (JGB), так и через биржевые индексные фонды (ETF) - покупать облигации на сумму более 7 трлн. йен каждый месяц, а также выпустить облигации со сроком погашения 40 лет.

Источник Всем удачных торгов!

|

|

Недавно, в блоге «Сургутнефтегаз: Самое время развернуться», я высказывал предположение, что акции цена на акции Сургутнефтегаз достигла своей разворотной точки, от которой рост может быть возобновлен. Предположение оказалось верным, и последующие 5 торговых сессий были закрыты на положительной территории. Дневной график:

Вчера оптимизма добавил тот факт, что цена покинула нисходящую тенденцию, пробив верхнюю границу канала, это увело котировки в район мартовских максимумов. По закрытию дня результат + 4,27%. Возможной целью роста выступает отметка 30, от этого уровня может начаться существенная коррекция. Поясню. Во-первых, на этом уровне расположены максимумы прошлого месяца. Во-вторых, эта отметка является целевым уровнем фигуры перевернутая ГиП, которая хорошо просматривается на 15-ти минутном графике: Более детальный обзор с графиками Вы можете найти в моем блоге на Nettrader.ru

|

|

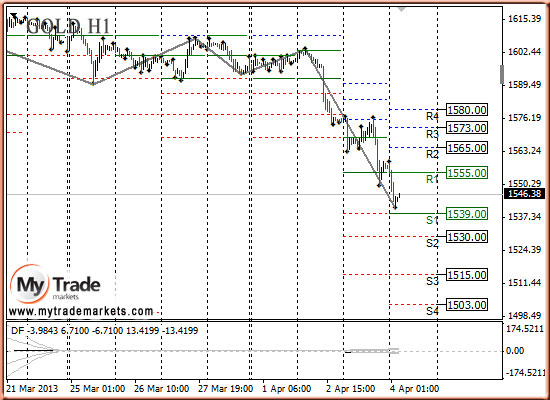

В среду цены на золото продолжили снижение, направляясь к значимой поддержке, которая удерживает цены выше 1530,00 с сентября 2011 года. В случае прохождения данного уровня откроются значительные долгосрочные цели. Даже выходящая вчера слабая статистика по США не смогла сменить настрой участников рынка. Идет повальная фиксация длинных позиций. Участники рынка, возможно, решили вложиться в более доходные инструменты, чем золото.

Раз началось такое на рынке золота, то остановиться оно может, только на уровнях 1520-1530,00. Если этого не произойдет, начнется более агрессивное закрытие длинных позиций и золото может снизиться за короткий срок к 1450,00 или ниже. Фундаментальные факторы мало влияют сейчас на золото, так как идет повальное закрытие длинных позиций. Тем не менее, сегодня из важной статистики для драгметаллов могут стать данные по США: число первичных заявок на пособие по безработице за прошлую неделю и пресс-конференция президента ЕЦБ Драги после заседания ЕЦБ. Тактика на сегодня следующая: Вне рынка.

Итоги торгов: Вечерний фиксинг в Лондоне по золоту: $1574.75 против $1583.50 на предыдущей сессии. Вечерний фиксинг в Лондоне по серебру: $27.19 против $27.96 на предыдущей сессии. Вечерний фиксинг в Лондоне по платине: $1569.00 против $1579.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по палладию: $765.00 против $773.00 на предыдущей сессии. Аналитика компании My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets, ссылка на первоисточник (www.mytrademarkets.com) обязательна!

|

|

|

|

Собственно, как и ожидалось, Драги

Собственно, как и ожидалось, Драги