|

|

|

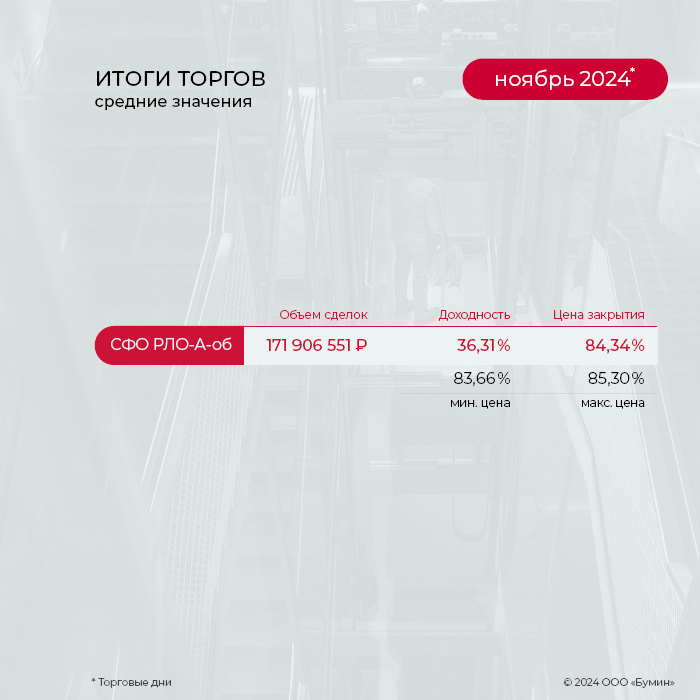

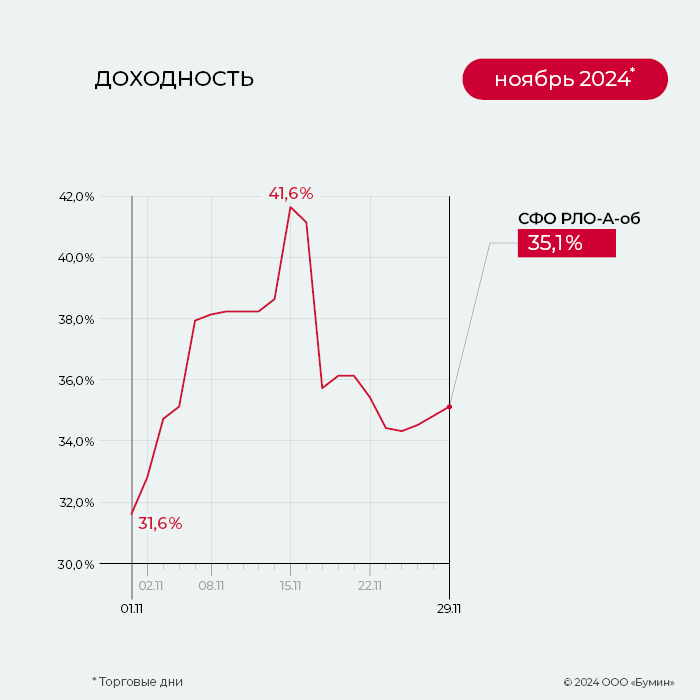

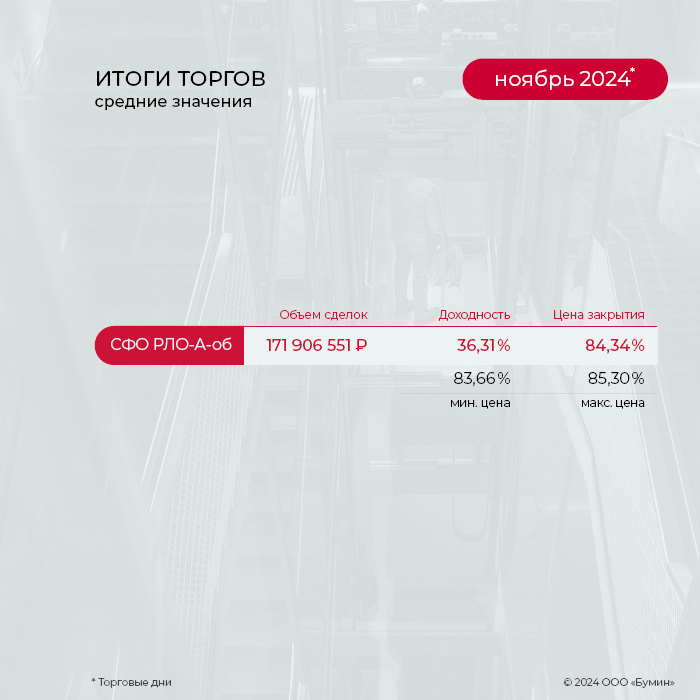

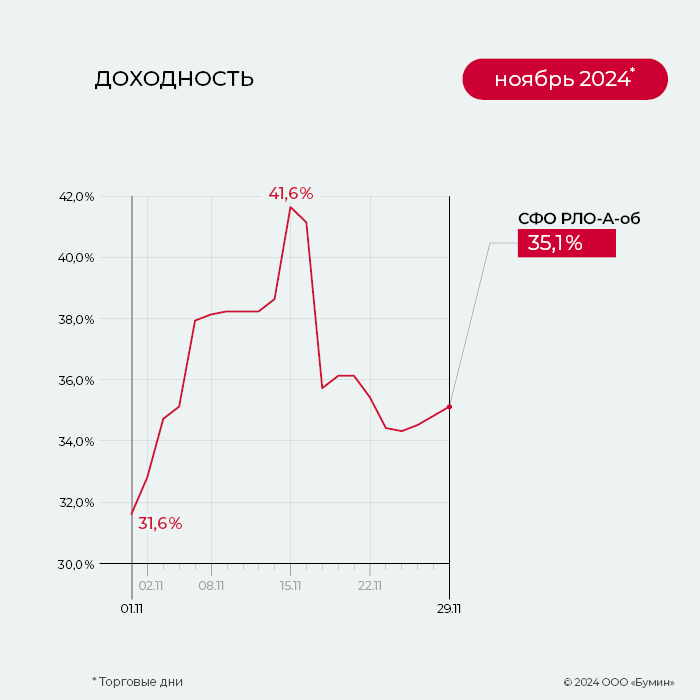

Об основных результатах операционной деятельности компании и итогах торгов на вторичном рынке по биржевому выпуску секьюритизированных облигаций — в обзоре Boomin. Ключевые события 22 ноября «Российское лифтовое объединение» провело прямой эфир для инвесторов на RuTube-канале Boomin, в ходе которого мы поговорили о секьюритизации и особенностях облигаций с залоговым обеспечением денежными требованиями на примере дебютного биржевого выпуска СФО «РЛО». Президент Ассоциации «Российское лифтовое объединение» Сергей Чернышов также рассказал, что удалось сделать за последние месяцы на инвестиции, привлеченные с биржи, в частности — в скольких многоквартирных домах заменены старые лифты, срок эксплуатации которых давно вышел и которые представляли угрозу жизни жильцов. Также спикер прокомментировал дальнейшие планы эмитента на бирже, в том числе и возможное размещение нового выпуска в I квартале 2025 г. Посмотреть онлайн-мероприятие можно в записи. Подробнее о том, что такое «секьюритизация», как выглядит ее рынок сегодня и какое место в портфеле частного инвестора могут занять эти бумаги, читайте также в статье аналитиков Boomin «Секьюритизация — новый тренд на рынке облигаций?». Итоги торгов Суммарный объем торгов выпуска СФО РЛО-А-об в ноябре значительно превысил результаты октября, показатель достиг 171,9 млн рублей против 8,8 млн в предыдущем месяце. Максимальные объемы торгов были зафиксированы 15 и 18 ноября, 78,7 и 72,2 млн рублей соответственно. Котировки облигаций до середины месяца снижались, цена опускалась до 80% от номинала. Однако к концу ноября они частично восстановились — до отметки 85,9%. Доходность выпуска на конец месяца составила 35,1% годовых (+3,5% за месяц).

|

|

Компания РусГидро опубликовала консолидированную финансовую отчетность по МСФО за 9 мес. 2024 г. См. таблицу: https://bf.arsagera.ru/elektrogeneraciya/rusgid... Общая выручка компании выросла на 11,8% до 411,4 млрд руб. В посегментном разрезе выручка генерирующего сегмента показала увеличение на 14,5%, составив 137,7 млрд руб., на фоне роста доходов от реализации электроэнергии на 13,5% до 78,8 млрд руб. и увеличения доходов от реализации мощности на 15,8% до 58,6 млрд руб. При этом рост среднего тарифа на реализованную электроэнергию, по нашим расчетам, составил 10,7%. Выручка сегмента «Энергокомпании ДФО» увеличилась на 2,5%, составив 106,4 млрд руб., что обусловлено преимущественно ростом доходов от реализации электроэнергии. Доходы сбытового сегмента компании прибавили 5,6%, составив 147,3 млрд руб., главным образом в силу увеличения полезного отпуска электроэнергии. Прочая выручка подскочила почти в пять раз, став результатом оказания услуг по строительству, ремонту и модернизации гидротехнических сооружений. Операционные расходы увеличились на 13,8%, составив 377,5 млрд руб. Среди отдельных статей отметим увеличение расходов на персонал до 85,4 млрд руб. (+13,3%) в связи с индексацией заработных плат; повышение затрат на топливо (+28,0%) до 97,3 млрд руб. на фоне увеличения закупочных цен, а также возросшие амортизационные отчисления (+15,4%) -29,7 млрд руб. - в связи с вводом новых объектов. Дополнительно компания отразила убыток от обесценения финансовых активов в размере 3,7 млрд руб. Убыток от обесценения основных средств составил 5,6 млрд руб (годом ранее – убыток 2,6 млрд руб.). В итоге операционная прибыль сократилась на 2,6%, достигнув 70,3 млрд руб. В блоке финансовых статей отрицательное сальдо финансовых доходов/расходов составило 32,3 млрд руб. против 627 млн руб. годом ранее вследствие негативной переоценки стоимости беспоставочного форварда на акции в отчетном периоде (-14,7 млрд руб.), а также увеличившихся процентных расходов (с 8,6 млрд руб. до 23,0 млрд руб.) на фоне существенно возросшего долга (с 316,8 млрд руб. до 467,0 млрд руб.). В итоге чистая прибыль компании сократилась на 55,4%, составив 24,9 млрд руб. По итогам вышедшей отчетности мы понизили прогноз по чистой прибыли на текущий и последующие годы, повысив оценку финансовых расходов на фоне возросшего долга и стоимости его обслуживания, а также увеличив размер единовременных списаний. В результате потенциальная доходность акций РусГидро сократилась. См. таблицу: https://bf.arsagera.ru/elektrogeneraciya/rusgid... В настоящий момент акции РусГидро торгуются с P/BV 2024 около 0,3 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Компания Россети Урал раскрыла консолидированную финансовую отчетность по МСФО за 9 мес. 2024 г. См. таблицу: https://bf.arsagera.ru/energeticheskie_sbytovye... Общая выручка компании возросла на 7,6% до 83,4 млрд руб. При этом доходы от передачи электроэнергии увеличились на 14,2% до 76,5 млрд руб. Это произошло на фоне роста среднего расчетного тарифа на 10,5%. Объем полезного отпуска при этом увеличился на 3,3%. Отметим снижение прочих операционных доходов на 2,5% до 906 млн руб. по причине сократившихся поступлений по штрафам, пеням, неустойкам. Добавим также, что Россети Урал вышла из состава акционеров Екатеринбургэнергосбыта, исполнив требование по продаже непрофильных активов. В этой связи продажа электроэнергии была отнесена в отчетности к прекращенной деятельности, а доходы от нее пересчитаны. Операционные расходы компании увеличились на 10,0%, составив 70,8 млрд руб. на фоне роста затрат на услуги по передаче энергии до 32,6 млрд руб. (+9,6%), расходов на приобретение электроэнергии для компенсации потерь до 9,4 млрд руб. (+12,1%), а также расходов на персонал до 14,7 млрд руб. (+9,7%). В итоге операционная прибыль компании сократилась на 4,0% и составила 13,5 млрд руб. Финансовые доходы компании увеличились более чем вдвое до 1,4 млрд руб. на фоне возросших процентных ставок. Финансовые расходы также показали увеличение на фоне роста долга с 14,7 млрд руб. до 20,4 млрд руб. Помимо этого, компания отразила в отчетности прибыль от прекращенной деятельности в размере 2,4 млрд руб., ставшую следствием продажи Екатеринбургэнергосбыта. В итоге чистая прибыль Россети Урал составила 12,0 млрд руб. (+13,9%). По итогам вышедшей отчетности и обновленной инвестиционной программы мы незначительно повысили прогноз прибыли компании на текущий год, на фоне более высоких финансовых доходов. Прогнозы на последующие годы не претерпели серьезных изменений. В итоге потенциальная доходность акций Россети Урал осталась на прежних уровнях. См. таблицу: https://bf.arsagera.ru/energeticheskie_sbytovye... В настоящий момент акции компании Россети Урал торгуются с P/BV 2024 порядка 0,4 и пока не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Итоги 9 мес. 2024 г.: рост тарифов не удержал прибыль от снижения Компания «Россети Московский регион» раскрыла консолидированную финансовую отчетность по МСФО за 9 мес. 2024 г. См. таблицу: https://bf.arsagera.ru/energeticheskie_sbytovye... Общая выручка компании увеличилась на 8,8%, составив 178,1 млрд руб. При этом выручка от передачи электроэнергии выросла на 9,4% на фоне увеличения среднего расчетного тарифа на 3,2% и роста полезного отпуска электроэнергии на 6,1%. Доходы от услуг по технологическому присоединению составили 14,0 млрд руб., увеличившись на 1,4%. Величина прочих операционных доходов сократилась на 15,4% до 5,2 млрд руб. вследствие снижения доходов от компенсации потерь в связи с ликвидацией электросетевого имущества. Операционные расходы компании увеличились на 9,5%, составив 152,7 млрд руб., на фоне роста амортизационных отчислений на 14,0% до 18,9 млрд руб., а также увеличения расходов на выплату заработной платы до 26,1 млрд руб. (+27,0%). Помимо этого компания отразила оценочные резервы на сумму 1,7 млрд руб., связанные с судебными разбирательствами по разногласиям в части оказания услуг по передаче электроэнергии и затрат на электроэнергию, приобретаемую в целях компенсации потерь. В итоге операционная прибыль компании увеличилась только на 0,4%, составив 30,6 млрд руб. Финансовые доходы компании выросли наполовину, составив 910 млн руб. на фоне роста процентных ставок по депозитам; еще более ощутимо вследствие увеличения ставок выросли финансовые расходы. В итоге чистая прибыль компании снизилась на 2,9%, составив 22,4 млрд руб. По итогам вышедшей отчетности и обновленной инвестиционной компании компании мы несколько повысили прогноз по чистой прибыли на текущий год и последующие годы, отразив ожидаемый более высокий уровень полезного отпуска и средних расчетных тарифов на передачу электроэнергии, а также более низкие затраты затрат по ряду статей себестоимости. В результате потенциальная доходность акций компании незначительно возросла. См. таблицу: https://bf.arsagera.ru/energeticheskie_sbytovye... В настоящий момент акции компании торгуются с P/BV 2024 около 0,2 и продолжают входить в наши диверсифицированные портфели акций «второго эшелона». ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Биржа посчитала абсолютно всё: и объемы торгов, и количество инвесторов, и народный портфель. Давайте посмотрим куда мы падаем. 🏦Объем торгов на Московской бирже в ноябре 2024 года составил 124,8 трлн. рублей, это на 1% ниже ноября 2023 года и на 11% ниже октября этого года. Цифры не самые радужные для площадки, так как инвесторы уходят с торгов, перекладываясь на депозит в банк или уходя в кэш, в том числе покупая валюту. 🏦Несмотря на почти полумиллионный прирост новых инвесторов, число активных участников сократилось с 3,9 млн. до 3,7 млн. человек. То есть, только 11% зарегистрированных частных инвесторов торгуют на рынке и эта доля из месяца в месяц сокращается. Многие заходят просто посмотреть или спросить, как в поликлинике. 🏦Доля физических лиц, раскачивающих рынок акций, за месяц выросла на 3,2% до 75,8%. Это много, именно поэтому мы весь месяц наблюдали такие качели. Доля физиков на вечерней сессии превысила 86% и колебания на вечерке тоже в разы выросли. 🏦Структура народного портфеля в ноябре осталась без существенных изменений, но при этом стоит отметить, что акции Сбербанка теряют свою популярность, их удельный вес за последние полгода сократился с 34% до 30%. Актуальный народный портфель выглядит так: 1 (-) Сбербанк-ао - 30%; 2 (-) Лукойл - 16%; 3 (-) Газпром - 14%; 4 (-) Сбербанк-п - 7%; 5 (+1) Роснефть - 7% 6 (+1) Сургутнефтегаз-п - 7%, доля растет третий месяц подряд; 7 (-) Яндекс - 5%; 8 (+1) Норникель - 5%; 9 (+1) Т-Банк - 5%; 10 (-2) Полюс - 4%. В ноябре инвесторы продолжили увеличивать долю привилегированные акции Сургутнефтегаза, а вот акции Полюса, попавшие в рейтинг в октябре, могут из него вылететь. За ноябрь индекс Московской биржи вырос на 📈+0,7%. Народный портфель показал более уверенный рост на 📈+2,4%. Итого за 11 месяцев 2024 года счет 8:3 в пользу народного портфеля, то есть выбирая только указанные выше 10 бумаг в равных частях любой инвестор за год получит прибыль выше средней по рынку. У нас остался еще один месяц, чтобы удостоверится в этом.

|

|

Если Вы решили продать акций «Электрозавод» можно обратиться в компанию «МигБрокер», скупающему акции в любом городе России. Ключевые преимущества сотрудничества с нами: Компания «МигБрокер» платит деньги сразу, до подписания документов о переходе прав на акции. Все налоги и комиссии мы берем на себя. Высокая стоимость акций - мы платим лучшую цену за ваши акции, исходя из котировки акций «Электрозавод» на сегодня. Быстрая оплата - вы получите денежные средства сразу. Простой и прозрачный процесс - мы берем на себя все организационные вопросы. 8-985-268-23-01 или пишите в WhatsApp Работаем без выходных с 9-00 до 22-00 Наш сайт МигБрокер.Ру Если вы решили продать акции «Электрозавод», свяжитесь с нами прямо сейчас. Мы готовы обсудить все детали и сделать вам максимально выгодное предложение. Компания «МигБрокер», является профессиональным участником рынка ценных бумаг, покупка акций совершается по всем правилам и законам РФ.

|

|

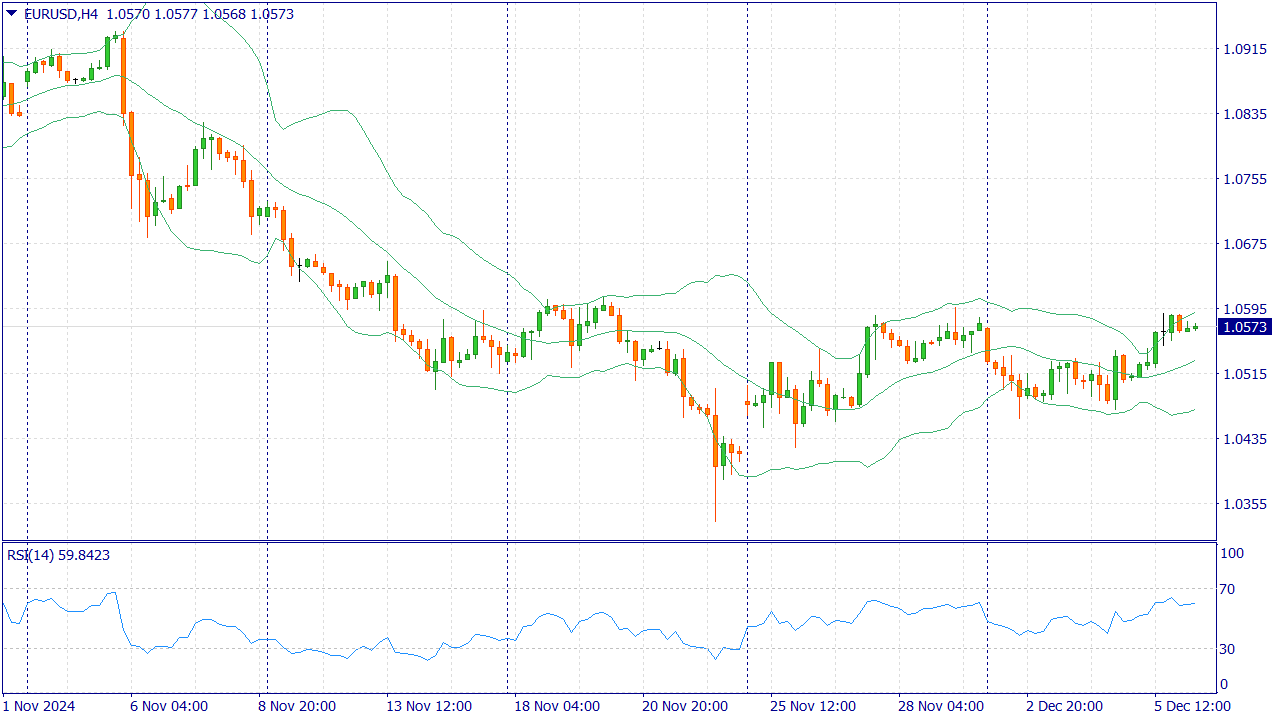

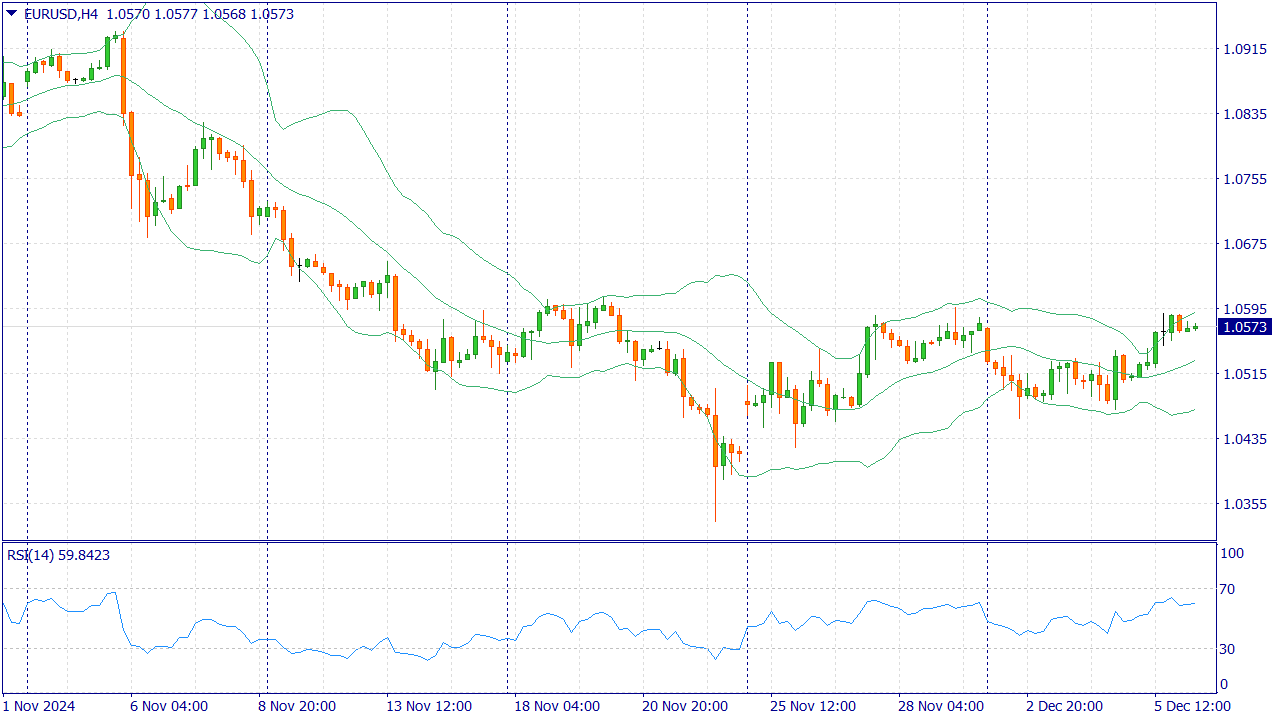

Событие, на которое следует обратить внимание сегодня: 15:30 EET. USD - Уровень безработицы EURUSD:

Пара EUR/USD снижается до отметки 1,0575 в начале европейской сессии в пятницу. Опасения по поводу тарифов США на европейские товары и растущие ставки на снижение процентных ставок Европейским центральным банком (ЕЦБ) оказывают давление на евро против доллара США. В эту пятницу, центральное место займут данные по занятости в несельскохозяйственном секторе США (NFP). Единая валюта остается в обороне, поскольку трейдеры обеспокоены потенциальной тарифной политикой в отношении всех товаров, ввозимых в США, что может подорвать экономику Еврозоны. Кроме того, широко ожидается, что ЕЦБ снизит процентную ставку на последнем в этом году заседании по монетарной политике. По мнению всех, кроме двух из 75, опрошенных экономистов, ЕЦБ снизит ставку по депозитам на 25 базисных пунктов (б.п.) 12 декабря. В четверг президент Франции Эммануэль Макрон заявил, что в ближайшие дни назначит нового премьер-министра, главным приоритетом которого станет принятие парламентом бюджета на 2025 год. Любые признаки политической неопределенности во Франции могут способствовать снижению курса евро. За рубежом ожидание того, что Федеральная резервная система (ФРС) снизит стоимость заимствований на своем Декабрьском заседании, может оказать давление на доллар и ограничить снижение EUR/USD. Рынки сейчас оценивают вероятность того, что центральный банк снизит ставки на четверть пункта на своем заседании 17-18 декабря, в 70,1%. Торговая рекомендация: Следим за уровнем 1.0570, при закреплении ниже рассматриваем Sell позиции, при отскоке рассматриваем позиции на Buy. FreshForex предлагает замечательный бонус 300% на каждое пополнение от 100 долларов, предоставляя возможность увеличить торговые объемы! Больше аналитической информации Вы можете найти на нашем сайте

|

|

5 декабря 2024 года ООО ТК «Нафтатранс плюс» зарегистрировало на Московской бирже новый выпуск облигаций серии БО-06 объемом 250 миллионов рублей. Основной целью привлечения инвестиций является пополнение оборотных средств, что связано с предстоящими гашениями обязательств компании.

Сообщение о регистрации Эмитент раскрыл на своей странице на сайте Интерфакс. Выпуск включает 250 000 облигаций с номинальной стоимостью 1 000 рублей каждая. Срок обращения бумаг составляет 1 080 дней, способ размещения — открытая подписка. Ориентир по ставке купонного дохода — 30% годовых на весь срок обращения. Предварительно определена длительность купонного периода 30 дней. Эмитент запланировал амортизацию по выпуску в размере 10% от номинальной стоимости в 20, 23, 27, 30, 33 и 36 купонные периоды. По выпуску планируется установить call-опцион, который может быть реализован в 24 купонный период, оферты не предполагаются.

Организатором и андеррайтером выпуска выступила ООО «Инвестиционная компания Юнисервис Капитал». Представителем владельцев облигаций назначено ООО «ЮЛКМ». Поручителей по выпуску не предусмотрено.О дате начала торгов будет объявлено дополнительно. Известно, что размещение начнётся во второй половине декабря 2024 года.Сейчас в обращении находятся три выпуска облигаций БО-03, БО-4 и БО-05. В январе и сентябре 2024 года эмитент планово погасил бумаги двух первых выпусков. Напомним, 27 ноября «Нафтатранс Плюс» сделал шаг к выстраиванию новой конфигурации группы компаний — эмитент зарегистрировал дочернее АО «Холдинговая компания «Нафтатранс». Функция АО в обновлённой юридической структуре — управление компаниями транспортного направления, наиболее рентабельного в экосистеме «Нафтатранс». 445 единиц техники для перевозки нефтепродуктов и наливных пищевых продуктов — консолидированный автопарк позволит группе компаний войти в пятёрку крупнейших игроков на этом рынке. Вся информация об эмитенте в презентации. Посмотреть видеообзор основных видов деятельности эмитента можно в ролике*. *использованы данные о количестве автомобильной техники за 2023 год.

|

|

У кого не грузит ютуб, есть видео в телеграм с тайм-кодами: https://t.me/bogdanoffinvest/4701 00:00 - Причина роста рынка 05:25 - S&P500, Nasdaq, Hang seng 07:32 - IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 11:14 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Татнефть, Новатэк, Сургутнефнегаз преф, Магнит, МТС, Мечел, М.Видео, Сегежа 16:55 - Юань рубль, рубль доллар, прогноз рубля. 18:21 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 20:41 - DXY, US10Y, VIX, Серебро, фьючерс на серебро, Золото, фьючерс на золото 23:23 - TMF, Bitcoin, Apple, Tesla, Li auto, Nio, Xpeng, JD, Baba 24:27 - Итоги по рынку акций 26:40 - Платина, Палладий. SMLK, GTRK

|

|

Как не попасть на рынок на хаях и избежать потерь в долгосрочных инвестициях? Ответ прост: с помощью технического анализа. В этом видео я покажу, почему просто опираться на фундаментальные показатели недостаточно, и как теханализ помогает выбрать лучшие моменты для покупки активов.

Мы обсудим ключевые принципы технического анализа, такие как определение трендов, уровней поддержки и сопротивления, а также как правильно использовать графический анализ для оценки рыночной ситуации. Я приведу примеры, чтобы продемонстрировать, как с помощью этих инструментов можно сделать правильный выбор и избежать покупки на пиках, когда цена уже значительно завышена. Это видео полезно для тех, кто хочет повысить точность своих инвестиционных решений и снизить риски в долгосрочной перспективе.

|

|

|

|