|

|

|

Эмитент находится в процессе регистрации трёхлетнего выпуска облигаций серии Хромос Инжиниринг-БО-03 объёмом 250 млн рублей в рамках уже согласованных лимитов.

Компания подала соответствующее заявление и пакет документов на биржу. Информация об этом была раскрыта на странице эмитента на сайте Интерфакс. Решение о целесообразности размещения, дате торгов и точные параметры выпуска будут опубликованы позднее. Предварительно известны срок обращения — 1080 дней, номинальная стоимость — 1000 рублей за одну облигацию. В настоящее время в обращении бумаги двух выпусков, БО-01 на 500 млн рублей и БО-02 на 250 млн руб. В марте рейтинговое агентство «Эксперт РА» присвоило ООО «ХРОМОС Инжиниринг» рейтинг на уровне ruBB со стабильным прогнозом.

|

|

В последнее время мы часто слышим, что нам грозит риск стагфляции — то есть, одновременного ускорения инфляции и замедления экономического роста. Когда-то такого понятия даже не существовало, потому что оно не укладывалось в рамки теории. Экономисты считали, что инфляция растет только при растущей экономике, и наоборот — во время рецессии цены на товары и услуги замедляются. Но на практике все оказалось иначе — в 1970-ые годы США увидели и высокую инфляцию, и падение экономики. Тогда-то и был придуман этот термин, а сама ситуация вошла в учебники как эталонный пример стагфляции. За это десятилетие доллар обесценился вдвое, экономика ушла в крутое пике, а безработица достигала 10%. Сохранить капитал было так же нелегко — за годы кризиса акции выросли лишь на 16%, а доходность облигаций не успевала за инфляцией. Но были инструменты, которые отлично себя показали: золото за 10 лет выросло на 1884%, нефть — на 929% (было эмбарго со стороны арабов), недвижимость — на 170%, облигации с привязкой к инфляции (TIPs) – на 150%. В нашей истории тоже есть такой пример — в «лихие 90-ые» экономика страны сократилась на 40%, а цены выросли на безумные 2000%. И хотя россиянам тогда было не до сбережений, индекс РТС с 1995 по 1998 год вырос на 300% — а лучшими были акции нефтегазовых компаний. Не думаю, что мы увидим такой кошмарный сценарий, но подготовиться к стагфляции все-таки стоит. Какие инструменты помогут от нее защититься? Золото. С физическим металлом много заморочек, поэтому проще купить его на бирже — либо через инструмент GLDRUB, либо через БПИФ на золото (TGLD, SBGD и GOLD). А еще недавно появились ЦФА на золото — их цена привязана к индексу RUGOLD от Мосбиржи. Можно купить акции Полюса — крупнейшего золотодобытчика страны. По рентабельности ему нет равных, а по запасам он занимает второе место в мире. Но компания не очень дружелюбна к инвесторам, поэтому ее акции могут отставать от золотых котировок. Акции нефтяных компаний. В первую очередь это Лукойл — самый стабильный нефтяник, переживший не один кризис. Далее идет Сургутнефтегаз — его валютная кубышка защитит от девальвации рубля. Ну и Роснефть как наиболее крупный экспортер с гигантскими запасами нефти. Акции других экспортеров. Таких компаний у нас много, но все они какие-то проблемные. У Норникеля и РУСАЛа — большие долги, судебные споры и низкие цены на металлы. АЛРОСА столкнулась с алмазным кризисом, который неизвестно когда закончится. Газпром лишился европейского рынка, и ему нужно тратиться на новые газопроводы. Новатэк тоже страдает от санкций и вынужден сдвигать свои проекты. Да и металлургам тяжеловато, ведь им приходится бороться с китайскими конкурентами. На ум приходит только ФосАгро — ее продукцию тяжело «отменить», а валютная выручка защищает от рублевых неурядиц. С натяжкой можно добавить Совкомфлот — он так же зарабатывает в валюте, но ему нужно разобраться с простоем танкеров. Флоатеры. Тут американский опыт нам не подходит — в нашем случае лучше брать облигации, привязанные к ключевой ставке. Но при гиперинфляции этот инструмент бесполезен — купоны просто не будут успевать за ростом цен. А можно просто набрать обесценивающихся ипотек и вложиться в бетон :) **** Приглашаю вас в свой канал - https://t.me/investmentsandmarket Там я публикую ежедневные обзоры и пишу свои мысли по рынку.

|

|

Если Вы решили продать акций «ГАЗ» можно обратиться в компанию «МигБрокер», скупающему акции в любом городе России. Ключевые преимущества сотрудничества с нами: Компания «МигБрокер» платит деньги сразу, до подписания документов о переходе прав на акции. Все налоги и комиссии мы берем на себя. Высокая стоимость акций - мы платим лучшую цену за ваши акции, исходя из котировки акций «ГАЗ» на сегодня. Быстрая оплата - вы получите денежные средства сразу. Простой и прозрачный процесс - мы берем на себя все организационные вопросы. 8-985-268-23-01 или пишите в WhatsApp Работаем без выходных с 9-00 до 22-00 Наш сайт МигБрокер.Ру Если вы решили продать акции «ГАЗ», свяжитесь с нами прямо сейчас. Мы готовы обсудить все детали и сделать вам максимально выгодное предложение. Компания «МигБрокер», является профессиональным участником рынка ценных бумаг, покупка акций совершается по всем правилам и законам РФ.

|

|

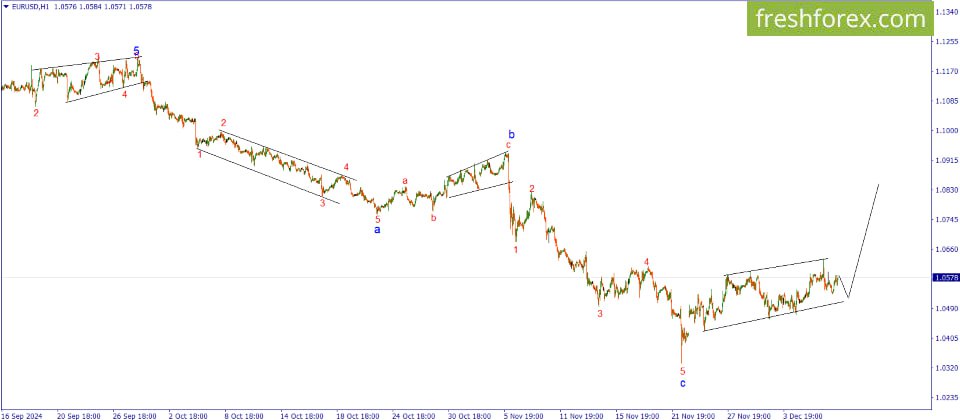

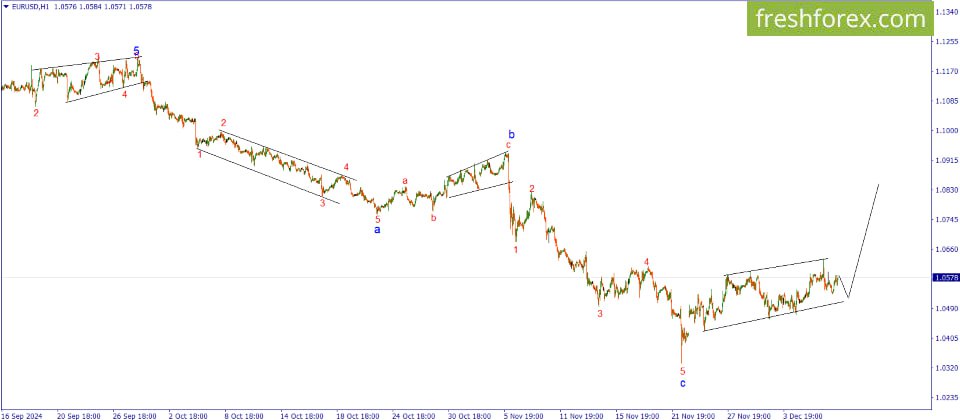

EUR/USD. Цена копит энергию для сильного движения.

Торговый день ожидаемо получился вялым и скучным. Волатильность снижена и цена бесцельно бродит в определенном ценовом диапазоне, накапливая энергию для рывка. Ранее уже указывалось, что это может быть обусловлено либо развитием начального диагонального треугольника, либо коррекции в четвертой волне нисходящего импульса. Приоритетным является бычий вариант. Подтверждением этому станет стремительный выход цены наверх за пределы обозначенного диапазона. Так начнется формирование следующей третьей по счету волны предполагаемого восходящего импульса. Перед этим движением цена, вероятно, снизиться в рамках формирования коррекции, поэтому входить в сделки по текущим значениям вряд ли стоит. Оптимальным решением в этой ситуации станет покупка на пробое локального максимума. Инвестиционная идея: buy 1.0630, stop loss 1.0600, take profit 1.0850. Наша компания предоставляет возможность получать доход не только с Вашей торговли. Привлекая клиентов в рамках партнерской программы, Вы можете получить до 30 долларов за лот!

Больше аналитической информации Вы можете найти на нашем сайте EUR/USD. Цена копит энергию для сильного движения.

|

|

На форуме Россия зовет аналитики ВТБ представили оптимистичный прогноз для российского фондового рынка на 2025 год. Ожидается рост на 30% с учетом дивидендов. Это связано с текущей недооцененностью рынка: индекс скорректировался до исторически низких уровней, а мультипликатор P/E составляет 3,3x (против среднего 6,6x за 10 лет).

Прогноз весьма позитивный, хотя кому как не инвестиционным аналитикам делать такие "рекламные" прогнозы, ведь если бы они написали, что дальше будет только хуже, то количество своих же активных клиентов у ВТБ Инвестиции сократилось бы наполовину. Эксперты выделили 2 самых перспективных сектора. 1. Нефтяной - идея заключается не в росте цен на нефть, а в текущей недооцененности нефтегазового сектора. Также основная выручка сектора формируется в иностранной валюте, что в итоге является защитным механизмом при ослаблении рубля. 2. IT - компании роста без долговой нагрузки покажут максимальную эффективность. ❗В прогнозе на 2025 год у аналитиков ВТБ на первый план выходят акции и связывают это с окончанием цикла роста ключевой ставки. О ключевой ставке, скорее всего, аналитики действительно правы, но при этом хочу заметить, что даже в ВТБ пока еще не говорят о тенденции к снижению ставки. В таком контексте остановка ужесточения ДКП послужит новым стартом для роста рынка. Кстати, если вы еще не посчитали к какому значению может прийти индекс Московской биржи в сценарии ВТБ, то к нынешнему уровню 2 550 пунктов стоит добавить базовый сценарий роста в 30%. В итоге мы получаем 3300-3400 пунктов. Последний раз мы этот уровень видели в конце мая 2024 года. ❗В течение года будет снижаться спрос на флоатеры. В фокусе внимания будут находиться длинные корпоративные облигации с фиксированной доходностью. Потому что при отсутствии будущего роста ключевой ставки есть смысл зафиксировать текущую высокую доходность в таких облигациях. Идея переложиться из флоатеров и фондов денежного рынка в акции и корпоративные облигации с фиксированной доходностью вполне реализуема, но я бы дождался, как минимум, решения совета директоров ЦБ 20 декабря. А по хорошему, лучше подождать следующего решения или заявления руководства регулятора об остановке ужесточения ДКП. Как по мне, то мы еще должны увидеть 25% в ключе. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

У кого не грузит ютуб, есть видео в телеграм с тайм-кодами: https://t.me/bogdanoffinvest/4737 00:00 - Обсуждение новостей 03:50 - S&P500, Nasdaq, Hang seng 06:00 - IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 10:54 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Татнефть, Новатэк, Сургутнефнегаз преф, Магнит, МТС, Мечел, М.Видео, Сегежа 17:54 - Юань рубль, рубль доллар, прогноз рубля. 18:18 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 19:57 - DXY, US10Y, VIX, Серебро, фьючерс на серебро, Золото, фьючерс на золото 21:48 - TMF, Bitcoin, Apple, Tesla, Li auto, Nio, Xpeng, JD, Baba 22:47 - Итоги по рынку акций 25:00 - Какао, Платина, Палладий 27:57 - UWGN, ASTR, YDEX

|

|

🐹Лента. 🥜Ну что же Друзья, Ленточка вновь сходила по синему сценарию и прижавшись к верхней границе канала вышла вверх! 🥜Теперь надо смотреть закрытие дня сегодня и будет ли закрепление в ближайшие пару дней. 🥜В любом случае когда-то всё заканчивается и возможно сегодня первый звоночек, что торговый канал закончит свою жизнь, а в бумаге придётся искать что-то новое для спекулятивной торговли. ❗️Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Россети Урал. 🥜Наконец-то бумага стабилизировалась. Льют, не ведая что творят!)) 🥜Под летний див сезон можно хоть выполнить первый закуп, хоть добрать! Цена интересная и по сути можно и пару сезонов отсидеть, если будет осечка! Полтора года не срок!))) 🥜Спекулятивно лучше не лезть, опасно!!!! ❗️Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

В понедельник бодрые и полные сил инвесторы начали выкупать просевшие акции и государственные облигации. Позитивный день на всех рынках Московской биржи, а индекс Мосбиржи растет на 📈+1,45% до 2 572,89 пункта. Выручка Хэндерсон в ноябре составила 2 млрд. рублей, увеличившись за месяц на 16,5%. При сравнении годовых показателей размер рост составил 59%. С начала года размер выручки достиг 18 млрд. рублей. Также сегодня акции компании очистились от дивидендной нагрузки, что привело к коррекции на 📉-3,1%. Х5 в течение 5 лет планирует закупить 7 000 китайских грузовиков для закрытия потребностей в транспорте. Компания рассматривает работу с китайским производителем Sinotruk как стратегическую для российского рынка. Акционеры Хэдхантера ожидаемо проголосовали за выплату бонусных дивидендов в размере 907 рублей. Дата закрытия реестра уже совсем скоро - 17 декабря. Акции растут на 📈+0,5% и я уже заранее боюсь за уровень просадки после закрытия реестра, ведь эти дивиденды были разовым стимулом, в дальнейшем стоит рассчитывать на 200-250 рублей в год на одну акцию. ВК 📈+2,5% рассматривает возможность проведения IPO VK Tech. По итогам девяти месяцев 2024 года выручка VK Tech составила 7,7 млрд рублей, что составляет менее 10% от выручки всей структуры ВК. Пока что о сроках размещения не говорится, да и скорее всего 1 половина 2025 года будет не самым лучшим временем для выхода на широкий рынок. Т-Технологии 📈+2,0% в очередной раз подтвердил намерение выплачивать ежеквартальные дивиденды, на этот раз компания сообщила об этом в своем телеграм-канале. Не уверен, что еще кто-то сомневается в этом намерении холдинга, но зачем-то ведь они не устают напоминать о своих планах. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть. #итоги_дня #индекс_Мосбиржи

|

|

🐹Ну что Друзья, сегодня всё идёт строго по плану!) Позитив со открытия и потихоньку сползаем. Покупать до ставки больше не хочется, а спекулировать вроде как особо и не на чем!))) 🥜Присутствует дэжавю. Вторник - получим попытку открытия коротких позиций. Под среду давления будет нарастать, там данные по инфляции. Четверг закрытие шортов и рост во второй половине дня. Пятница туда, сюда, волны. Вот и весь план на неделю). Почему бы и нет собственно говоря!) 😉И что-то лже представители ЦБ затихорились со своими словесными интервенциями, видимо ждут завтрашний день, а сегодня наверное аккуратненько шортики одевают!) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

|

|