|

|

|

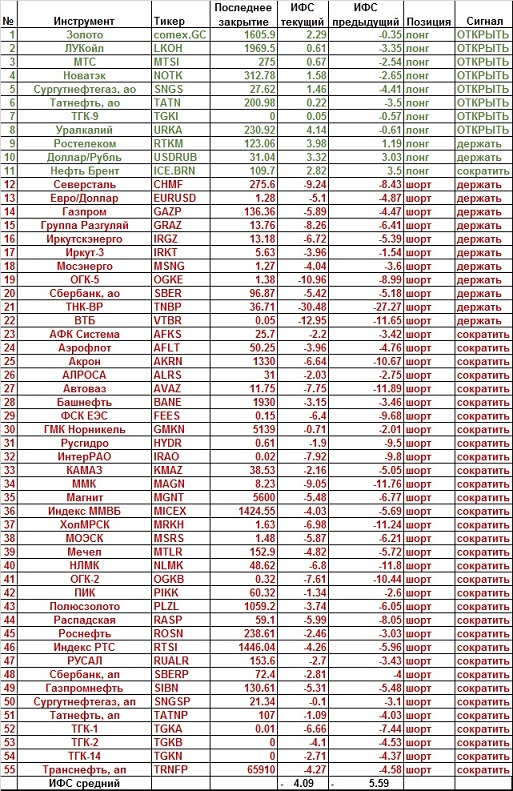

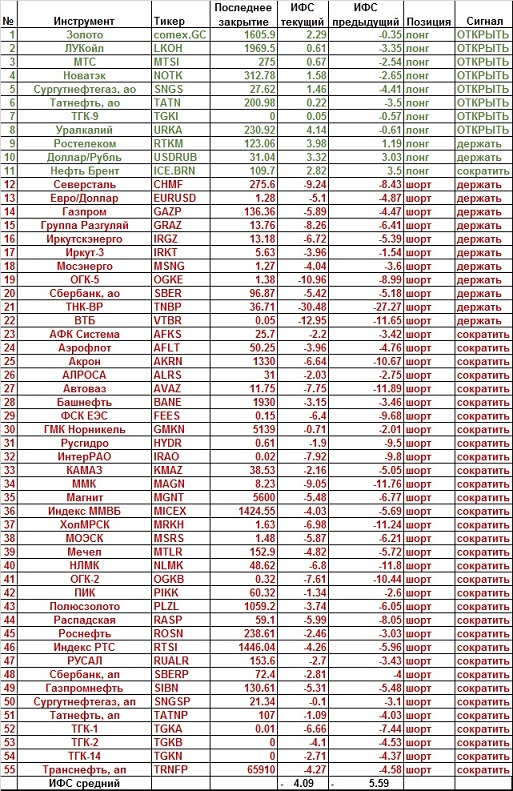

Быки, похоже, слегка оклемались. И барометр зеленеет, да и коллективный прогноз показывает возможность пробоя вверх вчерашних дневных макимумов Коллективный прогноз на сегодня: Коллективный прогноз максимума 1430,9 (прошлое значение максимума индекса 1426,7) Коллективный прогноз минимума 1411,1 (прошлое значение минимума индекса 1407,2) Коллективный прогноз закрытия 1422,1 (прошлое значение 1424,6) Коллективный прогноз среднего значения 1422,3 (прошлое значение 1419,5) Посмотреть прогнозы по остальным инструментам как обычно можно в системе: Дистрибутив системы можно выкачать здесь: news.kalpa.ru/p/download_6.html (ссылка Платформа Windows x86_32) Инструкция по настройке и работе с системой здесь: kalpa.ru/download/Kalpa.StockPrognozManual.pdf Описание системы здесь: www.dartstrade.ru/page/prognoz/ Барометр на сегодня:

Сигналы таблицы основаны на значении фрактального индекса силы рынка. Описание индикатора здесь: www.dartstrade.ru/blog/gurilka/384.html Положительное значение индекса означает преобладание на текущий момент покупателей в данной бумаге, отрицательное – преобладание продавцов. Изменение знака индикатора означает переход преимущества от покупателей к продавцам или наоборот и является сигналом для изменения позиции. Если Знак меняется с отрицательного на положительный то появляется сигнал на покупку (в таблице появляется строка ОТКРЫТЬ лонг), наоборот – сигнал на открытие короткой позиции (в таблице появляется строка ОТКРЫТЬ шорт). Если бумагу нельзя открыть в короткую позицию, то появление сигнала «ОТКРЫТЬ шорт» означает закрытие позиции и выход в деньги. Другие способы применения фрактального барометра здесь: www.dartstrade.ru/blog/gurilka/395.html

|

|

На распутье, именно так я бы охарактеризовал ситуацию, которая сложилась сегодня перед открытием российских торгов. Внешний фон сегодня негативный, вслед за Азиатско- Тихоокеанским регионом снижение начал и наш основной поводырь, фьючерс S&P500. Техническая же картина, сложившаяся на российском рынке, говорит о обратном. Напомню, завтра мы торгуем одни, большинство западных площадок будут закрыты. Фьючерс на индекс РТС, дневной график: На графике виден разворотный молот от нижней границы нисходящего канала. У «быков» есть все предпосылки для возобновления покупок. Конечно, более убедительной картиной было бы закрытие сегодняшнего дня в положительной зоне, пока же приходится довольствоваться только догадками. 15-ти минутный график: Локальное сопротивление 140300 пунктов, поддержка 138500 пунктов. Открытие ожидаю в минусовой зоне. В течение дня, если цена не обновит свои минимумы, вполне возможно возобновление отскока, начатого вчера с полудня. Индекс ММВБ, дневной график: Индекс вчера смотрелся лучше, и даже сумел закрыться на положительной территории, нарисовав при этом разворотную фигуру «молот». Большинство фишек, с технической стороны, готовы к продолжению коррекции. Поэтому, я все же склонен считать, что сегодняшний день закроется в плюс, что станет подтверждающим сигналом к развороту. Фьючерс на индекс S&P500. Игроки с открытия принялись фиксировать свои позиции перед длинными выходными, что увело цену в район нижней границы восходящего канала. Не думаю, что «медведям» удастся увести цену ниже. Отскок более вероятное событие. Поддержка 1550 пунктов. В 16:30 МСК внимание необходимо сосредоточить на статистике из Штатов. Более детальный обзор с графиками и календарем макростатистики Вы всегда можете найти в моем блоге на Nettrader.ru Всем удачных торгов!

|

|

НЛМК опубликовал отчетность по МСФО за 2012 г., разочаровавшую инвесторов. Выручка компании в 4 кв. 2012 г составила 2,8 млрд долл. ,что на 7% ниже, чем в предыдущем квартале. Причина снижения кроется в сокращении объемов продаж и цен реализации. Выручка за весь 2012 год составила 12,2 млрд долл., увеличившись на 4% год-к-году, на фоне возросших мощностей компании. При этом себестоимость выросла на 11% год к году, коммерческие и управленческие расходы - на 4 % год к году. В итоге валовая прибыль сократилась на 14%, составив 2,9 млрд долл., операционная прибыль – на 32%, составив 1,1 млрд долл. Разочаровывает тот факт, что при относительно неплохой обеспеченности сырьем, издержки компании опережают цены на продукцию. Еще одним неприятным моментом в отчетности стало начисление в 4 кв. 2012 г. разовых неденежных резервов в составе прочих расходов в размере 133 млн долл., а также рост эффективной ставки по налогу на прибыль до 33% в годовом исчислении. В результате, чистая прибыль компании по итогам 2012 г. составила 596 млн долл., что на 56% ниже чем годом ранее. На наш взгляд, восстановление цен на сталь следует ожидать не ранее 2 полугодия 2013 г. По нашим прогнозам чистая прибыль компании в ближайшие пару лет будет находиться на уровне около 1 млрд долл., что существенно ниже докризисных показателей. Это обстоятельство вкупе с текущей ценой не позволяет компании войти в число наших приоритетов. Задать нам вопрос по данному эмитенту вы можете здесь.

|

|

Сделок на покупку и продажу не запланировано.

|

|

6 февраля была такая рекомендация касательно EUROAUD: Morgan Stanley has a limit order to buy EUR/AUD on a dip into 1.2850, with a protective stop at 1.2650, and a target of 1.3850. Что в переводе означает: Morgan Stanley ставит лимитированный ордер на 1,2850 на покупку EUROAUD с защитным стопом на 1,2650 и целью 1,385. Стоп уже давно сработал, и сейчас EUROAUD торгуется на уровне 1,224.

Возникает естественный вопрос: не стоит ли сейчас купить EUROAUD в долгосрок на 600 пунктов дешевле, чем это предлагал сделать MS. На мой взгляд, это хорошая сделка. Хотя противоречит рекомендации, которую дал 21 марта Deutsche Bank. Там, правда, называлась цель 1,22, - она уже почти достигнута. Аргументы в пользу сделки - EUROAUD прошла вниз уже 1000 пунктов.

- Ралли в AUDUSD прошло уже почти 400 пунктов и основано на идее, что понижения ставки Банком Австралии в этом году уже не будет. Естественно, что при AUDUSD=1,01 понижения ставки не будет, - я сам об этом писал перед последним заседанием RBA. Но по мере роста AUD, а особенно, когда AUDUSD поднимется выше 1,05, - такая вероятность появляется.

- Глава RBA Стивенс в прошлом году неоднократно выражал недовольство высоким курсом AUDUSD.

- Новое руководство Китая делает ставку на внутреннее потребление, а не на рост экспорта, как в предыдущие годы. В условиях, когда отношения с Японией испорчены, Германия и другие страны еврозоны заменят своей продукцией японские товары.

И последний аргумент: фаза глобального цикла развития Самое любопытное, что в текущей ситуации по моей оценке в случае любого развития мировой экономики EURO будет иметь преимущество перед AUD. В случае новой фазы кризиса или просто RISK OFF австралийская валюта пострадает сильнее, чем европейская. В случае продолжения позитивных настроений EUROUSD может быстро расти, в то время как рост AUDUSD будет сдерживаться позицией Банка Австралии. Вывод: текущий уровень EUROAUD привлекателен для долгосрочной покупки с целью примерно 1,28-1,30

|

|

Мой взгляд на британский фунт остается неизменным, несмотря на то, что с начала недели пара GBPUSD упала почти на 150 пунктов. Главная причина падения - EURO, который упал с максимума недели почти на 300 пунктов. Все-таки корреляция между этими валютами сохранилась. Полагаю, что сейчас хорошая возможность для покупок в GBPUSD, несмотря на то, что крупные инвестиционные дома продолжают кошмарить британский фунт, находя для этого обоснования. Вот, например, фундаментальный анализ с семью графиками одного из главных медведей в GBPUSD Barclay (на английском): http://www.efxnews.com/story/17983/barclays-pre... Предлагаю вам самим оценить убедительность аргументов Barclays. Серьезный аргумент в пользу лонга по GBPUSD диспозиция согласно отчету COT. Отчет COT дает сигнал ЛОНГ по британскому фунту. Отчет COT показывает: - близкий к максимальному за последние 5 лет шорт крупных трейдеров и лонг хеджеров

- близкий к максимальному за последние 5 лет шорт мелких спекулянтов

- резкое падение открытого интереса в последнюю неделю свидетельствует о переломе в настроении участников рынка.

Все это вместе сигнализирует о высокой вероятности разворота: дает сигнал ЛОНГ по паре GBPUSD. В то же время, шорт EUROGBP сейчас уже выглядит не так убедительно. За две недели пара EUROGBP прошла почти 400 пунктов вниз, и велика вероятность, что теперь она будет здесь консолидироваться в течение дней или даже недель.

|

|

Индекс доллара и EUROUSD (основная компонента индекса доллара) сегодня обновили максимум и минимум соответственно с 21 ноября прошлого года. Сегодняшние распродажи европейский валюты на этот раз были связаны не с Кипром, а с Италией. Вначале инвесторов расстроили розничные продажи в Италии. Затем появились новости о том, что Берсани, который до завтрашнего дня должен сформировать правительство, не удается создать широкую коалицию. Возможно, что правительство не будет создано и опять возникнет политическая неопределенность. Мне трудно оценить, насколько это заложено в курс EUROUSD. Впрочем, индекс доллара растет по всему фронту. Даже сильный в последнее время австралийский доллар выдал медвежью свечу. Из всех событий самый сильный негативный эффект на EURO имели итоги аукциона по размещению 5-летних итальянских облигаций, на котором коэффициент покрытия заявок был минимальный с 2002 года. Доходность периферийного европейского госдолга растет. Но ничто не может погасить оптимизм американских инвесторов, и мы уже видим, что фьючерс S&P500 разворачивается и начинает компенсировать потери, которые он понес во время европейской сессии. Хотя продолжение снижения в EUROUSD еще возможно, но соотношение вознаграждение/риск на мой взгляд уже не очень благоприятно для шорта EUROUSD. Настоящей перепроданности еще пока нет, но недельный диапазон в EUROUSD уже достиг почти 300 пунктов, при среднем в последнее время ATR(5)=250 пунктов. Велика вероятность, что дальнейшего снижения EUROUSD на этой неделе уже не последует. На мой взгляд, текущий курс EUROUSD=1,277 уже учитывает значительную часть риска, связанного с Кипром и Италией. Притом он, на мой взгляд, соответствует более высокому уровню доходности европейского периферийного госдолга. Поэтому даже если облигации Италии, Испании и других стран будут распродаваться, это может не вызвать понижения EUROUSD. Вывод: высока вероятность локального минимума по EUROUSD, и коррекции в район 1,288 -1,2930. Индекс S&P500 все же должен установить исторический максимум, до которого он не дошел всего пару пунктов, прежде чем уйдет в коррекцию.

|

|

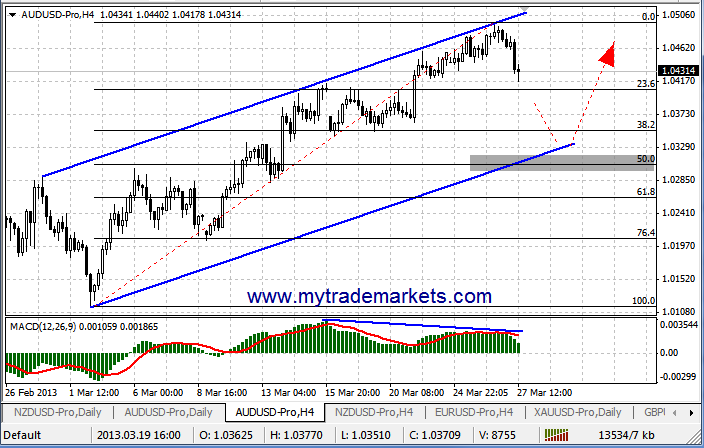

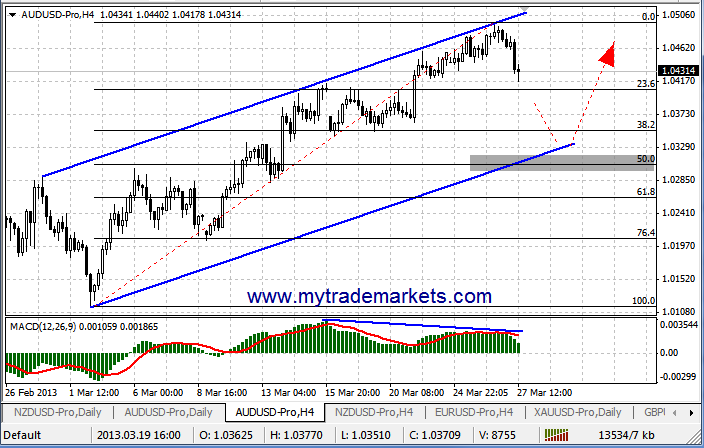

В прошлый раз при рассмотрении этих валютных пар я использовал период Н4, тренд на котором в обоих случаях направлен вверх. Рекомендацией было следующее: дождаться снижения цен к нижней границе канала на Н4 и оттуда уже искать сигналы на покупку. AUD/USD, H4, Дивергенция по индикатору MACD

NZD/USD, H4, Дивергенция по индикатору OsMA

Я по-прежнему придерживаюсь такого мнения. Однако за прошедшее время ситуация немного поменялась. На графике дневного периода образовался медвежий сигнал Конвергенция + отскок от линии сопротивления. AUD/USD, D1, Конвергенция по индикатору MACD

NZD/USD, D1, Конвергенция по индикатору OsMA

Таким образом, анализ более старшего временного периода ( D1) дает нам сигнал на снижение этих валютных пар. Сигнал старшего временного периода я считаю более сильным, однако торговать можно в обоих направлениях. Главное, установить уровень take profit таким образом, чтобы, учитывая открытие двух разнонаправленных сделок по каждой паре, stop loss оказался меньше размера take profit. Аналитика компании My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets, ссылка на первоисточник (www.mytrademarkets.com) обязательна!

|

|

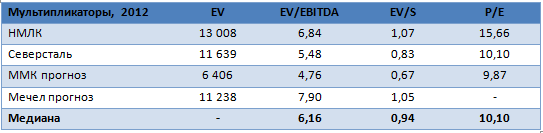

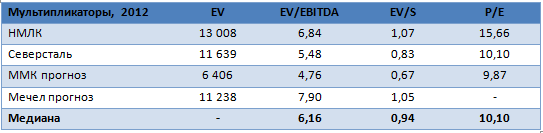

Во вторник, 26 марта, компания НЛМК опубликовала свою годовую финансовую отчетность, составленную в соответствии с US GAAP. Как и ожидалось, она оказалась довольно слабой, однако по показателям EBITDA и операционному денежному потоку компании удалось завершить год лучше, чем я ожидал. Реакция рынка на публикацию отчетности и слабых прогнозов, впрочем, будет негативной и приведет к снижению стоимости акций компании в краткосрочной перспективе. В результате снижения цен на металлопродукцию компания сократила выручку в 4-м квартале на 6,7%, до 2,8 млрд, однако уменьшились и производственные расходы, в результате чего валовая прибыль составила $619 млн, против $687 млн в прошлом квартале. Тем не менее высокие коммерческие расходы привели к снижению операционной прибыли на 27,4%, до $191 млн. В итоге показатель operation margin составил 6,81%. Однако я ожидал более существенного снижения EBITDA: до $300 млн, в то время как фактическое значение сократилось всего 19,25% по отношению к 3-му кварталу и составило $390 млн, а EBITDA margin сократился до 13,9% хотя ожидалось, что показатель окажется на уровне 10-11%. К слову, Северсталь, которая также уже опубликовала отчетность за 2012 год, сократила данный показатель до 11,9% в том же периоде. Вероятнее всего, НЛМК займет по этому показателю второе место в четверке лидеров. В 4-м квартале НЛМК показала 6 млн чистого убытка, против 167 млн прибыли годом ранее. Операционный денежный поток компании в 4-м квартале также оказался лучше моих прогнозов и составил $334 млн. В итоге годовой показатель вырос на 1,1%. Благодаря снижению CAPEX до $1,45 млрд, чистый денежный поток по итогам года составил $372 млн. Несмотря на сокращение общего долга на $625 млн, чистый долг компании вырос на $200 млн из-за понижения ликвидной позиции, в результате чего NetDebt/EBITDA вырос до 1,94х.

Источник: данные компании, расчеты Инвесткафе Что касается сравнения стоимости бумаг с аналогами на рынке, то акции оценены довольно высоко. Однако такая премия объясняется относительно невысокой долговой нагрузкой компании, а также общим дисконтом сектора металлурги к рынку. Нынешний год начался не очень успешно для сектора, в результате чего компания сделала негативный прогноз по финансовым результатам, однако дальнейшее сокращение CAPEX, вероятнее всего, приведет к тому, что денежные потоки останутся на положительном уровне. В результате можно ожидать продолжение сокращения долга. Скорее всего, реакция рынка на отчетность и на ухудшение прогнозов будет негативной, однако потенциал снижения стоимости бумаг ограничен, и в ближайшее время акции могут стать интересными для наращивания длинной позиции. Новая цель по акциям НЛМК составляет 58,4 руб. за бумагу, что предполагает сохранение небольшого потенциала роста.

|

|

С 29 по 31 марта более десятка экспертов поделятся своим опытом и наработками в области личных финансов. В рамках конференции Заместитель Председателя Правления ОАО «УК «Арсагера» Астапов Алексей проведет вебинар на тему «Как выбрать ПИФ» (31.03 в 19.00) Список тем и спикеров конференции: - Михаил Попов. Учет личных финансов, как первый шаг к богатству. 29.03 - 19.00

- Евгений Понизовский. Инвестиции в зарубежные взаимные фонды. 29.03 - 20.30

- Василий Карпунин. Формирование инвестиционного портфеля. 29.03 - 22.00

- Владимир Авденин. Страхование жизни. 30.03 – 14.30

- Владимир Тимченко. Как выбрать надежный банк. 30.03 – 16.00

- Николай Петров. Сбросьте оковы долгов. 30.03 – 17.30

- Алена Стрелкова. Личный финансовый план. 30.03 – 19.00

- Сергей Макаров. Создание пенсионного капитала. 30.03 – 20.30

- Данила Грошев. Ведение семейного бюджета. 31.03 – 14.30

- Алексей Тараповский. Английский метод инвестиций. 31.03 – 16.00

- Наталья Смирнова. Оптимизация налогообложения инвестора. 31.03 – 17.30

- Алексей Астапов. Как выбрать ПИФ. 31.03 – 19.00

- Ник Черри. Ваша финансовая стратегия. 31.03 – 20.30

Конференция будет полезна как начинающим, так и опытным инвесторам. Участие в конференции абсолютно бесплатное. Вы сможете задать насущные вопросы и получить практические рекомендации. Узнать подробности и записаться на конференцию можно на сайте http://profinvest-2013.ru/

|

|

|

|