|

|

|

Краткосрочная установка по EUR/USD. Период М30 Среда этой недели закрылась ростом европейской валюты, но как и за любым ростом следует коррекция, что мы и наблюдами на следующий день. Сегодня произошел пробой коррекционного движения. Входить на пробой не рекомендую, тем более, уже опоздали. Более удачные сделки, на мой взгляд, можно совершить, дождавшись тестирования пробитой коррекционной линии. Инструмент линии Фибоначчи также нам может помочь. Обращаю ваше внимание на уровни 50% и 61.8%.

Подтверждающим сигналом в текущей ситуации может послужить образование сигнала конвергенция на индикаторе OsMA. Если цена, не скорректировавшись к этим уровням, пробьет максимум среды, данная установка отменяется. Позиция с прошлого прогноза до сих пор открыта и переставлена в безубыток. Напомню, в прошлом обзоре речь шла о разворотной модели Волны Вульфа. Аналитика компании My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets, ссылка на первоисточник (www.mytrademarkets.com) обязательна!

|

|

После «сделки века» акции ТНК-ВР теряют 15,5%, опустившись при этом до своих исторических минимумов. Причиной тому стало заявление Игоря Сечина о том, что Роснефть пока не планирует выкупать доли миноритарных акционеров ТНК-ВР, потому как не принимала перед ними обязательств. «Мне их жаль, но они сделали свой выбор в пользу ТНК-ВР, не оценив перспективы «Роснефти»» - цитируют его газеты. Потери на 14:30 МСК составляют 15,51% для обыкновенных акций и 13,16% для привилегированных. График: Всем удачных торгов!

|

|

На российском рынке проводится множество сделок слияния и поглощения. По Закону «Об акционерных обществах» реорганизация сопровождается выкупом обыкновенных и привилегированных акций у несогласных акционеров. Если выкуп обыкновенных и привилегированных акций осуществляется по разным ценам – это является грубым нарушением прав акционеров. Как следствие таким же нарушением является практика, когда для привилегированных акций в ходе присоединения компаний устанавливаются коэффициенты конвертации, отличающиеся от обыкновенных акций. Мы приведем здесь краткое юридическое обоснование своей позиции для того, чтобы советы директоров реорганизуемых компаний могли избежать подобных ошибок. Одно из оснований для установления единой цены выкупа (и единых коэффициентов конвертации) содержится в п.1 ст. 75 Закона «Об акционерных обществах», в которой установлено, что требовать выкупа вправе в равной степени все владельцы голосующих акций. Для этих целей составляется единый список лиц, владеющих голосующими акциями, и соответственно имеющих права требовать их выкупа. Таким образом, Закон «Об акционерных обществах» не делает различия при выкупе акций у акционеров на владельцев обыкновенных и привилегированных акций. Применяется один критерий – голосующие акции, соответственно и цена выкупа подразумевается единая. При этом, привилегированные акции являются голосующими наравне с обыкновенными в вопросах реорганизации общества в соответствии с п. 4 статьи 32 Закона «Об акционерных обществах». Для владельцев акций с одинаковым объемом прав по вопросам реорганизации Общества в результате выкупа должны наступать одинаковые правовые последствия в виде одинаковой цены выкупа акций, что следует из п. 1 статьи 2 Закона «Об акционерных обществах», устанавливающего принцип имущественного равенства всех акционеров общества, имеющих одинаковые права по отношению к Обществу. Согласно п. 3 статьи 75 Закона «Об акционерных обществах» выкуп акций обществом осуществляется по цене (а не по «ценам», что еще раз подчеркивает волю законодателя на установление единой цены выкупа голосующих акций), определенной советом директоров общества, но не ниже рыночной стоимости, которая должна быть определена независимым оценщиком. Практика российских компаний с высоким уровнем корпоративного управления (Лукойл, Норильский никель, ТНК-ВР) в части конвертации привилегированных акций подтверждает нашу позицию. Дисконт, возникающий на рынке между стоимостью обыкновенных и привилегированных акций, в большинстве случаев является оценкой рисков низкого качества корпоративного управления, а не разницей в правах обыкновенных и привилегированных акций и не может учитываться при установлении разной цены выкупа и коэффициентов конвертации обыкновенных и привилегированных акций, так как при слиянии конвертируются изначально сделанные взносы в уставный капитал общества. Надеемся, что наши материалы о сути привилегированных акций и о причинах дисконта привилегированных акций помогут вам принять правильные решения в ходе предстоящей реорганизации и провести ее на уровне, соответствующем высокому качеству корпоративного управления. P.S. Владельцы привилегированных акций! Вы можете самостоятельно обратиться к совету директоров Ростелекома, используя данный текст Прогноз по стоимости акций компании Задать нам вопрос по данному эмитенту вы можете здесь.

|

|

Через пару дней блогу исполнится два года. На блоге грядут изменения, о которых я предупреждал в конце прошлого года. С понедельника или со вторника вводится подписка на блог. Плата будет очень умеренной: 500 руб/месяц. При этом у всех читателей сохранится возможность бесплатного чтения свежих материалов. Схема будет примерно такой: В течение 24 часов статьи можно будет читать свободно, по истечении этого времени статьи можно будет просматривать только при условии подписки. Воспользоваться ссылками на старые статьи, которых у меня достаточно много, смогут только подписчики. Блог станет вторым в Рунете платным блогом финансовой аналитики – после Григория Бегларяна. Но если у Бегларяна подписка стоит 150 франков – это 4400 рублей, то у меня всего 500 руб/месяц, - что в 8,8 раз дешевле. По поводу платных статей В течение одного месяца платных статей не будет. Затем, чтобы создать подписчикам более выгодные условия, примерно одна из 10-15 статей будет доступна только подписчикам блога. Это будут самые интересные и лучшие статьи. Другие сервисы На блоге, в дальнейшем, также появятся различные вспомогательные материалы, доступные исключительно для подписчиков: навигатор по блогу (подробные разъяснения, где и какую информацию можно найти на блоге, пользуясь тегами), различные списки индикаторов, драйверов, сигналов, корреляционных зависимостей, которые я использую для анализа рынка, списки полезных ссылок и другие материалы. Аналитика является для меня основной задачей в этом году Хотя я торгую в настоящий момент, и торговля идет успешно, но торговля, как я писал, является для меня второстепенным занятием. Торгую я исключительно для того, чтобы лучше чувствовать рынок. Я не ставлю цели заработать денег торговлей и не планирую в течение минимум года привлекать деньги для управления (если вообще когда-нибудь буду это делать). Как я писал, качество аналитики очень сильно страдает от того, что я торгую в это время. Во всяком случае, Я желал бы отделить аналитику от торговли. Пускай торгую другие, а я буду заниматься аналитикой. Блог – главная цель моей работы в этом году Для меня сейчас важнейшей задачей является задача создать лучший в СНГ блог для торгующих на валютном рынке трейдеров ( или вообще просто для торгующих трейдеров). Я не рассчитываю, что будет много подписчиков. Даже если 100 читателей из 700 подпишутся, то я буду считать, что это высокая оценка моего труда. Этот блог рассчитан на достаточно подготовленных читателей. Для них важно получить актуальную информацию, они найдут, как ее использовать. Консалтинг Я готов оказывать консалтинговые услуги по ДОЛГОСРОЧНОМУ ПРОГНОЗИРОВАНИЮ ДВИЖЕНИЯ ВАЛЮТНЫХ КУРСОВ. Сотрудничество может представлять интерес для тех, кто имеет в управлении портфель валют. Иногда такая задача стоит даже в силу производственной необходимости. Буду помогать правильно парковать валютные активы на таймфрейме недели-месяцы. Естественно, что я буду давать развернутые прогнозы не только на основе своего личного мнения, но и мнения людей, к которым следует прислушаться. С конкретным указанием, кто и что думает по поводу той или иной валюты. Это будет некий консенсус-прогноз. Формат сотрудничества обсуждается. Пишите, пожалуйста, в личку.

|

|

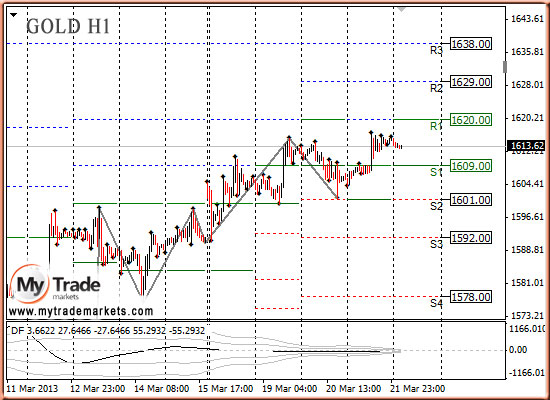

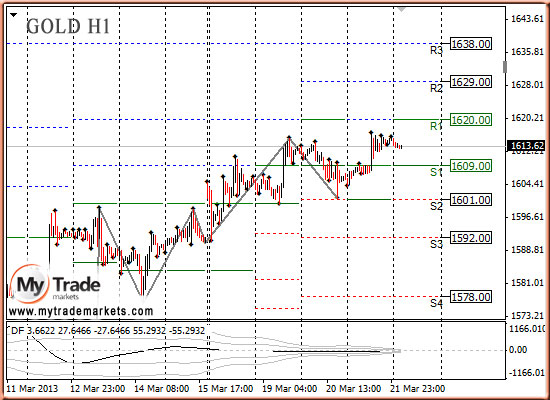

Анализ золота и рынка драгметаллов на 22.03.2013 В четверг золото возобновило рост, как и предполагалось, из-за ситуации с Кипром. Рост золота носил умеренный характер, возможно, потому что Еврокомиссия пересмотрела требования о помощи Кипру. Это означает, что помощь может быть получена Кипром и, следовательно, золото потеряет поддержку, но ЕЦБ дал правительству Кипра срок до понедельника, чтобы принять соглашение.

Из позитивных моментов для золота вчера стало понижение кредитного рейтинга Кипра агентством S&P. Данные по США вчера оказались по большей степени нейтральными и не оказали значительного сопротивления росту золота. Напомню, что цель для золота на этой неделе 1620,00. Сегодня из важной статистики для драгметаллов будет, возможно, индекс Ifo по Германии. Тактика на сегодня следующая: По вчерашней рекомендации ордер сработал, позиция в плюсе, можно поставить безубыток и частично закрыться, так как цель еще не достигнута.

Итоги торгов: Вечерний фиксинг в Лондоне по золоту: $1613.75 против $1607.50 на предыдущей сессии. Вечерний фиксинг в Лондоне по серебру: $28.91 против $28.90 на предыдущей сессии. Вечерний фиксинг в Лондоне по платине: $1583.00 против $1566.00 на предыдущей сессии. Вечерний фиксинг в Лондоне по палладию: $761.00 против $747.00 на предыдущей сессии. Аналитика компании My Trade Markets При повторном использовании материалов, взятых с сайта компании MyTrade Markets, ссылка на первоисточник (www.mytrademarkets.com) обязательна!

|

|

УАЗ опубликовал годовую отчетность по РСБУ. По линии выручки сюрпризов нет - почти 28 млрд руб. Себестоимость оказалась несколько выше наших прогнозов (25,2 млрд руб.), в результате прибыль от продаж приблизилась к 1,3 млрд руб. БОльшие, чем ожидалось, прочие расходы привели к тому, что по итогам четвертого квартала компания получила убыток примерно в 226 млн руб. Это не позволило превысить отметку по чистой прибыли 1 млрд руб. (только 985 млн руб.) В целом результаты оказались чуть хуже нашего прогноза. В данном случае для нас эта отчетность важна не сама по себе (акций УАЗа в наших портфелях нет), а в привязке к будущей консолидированной отчетности группы Соллерс, куда входит предприятие. Мы также ожидаем прояснения ситуации относительно величины утилизационного сбора, которая способна оказать немалое влияние на экономику производителей автомобилей. В случае с УАЗом обращаем внимание на то, что Соллерс владеет 82,5% уставного капитала УАЗа, а еще 13,19% находится в собственности государства. В этом плане важным представляется судьба госпакета, так как в случае его приватизации Соллерс получит законное право на принудительный выкуп миноритарных долей. Также представляется важным, что компания при наличии чистой прибыли не платит дивиденды по привилегированным акциям (в уставе дивиденд прописан как процент от чистой прибыли). Это обстоятельство, на наш взгляд, является грубым нарушением прав акционеров-владельцев привилегированных акций и потенциально может быть оспорено в суде. Прогноз по стоимости акций компании Задать нам вопрос по данному эмитенту вы можете здесь.

|

|

Ируктскэнерго собирается продолжать вложения в непрофильный бизнес. Генеральный директор энергетической компании Евгений Федоров дал интервью газете «Коммерсант», в котором рассказал о перспективных инвестиционных проектах. Оказывается, энергокомпания собирается начать уже в этом году строительство сталеплавильного завода в Иркутской области, сырьем для которого должен выступить образующийся в Иркутском регионе лом, а продукцией – арматура. К преимуществам такой инвестиции гендиректор относит логистическую составляющую, а также тот факт, что новый завод станет крупным потребителем энергии самой Иркутскэнерго. На наш взгляд, подобный проект имеет право на жизнь. Но возникает вопрос: почему такой бизнес должен расти внутри энергокомпании? Почему миноритарные акционеры, решившие инвестировать в гидрогенерацию, вынуждены нести риски металлургической отрасли? Если у компании есть свободные деньги, и она не видит перспектив развития своего профильного бизнеса, то логичным выглядит вариант о принятии решения о выплате дивидендов. А уже после выплат мажоритарные акционеры, желающие строить сталеплавильные заводы, могут осуществлять такие проекты в рамках других, независимых от Иркутскэнерго, структур. К слову, это не единственный факт вложения Иркусткэнерго в непрофильный бизнес – не так давно компания объявила о строительстве центра обработки данных с инвестиционным бюджетом в 2,5 млрд рублей. В целом мы разделяем точку зрения другого крупного акционера Иркутскэнерго – Интер РАО, представители которого в совете директоров последовательно голосовали против сомнительных вложений в непрофильные активы. Мы также считаем, что подобные инвестиции не связаны с развитием основного бизнеса и снижают стоимость компании «Иркутскэнерго» Прогноз по стоимости акций компании Задать нам вопрос по данному эмитенту вы можете здесь.

|

|

19 марта ОАО «МТС» опубликовало отчетность за 2012 год по US GAAP. Выручка компании увеличилась менее чем на 1% г/г, что совпало с нашими ожиданиями. Неуклонно растет доля доходов от продажи телефонов и оборудования в общей выручке: по итогам 2012 года этот показатель составил 7,5% и на треть обеспечил прирост выручки. Растущее влияние данного сегмента связано с расширением розничной сети компании и повышения доли смартфонов в объеме продаж. Что касается профильного сегмента бизнеса компании, выручка от услуг мобильной связи во всех регионах присутствия выросла на 3,6%. Такой рост доходов обусловлен прежде всего ростом ARPU (средний объем выручки на 1 абонента), что менеджмент компании связывает с ростом потребления голосовых услуг и сервисов передачи данных. В сегменте фиксированной связи компания показывает более скромную динамику: выручка за год выросла на 0,4%. Несмотря на растущую абонентскую базу, более конкурентная среда в этом сегменте привела к снижению ARPU на 3%. Стоит отметить, что даже при значительных расходах компании, связанных с бизнесом в Узбекистане, менеджмент сумел оптимизировать структуру себестоимости, снизив долю коммерческих расходов в выручке до 5,7% и увеличить маржу скорректированной OIBDA до 42,6%. Руководство компании рассчитывает на поддержание маржи OIBDA на уровне 41-42% в 2013-2015 гг. Чистая прибыль МТС снизилась по итогам года на 30,2% до чуть более 1 млрд долл. США. Тем не менее, этот результат оказался несколько выше наших ожиданий и прогнозов других участников рынка. Указанное снижение прибыли вызвано включением в себестоимость разовых статей, связанных с ситуацией в Узбекистане: компания оценила обесценение своих активов в этом регионе в размере 579 млн долл. США, а также отразила резерв в размере 500 млн долл. США под налоговые и антимонопольные обязательства, которые могут возникнуть в результате различных судебных разбирательств. По нашим прогнозам чистая прибыль компании по итогам 2013 года составит более 1,8 млрд долл. США на фоне изменения структуры выручки, усилий компании по сокращению издержек и благоприятной конкурентной ситуации в сегменте мобильной связи. В связи с тем, что строительство сетей третьего поколения находится в завершающей стадии, руководство компании планирует снижать уровень капитальных затрат в ближайшие 3 года. Если в 2012 году доля CAPEX в выручке составила более 23%, то к 2015 году этот показатель предполагается снизить до 18%. Активности в сегменте M&A компания не планирует, поэтому нет оснований и для роста чистого долга компании. В заключение стоит отметить, что МТС планирует увеличить суммарный объем дивидендных выплат по итогам 2012-2014 гг. до 114 млрд рублей. Однако это обстоятельство не меняет нашего отношения к компании. Исходя из наших прогнозов чистой прибыли, акции МТС торгуются исходя из P/E 2013 10,3, что существенно превышает оценку российского фондового рынка в целом. Они не входят в число наших приоритетов, так как мы видим более интересные инвестиционные возможности в других секторах фондового рынка. Прогноз по стоимости акций компании Задать нам вопрос по данному эмитенту вы можете здесь.

|

|

Мы начинаем видеть явственно, что в GBPUSD наступает разворот. Это видно хотя бы по двум последним недельным свечам. Хотя еще возможна при некоторых условиях коррекция в район 1.50, но ниже едва ли мы увидим пару GBPUSD в ближайшие полгода. В фундаментальном плане GBPUSD уже давно должен быть гораздо выше. Экономические данные в Великобритании плохи, но не хуже, чем в еврозоне, и они не оправдывают такого низкого курса GBPUSD. На последнем заседании BOE звучали прямые заявления о том, что курс GBPUSD слишком низок. Это подтверждает мои предположения, которые я делал перед тем заседанием. Заседание BOE Общее мнение сходится к тому, что на сегодняшнем заседании Банка Англии (BOE) будет одобрена новая программа покупок активов на сумму 25 млрд. британских фунтов. Месяц назад 3 из 9 членов Комитета голосовали за это. В их числе и нынешний глава банка Англии Мервин Кинг. У меня при этом возникает такой вопрос: зачем BOE что-то предпринимать, когда рынок уже все за них сделал? Ведь какая главная цель покупок активов? Увеличение ликвидности и низкий курс валюты. Месяц назад курс GBP равнялся 1,58, сейчас 1.50. Какой смысл предпринимать покупки активов при курсе GBPUSD=1,50? Мое мнение, что политика BOE останется без изменений, и это приведет к возвращению GBPUSD к уровню 1,51. На мой взгляд, одним из обстоятельств, сдерживающих дальнейший рост GBPUSD являлась и является до сих пор диспозиция розничных клиентов в GBP, о которой я писал. Она остается практически неизменной. Поставщики ликвидности упрямо не хотят переворачиваться. Но, все-равно, скоро им придется это сделать. Выводы, сделанные на основе графика движения капитала на рынке gilts, подтверждаются. С учетом этого фактора полагаю, что слабость GBP может продолжиться еще до середины или даже до конца месяца. Тем не менее, я остаюсь при мнении, что уровни 1,48-1,50 по GBPUSD являются вполне подходящими для покупки на среднесрочную и долгосрочную перспективу. Последнее заявление, сделанное в тот момент, когда 70% инвестиционных домов прогнозировало курс 1,45 в ближайшие недели, выглядело очень рискованным, но оно оправдывается. Наступает критический момент. После пробития 1,523, подтвержденного закрытием или не подтвержденного, мы можем увидеть мощный шортокрыл, в том числе и со стороны банков, которые пока еще держат свои позиции против розничных клиентов. Нисходящий тренд в GBPUSD существует уже давно, и шорта скопилось много. Существуют ИМХО реальные шансы, что шортокрыл может быстро увести GBPUSD в район 1,55-1,56. При условии, конечно, что паника вокруг Кипра не спровоцирует массовое бегство в американский доллар. Резюме: шорты по GBPUSD сейчас очень опасны.

|

|

В покупке по стоп-лимит заявкам акции: ВТБ, ГМКНорНик, ЛУКОЙЛ, РусГидро, Сургнфгз, Татнфт 3ао, Уркалий-ао, ФСК ЕЭС, ХолМРСК ао фьючерсы: SiM3, GZM3, GMM3, LKM3, VBM3 В продаже по стоп-лимит заявкам акции: ГАЗПРОМ ао фьючерсы: EDM3, EuM3, GDM3, SiM3, GZM3, GMM3 Вне рынка акции: ИнтерРАОао, НЛМК ао, Новатэк ао, ПолюсЗолот, Роснефть, Ростел-ао, Сбербанк, Сбербанк-п, СевСт-ао, Сургнфгз-п фьючерсы: RiM3, RNM3, SRM3

|

|

|

|