|

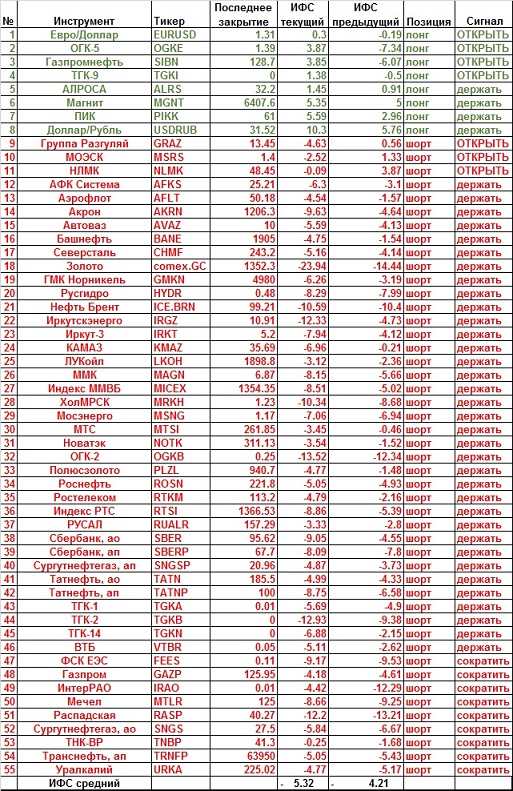

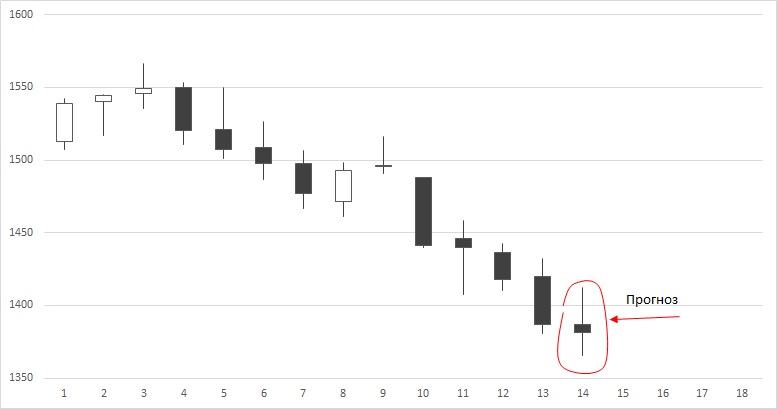

А ведь и в медвежьем море есть острова здравомыслия. Вот, та же Газпромнефть, или ОГК-5. И ведь барометр их видит! Коллективный прогноз индекса на вторник пока не слишком оптимистичен. А каким ему быть после очередного черного понедельника. Эх, люди-дикари, давно понятно, что понедельники на нашей бирже надо отменить. Коллективный прогноз дневного максимума 1366,9 (прошлое значение максимума индекса 1381,5) Коллективный прогноз дневного минимума 1341,4 (прошлое значение минимума индекса 1351,9) Коллективный прогноз дневного закрытия 1348,9 (прошлое значение 1354,4) Коллективный прогноз дневного среднего значения 1353,5 (прошлое значение 1362,6) Графически это выглядит так:

До 10.10 сегодня Вы еще можете высказать собственный взгляд на рынок и посмотреть недельные и дневные прогнозы по другим инструментам. Посмотреть прогнозы по остальным инструментам как обычно можно в системе: Дистрибутив системы можно выкачать здесь: news.kalpa.ru/p/download_6.html (ссылка Платформа Windows x86_32) Инструкция по настройке и работе с системой здесь: kalpa.ru/download/Kalpa.StockPrognozManual.pdf Описание системы здесь: www.dartstrade.ru/page/prognoz/ Барометр на сегодня

Сигналы таблицы основаны на значении фрактального индекса силы рынка. Описание индикатора здесь: www.dartstrade.ru/blog/gurilka/384.html Положительное значение индекса означает преобладание на текущий момент покупателей в данной бумаге, отрицательное – преобладание продавцов. Изменение знака индикатора означает переход преимущества от покупателей к продавцам или наоборот и является сигналом для изменения позиции. Если Знак меняется с отрицательного на положительный то появляется сигнал на покупку (в таблице появляется строка ОТКРЫТЬ лонг), наоборот – сигнал на открытие короткой позиции (в таблице появляется строка ОТКРЫТЬ шорт). Если бумагу нельзя открыть в короткую позицию, то появление сигнала «ОТКРЫТЬ шорт» означает закрытие позиции и выход в деньги. Другие способы применения фрактального барометра здесь: www.dartstrade.ru/blog/gurilka/395.html |

| ||||||||||||

Поиск котировок:Например: Газпром

|

0

0

Mikola

15.04.2013, 09:28

Фрактальный бар-о-метръ 15.04.2013 + коллективный прогноз индекса ММВБ на неделю

|

|

Мдя... Поздняя весна таки началась,и медведи проснулись. Судя по барометру и прогнозам ничего хорошего быкам нынче не светит. Коллективный прогноз на следующую неделю такой: Коллективный прогноз недельного максимума 1412,5 (прошлое значение максимума индекса 1432,4) Коллективный прогноз недельного минимума 1365,3 (прошлое значение минимума индекса 1380,6) Коллективный прогноз недельного закрытия 1381,4 (прошлое значение 1386,6) Коллективный прогноз недельного среднего значения 1386,4 (прошлое значение 1399,9) Графически это выглядит так:

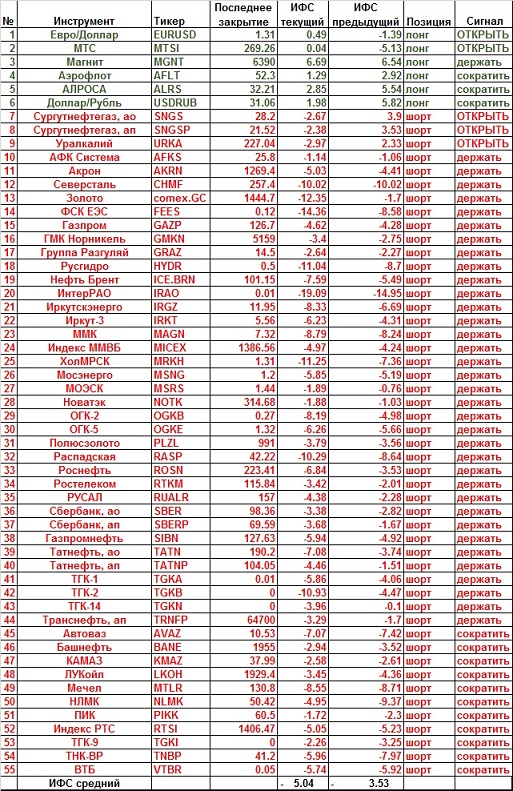

До 10.10 сегодня Вы еще можете высказать собственный взгляд на рынок и посмотреть недельные и дневные прогнозы по другим инструментам. Посмотреть прогнозы по остальным инструментам как обычно можно в системе: Дистрибутив системы можно выкачать здесь: news.kalpa.ru/p/download_6.html (ссылка Платформа Windows x86_32) Инструкция по настройке и работе с системой здесь: kalpa.ru/download/Kalpa.StockPrognozManual.pdf Описание системы здесь: www.dartstrade.ru/page/prognoz/ Недельный барометр тоже не блещет бычьим оптимизмом:

Сигналы таблицы основаны на значении фрактального индекса силы рынка. Описание индикатора здесь: www.dartstrade.ru/blog/gurilka/384.html Положительное значение индекса означает преобладание на текущий момент покупателей в данной бумаге, отрицательное – преобладание продавцов. Изменение знака индикатора означает переход преимущества от покупателей к продавцам или наоборот и является сигналом для изменения позиции. Если Знак меняется с отрицательного на положительный то появляется сигнал на покупку (в таблице появляется строка ОТКРЫТЬ лонг), наоборот – сигнал на открытие короткой позиции (в таблице появляется строка ОТКРЫТЬ шорт). Если бумагу нельзя открыть в короткую позицию, то появление сигнала «ОТКРЫТЬ шорт» означает закрытие позиции и выход в деньги. Другие способы применения фрактального барометра здесь: www.dartstrade.ru/blog/gurilka/395.html |

Фрактальный бар-о-метръ рынка 26.03.2013 + коллективный прогноз индекса ММВБ

|

Спал в берлоге медведь, а весной медведь проснулся, Потянулся, повернулся, стал от голода реветь! Коллективный прогноз на сегодня: Коллективный прогноз максимума 1442,9 (прошлое значение максимума индекса 1458,6) Коллективный прогноз минимума 1417,2 (прошлое значение минимума индекса 1425,8) Коллективный прогноз закрытия 1426,1 (прошлое значение 1428,1) Коллективный прогноз среднего значения 1428,7 (прошлое значение 1437,5) Посмотреть прогнозы по остальным инструментам как обычно можно в системе: Дистрибутив системы можно выкачать здесь: news.kalpa.ru/p/download_6.html (ссылка Платформа Windows x86_32) Инструкция по настройке и работе с системой здесь: kalpa.ru/download/Kalpa.StockPrognozManual.pdf Описание системы здесь: www.dartstrade.ru/page/prognoz/ Барометр на сегодня:

Сигналы таблицы основаны на значении фрактального индекса силы рынка. Описание индикатора здесь: www.dartstrade.ru/blog/gurilka/384.html Положительное значение индекса означает преобладание на текущий момент покупателей в данной бумаге, отрицательное – преобладание продавцов. Изменение знака индикатора означает переход преимущества от покупателей к продавцам или наоборот и является сигналом для изменения позиции. Если Знак меняется с отрицательного на положительный то появляется сигнал на покупку (в таблице появляется строка ОТКРЫТЬ лонг), наоборот – сигнал на открытие короткой позиции (в таблице появляется строка ОТКРЫТЬ шорт). Если бумагу нельзя открыть в короткую позицию, то появление сигнала «ОТКРЫТЬ шорт» означает закрытие позиции и выход в деньги. Другие способы применения фрактального барометра здесь: www.dartstrade.ru/blog/gurilka/395.html |

Людям еще придется повкалывать.

|

«Сложно плыть в серной кислоте с отрубленными ногами» - говаривал незабвенный генерал. Еще более сложно дискутировать с оппонентами, с которыми, в принципе, согласен по большей части положений, кроме, может быть, мелких деталей. Да, действительно, распространение роботов это повсеместный очевидный факт. Одновременно это можно назвать откликом индустрии на очевидно существующую потребность участников рынка. Рыночная экономика (а фондовый рынок это во многом почти идеальный рынок, которого в природе почти не может существовать) утверждает, что спрос рождает предложение. А предложение зависит от производственных возможностей, заданных в основном технологическими ограничениями. Поэтому текущее состояние дел с роботами есть некоторое найденное рынком равновесие в координатах «очевидная потребность в автоматизации систем принятия решений» – «имеющиеся ресурсные и технологические ограничения» (второе, в основном - это мощности процессоров и уровень развитие методов анализа данных). Критиковать «ахи»уважаемых оппонентов по поводу преимущества роботов бессмысленно, ибо в этих «ахах» безусловно оппоненты правы. Все обстоит ровно так, как они и описывают. Предполагая именно такую аргументацию и попытался в первой части своего «алгоритмического балета» сосредоточится на анализе основных рисков имеющегося процесса развития индустрии, т.е. той стороне, которая часто упускается из виду, но может оказаться критически важной, вплоть до возможности глобального шатдауна всей системы. Здесь я добавлю, пожалуй только следующее. Во-первых, Я согласен с тем, что средний торговый результат роботов всегда будет лучше среднего торгового результата людей. Но при этом максимальный или лучший результат людей всегда будет превосходить максимальный результат роботов. Это связано с тем, что мышление (если можно использовать этот термин для торговых алгоритмов, пусть даже самых сложных) всегда рационально, т.е. завязано на решение неких оптимизационных задач тем или иным математическим методом. В то е время достижение максимального результата возможно только при принятии парадоксальных решений, т.е. решений, которые идут в разрез с рациональным, противоречат ему, но оказываются единственно верными в конкретной ситуации. Мышление людей глубоко погруженных в тему как раз и обладает свойством такой парадоксальности. Во-вторых, я хотел бы сказать пару слов про необходимость риск-менеджмента новой биржевой реальности на системном уровне. Это означает, что имеющееся на сегодня проникновение алгоритмической торговли в биржевую реальность уже находится на уровне, требующего дополнительного регулирования со стороны соответствующих компетентных органов. Крах 1987 года долгое время приписывали именно деятельности роботов в тот черный понедельник. Уже сейчас можно легко наблюдать изменение характера поведения цен в инструментах, где доля роботизированных сделок высока. Некоторое время назад я слышал доклад математика, который утверждал, что в сложных системах с псевдохаотическим поведением (к которым, безусловно, относится фондовый рынок) возможно формирование слабого «управляющего» сигнала, который за достаточно быстрое время выведет систему в режим разрушительных автоколебаний. И даже описывал алгоритм построения такого сигнала. Это, конечно, пока очень высока теория, но если что-то теоретически возможно, то умелец всегда найдется. Поэтому я уверен, что еще при нашей жизни на бирже мы увидим дополнительные ограничения со стороны регуляторов, накладываемые на алгоритмических торговцев. Надеюсь эти ограничения появятся раньше того маньяка, который реализует такой алгоритм создания автоколебаний только для того, чтобы понаблюдать «как это будет». Ну и в заключение еще немного текста в «свободном» стиле. Любителям серьезных и обоснованных дискуссий можно не читать. Как известно, согласно современным биржелогическим представлениям наша биржевая вселенная появилась примерно 15-20 млрд. лет назад в результате так называемого большого взрыва котировок. В первые микросекунды после этого загадочного явления вселенная была очень простой и состояла из первичного микроскопического облака равномерно распределенных в биржевом пространстве элементарных пракотировок двух типов – бидов и асков. Далее последовала стадия гиперинфляции в ходе которой этот равномерный «суп» из пракотировок «раздуло» почти до размеров современной биржевой вселенной. В ходе этого «раздувания» из пракотировок образовались известные нам сегодня основные составляющие вселенной – биржевые стаканы. Потом, в течение миллиардов лет биржевые стаканы стакивались, взаимодействовали и усложняли структуру, формируя хорошо известные сегодня основные макрообъекты – биржевые инструменты. Биржевые инструменты продолжают эволюционировать и в наше время, с одной стороны формируя локальные, региональные и глобальные биржевые рынки, а с другой периодически порождая новые финансовые инструменты. Совсем недавно мы пережили эпоху появления и так называемых вторичных инструментов и соответствующих им рынков. Наиболее продвинутые исследователи утверждают, что впереди нас ждут эпохи рождения третичных, четвертичных и т.д. финансовых инструментов и соответствующих им рынкам. При этом общепринятым представлением является предположение о том, что ближайшей фазой эволюции будет повсеместная роботизация, т.е. широчайшее распространение во вселенной торговых алгоритмов, которые сейчас находятся на примитивнейшем уровне, но вскоре, после резкого усложнения, захватят почти все доступное биржевое пространство. Если во время фазы активного размножения и взрывного усложнения алгоритмов наша биржевая вселенная не погибнет, то представить себе облик окружающей нас биржевой реальности вряд ли смогут даже самые смелые футубиржологи. |

Вкалывают роботы, а не человек!

|

Михаил Самюэлевич пил чай. Уже много лет это была его персональная традиция – пить чай за полчаса до закрытия торгов. Пить чай и просматривать отчеты роботизированных систем об итогах торгов за день. Михаил Самюэлевич контролировал более трети торгового объема на крупнейших биржевых площадках в мире. Не сам, конечно. Совершать миллионы и даже тысячи операций в день одному человеку не под силу. Не под силу даже команде трейдеров. Уже давно, даже очень давно, более 80 % операций на всех биржах совершают роботы. Не огромные человекообразные, конечно. У торговых роботов нет физического тела. Это всего лишь строчки программного кода. Сотни и тысячи строчек кода, выполняемого отдельными компьютерами, суперкомпьютерами, кластерами суперкомпьютеров, разбросанных по всему миру. Алгоритмы сжирают биржевую информацию, от новостей в лентах до тиков, препарируют и перерабатывают ее в соответствии с замыслом автора алгоритма, подвергая всем известным видам анализа, и получают на выходе однозначный торговый сигнал, который отправляется в биржевые системы и реализуется в виде конкретных сделок по конкретным инструментам на конкретных торговых площадках. В последнее время у Михаила Самуэлевича работы было все меньше. Алгоритмы становились все совершеннее и совершеннее и контроль занимал все меньше времени. Фактически нужно было только просмотреть отчеты об ошибках или увидеть что-то необычное в истории сделок за день. И того и другого в последнее время было все меньше и все больше времени из традиционного чаепития Михаил Самюэлевич тратил на воспоминания о прошлом и размышления о будущем биржевой торговли. Вот и сейчас, просмотрев основные протоколы он не увидел ничего интересного и внутренним взором вернулся в далекий 1986 год, когда его биржевая карьера началась самым неожиданным образом. В тот день, который казался ему днем триумфа, он, самый молодой доктор наук из СССР, сделал блестящий доклад по стохастической математике на первой в соей жизни международной конференции Лондоне. Доклад касался очень узкой теоретической области и казался совершенно оторванным от реальной жизни, но, тем не менее, вызвал восторг научных мастодонтов, собравшихся в зале. А на вечернем кулуарном приеме, которые обычно сопровождают все мероприятия подобного рода и где, собственно, и происходит самое главное, к нему подошел неприметный человек, сидевший в первом ряду во время доклада и задавший пару весьма острых вопросов по теме во время дискуссии. Человек сделал Михаилу Самюэлевичу предложение от которого невозможно было отказаться. Действительно! Что такое старший научный сотрудник пусть даже стекловки по сравнению с биржевым монстром в самом центре финансового мира – на Уолл-стрит? Михаил Самюэлевич просто не вернулся в гостиницу делегации, а уже через неделю приступил к своим новым обязанностям в новом отделе одного из крупнейших мировых инвестбанков вместе с такими же как он математическими гениями, собранными разными способами со всего мира. К услугам отдела был мощнейший суперкомпьютер, закупленный инвестбанком у IBM. Официальные аналоги имели только NASA и советский ЦУП. Неофициальные использовались для моделирования стратегий мировой войны и разработок новых типов ядерного оружия. Метеорологи мечтали о подобной технике, но что такое прогноз погоды по сравнению с войной и торговлей на бирже? Первой задачей отдела был анализ всех известных методов торговли и разработка на его основе торговых алгоритмов. О, это был год адской работы! Тонны перфокарт и груды дисков с магнитной лентой заваливали все свободные технические помещения банка. Анализировалось все. От банальных технических индикаторов до самых современных на тот момент теорий цифровой фильтрации и моделей популяционной динамики. Из безумных астрологов, приглашенных в качестве консультантов, выжимались все ценные крохи информации, которая могла быть запрограммирована и использована для торговли. Математики переводили пространные рассуждения нобелевских лауреатов по экономике в сухие строчки кода для принятия торговых решений. Специальная группа лингвистического анализа обрабатывала новости и высказывания политиков в поисках возможности для покупки или продажи. Закупалась информация о действиях крупнейших операторов рынка на основе которой расшифровывались возможные алгоритмы торговли конкурентов. Итог был удивительным! Менее одного процента известных методов (как открытых, так и добытых отделом экономической разведки) можно было использовать для успешной и самое главное стабильно успешной торговли! Впрочем, даже этого процента вполне хватало для того, чтобы работа отдела вместе со стоимостью суперкомпьютеров, которых через год использовалось уже три, окупала себя с лихвой. А главное, накапливалась база провальных методов, которые можно было скармливать толпе под видом суперспособов быстрого заработка. И на этом тоже можно было зарабатывать деньги. То было золотое время! Пока не грянул гром. Михаил Самуэлевич хорошо запомнил тот октябрьский понедельник 1987 года. Он-то знал, что бы там не писали в отчетах комиссии по ценным бумагам и ФБР, в тот день кто-то начал целенаправленно действовать против роботов банка. Сначала это было незаметно, но когда индекс упал на 5 процентов появились первые подозрения. Времени было очень мало, а отключение компьютеров требовало согласований. Когда они были получены цены упали уже на 10 процентов. Закрытие позиций банка еще сильнее обвалило цены, а итоговый результат оказался фантастическим: минус 23 процента по индексу за один день. До сих пор это дневное падение остается рекордным в биржевой торговле. За один торговый день была проиграна годовая прибыль. В банке прошла массовая чистка. Сотрудники внутренней безопасности вместе с частными детективами и прикормленными сотрудниками ФБР искали кротов. В итоге начальник отдела с группой сотрудников были уволены. А может и не уволены, но факт заключался в том, что они перестали появляться на работе и отвечать на звонки по всем известным телефонам. Само существование отдела повисло на волоске. Основная проблема заключалась в следующем. Когда объем торгов, приходящийся на алгоритмы становится выше некоторого критического значения поведение цен становится вычисляемым. Это связано с тем, что успешных алгоритмов мало и их действия на рынке, вне зависимости от используемого метода анализа, имеют тенденцию концентрироваться около вполне определенных ценовых уровней и в течение вполне определенных временных интервалов. Но это полбеды. Поведение цен все равно остается очень сложным и найти точный алгоритм принятия решений невозможно. Основная беда заключалась в том, что некто Такенс (идеалист, которого так и не смогли купить) открыто опубликовал метод, который позволял по имеющейся истории торгов определить является ли ценовое поведение случайным, или же сгенерированым каким-то пусть и очень сложным, но, тем не менее, закономерным алгоритмом. А если поведение закономерно, то даже не зная алгоритма можно выстроить контрстратегию, основанную на прогнозе, который можно получить массой различных способов. Этим и воспользовались в тот черный понедельник конкуренты. Кем они были конкретно Михаил Самюэлевич не интересовался (в таких вопросах как нигде верна поговорка «меньше знаешь – лучше спишь!»), но по доходящим до него слухам ниточки тянулись в Лондон, Токио и... Москву (в ту самую стекловку, которая могла стать пристанищем Михаила Самюэлевича на долгие годы). Хозяев банка поставили вопрос ребром. Либо будет разработан алгоритм, который невозможно вычислить, либо отдел будет закрыт. Это и был момент истины для Михаила Самюэлевича! Его сугубо теоретическая работа в узкой области стохастической математики оказалась востребованной в самой что ни на есть практической области. Решение оказалось до смешного простым! В алгоритм нужно было добавить случайную компоненту. Простые случайные сделки. Случайно выбранные инструменты, случайно выбранные моменты времени, случайные объемы. Даже само количество случайных сделок можно было варьировать случайным образом! Да, конечно, это немного уменьшало общую прибыль, поскольку математическое ожидание результата случайных сделок строго равно нулю (а в реальности, с учетом комиссионных издержек, незначительно отрицательно), но вероятность вычислить алгоритм принятия решений так же снижалась практически до нуля (а, фактически, зависела от вычислительных возможностей компьютеров). План Михаила Самюэлевича был принят советом директоров банка и для отдела, да и для биржи в целом началась новая эра. Эра роботов. С тех пор прошло почти тридцать лет. Объем торгов, приходящийся на алгоритмы неуклонно рос и на долю банка неизменно приходилась максимальная доля алгоритмических следок. Прибыли? Прибыли... Сначала они были сверх, потом очень высокими, потом просто высокими, потом сравнимыми с альтернативами, потом выше банковского депозита... Это было связано с тем, что знание об успешных алгоритмах распространялось быстрее, чем появлялись новые методы, которые можно было использовать для успешной алгоритмической торговли. Действительно, что нового появилось в математических методах после 1987 года? Нейросети? О да, это была великолепная операция экономического шпионажа, когда первые образцы промышленных нейросетей увели из пентагона. Оказалось, однако, что эти машинные мозги великолепно справляются с распознаванием танков и самолетов вероятного противника, а так же хорошо различают «головы с плечей» и прочие «двойные вершины», но это не дает никакого статистического преимущества в торговле. Все чего добился от нейросетей Михаил Самюэлевич было подтверждение той базы неэффективных методов торговли, которая и так уже была собрана. Поэтому пришлось скормить нейросети конкурентам и широкому рынку, что дало примерно год форы (пока самые смышленые не разобрались что к чему и не переключились на действительно стоящие вещи). Потом были еще модификации метода главных компонент, локальный фрактальный анализ, варианты решения задачи о разладке и еще парочка методов менее полезных и известных. Новые идеи в математике появляются не каждый день. И даже не каждый год. А настоящие прорывы, позволяющие открыть новые направления и серьезно продвинуться в той же биржевой торговле так вообще встречаются даже не каждое десятилетие. И все они достаточно быстро распространяются среди алгоритмистов, создающих биржевых роботов. Поэтому конкуренция идет в основном за объем вычислительных мощностей, скорости подачи и обработки заявок и методы шифрации/дешифрации алгоритмов. Пресловутый «человеческий фактор», кстати, оказался весьма важным. Сделки людей, особенно новичков настолько иррациональны и нелогичны, что оказываются весьма существенным фактором маскировки действий алгоритмов. Как обычно к концу чаепития Михаил Самюэлевич задумался о том, что было бы, если бы сделки на бирже совершали только алгоритмы. В этом случае существует хоть и маленькая, но совсем не равная нулю вероятность того, что... От этих интереснейших воспоминаний и размышлений Михаила Самюэлевича отвлекли красные строки в отчетах роботов, которые стали появляться сразу на нескольких мониторах. Он бросил взгляд на тиковые графики наиболее важных индексов и его сердце забилось учащенно. Этого практически не могло быть, но именно этого он ждал все последние годы. Ждал и боялся, поскольку это точно полностью изменит его уже такую привычную жизнь. Ждал и надеялся увидеть воочию как исследователь. Ждал и готовился действовать быстро, наученный опытом пропавшего бывшего начальника отдела. Действительно, успешных методов анализа биржевой информации мало и они генерируют сигналы только в строго определенных временных и ценовых зонах. Поэтому существует хоть и небольшой, но совсем не нулевой шанс возникновения резонанса. И чем больше роботов на рынке, тем больше этот шанс. Все алгоритмы начинают совершать одинаковые сделки в одинаковые моменты времени. Как рота солдат на мосту. Если солдаты идут в ногу, и частота ударов ног совпадет с частотой колебаний самого моста, то амплитуда колебаний может резко вырасти и разрушить мост. И даже искусственная шумовая компонента может не спасти – если четверть солдат будет топать не в ногу, остальных трех четвертей вполне хватит для убийственного резонанса. Чего-то похожего ждал все последние годы Михаил Самюэлевич. Он хорошо представлял себе как может выглядеть такой резонанс на рынке: график из привычного изломанного превращается во что-то все больше похожее на синусоиду. Частота колебаний уменьшается, а амплитуда возрастает. Сначала она превосходит минутное колебание, потом часовое, очень быстро дневное а потом, через несколько достаточно коротких циклов наступает обвал. Мост рушится. Солдаты, и роботы летят в бездну, одни смешно кувыркаясь и размахивая конечностями, другие совершая хаотические и уже бесполезные сделки. Если только вовремя не заметят, если только не начнут противодействовать, если только не остановят торги, если... Слишком много если! Михаил Самюэлевич еще несколько мгновений смотрел на то как тиковый график превращается в синусоиду, потом достал из шкафа давно приготовленную на этот случай сумку с документами, запасом наличных и набором путешественника и быстро вышел из кабинета. Сейчас главное исчезнуть как можно быстрее, а в наступившем после глобального краха экономическом хаосе будет не до него. А биржа? Ну что биржа? Во времена Адама Смита жили же без глобального рынка капитала. Наверное, и теперь проживут.

P.S. Часть имен, названий и событий выдумана, но часть совершенно реальна. Доля реальности выбрана случайным образом. Резонансы в биржевых котировках можно наблюдать уже сейчас и совсем не так редко, как кажется. :) |

Российский фондовый рынок. Прогноз на октябрь

Российский фондовый рынок. Прогноз на октябрь 2013Зеленоглазое такси, притормози!Итак, мытьем или катаньем, открытой победой дипломатии, или тайной договоренностью, но возможная острая фаза сирийского конфликта было отодвинута на более поздний срок, а возможно, и совсем снята. Наш рынок, совершено предполагаемым образом, отреагировал на это резким ростом в соответствии с основным сценарием сентябрьского прогноза. Индекс ММВБ сделал рывок к 1500 пунктам, проколол рубеж дневным максимумом и откатил, готовясь к следующему рывку. Сценарий на август и реализация: рывок вверх после частичного снятия геополитических неопределенностей.

Не очень значительное сентябрьское движение индекса означает на самом деле очень многое. Во-первых, теперь уже можно уверенно говорить о том, что долгосрочный нисходящий тренд, с началом в марте 2011 года (красные линии на рисунке ниже) можно считать окончательно закончившимся. И сейчас основной вопрос философии будущего рынка ка обычно прост: быть, или не быть вверх, или вниз. Точнее стоит вопрос о том чем закончится широкий боковик (зеленые линии на графике ниже), который сейчас остается единственной регрессионной моделью для нашего рынка. В том, что он закончится никаких сомнений нет и в том, что резким движением так же никаких сомнений. Сомнения могут быть только во времени окончания и дальнейшем направлении. Забегая вперед скажу, что с направлением (естественно, вверх) ясности на сегодня больше, чем со временем. Однако, прежде чем наступят эти счастливые для рынка времена сильных движений и больших объемов будет продолжаться текущее, нет, вялотекущее (!) движение в диапазоне 1300 – 1600 пунктов по индексу ММВБ. И здесь все достаточно определено. После сентябрьского резкого движения в октябре более вероятна релаксация возле достигнутых уровней. Кроме того индекс вплотную подошел к области статистических сопротивлений. Еще одного рывочка вверх исключать нельзя, но остановка и даже откат сейчас становятся более вероятными. Это и есть основной сценарий на октябрь (красная стрелка [1] на рисунке ниже). Конечно, исключать продолжения роста нельзя (рынок все-таки, а не банальная синусоида), поэтому возможной, но маловероятной альтернативой является продолжение роста с прорывом области статистических сопротивлений (т.е. диапазона 1500 – 1550 по индексу ММВБ). Этот сценарий обозначен зеленой пунктирной стрелкой.

Полную версию прогноза можно прочитать в 12-м номере журнала WallStreet http://walltra.de/#!magazine/item/12 |

О невозможности разрушить рынок прогнозом и конвертируемости времени в слабую прогнозируемость

|

Ответ Уважаемому Аллирогу Во-первых, хочу сказать огромное спасибо своему оппонетну в дискуссии за подробное и понятное отражение темы, позволяющее предметное и обоснованное оппонирование. Свой ответ я хотел, сначала, построить в виде отдельного эссе, не опираясь на тезисы Уважаемого Аллирога, но таланта, увы, не хватает, а время уже поджимает. Поэтому буду следовать логике изложения автора. С моей точки зрения в тексте Уважаемого Аллирога наиболее интересны следующие тезисы, которые позволяют, с одной стороны, предметно возражать, а, с другой, найти точки соприкосновения позиций. Это:

С позволения оппонента тезисы про казино и основу индустрии я рассматривать не буду, просто в силу реальной нехватки времени, в которой приходится сосредоточится на том, что более интересно. Возможно, я вернусь к этим тезисам Уважаемого Аллирога в дальнейшей дискуссии в комментариях. По указанным же тезисам я постараюсь показать, что:

Итак. На цену влияет много факторов. То есть точно больше двух. Любопытно то, что они могут влиять на цену вовсе не последовательно, а очень даже одновременно. Т.е. локальные экономические факторы для конкретного эмитента могут совмещаться с общим экономическим фоном, на который может наложиться природная катастрофа и какой-нибудь крупный фонд начнет лить, а другой крупный – покупать. А в конце дня Жириновский в Нью-Йорке пойдет на пляж публично мыть сапоги в океане со взводом личной охраны и аналитики будут публично обсуждать: «Война теперь, или его просто посадят?» Но самое любопытное, что все эти факторы, которых, как уж говорилось много, и даже очень много, могут сподвигнуть участника рынка делать всего три действия! Точнее даже всего два действия! Ибо третье – это «ничего не делать», и, следовательно, на цену не влияет. А первые два – это покупать, или продавать! И большее ничего. Под действием огромного количества факторов цена может пойти либо вверх, либо вниз. Представим себе тысячу одинаковых трейдеров, каждую секунду принимающих решения. Каждый может сдвинуть цену на один пипс. Если ровно половина покупает, а другая продает, то цена никуда не движется. А если 501 покупает, а 499 продает? То за секунду цена сдвинется на 2 пипса вверх. А если в течение часа 501 покупает, а 499 продает? То за час цена сдвинется на 3600*2=7200 пипсов. Семь с лишним фигур! Такая вот история получается: постоянное присутствие микроскопической разницы в покупателях и продавцах, а 501 против 499 в терминах вероятности это 0,501 (что с точки зрения моего оппонента неотличимо от строго 0.5) может за некоторое время (ох уж опять этот фактор времени!) существенно сдвинуть рынок. Всего один лишний покупатель и время – и вот уже рынок оказывается достаточно далеко от точки старта. Можно ли наблюдая за нашим модельным рынком в течение получаса обнаружить, что на нем что-то не так в смысле хаоса? Конечно можно! Ведь цена прет тупо вверх каждую секунду! Можно ли спрогнозировать что будет дальше? Конечно можно! Пока покупателей будет на одного больше так и будет переть! Здесь, я, конечно сильно утрируя, изложил суть возможности прогнозирования. Попробую более строго: - неважно сколько факторов влияет на цену и какие они, поскольку результатом действия этих факторов является либо покупка либо продажа участников рынка в каждом конкретном моменте времени. - если среднее количество покупателей (по объему денег, естественно) больше среднего количества продавцов (пусть даже на очень маленькую величину) в течение некоторое интервала времени, то за этот интервал времени цена вырастет. Иначе – упадет Это были две аксиомы. Добавим к этому предположение: Ситуации превосходства покупателей над продавцами, или наоборот могут существовать достаточно длительное время. Собственно, это даже не предположение, а констатация факта. Любой наблюдатель стакана это прекрасно знает. А раз эти ситуации существуют достаточно долго, то существует принципиальная возможность прогноза. А, на самом деле и реальная возможность. Взлет насдака в конце девяностых уже совершенно обоснованно называют одним из самых длительных заблуждений рыночных агентов, длящееся несколько лет (!). Неужели в течение этих лет невозможно было прогнозировать? Конечно было можно. Более того, даже окончание этого заблуждения можно было спрогнозировать, но это другая тема. На этом, пожалуй, по первому вопросу я свое выступление закончу. По второму вопросу повестки дня могу сообщить следующее. Конечно теоретическая модель Уважаемого Аллирога верна. Как верна любая теоретическая модель при выполнении предположений, взятых как аксиомы. Эти аксиомы в нашем случае моим оппонентом вынесены за скобки. А состоят они в следующем:

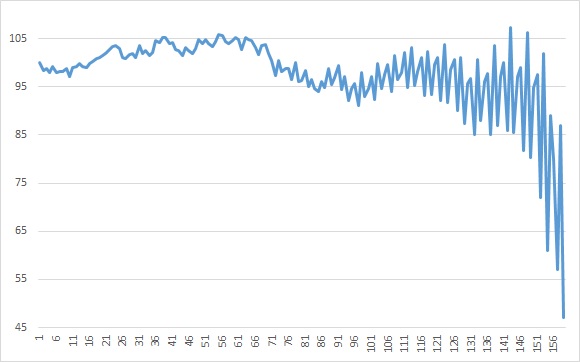

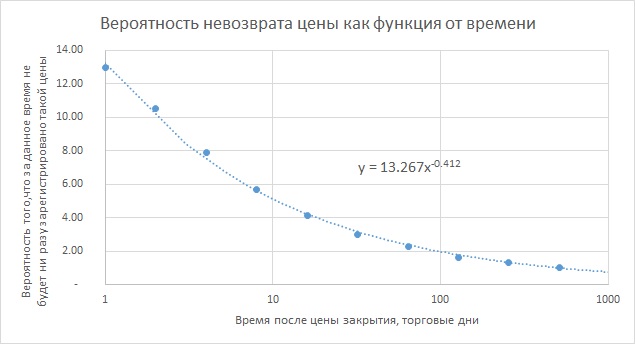

В реальности же скорость распространения информации какая-то. Не равная нулю и не равная бесконечности. Информация о возможности прогнозирования, появившись в одном месте (кто-то изобрел метод прогноза) постепенно становится известной другим участникам. Но именно постепенно. Когда количество участников, обладающих таким методом прогноза превышает пороговое значение (какова величина этого порога – вопрос дополнительных исследований), то метод перестает работать. На рынке это наблюдалось неоднократно. Даже на своем веку я помню: - скупа в девяностых была отличным методом заработка. Прогноз состоял в том, что спред между РТС и ценой скупки в регионах будет оставаться примерно постоянным. Когда спреды упали до размеров издержек операторов, вследствие увеличесния количества желающих на этом зарабатывать, этот способ заработка перестал работать. Возможность заработка существовала с 1994 по примерно 2000 годы. - заработок на вексельном пирамидинге позволял получать на разнице ставок между кредитными ставками и вексельными. Схема работала очень хорошо с 2000 по 2005. В некотором виде существует и сейчас. - арбитраж между АДР и внутренним рынком работает до сих пор, но прибыли стабильно падают, поскольку количество участников, способных технически совершать такие операции увеличивается. - в первые годы торговли опционами на РТС заработки арбитражеров, вылавливающих «несправедливости» были баснословными. Сейчас желающих зарабатывать таким образом велико и доходности упали до стандартных. - высокочастотный трейдинг, появившийся на наших глазах несколько лет назад позволяет зарабатывать и сегодня на простейших методах прогноза, но доходности стабильно падают в результате увеличения количества участников и распространения знаний о технологи. И такие примеры можно продолжать в прошлое многократно. Любой метод, позволяющий зарабатывать на том или ином методе прогноза появляется, проходит цикл развития и распространения, обычно занимающий несколько лет, и умирает, когда количество «использователей» становится достаточно большим. Думаю, что метод торговли временем Уважаемого Аллирога, если он, действительно, позволяет получать прибыль выше средней по другим стратегиям умрет после того, как получит достаточно большое количество последователей. ;) На этом несколько печальном прогнозе перейду к третьей части марлезонского балета. Здесь я начну с тезиса Уважаемого Аллирога о возвращаемости цены. Утверждение моего оппонента состоит в том, что рано или поздно цена вернется в ту или иную точку, где была совершена неудачная покупка. Здесь есть два момента. Первый состоит в том, что этот тезис можно трактовать и обратно! Если цена рано или поздно возвращается, то она когда-нибудь вернется и вниз, к точке очень удачной покупки. При этом будет уничтожена вся накопленная прибыль позиции (если, конечно, прибыль не будет взята до этого). Но это не важно. Поскольку второй момент состоит в том, что тезис ошибочен. Ниже приведен график вероятности невозвращения цены в зависимости от времени, рассчитанный по самому длинному из имеющихся у меня финансовых рядов – индексу Доу Джонса с 1929 по 2009 год.

Как видно, вероятность невозврата, действительно падает со временем (это означает, что вероятность возврата приближается к единице с течением времени). Но! Функция этого падения степенная! Т.е. график никогда не пересечет ось времени (не существует времени, на котором вероятность возврата станет равной единице). Это означает, что как бы не было велико время ожидания всегда есть шанс того, что цена не вернется к исходной. И, кстати, на времени ожидания 1000 торговых дней (четыре года) вероятность невозврата составляет около 1 %. Много это или мало? Представим себе револьвер в барабане которого 100 отверстий для патронов. Один заряжен. Вы готовы сыграть в русскую рулетку в таких условиях? Или, по-другому. У Вас есть пятизарядный револьвер с одним патроном. Вы готовы сыграть в русскую рулетку с таким револьвером три раза подряд? ;) В реальности, вероятность невозврата для отдельных бумаг больше, чем для индекса, поскольку вероятность существует вероятность банкротства отдельной компании, которая больше вероятности банкротства экономики в целом. Из бумаг, входивших в состав индекса Доу-джонса в начале XX-го века «в живых» остались, если мне не изменяет память только две: почта и лаборатории Белла. Окупили ли они убытки от банкротства остальных на интервале, скажем, 50 лет? Не знаю. Надо делать дополнительное исследование. Прежде чем переходить к окончанию замечу только, что тезис о возвращаемости цены является одним из видов прогноза. В данном случае вероятностным. Мы предполагаем, что в будущем цена вернется к любой из наших цен покупок, что и есть рационально обоснованное (на основе расчета вероятностей) мнение о будущем. И, наконец, обещанная конвертируемость времени ожидания в прогнозируемость. Допустим, что у нас есть метод прогноза, достаточно слабенький, но тем не менее, позволяющий стабильно прогнозировать изменение направление цены с вероятностью всего 51 %, что с точки зрения моего оппонента, безусловно, мало, просто ничтожно (ему подавай 90 %, а то и 95 %, иначе это, якобы, не прогноз ;) ). Далее, допустим, что в каждой неудачной сделке мы в среднем теряем столько же, сколько выигрываем в удачной. Каждая сделка, естественно, занимает некоторое время. Как будет вести себя вероятность проигрыша за много сделок (достаточно большое время)? Обозначим вероятность проигрыша как Х. Тогда вероятность проигрыша за N сделок будет равна X^N. На большом интервале времени можем заменить N, непосредственно на время. Поскольку Х меньше единицы, то вероятность проиграть на большом временно интервале стремится к нулю. А вероятность выигрыша стремится к единице. Стремится, но никогда не достигает. Ровно так же, как ведет себя вероятность невозврата цены, которую Уважаемый Аллирог использует в качестве основы своей стратегии торговли временем. Из этой аналогии я сделаю пока достаточно спекулятивный, но, в общем, вполне доказуемый при желании вывод, о том, что стратегия торговли времени моего уважаемого оппонента есть следствие наличия в его методе слабой прогнозируемости рынка! ;) И стратегия торговли времени и торговли слабой прогнозируемости эквивалентны. Вот, пожалуй и все. За ранее извиняюсь за некоторое смешение стилей в одном тексте (писалось в разное время с разны настроением) и за орфографические ошибки, которые не распознало творение Билла Гейтса. А Илье и всем читателям – огромное спасибо за удовольствие от дискуссии! |

Сижу в горах

|

Персеиды, значит, созерцаю. Желания загадываю. И на пролете такого, даже не метеора, а метеорища, около нулевой величины, загадал пост Газпрома до 162! :))) Только забыл загадать к какому сроку. Вот так и разговаривай со Вселенной... Блин, обидно, однако!

|

ТОРГОВАТЬ НЕЛЬЗЯ ПРОГНОЗИРОВАТЬ

|

История споров про прогнозируемость фондовых рынков началась давно, гораздо раньше, чем многие могут подумать. В качестве пролога я ограничусь частью этой истории с началом в 1900 году. Итак, с 1900 по 1903 годы некто, известный нам сегодня под именем Чарльза Доу, финансовый журналист и просто наблюдательный человек, опубликовал в топовом американском журнале по финансам серию статей, которая позже превратилась в то, что сейчас нам известно под названием «Теория Доу». Доу был вдумчивым журналистом и исходил из того, что владельцы компаний, да и вообще люди торгующие акциями действуют разумно и имеют в голове некий план. Это, очевидным образом должно было отражаться в поведении цен, которое, соответственно, должно было содержать некие закономерности поведения. Доу эти закономерности обнаружил (или думал, что обнаружил) и писал. По его мнению движение цен на рынке было подвержено тенденциям (трендам), которые являются отражением с одной стороны глобальных экономических закономерностей, а с другой – разумного мнения биржевой толпы об этих закономерностях. Таким образом, он утверждал, что движение цен подчиняется закономерностям, а, следовательно, может быть спрогнозировано. Практически одновременно с Доу, а именно в 1900-м году, некто, известный нам сегодня под именем Луи Башелье, написал диссертацию (по нынешним временам физико-математическую), посвященную исследованию поведения цен облигаций на парижской бирже. Он был не менее наблюдательным человеком, чем Доу и заметил, что цены движутся так, как буд-то половина торговцев считает, что ожидается рост и покупает, а вторая половина ожидает падения и продает. В итоге итоговое изменение цен равно нулю, а траектория цены подобна траектории броуновской частицы под ударами молекул. Башелье даже записал математическое уравнение такого движения, которое известно сейчас под названием «модель броуновского движения». Надо сказать, что такой взгляд на биржевое поведение показался современникам Башелье весьма экстравагантным и его работа по разным причинам была забыта на долгие тридцать лет. И даже автором модели броуновского движения многие считают Эйнштейна, хотят тот записал уравнение на 7 лет позже Башелье. Итак, еще буквально 100 лет назад большинство участников рынка читали Доу, а не Башелье и полагали, что рынок содержит закономерности, а следовательно может быть спрогнозирован. Можно, конечно, воскликнуть «О, наивные, древние, если не сказать пещерные, люди!», но не будем забегать вперед. Все изменилось в конце двадцатых годов, когда на рынок пришли статистики с новейшими на тот момент инструментами измерения случайности. Рынок всегда притягивал к себе лучшие умы человечества, суля златые горы тому, кто сумеет вовремя и правильно применить самый современный метод анализа. Кто только не пытался торговать на рынке – и математики, и экономисты, и инженеры, и физики, и даже биологи! И каждый надеялся применить самые современные методы, которые отлично зарекомендовали себя в его области. В двадцатых годах двадцатого века это были математики-статистики. И, О УЖАС: они обнаружили, что все их новейшие на тот момент инструменты показывают ровно то, то Башелье описал в 1900-м. А именно, что рынок – это случайное блуждание! Это было настоящим интеллектуальным вызовом. Ну действительно! Ведь цены отражают закономерности развития компаний и экономики в целом, а так же поведение людей, которое тоже имеет цель. Как может быть случайным и хаотическим то, что отражает закономерности? Для объяснения этого факта пришлось соорудить мощную интеллектуальную конструкцию, которую назвали гипотезой эффективного рынка (далее ГЭР) и которая худо-бедно, но объясняла почему на рынке мы наблюдаем то, что наблюдаем, а именно хаос с точки зрения статистических инструментов. История забавная штука. Она любит издеваться над высоколобыми интеллектуалами и не преминула сделать это сразу же после появления гипотезы эффективного рынка. В ходе Великой Депрессии в Соединенных Штатах индекс имени любителя закономерностей Чарльза Доу совершенно закономерно упал в восемь раз отражая реально сложное положение в экономике. К слову, если бы поведение цен действительно было случайным блужданием, то такое падение должно было происходить раз в несколько миллионов лет. Однако статистиков это не остановило. В соответствии с лучшими традициями своей науки они исключили депрессию из рассмотрения, объявив ее ошибкой наблюдения и сосредоточились на всех случаях, когда рынок, действительно, был очень похож на случайное блуждание. И, надо сказать, преуспели. На долгие почти пятьдесят лет ГЭР стала главной теорией поведения фондового рынка. Кстати, согласно ей поведение цен не то, чтобы нельзя прогнозировать. Можно, конечно, но лучшим прогнозом всегда будет прогноз дурака. Это такой прогноз, при котором мы считаем, что завтрашняя цена будет равна сегодняшней. Самое смешное, что главными несогласными с этой теорией были... догадайтесь кто? Да-да, самые что ни на есть практики, торговцы акциями, трейдеры, которые на своей шкуре испытывали все случайности, хаотичности и закономерности поведения цен. Пока профессора объясняли студентам-финансистам, что рынки эффективны и прогнозировать их нельзя, а лучшей стратегий является стратегия «купил и забыл», трейдеры придумывали все новые и новые методы, анализа, прогноза и зарабатывания денег. Конечно, в условиях отсутствия внимания академической науки, очень многое было просто финансовой алхимией и набором заклинаний, работавших исключительно случайно, как и предписывалось финансовой наукой. Но были и удачные варианты, которыми многие трейдеры с удовольствием пользуются до сегодняшнего дня. Точка, впрочем, не точка, а скорее жирная запятая в этой истории была поставлена в 1987 году, когда американская биржа обвалилась за день на рекордную вплоть до сегодняшнего дня величину. Разбор полетов со стороны комиссии по ценным бумагам, ФБР и ученых показал, что никаких объективных причин такого падения не было. Злого умысла тоже не было и даже роботы (которые тогда уже существовали) не виноваты. Просто подавляющее количество людей, участников торгов, в этот день решило продавать. На эффективном рынке это практически невозможно. С этого момента в башню из слоновой кости, в которой сидели адепты гипотезы эффективного рынка полетели тухлые яйца. Больше всего, естественно, досталось основаниям ГЭР. Здесь, кстати, самое время их напомнить и удивиться! Напоминаю: 1. Каждый отдельный участник рынка не способен существенно влиять на цену. 2. Люди действуют рационально (т.е. разумно интерпретируют информацию с целью максимизации возможной прибыли) 3. Участники рынка действуют независимо. А теперь - удивляюсь: такие вполне естественные предположения делают поведение цен хаотическим и непрогнозируемым! К счастью, исследования последних двадцати лет показали, что все не так хорошо (или плохо - это с какой стороны посмотреть). Во-первых, любой мало-мальски опытный трейдер с ходу найдет нарушения принципа 1, особенно в малоликвидных бумагах. Во-вторых, как выяснилось в результате исследований, которые оформились в области, называемую сейчас "поведенческие финансы", люди вовсе не обязательно действуют рационально, а мотивы участия в торговле могут существенно отличаться от стремления к максимальной прибыли. Как ведут себя люди до конца непонятно до сих пор, но это поведение уже назвали "ограниченно рациональным". Наконец, в-третьих, оказалось, что трейдеры склонны к подражанию и, следовательно, коллективному поведению, в том числе поведению ошибочному. Один из не столь давних примеров коллективного заблуждения, длящегося несколько лет - безумный взлет индекса NASDAQ в начале двухтысячных. Он был обусловлен массовым заблуждением участников рынка относительно перспектив т.н. информационной экономики. Когда заблуждение развеялось - индекс обвалился в несколько раз и до сих пор не достиг своих исторических максимумов. И самое забавное в этой истории то, что отклонения от предположений ГЭР делают рынок предсказуемым! Да-да, возможность влиять на цену, нерациональность участников и коллективные заблуждения приводят к формированию двух новых типов ценового поведения, которые отличаются от непрогнозируемого хаоса и, в принципе, могут прогнозироваться. Это очень хорошо известные любому трейдеру тренды (о которых говорил еще Доу) и флэты. В трендах большинство участников рынка стремятся следовать прошлому поведению, в результате чего формируется направленное движение. Во флэтах – наоборот, большинство стремиться совершать противоположные прошлым движениям рынка действия и формируется коридор цен с отскоками от стенок. И тот и другой тип движения можно прогнозировать, в отличие от хаоса в случайном блуждании. Какова же доля прогнозируемости на рынке? Согласно данным последних нескольких лет доля хаоса в рыночном поведении составляет от 30 до 50 % времени, остальное занимают тренды и флэты. То есть от 50 до 70 % времени рынок в принципе является прогнозируемым! В чем же проблема всех, кто приходя на рынок обнаруживает, что те методы, которые замечательно работали в других областях вдруг оказывается бессильным? При этом надо сказать, что арсенал методов, которыми пробуют прогнозировать рынок огромен, ибо все, что появляется сначала в математике, а потом успешно используется хоть где-нибудь сразу же применяется к рынку. Такова уж сущность рынка: с одной стороны он манит возможными высокими прибылями, с другой – это самая сложная искусственная система созданная человечеством. А проблема в следующем... Но, пожалуй, сначала о прогнозах вообще. Что такое прогноз? В самом общем определении это разумно обоснованное суждение о состоянии какого-либо явления в будущем. В научном понимании (а, я надеюсь, именно таковое мы здесь и обсуждаем) это суждение всегда основано на специальном исследовании объекта прогноза. Что такое прогноз рынка? Это разумно обоснованное суждение о будущем состоянии рынка, основанное на специальном исследовании рынка. Что такое рынок? Это участники рынка (трейдеры), их взаимодействие (сделки) и результат этого взаимодействия (динамика цен). Однако в большинстве разговоров про прогнозируемость под рынком понимают только третью составляющую, т.е. собственно динамику цен, о которой собственно и шла речь в первой части моего трактата. Прогнозы бывают разными. Самый примитивный тип прогноза – точечный. В котором мы должны указать конкретное значение величины. Если речь о ценах, то конкретную цену в будущем. Ну, например, завтра цена Газпрома будет 153 рубля! При этом научно уточнить какая именно цена и в какое конкретное время. J Такой тип прогноза наиболее сложен на рынке в силу значительного количества факторов, влияющих на цену. Дугой тип прогноза – интервальный, когда мы указываем интервал, в который попадет прогнозируемая величина с заданной вероятностью. Этот тип прогноза уже вероятностный. Частным случаем данного прогноза является односторонний вероятностный прогноз, когда мы говорим, что цена останется выше (или ниже) заданного уровня с заданной вероятностью. Например: с вероятностью 99,99 % в течение понедельника 5.08.2013 цена Газпрома будет ниже 153 рублей. Такой тип прогноза более интересен для использования на рынке, поскольку уже позволяет принимать обоснованные торговые решения. Возможен вероятностный прогноз не цены, а какой-либо другой рыночной характеристики. Обычно говорят о направлении цены. «Ну ты скажешь мне, наконец вверх, или вниз???» спрашивает трейдер аналитика в лифте в бородатом анекдоте. Здесь речь идет о вероятностном прогнозе направления изменения цены и, обычно, под непрогнозируемостью рынка понимают именно сложность такого прогноза, отличающегося по вероятности от 50 %. Наконец, можно говорить и об условно-вероятностных прогнозах, когда будущее ставится в зависимости от условия. Например: если цена Газпрома в понедельник 5 августа хотя бы раз окажется выше 153, то цена закрытия Газпрома во вторник с вероятностью 70 % будет выше 154. Приведенных типов прогноза мне пока достаточно для обсуждения прогнозируем ли рынок, а точнее динамика цен, в принципе. Конечно прогнозируем! Причем с высокой вероятностью, существенно отличающейся от 50 %. В качестве аргумента, который может проверить любой желающий: если сегодня дневная свечка была белой, то вероятность того, что завтра будет пробит сегодняшний хай дня равна примерно 65 – 68 %. Это правило железно работает на любых рынках и практически на всех разумных временных интервалах. Это ли не прогнозируемость в понимания направлений движения? Однако, вернемся к вопросу о том, почему же возникают существенные сложности с прогнозированием цен. Ответ понятен из введения: потому что существует три разных типа поведения. Хаос – непрогнозируем и в периоды, когда цены ведут себя хаотически (как мы уже знаем это занимает от 30 до 50 % времени) прогноз бесполезен. Тренды –прогнозируемы. На них хорошо работают даже простейшие регрессионные и авторегресионные модели и даже скользящие средние позволяют получить устойчивый плюсовой результат. Флэты – более сложное состояние, но тоже прогнозируемое. Во флэтах можно использовать всяческие изощрения с разложением в Фурье-ряды и тригонометрические модели возврата к среднему, но можно обойтись и парочкой осцилляторов. Однако! Если мы пробуем разработать одну модель, которую можно использовать для прогнозирования в любой момент времени, то неизбежно потерпим фиаско. Просто потому, что методы прогноза трендов не работаю во флэтах и наоборот, а на хаотическом участке спасуют и модели прогноза трендов и модели прогноза флэтов. Будущие методы прогноза цен, которые, очевидно, будут созданы окажутся сложными, поскольку сложность метода прогноза должна быть адекватной сложности объекта прогноза. А поведение цен один из самых сложных объектов, с которыми приходилось сталкиваться человеку. В этих методах обязательно будут методы идентификации текущего состояния рынка и выбор наиболее адекватной для текущего состояния модели. Банальной книжкой по техническому или фундаментальному анализу здесь не обойтись. Конечно, трейдеры, столкнувшиеся со столь сложной системой и на собственно шкуре (а, точнее счете) прочувствовавшие, что все известные им ранее методы прогноза на рынке работают плохо просто вынуждены искать что-то другое. И их нельзя в этом обвинить – ведь современная научная экономическая и математическая мысль только подошла к пониманию того как на самом деле нужно решать задачу прогноза цен. Но хорошая новость состоит в том, что достаточно большое количество трейдеров методы успешной торговли находят. Сейчас, эти методы сосредоточены в области контроля риска и управления кривой эквити счета, основанного на правильной обратной связи своих действий и изменении динамики счета. Мой оппонент называет это «правильными действиями». И здесь я должен вернуться к определению рынка. Рынок – это участники рынка (трейдеры), их взаимодействие (сделки) и результат этого взаимодействия (динамика цен). С третьей частью мы разобрались: прогнозировать ценовую динамику сложно и даже очень сложно. Следовательно, остается сосредоточиться на собственных характеристиках (динамика счета) и собственных действиях (совершении сделок). Успешная система торговли всегда содержит в себе правила совершения сделок, которые приведут к положительной динамике счета. Однако, что лежит в основе таких правил? Всегда это либо опытным путем, либо специальным статистическим исследованием на прошлых данных, установленное понимание того, что данная последовательность действий приведет к желаемому в будущем изменению счета (естественно положительному). Размер счета трейдера – это одна из характеристик рынка. А разумно обоснованное суждение о будущем состоянии счета трейдера, в соответствии с данным выше определением и есть условно-вероятностный прогноз, который и лежит в основе любой успешной системы торговли. |

Знаете ли Вы, что с 2010по2013 год проведено 2000 аукционов по продаже государственных предприятий?

|

Итак. Знаете ли Вы, что с 2010 по 2013 год проведено около 2000 аукционов по продаже мелких и средне-мелких государственных предприятий (стоимостью от нескольких сот тысяч до нескольких миллионов рублей)? 1. Нет 2. Что-то слышал об этом 3. Читал об этом в печатных СМИ и видел аналитические передачи 4. Да. Знаю где найти актуальную информацию об аукционах, которые будут проводиться в текущем месяце. |