|

|

|

Мои ожидания, относительно закрытия недели на положительно территории, не оправдались. Отметка 1440 пунктов, которая ранее выступала сильным уровнем поддержки, стала преградой на пути «быков». По итогам торгов неделя закрыта в минус 10 пунктов. Но не все так пессимистично, последние три торговых сессии закрыты были на положительной территории, что вселяет определенную долю оптимизма, особенно после затяжного падения. Дневной график: Разворотный молот от нижней границы подтвержден, последующие две торговые сессии закрыты в плюс. Основное сопротивление находится на отметке 1440-1445 пунктов. Тот же график, но в более широком масштабе: Цене не удалось вернуться в границы долгосрочного восходящего канала, и этот факт может сыграть на руку продавцам. Недельный график: На недельном графике цена нарисовала фигуру похожую на разворотный «молот», но т.к. цене не удалось вернуться в восходящий канал, говорить о каком-то сильном смещении вероятности в сторону роста я бы не стал. Да, есть предпосылки, но для их реализации необходимо закрепиться выше отметки 1445 пунктов. Резюмируя все вышесказанное, вывод напрашивается сам собой, дальнейшая динамика будет зависеть целиком и полностью от активности «быков». Если им удастся сломить уровень, то рост может получить ускорение, в противном же случае трехдневный отскок может быть полностью перекрыт продажами. К факторам риска, на выходные, я бы отнес обострившуюся ситуацию вокруг Северной Кореи. Конечно, с трудом верится, что Ким Чен Ин решится на военные действия, но чужие мысли - потемки. Более детальный обзор с графиками и календарем макростатистики Вы всегда можете найти в моем блоге на Nettrader.ru Всем удачных выходных!

|

|

Ростелеком опубликовал отчетность за 2012 год по МСФО. Выручка компании увеличилась на 6,6%, что совпало с нашими ожиданиями. Как и другие компании телекоммуникационного сектора, Ростелеком постепенно снижает в своей выручке долю доходов от фиксированного сегмента связи. Если в 2011 году суммарная доля доходов от местных и внутризоновых телефонных соединений, междугородной и международной телефонной связи в общей выручке составила 44,3%, то по итогам 2012 этот показатель снизился до 38,9%. Это является отражением принятой в 2013 году стратегии, согласно которой для укрепления рыночных позиций и достижения высоких темпов роста выручки Ростелеком планирует фокусироваться на наиболее динамично развивающихся сегментах рынка: мобильном и фиксированном ШПД, а также на облачных сервисах. В приоритетных направлениях бизнеса наблюдается рост абонентской базы: количество пользователей платного ТВ увеличилось на 12% (с 5,93 до 6,65 млн человек); количество абонентов мобильной связи по итогам года составило 13,6 млн человек, увеличившись за год на 8,8%. В сегменте ШПД абонентская база за 4 года почти утроилась – с 3,6 млн пользователей в 2008 году до 9,2 млн в 2012. Однако обратной стороной роста абонентской базы является снижение ARPU: по ШПД и мобильной связи этот показатель снизился на 5,2 и 7% соответственно; и только по платному ТВ среднемесячный доход с абонента вырос с 98 до 115 рублей по итогам года. Чистая прибыль компании оказалась ниже наших прогнозов и составила чуть более 35 млрд рублей, что на 18% ниже уровня предыдущего года. Такой результат обусловлен более высокими операционными расходами. Амортизационные отчисления выросли на 13% по сравнению с 2011 годом за счет затрат, связанных с видеотрансляцией выборов и ввода новых основных средств, в частности строительство 3G+ сетей. Кроме того, на 11% были увеличены расходы на персонал, что связано с эффектом единовременного уменьшения расходов по пенсионным планам в 4 квартале 2011 года в размере 4,8 млрд руб., найма коммерческого персонала в мобильный сегмент, а также создание резервов по компенсациям сотрудникам в рамках 20 %-ной оптимизации административного персонала, запланированной на 2013 год. Отметим также, что 2012 году в рамках программы реорганизации компании было приобретено 3,86% собственных обыкновенных акций, в результате чего доля казначейских акций на балансе компании выросла до 6,55%. Наиболее важным приобретением в секторе M&A можно назвать 100% акций компании Скайлинк, что дало Ростелекому доступ к 3G лицензиям в 69 регионах России. Мы обновили модель Ростелекома, внеся незначительные изменения. Исходя из наших прогнозов P/E 2013 Ростелекома составляет 10,2, что исключает акции этой компании из числа наших приоритетов. В ближайшее время поддержку акциям Ростелекома окажет принятое Советом директоров решение о ценах выкупа у акционеров, несогласных с реорганизацией. Согласно этому решению, цена выкупа привилегированной акции составит 95,24 руб., обыкновенной - 136,05 руб., что не позволит котировкам существенно снизиться. Прогноз по стоимости акций компании. Задать нам вопрос по данному эмитенту вы можете здесь.

|

|

Компания Ленгазспецстрой, занимающаяся строительством инфраструктурных объектов в сфере газодобычи, опубликовала отчетность за 2012 г. Отметим, что выручка вышла несколько ниже наших ожиданий (70 млрд руб. против прогнозных 74 млрд руб.). Основной вклад внесло признание доходов от строительства участков Северо-Европейского газопровода, газопровода Бованенково-Ухта, а также объектов на Сахалине. В общей сложности рост выручки г/г составил почти 20%. Однако аналогичный рост себестоимости привел к тому, что валовая прибыль показала небольшое снижение, составив 2,6 млрд руб. Иными словами, компании в полной мере не удалось использовать выгоду от своего портфеля заказов, так как основную долю себестоимости составили расходы на СМР, также показавшие тенденцию к росту. Финансовые статьи не внесли существенного искажения, в результате чистая прибыль компании снизилась почти на 10% до 1,5 млрд руб. С учетом предполагаемых планов Газпрома по строительству газопроводов (Южный поток, Восточная газовая программа) спрос на услуги компании останется устойчивым, хотя прежних темпов роста финансовых показателей мы не ожидаем. С 2011 г. компания вышла в новый диапазон чистой прибыли (район 1,5 млрд руб.); на наш взгляд, в ближайшие пару лет эта цифра вполне может быть доведена до 2 млрд руб. Также стоит отметить, что в предыдущем году компания выплатила в виде дивидендов 78% чистой прибыли, если аналогичный коэффициент выплат сохранится и сейчас, дивидендная доходность по акциям может составить примерно 16%, что кажется значительным даже на фоне других российских активов. Исходя из наших прогнозов, акции компании торгуются с P/E2013 в районе 4 и пока не входят в наши портфели. Прогноз по стоимости акций компании. Задать нам вопрос по данному эмитенту вы можете здесь.

|

|

Компания М-видео опубликовала отчетность по МСФО за 2012 г. Финансовые показатели полностью совпали с нашими ожиданиями. Выручка выросла на 19% по сравнению с 2011 годом, составив 133,6 млрд руб. на фоне расширения сети магазинов, включая открытие новых точек интернет-продаж в 16 городах России, и роста цен на продукцию. Чистая прибыль при этом увеличилась на 23%, составив 4,1 млрд руб., вследствие роста продаж и признания доходов по отложенному налогу на прибыль. Стоит отметить, что у компании по-прежнему нет долгов. Помимо прочего, в 2012 году эмитент выплатил рекордные промежуточные дивиденды в 30 рублей на акцию, что отражает возможность компании генерировать положительный денежный поток для своих акционеров. Подводя итоги, надо сказать, что рынок позитивно воспринял вышедшие результаты, отразив их в росте котировок. По нашим прогнозам, компания и дальше продолжит развиваться впечатляющими темпами, демонстрируя при этом контроль над затратами. Это, на наш взгляд, должно отразиться в значительном росте чистой прибыли, который в ближайшие пару лет может составить от 20 до 35%. Что касается наших приоритетов, компания хотя и обладает положительной потенциальной доходностью, но пока не входит в наши портфели. Исходя из наших прогнозов, акции компании торгуются с P/E 2013 – 8. На данный момент мы видим более интересные возможности среди представителей других отраслей. Прогноз по стоимости акций компании. Задать нам вопрос по данному эмитенту вы можете здесь.

|

|

Индекс S&P500 вырос вчера всего на 0,41%, но этого хватило для того, чтобы закрыться на историческом максимуме. Спустя почти 6 лет индекс S&P500 восстановил все потери. Сегодня и в понедельник основные европейские рынки, - Германии и Великобритании, а также ряд других рынков, - закрыты в связи с празднованием католической пасхи. Поэтому активность будет пониженная. Я не жду резких движений на рынке, хотя поводы могут найтись (Италия). В прицеле Германия Позитивный сюрприз в розничных продажах Германии обеспечил вчера рост рынков акций в европейскую сессию и возвращение EUROUSD выше 1,28. В то же время незамеченными рынками остались данные по занятости в Германии. А они оказались худшими за последние 5 месяцев. В целом, данные по Германии в марте показали серьезное ухудшение экономической ситуации. Таким образом, в Германии тоже начинается замедление экономики. Это более серьезный негативный момент для EURO, чем Кипр. Тревожным обстоятельством также является тот факт, что ухудшение экономических показателей происходит при относительно низком курсе EURO, что должно быть благоприятно для экономики еврозоны. Сегодня дедлайн в Италии В Италии политическая неразбериха продолжается. Сегодня крайний срок, отведенный на формирование правительства. Президент Италии соберет у себя лидеров трех крупнейших фракций в парламенте и попытается найти решение, которое устроит всех. Берсани вчера заявил, что широкое коалиционное правительство создать не удается. Если в результате опять возникнет техническое правительство, подобное Монти, то это будет воспринято как позитив для EURO и рынков акций. В этом случае у EURO есть шансы достигнуть 1,29. Срыв переговоров окажется негативом для EURO и вызовет снижение в район 1,27. Ограничения по движению капитала на Кипре Кипр стал первой страной в еврозоне, которая установила меры по ограничению движения капитала. Ограничено не только снятие денег с депозитных счетов, но и практически все операции клиентов кипрских банков. Это решение не стоит недооценивать, поскольку оно может напугать инвесторов в ряде других стран. Например, в Люксембурге. Нарушена целостность валютного союза. Фактически это означает, что EURO кипрского происхождения отличается от EURO любой другой страны еврозоны. Сделан первый шаг к выходу из еврозоны. Главный вопрос – как долго это продлится? Первоначально установлен срок в 7 дней, но с большой вероятностью он будет пролонгирован. В последнее время поговаривают, что следующей жертвой европейского долгового и банковского кризиса может стать Словения. Выводы: В общем и целом, я прихожу к выводу, что нас ждет в ближайшее время продолжение снижения EUROUSD как минимум в район 1,27, но существует вероятность, что и в район 1,25-1,26. Первый квартал для рынка акций США оказался одним из наиболее удачных за последние 30 лет. Полагаю, что после обновления исторических максимумов индекс S&P500 становится очень уязвим для коррекции. Основной мой сценарий развития изложен в этой статье. Разница в показателях роста различных активов (S&P500 и 10-year note) с начала года велика, и это может стать поводом для ребалансировки активов крупными фондами в начале следующего месяца.

Это будет дополнительным драйвером для снижения EUROUSD.

|

|

В покупке по стоп-лимит заявкам акции: ПолюсЗолот, Роснефть, Ростел-ао, Сбербанк фьючерсы: EDM3, EuM3, GDM3, RiM3, GZM3, RNM3 В продаже по стоп-лимит заявкам акции: ГМКНорНик, ЛУКОЙЛ, Новатэк ао, Сбербанк-п, Татнфт 3ао фьючерсы: EDM3, SiM3, GMM3, LKM3, RNM3, SRM3 Вне рынка акции: ГАЗПРОМ ао, ВТБ, ИнтерРАОао, НЛМК ао, РусГидро, Сургнфгз, СевСт-ао, Сургнфгз-п, Уркалий-ао, ФСК ЕЭС, ХолМРСК ао фьючерсы: VBM3

|

|

Позитивный сюрприз в розничных продажах Германии обеспечил вчера рост рынков акций в европейскую сессию и вовращение EUROUSD выше 1,28. Розничные продажи в Германии, м/м В то же время незамеченными рынками остались данные по занятости в Германии. А они оказались худшими за последние 5 месяцев. Изменение числа безработных в Германии В целом, данные по Германии в марте показали серьезное ухудшение экономической ситуации. Объём промышленных заказов в Германии, м/м Объём промышленного производства в Германии, м/м Индекс деловой активности в производственном секторе Германии, предварит. Индекс деловой активности в сфере услуг Германии, предварит. Индекс настроений в деловых кругах Германии Ifo Таким образом, в Германии тоже начинается замедление экономики. Это уже более серьезный негативный момент для EURO, поскольку в этом случае уменьшиться оппозиция мерам экономического стимулирования со стороны представителей Германии в ЕЦБ. Тревожным обстоятельством также является тот факт, что ухудшение экономических показателей происходит при относительно низком курсе EURO, что должно быть благоприятно для экономики еврозоны. Настроения германских инвесторов. Последние данные DAX Sentiment показали, что настроения германских инвесторов повернули в сторону ухудшения. И хотя число быков пока еще превышает число медведей, но уже меньше 50% от общего числа опрошенных.

...

|

|

Для тех, кто устал ежедневно читать десятки заявлений Еврочиновников, кому надоело штудировать новостную ленту, что бы понять суть и исход долговой проблемы Кипра, компания Saxo Capital Markets (дочка Saxo Bank) приготовила наглядный обзор всей ситуации.

Кто следующий? Португалия? Испания? Италия? ... Прямую ссылку на изображение можно найти в моем блоге на Nettrader.ru Всем удачных торгов!

|

|

Оптимизм охватывает рынок. И барометр все более зеленый (наверное чует, что зима в Москве, наконец, отступает) и прогнозисты сулят чуть ли не пробой 1450 по индексу. Ой, рано... Коллективный прогноз на сегодня: Коллективный прогноз максимума 1444,9 (прошлое значение максимума индекса 1437,5) Коллективный прогноз минимума 1423,1 (прошлое значение минимума индекса 1415,1) Коллективный прогноз закрытия 1436,5 (прошлое значение 1436,6) Коллективный прогноз среднего значения 1435,5 (прошлое значение 1429,7) Посмотреть прогнозы по остальным инструментам как обычно можно в системе: Дистрибутив системы можно выкачать здесь: news.kalpa.ru/p/download_6.html (ссылка Платформа Windows x86_32) Инструкция по настройке и работе с системой здесь: kalpa.ru/download/Kalpa.StockPrognozManual.pdf Описание системы здесь: www.dartstrade.ru/page/prognoz/ Барометр на сегодня:

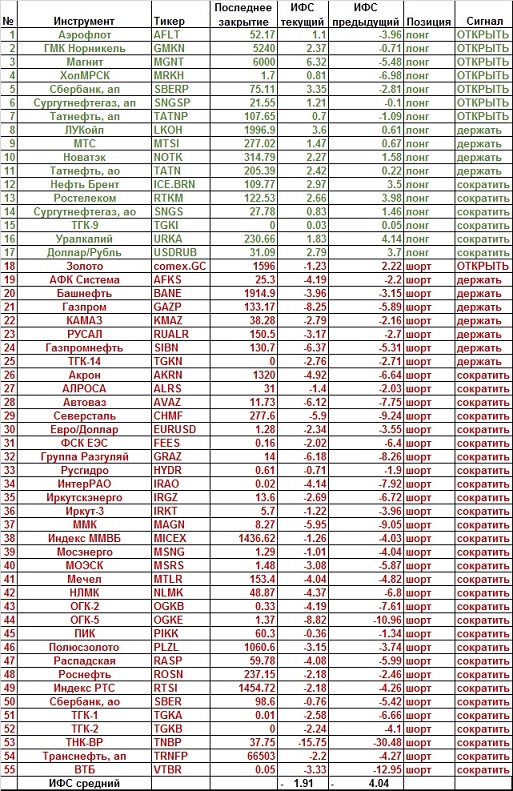

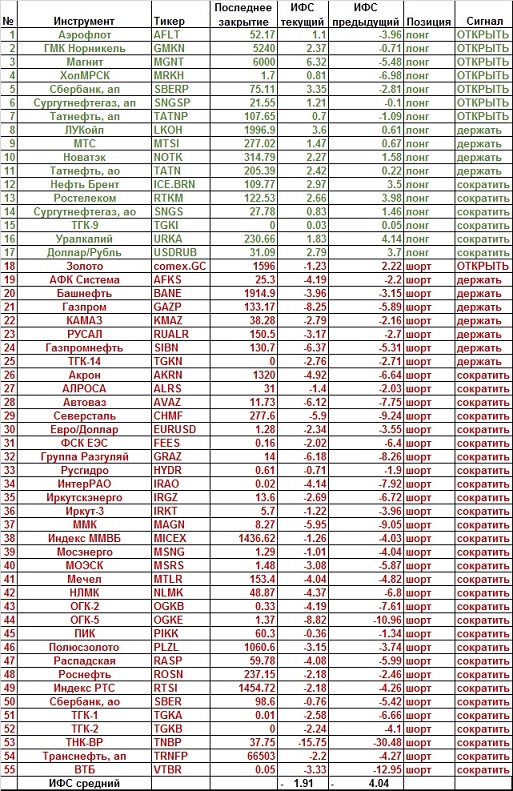

Сигналы таблицы основаны на значении фрактального индекса силы рынка. Описание индикатора здесь: www.dartstrade.ru/blog/gurilka/384.html Положительное значение индекса означает преобладание на текущий момент покупателей в данной бумаге, отрицательное – преобладание продавцов. Изменение знака индикатора означает переход преимущества от покупателей к продавцам или наоборот и является сигналом для изменения позиции. Если Знак меняется с отрицательного на положительный то появляется сигнал на покупку (в таблице появляется строка ОТКРЫТЬ лонг), наоборот – сигнал на открытие короткой позиции (в таблице появляется строка ОТКРЫТЬ шорт). Если бумагу нельзя открыть в короткую позицию, то появление сигнала «ОТКРЫТЬ шорт» означает закрытие позиции и выход в деньги. Другие способы применения фрактального барометра здесь: www.dartstrade.ru/blog/gurilka/395.html

|

|

В последний рабочий день уходящего квартала мы торгуем без своих основных поводырей Америки и Европы. Внешний фон и техническая картина, на российском рынке, мотивирует к покупкам. Посмотрим, смогут ли удержать, заявленный позавчера, темп «быки» в течение дня. Бурных движений сегодня вряд ли стоит ожидать, тем более после полудня. Фьючерс на индекс РТС, 15-ти минутный график: На графике образовался клин, данная формация, по статистике, чаще всего пробивается вниз. Но не буде делать поспешных выводов, ждем выхода. Локальное сопротивление находится на уровне 141500 пунктов, более сильный уровень, он же может стать первой целю роста, 142500- 143000 пунктов. Локальная поддержка 141000 пунктов. Дневной график: Разворотная формация «молот» получила свое подтверждение. Технически, на данный момент, рынок смотрит вверх. Индекс ММВБ, часовой график: Основная борьба предстоит за уровень 1440 пунктов, который разграничивает бычий и медвежий рынки. В начале недели я уже писал, что выход ниже долгосрочной линии поддержки, проходящей в районе 1440-1445 пунктов, склонен считать ложным. Если сегодня «быкам» удастся склонить инициативу в свою сторону, то данное предположение окажется верным. Дневной график: Аналогичная ситуация, разворотная формация получила свое подтверждение, рынок направлен вверх. Более детальный обзор с графиками и календарем макростатистики Вы всегда можете найти в моем блоге на Nettrader.ru Всем удачных торгов!

|

|

|

|