|

|

|

Накануне Совет директоров сетевой компании утвердил параметры дополнительного размещения акций для присоединения ФСК ЕЭС. Размер допэмиссии составит 161 066 440 775 акций, цена размещения – 2,79 руб. Увеличение уставного капитала Холдинга МРСК предусматривает возможность оплаты обыкновенных акций общества как денежными средствами, так и акциями ФСК ЕЭС исходя из стоимости 0,2836 руб. На наш взгляд, такие параметры допэмиссии отражают некоторые положительные сдвиги в корпоративном управлении в компании. Напомним, что осенью 2012 года Холдинг провел допэмиссию почти на 9,5 млрд обыкновенных акций по цене 2,16 рублей. Такая цена была существенно ниже расчетной балансовой стоимости акции (2,86 руб., согласно отчетности за 6 мес. 2012 по РСБУ). Это привело к размытию балансовой стоимости обоих типов акций, при этом в особо неприятном положении оказались владельцы привилегированных бумаг, так как помимо размытия балансовой стоимости одной привилегированной акции они были лишены возможности сохранить свою долю в компании (допэмиссия шла только по обыкновенным акциям. По факту этого размещения нами было направлено открытое письмо Совету директоров сетевой компании, обосновывающее несправедливость определения цены в 2,16 копеек. И сейчас мы рады отметить тот факт, что цена размещения новой допэмиссии в целом соответствует балансовой стоимости акции Холдинга МРСК, согласно бухгалтерской отчетности по РСБУ за 2012 год, которая, по нашим оценкам, составляет 2,75 руб (без учета осенней допэмиссии). Мы учли параметры размещения в объединенной модели Российских Сетей. По нашим оценкам, сетевой гигант имеет положительную доходность, однако она не достаточно высока и пока не позволяет бумагам компании войти в наши портфели. Источник

|

|

В покупке по стоп-лимит заявкам акции: ГАЗПРОМ ао, ПолюсЗолот, Ростел-ао, Сбербанк-п, Уркалий-ао фьючерсы: GZM3, LKM3, SRM3, VBM3 В продаже по стоп-лимит заявкам акции: ГМКНорНик, Новатэк ао, Сбербанк, Сургнфгз, Сургнфгз-п, Татнфт 3ао фьючерсы: EDM3, EuM3, SiM3, GZM3, GMM3, LKM3, SRM3 Вне рынка акции: ВТБ, ИнтерРАОао, ЛУКОЙЛ, НЛМК ао, Роснефть, РусГидро, СевСт-ао, ФСК ЕЭС, ХолМРСК ао фьючерсы: GDM3, RiM3, RNM3

|

|

Внешний фон сегодня располагает игроков к возобновлению покупок, но не следует забывать, что тренд на российском рынке остается медвежий, поэтому впадать в эйфорию от «зеленых» котировок запада вряд ли стоит. Картина на утро:

Фьючерс на индекс РТС. Широкий боковик, с границами 136000- 139000 пунктов, остается по-прежнему, актуален. В ходе пятничных торгов, цена не ушла на новые минимумы только благодаря действиям ЦБ, который впервые в этом году вмешался в курсовую стоимость рубля, что и помогло нашему рынку «отскочить». Не исключено, что интервенция продолжится и дальше, поэтому отдельное внимание по ходу торгов стоит уделять паре доллар/рубль. Открытие ожидаю увидеть на положительной территории, основная преграда для роста, это горизонтальный уровень 139000 пунктов, и диагональное сопротивление, находящееся на отметке 139500 пунктов. От того, пробьёт цена эти уровни или отскочит и будет зависеть дальнейшее направление движения.

Индекс ММВБ. Цена продолжает отрабатывать границы локального нисходящего канала. Сопротивление 1425 пунктов, поддержка 1412 пунктов. Сегодня не исключаю увидеть еще одну попытку прокола верхней границы, но удастся ли закрепиться за ее пределами остается большим вопросом. Ранее неоднократные попытки сломать down- тренд не увенчались успехом. Только за прошедшую неделю мы видели 3 ложных выхода.

Статистика.

Всем удачных торгов!

|

|

С виду кажется, что снижение количества новых рабочих мест и одновременное снижение уровня безработицы - нонсенс. Мне самому часто чудится, что данные регулярно подтасовываются, мало того, я в этом в своё время был убеждён. Но ничего подобного нет и в помине, просто методика расчёта показателей приводит именно к тем результатам, которые мы видим на экране. Советую ещё раз почитать изыскания Karapuzа за прошлый месяц и посмотреть на нынешние показатели в U.S. Bureau of Labor Statistics. Оказывается, отношение числа работающих ко всему населению (Employment-population ratio), по сравнению с февралём, стало даже меньше, показатель снизился до 58.5 и стал практически таким, же, как в марте прошлого года, однако уровень безработицы на тот момент был 8.2. Отсюда и пляшем. Причин для прекращения QE нет и в ближайшем будущем не предвидится. С виду кажется, что снижение количества новых рабочих мест и одновременное снижение уровня безработицы - нонсенс. Мне самому часто чудится, что данные регулярно подтасовываются, мало того, я в этом в своё время был убеждён. Но ничего подобного нет и в помине, просто методика расчёта показателей приводит именно к тем результатам, которые мы видим на экране. Советую ещё раз почитать изыскания Karapuzа за прошлый месяц и посмотреть на нынешние показатели в U.S. Bureau of Labor Statistics. Оказывается, отношение числа работающих ко всему населению (Employment-population ratio), по сравнению с февралём, стало даже меньше, показатель снизился до 58.5 и стал практически таким, же, как в марте прошлого года, однако уровень безработицы на тот момент был 8.2. Отсюда и пляшем. Причин для прекращения QE нет и в ближайшем будущем не предвидится.

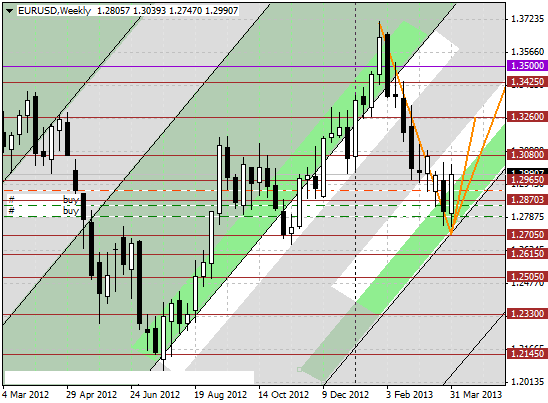

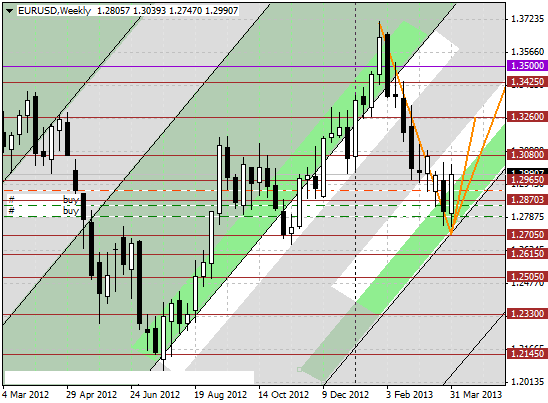

| Category | Mar. 2012 | Jan. 2013 | Feb. 2013 | Mar. 2013 | Change from: Feb. 2013- Mar. 2013 | | Civilian noninstitutional population | 242,604 | 244,663 | 244,828 | 244,995 | 167 | | Civilian labor force | 154,707 | 155,654 | 155,524 | 155,028 | -496 | | Participation rate | 63.8 | 63.6 | 63.5 | 63.3 | -0.2 | | Employed | 142,020 | 143,322 | 143,492 | 143,286 | -206 | | Employment-population ratio | 58.5 | 58.6 | 58.6 | 58.5 | -0.1 | | Unemployed | 12,686 | 12,332 | 12,032 | 11,742 | -290 | | Unemployment rate | 8.2 | 7.9 | 7.7 | 7.6 | -0.1 | | Not in labor force | 87,898 | 89,008 | 89,304 | 89,967 | 663 | Есть странности в поведении рынка, но когда их не было? S&P500 в начале сессии резко упал, но затем спокойно вырос. Это событие можно отнести к "асинхронности" рынков (валютного и фондового). Евро, например, раздумывать не стала, а стала расти сразу после выхода публикаций из Министерства Труда США, и даже раньше. Многие обратили внимание на тот факт, что после достаточно резких выражений главы Еврогруппы о Кипре, как о шаблоне, по которому можно будет строить сценарий для других проблемных стран, Драги смягчил формулировки и заявил, что "способ при помощи которого решаются проблемы на Кипре не будет образцом для подражания". Евро улыбнулась и подросла. В связи с кипрскими событиями на рынке ходит множество слухов. Причём слухи рождаются перед выходными днями. Например в пятницу заговорили о том, что в воскресенье будут банкротить один из кипрских банков. Из этих слухов я могу вынести только одно впечатление: создаётся ощущение, что те, кто собирается банкротить, специально переносят эти события на выходные для того, чтобы лишний раз покошмарить рынки. Видимо распространители слухов считают, будто и МВФ, и Еврогруппа, и ЕЦБ существуют только для того, чтобы пугать рынки разными подвохами. Особенно по праздникам. Ну не дураки же сидят во всех этих вышеперечисленных заведениях. Нехорошим сюрпризом появилось в пятницу сообщение о снижении рейтингов банков Словении. Аналитики "Фитч" отметили, что снижение рейтингов группы банков страны "отражает нынешние финансовые трудности этой страны зоны евро". Словения - небольшая страна, однако её ВВП в три раза больше, чем у того же Кипра, зато в банковском секторе этих двух стран очень большие отличия. В кипрском оффшоре хранилось громадное количество зарубежных средств, чего не скажешь о словенских банках. Так что ситуации в смысле влияния событий разнится во много раз. Не думаю, что снижение рейтингов словенских банков сильно пошатнёт рыночные условия в Еврозоне. Кроме этого, по заявлению Moody's Investors Service, прогноз по банковскому сектору Испании остается негативным, а это уже серьёзно. Если рейтинги испанских банков будут поставлены на пересмотр, то в течение квартала можно будет ожидать их снижения, а Испания, я вам доложу, это не Словения и не Кипр. Невзирая на все отрицательные факторы, евро растёт, причём рост взрывной. По моим данным от нескольких европейских банков, поставляемые мне неким анонимом, сорваны офера на достаточно серьёзных уровнях. Существовала зона хорошего спроса на доллар в зоне 1.3005-30, но заявки были сняты, хотя часть успела отработать, поэтому мы увидели небольшой отскок, а после этого пробитие уровней вверх. Замечу, что этим ростом съедено практически всё падение второй половины марта и последняя недельная свеча перекрыла чёрную свечку предыдущей недели. Я бы назвал этот факт очень сильным стимулом для дальнейших покупок евро. Но пока не буду бежать впереди паровоза. В последнее время, как впрочем и во все времена, на рынке выживают не убеждённые в собственной правоте, а осторожные. Поэтому останусь сдержанным в своих предположениях. Слишком всё хлипко стоит. Точно так же я отнесусь к тому, что кто-то хорошо "хапнул" на йеновых кроссах. Молодцы, ничего не скажешь. А особенно здорово было правильно рассчитать коррекцию и продолжение роста, который был практически неминуем. Но как раз такого рода расчёты и именно в йеновых кроссах часто не поддаются никакой логике. Можно схлопотать. По этой самой причине я отошёл от торговли йеной и даже немножко жалею, что прописал в правилах не касаться этих валютных пар. Но внутреннее спокойствие часто дороже прибыли. По торговле. Во время последних двух дней роста отложенными ордерами была набрана пирамида покупок евро. Не надеясь на благосклонность рынков к выходным дням, в которые, по слухам, происходят всякие каверзы, я прикрыл большую часть позиций. Верхние закрыл все, оставил только несколько покупок, из них 1.2805 и 1.2843. На недельном графике евро тело последней свечи перекрыло тела двух предыдущих, но и это самое главное. Я считаю более важным то, что в очередной раз отработала моя М-сетка, все закономерности и тонкости работы которой я ещё не изучил. В апреле будет как раз два года с тех пор, когда я её нарисовал в первый раз, и она работает как часы. Добавились мелочи, типа вложенных зон, которые выполняют свои функции возле основных границ, но основой являются сами большие временные зоны. Поэтому попытаюсь представить перспективу и нарисую две линии направления. Для того, чтобы они начали работать, естественно нужно подтверждение в виде ещё хотя бы одной свечи недельного роста.

Золото. На падающем долларе цена золота просто обязана расти. Это не связано с инвестированием в металл, это самая простая арифметика соотношений цен: при неизменной абсолютной цене растёт его относительная стоимость при падении базового актива. К тому же на графике, который я публиковал месяц назад, цена успела отработать и трендовую линию и нижнюю границу ценового диапазона. Так что при снижении доллара дальнейший рост золота вполне вероятен.

Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня. — Все графики в публикации сняты с малых рабочих счетов. На них повторены ордера с основных счетов с задержкой по времени.

|

|

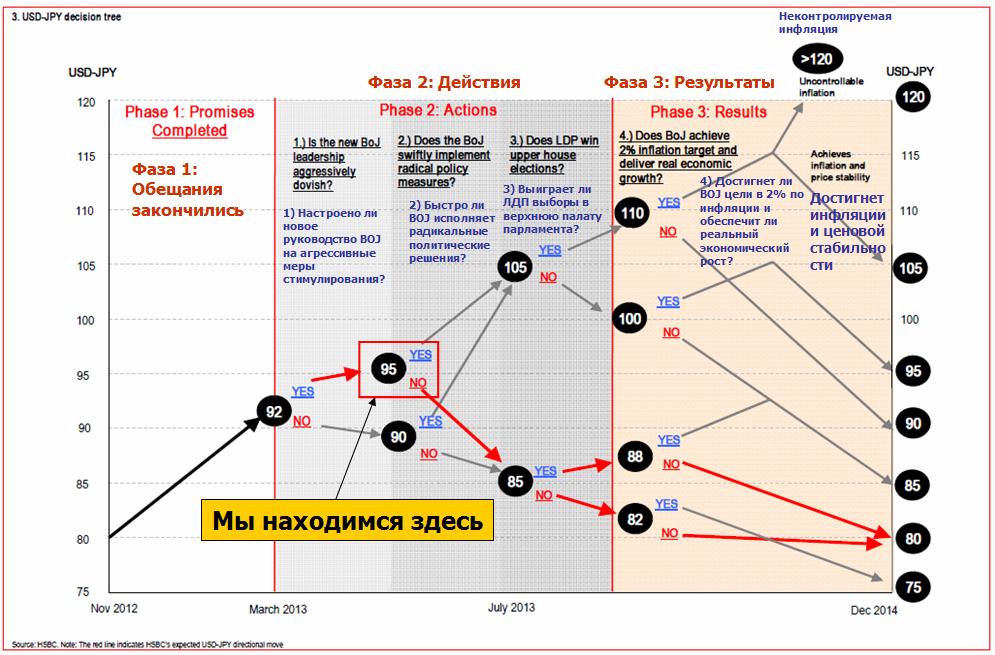

В №467 Forex Magazine я опубликовал большой материал, посвященный японской йене. Факторы, влияющие на японскую йену? В нем была представлена хорошая наглядная схема событий вокруг японской йены от банка HSBC, и зависимость от них курса японской йены.

Согласно HSBC ситуация находилась во второй фазе: фазе действий. «Это фаза тестирования серьезности намерений японского руководства. Рынки хотят видеть радикального управляющего Банком Японии и ждут, что он предпримет радикальные действия. Обещания дальнейших действий на этом этапе уже заложены в цены». «Мы полагаем, что на этом этапе ралли USDJPY может споткнуться", - писали аналитики из HSBC. И они ошиблись. Радикальные действия последовали. В четверг состоялось первое заседание Центрального Банка Японии (BOJ) под новым руководством, состоящим из верных сторонников нынешнего премьер-министра Японии Абэ.

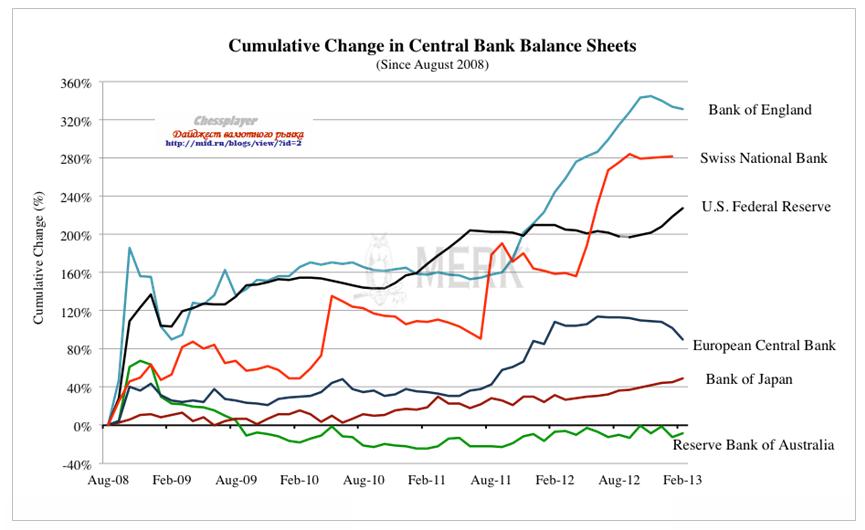

Центральный Банк Японии представил программу радикального «количественного и качественного смягчения». Монетарный «разгул» Банка Японии В то время, как Банк Японии (BOJ) покупал в последние полтора года ежемесячно активов примерно на 3 трлн. йен, на фоне других центральных банков активы BOJ росли относительно умеренно. На рисунке внизу показано количество денег, «напечатанных» крупнейшими центральными банками в последние годы (распространенный термин, обозначающий QE, хотя при этом количество банкнот в обращении не увеличивается).

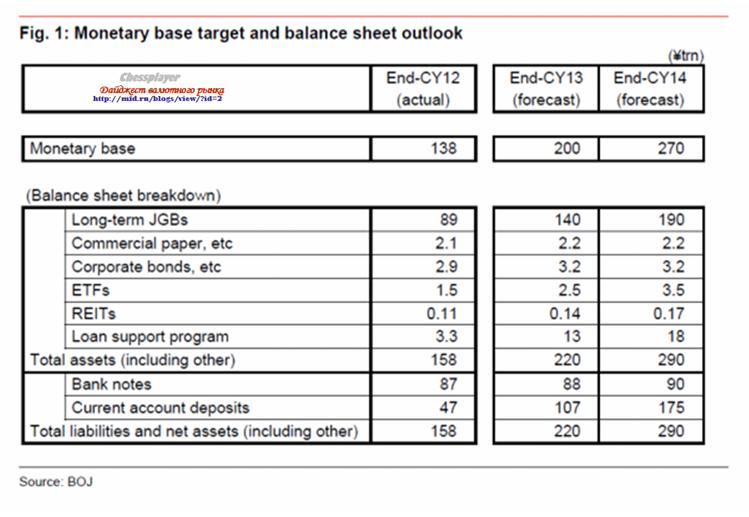

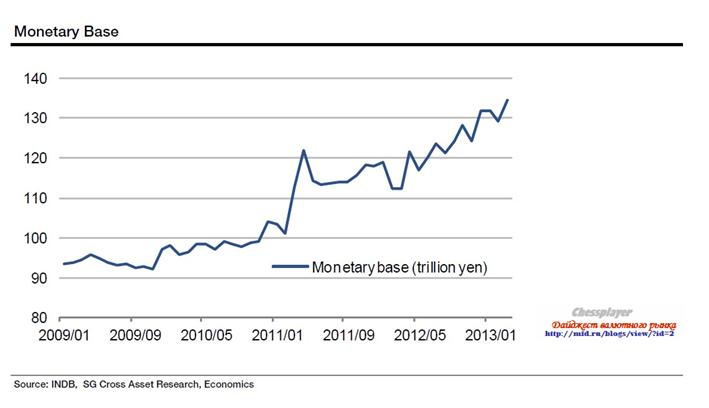

Все изменилось утром в четверг. Программа Центрального Банка Японии превзошла все мыслимые ожидания, и не имеет себе равных по радикальности. Это настоящий монетарный «разгул». Программа BOJ состоит из следующих мер: - Введение контроля денежной базы. Денежная база будет увеличиваться со скоростью примерно 60-70 трлн. йен. Денежная база, которая на конец 2012 года составляла порядка 138 трлн. йен, до конца 2013 года будет увеличена до 200 трлн. йен, а до конца 2014 года до 270 трлн. йен.

- Увеличение покупок японских государственных облигаций (JGB). Банк Японии будет увеличивать количество бумаг, находящихся на балансе центрального банка, со скоростью примерно 50 трлн. йен.

- Расширение спектра покупаемых бумаг вплоть до бумаг со сроком погашения 40 лет. Средний срок погашения JGB возрастет с 3 лет до 8 лет.

- Увеличение покупок рискованных активов: принято решение о дополнительных покупках ценных бумаг фондов акций (ETF) на 1 трлн. йен в 2013 году, и на 1 трлн. йен в 2014 году, а также ценных бумаг фондов , инвестирующих в недвижимость (REIT) на 300 млрд. йен в 2013 и 2014 годах соответственно.

- Приостановлено действие правила банкнот, которое ограничивало количество ценных бумаг, которое Банк Японии мог держать на балансе до значения равного количеству банкнот в обращении.

Принятые решения Банка Японии объединены в следующей таблице.

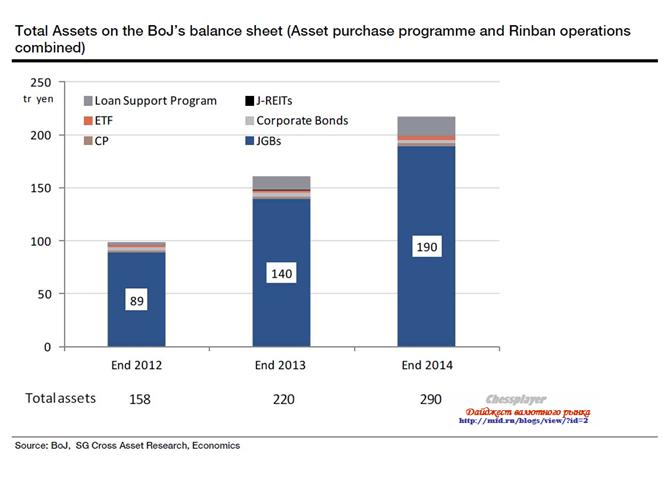

Баланс Банка Японии будет выглядеть следующим образом.

Банк Японии объединил две действующие программы покупок активов, что сделало его действия более прозрачными. Объем покупаемых JGB почти удвоился: с текущих 4 трлн. йен в месяц увеличился до 7 трлн. йен в месяц. Ожидаемое изменение денежной базы выглядит следующим образом.

Банк подтвердил свою твердую решимость сохранять подобные темпы покупок активов до того, пока не будет достигнута цель в 2% инфляции в год. Решение было почти единогласным. Только один член правления Банка Японии выступил против принятых мер, - Kiuchi. Оригиналы документов, относящихся к заседанию. Introduction of the "Quantitative and Qualitative Monetary Easing" (Announced at 1:40 p.m.) [PDF 154KB] Establishment and Abolishment of Principal Terms and Conditions in accordance with the Introduction of the "Quantitative and Qualitative Monetary Easing" [PDF 94KB] Amendment to "Principal Terms and Conditions for the Funds-Supplying Operation to Support Financial Institutions in Disaster Areas" and "Temporary Rules regarding the Eligibility Standards for Debt of Companies in Disaster Areas" [PDF 24KB] Outline of Outright Purchases of Japanese Government Bonds [PDF 92KB] Что будет дальше с японской йеной? С момента объявления Банком Японии новой программы прошло всего два дня, а японская йена подешевела более, чем на 5%. Последний раз мы видели столь сильное движение JPY в ноябре 2011 года, когда Банк Японии проводил валютные интервенции. В связи с этим возникает вопрос: не является ли это заключительным аккордом ралли USDJPY? Приведу вкратце основные аргументы в пользу завершения ралли в USDJPY; их много, они достаточно серьезны, и возникли в основном за счет очень сильного движения USDJPY в последние два дня. Аргументы в пользу завершения ралли в USDJPY Главный из аргументов следующий: Все, кто хотел войти в шорт по японской йене, должны были успеть это сделать за последние два дня. Судя по мощи движения, таких инвесторов было много, и это могло привести к тому, что ряды покупателей иссякли. Второй важный аргумент связан с корреляцией японской йены и японского фондового индекса. Корреляция очень сильная, что показывает следующий рисунок.

Просто визуальное сравнение двух графиков внизу показывает, что корреляция между индексом японской йены (XJY) и индексом NIKKEY (NIKK) близка к -1. Мы видим, что с середины ноября рост NIKKEY составил почти 50%. Это может вызвать желание у крупных инвесторов осуществить балансировку активов, или же просто зафиксировать прибыль. Соответственно, это может остудить пыл быков по USDJPY. На графике самого NIKKEY в пятницу возникла свеча, которая носит название «надгробие» (на могиле быков). Это негатив как для NIKKEY, так и для USDJPY. Есть и другие соображения в пользу того, что на этом движение вверх в USDJPY может прекратиться, либо мы увидим сильную коррекцию. Дальнейшее ослабление японской йены неизбежно Однако при этом на рынке существует столь сильный консенсус в пользу дальнейшего ослабления японской йены, что приходится согласиться с тем, что это ослабление неизбежно. Три причины дальнейшего снижения JPY от Citi В ближайшем будущем Citi видит три основных причины для дальнейшего ослабления японской йены. «Во-первых, мы пока еще не видели, чтобы японские инвесторы агрессивно покупали иностранные активы. Такая ситуация может измениться, - сверхнизкие доходности JGB могут побудить институциональных инвесторов добавить в свои портфели более высокодоходные активы. Йена может продолжить ослабление, если инвесторы станут увеличивать в своих портфелях долю облигаций и акций в иностранной валюте. Во-вторых, сверхмягкая монетарная политика в Японии контрастирует с гораздо менее мягкой позицией других центральных банков. Это может вызвать продолжение кэрритрейда с использованием японской валюты. В-третьих, шорт японской йены является в настоящий момент одним из немногих, обладающих высокой силой, трейдов на валютном рынке. Это может побудить многих инвесторов запрыгнуть в уходящий вагон. Сорос: Банк Японии играет в опасную игру Решение Банка Японии проводить крайне агрессивную монетарную политику может вызвать лавинообразный отток капитала из Японии, - считает легендарный инвестор Джордж Сорос. В интервью телеканалу он сказал, что Банк Японии играет с огнем, и что монетарные власти не смогут остановить отток капитала и ослабление валюты. Будучи уверенными в тенденции на ослабление иены, японские инвесторы попросту будут конвертировать свою валюту в другую и вкладывать деньги за пределами Японии. Сорос назвал этот процесс "лавиной", а меры Банка Японии он считает "слишком смелым действием". Судя по высказываниям знаменитого инвестора, программы Банка Японии таких масштабов он не ожидал. Джордж Сорос пишет: "То, что делает Банк Японии, на самом деле очень опасно, потому как это происходит после 25 лет накопления дефицита бюджета и отсутствия роста экономики. Если иена продолжит падать, как это сейчас и происходит, люди в Японии поймут, что этот процесс будет продолжаться, они будут вкладывать свои деньги за рубежом, падение может стать лавинообразным". Кетти Лин считает, что Банк Японии устранил всякие причины для покупок йены на ближайшие два года Известный аналитик, автор книги «Дейтрейдинг на рынке Forex», Кетти Лин пишет: «Когда речь идет заходит о паре USDJPY, важно понимать, что тренд в этой валютной паре может продолжаться очень долго и зайти гораздо дальше, чем мы можем себе представить. Между 2007 и 2011 годом пара упала почти на 40%. За это время были конечно периоды восстановления, но они были короткими и неглубокими. До этого, между 2005 и 2007 годом пара выросла на 20%, и похожее движение было отмечено между 2002 и 2005 годом. За прошлый год пара USDJPY выросла на 28%, заставив многих инвесторов задуматься над тем, как сильно она еще может вырасти. Принимая во внимание, что Банк Японии только начал количественное смягчение, имеется очень большой потенциал для движения вверх. Если за 10 лет средним значением является 100, то это тот минимум, до которого USDJPY вырастет, хотя и 110 вполне возможно, но 104,5/105 кажется нам наиболее реалистичной краткосрочной целью». Кетти Лин считает, что Банк Японии устранил всякие причины для покупок йены в ближайшие два года, и вытесняет японских инвесторов на глобальные рынки: «Что Банк Японии сделал, это, в общем и целом, официально устранил всякие причины покупать йену в ближайшие два года. Их заявление о решительных мерах по количественному смягчению означает, что они будут делать все, что в их силах, чтобы сместить доходности облигаций вниз, что приведет к агрессивному выходу японских инвесторов из японских облигаций. Они обратят в поисках более высокой доходности свои взоры на зарубежные рынки, и будут делать это на нехиджируемой основе, в то время как действия Банка Японии будут вести к дальнейшему ослаблению японской йены. Другими словами, центральный банк вытеснит японских инвесторов на глобальные рынки». Это самая смелая программа монетарной политики в недавней истории. « Их «количественное и качественное смягчение» - самая смелая программа монетарной политики в недавней истории, и как мы видим по сегодняшней реакции на отчет по занятости в США, она начинает затмевать по своему значению приливы и отливы американской экономики. В долгосрочном плане Nikkei тоже выиграет от действий Банка Японии. USDJPY имеет сильную позитивную корреляцию с индексом, так что дальнейший рост на рынке японских акций будет подпитывать ралли в USDJPY». Предстоит масштабная передислокация активов Мы все привыкли к тому, что события в Америке являются доминирующим фактором для цен на все активы. Несколько месяцев назад на блоге я предположил, что в 2013 году ситуация может измениться, и действия монетарных властей Японии станут основным драйвером цен на рыночные активы. Признаки, что это начинает происходить, - налицо. Решение Банка Японии вызовет масштабную передислокацию активов и будет играть доминирующую роль в движении капитала и установлении обменных рыночных курсов валют. Понижение доходности японских облигаций повлекло за собой резкое снижение доходности долгосрочных американских казначейских бумаг (US Treasuries). Масштаб воздействия отражает график TLT(крупнейшего ETF-фонда облигаций – фонда, инвестирующего в долгосрочные облигации со сроком погашения от 20 лет и выше), - бенчмаркера рынка US Treasuries.

Обращает внимание на себя огромный гэп и очень большой объем покупок облигаций, прошедших в пятницу (часть этого движения сыграл отчет по занятости, но не более одной трети). Доходность американских 10-летних казначейских бумаг впервые в этом году снизилась ниже 1,7%. Сами японские облигации в четверг и пятницу двигались в разных направлениях. В четверг сразу после объявления радикальной программы QE был установлен исторический минимум доходности по долгосрочным облигациям, затем в пятницу последовало резкое движение в противоположную сторону, - доходность стала расти. НА рисунке показаны 10-летние японские облигации.

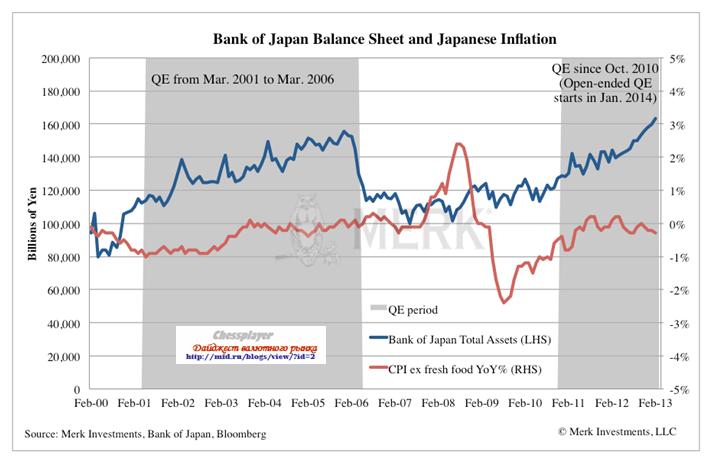

Это может свидетельствовать о том, что японских инвесторов не устраивает такая низкая доходность японских облигаций, и они стали перемещать капитал в другие активы. Это негатив для японской йены. Добьется ли Банк Японии своей цели? Банк Японии не в первый раз пытается за счет покупок JGB повысить уровень инфляции. На рисунке внизу показаны два графика: баланс банка Японии и японский CPI ( за исключением свежих продуктов питания) во время двух последних периодов количественного смягчения.

В 2001-2006 год он предпринял длительный цикл покупок активов, за время которого почти удвоил размер собственных активов ( с 80 трлн. йен почти до 160 трлн. йен). В результате ему удалось всего лишь поднять уровень инфляции с -1% до 0%. Выводы - Японская йена перепродана настолько сильно, что очень вероятна коррекция USDJPY, притом существенная ( в 200-300 пунктов).

- При этом дальнейшее ослабление йены неизбежно.

- В ближайшие дни и недели возникнет высокая волатильность в JPY-активах, которая будет связана с масштабной передислокацией инвеcторов в другие активы.

- От этой передислокации пойдут сильные волны в US Treasuries, фондовых активах, EURO и USD-активах, высокодоходных валютах ( в частности, AUDUSD имеет заметную в последнее время обратную корреляцию с USDJPY ) и других активах.

- От колебаний в USDJPY пойдут волны в RORO (покупка и продажа рискованных активов).

- Курсы USDJPY и EUROJPY становятся доминирующими факторами для цен многие рыночные активы.

Вам решать, на какой стороне выступить в сделках. А может быть лучше пока оставаться в стороне.

|

|

Хочешь узнать, почему золото упало — прочитал Прайм: оказалось, фиксируют прибыль. Зашел на блумберг — выяснил, что СиБ еще вырастет. Интерфакс тыкнул — там аналитики доходчиво объяснили что будет с рынком. Завел деньги на биржу и там их и оставил. Лепота! Все зло от самоуверенности и мнимых знаний, полученных за пять минут и так же забытых. Может, конечно, и повезти. И краска не отлетит на следующий год. Но есть ли смысл рисковать? Отдайте деньги профессионалам — они их и сами... потеряют! Потому что тоже книжки читали умные.

И опять про хаотическую торговлю. Она еще проще, чем все те приблуды, которым обучают на курсах. Одна кнопка (генерировать портфель) — один параметр (текущий финансовый результат). И статистически выигрыш выходит чаще, чем проигрыш! А, если результат один, то стоит ли тратить силы, время и деньги на герчикодемуросапуновых? Тыкайте-наслаждайтесь! Да и повезти может с высокой вероятностью!))

|

|

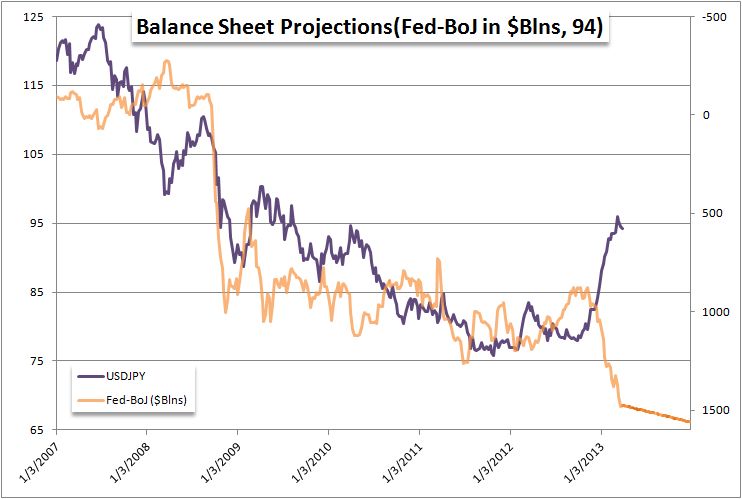

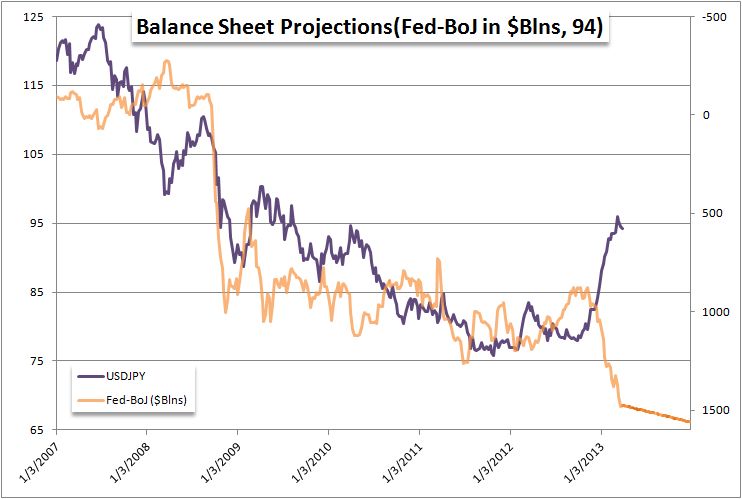

Во вчерашнем обзоре был такой прогноз из двух частей: Если уровень безработицы качнётся чуть вниз, даже на десятую процента до 7,6%, это будет мощнейший драйвер для доллара – даже настроенный на продолжение мягкой политики Джон Вильямс допускает уменьшение объёма покупок уже этим летом. Хотя процент безработицы может снизиться (потому что считается криво), ожидания по количеству рабочих мест (+199К) явно завышены – последствия секвестра бюджета уже начинают сказываться. Все данные по США на этой неделе оказались хуже ожиданий – особенно данные по занятости от ADP и TrimTab. И действительно, уровень безработицы качнулся на десятую процента до 7,6%; этот показатель считается отдельно (по форме U3); есть в отчёте и уровень неполной занятости (по форме U6 - Underemployment Rate), так о вообще снизился на пол-процента - с 14,3% до 13,8%! И всё-таки мрачный показатель количества созданных мест оказался настолько плох, что доллар Dow Jones FXCM Dollar потерял практически половину роста за предыдущий день - буквально ни один экономист из опроса Bloomberg News и близко не угадал эти -88К (наименьшая оценка была +100К, zerohedge туж же подсчитал, что самый большой промах с декабря 2009). Среди плохих новостей: сектор ритейла потерял 24К рабочих мест, значит у потребителя страдает от повышения налогов; а также два американских распиареных экономических тренда оказались не так хороши - энергетических бум и производственный ренессанс (-3К). Уровень рабочей силы упал до минимум с 1979г., 63,3%! Но здесь нашлись добрые люди и подсласлили пилюлю: это оказывается ещё и демографическая проблема, не только структурная. Может быть, но трейдеру гораздо важнее последствия для стимулирующих мер ФРС - я не думаю, что один плохой отчёт изменит позицию ФРС, тем более что данные за февраль пресмотрели до 268К (+32К). Так что постепенное сокращение QE3+4 остаётся веьма вероятным, и счёт идёт уже на месяцы. Небольшое добавление: Когда во вчерашней статье я писал про соотношение количественных мер ФРС и Банка Японии:

я не учёл, что всё-таки объём долларовых активов гораздо больше японских, как и роль этих валют в мировых финансах, так что практического значения этот график пожалуй не имеет. Подробнее напишу в статье про японский банзай.

|

|

Как известно, чтобы иметь стабильную прибыль на форекс необходимо торговать по системе. При этом очень желательно понимать, что происходит на рынке.. Видеть где цена может остановиться, отскочить или сделать разворот. Уровни поддержки и сопротивления...

|

|

Сохраняю длинную позицию по акциям Новатэк ао. Покупаю акции Уркалий-ао. Продаю акции Ростел-ао.

|

|

Сегодня рассмотрим как можно использовать в торговле вилы Эндрюса, названые в честь известного чартиста Алана Эндрюса. На форекс как-то чартизм не жалуют, но ведь по сути это часть графического анализа, который является вкупе с Вашим опытом мощным инструментом для извлечения стабильной прибыли с рынка. Вилы Эндрюса

|

|

|

|

С виду кажется, что снижение количества новых

С виду кажется, что снижение количества новых