|

|

|

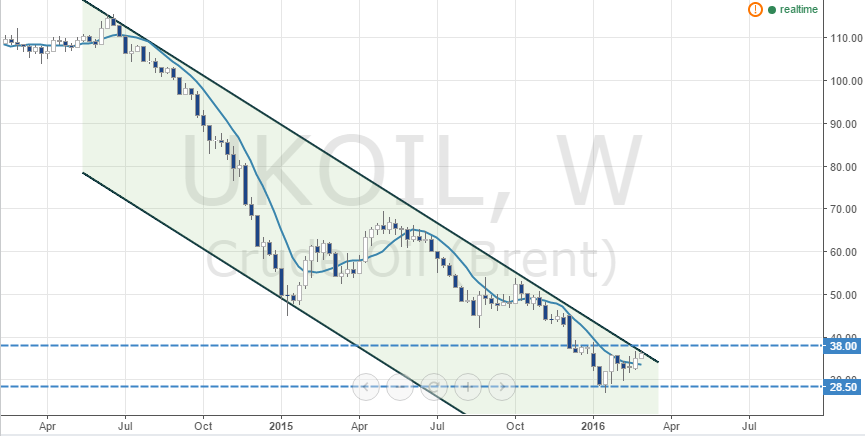

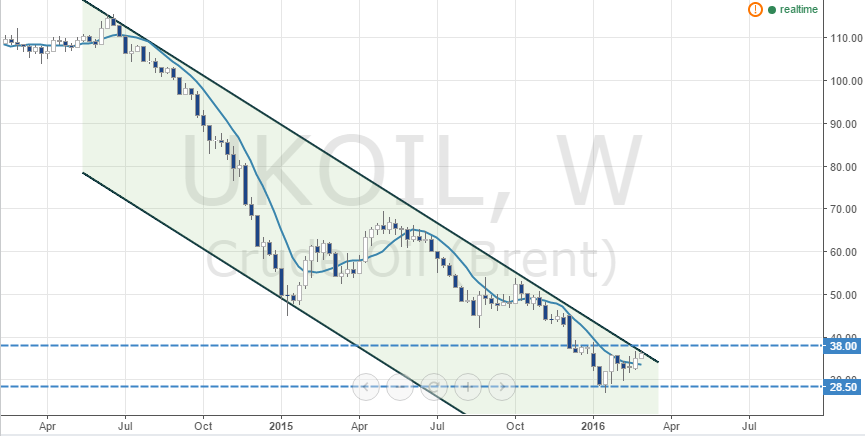

За последние пять торговых недель котировки нефти выросли на 32,5%, что является позитивным фактором для российского фондового рынка в целом и бумаг нефтегазового сектора в частности. Во второй половине января на рынке черного золота было сформировано локальное дно, и сейчас мы наблюдаем коррекцию. На мой взгляд, пока рано говорить о том, что котировки нефти не будут переписывать январские минимумы и начался долгосрочный восходящий тренд. Ситуация может кардинально измениться в любой момент, однако для локального дна рынок созрел по трем причинам. Во-первых, на фьючерсном рынке в начале текущего года было более 90% «медведей», и, как только появилось сообщение о том, что Россия сможет договориться с ключевыми игроками рынка о заморозке добычи, началась активная фиксация прибыли по шортам. Во-вторых, этой зимой в Соединенных Штатах наблюдается увеличение запасов сырой нефти, однако темп этого увеличения значительно ниже прошлогоднего. По данным Baker Hughes, сейчас в США работает 400 буровых установок, а годом ранее их было 986.

Источник Bloomberg. В-третьих, FOMC не торопится повышать учетную ставку, что негативно для доллара, но благоприятно для нефти, поскольку стоимость биржевых товаров номинирована в американской валюте. Доходность двухлетних казначейских облигаций США с начала текущего года понизилась на 0,21%, что указывает на крайне малую вероятность ужесточения кредитно-денежной политики по итогам заседания ФРС, которое состоится 16 марта.

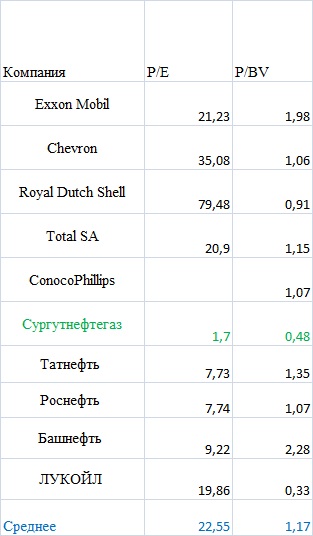

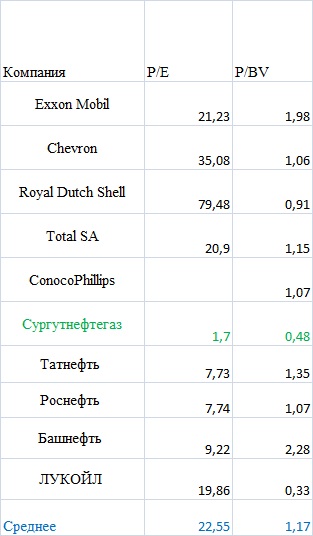

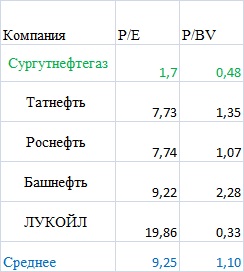

Источник: tradingview.com. Многие российские компании нефтегазового сектора по ключевым мультипликаторам (P/E и P/BV) заметно недооценены по сравнению с зарубежными аналогами. Однако есть одна компания, у которой сформировался особенно высокий потенциал роста. Это Сургутнефтегаз. При среднем значении P/E по отрасли 22,55 Сургутнефтегаз оценивается всего в 1,7 — ниже, чем все остальные компании из моей выборки. По P/BV Сургут находится на предпоследнем месте, позади него только ЛУКОЙЛ.

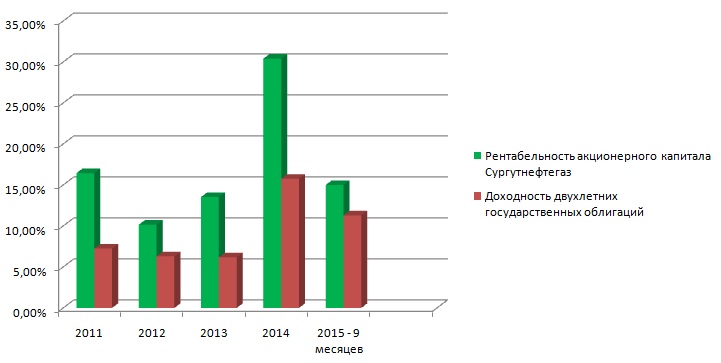

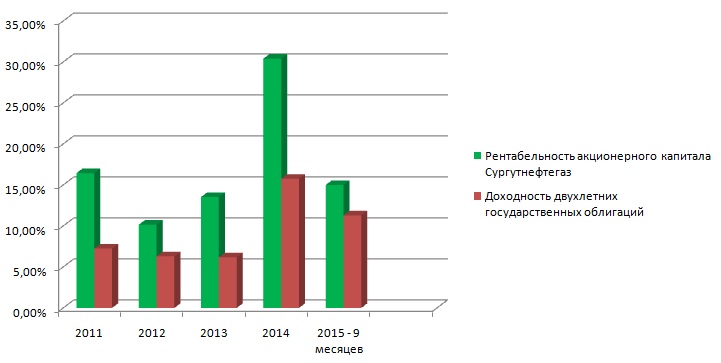

Источник, Google Finance. Рентабельность акционерного капитала за последние несколько лет выше доходности краткосрочных государственных облигаций РФ, что выступает поддержкой для корпоративных бумаг. Инвесторы традиционно рассматривают государственные облигации как объект для инвестиций с низким риском и невысоким доходом и ожидают от вложений в бизнес более высокой доходности, иначе теряется смысл инвестирования. По этому критерию Сургутнефтегаз отвечает требованиям инвесторов, так как демонстрирует высокие результаты в течение длительного периода времени.

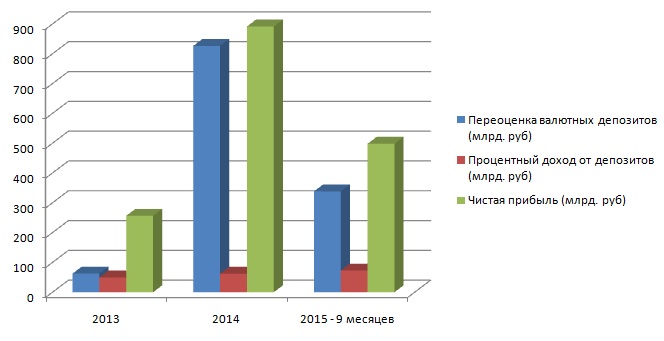

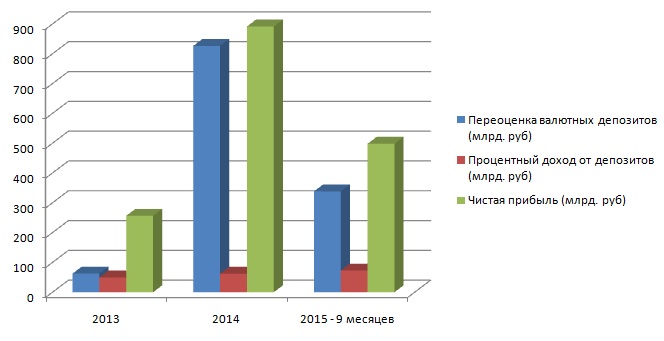

Источник: Bloomberg. Нельзя обойти стороной девальвацию рубля, которая положительно сказывается на финансовых результатах Сургутнефтегаза. Компания имеет валютные депозиты в ведущих российских банках — Сбере, ВТБ и Газпромбанке. Переоценка валютных депозитов за счет девальвации рубля способствует росту чистой прибыли компании. В конце марта мы получим отчет за 4-й квартал прошлого года. Я полагаю, что в ней может быть в сторону увеличения пересмотрен доход от валютных депозитов, поскольку в этот период российская валюта ослабла к американскому доллару на 11,74%. Более того, в первой половине текущего квартала рост котировок пары USD/RUR ускорился и мы стали свидетелями обновления максимума 2014 года, что, в свою очередь, будет способствовать увеличению доходов Сургутнефтегаза.

Источник: tradingview.com

Источник: данные компании Сургутнефтегаз. Еще один немаловажный позитивный фактор я вижу в отсутствии у эмитента долгосрочной задолженности по кредитам и займам. Низкие цены на нефть оказывают давление на все нефтегазовые компании, однако наиболее высоко оно для представителей сектора, имеющих высокую долговую нагрузку. Во второй половине февраля консалтинговая фирма Deloitte опубликовала отчет, где было указано, что порядка 33% американских нефтегазовых компаний могут подать иск о банкротстве уже в 2016 году. Основные причины этого — большие долги и низкие цены на нефть.

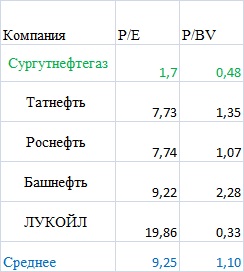

Источник, Google Finance. На мой взгляд, позитивный фундаментальный фон позволяет покупать обыкновенные акции Сургутнефтегаза. Если исходить из показателя P/E по российским нефтяным компаниям, то его среднее значение по отрасли составляет 9,25, что предполагает потенциал роста обычки Сургута на 444%, до 213,34 руб. Эта цель может быть достигнута в долгосрочной перспективе. Консервативные инвесторы могут воспользоваться мультипликатором P/BV, который сигнализирует о способности бумаги подорожать на 129%, до 89,79 руб. Совершить сделки по акциям компании вы сможете, открыв счет у одного из крупнейших и надежных брокеров страны. У него же вам предложат выгодные условия с открытием ИИС.

|

|

Инвестиции в кризис Эти ценные советы помогут пережить трудные времена и могут быть применены к Вашему портфелю ценных бумаг. Ниже приведен опыт инвестиций на снижающихся рынках.

Совет # 1: Не кладите все яйца в одну корзину Всегда держите диверсифицированный портфель, независимо от текущих рыночных условий. Если все бумаги, которыми Вы владеете, движутся в одном направлении с равной скоростью – вероятнее всего портфель плохо диверсифицирован. Лучше всего наполнять портфель акциями компаний из разных секторов экономики. Совет # 2: Не существует без рисковых вложений Рынок бывает непредсказуемым. Даже аналитики и менеджеры крупных фондов время от времени ошибаются. Совет # 3: Грамотно управляйте рисками

Каждая инвестиция несет в себе риск. Вы можете попытаться измерить риск и попытаться компенсировать его, но вы должны признать, что риск присущ каждой сделке. Оцените свою готовность взять на себя каждый риск Совет # 4: Всегда держите в запасе наличные деньги Если Вы всегда покупаете на всю сумму депозита, то можете упустить возможности, которые возникают на других рынках/инструментах. Установите определенный процент от общего портфеля держать в наличных деньгах. Совет # 5: Запаситесь терпением Бывает рынку требуется длительный период времени, для того что бы он пришел в норму. Иногда терпение лучших вариант дальнейших действий, а не распродажа портфеля или изменение стратегии инвестирования. Совет # 6: Следите за новостями Новости рынка должны быть истолкованы по отношению к вашей ситуации. Иногда инвесторы слишком остро реагируют на новости, особенно если негативные новости выходят постоянно. Обращайте внимание на новости и старайтесь понимать, новости создают те же люди, для журналиста важно выдать популярный материал для того что бы собрать как можно больше читателей. Поэтому если выходят плохие новости, начинайте изучать отчеты компании самостоятельно – таким образом можно понять говорят Вам правду или пытаются развести. Определите, новость представляет собой значительный нисходящий тренд, финансовое серьезное негативное изменение в бизнесе компании, или просто временный всплеск. Проведите анализ отрасли и конкурентов компании. После тщательного анализа, Вы можете решить, нуждается портфель в изменении или нет. Совет # 7: Когда продавать и когда держать

Планируйте заранее варианты развития событий, для того что бы понимать в какой ситуации держать акции, а в какой распродавать портфель. Не бойтесь сократить свои потери. Если текущее значение вашего портфеля демонстрирует признаки падения далее, стоит рассмотреть вопрос о принятии некоторых потерь в настоящее время. Помните, что эти потери могут быть перенесены, чтобы компенсировать доходы от прироста капитала в будущем. Выборочные продажи могут дать наличные деньги, необходимые для покупки инвестиций с потенциалом более высокого дохода. Принимайте решения по каждой инвестиции отдельно, но не забывайте оценить ваше общее распределение активов. Итог Нисходящие колебания на фондовом рынке неизбежны. Чем лучше вы подготовлены к ним, тем лучше ваш портфель будет терпеть их.

|

|

Московская биржа опубликовала консолидированную финансовую отчетность по МСФО за 2015 год. см таблицу http://bf.arsagera.ru/moskovskaya_birzha/itogi_... Операционные доходы биржи увеличились на 51,3% до 46,0 млрд. рублей вследствие роста комиссионных доходов (+14,1%) валютного, денежного рынков и рынка облигаций, увеличения процентного дохода за счет более высоких процентных ставок и роста стоимости портфеля ценных бумаг. Комиссионные доходы фондового рынка прибавили 4% и составили 3,275 млрд. руб., при этом доходы рынка акций по сравнению с предыдущим годом сократились на 7,0% до 1,64 млрд. рублей, а комиссионные доходы рынка облигаций увеличились на 14,3% до 1,18 млрд. рублей, в основном, за счет большого объема первичных размещений. Доходы от услуг листинга и прочих сервисов выросли на 28,6% до 451,5 млн. рублей. Комиссионные доходы валютного рынка выросли на 27,0% до 4,3 млрд. рублей. На фоне высокой волатильности курсов валют объем торгов рынка спот вырос на 32,8%, а объем операций своп — на 37,6% вследствие повышенного спроса на инструменты управления ликвидностью. Комиссионные доходы денежного рынка увеличились на 19,8% за счет увеличения среднего срока сделок репо и составили 3,9 млрд. рублей. Продолжился активный рост объема операций репо с центральным контрагентом: по сравнению с прошлым годом он вырос в 2,7 раза и составил 36,9% от общего объема сделок репо – 78,9 трлн. рублей. Комиссионные доходы на срочном рынке сократились на 10,1% и составили 1,5 млрд. рублей. Объем торгов в контрактах увеличился на 17,4% до 1,7 млрд. контрактов или 93,7 трлн. рублей, в основном, благодаря сделкам с валютными инструментами. Объем открытых позиций вырос на 29,0%, достигнув 590,0 млрд. рублей по итогам года. Доходы от депозитарной деятельности и проведения расчетов по сделкам увеличились на 8,7% и составили 3,5 млрд. рублей. На конец года объем активов на хранении в НРД увеличился до 31,69 трлн. рублей по сравнению с 24,94 трлн. рублей на начало года. Процентные и прочие финансовые доходы биржи увеличились на 96,7% и составили 28,1 млрд рублей. Основными факторами роста стали значительное увеличение размера инвестиционного портфеля и высокие процентные ставки. Операционные расходы Биржи составили 11,3 млрд. рублей (+8,7%). Отметим, что контроль над расходами позволил бирже третий год подряд удерживать рост расходов ниже уровня инфляции. Сумма административных и прочих операционных расходов в 2015 году выросла на 10,3% и составила 5,5 млрд. рублей, в основном, за счет роста расходов на амортизацию нематериальных активов, а также содержание и ремонт оборудования. Расходы на персонал выросли на 7,2% по и составили 5,8 млрд рублей. см таблицу http://bf.arsagera.ru/moskovskaya_birzha/itogi_... По итогам вышедшей отчетности мы не вносили серьезных изменений в прогноз финансовых показателей на текущий год. см таблицу http://bf.arsagera.ru/moskovskaya_birzha/itogi_... В целом отчетность эмитента вышла в соответствии с нашими ожиданиями. Отмечая ровные результаты деятельности и неплохие дивидендные выплаты (по итогам 2015 г. ожидается выплата 7,11 руб. на акцию), мы отмечаем, что с точки зрения МУАК в обществе сохраняются существенные резервы для повышения эффективности. Это особенно хорошо заметно, глядя на Отчет о финансовых результатах, где процентные доходы от размещения денежных средств превышают комиссионные доходы от основной деятельности. Подобные диспропорции означают, что акционеры вправе претендовать на куда большие выплаты, так как бирже в отличие от банка нет необходимости накапливать значительные средства (общий объем капвложений по итогам года составил 2,5 млрд. руб.). На данный момент акции биржи торгуются с P/E 2016 в районе 6,5 и не входят в число наших приоритетов.

|

|

Еще взяли Дикси по 263 на пару процентов

|

|

Настрой финансовых рынков сейчас можно определить как сдержанно-оптимистичный. Тон ему задаёт неуклонный, но осторожный рост нефтяных цен. В нём явно прослеживается напряжённая борьба больших финансовых игроков, ставящих в последние дни на повышение, с экономическими реалиями огромного переизбытка чёрного золота. Именно поэтому пока устанавливается некоторое равновесие. Покупатели, хотя и обновляют верха цен каждый день, не могут решительно пробить сопротивление и увести котировки Brent к 38 дол/барр. Дневные изменения цен очень незначительны, что говорит о равенстве сил покупателей и продавцов и очень вероятной консолидации. В таких условиях для определения дальнейшей направленности движения нужен новый сильный драйвер. И впереди много событий, претендующих на эту роль. Причём не только со стороны самого нефтяного рынка. Важная статистика по рынку труда США, выходящая сегодня. Грядущие в марте заседания центробанков - ЕЦБ и ФРС. Они способны поменять объёмы и стоимость предложения денег в мире, что важно для вложений, в том числе спекулятивных, в рисковые сырьевые активы. И, наконец, анонсированная встреча 20 марта ОПЕК и не-ОПЕК в России по вопросу заморозки добычи. Технически котировки углеводородов тяготеют скорее вверх, к 38 дол/барр по Brent, хотя движение последних дней на север постепенно выдыхается, и вполне возможен некоторый откат вниз от достигнутых уровней, в пределах диапазона 36-37,5 дол/барр. по Brent и 33,8- 35,4 для WTI. Фондовые индексы на мировых площадках также достаточно спокойны и колеблются в равновесии в обе стороны на 0,1-0,5%. В таких условиях индекс ММВБ может «по инерции» пройти выше 1860 п., но вряд ли преодолеет сопротивление 1875 п. В то же время ограничением снижению ММВБ служит уровень 1832 п. Российская валюта, повторяя движения нефти, имеет склонность к усилению. Ближайшие цели пары доллар/рубль - 72-72,5. Однако при консолидации нефтяных котировок возможен отход к 74 руб/дол. Марк Гойхман, аналитик TeleTrade

|

|

На сегодняшний день современный финансовый мир следит за ситуацией на нефтяном рынке в ожидании сигналов дальнейшего движения котировок черного золота. Дать четкий сигнал к дальнейшему движению стоимость нефти способен ОПЕК. Неформальные встречи некоторых членов картеля с Россией 16-17 февраля, на которых было принято решение «заморозить» добычу на текущих уровнях, поспособствовало росту нефти и выходу с канала между 32 и 35$. Но на долго ли? Ведь никаких четких сигналов не было сделано, а в своих вербальных заявлениях министры нефти Ирана и Саудовской Аравии заявили, что не рассматривают вариант сокращения квоты как метод стимулирования цен. В этот и кроется основная причина. Два крупных игрока на рынке нефти не желают сокращать добычу, а наоборот – наращивать. И никто не готов упускать текущих потребителей на рынке. В условиях низкой цены на нефть – бороться за долю на рынке куда более эффективней нежели при высокой цене. Основные причины борьбы за долю на рынке между Ираном и Саудовской Аравией: - Низкие цены на нефть «выдавливают» слабо рентабельных конкурентов с рынка. Множество сланцевых компаний США уже терпят убытки от своей деятельности. Ведь ценовой вопрос кроется в стоимости добычи. Это основная причина не желания Ирана и Саудовской Аравии сокращать добычу. Ибо себестоимость добычи в 5 и 4 доллара за баррель дает в руки Ирану и Саудовской Аравии «рычаг давления» на основных конкурентов (США в первую очередь). Также низкая себестоимость позволяет наращивать клиентскую базу. Напомним, что по данным Reuters, Саудовская Аравия делала скидку для европейских партнеров размером в 4.85$ за баррель. Так по факту нефть обходилась европейскому потребителю по 25$ за одну бочку, вместо рыночной цены в 29.85$.

- Снятие санкций с Ирана позволяет «влить» (в прямом смысле этого слова) на рынок нефти еще дополнительный 1 миллион баррелей. На рынке нефти и так огромный диссонанс между спросом и предложением данного сырья и появление дополнительного игрока только усугубило ситуацию. Иран один из лидеров по запасах нефти, ведь в период эмбарго, нефть так же добывалась интенсивно как и раньше, только вот на рынок поставлялось значительно меньше. В след за Саудовской Аравией, Иран после снятия санкции на поставку нефти, предлагал аналогичную скидку европейским партнерам, только уже размером в 6.55$ за баррель. Опять же таки – за данными Reuters. Таким образом снятие санкций с Ирана стимулирует Саудовскую Аравию еще более интенсивней бороться за долю на рынке, ведь основный ближайший конкурент способен залить рынок своей нефтью.

- Основным источникам государственного бюджета обеих стран является нефть. Только вот в бюджет на 2016 год заложены совершенно разные цены. Так бюджет Ирана построен при цене на нефть в 40 долларов за баррель, в то время как Саудовская Аравия заблаговременно готовилась к снижению ценовых позиций и просчитала гос. бюджет по цене в 30 долларов за баррель. По сути Саудовская Аравия готова держать нефть возле отметки в 30$ и даже получить профицит бюджета до конца 2016 года (если же конечно цены будут ниже 30$ за баррель). Но на фоне «скидок» и наращивания доли, видно, что придерживаться строгих рамок бюджета ни Иран ни Саудовская Аравия не будут.

- Еще одним ключевым моментом в борьбе за долю на рынке выступает историческое снятие эмбарго США в декабре 2015 года. Напомним, что более чем 40-ка летнее эмбарго было снято для того, чтобы дать возможность американским компаниям стимулировать свое производство и искать клиентов на международном рынке. Иран и Саудовская Аравия в свою же очередь не готовы упускать европейский рынок.

Стоит заметить, что текущая ситуация на рынке нефти вызвана ожиданием предстоящей встречи ОПЕК в марте. Снижение квоты картеля позволило бы восстановить цены на нефть к отметке в 45-50$ за баррель. Но тем не менее большинство участников рынка не верят в готовность ОПЕК применить этот весомый инструмент регулирования цен. А пока на недельном таймфрейме видно, что цена за последние две недели превзошла средний ценовой показатель (индикатор Moving Average). Текущий ценовой уровень приблизился к верхней границе нисходящего канала, пробитие которого поспособствует приближению к уровню сопротивления в 38$ за баррель. Уровнем поддержки выступит локальный минимум в 28.5$. Как бы там ни было, дальнейшее целенаправленное движение котировок способно определить только ОПЕК на предстоящем заседании.

|

|

Рост российской валюты гармонично сочетается с ростом цен на нефть, корреляция между которыми близка к 80%. Выход последних к уровню в 42 долл. за баррель является лишь вопросом времени. После пробоя ценами на нефть марки BRENT уровня сопротивления в 36 долл. за баррель к покупкам нефтяных фьючерсов подключились алгоритмические трейдеры, которые практически не уделяют внимания новостному фону. Между тем, вчера стало известно о том, что Саудовская Аравия увеличила цены на партии нефти с поставкой в апреле для потребителей в Азии и Западной Европе в среднем на 20-35 центов, чем месяцем ранее. Кроме того, росту цен на нефть помогает локальная слабость доллара США на международном валютном рынке. Давление на доллар оказывает некоторое ухудшение макростатистики (рост заявок по безработице, падение индекса деловой активности в сфере услуг США) и заявление президента ФРБ Далласа Каплана о необходимости «проявить терпение» в плане дальнейшего повышения процентных ставок в США из-за более медленного мирового экономического роста и ужесточения финансовых условий. Сегодня основное внимание участников рынка будет приковано к февральской статистике по рынку труда в США. В среднесрочной перспективе мы ожидаем усиления позиций мировой резервной валюты к евро и йене и ее ослабления к высокодоходным валютам – австралийскому и новозеландскому доллару и рублю. Пробой долларом локальной поддержки в 73 рубля спровоцирует его снижение к 72,5 и 72 рублям. Больше аналитики от Exness.

|

|

Всех приветствую. S&P500 продолжает дарить всем играющим в лонг подарки в виде новых максимумов. Сегодня жду продолжения лонговой динамики. Баланс лонг. 1. RTS РТС пока что перешел в фазу боковика, пусть хоть промежуточного, но все же. Сегодня жду движения к нижней границе, и только затем обновления максимумов. 2. EUR/USD:

Евро пошло по плану, но, честно говоря, слегка перевыполнило задачу. Сегодня жду отката, затем еще одного импульса вверх. Все открытые позиции буду дублировать в твиттере. Всем удачных торгов. Источник статьи и видео обзор http://5dtrade.com/r3k

|

|

На минувших торгах фондовые рынки мира были вынуждены вернуться в «красную» зону после нескольких дней уверенного роста. Исключение составили российские индексы, которые заметно прибавили в весе благодаря тому, что котировки Brentдержались неподалеку от уровня $37/барр. Причем ММВБ и РТС обновили максимумы текущего года на уровнях 1863 и 800 пунктов соответственно. Общие настроения мировых инвесторов говорят о преобладающей нервозности игроков. Это подтверждает и мощное ралли золота, которое является наиболее популярным активом в периоды бегства от рисков. На сей раз поводом для беспокойства стала не динамика нефтяных котировок и даже не Китай. На первый план вышли США, откуда поступила тревожная статистика. По словам агентства Markit, февральский PMI в сфере услуг, который снизился до 49,7 от 49,8, вкупе с о слабым индексом в производстве свидетельствуют о стагнации в стране. Что еще важнее, компонент занятости в рамках отчета ISM опустился ниже критического уровня 50, до 49,7, оказавшись на двухлетнем минимуме. Тем временем деловое доверие упало к рекордным минимумам, а составной PMIна уровне 50,0 говорит о том, что показатель ВВП за первый квартал может вызвать разочарование. Учитывая, что речь идет о сервисно-ориентированной экономике (70% от ВВП), повод для беспокойства действительно присутствует. В свете такой неоднозначной экономической картины сегодняшний отчет NFP, отслеживающий списочную численность сотрудников без учета сельскохозяйственного сектора, будет особенно важным. Если рынок труда, который сейчас можно назвать, пожалуй, единственным «светлым пятном» в экономике США, разочарует, фондовые площадки могут всерьез занервничать. Ведь в этом случае инвесторы будут акцентировать внимание на угрозе рецессии, а не на перспективах отсрочки ужесточения политики ФРС. Павел Салас, генеральный директор eToro в РФ и СНГ

|

|

В четверг рубль продолжил консолидацию в боковике, игнорируя волатильную динамику цен на нефть, которые продолжают отвоевывать уровень $37/барр. По итогам малоактивных торгов национальная валюта закрылась практически без изменений, обосновавшись в районе 73 руб. в паре с долларом. Рубль не сумел воспользоваться повсеместными продажами «американца» на фоне неоднозначного поведения черного золота. Brent продолжает «обхаживать» отметку $37, торгуясь без четко заданного вектора движения. Такая динамика вполне объяснима, ведь экспортеры нефти продолжают подавать противоречивые сигналы. Сначала появились слухи о том, что 20 марта в России пройдет совещание ОПЕК+. Позднее эти разговоры были опровергнуты. Тем временем Иран выразил намерение нарастить экспорт углеводородов до 1,65 млн барр./сутки в текущем месяце за счет поставок в Европу. Впрочем, в этом вопросе у Тегерана могут возникнуть трудности, поскольку для того, чтобы добраться до европейских портов, Ирану нужно получить согласие Египта и арабских государств Персидского залива на возобновление поставок через нефтепровод, соединяющий Красное море со Средиземным. Так что амбициозные планы Тегерана, которому помимо всего прочего требуется обновление устаревшего за период санкций оборудования, могут и не сбыться, что, безусловно, является позитивным фактором для энергоносителя. В ближайшие дни Brent, скорее всего, продолжит колебаться в ожидании четких решений и шагов. Сегодня же ключевую роль в динамике пары доллар/рубль сыграет отчет по занятости в США. Сильный показатель в районе 200 тыс. окажет поддержку доллару, что может обусловить рост котировок в район 74 руб. Определенное влияние на торги также может оказать потенциальная фиксация прибыли перед длинными выходными в России. Игорь Ковалев, аналитик ГК ИнстаФорекс

|

|

|

|